美国债券市场变化对我国外汇投资的影响

作者简介:黄加平(1989.7-),男,汉族,四川泸州,硕士研究生,四川大学,研究方向(金融分析)。

摘要:外汇储备在国际储备资产中最为重要的部分。我国的外汇储备结构相对单一,我国国外汇储备中美元资产特别是美国债券所占的比例较大,每当美元贬值或美国国内出现通货膨胀时,中国外汇储备价值都会随之大量贬值,从而造成我国外汇储备的巨大损失。

自2008年金融危机爆发以来,为了增加美元流动性,美国不仅大量发行国债而且实行量化宽松政策,以向市场投入更多的美。因此美国国债市场规模、结构、收益率等都出现了非常大的变化。我国是持有美国国债总量最多的国家,美国的债务问题使我国面临显著外汇储备贬值风险。据此,本文以2008年金融危机为背景,通过研究金融危机对美国国债市场的影响和我国对持有美国国债的的态度变化进行分析,提出几点相对应外汇储备处置的政策建议供后面的研究者参考。

关键词:美国债券市场;外汇储备;美元贬值

一、量化宽松的货币政策

2008年由于美国政府由于失败的地产金融政策,以及不当的货币政策使美国经济步入危机,也使世界经济随之陷入危机。为了挽救经济,美国政府采采取了货币政策。量化宽松主要是指中央银行在实行零利率或近似零利率政策后,通过购买国债等中长期债券,增加基础货币供给,向市场注入大量流动性资金的干预方式,以鼓励开支和借贷,也被简化地形容为间接增印钞票(来源自:百度百科)。2008年11月25日,联储首次公布将购买机构债和MBS,标志着首轮量化宽松政策的开始。美国实施量化宽松政策长达6年之久,2014年1月美国正式启动量化宽松政策退出机制。在此期间美国共实施了4次量化宽松政策。货币宽松政策刺激了美国经济的复苏,也带动了世界经济的复苏。但是美元贬值,使我国持有的美元外汇储备大幅缩水。美国量化宽松政策对我国经济的影响是多重的,时好时坏不能一概而论,在这里就不作赘述。

二、危机后美国国债市场的变化

(一)美国国债收益率的变化

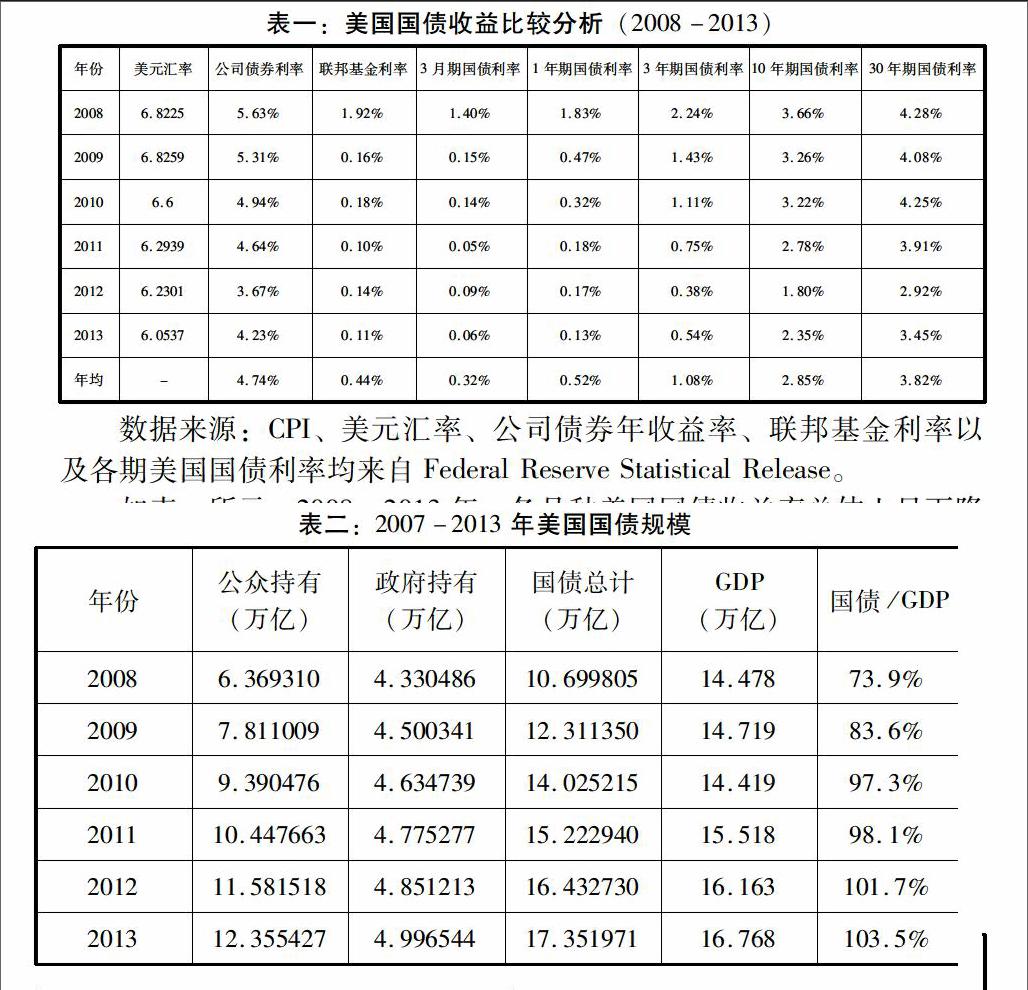

如表一所示:2008-2013年,各品种美国国债收益率总体上呈下降趋势。2008年到2013年,3月期国债利率从1.4%下降到0.06%;1年期国债利率从1.83%下降到0.13%;3年期国债利率从2.24%下降到0.54%;10年期国债利率从3.66%下降到2.35%;30年期国债利率从4.28%下降到3.45%。而同期的公司债券利率虽然也呈下降趋势,但是依然高于30年期国债利率。考虑到美元汇率从2008年到2013年对人民币的持续贬值,我国持有美国国债的收益率较低。但是,也应该注意到,随着美国经济的复苏,从2012年起,部分品种美国国债利率开始上升。

(二)美国国债规模的变化

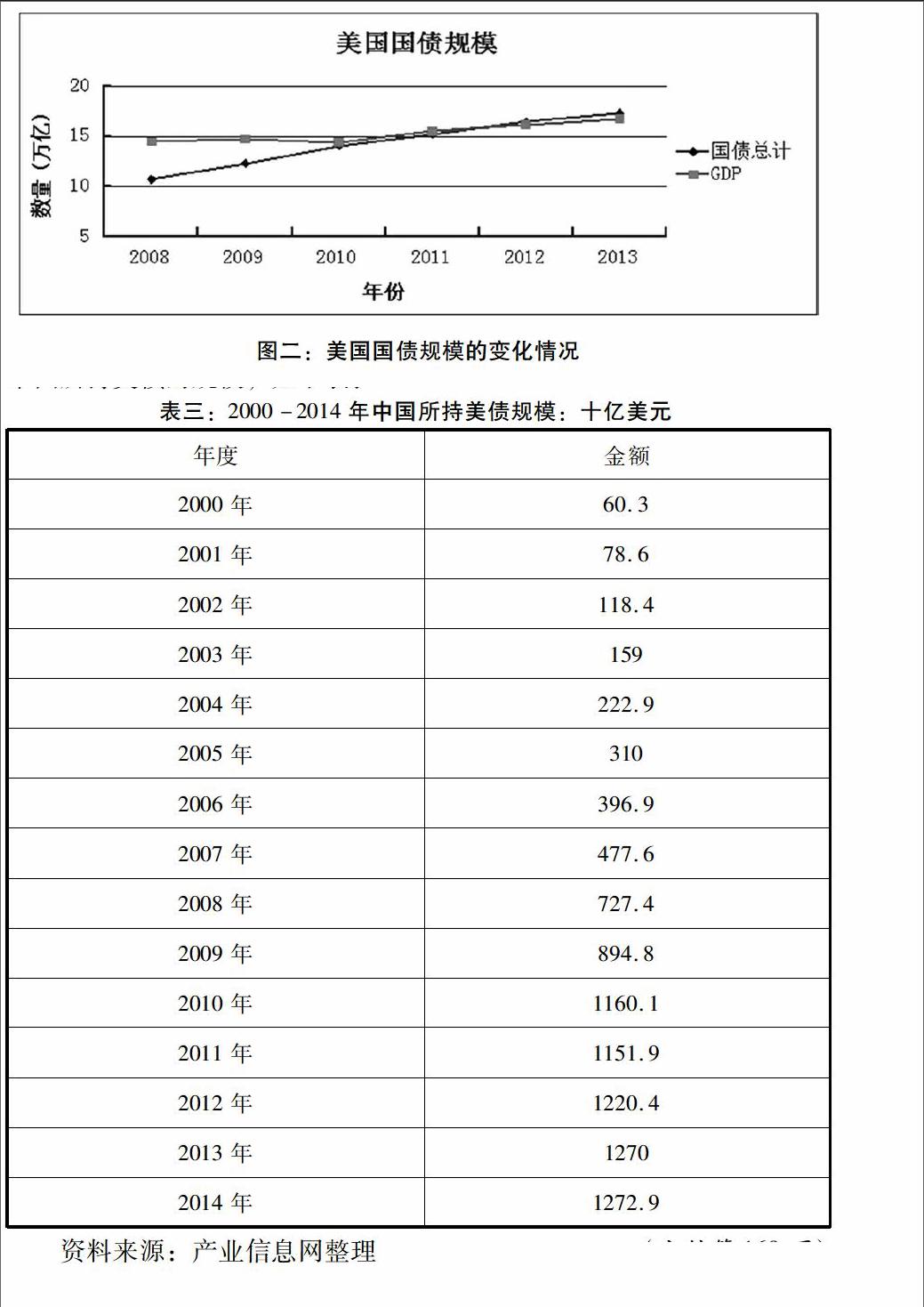

2008年后,美国国债规模依然保持较高的增长速度,从2008年的10.7万亿美元增长到2013年的17.35万亿美元,每年新增债务在1万亿美元以上。GDP衡量的是一个国家的经济总产量和规模,体现一个国家债务负担的重要指标就是债务占GDP比重。从图中可以看出,美国债务总额不断攀高,债务雪球越滚越大,2013年美国债务总额达到GDP的103.5%。美国债务增长率远高于同期美国GDP增长率,这意味着美国在“借新债还旧债”,其GDP已经无法瞒住还债需要。从图中可以看出,美国国债规模增大的趋势将继续下去。

三、中国对持有美国国债的态度

为了反映中国对持有美国国债的态度,本文收集了2000-2014年中国所持美债的规模,如下表:

如表三和图三可知,面对美国金融危机,我国是一如既往的增持美国国债,虽然危机以来我国持有美国国债的增长速度有所下降,但是中国坚持增持美国国债的态度并未改变。自2008年开始中国所持美国国债金额达到7274亿美元超越日本(6260亿美元),成为美国第一大债权国,截至2014年2月,中国持有美债总额为12729亿美元目前仍为美国最大“债主”。我国增持美国国债主要有以下原因:

(一)保证外汇资产流动性与安全性

大量购入美国国债,可以防止人民币汇率上升。外汇储备的管理原则是流动性兼备,最后才是保值增值。美国的国债市场流动性也是所有资产中相当好的。在这种宏观经济背景下,我国政府综合考虑了持有美元的收益和风险,最终才决定增持美国国债。

(二)面对经济全球化的必然选择

在当今复杂的世界经济背景下,想要既保持资产的安全性与流动性,同时兼顾收益性是十分困难的。很多国家的经济都陷入了极度收缩的状态,中国为了应对这种经济全球化的趋势,不得不以安全性和流动性作为持有外汇储备的主要原则。但是,我们也不得不考虑美元缩水的影响,因此我国增持美国国债的速度在金融危机期间有所下降。这样做,虽然持有的美元外汇储备可能会有一定程度的缩水,但是不会危及中国经济的发展总趋势。

四、政策建议

(一)适度降低外汇储备规模

庞大的外汇储备规模是中国不断增持美国国债的前提。中国的外汇储备主要来源于对外贸易顺差。此外,中国庞大的外汇储备规模还是外商直接投资、国际热钱涌入和我国外汇管理体制共同作用的结果。因此,如果想在长期内改变美国通过国债捆绑中国经济的局面,首先应该从根本上改变外汇储备的形成机制,控制外汇储备的规模。

(二)加强币种管理,促进储备货币多元化

中国目前的外汇储备,币种结构以美元为主,而美元资产中美国国债占有绝对的比重,外汇储备结构不尽合理。未来要改变这种现状,需要进一步提高中国外汇储备资产的多样性。

(三)加快人民币国际化进程

人民币国际化可以给中国带来多方面的收益,包括:提升中国的国际地位和国际影响力;减少汇率风险,促进贸易和投资的发展;密切区域经济合作,促进亚洲地区的经济稳定;增加铸币税,扩大财政收入。此外,如果人民币真的成为主要的国际货币,我国对外汇储备的需求会随之大幅下降,自然就化解了外汇储备规模越来越大的压力。(作者单位:四川大学)

参考文献:

[1]姜波克:国际金融学[M].高等教育出版社,1999

[2]陈小刚:金融危机下的我国外汇储备规模管理[J].集体经济,2010(3)