新媒体时代网络投资者意见分歧对IPO溢价影响——基于股票论坛数据挖掘方法

南晓莉

(1.大连理工大学管理与经济学部,辽宁 大连 116023;

2.中国大连高级经理学院博士后科研工作站,辽宁 大连 116086)

新媒体时代网络投资者意见分歧对IPO溢价影响

——基于股票论坛数据挖掘方法

南晓莉1,2

(1.大连理工大学管理与经济学部,辽宁大连116023;

2.中国大连高级经理学院博士后科研工作站,辽宁大连116086)

摘要:本文依托网络新媒体时代背景,以A股市场高溢价的212家IPO公司为研究对象,采用网络爬虫技术及数据挖掘方法,挖掘并分析自招股公告日至上市日期间,IPO股票在股票论坛上投资者讨论的意见分歧,并结合媒体报道及分析师预测偏差,构建了衡量IPO投资者意见分歧的新变量,进一步通过逐步回归剔除法检验了各变量对IPO溢价的影响效果。实证结果证明:股票网络论坛讨论意见分歧、分析师预测偏差与IPO溢价存在显著正相关关系,媒体负面报道与IPO溢价显著负相关。存在负面报道的公司IPO溢价率和分析师预测偏差相关性减弱,和论坛投资者意见分歧不相关。小盘股、盈利能力弱、承销商能力低的小公司股票,其IPO溢价更容易受到股票论坛投资者意见分歧、媒体报道及分析师预测偏差的影响。

关键词:IPO溢价;股票论坛意见;媒体报道;分析师预测;数据挖掘 本文利用百度新闻搜索平台,查询了样本公司从招股公告日到上市日之间的新闻报道数量。查询的,即股票名称设置为仅在新闻的标题中出现,搜索结果中去除了具有歧义不相关新闻的新闻条数作为媒体对该公司股票的报道数。根据报道的标题内容对媒体报道性质进行了分类,将查询结果划分为媒体报道总数(Reports)、正面报道(POSReports)和负面报道(NEGReports)三类。在分类过程中,进一步将标题报道具有积极意义、提倡投资者对股票进行申购的报道归为正面报道,负面报道是标题报道中对拟上市公司进行问题披露,报道内容中具有负面新闻的报道。在媒体报道类型判别中,要求两人对其标题内容进行分类,如在其性质上有异议,则由第三人来进行决策。

一、引言

随着网络技术的迅速发展,以网络论坛、微博、社会化新闻等为主的社会化媒体正以迅猛的速度充斥着整个互联网空间,信息传播形式和传播路径发生巨大变化,大众进入了海量信息的新媒体时代。区别于传统媒体的信息传播机制,人际关系网络交织与网络信息几何级数的增长,使网络新媒体的影响力急剧扩大。新媒体的网络平台也已成为资本市场信息传播的重要渠道之一,股票市场的“股民”和“网民”呈高度耦合态势,网络信息对股票投资者产生了重要影响[1]。一方面,越来越多的上市公司通过网络媒体发布消息;投资者也愈加依赖网络信息制定投资决策;另一方面,由于网络信息传播缺少“监督人”环节,导致信息的真实性不能够保证,部分虚假信息能够通过技术扩散的形式在投资者中间产生羊群效应,影响资本市场的价格波动。譬如,2015年7月初网络上充斥着个别看空A股的谣言,并在连续暴跌中变本加厉,网络疯狂转发下造成了投资者的恐慌,也使市场受到了严重的冲击。这种现象与市场有效性的“信息能被充分反映在价格中”的理念背道而驰。尤其在我国股票市场还处于新兴发展的阶段,金融制度不完善,市场监管体系薄弱,非专业的中小投资者占比较大,由于缺乏获取真实信息的渠道且对股票的分析和预测的能力有限,网络信息所引起的一个浪花,经过互联网和股票市场的推波助澜,很有可能形成冲破金融稳定防线的金融海啸。

网络媒体在我国 IPO 定价及发行中的角色同样亟待深入探讨。2005 年至2008年 A股市场IPO 首日回报高达 155%,2009年询价制改革之后,溢价率虽然有所回落,但均值仍旧保持在40%以上[2]。Ritter 和 Welch(2007)认为,IPO一级市场定价过程中的信息不对称是溢价发行的内在原因,而二级市场对价格的高估进一步助长了溢价水平[3]。从行为金融学的传统研究视角,由于IPO市场是一个投资者踊跃认购,交易价格不断上升的“热销市场”,当市场存在不确定以及卖空限制的情形下,投资者意见分歧增大,上市首日的市场价格更容易受到乐观投资者情绪的影响,最终导致投资者高估价值[4]。自2009年以来,市场化发行制度改革的进一步深化,打破了政府对 IPO 定价的管制,为网络媒体作用的进一步发挥创造了条件:一级市场上,发行人、主承销商市场化的价格机制进一步形成;二级市场上,投资人在更为市场化的定价机制下,对信息依赖显著增强[5]。这使得网络媒体对定价效率的影响更大,也提高了公司主动进行媒体信息管理、左右投资者信息获取和最终价格确定的可能。尤其当IPO市场存在较严重的信息不对称程度时,网络股票论坛的讨论以及媒体信息就成为投资者寻找投资讯息的重要途径,会进一步影响他们的情绪和判断。

因此,本文基于网络信息与经济行为的高度相关性,受行为金融学中利用微观个体心理特征及决策行为来研究资产定价并解释、预测金融市场发展的启发,针对2012年我国A股市场IPO高溢价发行的现实,通过网络爬虫技术及数据挖掘的方法,分析该年度IPO公司自招股公告日至上市日间,股票论坛中投资者讨论及意见分歧情况,并结合媒体报道及证券分析师预测,实证验证股票论坛讨论产生的意见分歧是否影响IPO溢价,以及上市日之前的媒体报道,尤其是负面媒体报道是否能够起到信息披露的作用,减少投资者意见分歧对IPO溢价的影响。本文可能的创新之处在于:首先,采用网络爬虫技术,对股票论坛投资者讨论的文本数据进行挖掘和统计学习,科学地衡量了个体投资者意见分歧程度,并进一步结合媒体报道与分析师预测的影响,整合市场层面与个体投资者层面的意见分歧,整体上构建了衡量IPO投资者意见分歧的新内容。其次,通过实证验证了股票论坛讨论的意见分歧和分析师预测偏差构成的整体性投资者意见分歧与IPO溢价间存在显著的正相关关系;媒体通过负面客观报道降低了IPO溢价率,负面报道的公司IPO溢价率和分析师预测偏差相关性减弱,和论坛讨论意见分歧不相关,因此,论文证明了媒体报道在资本市场上的重要作用,媒体客观报道可以缓解IPO信息不对称,提高信息透明度,遏制投资者非理性行为,并且有利于IPO项目的成功,改善市场效率。最后,通过样本分组实证检验,证明了盈利能力弱、承销商能力差的小公司更容易受到网络舆论的影响,进而为完善IPO发行及信息披露机制提出了有效的政策建议。

二、理论基础与研究假说

IPO溢价的早期理论研究,主要基于参与新股发行的 IPO 公司、承销商以及投资者三方各自之间的信息不对称假说提出了不确定性补偿理论。如赢者诅咒(Rock,1986)、中介机构声誉假说(Carter 等,1998)、股权分散假说(Booth 和 Chua,1996)和信号假说(Allen 和 Faulhaber,1989)等[5]。Ritter 和Welch(2007)提出行为金融领域研究会对 IPO 首日超额收益率异象提供更进一步的解释[3]。行为金融的引入极大地丰富了IPO首日超额收益率异象相关的研究。研究者们认为,IPO发行价格的定位是准确的,只是在一个存在卖空限制的市场中,噪声交易者使股票价格偏离了其内在价值,因而出现了 IPO 首日超额收益。Ljungqvist和Wilhelm(2003)认为,投资者情绪可以使资产价格在短期内偏离其内在价值,从而产生IPO溢价[6]。Baker 和 Wurgler(2006)指出,投资者情绪高涨时,投资者会加大投机需求,导致 IPO 溢价较大[7]。大部分学者认为,个体投资者是我国股票市场最大的资金供给者,同时也是市场中最主要的交易者[1,8]。因此,投资者情绪影响下的IPO溢价成为普遍现象(卢闯和李志华,2011[9];韩立岩和伍燕然,2007[10])。投资者判断如何影响IPO溢价水平?Miller(1977)认为 IPO市场是一个存在严格卖空限制的市场,在上市初期 ,由于缺乏公开的历史交易数据,IPO价值存在较大的不确定性 ,这种不确定性加剧了投资者之间意见分歧的程度,从而短期内市场的均衡价格由乐观的投资者决定,导致了IPO溢价[11]。Dither等(2002)以分析师的盈利预测的离散程度来衡量投资者之间的意见分歧程度,他们的研究结果均表明,投资者之间的意见分歧程度越大,短期内资产的溢价程度越高,这也证明了分析师的定价预测有价值[12]。Houget等(2001)以美国市场 1993-1996年间的2026个IPO为样本,以抛售比率、开盘价差率和首笔交易开始的时间衡量投资者之间的意见分歧程度,他们发现,投资者之间的意见分歧能够解释IPO首日溢价现象[13]。锁定期内的供给限制和卖空限制使 IPO首日交易价格反映的是过度乐观投资者的信念。我国的股票市场一直以来存在严格的卖空限制,汪宜霞等(2009)采用分析师预测偏差衡量投资者意见分析,并验证了投资者之间的意见分歧程度越大,IPO首日溢价程度越高[14]。

对投资者情绪衡量的近期研究中,分析师预测偏差、股市月新开户数、IPO的数量、基金的净流入量、A股指数成交量、消费者信心指数、投资者信息指数等也都成为投资者情绪衡量指标进行实证检验。而如今互联网为代表的新媒体时代,网络信息对股票投资者的情绪和判断具有更重要的影响。网络平台,如股票论坛通过建立信息资源与用户需求的纽带,在满足投资者信息需求的同时,记录了投资者的动态;另一方面,股票论坛可以指示网上投资者整体的行为趋势。作为股票市场投资者的个体及机构,在网络股票论坛身份转变为“网民”。Wysocki(1999)最早开始对网络论坛讨论进行研究,他发现股票论坛帖子数量能够通过影响公众投资者的情绪,从而影响其股票的态度[15]。股票论坛发帖内容在一定程度上代表投资者对股票的态度以及投资者的情绪,而对于特定股票发帖者之间的意见分歧也可以体现投资者之间的意见分歧。Antweiler和Frank(2004)通过判断论坛发帖内容体现的情感,以及众多发帖人的情感偏差来衡量投资者意见分歧,研究发现,股票论坛发帖的投资者意见分歧和股票价格波动具有正相关性[16]。国内学者林振兴(2011)研究证明了股票网络讨论中的针对某只股票的帖子数,以及看涨帖子与看跌帖子之间的偏差可以衡量投资者意见分歧,进而验证了意见分歧和IPO溢价程度呈显著正相关关系[17]。Sabherwal和Zhang(2014)认为,股民从网络股票论坛中寻找信息,一方面,股票论坛的发贴人作为个体投资者,发布有关股票的信息;另一方面,股票论坛帖子呈现的情绪会被其他投资者观测到,进而影响其他投资者投机行为,造成股价短期波动[18]。即,当个体投资者对某IPO股票进行评论,可能引发其他投资者的关注,同时,个体投资者之间基于信息交流及心理传染下的投资者情绪起伏,对投资论坛发帖产生推动作用。因此,个体投资者主导的网络论坛发帖及评论,在一定程度上反映了投资者的预期。基于以上讨论,本文认为,二级市场IPO溢价虽然和来自市场层面的分析师预测偏差相关联,但在网络信息化时代中,股票论坛讨论一方面可能影响分析师预测;另一方面,股票论坛讨论会影响个体投资者在IPO当天对股票的追捧程度与意见分歧程度,从而影响溢价率。基于此,提出第一个研究假设。

H1:二级市场IPO溢价受到投资者判断的影响,新媒体时代来自股票论坛的投资者意见分歧会对IPO溢价产生综合影响。

大量研究表明,媒体报道传递信息的同时,也影响投资者关注度,进而影响股市走势和交易活跃程度,左右资产价格[19]。媒体报道的职能体现在两方面,一方面通过披露、传播信息的职能,弥补资本市场上的信息不对称,投资者可以通过媒体报道获取更多上市公司的相关信息,享有信息的投资者数量随着媒体对信息的专业搜集和传播不断上升[20];另一方面,媒体报道又通过新闻报道的频率将投资者的关注集中到某只特定的股票上去,通过增加新闻报道的频率不断煽动投资者的情绪[21]。相比于我国资本市场的不够完善,新媒体时代新闻媒体的挖掘能力却随着网络的发展与日俱增。当投资者接触更多的信息来源时,能够纠正认识,得到一个较为客观的视角,降低信息不对称程度。媒体报道逐渐成为揭示公司潜在问题和风险的信号[22]。由于IPO 本身属于市场热点事件,追逐“有价值的新闻”的媒体愿意对此进行报道以吸引更多读者。Cook 等(2006)研究表明公司和承销商由于有极大激励为 IPO 进行造势,通过在市场中不断制造新闻来提高股票的市场需求,可提高发行价格,使公司得到更多超募资金,承销商获取更高发行费用及为该公司后续发行证券的机会[23]。因此,公司的主动媒体信息管理行为存在可能。另一方面,媒体报道,尤其是包含负面新闻的客观媒体报道增加,会客观揭示IPO公司信息,减少信息不对称,提高分析师预测准确性[24];媒体报道也会进一步激发投资者在网上发帖表达自己的看法,减弱投资者意见分歧[5]。不少国内外学者通过实证证明了,媒体在资本市场中扮演者信息中介和公司治理的职能。基于此,提出研究假设二:

p:媒体负面报道的IPO公司,信息披露越充分,投资者意见分歧与IPO溢价间的相关性会减弱。

最后,考察投资者意见分歧、媒体报道对不同类型IPO股票溢价的影响是否存在差别。早期在Wysocki(1999)的研究中,就试图分析什么样的股票容易在网上发帖讨论,他的研究结果表明,网络论坛讨论的股票和他们所属公司的特征具有相关性[15]。公司的特征会影响论坛中投资者的偏好,而投资者自身利益最大化,也是网络讨论及市场交易的目的。Sabherwal 和 Zhang(2014)通过分析股票论坛中是否存在“意见领袖”,从而判断是否会出现通过股票论坛言论炒作出现操控股价,尤其出现“拉高出货”现象。他的实证研究证明了,规模小、财务状况较弱、承销商承销能力低或者机构持股比例低的股票,更容易被操纵,尤其被来自网络股票论坛的意见操纵[18]。我国股市中小企业板股票流通盘很小,经常出现的小盘股“庄家”现象,通过价格操纵现象出现拉升股价[25]。同样,股票论坛中,也可能出现类似“庄家”的投资者,作为股票论坛的意见领袖,在IPO前通过发布大量言论来左右IPO市场价格。因此,本文认为,小盘股、承销商声誉低、盈利能力较弱的公司,由于IPO时股票发行量较低,缺乏有效的机构投资者支持,信息不对称程度加深,因此,其IPO溢价更容易受到来自股票论坛讨论与媒体报道的影响。据此提出研究假设三:

p:相对而言,发行量较少、承销商声誉较低、盈利能力较弱的公司,其IPO溢价与股票论坛讨论意见分歧的相关性将越高。

三、研究设计与变量选取

(一)样本和数据来源

我国证监会于2012年4月发布了《关于进一步深化新股发行体制改革的指导意见》,开始新一轮以市场为导向的发行制度改革,新股发行“三高”现象得到有效遏制,A股IPO溢价率持续回落,从2010年的47.6%降至30.2%。2012年全年有218家公司上市,并从2012年末至2013年末暂停IPO发行,2014年IPO重启后,全年仅有115家公司上市。因此,为保证样本公司不受发行制度因素的干扰,以及样本公司的代表性和充分性,本文选取2012年发行制度改革期间的A股IPO公司作为研究样本。为保证样本的完整,结合样本公司在股票网络论坛发帖及媒体报道的情况,剔除在东方财经股吧论坛中结果缺失的样本公司、发帖条数小于30的公司(不满足数据挖掘的要求),以及招股日到上市日期间媒体报道小于10的公司,最终得到样本数为212个。

(二)主要变量的衡量

1.网络讨论文本抓取与相关变量

2.媒体报道

3.分析师预测偏差

(三)描述性统计

根据Wind数据库中212家样本公司统计结果分析,大部分公司所属行业集中在制造业,比例为65.94%,其次是信息传输、软件和信息技术服务业,占11.60%。占比最少的是房地产业与科学研究技术服务业,均占0.47%。表1列示了变量符号及样本公司有关变量描述性统计结果。分栏A中列示了样本公司网络讨论、媒体报道和分析师预测的统计结果。样本公司股票在东方财富网个股股吧论坛的帖子数普遍在3244.12左右,最大值为43983,最小值为57,标准差为666.14,贴子数差异较大。比较样本公司股票帖子的支持帖指数与反对帖指数,支持帖指数普遍在1542.68左右,反对帖指数在955.66左右,支持贴指数标准差为3246.92,略高于反对贴指数标准差,所以支持帖指数波动较大。对比支持贴指数占比和反对贴指数占比,支持贴指数占比大于反对贴指数占比,同时二者相加不为零,因此,可以推断保持中立的贴子在发帖中也是普遍存在的。论坛意见分歧均值为34.14,中位数为25.80,标准差为30.615,说明存在论坛讨论的意见分歧,且意见分歧整体略低于均值34.14。样本公司媒体报道总数均值是295.88,标准差为111.05,媒体报道数最大值1200,最小值是84,差异较大。样本公司的媒体正面报道数均值是40.99,负面报道均值较小,仅为2.5。分析师预测数均值为11.26,标准差为4.77,波动不大。分栏B是样本公司公开发行相关变量描述性统计,IPO溢价率的最大值为75.33%,最小值为-10.55%,标准差为36.94%,波动幅度较大;上市首日换手率均值为52.08%。营业收入增长率均值为13.22%;大部分样本公司市盈率略高,均值为40.07%,最高值达53.94%。

四、实证分析

(一)相关性分析

表2是股票论坛讨论、分析师预测与媒体报道各变量间的相关性分析。Pearson相关性系数统计得出,分析师预测偏差和媒体新闻报道总数、正面报道数、负面报道数、论坛帖子数、发帖加回帖总数、支持帖指数、反对帖指数呈正相关且显著。分析师预测偏差和股票论坛意见分歧之间是较弱的正相关关系,并且不显著。说明分析师预测偏差和论坛讨论、媒体报道均存在正相关关系,分析师预测偏差可能来自于前两者的影响。媒体报道与媒体正、负面报道正相关,而与股票论坛讨论各变量间相关性不显著。说明媒体报道和股票论坛讨论之间并不存在显著性相关关系。股票论坛讨论中,发帖数、发帖与回帖加总数、支持指数、反对指数和分析师预测正相关,和媒体负面报道显著相关。总的来说,各变量之间呈低度相关关系。

表1 主要变量描述性统计

表2 Pearson相关性系数表

注:**,*表示在1%水平、 5% 水平上显著(单侧)。

(二)全样本回归结果

影响IPO溢价的投资者意见分歧,综合体现在分析师预测偏差、股票论坛意见分歧以及媒体报道等因素上。实证分析中基于全样本纳入分析师预测偏差变量、股票论坛讨论的意见分歧变量以及与股票论坛讨论意见分歧的相关变量,包括该股票的论坛帖子数、发帖加回帖总数、支持帖指数、反对帖指数这5个变量。另外,考虑媒体报道的影响,引入媒体报道总数、正面报道数、负面报道3个变量。基于前文理论分析,这8个变量都有可能对IPO溢价产生影响,同时变量间可能存在多重共线性等问题。因此,在实证检验中,本文采取逐步回归中的剔除法进行关键因素检验,验证对回归方程的显著性。在逐步回归中,为排除模型中的多重共线性问题,考虑设置引入变量显著性水平的a值和剔除变量的a值,各变量的Tolerance值绝对值都大于1,VIF值均小于10,VIF值都通过检验,可以认为各变量之间不存在多重共线性问题。

表3 IPO溢价率与各相关变量的逐步回归计算结果

全样本逐步回归的结果如表3所示。其中,媒体报道、正面报道数,论坛帖子数、帖子数加回帖数、支持帖指数、反对帖指数系数未通过显著性检验,因此不在文中结果列出;IPO溢价率和分析师预测偏差显著正相关,相关系数为0.012;与股票论坛意见分歧显著正相关,相关系数为0.002;与媒体负面报道显著负相关,相关系数为-0.009。实证结果验证了假设1和假设2中的部分推断,证券分析师预测偏差越大、股票论坛意见分歧越大,则IPO溢价越高,IPO溢价主要受到来自这两方面构成的投资者意见分歧综合影响,而负面媒体报道提高了IPO公司的信息充分披露,抑制了IPO高溢价。

(三)分组样本回归结果

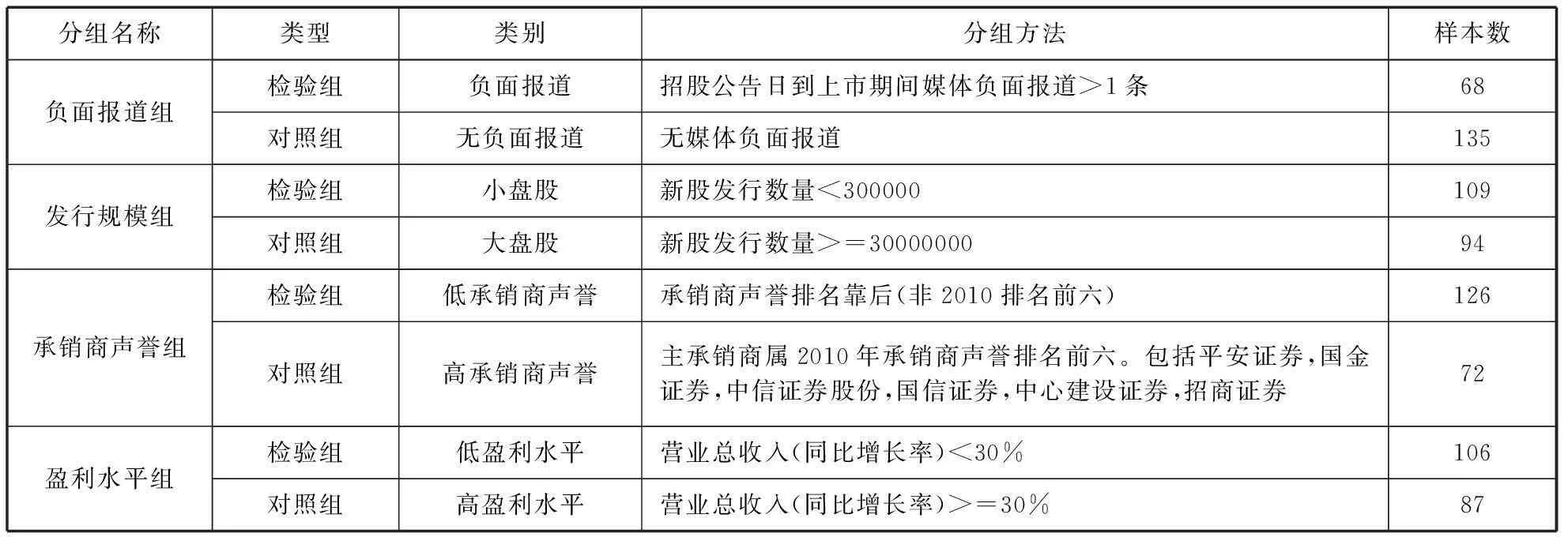

媒体客观报道较多的公司,尤其是存在负面报道的公司,是否能够通过提高信息披露程度,减少投资者意见分歧,给投资者乐观情绪降温,从而降低IPO溢价率进行?本文进一步将样本公司进行分组检验,选取招股公告日到上市日期间存在负面报道的公司作为检验组,不存在负面媒体报道的作为对照组。对比验证检验组和对照组中论坛讨论意见分歧、媒体报道与分析师预测偏差是否存在差异。进一步,为了验证研究假设3中提出的:什么类型的IPO公司容易受投资者意见分歧影响。依照样本公司按照发行规模、承销商声誉、盈利能力等基本面信息进行分组,对分样本中对检验组与对照组分别进行实证检验。分组情况如下表4所示。

表4 样本公司检验组与对照组分组结果

基于以上分组状况,对四个分样本组中检验组和对照组影响IPO溢价的所有变量分别进行逐步剔除法回归检验,结果如表5所示。

在分样本组所有回归结果中,DW值接近2,变量间不存在自相关性。分样本第一组检验结果显示,在招股日到上市日期间,存在负面报道的IPO公司(检验组),IPO溢价和分析师预测偏差显著正相关,DIS_Analysis相关系数为0.001,与负面报道显著负相关,NEG_Reports系数为-0.01;对照组是招股日到发行日无负面报道的公司,IPO溢价和分析师预测偏差显著正向关,DIS_Analysis系数为0.013,明显高于负面报道组;与论坛意见分歧显著正向关,DIS_Posts系数为0.002,同样高于负面报道组;实证结果说明了,媒体负面报道后,首发上市公司溢价率与论坛投资者意见分歧相关性不存在,与分析师预测偏差相关性降低,负面报道使论坛意见分歧与分析师预测这两种个体投资者情绪对IPO溢价的影响减弱。没有负面报道的公司,由投资者情绪主导的IPO溢价显著增加。分组检验的第二组结果显示,对照组大盘股IPO溢价率与分析师预测偏差显著正相关,DIS_Analysis系数为0.11,与负面报道与反对帖指数显著负相关,说明大盘股IPO溢价主要由分析师预测偏差带来的投资者意见分歧影响,而负面报道和反对贴子的增加,减弱了投资者乐观情绪,使IPO溢价下降;小盘股IPO溢价与分析师预测偏差DIS_Analysis的相关系数是0.13,与负面报道NEG_Reports的相关系数为负0.13,与论坛意见分歧DIS_Analysis相关系数为0.85。说明小盘股IPO溢价更容易受到股票论坛意见分歧的影响,影响程度远高于大盘股。另外负面报道、分析师预测偏差对小盘股的影响也较大,也验证了小盘股IPO溢价与投资者乐观情绪相关程度更高,更容易被投资者个人意见以及媒体报道左右。

表5 分样本检验组与对照组逐步回归结果

分组检验第三组结果显示,低承销商声誉(检验)组IPO溢价和论坛反对帖子指数显著负相关,Neg_Posts系数为-0.047,与分析师预测偏差正相关,DIS_Analysis系数为0.012;高承销商声誉(对照)组IPO溢价和媒体负面报道显著负相关,NEG_Reports系数为-0.02,与论坛讨论及意见分歧等变量不相关。说明相对于高声誉承销商,低声誉承销商承销的股票更容易受到来自股票论坛的影响,股票论坛的发帖者能够通过网络言论左右IPO溢价。分组检验第四组结果中,低盈利水平组的样本公司IPO溢价与分析师预测偏差DIS_Analysis、论坛意见分歧DIS_Posts都显著正相关,与媒体负面报道NEG_Reports、媒体正面报道POS_Reports显著负相关;高盈利水平组溢价只与分析师预测偏差显著正相关。

五、稳健性检验

为了验证实证结果的稳健性,本文采用样本替换的方法,选取2010年期间A股347家IPO公司进行实证分析。根据WIND数据库统计,由于2010年询价制改革的不彻底,全年A股市场首次公开募股的公司总数为347家,IPO数量较高,募集资金为9,859.85亿元,占到全球股市四成;IPO溢价率的最大值为275.33%,最小值为-7.55%,标准差为46.94%,波动幅度较大;上市首日换手率波动较高,均值为72.08%;大部分样本公司市盈率较高,均值为60.07%,最高值达153.94%。市盈率超过60倍的企业有92家之多,占到了总数的35%,市盈率的高涨使IPO溢价率普遍较高。剔除数据不全样本,得到300家IPO公司样本,其平均溢价率为43.76%。本节同样采用网络爬虫技术与支持向量机文本分析方法,对样本公司股票论坛网络讨论文本进行抓取与衡量,并采用逐步剔除法回归分析,研究结果发现,即使存在新股发行的制度性干扰因素及市场高溢价发行的行情影响,网络投资者意见分歧仍然与IPO溢价存在显著正相关性,同样,小盘股、盈利能力弱、承销商能力低的公司样本相关性更显著,媒体负面报道与IPO溢价呈负相关性,实证结论具有稳健性。

六、研究结论与实践启示

本文实证研究发现:(1)IPO溢价与股票论坛投资者意见、分析师预测以及媒体报道具有相关性,且和投资者论坛讨论意见分歧、分析师预测偏差显著正相关。这体现了IPO溢价和个体投资者意见分歧是正向关联的,投资者意见分歧下的乐观情绪推动了投资者对首次公开发行股票的追捧。(2)总体上媒体负面报道和IPO溢价显著负相关。对存在媒体负面报道和无负面报道IPO公司进行进一步分组检验的结果显示,相比无负面报道的公司,存在负面报道公司IPO溢价率与分析师预测偏差正相关性降低,与媒体负面报道的负相关性显著增强,而与投资者论坛讨论意见分歧不存在相关关系;无负面报道的公司,论坛意见分歧显著影响IPO溢价。(3)相对于发行规模大、承销商声誉较好、盈利能力较强的公司,发行规模小、承销商声誉低、盈利能力较弱的公司,由于公司自身盈利能力不佳,IPO时股票发行量低,承销商承销能力较弱,同时缺乏有效的机构投资者,因此,其IPO溢价更容易受到来自股票论坛讨论的影响,同时,媒体报道以及分析师预测偏差因素,对这类公司IPO溢价影响更显著。

本文的研究结论首先揭示了网络论坛投资者情绪是影响IPO市场发行价格的一个重要影响因素。IPO 定价效率反映一国金融市场效率,高溢价将导致定价效率偏低、财富分配不公等问题,制约了资本市场资源配置功能的发挥。因此,对于监管者而言,增强对网络投资者言论的有效监管是十分必要的,这样才能有效防止信息操纵者通过论坛发帖、评论、博客等方式来影响其他投资者,进而达到操纵市场的目的。

其次,研究证实了国内投资者基于网络媒体搜索获取信息的普遍性。信息披露更充分、网络论坛意见分歧越小,就更能够揭示公司的实际价值。网络平台及媒体报道的信息充分披露和传播有助于IPO项目的成功,也有利于市场效率的改进。因此,建议相关监管及政策部门鼓励网络及媒体对上市公司相关信息进行深入客观披露,鼓励中介公司、咨询公司及证券分析人员对资本市场海量财经数据进行深入挖掘,提高信息准确度及披露质量,以便投资者对上市公司有更真实具体的了解,从而提高市场效率。

最后,由于盈利能力弱的小公司更容易受到网络及媒体的操控,如果上市公司股票发行中受到关联人的利用,发布虚假新闻,制造网络谣言等使网络意见分歧增大,或煽动投资者情绪,哄抬上市后股票价格,从而使发行人等利益相关者从中牟取巨额收益,最终都将损害中小投资者利益,破坏证券市场秩序。因此,必须有必要建立市场和公司的网络媒体金融指数化指标,监测市场动向,并通过完善相关法律法规,规范公司与网络媒体的合作,杜绝随意控制媒体进行不实或夸张报道进而操纵资产价格的行为,为金融市场的运行创造良好信息环境。

参考文献:

[1]张谊,李,苏中,张泽林.网络搜索能预测股票市场吗?[J].金融研究,2014,404(2):193-206.

[2]俞红海,刘烨,李心丹.询价制度改革与中国股市IPO“三高”问题——基于网下机构投资者报价视角的研究[J].金融研究,2013 (10):56-58.

[3]RITTER R J,ZHANG D H.Affiliated mutual funds and the allocations of initial public offerings [J].Journal of Financial Economics,2007,86:337-368.

[4]RITTER R J.The long-run performance of initial public offerings [J].Journal of Finance,1991,46:3-28.

[5]汪昌云,等.公司的媒体信息管理行为与IPO 定价效率[J].管理世界,2015(1):118-123.

[6]LJUNGQVIST,WILHELM W J.IPO pricing in the dot.com bubble [J].The Journal of Finance,2003,58(2):723-752.

[7]BAKER M,WURGLER J.Investor sentiment and the cross-section of stock returns [J].Journal of Finance,2006,61:1645-1680.

[8]谭松涛,陈玉宇.投资经验能够改善股民的收益状况吗——基于股民交易记录数据的研究[J].金融研究,2012,383(5):164-178.

[9]卢闯,李志华.投资者情绪对定向增发折价的影响研究[J].中国软科学,2011(7):155-164.

[10]韩立岩,伍燕然.投资者情绪与IPOs之谜:抑价或者溢价[J].管理世界,2007(3):51-61.

[11]MILLER.Risk,uncertainty,and divergence of opinion [J].Journal of Finance,1977(32):1151-1168.

[12]DITHER K B,MALLOY C J,CHERBIN A.Differences of opinion and the cross section of stock returns [J].Journal of Finance,2002,57(5):2l13-2141.

[13]HOUGET,et al.Divergence of opinion,uncertainty,and the quality of initial public offerings [J].Financial Management,2001,30 (4):5-23.

[14]汪宜霞,夏新平,程梦群.投资者情绪与IPO溢价的实证研究[J].武汉理工大学学报(信息与管理工程版),2009(5):34-39.

[15]WYSOCKI D.Cheap Talk on the Web:The determinants of postings on stock message boards [Z].Working Paper,University of Michigan,1999.

[16]ANTWEILER W,FRANK M Z.Is all that talk just noise? The information content of internet stock message boards [J].Journal of Finance,2004,59(3):1259-1295.

[17]林振兴.网络讨论、投资者情绪与IPO溢价[J].山西财经大学学报,2011(2):23-29.

[18]SAVJERWAL,SARKAR S K,ZHANG Y.Do internet stock message boards influence trading? Evidence from heavily discussed stocks with no fundamental news [J].Journal of Business Finance & Accounting,2011,38(9):1209-1237.

[19]饶育蕾,彭叠峰,成大超.媒体注意力会引起股票的异常收益吗?——来自中国股票市场的经验证据[J].系统工程理论与实践,2010,2:67-70.

[20]杨德明,赵璨.媒体监督、媒体治理与高管薪酬[J].经济研究,2012(6):78-80.

[21]周开国,应千伟,陈晓娴.媒体关注度、分析师关注度与盈余预测准确度[J].金融研究,2014,404(2):139-152.

[22]夏楸,郑建明.媒体报道、媒体公信力与融资约束[J].中国软科学,2015(2):155-156.

[23]COOK D O,et al.The marketing of IPOs [J].Journal of Financial Economics,2006:82:35-61.

[24]刘启亮,李袆,张建平.媒体负面报道、诉讼风险与审计契约稳定性[J].管理世界,2013,11:144-154.

[25]TIAN Lihui.Regulatory under-pricing:Determinants of Chinese extreme IPO returns [J].Journal of Empirical Finance,2011,1(18):78-90.

[26]沈艺峰,杨晶,李培功.网络舆论的公司治理影响机制研究——基于定向增发的经验证据[J].南开管理评论,2013,03:80-88.

[27]南晓莉.中小板上市公司IPO盈余管理行为与判别研究[M].北京:经济科学出版社,2014:90-101.

(本文责编:辛城)

Effect of Internet Investors’ Opinion Divergence on IPO Premiums in

the New Media Age:Analysis Based on Data Mining of Stock BBS

NAN Xiao-li1,2

(1.Dalian University of Technology Faculty of Management and Economics,Dalian 116023,China;

2.China Business Executives Academy Post-Doctoral Research Station,Dalian 116086,China)

Abstract:According to the sample of212 A-shares IPO companies,this paper researches on investors Stock BBS discussion,media report and securities analysts’ prediction from prospectus announcement date to listing date,and their connection between IPO premiums.We firstly use data mining methods to analysis the IPO stock BBS discussion divergence and combining with analysts predicted deviation,than we build the new measurement of IPO investors opinion difference.We also consider the influential factors of media report and using stepwise regression empirically test their effect on IPO premiums.The result indicates that IPO premiums is significantly positive related to the IPO stock BBS discussion divergence and analysts predicted deviation,also significantly negative correlated with the negative media report.More empirical results show that those IPO premiums companies with negative media report has a reduced correlation with analysts predicted deviation and uncorrelated with stock BBS discussion divergence.The small companies with small-cap,weak profitability and feeble underwriter is easier to be influenced by stock BBS discussion divergence,media report and analysts predicted deviation.

Key words:IPO premiums;BBS discussion;media reports;analysts predict;data mining

中图分类号:F832.5

文献标识码:A

文章编号:1002-9753(2015)10-0155-11

作者简介:南晓莉(1981-),女,蒙古族,辽宁大连人,大连理工大学管理与经济学部讲师,博士,中国大连高级经理学院博士后,研究方向:公司金融。

基金项目:国家自然科学基金项目(71172136);中央高校基本科研业务费专项资助项目(DUT15RW111)。

收稿日期:2014-12-17修回日期:2015-07-22