分权化改革背景下的财政分权与金融体制变迁

王海龙,李 静,桑达卓玛

(1. 安徽大学 经济学院,安徽 合肥230601;2. 安徽财贸职业学院,安徽 合肥230601;3. 上海财经大学 公共经济与管理学院,上海200433)

一、引言

国内外学者就分权化问题的研究主要集中在中国制度变迁和经济发展的诸多方面联系起来加以考察,大致分为三个方面:第一,对分权化改革带来的宏观绩效所进行的一系列分析。这包括分权何以有助于中国农村基层政治治理(李明、李慧中、苏晓馨,2011)[1];有关财政分权化不利于经济增长的研究(Zhang,T.and Zou,H.,1998)[2]或者财政分权化直接或间接促进经济增长的分析(Ma,J.1997)[3],对分权化改革带来的得失进行较为全面的评估以及对财政分权、经济增长、经济波动之间的关联的检验(王永钦等,2007)[4]。第二,研究分权化格局中的地方政府行为。探讨的问题有:对财政分权、政府组织结构与地方政府支出规模的检验(贾俊雪、郭庆旺,2008)[5];在不恰当的分权路径背景下省际的税收竞争与博弈行为(沈坤荣、付文林,2006)[6];地区经济结构和财政分权形式影响地方政府行为的机制及渠道(高鹤,2006)[7];财政分权何以导致地方政府对FDI 展开激烈竞争(王文剑、仉建涛、覃成林,2007)[8]等。第三,探讨分权化改革背景下的金融发展问题。具体内容包括:关于近代中国金融发展水平专门化研究(燕红忠,2012)[9];分权化改革何以致使金融部门扮演错位的“第二财政”角色(周立、王子明,2002)[10];地方政府为争夺金融资源而同中央政府和银行体系所展开的博弈对金融资源配置、货币政策效力、银行机构经营所施加的影响(巴曙松、刘孝红、牛播坤,2005)[11];在财政分权化框架下金融抑制何以通过扭曲生产要素价格影响比较优势进而影响国际贸易以及分权化格局下,地方与中央政府围绕金融资源而展开的博弈对金融秩序和分配结构的影响(沈能、刘凤翔、赵建强,2004)[12]。同时,就金融发展与经济增长之间的关系学者们产生了分歧,具体表现在:改革开放以来的经济增长并没有得到金融发展的强有力支持(沈坤荣、张成,2013)[13];金融部门和实体经济部门之间不存在良性互动关系(陈刚、尹希果、潘杨,2006)[14];金融发展对经济增长具有显著的正向影响(王保庆等,2008;马颖等,2009)[15-16]等。其他关于金融发展问题的研究有,金融发展与国有和私有企业商业信用的竞争差异(余明桂、潘洪波,2010)[17];金融发展、FDI与地区的制造业出口的关系(黄玖立,冼国明,2012)[18];中央与地方财政关系演变过程中地区政府行为与金融深化对于各地区经济增长不同效率的影响(张军、金煜,2006)[19]等等。以上三类文献分别从不同角度对分权化改革所带来的正面和负面效应进行了较深入的分析并得出富有针对性结论。纵观这些文献,其研究的侧重点在于:①探讨分权化背景下地方政府行为为什么拉大了地区间经济发展差距;②论证金融发展何以被扭曲、错位或失序;③说明改革开放以来中国的经济增长为什么没有得到金融发展支持。但是,这些文献仅仅就财政分权和金融发展与中国制度变迁和经济发展的诸多方面联系起来加以研究,没有把财政分权化改革和金融体制变迁之间的内在联系进行深入的挖掘。本文将在上述文献的基础上,基于分权化背景下讨论中国改革开放30年来财政分权化改革和金融体制变迁之间的领先—滞后关系。

二、计量方法与实证结果

(一)变量的定义和描述

为研究分权化改革背景下的中国财政分权和金融体制变迁之间的关系,需要对财政分权化程度和金融体制变迁程度进行表征和定义。具体如下:

(1)“Decenrate”是表征财政分权化程度的变量,旨在说明包括各级政府在内的财政总支出如何在地方政府和中央政府之间分配的。本文遵循人们在讨论财政分权化时通常所做的设定,选取地方政府财政支出对中央与地方政府财政总支出的比值,以及剔除了“国防支出和政策性补贴支出”后的地方财政支出对中央与地方财政总支出比值的算术平均值作为度量财政体制改革程度的指标(马颖等,2009)[16]。

(2)“Channelrate”是表征金融体制变迁程度的变量,是指金融机构的总贷款除以各级政府部门以传统的财政资金划拨方式用于经济建设的支出。它被用来描述金融资源的流动渠道如何从传统的财政与银行“大一统”体制下的财政拨款机制转变为以市场为导向的商业银行贷款机制。以上定义的变量的统计及来源描述见表1和表2。

为了避免短时间段的全国性的年度数据分析的缺陷,本文选取自1978-2014年各省、直辖市和自治区的长面板数据作为开展研究的基础。鉴于Decenrate和Channelrate均表现为非平稳的序列(见表1),本文采用系统的面板VECM 方法研究两者之间的内在联系。同时,为了确认实证结果,分别分时段、分区域方式对结果进行稳定性检验。

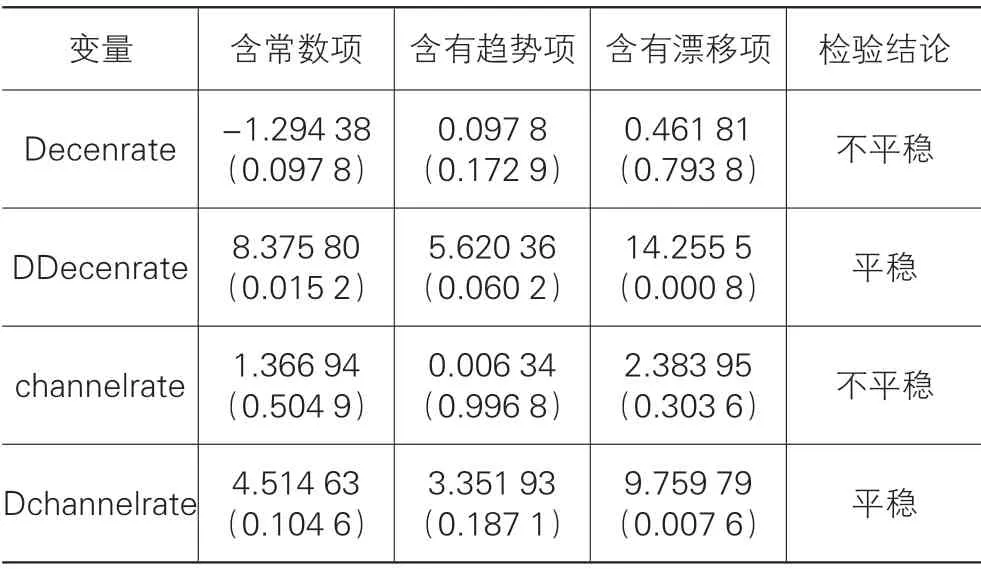

表1 面板单位根检验结果

(二)计量分析与检验

1.单位根检验

为检验财政分权和金融体制变迁之间的Granger因果关系,我们首先根据Maddala&Wu(1999)的方法检验面板数据的平稳性。表2 列出了面板单位根检验的ADF检验值和相应的p值。检验结果显示,在各种情况下(含常数项、趋势项和漂移项)Channelrate和Decenrate 均不平稳,但是它们一阶差分都是平稳的。因此,这两个面板数据序列均为同阶单整I(1)。

表2 面板数据协整分析结果

2.协整关系检验

由于Channelrate 和Decenrate 均为同阶单整I(1)。因此我们可以检验这两者之间的稳定关系。我们采用Maddala&Wu(1999)基于Fisher 所提出的单个因变量联合检验的结论,建立了可用面板数据的协整检验方法,即Johansen 面板协整检验。检验结果表明,二者存在协整关系,即长期稳定关系。

3.因果关系检验

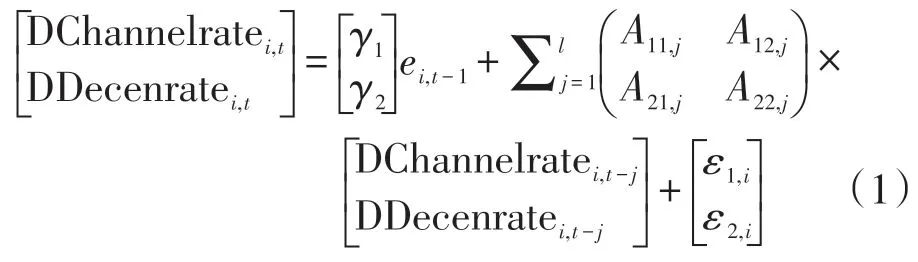

由于Channelrate 和Decenrate 为同阶单整I(1),对二者的因果关系检验不能通过向量自回归模型(VAR),需要利用向量误差修正模型(VECM),如模型(1)所示。

其中,l为滞后阶数。基于模型(1)的回归结果,我们对两个原假设进行检验。原假设1(H10)认为Decenrate 不是Channelrate 的Granger 原因。如果该假设成立,则在DChannelrate 的回归模型中,DDecenrate所有滞后项的系数均为0且γ1也为0。同理,原假设2(H20)认为Channelrate 不是Decenrate 的Granger 原因,如果该假设成立,则在,DDecenrate的回归模型中,DChannelrate所有滞后项的系数均为0且γ2也为0。当滞后期从1到8时,检验原假设的F值和p值见表3所列。

表3 面板数据Granger因果关系检验

根据表3 的结论,当滞后期从1 到8 时,在5%的显著性水平下,拒绝原假设1,接受原假设2。而且这一结论在滞后期1到8都是稳健的。因此,表3的面板数据的Granger 因果关系检验表明,金融体制变迁是财政分权的原因,金融体制变迁程度影响财政分权化程度。

4.脉冲响应函数分析

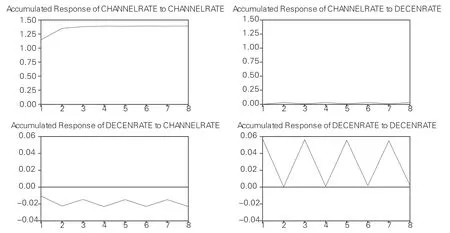

根据滞后阶数选择标准,我们选择滞后阶数为2。对模型(1)估计的基础上计算脉冲响应函数,具体如图1所示。

图1 面板数据脉冲响应函数

对Channelrate 一个标准差的冲击迅速影响当期及滞后的Channelrate 和Decenrate,且其持续时间长。Channelrate 对此冲击的产生正向影响,且这种响应幅度随着时间的推移逐渐增强,大概滞后第4年开始稳定,但是8年后的响应幅度仍然显著。Decenrate 当期便对这一冲击做出响应,响应幅度在2年后达到最大,之后随着时间的推移稳定性变动,8年后Decenrate 对此冲击的响应依然显著。说明了Channelrate 对Decenrate 的脉冲响应是永久的。值得注意的是,Channelrate 对Decenrate 的冲击具有负向效应。这一结果表明金融体制变迁程度抑制财政分权化程度。但是,面对当前Decenrate一个标准差的冲击,Channelrate 的响应微弱且不显著,随时间滞后,这种冲击效应依然如此。因此,我们找不到财政分权影响金融体制变迁的证据。

5.领先—滞后关系的进一步比较

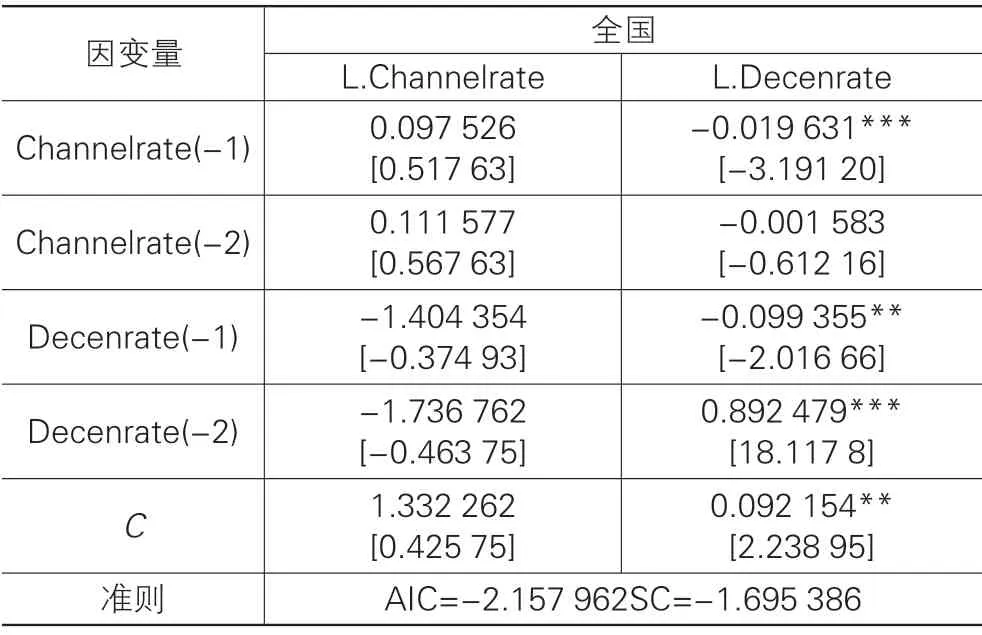

本文在上述模型(1)估计的基础上进一步分析财政分权和金融体制变迁领先—滞后关系。估计结果见表4。从表4 可以看出,滞后1 期和滞后2 期的Decenrate 对当期的Channelrate 影响不显著,但是,滞后1期的Channelrate以及滞后1期和滞后2期的Decenrate 对当期的Decenrate 影响显著。值得注意的是,滞后1 期的Channelrate 对当期的Decenrate具有负效应。这表明,金融体制变迁抑制财政分权。但没有足够的证据表明财政分权对金融体制变迁产生显著的正向或者负向作用。

表4 领先—滞后关系检验

三、稳健性检验

这一部分内容主要目的是检验上一部分内容所得结论的稳健性。根据1994年分税制改革,我们把数据分为1978-1994年和1995-2014年两个阶段。通过分时间段来检验财政分权和金融体制变迁之间关系的稳健性。同时,我们想知道,是不是市场化和经济发展水平有所差异的地区它们这种关系会有所差别。为了进行这样的比较,我们把样本分为东部和内地两个部分。

(一)分时间段稳健性检验

1.协整关系检验

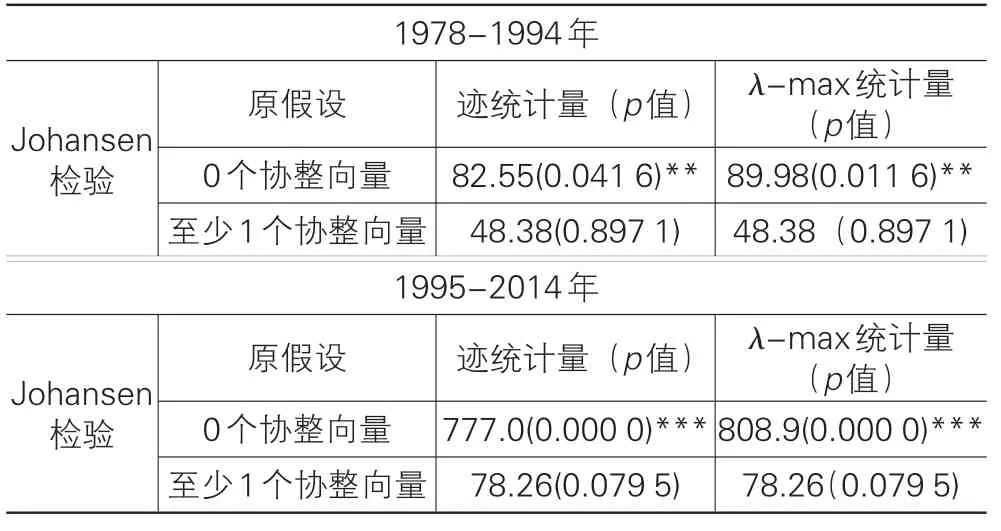

这里还是利用上面面板数据协整检验方法,只不过只列出Johansen 检验结果,从表5 可以看出,不论是把数据分为1978-1994年时间段还是分为1995-2014年时间段,Johansen面板数据检验结果表明,Channelrate 和Decenrate 之间都是协整的。表明上述关于二者之间的协整检验是稳健的,它们具有长期稳定的关系。

表5 分时间段协整关系稳健性检验

2.因果关系检验

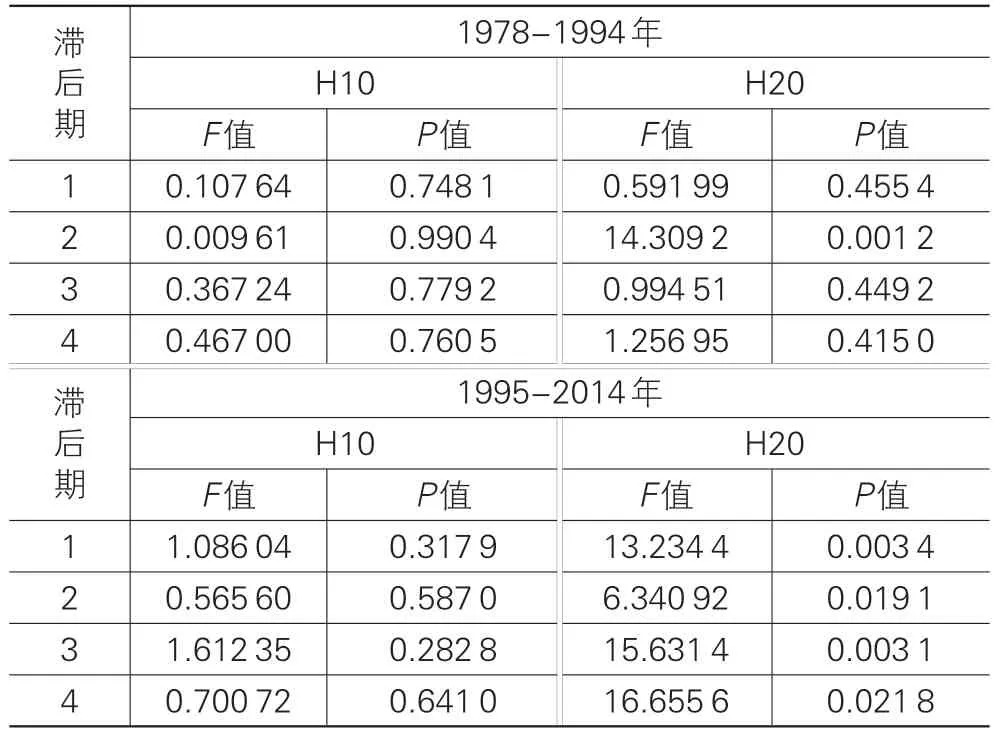

表6 为分时间段检验的财政分权和金融体制变迁之间的因果关系。检验结果表明,在1978-1994年时间段,在5%的显著性水平下,滞后第2 期,Channelrate 是Decenrate 的原因,但是,从滞后1 期到滞后4 期,Decenrate 都不是Channelrate 的原因。当把数据分为1995-2014年时间段时,检验结果表明,在5%的显著性水平下,从滞后1 期到滞后4期,Channelrate 都是Decenrate 的原因,但是Decenrate 不是Channelrate 的原因。分时间段检验表明,上述Granger因果关系检验是稳健的。同时表明,自从分税制改革以后,这种因果关系更加稳健。

表6 分时间段Granger因果关系稳健性检验

3.领先—滞后关系检验

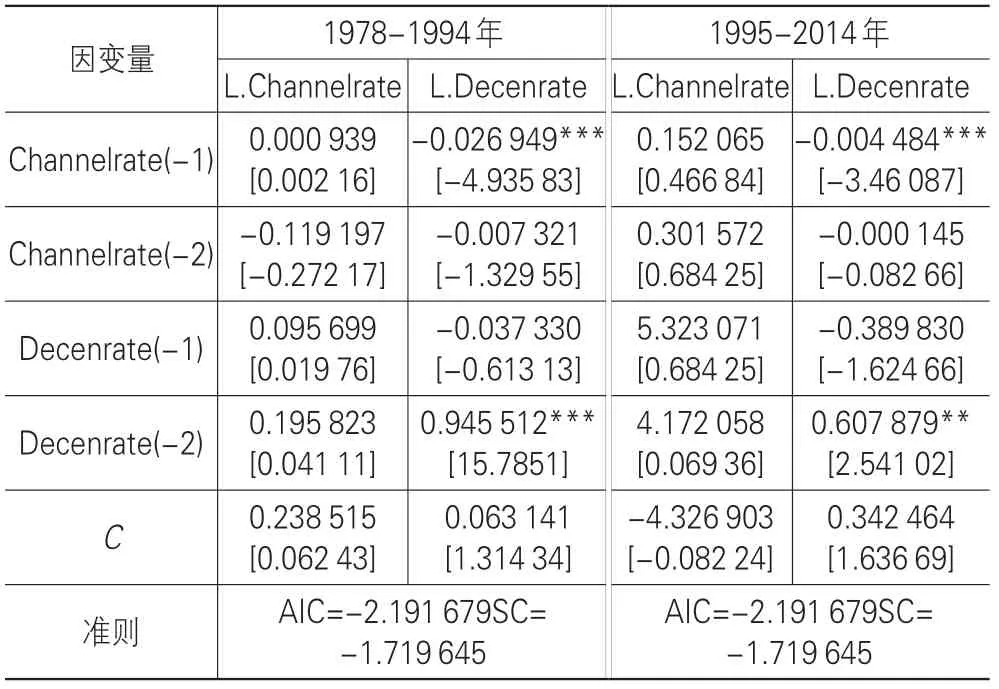

我们依然把时间分为1978-1994年和1995-2014年时间段来检验上述关于财政分权和金融体制变迁之间的领先—滞后关系的稳健性。根据表7 回归结果可以看出,在两个时间段,滞后1 期的Channelrate 都对当期Decenrate 具有负效应,而且这种效应显著。同时滞后2 期的Decenrate 对其本身当期具有正的显著效应。但是滞后1 期和滞后2 期的Decenrate 对当期的Channelrate 都没有影响。这些检验结果验证上述关于财政分权和金融体制变迁之间的领先—滞后关系的稳健性,同时也再一次表明金融体制变迁抑制财政分权。同时我们发现,1978-1994年期间,即分税制改革之前,金融体制变迁抑制财政分权的效应为0.027 左右,大于分税制改革之后(1995-2014年)的抑制效应(0.004)。

表7 分时间段领先—滞后关系稳健性检验

(二)分区域稳健性检验

我们进一步进行分区域稳定性检验,把把样本分为经济水平高的东部区域和经济水平较低的内地区域作为稳定性检验样本,东部包括北京、上海、广东、江苏、浙江等样本,而内地则覆盖山西、陕西、青海、河南、湖北、甘肃、西藏、贵州等样本。

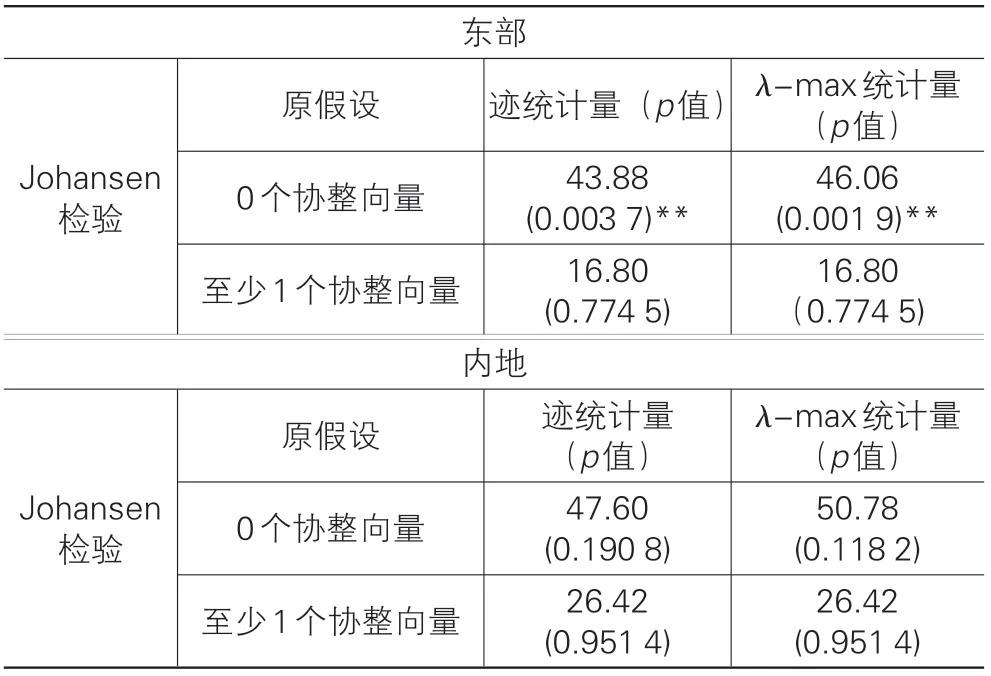

1.协整关系检验

分区域协整检验结果表明(表8),经济发展水平较高的东部地区财政分权和金融体制变迁之间的协整关系是稳健的。而相对经济发展水平较低的内地,财政分权和金融体制变迁之间不具有协整性。

表8 分区域协整关系稳健性检验

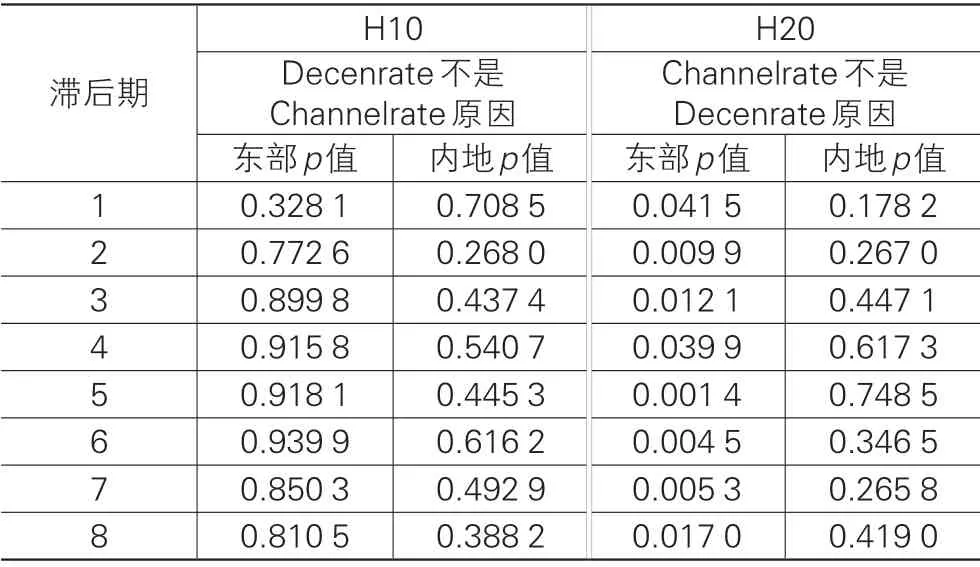

2.因果关系检验

因果关系检验表明(表9),当滞后阶数选择1-8阶时,对于经济发展水平较高的东部地区金融体制变迁是财政分权的Granger原因,相反,财政分权不是金融体制变迁的Granger原因。而相对经济发展水平较低的内地,从滞后1-8 阶,财政分权和金融体制变迁相互不构成Granger因果关系。

表9 分区域Granger因果关系稳健性检验

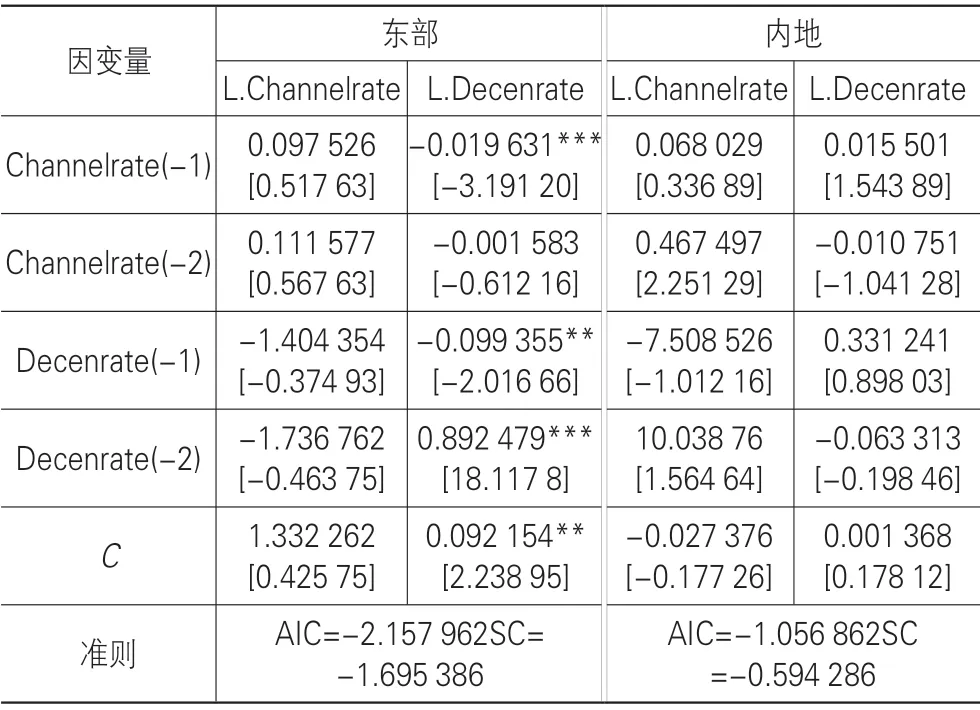

3.领先—滞后关系检验

基于分区域的面板数据领先—滞后关系检验(表10),对于东部地区,在Decenrate为因变量的回归模型中,对其具有显著影响为滞后1期的Channelrate 以及滞后1 期和滞后2 期的Decenrate。而在Channelrate 回归模型中,所有滞后的Channelrate 和Decenrate 都不显著。同时,Channelrate 对Decenrate的效应显著为负(-0.019 6)。这说明,对于经济发展水平较高的东部地区,金融体制变迁抑制财政分权。这一结果也再一次证实上述结果的稳健性。但是值得关注的是,以内地划分的样本回归结果表明,在Channelrate 和Decenrate 的回归模型中,在5%的显著性水平下,所有的滞后系数都不显著。这说明,在经济发展水平较低的内地,财政分权不影响金融体制变迁,同时金融体制变迁也不影响财政分权化程度。

表10 领先—滞后关系稳健性检验

以上分区域检验表明,对于经济发展水平较高的东部地区,金融体制变迁是财政分权单向因果关系的结论以及金融体制变迁抑制财政分权的结论都是稳健的。但是相对经济发展水平较低的内地,这种关系却不显著。因此,我们可以提出疑问,是不是财政分权和金融体制变迁的这种关系与经济发展水平有关?为此,我们对此进行检验。

四、引入经济发展水平的进一步分析

接下来我们来检验是不是经济发展水平有所差异,它们的这种关系会有所变化。因此,我们把表征地区经济发展水平的变量(用人均GDP和金融发展程度来刻画地区经济发展水平)引入到模型中,同时加进人均GDP、金融发展程度和Channelrate 的交互项,用来说明经济发展水平和Channelrate 之间的交互作用。同时,我们在模型中加入表征经济因素、金融发展因素和社会因素变量作为控制变量。各个变量意义为:

(1)“lgdp”为实际人均GDP;

(2)“FD”为金融发展程度变量,用贷款/GDP表示。

以上为表征区域经济发展水平的变量。

(3)“CASHBAL”为金融机构实际现金投放量,等于所有金融机构现金收入总额与现金投放总额之间的差额;

(4)“CREDITRATE”表示实际贷款率,所有金融机构的存款与贷款之比。

以上为表征金融因素的控制变量。

(5)“EDU”教育支出/GDP,体现不同地区教育基础设施状况;

(6)“POP_BUR”表征人口负担系数,用人口总体中非劳动年龄人口数与劳动年龄人口数之比来衡量;

(7)“SECUR”为社会保障支出占财政支出的比重;

(8)“PUB_EXPEN”为公共支出/GDP。

以上为表征社会因素的控制变量。

(9)“TRADE”为经济对外依存度,用进出口总额/GDP进行衡量;

(10)“INVEST”为投资率,用国家生产总值用于投资的比例衡量;

(11)“FINAN”为地方一般财政收入/GDP;

(12)“INFLAT”通货膨胀率,用消费价格指数来衡量。

以上为表征经济因素的控制变量。

以上各个变量的统计描述如表11,数据来源于各年《中国统计年鉴》、《中国金融年鉴》和《新中国五十年统计资料》。

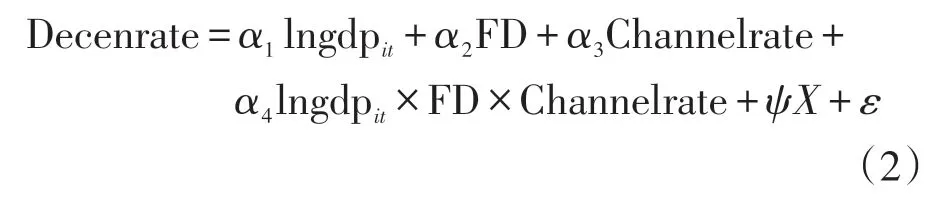

根据上述表述,本文研究的具体模型如(2)式所示:

其中,X表示控制变量。

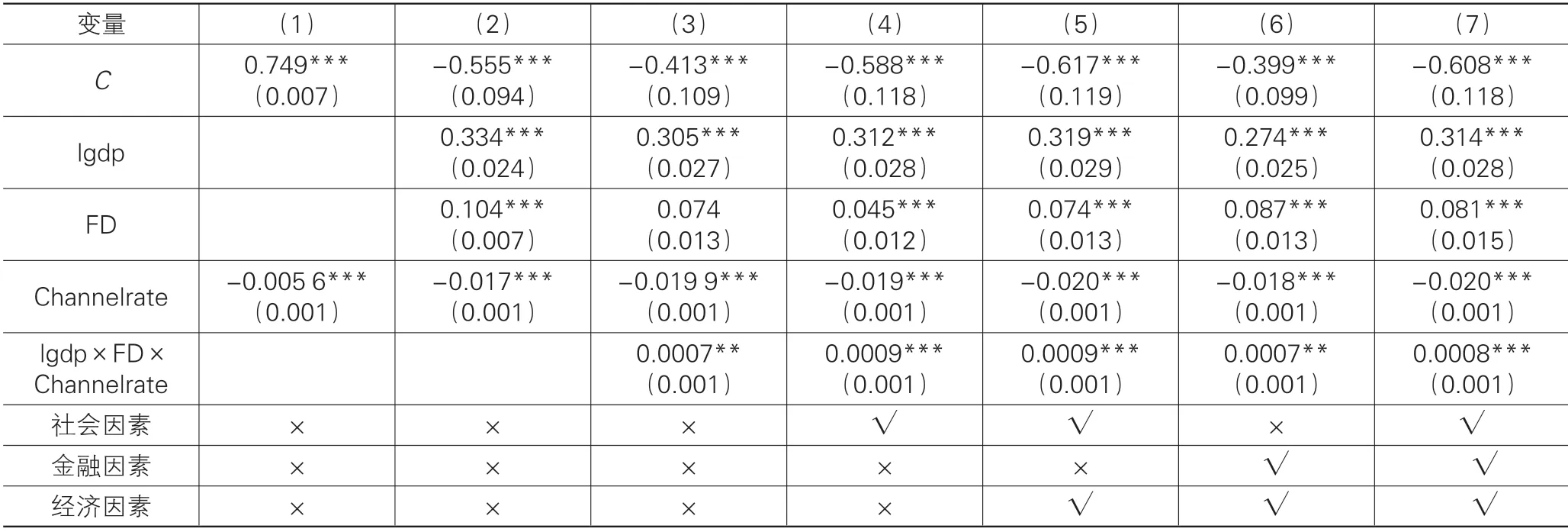

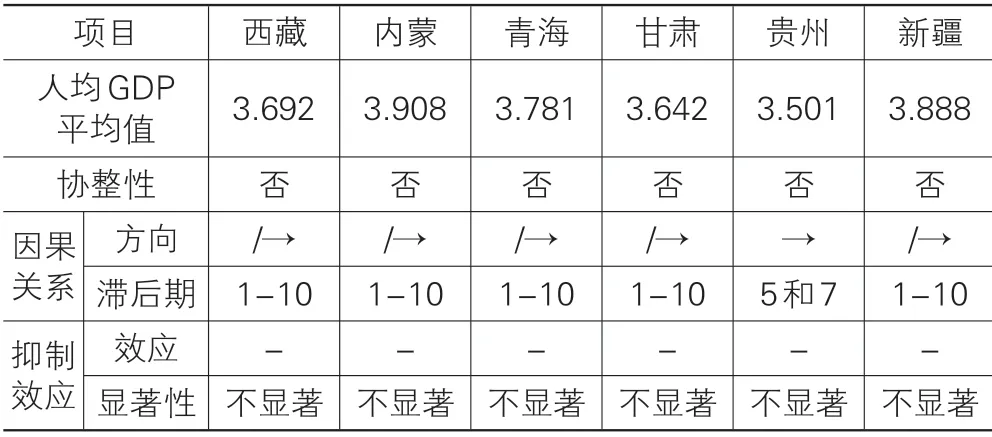

(一)没有加入控制变量回归结果及分析

没有加入控制变量回归结果见表11(1)-(3),在模型(1)中,单独进行Channelrate 和Decenrate 回归,数据显示Channelrate对Decenrate的作用显著为负值,表明金融体制变迁对财政分权具有抑制效应,其抑制效应的绝对值为0.005 6;当加入表征区域经济发展水平的变量lgdp 和FD 变量后,Channelrate 变量系数显著为负,而且Channelrate 对Decenrate 抑制效应的绝对值增加到0.017。这说明,金融体制变迁对财政分权抑制效应和经济发展水平有关系,经济发展水平越高,其抑制效应越强。在模型(2)的基础上加入lgdp、FD 和Channelrate 的交互项的检验结果见模型(3),模型(3)结果显示,Channelrate 变量系数显著为负,其抑制效应增加到0.0199,同时,lgdp、FD和Channelrate的交互项系数显著为正,表明区域经济发展水平和金融体制变迁之间具有正的交互作用,金融体制变迁对财政分权抑制效应随着经济发展水平的提高而增强。

表11 方程(2)估计结果(TSLS)

续表11

(二)加入控制变量回归结果及分析

加入控制变量回归结果见表11(4)-(7),根据各个变量的回归系数可以知道,加入社会因素控制变量见模型(4)后,各系数的显著性没有发生变化,因此模型设定是稳健的。模型(4)回归结果显示Channelrate 对Decenrate 的作用显著为负值,表明金融体制变迁对财政分权具有抑制效应,其抑制效应的绝对值为0.019。lgdp、FD和Channelrate的交互项系数显著为正,表明区域经济发展水平和金融体制变迁之间具有正的交互作用,区域经济发展水平越高,金融体制变迁对财政分权抑制效应越强。在模型(4)的基础上加入表征经济因素控制变量时,各个变量的回归系数没有发生显著变化,Channelrate 对Decenrate 的作用显著为负值,其抑制效应的绝对值为0.020。而且lgdp、FD和Channelrate的交互项系数显著为正。同时,投资(INVEST)和通货膨胀(INFLAT)对财政分权都有显著的正向影响,而地方预算财政收入(FINAN)对财政分权具有显著的负向影响;当加入表征金融因素控制变量时,除了FINAN系数由显著变为不显著外。其它变量系数的显著性并没有发生变化,Channelrate对Decenrate 的作用显著为负值,其抑制效应的绝对值为0.018。lgdp、FD和Channelrate的交互项系数依然显著为正。在金融控制变量因素中,CREDITRATE 系数显著为正,而CASHBAL系数显著为负。

最后进行全部变量回归,结果如模型(7)所示。根据模型(7)回归结果表明,各系数的显著性基本没有发生变化,因此模型设定是稳健的。同时,Channelrate 对Decenrate 的作用显著为负值,其抑制效应的绝对值为0.020。而且lgdp、FD 和Channelrate 的交互项系数显著为正,再一次表明区域经济发展水平和金融体制变迁之间的具有正的交互作用。因此,区域经济发展水平越高,金融体制变迁对财政分权的抑制效应越大。

综合表11的两阶段最小二乘法回归结果:①再一次检验中国金融体制变迁对财政分权具有显著的抑制效应;②经济发展水平变量和金融体制变迁变量的交互项显著为正表明,这种抑制效应和经济发展水平成正比关系,经济发展水平越高,金融体制变迁对财政分权的抑制效应越大。

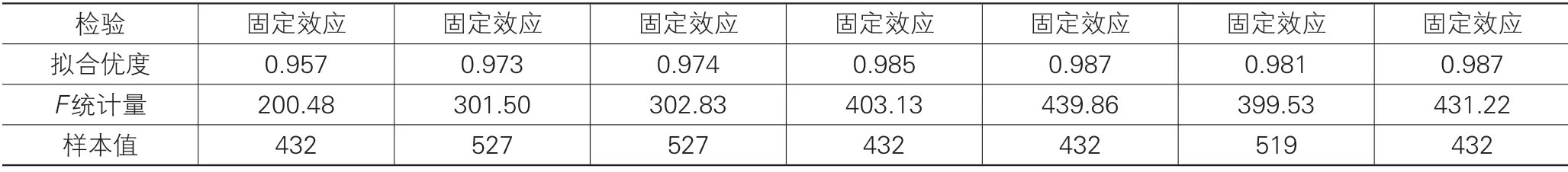

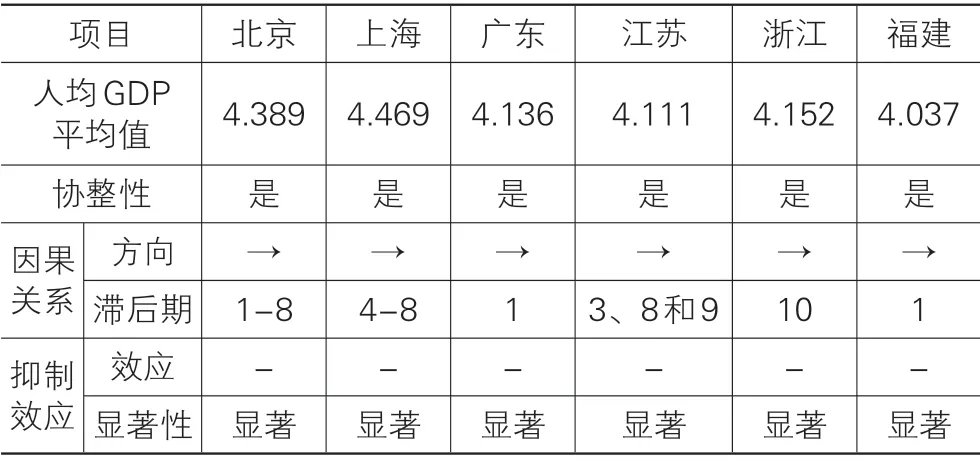

表12 和13 为分省份检验的结果。我们分别检验北京、上海、广东、福建、江苏和浙江6 个经济发展水平较高的省份(自治区)的结论;同时检验西藏、内蒙古、青海、甘肃、贵州和新疆经济发展水平低的省份的结论。

表12 经济发展水平较高的省份(自治区)检验结果

表13 经济发展水平低的省份检验结果

分省份检验结果表明:经济发展水平较高的北京、上海、广东、福建、江苏和浙江6 个省份,Channelrate和Decenrate都具有长期稳定关系。Granger因果关系检验表明,北京滞后1-8期、上海滞后4-8期,Channelrate都是Decenrate原因。广东和福建滞后第1期、浙江滞后第10期和江苏滞后第3、第8 和第9 期,Channelrate 是Decenrate 原因。同时Channelrate 对Decenrate具有显著的抑制效应。但是,对于西藏、内蒙古、青海、甘肃、贵州和新疆经济发展水平低的省份,Channelrate 和Decenrate 既不存在长期稳定关系,Channelrate 也不是Decenrate 的原因(除贵州),同时,Channelrate 对Decenrate 不具有显著的抑制效应。

五、主要结论

本文通过对分权化改革背景下财政分权和金融体制变迁之间相互关系进行一系列严格检验,得出如下结论:

第一,分权化改革作为中国经济转型过程中最为重要的制度安排之一,带来了巨大的制度变迁效应。对于肩负着经济转型和经济发展双重使命的中国来说,制度变迁无疑是十分重要的。与分权化为特色的制度安排以财政分权化为突破口,这种“自上而下”的制度变迁模式使得中国分权化改革有别于其他转型国家和发展中国家。但我们发现,中国的分权化改革过程是一个特殊的过程,中国的财政分权化和金融体制变迁并不是相互影响的过程,而是单向影响过程,金融体制变迁影响财政分权,但是,没有发现财政分权对金融体制变迁产生任何促进或者抑制作用的证据。

第二,在市场体制不完善的环境中和经济转型过程中,分权化改革是同银行业结构与金融发展程度相适应的,有利于社会稳定、金融安全和促进金融发展,对于市场不完善的转型经济和发展中经济来说,适度的金融抑制往往有助于推动金融发展和经济增长。麦金农曾提到,为了保证经济转型的成功,“财政控制应当优先于金融自由化”。但实际上,在中国,尽管财政体制改革伴随着金融体制改革进展,但是金融体制变迁却抑制财政分权。而这种抑制程度和经济发展水平相关,经济发展水平越高,其抑制效应越强。

究其原因,一方面,在分权化改革之前,财政、银行资金都由国家统一分配,财政上国家在收支管理与结构进行优化,金融体制改革在于逐步实现金融市场化。但是,在分权背景下,最大的矛盾来自地方政府,其建设资金一方面来源于财政分权之后所分配到的财政份额,另一方面来自于金融系统提供的中长期贷款。但是,随着金融改革的深化、商业银行市场化运作的加强,地方政府从银行体系得到的资金支持有所增加。同时,财政分权是在制度改革大框架变动的,其改革受到诸多因素的限制和影响。因此,地方政府通过财政分权获得的资金支持有限,这在一定程度上减少了地方政府对财政分权的诉求。另一方面,随着经济发展水平提高,金融市场化逐步加强,正如有些学者所说的“当国家变得富裕时,其金融体系变得更以市场为导向”,因此,降低企业特别是有效率的国有企业和私营企业融资成本,促进地方经济发展,这一方面体现金融市场化导向的成功,同时也导致地方政府获得更多的收入,而财政分权并不能内在的促进这一过程的发展。

[1]李明,李慧中,苏晓馨. 财政分权、制度供给与中国农村基层政治治理[J].管理世界,2011,32(2):37-42.

[2]Zhang T,Zou H. Fiscal Decentralization,Public Spending and Economic Growth in China[J]. Journal of Public Finance,1998,67(2):221-40.

[3]Ma J. Intergovernmental Relations and Economic Management in China[M]. New York:St. Martin’s Press,INC.,1997.

[4]王永钦,张晏,章元,等. 中国的大国发展道路——论分权式改革的得失[J]. 经济研究,2007(1):4-16.

[5]贾俊雪,郭庆旺. 政府间财政收支责任安排的地区经济增长效应[J]. 经济研究,2008(6):37-49.

[6]沈坤荣,付文林. 税收竞争、地区博弈及其增长绩效[J]. 经济研究,2006(6):16-26.

[7]高鹤. 财政分权、经济结构与地方政府行为:一个中国经济转型的理论框架[J]. 世界经济,2006(10):59-68.

[8]王文剑,仉建涛,覃成林. 财政分权、地方政府竞争与FDI的增长效应[J]. 管理世界,2007(3):13-22.

[9]燕红忠. 近代中国金融发展水平研究[J]. 经济研究,2012(5):143-155.

[10]周立,王子明. 金融与发展:中国各地区金融发展与经济增长实证分析(1978-2000)[J]. 金融研究,2002(10):1-13.

[11]巴曙松,刘孝红,牛播坤. 转型时期中国金融体系中的地方治理与银行改革的互动研究[J]. 金融研究,2005(5):25-37.

[12]沈能,刘凤朝,赵建强. 财政分权、金融深化与地区国际贸易发展[J]. 财贸经济,2006(1):41-45.

[13]沈坤荣,张成. 金融发展与中国经济增长——基于跨地区动态数据的实证研究[J]. 管理世界,2004(7):15-21.

[14]陈刚,尹希果,潘杨. 中国的金融发展、分税制改革与经济增长[J]. 金融研究,2006(2):99-109.

[15]王保庆,李忠民,何风隽. 中国西部地区金融发展支持经济增长的实证研究[J]. 工业技术经济,2012(7):83-89.

[16]马颖,陈波. 改革开放以来中国经济体制改革、金融发展与经济增长[J]. 经济评论,2009(1):12-18.

[17]余明桂,潘洪波. 金融发展、商业信用与中国地区的产品市场竞争[J]. 管理世界,2010(8):117-129.

[18]黄玖立,冼国明. 金融发展、FDI 与地区的制造业出口[J]. 管理世界,2010(7):8-17.

[19]张军,金煜. 中国的金融深化和生产率关系的再检测:1987-2001[J]. 经济研究,2005(11):34-45.