内部控制质量与盈余管理关系研究*——来自沪市A股市场的经验证据

四川师范大学经济与管理学院 凌邦如 林 敏

一、引言

随着会计监管的不断加强,企业盈余管理的方式已慢慢从应计项目盈余管理转变为真实活动盈余管理(Cohen,2008),或二者交替使用(Zang,2005)。前者主要通过利用会计政策和估计,对企业各期间利润分布进行调节,但并不会改变企业的盈余总额。而后者则是通过构建真实的交易事项来达到其特定目的(Roychowdhury,2006),这种盈余管理方式一直是理论界研究的难点,同时对两类盈余管理进行研究,对其抑制有着长远的意义。根据信号传递理论,高质量的上市公司为了避免市场出现逆向选择问题,更有动机向外界披露内部控制信息。因此,前人大都采用信息披露方式对内控进行度量(Doyleet al,2007;Ashbaugh-Skaife et al,2008;方红星等,2011)。这种方式有一定局限性:注册会计师只对与审计相关的内部控制发表意见;其并没有区分在未受到高质量内部控制约束时,具有低盈余管理程度的公司是否也更倾向于披露内部控制信息。因此,这种度量方式显得较为粗略,且以此得出的内部控制与盈余管理的关系结论也并不一致。其中主要包含两种结论,一种认为内部控制能够有效抑制公司的两类盈余管理(方红星、金雨娜,2012),内部控制鉴证提升了会计盈余质量(张龙平等,2010),披露内部控制缺陷的公司常伴有较高的异常应计盈余绝对值(Messod Daniel Beneish,2008;Chan,2008);而另一种则认为内部控制与盈余管理无关。

二、理论分析与研究假设

根据委托代理理论,当委托人和代理人目标不一致时,代理人有可能通过改变会计估计或会计政策来对企业盈余进行操控,即进行应计项目盈余管理。内部控制其核心目标之一既是合理保证财务报告的合理性和真实性。因此企业可以通过建立健全会计系统控制、按月查账制度和财务报告流程控制等,保证企业各项操作都按规章制度来执行,减少操控盈余的空间。因此高质量的内部控制应该能在一定程度上抑制应计项目盈余管理。因此提出假设1:

假设1:高质量内部控制能抑制公司的应计项目盈余管理

Healy和Wahlen(1999)及Dechow和Skinner(2000)提出,企业除了对应计项目进行盈余管理外,还可通过缩小研发规模、操纵销售时间等一系列真实活动来进行利润调节。从目前的研究来看,真实活动盈余管理操控手段大致可分为:费用操控,主要通过削减研发费用、行政管理费用等提高企业盈余(Bens,2002;Cohen,2009等);销售操控,主要通过利用现金和销售折扣来使企业当期利润短暂增加,但其实际现金流量将低于企业预期(Roychowdury,2006);生产操控,主要通过非正常扩大生产规模,大量购买固定资产以摊薄企业单位固定成本,提高当期利润(Thomas&Zhang,2002;Roychowdury,2006);非正常出售固定资产和金融资产以提高当期盈余质量(Bartov,1993;刘星等,2007);回购公司股票以提高每股盈余(Graham,2005)。内部控制五大要素涉及企业各个方面,包括保障企业资产安全、全面监控企业生产销售、完善会计核算制度、保证财务报告质量、合理进行权责配合和职务分工等,可谓贯穿企业全过程。因此,高质量内部控制应该能通过抑制费用操控、销售操控、生产操控、资产处置操控和股票回购操控等来达到抑制企业真实活动盈余管理的目的。因此提出假设2:

假设2:高质量内部控制能抑制公司的真实活动盈余管理

三、研究设计

(一)样本与数据来源 本文选取2010—2012年沪市A股上市公司为研究对象,并按照以下原则剔除样本:由于金融保险类行业内部控制非常严格健全,与非金融类公司不具有可比性,故将其剔除;剔除ST、ST*等非正常上市的公司,共得到2252个研究样本,其中2010年748个,2011年710个,2012年794个。内部控制信息披露质量的数据通过手工搜集取得,主要来源于巨潮资讯,其他数据来源于国泰安数据库(CSMAR)。

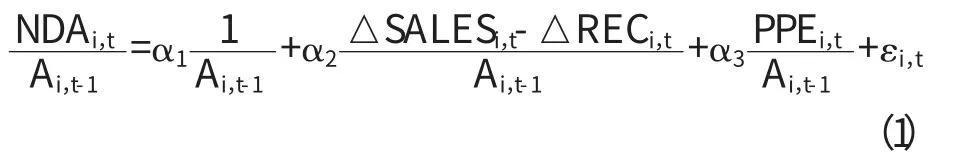

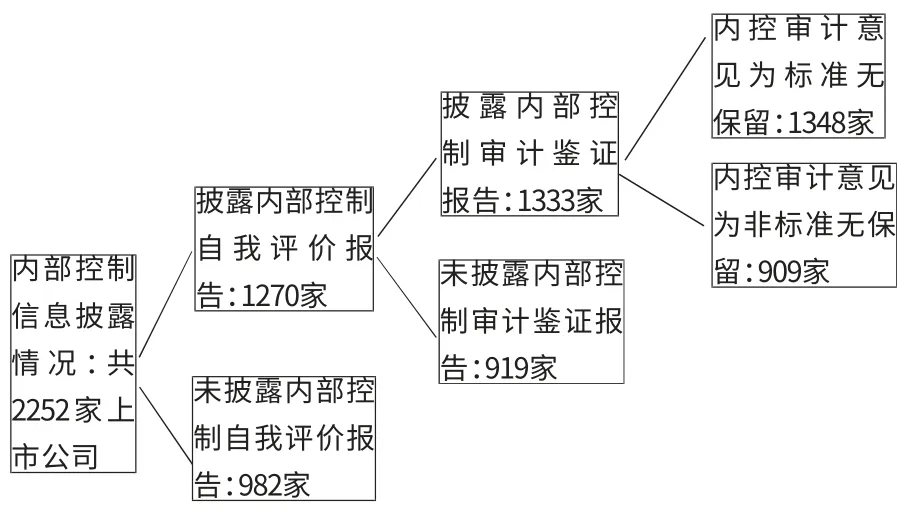

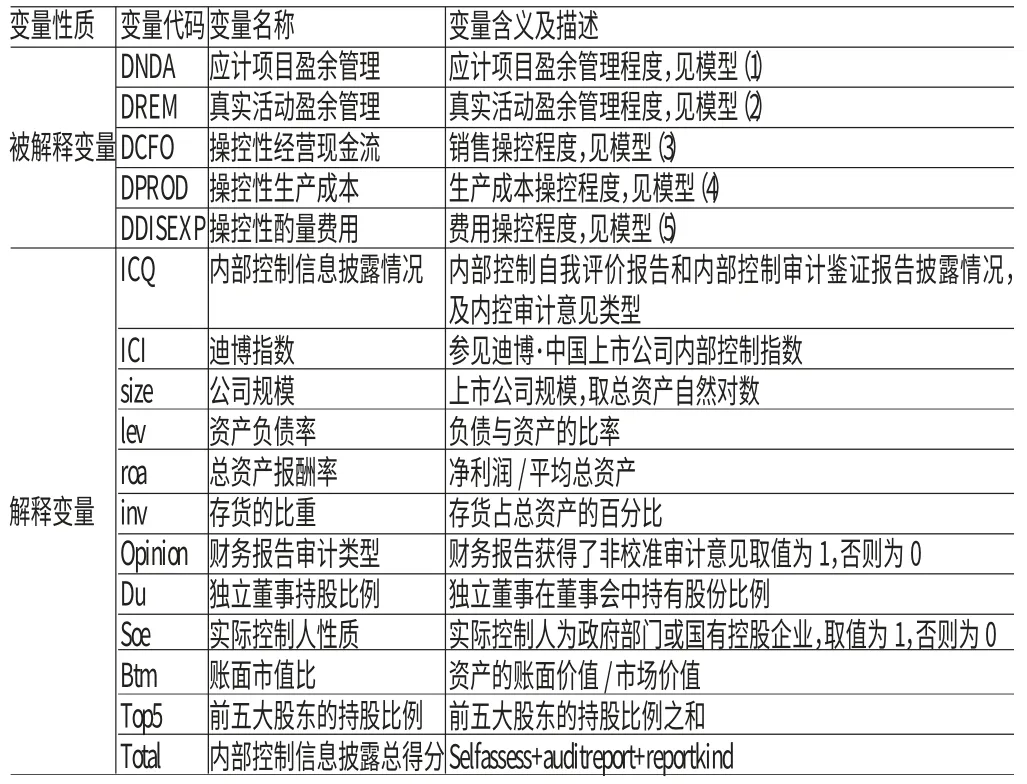

(二)变量定义 (1)内部控制的度量。为了使研究更加具有稳健性,本文采用信息披露和迪博指数相结合的方式度量内部控制质量。基于样本数据,本文对内部控制信息披露情况作了分类,如图1所示。基于内部控制自我评价报告和审计鉴证报告披露情况,本文将内部控制从高到低分为四组:同时披露内部控制自我评价报告和内部控制审计鉴证报告,且该报告意见类型为标准无保留的为High组,得分3分;同时披露两种报告但报告类型为非标准无保留的为Middle组,得分2分;披露自我评价报告但是未披露审计鉴证报告的定为Lower组,得分1分;未披露自我评价报告的定为Lowest组,得分0分。由于以上方式可能忽略内控的其他相关信息,本文同时引入迪博指数来对上市公司内控质量进行度量。迪博指数是我国首个反映所有上市公司内部控制水平的指数,该指数以资产安全、内部控制报告、合规性、生产经营和战略这五大目标的实现情况来评价内部控制有效性,利用内控缺陷来对指数进行修正,最后形成一个综合的指数评价体系。基于以上分析,本文分别采用内部控制信息披露情况(ICQ)和迪博指数(ICI)来对内部控制质量进行度量,详见表1。(2)盈余管理的度量。第一,应计项目盈余管理的度量。本文用修正的琼斯模型,即模型(1)对样本公司进行分行业回归,计算应计项目盈余管理。

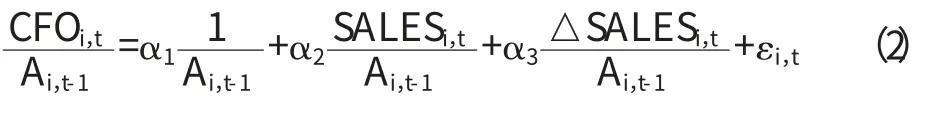

其中,NDAi,t表示i公司第t年的总应计利润,等于营业利润和经营活动现金流量之差;△SALESi,t表示i公司销售收入的变动额,等于公司第t年的实际销售收入与第t-1年的实际销售收入之差;PPEi,t为i公司第t年固定资产原值;Ai,t-1为i公司第t-1年年末的总资产。计算公司实际的应计利润与期望应计利润之差的绝对值,得出会计选择盈余管理DNDAi,t。第二,真实活动盈余管理的度量。本文借鉴Roychowdhury(2006)、Cohenetal(2010)的研究,分别计算操控性经营现金流量、操控性生产成本和操控性酌量费用,以便度量公司的销售操控、生产操控和酌量性费用操控,进而得出真实活动盈余管理总额。经营现金流量模型:Roychowdhury(2006)、Dechow et al.(1998)认为正常的经营活动现金流量是当期销售收入和当期销售收入变化的线性函数,据此得出期望经营现金流量估计模型,见模型(2)。

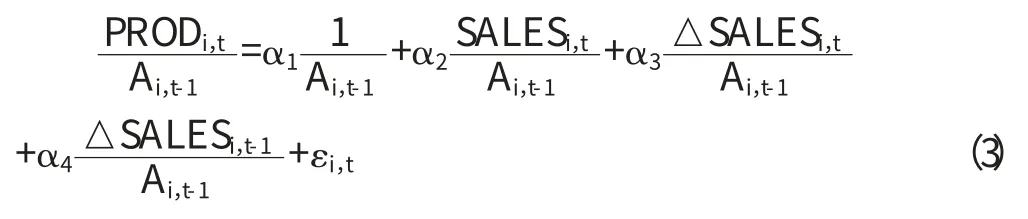

其中,CFOi,t为i公司第t年经营活动现金流量,SALESi,t为i公司第t年的营业收入。用公司实际的经营活动现金流量减去期望经营现金流量,可以得到公司的操控性经营现金流量DCFOi,t。生产成本模型:生产成本等于销售产品成本与存货变动之和,Roychowdhury(2006)通过期望销售成本模型与期望存货模型得出期望生产成本估计模型,见模型(3)。

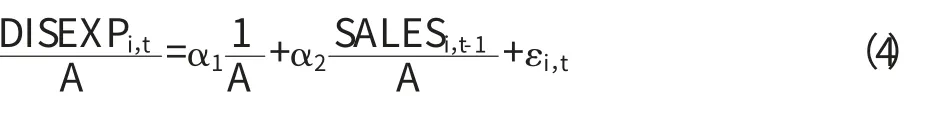

其中,PRODi,t为i公司第t年的生产成本,即销售成本与存货变动之和,△SALESi,t-1为i公司第t-1年的销售收入变动。用公司实际的生产成本减去期望生产成本,可以得到公司的操控性生产成本DPRODi,t。酌量性费用模型:酌量性费用包括销售费用和管理费用,与上期销售收入存在线性关系,据此得出期望酌量性费用估计模型,见模型(4)。

其中,DISEXPi,t为i公司第t年的酌量性费用,即销售费用和管理费用之和。用公司实际的酌量性费用减去期望酌量性费用,可以得到公司的操控性酌量费用DDISEXPi,t。真实活动盈余管理:根据前述分析,真实活动盈余管理总额等于操控性生产成本与操控性经营现金流量和操控性酌量费用之差,见模型(5)。

图1 为2010-2012年沪市A股上市公司内部控制信息披露情况

表1 变量定义

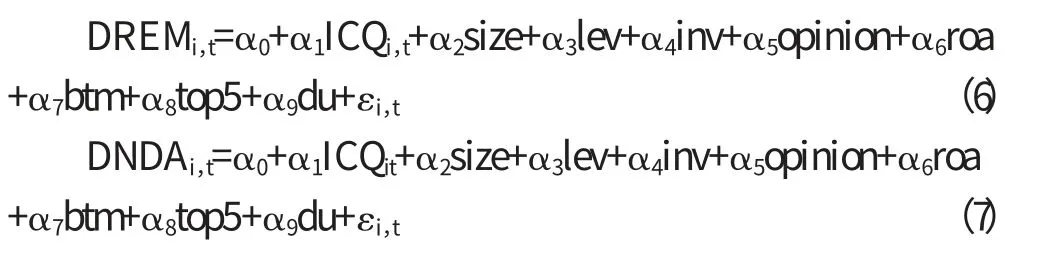

(三)模型构建 基于以上的变量度量,本文将应计项目盈余管理的绝对值和真实活动盈余管理分别表示为DNDA和DREM,以是否内部控制自我评估报告(selfassess)、是否披露内部控制鉴证报告(auditreport)、内部控制鉴证报告的类型(reportkind)和迪博指数(ICI)作为内部控制质量(ICQ)的代理变量,具体模型设定如下。

其中ICQ分别为selfassess、auditreport、reportkind和ICI。

四、实证分析

(一)描述性统计 描述性统计见表2,应计项目盈余管理的均值和中位数分别是0.06和0.04,真实活动盈余管理的均值和中位数都是0,说明企业更倾向于应计项目盈余管理,其操控简单且成本较小,对企业的损害也较小。从企业内部控制披露质量代理变量的描述性统计可以看出,企业进行自我评估报告均值和中位数分别为0.56和1,大于内部控制审计报告均值(0.41)和中位数(0),说明企业较多地进行了内部控制自我评估报告,内部控制审计报告由于成本高且风险较大,披露数量相对较少。

表2 描述性统计

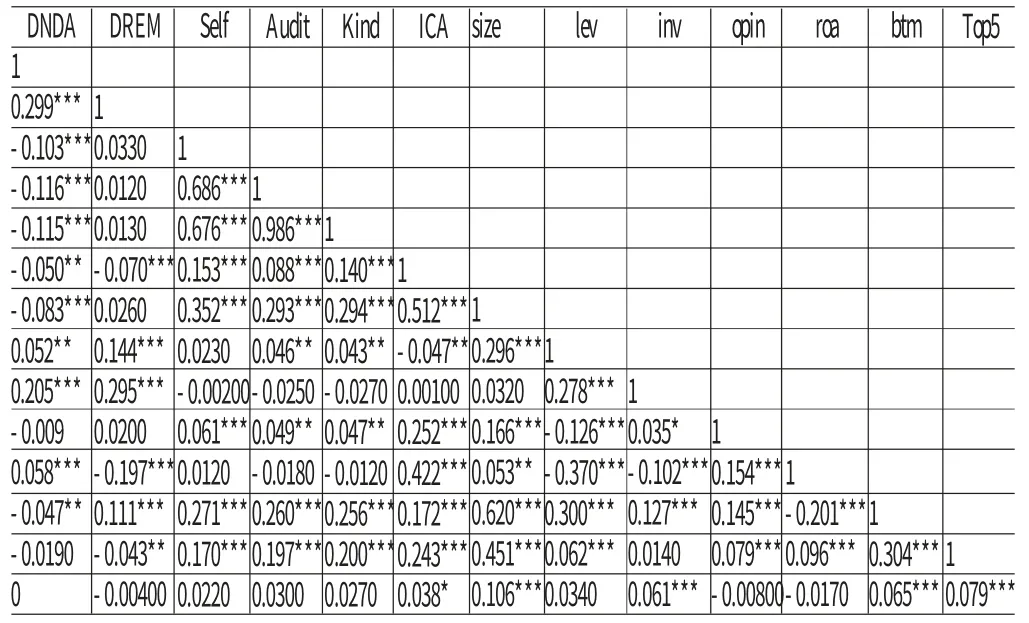

(二)相关性分析 相关系数见表3,内部控制自我评估报告、内部控制审计报告、内部控制审计意见类型及迪博指数与应计项目盈余管理的相关系数都是显著为负,在不排除其他因素干扰的情况下,表明内部控制具有抑制企业应计项目盈余管理的作用;内部控制的代理变量只有迪博指数与真实活动盈余管理的相关系数显著为负,其余为正,但均不显著。控制变量之间及控制变量与解释变量之间的相关系数均小于0.8,表明模型不存在多重共线性问题。

表3 相关系数

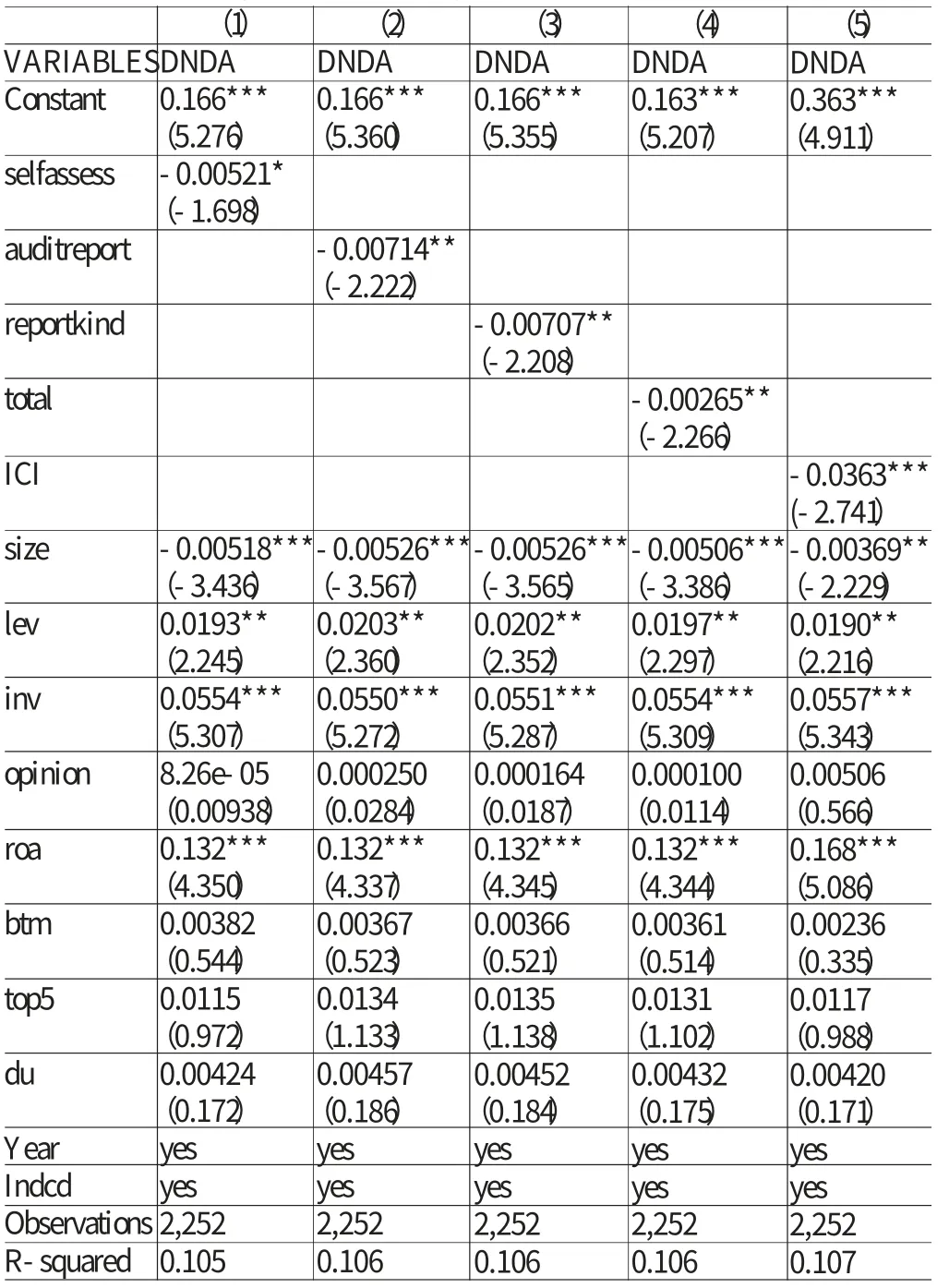

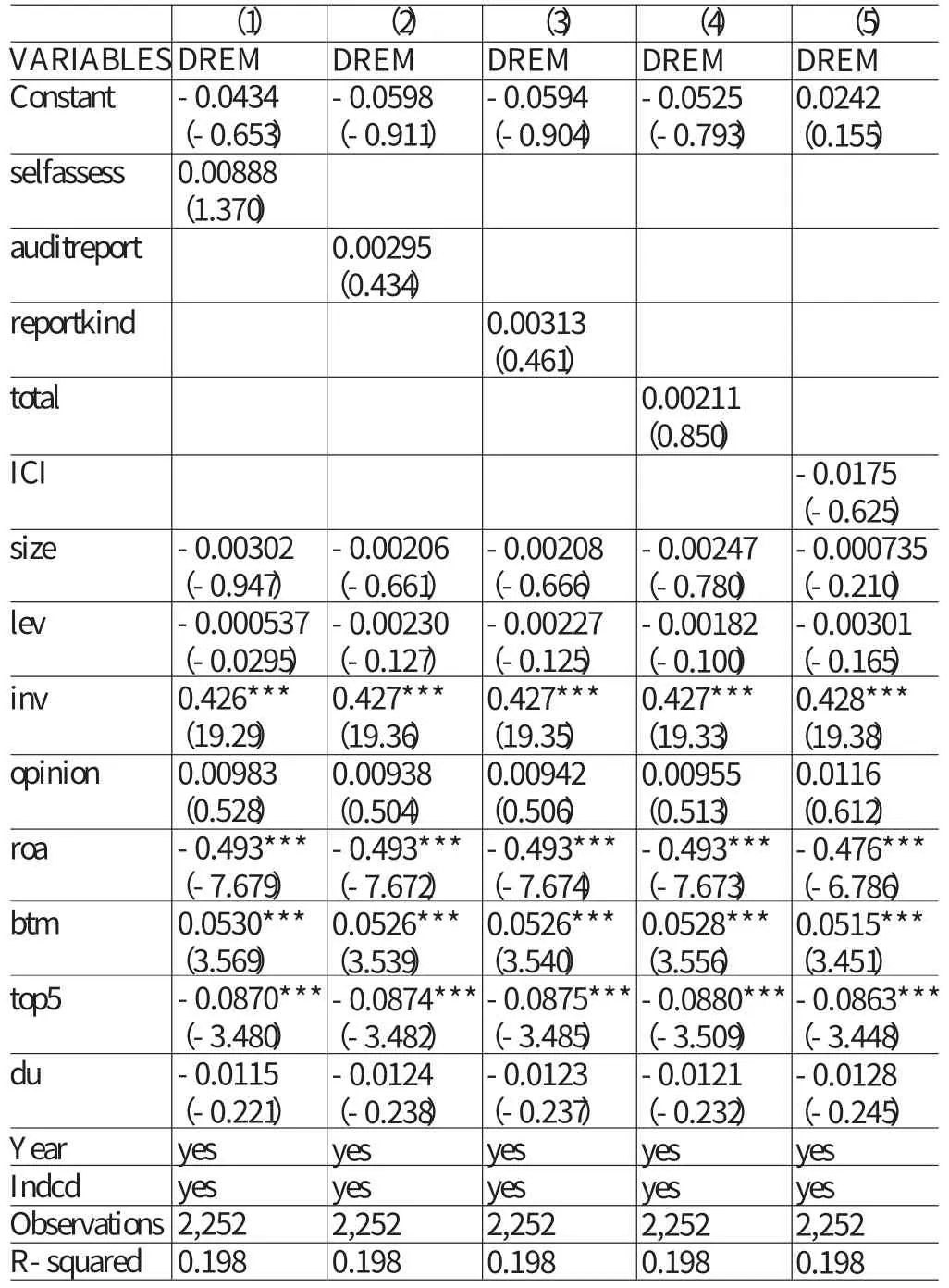

(三)回归分析 根据表4的回归结果可以看出,企业内部控制自我评估报告的回归系数为-0.00521,且在10%的水平上显著,企业内部控制审计报告的回归系数为-0.00714,且在5%的水平上显著,企业内部控制审计意见类型的回归系数为-0.00707,且在5%的水平上显著,将上述三个变量加总之后的变量的回归系数为-0.00265,且在5%的水平上显著,迪博指数的回归系数为-0.0363,且在1%的水平上显著。说明内部控制具有抑制应计项目盈余管理的作用,从内部控制质量的代理变量的系数可以看出,内部控制审计报告的抑制作用大于内部控制自我评估报告的抑制作用,假设1得到验证。根据表5的回归结果可以看出,企业内部控制质量的代理变量selfassess、auditreport、reportkind和ICI的回归系数均不显著,说明在其他变量不变的情况下,企业的内部控制不能抑制真实活动盈余管理,即假设2未得到验证。

表4 内部控制质量与应计项目盈余管理

五、结论

本文研究表明,企业内部控制能有效抑制应计项目盈余管理,但对真实活动盈余管理没有抑制作用。原因可能有:真实活动盈余管理通过规划交易等手段影响企业未来现金流,成本较高且不利于企业的长远发展,因此会计人员主要还是通过应计项目盈余管理来对企业各期间利润分布进行调节和操控;企业交易事项种类繁多,导致真实活动盈余管理隐藏较深,不易被监管者识别。因此为了有效抑制真实活动盈余管理,还需要寻求其他方式。首先,应适当扩大注册会计师对于内部控制的审核范围。考虑到审计成本,目前CPA只审核与审计相关的内部控制,而与审计无关的则不予考虑。有些企业虽然建立健全完善的内部控制体系,但在实施时却形同虚设。因此迪博指数评价的具有高质量内部控制的企业未必在所有方面都严格实施。如果注册会计师能适当扩大内控的审计范围以加强外部监管,那么也许此时的内部控制可以抑制真实活动盈余管理。二是继续加强法律法规的建设完善以及对金融市场的监管,保障企业的经营环境,从根源上抑制盈余管理行为。

表5 内部控制质量与真实活动盈余管理

[1]张龙平、王军只、张军:《内部控制鉴证对会计盈余质量的影响研究》,《审计研究》2010年第2期。

[2]方红星、金玉娜:《高质量内部控制能抑制盈余管理吗?》,《会计研究》2011年第8期。

[3]陆建桥:《中国亏损上市公司盈余管理实证研究》,《会计研究》1999年第9期。

[4]陈丽蓉、周曙光:《内部控制效率对盈余管理影响的实证研究》,《财会通讯》2010年第10期。

[5]Roychowdury,S.Earnings Management though Real Activities Manipulation.Journal of Accounting and Economics,2006.