信贷规划管理下利率市场化改革对企业融资约束的影响

梁涛

(广东金融学院经济与贸易系,广东广 州 510521)

信贷规划管理下利率市场化改革对企业融资约束的影响

梁涛

(广东金融学院经济与贸易系,广东广州510521)

大量的实证研究支持利率市场化改革具有缓解企业融资约束的作用。但是,中国近20年的利率市场化改革却始终难于解决企业融资难、融资成本高的问题。通过运用供求模型分析利率市场化改革对企业融资约束的影响,结果表明:在贷款利率开放、仅实施存款利率上限管理的阶段,央行严格的信贷规划在有效控制流动性过剩的同时也加剧了企业融资约束;而且当前通过放弃信贷规划管理缓解企业约束融资的功效并不明显,还有可能会加剧信贷市场偏离均衡的波动。因此,建议推进存款利率市场化改革,通过增加信贷资金供给来降低贷款利率水平,通过改变银行对国有企业的贷款偏好来缓解企业融资约束。

利率市场化;利率管制;均衡利率;融资约束;信贷规划

融资约束是指由于市场不完备而导致企业内、外部融资成本存在较大差异,过高的外部融资成本让企业难于承受,投资过于依赖企业内源资金。当内源资金积累不足时,投资低于最优水平[1]。因此,通常认为融资约束是企业内部资金积累不足,外部融资渠道不畅,以及融资成本过高共同作用的结果。

由于受到金融发展水平、金融自由化以及信贷资金分配的市场化程度的影响,发展中国家企业普遍存在融资约束问题,正处于计划经济向市场化经济转轨阶段的中国也不例外。而很多研究都认为,利率市场化改革具有缓解企业融资约束的功效。我国自1996年开启利率市场化改革到今天已经将近20年了,企业融资难、融资成本高一直是悬而未决的难题。那么为何实践中的利率市场化改革并没有实现缓解企业融资约束的效果?本文从中国利率市场化改革的特殊性入手,基于信贷规划①视角,运用信贷市场供求的模型来分析中国的利率市场化改革对企业融资约束的影响。

一、文献回顾

Modigliani和Miller(1958)指出完美资本市场中的企业投资与其财务结构、融资渠道无关,完全取决于技术偏好和产量需求[2]。不过,完美的资本市场在现实中并不存在,信息不对称、代理问题以及市场摩擦都会导致企业外部融资成本高于内部融资成本[3][4][5][6]。Fazzari等(1988)通过制造企业股息支付高低来估计其融资约束的程度,发现融资约束高的企业对现金流非常敏感,企业投资决策受到内部融资可获得性的影响[1]。Hoshi et al.(1991)和Calomiris(1994)采用不同的样本与模型也得到了类似的结论[7][8]。

国外大量的研究支持利率市场化具有缓解企业融资约束的作用。Koo和Shin(2004)以及Gelos和Werner(1999)以韩国、墨西哥的数据验证利率市场化降低了企业融资约束[9][10]。还有的研究认为利率市场化缓解企业融资约束的影响具有不对称性。Harris和Siregar(1992)通过研究印度尼西亚企业财务数据发现,金融自由化后小企业的杠杆比率虽然增加,不过贷款可获得性也增加了[11]。Jaramilo等(1992)对厄瓜多尔企业的研究表明,自由化后所有企业的杠杆比率都减少了,小企业减少得尤其显著[12]。Laeven(2003)对13个发展中国家研究发现,利率市场化只是缓解了小企业的融资约束;对大企业的融资约束的缓解没有作用,有的甚至是恶化了,总体上利率市场化对企业融资约束的影响不显著[13]。

国内也有不少研究支持利率市场化改革缓解企业融资约束的观点。有的是从宏观经济视角展开,朱红军等(2006),李斌等(2006)认为利率市场化改革可以促进金融发展,改善信息不对称,降低代理成本和市场摩擦,有助于缓解企业的融资约束;也有从微观主体视角展开,研究利率市场化对银行贷款偏好、企业融资行为的影响[14][15]。巴曙松等(2004)认为利率市场化有利于促使银行改变贷款偏好,随着信贷市场竞争程度提高,银行发现对中小企业融资获得更高的利息收入可以弥补风险损失,对中小企业贷款偏好增强,有助于缓解中小企业的融资约束[16];寿玉琴(2002),许东江(2002)指出,伴随着利率上升的利率市场化改革,企业更注意资金的使用成本,融资行为更趋于合理[17][18]。王东静,张祥建(2007)用协方差模型证明取消贷款利率上限后,利率上涨会遏制大企业对外部资金的过度需求,增加内部融资;相比小企业的负债水平有显著提高,融资约束得到缓解[19]。

但是,从目前已有的文献看,很多研究都忽略了中国利率市场化改革的特殊性,即央行是运用非常规的货币政策工具——以信贷规划管理严格控制商业银行新增贷款规模、控制货币供应量的增长速度来解决流动性过剩问题的。这种指令性工具在贷款利率市场化,仅实施存款利率上限管理的条件下,对企业的融资约束必然会产生重要影响,可能会导致研究结论与现实情况有差异的问题。

二、我国利率管制、利率市场化与央行的信贷规划管理

(一)利率管制时期,信贷规模控制下的信贷配给及其影响

1949-1978年间中国处于集中计划经济时期,政府包揽了一切利率的制定,金融机构没有任何利率自主权。30年时间官方利率仅调整了9次。1978年以后,严格的利率管制政策逐渐开始松动,官方利率调整频率有所增加[20],不过鉴于由中央银行确定商业银行存贷款利率并报国务院批准的利率决定的计划机制未变②,到1996年为止,中国仍然处于严格利率管制阶段。

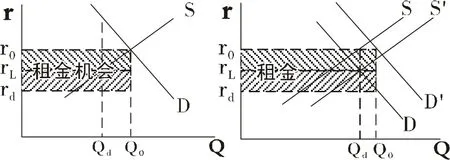

利率管制时期由政府直接控制资本价格,官方管制的低存、贷款利率对商业银行而言,意味着低的资金成本,银行扩大贷款规模就能获取更多“租金”,这对银行扩大存款规模具有明显的激励作用。如图1所示,银行通过增设分支机构,提供增值服务,甚至送礼品等方式吸纳新储户达到扩大存款的目的,供给曲线由S右移到S'。另一方面,官方管制的低贷款利率无法真实反应资金的稀缺程度,与民间借贷相比有巨大的价差。《中国家庭金融调查报告(2013年)》显示,我国民间平均借贷利率和银行平均借贷利率分别为23.5%和7%。农村地区无论是民间借贷利率还是银行利率都会比城镇更高,分别为25.7%和7.3%[21]。巨大的价差激发了企业获取银行贷款的冲动,需求曲线由D右移到D'。新的均衡点与原来均衡点相比,贷款规模的扩张(Qd>Q0)。由于投资具有推动经济增长的作用,因此,低利率管制具有“租金效应”,推动我国金融深化。

图1:官方利率管制的“租金效应”

不过“租金效应”在推动金融深化的同时,也可能带来流动性过剩的问题(Qd>Q0),可能会引发通胀。中央银行主要通过严格控制信贷规模来解决流动性过剩,即采用数量控制工具调控信贷规模。如图2所示,市场上流动性过剩(Q1>Q0),政府实施信贷规模控制将信贷供给控制在Q*,S1变成弯折的S1',与需求曲线D1相交,形成新的均衡利率R1远高于原有均衡利率R*(R1>>R*)。由于受到政府对贷款利率的严格管制,银行只能实施信贷配给,导致资金需求曲线D1左移到D2,控制贷款利率保持在R*。因此,在严格控制贷款规模的、控制利率水平的目标,银行只能满足部分贷款客户的需求。

图2:信贷规模控制下的信贷配给及影响

(二)利率市场化改革与阶段性地取消信贷规模控制

1996年我国开启利率市场化改革,先后放开了同业拆借利率、政策性银行金融债券发行利率、国债发行利率以及部分保险公司存款利率、外币存、贷款利率。尽管利率市场化程度尚处于较低层次,占据社会融资份额绝大比例的商业银行存、贷款率和规模由央行确定的计划机制未变,但是价格管制的放松为数量管制逐渐退出创造了条件。

1997年亚洲金融危机爆发后,为了应对严峻的经济形势,1998年央行取消了对国有商业银行的贷款规模控制,实施“计划指导,自求平衡,比例管理,间接调控为主”的贷款管理制度,国有商业银行可以根据需求自主发放贷款。放弃贷款规模管理意味着央行试图通过市场化手段以及价格型的货币政策实施宏观调控。

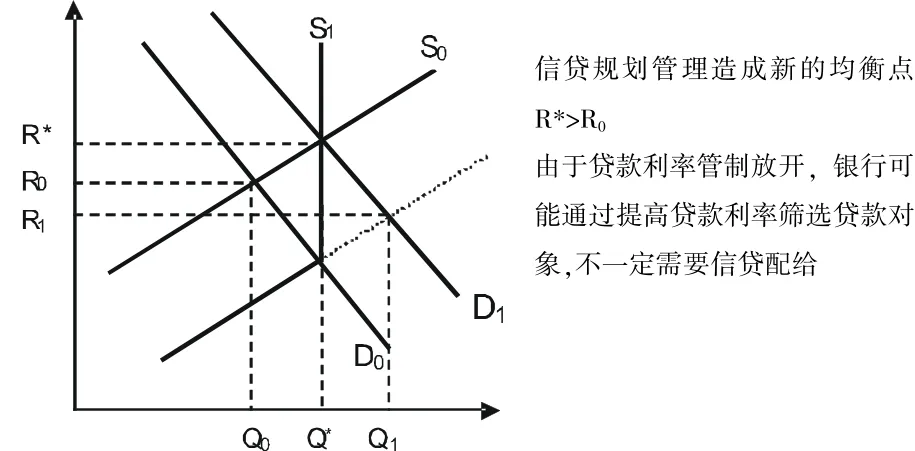

放开贷款规模控制以后,市场程度低的利率依然无法真实反应资金的稀缺程度,存款利率偏低,贷款利率也偏低,国有商业银行在较长时间里贷款利率的“触底”和存款利率的“触顶”的现象,反映出其对央行赋予的部分“利率自主权”的运用并不充分。银行贷款利率相对民间利率有较大的价差激发了企业获得银行贷款的冲动,如图3所示,资金需求曲线由D0不断地增加到D1;另一方面偏高的利差激励银行有极大的动力增加贷款供给;由于居民可选择的投资工具有限,尽管存款利率偏低,存款规模仍然增长,供给曲线由S0到S1,供给增加,新的均衡利率水平的高低取决于供给和需求增加的幅度谁大:若供给增加幅度小于需求增加幅度,新的均衡利率R*高于原来的管制利率R0;或者当供给增加幅度大于需求增加幅度,新的均衡利率R*低于原来的管制利率R0。通常情况下,较低的存、贷款利率管制,供给幅度增加比不需求增加幅度,没有信贷规模数量控制的条件下,市场新的均衡利率高于原来的均衡利率;新的均衡信贷规模扩大(Q1>Q0),市场存在流动性过剩的风险。

图3:取消信贷规模控制对信贷市场均衡的影响

(三)贷款利率市场化面对流动性过剩,央行重新引入信贷规划管理

2004年央行开始放松对人民币存贷利率的价格管制,实施贷款利率下限与存款利率上限管制。由于银行利率水平明显比市场利率偏低,所以存款利率上限管制是有约束力的[22]。但与存款利率上限管制有约束力不同,贷款利率下限管制几乎无约束力,这点可从央行发布数据得到佐证:2004年以来只有5~33%的贷款利率接近下限,其它贷款的利率均高于下限。2012年7月取消贷款利率0.7倍的下限,2013年7月,除按揭贷款以外,贷款利率上下限全部放开,由金融机构根据商业原则自主确定。

我们将2004年视为进入贷款利率市场化,实施存款利率管制阶段。存款利率受到上限约束,过低的存款利率减少了存款人的福利,增加了贷款人的福利。如图4所示,低存款利率,若存款人仍然决定继续把钱给借给银行,他的境况会变坏,福利减少;贷款人的境况会变好,福利增加。

图4:利率下降使贷款人的境况变好,存款人境况变坏

低的存款利率使得作为贷款人的银行有不断扩大贷款规模的冲动。不过存款能否增加,主要取决于存款人的选择:低存款利率上限固然损害了存款人的利益,降低了其存款积极性,但是当金融市场欠发达,存款人受到投资渠道的约束,现有的金融格局未被打破时银行存款仍然呈现增长趋势。当然如果银行信贷不在社会融资中占据绝对优势,存款人有更多可替代的投资渠道时,就会出现大规模的“存款搬家”,银行存款规模下降。

如图3所示,受到严格的存款利率上限管理,银行信贷增加幅度低于需求增加幅度,供给曲线右移幅度(由S0到S1)低于需求曲线右移幅度(D0变化到D1),新的均衡利率R*提高,均衡信贷规模扩大,市场存在流动性过剩的风险。2006~2007年流动性过剩问题越演越烈,央行先后14次调升法定存款准备金率,8次上调贷款基准利率,11次定向发行债券,实施紧缩性货币政策。不过我国货币政策的利率传导机制并不通畅,加上外汇对冲占款机制的影响,市场的流动性过剩没有得到有效的遏制,金融资产价格和房地产价格大幅上涨,2006年、2007年全国70个大城市房屋销售价格上涨幅度分别达到5.5%、7.5%;上证综指由1161.06到5261.56,涨幅达到4.53倍。

万般无奈之下,2007年央行顶着“市场化改革的倒退”压力在“窗口指导”中引入了贷款限额管理,2007年4季度央行通过“道义劝告”对大型商业银行的信贷规模实行按季规模管理;2008年要求各商业银行信贷增长不能超过2007年,事实上恢复了贷款限额控制。2008年11月推出的4万亿经济刺激计划很快让银行存贷比快速回升到警戒水平,2009年下半年央行对贷款规模的控制已经转向“窗口指导”为主,辅以惩罚性的央行票据、特种存款、差别准备金率等手段的信贷规划模式;2010年开始,央行的信贷限额要求更为严格,商业银行在月中、季末,甚至要求日将存贷比控制在75%水平,对商业银行的理财产品也设立了相应的限额指标:规定理财资金投资非标准化债权资产的总额、余额控制在任何时点均以理财产品余额的35%与商业银行上一年度审计报告披露总资产的4%之间孰低者为上限[23]。2011年,开始实施新的贷款规模约束机制——合意贷款,其核心内容是指金融机构适当的信贷投放应与其自身的资本水平以及经济增长的合理需要相匹配。很显然,信贷规划管理与加息和惩罚性定向央票相比在控制信贷规模上更为快捷有效,效果也更具可预见性。在严格的信贷规划控制下,2011年9月M2和贷款速度降至13%和16%。

三、贷款利率市场化时期信贷规划管理对企业融资约束的影响

2012年,央行进一步改革信贷规划管理模式,采取了合意新增信贷规划管理模式,结合最低资本充足率、资产规模、贷款增速、目标GDP增速、目标CPI、最大资产规模、各月末贷款和上年同期月末贷款余额等指标,控制新增贷款规模。从这些不断改革、调整控制信贷规模的细节可以看出央行对信贷规划调控工具的重视程度。毫无疑问,信贷规划管理成为贷款利率市场化时期约束银行信贷扩张的主要因素,但由于其作用于贷款利率水平和银行贷款风险偏好两个渠道,加剧了企业的融资约束。

(一)提高了贷款利率水平

信贷规模管理、贷款限额管理及合意贷款,本质上都是央行通过指令性计划直接控制信贷规模,进行信贷规划管理。不过不同利率市场化背景下信贷规划管理对贷款利率水平影响是不一样的。如图2所示,利率管制时期,信贷规模控制加上贷款利率管制,银行实施信贷配给,需求曲线向左移,对均衡利率的影响是降低的;而在贷款利率市场化条件下,信贷规划管理对均衡利率的影响是提高的。如图5所示,在贷款利率市场化条件下,信贷规划管理使得银行信贷供给曲线弯折,供给曲线由S0到S1,与不断右移的需求曲线D1相交于Q*,新的均衡利率大幅提高,贷款利率由R0上升到R*,这意味着企业获得贷款的成本大幅增加。

图5:贷款利率市场化条件下信贷规划管理对贷款利率的影响

贷款利率市场化时期,信贷规划约束下银行资金供给不足问题更加突出,这是推高贷款利率的主要原因。重新实施信贷限额管理以来,除去2008年4万亿经济刺激计划的短期影响,银行普遍感受到资金流动性压力,银行资金供给不足问题突出。信贷市场上超额的资金需求让银行贷款演变成为待价而沽的稀缺品,企业贷款难问题突出,一些调查数据也佐证了这个观点:在放开贷款利率上限后,认为贷款更为容易的企业占比14%,认为贷款难易程度不变的企业占比66%;申请贷款基本能满足的企业占比仅40%;86%的企业认为比贷款利率上升更值得关注的是能否取得贷款[24]。这样的情形下,信贷市场上银行作为资金供给一方强势明显,通过利率水平、抵押物等条件筛选贷款对象;企业作为资金需求一方与银行的资金议价上处于弱势。贷款利率浮动幅度多大并非是银企双方协商的结果,基本上由银行单方面决定,企业只是被动资金价格接收者。在贷款利率市场化条件下,供给不足必然推动贷款利率水平整体上行。2012年,尽管经济进入新常态,经济增速放缓明显,贷款利率仍然高位徘徊,企业的外部融资成本非常高。

而且,信贷规划提高了银行获取资金的交易成本。由于存款利率上限管理,银行试图通过不断扩大存款规模来增加贷款规模不现实,银行不断通过变通规避合意贷款标准的监管,如要求企业将流动资金贷款存入银行,再以票据的方法实现“表内转表外”,从事影子银行活动;信贷富余金融机构向信贷紧张金融机构“购买贷款”,以保住信贷规模额度等。地方金融机构规避合意贷款的方法更多,如通过票据买断转贴现;通过自营资金对接银信合作的信托受益权转让;通过同业存放资金对接银证合作的资管计划等。上述这些规避管制活动导致金融机构可贷资金的供给链条不断延长,交易成本上升。在资金供给不足,企业对银行信贷过度依赖的金融格局下,信贷市场需求缺乏弹性,金融机构这种成本很容易转稼到企业,进一步提高企业外部融资成本。

(二)强化银行贷款风险偏好

利率管制时期,信贷规模约束下银行通过信贷配给分配稀缺信贷资源。在一个国有银行占据主导地位的融资体系里,信贷配给的决定因素往往是政治关系,而不是经济标准,银行用国有股比例、固定资产、企业规模等指标作为信贷配给标准,规避信贷风险,对国有大企业的贷款偏好明显[25]。政府、国有银行和国有企业构成了天然政治联系,指令性贷款以及其它多方面的干预使得配给主要向国有企业倾斜,政策性贷款在90年代占国有银行贷款总量的35%左右[26],国有企业投资对内部现金流的敏感性明显低于民营企业,民营企业融资约束非常明显[14]。

贷款利率市场化改革以来,央行的信贷规划管理进一步强化银行对国有企业、地方政府融资平台的贷款偏好。实际上,在经济上行阶段,在存款利率管制、信贷规划控制双重作用下,银行只要依赖存贷利差收入就能实现规模和净利润的快速增长。2003-2013年间,银行业金融机构的规模从27.7万亿元提升到151.4万亿元;利润从322.8亿元增长至1.74万亿元。银行没有动力去改变高度依赖净利差的经营模式,也没有动力去开发适合于中小企业的金融产品,央行对银行不良贷款比率的考核更是强化银行对国有企业的贷款偏好,因此,贷款利率市场化条件下中小企业仍然被银行信贷市场所排斥,银行大量的信贷资产通过多种表外模式流入房地产和地方政府投融资平台,地方政府融资平台数量和融资规模的急剧膨胀,反映出银行对国有企业、政府信用不予区分的过度依赖;在国有银行信贷投放的主要区域(城镇地区)企业信贷满足率低,民间融资现象极为活跃,反映了我国当前利率“双轨”运行的现实。据《中国家庭金融调查报告(2013年)》推算,中国民间有息部分借贷资金规模已经达到7500亿元;民间融资的利率水平也水涨船高,民间有息部分借贷资金平均利率大约高达36.2%③;中国人民银行赣州市中心支行课题组(2006)估计,我国民间利率一般在月息10%~15%之间,一些金额较大,用于生产经营、商品贸易的企业和个体户借款利率更高,介于15%~30%之间[21]。

四、当前可否通过取消信贷规划来缓解企业融资约束?

上述分析可见,贷款利率市场化时期,央行的信贷规划管理加剧了银行资金供给不足,在推高了贷款利率的同时强化了银行对国有企业的贷款偏好。当前中国经济已经进入新常态,经济增长持续放缓,民营企业和中小微企业抗风险能力偏弱,经济下行压力下银行的信贷资源必然会进一步向“大户”集聚。从上世纪90年代末的经验看,银行的“惜贷”、企业的融资约束加剧和经济增长持续放缓是联系在一起的。因此,促进银行向实体经济放贷,缓解企业融资约束和推动投资是新常态下宏观经济走出低迷的关键。

新常态中流动性过剩已经不再是经济生活中的突出问题和主要矛盾了,央行是否可以通过取消信贷规划来缓解企业融资约束呢?答案是否定的,原因有二:一是新常态下取消信贷规划管理缓解企业融资约束的作用不明显。经济上行期,银行有不断扩大信贷规模的冲动,约束银行信贷扩张的主要因素是信贷规划;经济放缓、下行压力持续期,银行“惜贷”,这时候影响信贷规模的主要因素不再是信贷规划而是银行的贷款风险偏好,风险厌恶偏好越明显贷款规模收缩越明显,因此,经济新常态下,取消信贷规划促进银行向实体经济放贷作用不大。例如,进入经济新常态以来,央行围绕降低社会融资成本动作频繁:支农支小再贷款,定向降息、降准等等,试图引导金融机构增加对小微企业的信贷,给小微企业注入流动性。但是风险厌恶偏好下银行对无抵押、风险较高的小微企业“惜贷”,宁愿把这些定向的流动性“回购”给央行,也不愿增加对小微企业贷款。如此这样,可以推测,当前即使央行放开信贷规划,如果银行的贷款偏好不发生改变的话,对大部分的企业,尤其是中小企业而言,也根本达不到缓解融资约束的作用,应该从改变银行贷款风险偏好角度入手解决企业融资约束问题。

二是当前利率传导机制尚未健全,若取消数量控制的信贷规划管理也难于控制信贷市场偏离均衡的大幅波动。如图6左所示,信贷市场受到外界干扰偏离均衡的市场波动导致利率水平和贷款规模大起大落,剧烈的信贷市场波动无法重新达到均衡。由于利率传导机制尚未健全,外汇对冲机制的影响央行传统三件法宝:存贷款基准利率,法定存款准备金率,公开市场业务的调控效果并不显著,更多时候央行是通过信贷规划约束以M2为中介实现其宏观调控目标。如图6右所示,央行的信贷规划约束可以使得信贷市场偏离均衡较远的波动被控制在一定范围内,减少利率水平和贷款规模的大幅起落。

图6:贷款利率市场化取消信贷规划管理对市场波动性的影响

由此可见,经济新常态下,利率传导机制不通畅情况下取消信贷规划管理来缓解企业融资约束的效果并不明显,而且可能无法控制信贷市场偏离均衡的波动。

五、存款利率市场化是缓解企业融资约束的有效途径

放开存款利率上限管制是中国存款利率市场化改革的最后一跳,也是最关键的一跳。利率市场化改革的核心是通过市场机制,由各家商业银行在竞争与合作以及市场对信贷资金需求共同作用形成存、贷款的市场利率。放开存款利率上限,商业银行在拥有存款定价自主性的同时居民也有“货比三家”的选择权,这意味着商业银行之间的竞争将更加“白热化”,银行亟须从提高存贷款定价能力、风险定价能力、优化业务结构等方面应对竞争和冲击,甚至会影响到盈利模式和经营模式的转变,这有利于缓解企业融资约束。因为:

1.存款利率市场化有利于增加银行信贷资金供给,降低贷款利率。如图7所示,存款利率市场化,存款利率水平的高低由银行自主确定,银行倾向于提高存款利率,吸引更多的存款。存款利率市场化后,存款对利率的敏感性增加,供给曲线变得更平坦由S0右移到S1。在其它条件不变情况下,存款规模增加整体上央行计算的合意贷款规模也会增加。同样,如图7所示,新的均衡点与原均衡点相比均衡利率下降(R*'

图7:存款利率市场化后继续实施信贷规划管理的影响

2.存款利率市场化改革也有利于推动银行盈利模式、经营模式的转变,进而影响银行的贷款风险偏好。如果存款利率上限放开,由历史经验看初期存款利率会在高位区间运行,银行负债成本提高;但从经济周期看,经济增速放缓、企业利润率下滑,贷款利率呈现下行趋势。这样,存贷款利率的“双向夹击”下利差缩小就成定局,从而使银行过去通过赚取存贷利差为主的盈利模式难以维系。银行必须从提高存贷款定价能力、风险定价能力、优化业务结构等方面应对存款利率市场化带来的冲击,应该说,科学合理的定价能力是银行在控制风险条件下提高利润的唯一途径,这意味着资质优良的中小企业将可能成为商业银行抢夺的对象。

西方国家自20世纪80年代后期开始相继实行利率市场化改革,商业银行的激烈竞争使利差逐步缩小。为了谋求生存发展,90年代各国商业银行纷纷加大创新力度,将金融服务向各个领域和各种业务浸透,形成多元化的资产结构,由于中间业务收入的逐步增加弥补了利差空间压缩造成的利润减少,这也是今天我们看到欧美国家商业银行中间业务收入占比达40%-50%的重要原因。可以预测,我国存款利率市场化后,商业银行在利差缩小压力下也会大力发展并完善中间业务,而更多样化的中间业务可以更好地满足中小企业的融资需求。实际上一些商业银行已经借助中间业务,在央行信贷规划管理条件下实现对中小企业的信贷的风险与回报的平衡。

总之,存款利率市场化有利于增加银行资金供给,降低贷款利率;同时有助于推动银行市场化,改变银行贷款偏好,增加对中小企业的放贷。取消存款利率上限应该是新常态下缓解企业融资约束的有效途径,这肯定比央行“一厢情愿”地注入流动性的效果更好。

六、结论与建议

1.贷款利率市场化改革在央行信贷规划约束下加剧了企业、尤其是中小微企业融资约束。当前放开信贷规划约束可能会使得信贷市场偏离均衡的波动难于控制,加剧金融市场的波动性和脆弱性。当前央行需要更多关注信贷规划对中小微企业融资的不利影响,通过定向降准、定向流动性等措施,并且辅以其他微观审慎监管政策确保资金流入中小企业。

2.推动存款利率市场化改革有助于缓解企业融资约束:存款利率市场化一方面增加信贷资金供给,降低贷款利率;另一方面有助于改变银行对国有大企业的贷款偏好,转变盈利模式和经营模式,真正实现银行市场化。建议在推动存款利率市场化改革过程中,健全、完善存款保险制度以及金融机构破产退出机制,以有效化解存款利率市场化,推动银行市场化过程的金融风险。

注:

①信贷规划是指中央银行为实现一定时期货币政策目标而事先确定的、控制银行贷款规模的指标。它包括存量和流量两层含义,在货币政策调控实践中,所讲的信贷规模控制,主要是指后一层含义,是指为了实现一定时期内的货币政策目标而确定的新投放贷款的最高限额。本文将传统的信贷规模管理,贷款限额管理以及现行的合意贷款标准都归入信贷规划范畴。

②《商业银行法》第31条规定:“商业银行应当按照中国人民银行规定的存款利率上下限,确定存款利率,并予以公告。”第47条规定:“商业银行不得违反规定提高或者降低利率以及采用其他不正当手段,吸收存款,发放贷款”。

③《中国家庭金融调查报告(2013年)》推算中国民间有息部分借贷资金规模已经达到7500亿元。

[1]Fazzari,S.M.,Hubbard,R.G.,Peterson,B.C."Financial Constraints and Corporate Investment[J].Booking Papers on Economic Activity,1988.141-195.

[2]Modigliani,F.,Miller,M.,The cost of capital,corporation finance,and the theory of investment[J].American Economic Review,48(3)1958.261-297.

[3]Greenwald,Bruce,Joseph·Stiglitz,Andrew·Weiss.Information in perfections and macroeconomic[J].American Economic Review(74),1984.194-199.

[4]Myers Stew art C,Nicholas Majluf.Corporate financing and investment decisions when firms have information that investors do not have[J].Journal of Financial Economics,13. 1984.187-221.

[5]Bemamke,Ben,and Mark Gertler.Agency costs,net worth,and business fluctutions[J].American Economic Review,79. 1989.14-31.

[6]Gertler,M.Financial capacity and output fluctuation in and economy with multi一period financial relation-ship[J].Review of Economic Studies,59(3),1992.455-472.

[7]Hoshi Kashyap Scharfstein.Corprate structureliquidity andinvestmentEvidence from Japanese panel data Quarterly[J].Journal of Economics,106,1991.33-60.

[8]Calomiris,C.W.,and B.G.Hubbard.Internal finance and investment;evidence from the undistributed profits tax of 1936一37[J].Journal of Business,68,1995.443-484.

[9]Jaewoon Koo and Sunwoo Shin.Financial Liberalization and Corporate Investments:Evidence from Korean Firm Data[J]. Asian Economic Journal,2004.277-292.

[10]Gaston Gelos&Alejandro M.Werner.Financial Liberalization,Credit Constraints,and Collateral[D].IMF Working Papers 99,25,International Monetary Fund,1999.

[11]JR Harris,MG Siregar,The Effect of Financial Liberalization on the Capital Structure and Investment Decisions of Indonesian Manufacturing Establishments[J].World Bank Economic Review,1994,8(1):17-47.

[12]Jaramilo,F,Schientarelli,F.and Weies.The Effect of Financial Iiberalization on the Allocation of Credit;Panel Data Evidence for Ecuador[D].World Bank policy research working papers,1992.

[13]Laeven,L.Does.Financial Liberalization Reduce Financing Constraints[D].Financial Management.2003.

[14]朱红军,何贤杰,陈信元.金融发展、预算软约束与企业投资[J].会计研究,2006,(10):64-71.

[15]李斌,江伟.金融发展、融资约束与企业成长[J].南开经济研究,2006,(3):68-78.

[16]巴曙松.央行贷款利率上限取消的改革意义[EB/OL].http://www.people.com.cn/GB/jingji/1040/2983294.html.

[17]寿玉琴,利率市场化对中国企业融资影响的若干探析[J].数量经济技术经济研究,2002,(7):33-36.

[18]许东江.中国居民、银行、企业对利率市场化的理性反应:利率市场化发挥积极效应的一种思路[J].世界经济,2002,(5):60-75.

[19]王东静,张祥建.利率市场化、企业融资与金融机构信贷行为研究[J].世界经济,2007,(2):50-59.

[20]黄金老.利率市场化与商业银行风险控制[J].经济研究,2001,(1):19-28;94.

[21]西南财经大学中国家庭金融调查与研究中心.中国家庭金融调查报告(2013年)[M].西南财经大学出版社,2014.[22]何东,王红林.利率双轨制与中国货币政策实施[J].金融研究,2011,(12):1-18.

[23]银监会.关于规范商业银行理财业务投资运作有关问题的通知[R].2012-03-25.

[24]中国人民银行赣州市中心支行课题组.市场分割与信贷配给:利率市场化的体制及经济效应[J].金融研究,2006,(1):127-138.

[25]欧阳俊,秦宛顺,利率管制对商业贷款市场均衡的影响分析[J].统计研究,2002,(10):25-29.

[26]中国社会科学院经济研究所宏观学科课题组,总量态势、金融风险和外部冲击——当前中国宏观经济分析[J].经济研究,1998,(3):3-14.

【责任编辑:林莎】

The Impact of Interest Rate Marketization Reform on Financial Constraints of China's Enterprises from the Perspective of Credit Management

LIANG Tao

(Department of economics and trade,Guangdong Institute of Finance,Guangzhou,Guangdong,510521)

Large quantities of empirical researches prove the interest rate marketization helps to ease financial constraints on enterprises.However,the interest rate marketization reform over the past twenty years has not effectively dealt with the financing difficulties and the high financing cost for enterprises.This paper uses the model of supply and demand to analyze the impact of interest rate marketization reform on financial constraints of enterprises.The findings indicate when keeping a ceiling only on deposit rate with the loan rate open the central bank effectively controlled the excess liquidity and intensified financial constraints with tough lending standards. The current measure of giving up credit planning to ease the financial constraints has not achieved obvious effect,and it may even aggravate the volatility of the credit market.This paper therefore suggests promoting the deposit rate marketization reform,increasing the supply of credit funds to reduce loans rate,and changing banks' preference for state-owned enterprises to ease the financial constraints for enterprises.

interest rate marketization;interest rate control;equilibrium interest rate;financial constraint;lending plan

F 830

A

1000-260X(2015)06-0054-08

2015-05-27

梁涛,广东金融学院经济与贸易系副教授,从事金融衍生工具投资、金融消费者保护与金融监管研究。