所得税视角下税收激励对中小企业技术创新的影响研究——基于创业板上市公司的实证分析

谢青青

(镇江市丹徒区地税局)

一、前言

二、促进技术创新的所得税优惠政策概述

为了促进企业的技术创新,我国政府陆续出台了与技术创新相关的税收优惠政策。从所得税的角度,促进技术创新的税收优惠政策主要涉及加计扣除、加速折旧、减免税、投资抵免等。

(一)加计扣除

《中华人民共和国企业所得税法》及其实施条例中规定,对于企业开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,按照该部分费用的50%加计扣除;形成无形资产的,按照无形资产成本的150%摊销。财税[2013]70号文件也对企业发生的可纳入税前加计扣除的研究开发费用范围做出了补充规定。加计扣除的税收优惠政策针对性较强,通过加计扣除和加计摊销直接减少了当期应缴纳的企业所得税,有助于激励企业加大研发投入。

(二)加速折旧

加速折旧税收优惠政策允许企业对于符合条件的固定资产在前期提高折旧的计提金额,减少前期应缴纳的所得税。财税[2014]75号文件完善了当前固定资产加速折旧企业所得税政策。该文件明确了对生物药品制造业,专用设备制造业,铁路、船舶、航空航天和其他运输设备制造业,计算机、通信和其他电子设备制造业,仪器仪表制造业,信息传输、软件和信息技术服务业等6个行业的企业,2014年1月1日后新购进的固定资产,可以缩短折旧年限或采取加速折旧的方法。加速折旧政策可以减轻企业设备投资初期需要缴纳的企业所得税,改善企业资金状况,调动企业技术创新的积极性。

(三)减免税

减免税是国际上普遍采用的激励企业加大研发投入的税收优惠政策,在我国减免税优惠政策主要有优惠税率和免税两种形式。在税率方面,《中华人民共和国企业所得税法》及其实施条例中规定,符合国家认定的高新技术企业享受15%的优惠所得税率。在免税政策方面,一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。

(四)投资抵免

投资抵免政策也是我国政府促进企业增加研发投入,推动产品更新换代的一项有力举措。例如,对符合条件的创投企业以股权投资方式投资于未上市的中小高新技术企业,并且投资期限在二年以上的,可以在其持股满2年的当年按照投资额的70%抵扣该创投企业当年的应纳税所得额;当年应纳税所得额不足以抵扣的,可以结转到以后纳税年度进行抵扣。

三、研究设计

(一)研究假设

企业技术创新离不开资金的投入,很多现有文献都从研发费用投入的角度来衡量企业技术创新程度。也有少部分文献从研究成果角度,用新产品的销售额来衡量技术创新程度,但这类数据很难从企业公开的年度财务报告等资料中获取。由于企业所处的行业以及自身的资产规模不同,研发需求也有差异,因此选取研发费用投入的相对指标比较合理。本文在参考现有文献的基础上,选用研发投入强度(研发投入额与营业收入之比)作为企业技术创新程度的代理变量。

从所得税的角度,促进技术创新的税收优惠政策通过加计扣除、减免税等途径有效降低企业应缴纳的所得税,进而降低研发投入的成本和风险。从企业的角度看,企业能够预计到优惠政策会降低当期的所得税负担,也会相应增加当期的研发投入。因此,本文提出以下假设:

通过分析不同施钾处理对钾肥农学效率的影响,100%OF 处理的钾肥农学效率最低,为 9.11kg/kg,30%OF+70%CF处理和50%OF+50%CF处理的钾肥农学效率明显高于其他施钾处理,分别为21.53、19.44 kg/kg。因此,从甜玉米产量和钾肥农学效率的结果来看,甜玉米施用30%有机钾与70%无机钾可以达到较好的效果。

H1:我国中小企业的研发投入强度与企业所得税税负呈负相关关系

资产负债率反映企业的偿债能力,资产负债率越高,企业研发投入所面临的资金压力也越大。另一方面,对于较高资产负债率的企业,银行等债权人也不会积极支持企业进行较高风险的研发投入,这也制约了企业加大研发支出。因此,本文提出以下假设:

H2:我国中小企业的研发投入强度与企业资产负债率呈负相关关系

(二)样本选择以及数据来源

本文选取了创业板中2011年之前上市的100家公司作为研究对象,并收集了2011~2013年三年的相关数据。在选择样本时,为保证数据的有效性,本文剔除了在三年中利润总额出现负数的企业,最终得到300个有效样本观察值。本文所有的研究数据来源于各上市公司公布的年报,所有数据均经过整理,数据分析利用统计软件SPSS17.0完成。

(三)变量的定义与衡量

有关变量的定义如表1所示。

(四)模型设计

本文分别针对假设1、假设2建立如下多元回归模型:

表1 变量定义表

其中,α为截距项,ε为残差项,β1至β3为回归系数。

四、实证结果与分析

(一)描述性统计分析

本文对样本数据进行描述性统计分析,以对样本的基本情况进行分析和说明。表2表示本文所有解释变量、控制变量以及被解释变量的描述性统计分析的结果,包括样本的最大值、最小值、平均值和标准差。

表2 变量的描述性统计分析

本文在对样本数据进行整体性描述的同时,对研发投入强度、所得税税负以及资产负债率这3个变量单独进行区间性的描述性统计。

1.研发投入强度

由样本的研发投入强度区间分布可以看出,我国创业板上市公司的研发投入强度普遍较低,集中在5%~10%这个范围内。由于各年度区间分布差别不大,以最新的2013年的相关样本数据为例,研发投入强度的最小值为0;研发投入强度主要集中于5%~10%这个区间内,在此区间的有78家公司,比重为78%。另外,只有少数几家公司的研发投入强度能达到40%,研发投入强度能达到20%以上的公司数量比例不到10%。

表3 研发投入强度区间分布

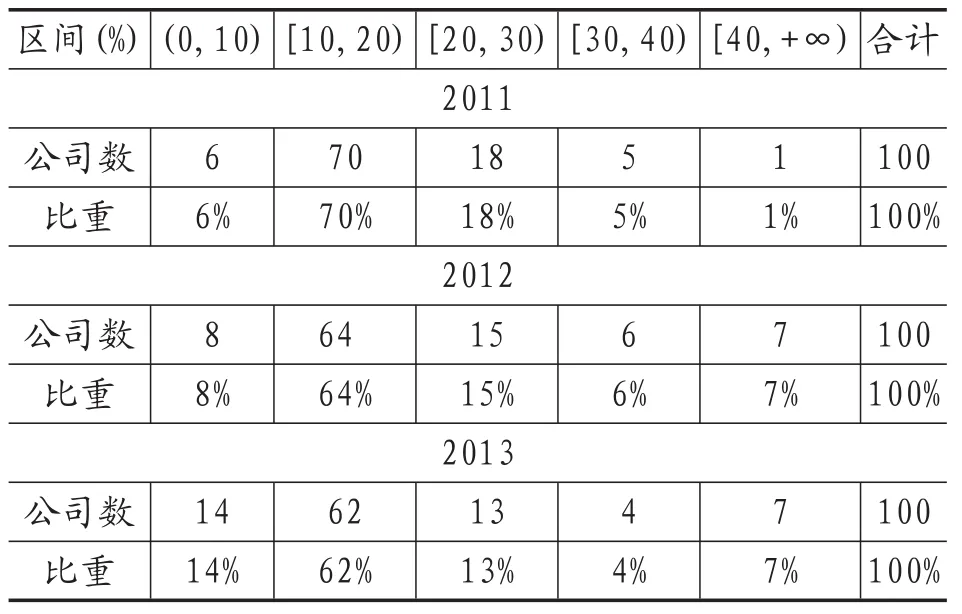

表4 所得税税负区间分布

2.所得税税负

由表4所得税税负区间分布可以看出,样本公司的所得税税负主要集中在10%~20%这个区间。以最新的2013年的相关样本数据为例,有62%的公司所得税税负在10%~20%之间,有接近10%的公司所得税税负超过30%。

3.资产负债率

从表5可以看出样本公司的资产负债率区间分布,主要集中在40%以下。从时间序列角度看,样本公司的资产负债率水平呈上升趋势。在2011年,资产负债率在40%以上的公司数为7家,占比7%;而在2012年和2013年,这个比重分别为14%和19%。

(二)回归分析

从表6的回归结果可以看出,模型的调整的R2值达到了0.2,说明模型的拟合优度水平比较高。同时F检验的结果反映了整个方程的显著性较高。

D-W值接近2,说明模型不存在严重的自相关性。回归结果显示,企业所得税税负SDSF的回归系数为负,并且通过了显著性检验,说明我国中小企业的研发投入强度与企业所得税税负呈负相关关系。因此,成立假设1。我国促进技术创新的税收优惠政策通过加计扣除、减免税等途径有效降低企业的所得税税负,可以促进企业研发投入的增加。资产负债率LEV的回归系数为负,也通过了显著性检验,表明我国中小企业的研发投入强度与企业资产负债率呈负相关关系。因此,假设2成立。企业的资产负债率越低,研发投入所面临的资金压力也越小,同时也更容易受到银行等债权人的支持,这些因素都会促进企业的研发投入。而控制变量ASSET的系数为正,但在两个模型中均未通过显著性检验,表明企业的资产规模与研发投入强度之间不存在显著的相关关系。

表5 资产负债率区间分布

表6 回归结果

(三)多重共线性检验

在多元线性回归模型中,如果解释变量存在多重共线性,将对参数估计、统计检验以及模型估计值的可靠性产生不利的影响。本文采用方差膨胀因子(VIF)检验解释变量之间是否存在多重共线性。表7显示了本文两个模型中每个解释变量的VIF。从表7可以看出,所有解释变量以及控制变量的VIF都接近1,表明本文研究模型的解释变量以及控制变量之间基本上不存在多重共线性。

表7 多重共线性检验结果

五、研究结论与政策建议

本文以创业板中的100家公司2011~2013年的相关数据为样本,通过研究优惠后的所得税税率与研发投入之间的相关性来检验税收政策对企业技术创新的激励效果。研究结果表明,我国促进技术创新的税收优惠政策在一定程度上促进了中小企业的技术创新,但是作用还不是十分明显。同时,研究也发现中小企业的财务杠杆水平对企业的研发投入有较强的约束力,资产负债率低的企业更倾向于加大研发投入。

根据研究结论,本文提出如下政策性建议:(1)进一步完善促进中小企业技术创新的税收优惠政策。当前我国所得税优惠政策以直接优惠为主,由于企业的技术创新前期需要高投入,短期内无法提升企业的盈利水平,反而会降低利润水平,因此所得税方面的税收优惠作用就不明显。本文对样本公司实际所得税税负的区间分析也验证了这一点,实际所得税税负并不是处于较低的水平。国家应通过多种优惠方式,如加速折旧、直接税的减免、提取准备金等方式,进一步促进企业的技术创新。(2)配合出台中小企业技术创新的融资支持政策。融资问题是企业技术创新的最大障碍,对此国家可以出台相应的科研税收信贷政策或者对中小企业的技术创新予以股权融资方面的支持,进一步加大税收政策的杠杆作用。

[1]王玺,张嘉怡.促进企业研发创新的税收政策探析[J].税务研究,2015(1):48-51.

[2]白晓荣.促进中小企业技术创新的税收优惠政策研究[J].科学管理研究,2014(4):88-91.

[3]王敏,李亮.激励中小企业技术创新的税收优惠政策效应研究[J].统计与决策,2014(24):170-173.