友邦吊顶:被市场忽略的高成长细分龙头

截至2014年底,友邦吊顶(002718)是国内最大的集成吊顶制造商。吊顶行业属于家装类行业,而集成吊顶归属于吊顶行业,属于细分行业中的细分行业,这方面的数据非常有限。基于该行业的一些发展特点以及公司最近的经营业绩、估值情况等,笔者认为,友邦吊顶可以算得上是被市场忽略的高成长细分龙头。

行业集中度依然很低

行业格局。相对于传统吊顶,集成吊顶在安装难易、实用性、安全性、寿命等方面都有着明显优势,在价格和外观方面,也没有明显劣势,所以近几年集成吊顶对传统吊顶的替代率在不断提升。该行业主要生产基地为长三角和珠三角,这两个区域的生产量约占全国的90%,尽管行业销售的集中度较低,但生产集中度却非常高,这也为整个产业的整合带来了基础和可能。

从部分网站获得的数据显示,中国集成吊顶行业最近2年的市场销售额在100-150亿的区间,吊顶行业约为400亿,集成吊顶最近3年的行业复合增速约为20%,而吊顶行业的整体增速一般。自从集成吊顶发明起,进入这个领域的公司也如雨后春笋,行业发展了10年多,目前还在该领域打拼的企业仍有上千家,但成规模的仅有30-50家。假设2014年集成吊顶行业销售额为150亿,那么占有率第一的友邦吊顶,市场占有率仅为2.5%左右,说明目前行业集中度依然很低。

壁垒与前景。这个行业的技术壁垒不高,其实就是一堆铝板拼在一起,客户选择集成吊顶看的主要是:1价格,2观赏性,3质量,4售后。规模较大的公司相对于规模较小的公司,在观赏性、质量及售后都有更好的保证,但小规模的公司,现阶段主要依靠低价进行竞争。任何一个行业在发展初期都会有这样一个阶段,就是客户的需求更多的体现在刚性上,而非改善性上,而当行业达到一定规模,客户对这类产品了解越来越多、经济承受力越来越高时,才会对产品的非价格因素产生更大的诉求。

所以现阶段,该行业的进入壁垒较低,有个几十万就可以开始干。但未来的趋势,一定是产品的外观、质量、售后的不断提升,而这就会促使行业集中度的不断提升。如果5年后,集成吊顶行业销售额达到300亿,行业前十占有率提升至50%,那么行业龙头将跑赢很多明星行业。

行业龙头 盈利能力强

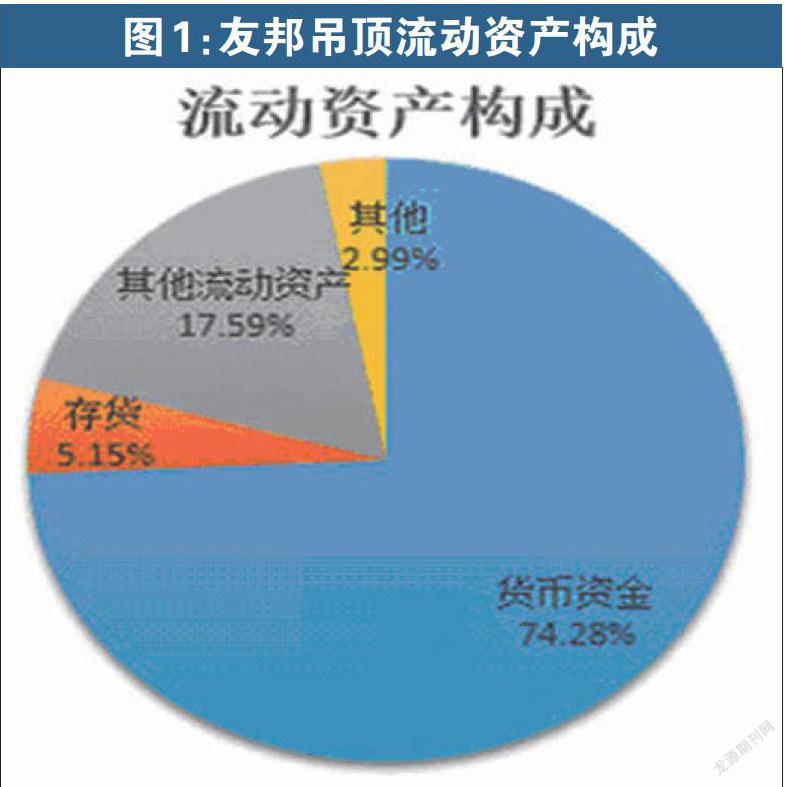

资产负债表。从流动资产来看,截至2014年底,公司流动资产总额4.26亿元,主要由货币资金、存货及其他流动资产构成。其中,货币资金占大头,公司成立后募集了约1.6亿元,这部分资金并未充分使用,而且公司盈利能力较强,也是货币资金占比高的原因;公司的应收账款可忽略不计,这也和公司的经营模式有很大关系,可以参照格力电器的运营模式;公司的存货数量约为年收入的6%,说明公司的存货周转情况很好,且暗示着目前公司在产能方面还存在缺口;关于其他流动资产,7500万元,则全部为银行理财产品。整体看,公司的流动资产质量非常高,4个多亿,基本是实打实的。

非流动资产。截至2014年底,公司非流动资产总额1.58亿元,主要由固定资产和无形资产构成。由于资产构成简单,固定资产0.97亿元,其中房屋及建筑占了一大半,而机器设备仅有不到3000万元,说明公司是绝对的轻资产类公司。这也基本可以判断,公司募集资金的动机,并不是公司真的缺钱。另外,上市的各项费用都有3700多万元,友邦却只募集了1.6亿元,也足以说明公司真的不缺钱。

公司无形资产6069.57万元,大部分都是土地使用权,小部分专利,公司最重要的专利就2个,其他的基本都是外形方面的为主。整体看,公司非流动资产占比较小,上市后固定资产增加非常有限,这让人有些费解。而负债一共才不到6000万,基本忽略不计了,等基数大了再说。毛利率这么高的公司,却从来没有过银行借款,这和大股东的财务理念是有很大关系的,参见长城汽车的老板。

利润表。公司2014年营业收入3.78亿元,净利润达到1.05亿元,公司的营收构成为功能模块占比36.15%,基础模块占比48.40%,辅助模块占比15.33%,从占比的发展趋势来看,辅助模块的占比从2013年的11.12%提升到了2014年的15.33%。从地域来看,华东和华北地区约占到了总营收的50%,其他地区较为分散。公司这几年的赚钱水平非常高,并非因为行业壁垒高,而是因为这个行业在这几年处于野蛮生长期。当然,公司的规模在行业里算最大的,所以毛利率和净资产收益率一直处在行业较高水平。

从毛利率看,公司这几年一直维持在50%上下,但最新的一季报公司毛利率下降至44%,是短期因素还是长期趋势,要等半年报出来才能明朗一些。从净资产收益率看,公司从2009年逆天的60%,下降至2014年的20%附近,你很难想象,一个几乎0负债的公司,可以曾经有60%的净资产收益率。即便是2014年的20%,在没有财务杠杆的情况下,也属难得。

公司的营业收入和净利润整体看处在上升趋势中,5年的营收复合增长率为23.04%,净利润复合增长率为31.11%。其中2010-2012年,公司3年收入和利润并没有随着行业较快增长,笔者的看法是,一个是产能,一个或许是在开拓渠道确实遇到瓶颈期,一个是上市前的平滑业绩。

整体看,公司盈利能力强,但能否继续维持当前的毛利率和净资产收益率,笔者并不是很看好,行业壁垒低,所以未来毛利率下滑也很有可能,关键在于公司能不能把渠道打好,把市场做开,把量做起来。如果毛利率下滑,而销售量增幅不明显,那么净资产收益率继续下滑也将成为事实。

高成长可给高估值

对于还在高速发展中的行业中的龙头公司,大家的估值差别应该会很大。目前能确定的是,集成吊顶行业的高速发展是确定的,行业集中度不断提升是确定的。公司过去5年的净利润增速是30%左右,如果按照公司净利润30%的复合增速来看,5年后,公司净利润会达到3.71亿元。届时如果按照20倍PE的估值来看,公司的市值为74.2亿。

更加乐观一些的话,5年后,集成吊顶在替代率、公装、卧室客厅方向有了重大突破,销售额由目前的150亿左右达到300亿,而行业集中度也有了大幅提升,公司依然为行业龙头,且市占率达到10%,那么届时公司的销售额将达到30亿,净利润会在6亿左右,如果5年后依然给公司20倍PE的话,那就会是120亿市值。

最后,笔者的看法是,现阶段保守来看,未来3-5年30%的增速,可以给公司50倍PE的估值,乐观些看,未来3-5年50%的增速,可以给80-100倍PE。如果对应公司去年净利润来看的话,笔者认为公司股票的价值区间约在63元-126元。对于公司当前的价格,笔者愿意配置5-10%的仓位,但笔者希望可以等到更好的价格,因为对于这些成长性公司,最怕的就是无法达到预期。再次提示,估值部分仅作参考,这前提是行业依然高速发展,公司依然为行业龙头。(作者ID:可爱的时光)