汇市突变:瑞郎异动

文/钟越 编辑/张美思

汇市突变:瑞郎异动

文/钟越 编辑/张美思

瑞士央行的行为是基于对内及对外两方面情况的考虑。内在原因是瑞士央行自身的外汇短缺,外部原因则是欧元区宽松政策的刺激。

2015年1月15日,瑞央行在利率决议会议上宣布,降低活期存款利率50个基点至-0.75%,并且意外的表示放弃欧元/瑞郎的1.20的汇价下限。维持了三年之久的欧元和瑞郎亦步亦趋的走势由此被打破,并引发了国际外汇市场和瑞士股市的剧烈波动:欧元对瑞郎当日暴跌近30%;瑞士股市SMI一度重挫超13%。由于绝大部分投资者在欧元兑瑞郎的下限之上持有多头,在欧元兑瑞郎下跌过程中要将多头回补,致使在全球范围内多家老牌外汇经纪商处理这些多头回补的订单时一度出现挤兑,许多客户的资金账号甚至出现了负值,进而导致外汇经纪商遭重挫甚至出现破产。瑞士央行此次放弃兑换欧元1.20的下限,可算近年来外汇市场上较为重大的突发事件,虽然已经过去两个星期,但事件影响仍在继续发酵。那么,瑞士央行为何要放弃兑欧元的下限?瑞郎以及其他币种又将受到怎样的后续影响?

图1 瑞士央行外汇占款比例资料来源:瑞士央行

瑞士央行“变脸”缘由

在过去的三年里,欧元兑瑞郎一直维持1.20的汇率下限,即1欧元最低可兑换1.2瑞士法郎。这意味着瑞郎不会对欧元升值太多。该设定的历史可追溯到2011年9月。当时,由于美国实行大规模的QE政策导致美元走弱,再加上欧债危机的爆发,使得全球避险情绪大幅上升,流动资金追逐避险资产推动具有避险属性的瑞郎汇价急速走强。瑞郎急速升值导致经常项目失衡,对于出口仍是其重要经济部门的瑞士来讲形成了较大压力。鉴此,瑞士央行提出与欧元绑定,以央行购买欧元的方式缓解瑞郎升值对经常项目造成的拖累。

而放弃1.2的汇率下限,则意味着瑞士央行将放任瑞郎对欧元的升值。那么,当前瑞士央行为何突然弃守坚持了三年多的1.20汇率下限呢?笔者认为,瑞士央行的行为是基于对内及对外两方面情况的考虑。内在原因是瑞士央行自身的外汇短缺,外部原因则是欧元区宽松政策的刺激。

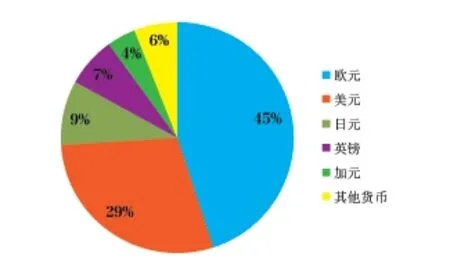

一方面,从瑞士央行自身来说,三年来,为了维护1.2的汇率下限,瑞士央行付出了较大的代价。为了抑制瑞郎的升势,瑞士央行必须要在外汇市场中卖出瑞郎,购进外币。为此,自2011年以来,瑞士央行不断增发货币,其基础货币自2011年以来持续大幅攀升。而为了维持1.20的汇率下限,其势必要不断增持欧元。根据瑞士央行2015年1月7日公布的数据,瑞士央行持有的外汇储备中,欧元占比为45%,美元占比为29%,日元9%,英镑7%,加元4%,其余货币合计占6%(见图1)。

至2014年第二季度,美国经济复苏的势头渐稳,与此同时,欧元区则面临着通缩困境。在这样的情况下,瑞郎跟随欧元一起,呈现兑美元贬值的态势,导致瑞士央行冲销干预规模大增,外汇储备巨幅上升。这需要瑞士央行必须放出大量外汇占款,致其资产负债表快速扩张:到2015年年初,瑞士央行外汇占款已经达到5200多亿瑞郎,比2011年年底的2600亿瑞郎高出了50%多(见图2)。

另一方面,外部环境也给瑞士央行带来了严峻的挑战。2014年第三季度,欧元区央行行长德拉基表示,会很快推出大规模的QE货币政策; 2015年1月22日,该政策付诸实施。德拉基当时宣布,欧央行每月将购买600亿欧元(约合690亿美元)的资产 ,其中包括国债、欧洲公共机构发行的债券和私营部门债券。该计划将从2015年3月份开始, 并将持续到2016年9月,直到通胀回升到接近2%的目标水平,才将停止购债。而欧央行推行量化宽松,将会令欧元进一步大幅走弱。

而瑞郎跟随欧元从2014年第二季度开始大幅度贬值后,瑞士自身经济基本面状况更为良好(经常账盈余与欧元区经济疲弱形成对比),给瑞郎施加了不小的升值压力。为了应对未来欧元的进一步贬值态势,瑞士极有可能再经历一段被迫在外汇市场上干预热钱的冲销操作。更何况随着欧元区通缩风险日益严峻,欧央行加大QE将使欧元贬值的预期愈发强烈。此前瑞士央行为了维持汇率下限,已经使得瑞士外汇储备占DP的比重几乎突破70%;如果再继续加大欧元的购买,瑞士央行的负债形势会更加严峻,更无力承受吸纳大量欧元维持本币汇率稳定的货币成本(见图)。此外,近期油价崩盘之后,从俄罗斯流入瑞士的避险资金也在增加,也给瑞郎带来很大的升值压力。

综上,面对欧元区QE的推出和欧元贬值预期越发强烈,以及瑞士央行自身外汇占款的严峻形势,瑞士央行唯有先发制人,宣布与欧元汇率脱钩,选择“一次性升值”的短痛,才能打开未来的货币政策空间。瑞士央行行长乔丹在当日的新闻发布会上表示:“我们必须给市场以出其不意,短期会痛苦,但长期将获益。”鉴于目前全球市场的发展,他表示维持欧元/瑞郎下限不再有意义。

图2 瑞士央行2010年至2015年资产负债表资料来源:瑞士央行

汇市后续影响延续

虽然瑞士央行选择在放弃汇率下限的同时,降低存款利息以配合防止外资持续流入,但是突然的变化还是令市场措手不及,哀鸿遍野。预计这一事件还将持续产生影响。

对于瑞士自身而言,大幅升值的瑞郎必然会打击瑞士的出口,对国内经济造成一定冲击。目前,瑞士的出口商主要以出口欧元区为主,瑞郎的走强对出口商和瑞士的中小型公司来说,是一个巨大的挑战。占出口绝大部分的钟表业包括劳力士、Swatch旗下的欧米茄和历峰集团的卡地亚,在此次瑞郎波动中将受到负面影响。虽然工厂的生产可以通过提高效率,增加产量来抵御风险,但长期来说,必将对出口构成很大的挑战。这将使得瑞郎继续走强会面临更大的国内压力。为此,瑞士央行在瑞郎走强的情况下可能会跟随欧元区的基调,继续实行极端的负利率水平和宽松的货币政策,以阻止瑞郎的进一步走强。

不过,瑞郎在大幅走强之后,很可能会出现技术性的修复。随着避险情绪的降温,汇价的修复是市场的一种理性回归。事实上,美元兑瑞郎虽在瑞士央行发表放弃兑欧元下限的当日从1.0200下跌至0.8300,但短短10个交易日内已反弹至0.9270,反弹幅度近13%。相信待市场对瑞士央行声明的恐慌情绪平稳后,瑞郎将出现修正。

但瑞士央行的举措还将继续对其他币种产生影响。商品货币面临着降息压力。在瑞士央行降息后一个星期的时间里,加拿大央行宣布利率下调25个基点至0.75%。而澳大利亚、新西兰则维持2.5%和3.5%的利率水平。但面对着全球非美货币的宽松货币政策浪潮,作为高息货币的澳元、纽元可能将面临较大的降息压力。

与此同时,美元汇率将进一步被推高。瑞士央行在放弃兑欧元1.2下限的同时,还宣布将其现行的负利率政策进一步加强,将3月期银行拆借利率(Libor)设定的区间范围从之前的-0.75%到+0.25%,下调0.5个百分点至-1.25%到-0.25%。这是瑞士央行一个变相的宽松货币政策。而随着此后部分央行相继加入宽松的政策阵营,美联储的加息预期将使得美元吸引更多资金的流入,从而有利于美元汇价的走高。

整体上,伴随着美元的走强,瑞郎的未来继续上行的趋势仍然有限。而对于欧元来说,瑞郎目前仍然是一个避险的天堂,瑞郎相对欧元在修正调整后仍然会偏向走强。

作者系资深外汇分析师