2015年世界有色金属勘探市场分析

1 概述

根据加拿大SNL金属与矿业公司发布的第25版《企业勘探战略(CES)》报告显示,2014年全球有色金属勘探预算为114亿美元。与2013年的152亿美元和2012年创纪录的215亿美元相比下降的幅度较大。

勘探预算的急剧减少主要是由于投资者对初级勘探市场的担忧导致大多数初级勘探公司难以筹集资金,以及采矿公司压缩投资和勘探费用以改善盈利能力。

SNL预估的2014年全球有色金属勘探预算是基于全球大约3500多家采矿和勘探公司的数据进行分析而得出的,其中约有2000家公司在2014年有勘探预算。勘探预算在10万美元以上公司的有色金属勘探预算为107.4亿美元,这个数据大约为全球商业性有色金属勘探总预算的95%,如加上其他公司的勘探预算,则2014年全球有色金属勘探总预算为113.6亿美元。这里所指的有色金属包括金矿、贱金属、铂族金属、金刚石、铀矿、银矿、稀土金属、碳酸钾和磷酸钾、以及其他硬岩金属,但不包含铁矿、铝矿、煤矿、油气和许多工业矿物。

虽然铁矿勘探的预算不包含在《企业勘探战略》内,但SNL自2011年开始也将铁矿的勘探预算作为一项调查数据。如加上单纯进行铁矿开采和勘探公司的勘探预算,2014年全球铁矿勘探的总预算为14.4亿美元,而2013和2012年分别为17.4亿美元和28.9亿美元。加上铁矿的勘探预算,则全球有色金属和铁矿的总勘探预算达121.8亿美元,其中铁矿勘探预算约占12%。

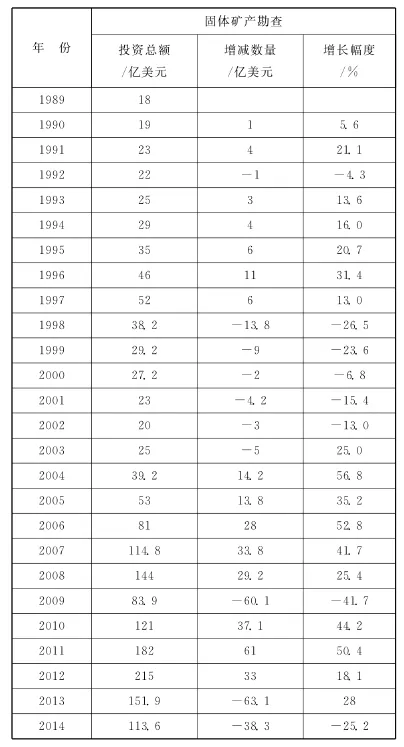

历年全球有色金属勘探总预算见表1。

2 勘探趋势

20世纪90年代以来,SNL预估的全球有色金属勘探预算与加权的年度金属价格指数之间的关系见图1。从图1可以看出,勘探投资具有周期性,而且金属价格和勘探预算具有相关性。

表1 历年全球有色金属勘探总预算

图1 1993~2014年全球有色金属矿产勘查预算和金属价格指数

随着金属价格的提高,全球的勘探预算从2002年的最低水平开始增加,并且由于中国对资源需求的持续增加,使全球勘探预算在2008年达到137.5亿美元,比6年前该周期底部(2002年的20亿美元)增加了677%。

到2008年9月,由于全球陷入严重的经济下滑,采矿业的繁荣突然停止。结果,2009年全球有色金属勘探的总预算比2008年减少了57.7亿美元(下降42%),为1989年SNL开始出版《企业勘探战略》报告以来的降幅最大的一年,无论是总金额还是百分比。

2009和2010年全球经济有了明显改善,金属价格开始提高,2011年大部分金属价格均处在长期平均值以上的水平。与此同时,大多数公司开始逐步增加勘探预算,使2010年的总预算增加了44%,达到115.1亿美元,并2011年又增加了50%,达到172.5亿美元。

由于欧洲和美国的不确定性,加上对中国需求的担忧,导致2012年大多数金属的价格开始下降或偏离最好水平。然而,大多数金属的价格仍保持在10年平均值的水平。因此2012年勘探预算继续增加(幅度为19%),达到205.3亿美元这一历史最高水平。

尽管勘探预算增加了,但2012年还是代表矿业变化的一年。从4月份开始,投资者开始越来越担忧初级勘探市场,导致许多公司难以筹集项目资金,迫使他们削减当年实际的勘探预算。

2013年市场的发展越来越不利于初级勘探公司,并且生产商开始收回投资和勘探费用以改善财务状况。结果是,2013年的勘探总预算减少到144.3亿美元,比2012年下降了30%。

2013年底,金属价格的戏剧性下降和全球经济的持续不确定性,加上采矿业在2014年仍然难以吸引投资,迫使公司进一步减少勘探预算,因此2014年的总勘探预算减少到107.4亿美元(减少约26%)。

3 地区和国家分布

虽然勘探预算减少了,但全球的勘探活动仍在继续。2014年,共有124个国家开展了勘探活动,比2013年的127个国家略有减少。

2014年,所有地区的勘探预算均有所减少,其中拉丁美洲和非洲减少的金额最大,在成熟的矿业地区,如加拿大和美国,勘探预算所占的份额大幅度下降。

虽然拉丁美洲的勘探预算下降了26%,但仍然是全球最受欢迎的勘探目的地,吸引了全球27%的勘探预算,其中:墨西哥、智利、秘鲁、巴西、哥伦比亚和阿根廷六个国家占据了最大的份额。阿根廷和哥伦比亚由于当地反对采矿和政治不稳定,勘探预算分别下降了46%和42%。

自2009年以来,贱金属(主要是铜)成为拉丁美洲最热门的勘探矿种,其勘探预算所占的比例由2013年的40%提高到42%。金矿勘探预算所占的比例为41%,已经连续2年下降。

欧亚国家的勘探预算占据第二位,主要是中国、俄罗斯和其他三个国家——哈萨克斯坦、土耳其和瑞典,2014年每个国家的勘探预算均在7000万美元以上。中国以29%的份额占据首位,这在过去5年中已是第四次。

贱金属取代金矿成为该地区最热门的勘探矿种,中国、俄罗斯和哈萨克斯坦占据大部分预算。

非洲以16%的份额连续2年占据第三的位置,与世界其他国家的差距由2013年的仅仅400万美元增加到2014年的3.36亿美元。最热门的国家包括:民主刚果、南非、布基纳法索、赞比亚和坦桑尼亚。金矿勘探预算急剧下降,在整个非洲的勘探预算中所占的比例由48%下降到41%。贱金属的勘探预算仅下降了15%,所占比例27%提高到31%,其中以民主刚果的预算为最多。

西部非洲下降的幅度大于整个非洲,分别为38%和28%,主要是由于黄金价格的波动和地区的不安全性,埃博拉疫情的爆发也在一定程度上导致2014年下半年勘探预算的缩减。

加拿大的总勘探预算下降了22%,在所有地区中第二低,因此在全球勘探总预算中保持第四的位置,占14%,其中安大略省占28%,魁北克省占17%。金矿勘探的预算减少了3.19亿美元,在总预算中所占的比例由52%下降到46%.贱金属的勘探预算减少了22%,在总预算中大约占19%。

澳大利亚每年的勘探预算在2001年位居第二,自2003年以来一直处在第五的位置,2014年的勘探预算比2013年减少了34%(在所有地区中下降的幅度位居第二),为12.5亿美元,在全球勘探预算中占12%,从而与加拿大的差距由2500万美元增加到2.33亿美元。但是,如果考虑铁矿的勘探预算,澳大利亚仍然是最热门的勘探国家。

2014年7月,“勘探开发刺激法”的颁布会给澳大利亚待开发地区带来更多的勘探机遇。

西澳大利亚依然是澳大利亚勘探活动最活跃的州,占总预算的51%。金矿是最热门的勘探矿种,但是由于金矿的勘验探预算减少了40%,其在总预算中所占的比例也从2013年的45%下降到41%。

金矿和铜矿勘探是美国占据第六的位置,位于太平洋岛国之前。2014年的勘探预算减少了27%,在全球总预算中占7%,其中内华达州在2014年美国的勘探总预算占最大的份额(41%),内华达、阿拉斯加和亚利桑那三个州的勘探预算占71%。金矿勘探的预算仅下降了13%,在美国总勘探预算中所占的比例由2013年的55%提高到60%(为2006年以来的最高水平),进一步巩固了优势勘探矿种的地位。贱金属的勘探预算减少了43%,在总预算中所占的比例也由36%下降到28%。

太平洋岛国的勘探预算占全球总预算的5%,其中印度尼西亚、巴布亚新几内亚和菲律宾三国的勘探预算占据大多数。在所有地区中,2014年太平洋/东南亚各国的勘探预算下降幅度最大(达38%),使其与美国的差距由2013年的7800万美元增加到1.62亿美元。金矿仍是主要的勘探矿种,在总预算中占56%,为2006年以来的最高水平。

从单个国家来看,加拿大和澳大利亚仍然是勘探预算最多的国家。2014年有色金属勘探预算最多的10个国家是:

加拿大 14%

澳大利亚 12%

美国 7%

墨西哥 7%

智利 7%

中国 6%

俄罗斯 5%

秘鲁 5%

巴西 3%

南非 3%

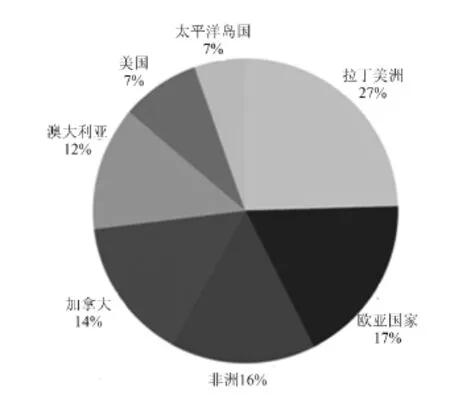

2014年全球有色金属勘验预算的见图2和图3。

图2 2014年全球有色金属勘探预算的地区分布

4 矿种和阶段分布

除了铂族金属外,所有矿物的勘探预算均有所减少。虽然黄金仍是最热门的勘探矿种,但其勘探预算已连续两年下降,为45.7亿美元,下降幅度达31%,在总勘探预算中所占份额为43%,是自2009年以来的最低水平。尽管贱金属的勘探预算减少了10亿美元,但其在总勘探预算中所占的份额增加了2%,为2008年以来的最高值。

图3 2014年全球有色金属勘探预算的国家分布

自从SNL开始发布《企业勘探战略》以来,矿山勘探的预算首次超过草根勘探的预算。由于主要进行草根勘探的初级勘探公司大幅度削减勘探项目,因此今年草根勘探的预算在2013年下降了39%的基础上,2014年又下降了29%,其所占的比例也从2007年的55%下降到32%,为历年的最低水平。

5 展望

2014年经历了又一年的不景气后,加上需求减少和产能过剩,金属价格继续走低,2015年对采矿业的展望仍然是看不到希望。尽管美国经济可能看好,但中国和欧洲经济增长减缓,加上乌克兰冲突和极端组织在中东的破坏活动而导致的地理政治不稳定。

大多数金属的价格在2015年还将进一步下降,即使不可能像过去两年那样下降那么多。因此,SNL认为在近期和中期勘探总预算也不可能会有所反弹。

过去两年,大部分公司大幅度调整勘探项目,优化勘探战略,以便更能适应适度增长的经济预期。大多数公司为了减少预算,提高利润水平而缩减勘探部门,并将精力集中在风险较小的已开发地区。

投资者两年多来对初级勘探活动的谨慎,使初级勘探公司处于艰难的处境,迫使他们大幅度削减勘探预算。虽然2014年初级勘探公司筹集的资金略有增加,但还不足以扭转勘探预算进一步减少的趋势。

一些股市似乎不受经济不确定性的影响,但采矿业对投资者还不具有吸引力。在初级勘探公司能获得实际益处之前还需要一段时间。因此,SNL估计2015年初级勘探预算还将进一步缓慢下降。

主要的矿物生产商已经在优化勘探战略,削减勘探预算上走出一大步,且可能成为长期的战略。SNL预计在可预见的将来,他们的勘探预算将维持或接近在目前的水平。

由于俄罗斯公司面临地理政治上的不稳定性和经济制裁,以及中国的商业性矿业公司为了适应国内适度的增长预期,SNL预料这些公司在近期将会减少勘探费用。

基于这些预测,SNL预计2015年全球有色金属勘探总预算还会继续下降10%左右。