徽鄂滇三省固体矿产探矿权管理基本面分析研究

王联军,曾凌云,罗小利

(1.中国地质大学(北京),北京 100083;2.中国国土资源经济研究院,北京 101149;3.国土资源部资源环境承载力评价重点实验室,北京 101149)

管理专论

徽鄂滇三省固体矿产探矿权管理基本面分析研究

王联军1,2,3,曾凌云2,3,罗小利2,3

(1.中国地质大学(北京),北京 100083;2.中国国土资源经济研究院,北京 101149;3.国土资源部资源环境承载力评价重点实验室,北京 101149)

以安徽、湖北、云南三省2013年度固体矿产勘查为对象,对三省探矿权的基本概貌、所有制构成、资金与技术投入、缩减面积、投放、权证过期等情况进行了统计分析,并结合政策背景做出了成因解读。研究显示国有地勘单位仍然是我国矿产勘查市场的主力军;有限责任公司是矿产勘查活动最大的投资主体;社会资本投入比重与各省矿业权市场化程度密切相关;矿产品价格与各省矿业权管理政策是影响探矿权投放方式与数量最重要的两个制约因素。此外,三省探矿权均存在资金和技术力量投入不足、基层监管乏力、过期探矿权清理不及时等共性问题,结论可供管理决策参考,所提供的分析框架可作为各省乃至全国勘查形势分析的借鉴。

矿产勘查管理;形势研判;统计分析

在中国地质调查“全国矿产资源勘查开采调查评价”计划项目资助下,项目组2013年度项目组在东、中、西部分别选取安徽、湖北、云南三个省进行了探矿权综合调查试点工作。经过一年的试点,基本完成了试点省2013年度探矿权综合调查,全面采集了4810个探矿权综合调查数据(安徽1293个、湖北495个、云南3022个),建立了徽鄂滇三省探矿权综合调查数据库,并在此基础上进行了相关统计分析。分析结论可作为探矿权管理决策的基础依据,分析框架也可供参考借鉴。

1 调查数据的基本情况

调查工作在国土资源部矿产开发管理司的统一部署下,以向探矿权人发放调查表(离线报盘系统)的形式开展。探矿权综合调查表共6张分表,设计了70项调查指标(含126个选填项)。其中,27项是对已有登记数据的核对,6项为开放式问答,其余37项为登记库新增调查指标,扣除与现有采集系统的相同信息项,实际新增调查指标28项,占总项数的2/5,主要包括三大方面:一是调查矿业权相邻关系,摸底核查换证后仍存在的矿业权重叠问题,探索解决遗留问题化解矛盾思路;二是投资人类型和投资方式,拟解决谁占有探矿权、谁在找矿的问题,监控矿业权市场,研究股权转让相关政策;三是勘查资金投入及资金来源、技术人员投入,摸底勘查承担能力和投入情况,结合勘查实施方案执行情况调查,拟支持清理规范勘查市场,完善最低勘查投入标准,研究解决圈而不探、投入不足等问题。

2 勘查活动基本面分析

2.1 探矿权基本情况

2.1.1 绝大部分为省厅发证,勘查矿种以铜、铁、金和铅为主

徽鄂滇三省4810个探矿权中,部发证101个,省厅发证4709个,分别占2.1%和97.9%,勘查矿种主要以铜(1096个)、铁(757个)、金(643个)、铅(636个)等重要金属矿产为主,分别占三省探矿权总数的22.8%、15.7%、13.4%和13.2%,其中,各省主要勘查矿种略有不同,湖北省磷矿探矿权较多,云南省铅矿探矿权较多。

《关于规范勘查许可证采矿许可证权限有关问题的通知》(国土资发〔2005〕200号)规定:“石油、烃类天然气、煤成(层)气、放射性矿产勘查”、“煤炭勘查区块面积大于30km2(含)的勘查项目”、“钨、锡、锑、稀土矿产勘查投资大于500万元人民币(含),或勘查区块面积大于15 km2(含)的勘查项目”、“油页岩、金、银、铂、锰、铬、钴、铁、铜、铅、锌、铝、镍、钼、磷、钾、锶、铌、钽矿产勘查投资大于500万元人民币(含)的勘查项目”、“海域(含内水)、跨省、自治区、直辖市的矿产勘查”由国土资源部颁发勘查许可证,其余授权省级人民政府国土资源主管部门颁发勘查许可证。由此可知,三省固体矿产探矿权单体投资额度普遍小于500万,可能原因有两个方面:一是探矿权面积普遍偏小(三省平均数为18.58km2);二是因为市场因素、找矿前景不明朗或自身资金吃紧等原因导致的资金投入意愿不高(2011~至2013年度,徽鄂滇三省探矿权单位面积平均投入资金分别为5.14万元/km2、6.22万元/km2和5.63万元/km2)。当然现实中也存在极少部分探矿权因种种原因为回避至部委办证而有意少报投资额度。矿种选择上,首先是市场因素,其次是区域成矿条件。市场因素方面,铁矿石和铜的对外依存度均超过50%[1],而且铁、铜、铅、金均在我国探明储量的45种主要矿产对2020年需求的保证程度为不能保证的21个矿种之列[2]。云南处于西南三江成矿带南段,是金铜铅锌的有利成矿带[3],滇东北、川西南、鄂西神农架和黄陵背斜西部是寻找大型磷矿和富磷矿的有利地区[4]。安徽湖北所处的长江中下游成矿带有四个成矿系列,是铜铁金硫钴的重要成矿区带[5]。

2.1.2 各省探矿权平均面积差异较大,勘查阶段以详查为主

三省探矿权总面积8.94万km2,占三省国土总面积的12.6%,探矿权平均面积18.58km2,其中,安徽、湖北、云南分别为16.01km2、7.42km2和21.51km2,各省差异较大,湖北省探矿权平均面积偏小。

三省探矿权总体勘查工作程度较高,主要以详查阶段为主,约占探矿权总数的一半,其次是普查,约占1/3,预查仅占1.5%。分省看,三省勘查程度不均衡,安徽省以详查和普查阶段为主,数量相当;湖北省以普查阶段为主,勘查程度相对较低;云南省以详查为主,勘探阶段探矿权比例也比安徽、湖北高。

固体矿产探矿权面积大小的影响因素较为复杂,文献检索未发现有相关论述。从矿种来说,煤炭探矿权面积通常较大,金属类矿产探矿权面积相对较小;从地质工作程度来说,地质工作程度较高的区域,特别是老矿区周边,其探矿权设置目标性较强,面积通常小一些,而对于基础地质工作程度较低的区域,其探矿权设置通常表现出“普遍撒网”的特征,因而面积较大;从勘查阶段来说,预查和普查阶段,平均面积通常比更高勘查阶段的平均面积要大。湖北、安徽、云南三省探矿权平均面积逐渐增大的现象,也与三省基础地质工作程度的依次递减的情况较为吻合。

2.1.3 探矿权人以有限责任公司为主,占比达六成

三省的探矿权人中有限责任公司占近2/3,其次是国有地勘单位,占12.6%,国有企业和地勘基金管理单位均只占4%左右。分省看,三个省的探矿权人均以有限责任公司为主,但安徽省国有地勘单位和地勘基金管理单位占比也较高(分别为24.6%和13.3%);湖北省国有地勘单位占比较高达26%;云南省有限责任公司占比达72.3%,其他类型比例均在10%以下。

2.1.4 国有地勘单位承担了近八成的勘查项目

三省4810个探矿权项目共由414个地勘单位承担,约80%的项目由国有地勘单位承担,勘查力量以国有地勘单位为主。其中,安徽省83.7%的探矿权项目由国有地勘单位承担,仅安徽省地矿局就承担了全省一半以上的探矿权项目;湖北省89.7%的探矿权项目由国有地勘单位承担;云南省70.3%的探矿权由国有地勘单位承担勘查工作。

国有地勘单位成为地质勘查市场的主力军,有其特殊的历史原因。在计划经济体制之下,地质勘查由国家计划指令完成,国有地勘单位一统天下。1979年开始,地质勘查市场才开始发端[6]。截至2006年初,国有地勘单位取得地勘资质的总量仍占70%,2006年底下降为年底的66%。此外,国有地勘单位在地质找矿经验、地质资料积累、技术人员业务水平和技术装备上均有优势[7]在勘查市场上相对比较有竞争力。第三,如前所述国有地勘单位自身还拥有占比达总数12.6%的探矿权,而其自有的探矿权,也通常自行开展勘查工作。最后,《地质勘查单位从事地质勘查活动业务范围规定》(国土资发〔2010〕86号)规定:“具有甲级资质的地勘单位,可以从事本类别所有的地质勘查活动。”“具有乙级矿产勘查(不含石油天然气矿产勘查)资质的地勘单位,只能从事本类别预查、普查、详查阶段的矿产勘查工作。具有丙级矿产勘查资质的地勘单位,只能从事本类别预查、普查阶段的矿产勘查工作。” 国有地勘单位通常具有较多的业绩纪录,从而也具有相对高等级的资质,从业范围受到的限制相对较小,这也是国有地勘单位承担勘查项目较多的重要原因之一。

2.2 探矿权投入情况分析

2.2.1 单位面积投入总体偏低,资金来源以企业自筹为主

2011至2013年度,三省探矿权单位面积平均投入资金分别为5.14、6.22和5.63万元/km2,总体水平偏低。同时,三省间单位面积投入不均衡,湖北省相对较高,最高达16.32万元/km2,安徽、云南相对较低,最低仅分别为3.70万元/km2和5.52万元/km2。从勘查阶段看,三省普查、详查、勘探3个阶段单位面积投入依次增加,分别为4.44万元/km2、7.18万元/km2和11.11万元/km2。尽管三省单位面积投入总体偏低,但仍远高于国务院240号令规定的最低勘查投入标准的上限(1万元/km2)。由此可见,目前的最低勘查投入标准过低,难以发挥抑制圈而不探的约束性作用。

2011~2013年三省探矿权勘查投入共计151.88亿元,其中中央财政3.59亿元,地方财政14.97亿元,企业自筹133.32亿元,分别占2.4%、9.8%和87.8%,勘查投入以企业自筹为主。分省看,安徽省2011~2013年勘查总投入27.40亿元,中央财政、地方财政和企业自筹比例分别为2.2%、25.2%和72.6%;湖北省2011~2013年勘查总投入13.29亿元,中央财政、地方财政和企业自筹比例分别为2.8%、8.5%和88.7%;云南省2011~2013年勘查总投入111.19亿元,中央财政、地方财政和企业自筹比例分别为2.2%、25.2%和91.4%;徽鄂滇三省社会资本投入比重依次增加,吸引社会资本投入效果明显。

矿产品价格是影响地质勘查投资的最主要影响因素。世界经济发展乏力、国内经济增速下降的影响下,全球矿产品需求下降,主要矿产品价格一路走低,导致全国地质勘查投资于2013年上半年出现了十几年来的首次下降。财政资金对价格因素远没有社会资金敏感,投入减少最主要原因是2012年大部分省份两权价款收入下降,导致省级地勘基金规模缩水[8]。社会资本投入比重与各省矿业权市场化程度密切相关:2003~2013年,徽鄂滇三省探矿权出让中,招拍挂占比分别为8%、2%和21.45%[9],可以认为,在矿业权市场方面,云南省的市场化程度较高,从而吸引了更多的社会资本的介入。湖北与安徽招拍挂比例与企业自筹资金比例的倒挂,则需要更进一步的数据支持才能分析其更深层次的原因,可能的解释是徽鄂两省在招拍挂探矿权的矿种及探矿权规模选择上的不同政策取向所致。

2.2.2 勘查技术力量投入总体不足,勘查质量难以保证

调查的4810宗探矿权中,共有5165名勘查技术人员参与工作,单个探矿权平均投入技术人员为1.07人,勘查力量总体不足。分省看,徽鄂滇三省勘查技术人员数量分别为1515人、917人、2733人,单个探矿权平均投入技术人员分别为1.17人、1.85人、0.90人。

三省4810个探矿权由414个勘查单位承担勘查工作,平均每个勘查单位承担11.62个探矿权(与全国平均水平11.5相当)。具体看,各勘查单位承担项目数量极不均衡,各省情况也差异较大。前十位的勘查单位分别承担了安徽、湖北、云南三省47.0%、69.3%、34.8%的探矿权,同时还有大量的勘查单位承担项目数在5个以下,三省前十位的勘查单位承担项目数均在20个以上,饱和度较高,尤其是云南省,有7家勘查单位各承担了100个以上探矿权。

三省普遍存在同一技术人员同时参与多个勘查项目的情况,如安徽省参加项目超过10个的技术人员有188人;湖北省参加项目超过10个的技术人员有21人;云南省参加项目超过10个的技术人员有307人,参加项目超过30的有41人,最多的参加了88个项目。

截至2013年年底,全国共有探矿权51786个(其中有效矿权数27987个),同期全国具有地质勘查资质证书单位共计2430家,地质勘查技术人员17.34万人,徽鄂滇三省2013年度地勘资质单位和技术人员总量分别为:78家、73家、90家和6263人、5980人、5484人。以有效探矿权计算,每宗探矿权可分摊到6个技术人员,每家资质单位可分摊承担11.5宗探矿权的勘查任务,每家资质单位平均拥有71.36名地质勘查技术人员。与全国平均水平相比,徽鄂滇三省在单个探矿权平均投入技术人员数人存在着较大差距,各勘查资质单位承担项目的多寡也严重贫富不均。徽鄂滇三省在省内承担探矿权勘查工作的技术人员占总量比例分别为24.22%、15.33%和49.84%,可以理解为未在省内承担勘查项目的技术人员要么承担省外或境外的勘查工作,要么未从事地质勘查工作(资格证书挂靠,实际本人未从事地质勘查工作),具体情况需要进一步的资料验证。从调查结果来看,实际从事地质勘查的技术人员严重不足,反映出各探矿权人资金投入不足,也反映出部分探矿权的实物工作量投入不足,依靠提交虚假的年度或阶段报告勉强维系探矿权的存在,伺机寻找下家接盘,达到炒作赢利的目的。

2.3 缩减面积情况分析

2.3.1 被缩减面积探矿权占比近四成,投入普遍偏低

有效期内非保留的3471个探矿权中,缩减面积在25%以上的共1253个,占38.4%。其中,缩减面积大于25%小于50%的探矿权702个,缩减面积大于50%的探矿权330个,缩减面积大于75%的探矿权221个。

面积缩小在25%以上的1253个探矿权中,普查阶段332个,平均年长为7.94年,近三年平均单位面积投入额小于10万的有280个;详查阶段690个,平均年长8.84年,近三年平均单位面积投入额小于10万的有382个;勘探阶段233个,平均年长10.04年,近三年平均单位面积投入额小于10万的有102个。

缩减面积,通常有两种情况:一是通过一定程度的工作以后,主动放弃没有成矿前景的区块,以减少探矿权使用费负担,这属于正常的主动缩减;二是受《国土资源部关于进一步规范探矿权管理有关问题的通知》(国土资发〔2009〕200号)的约束,进行同阶段延续而被迫缩减面积。缩减面积探矿权数占比达四成,说明近四成的探矿权投入严重不足,从而导致勘查周期拉得过长,也反映了部分探矿权人确实存在圈而不探的行为。

2.3.2 资金投入强度显示部分探矿权为不缩减面积而提高阶段

缩减面积的探矿权中,缩减25%以下的探矿权共1719个。其中,详查阶段862个。结合投入情况分析得出,该阶段未缩减面积的探矿权大多数单位面积投资额在10万元以下,勘查时长在多为8年以上。其中,近三年平均单位面积投资额小于1万元的探矿权共包括31个,大于1万元小于3万元的探矿权共包括215个,大于3万元小于10万元的探矿权共包括215个,10万以上的为240个;设计3年以下的18个,3至5年的123个,5至7年214个,7年以上507个。

可以看出,近三年平均单位面积投资额低于3万元,且设立时间7年以上未缩减面积的探矿权共111个,其中未满足最低勘查投入的探矿权19个。说明,存在部分探矿权为不缩减面积提高阶段的情况。

按照《国土资源部关于进一步规范探矿权管理有关问题的通知》(国土资发〔2009〕200号)的规定,同阶段延续应当缩减面积不得低首次勘查许可证载明勘查面积的25%,部分投入不足未能达到转段要求的探矿权,为了不缩减面积而违规提高勘查阶段。一方面反映出目前我国对勘查活动监管的乏力,另一方面也反映出部分矿权人消极怠工、待价而沽的炒作倾向。

2.4 探矿权投放情况

2.4.1 探矿权投放数量变化受矿产品市场价格波动和政策因素支配

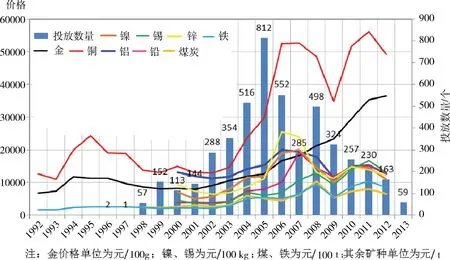

2002~2006年,主要大宗矿产品价格出现了明显上升,到2006年左右达到一个峰值,之后回调,到2009年受金融危机影响,达到一个低谷;与之相对应的是探矿权投放数量从2001年的144宗,逐渐达到288宗,354宗,516宗,并于2005年达到最高峰值812宗,之后开始回调,二者显示出高度的一致性(图1)。

图1 三省探矿权历年投放数量与矿产品价格关系(价格数据来源:《世界金属统计》[10])

此外,探矿权投放数量的变化与政策及国土资源部规范性文件的出台有明显的相关性。探矿权投放始于1987年,1998年之前,探矿权投放零星出现,1998年,国土资源部出台了“关于矿产资源勘查登记、开采登记有关规定”(国土资发〔1998〕7号),之后探矿权投放数量明显加大,并逐年递增;2006年,国土资源部出台了“关于规范矿业权出让管理的通知”(国土资发〔2006〕12号),探矿权投放数量开始逐年递减;近年来,国土资源部出台了国土资发〔2009〕200号文等一系列步规范探矿权管理的文件进一步严格勘查条件,使得探矿权登记具有更高要求,探矿权投放数量随之出现下降现象。

探矿权投放数量在2005年达到最高峰值之后逐年下降,下降通道中的一个异常峰值是2008年,主要是由于当年安徽省厅采取公开摇号方式集中审查出让了558宗探矿权(图1上数据为498宗,经查证为部分探矿权当年未能配号登记),这也正好印证了政策因素对探矿权投放的重要影响。

2.4.2 探矿权出让方式中招标挂牌拍卖出让方式比重明显增加

探矿权出让方式也随着时间推移出现明显的变化,2008年以前主要为申请在先和少量的协议出让,2009年以后出让方式出现多元化趋势,挂牌和拍卖出让方式明显增加(图2)。

图2 探矿权投放的出让方式历史变化

探矿权投放与出让的变化与政策及国土资源部规范性文件的出台有明显的相关性。1998年之前,探矿权投放零星出现,1998年,国土资源部出台了《关于矿产资源勘查登记、开采登记有关规定》(国土资发〔1998〕7号),之后探矿权投放数量明显加大,并逐年递增,出让方式主要为申请先;2006年,国土资源部出台了“关于规范矿业权出让管理的通知”(国土资发〔2006〕12号),探矿权投放数量开始逐年递减;近年来,国土资源部出台了国土资发〔2009〕200号文等一系列步规范探矿权管理的文件进一步严格勘查条件,使得探矿权登记具有更高要求,探矿权投放数量随之出现下降现象。

2.5 过期探矿权情况

2.5.1 过期未延续探矿权占比近一成,部分地区占比近三成

三省参与调查的4810宗探矿权中,有效期内探矿权3493宗,占比72.62%;办理延续中690宗,占比14.35%;保留188宗,占比3.91% ;过期未延续439宗,占比9.13%,其中,湖北省130宗、云南省186宗、安徽省123宗,占比分别为29.61%、6.15%和9.51%。从面上情况来看,湖北省探矿权过期未延续情况比较严重,占比近三成。

按照《矿产资源勘查区块登记管理办法》(1998年2月12日中华人民共和国国务院令第240号公布实施)第十条的规定:“探矿权人逾期不办理延续登记手续的,勘查许可证自行废止。”因此可以断定,探矿权人逾期不办理延续登记手续多出于自愿或被迫主动放弃探矿权,其背后可能原因是无进一步工作前景、不愿意或无资金进行继续投入、或其它政策方面的原因等。登记库中存留有较多的过期探矿权,主要原因在于缺乏强制探矿权人主动履行注销探矿权义务的相关机制,虽然《矿产资源勘查区块登记管理办法》第三十条明确规定不办理勘查许可证注销登记手续的,由原发证机关吊销勘查许可证,但目前而言,尚缺乏明确的定期吊销过期勘查许可证的举措,从而造成登记库中大量“僵尸矿权”的存在,严重损害了登记库的权威性。此外,过期矿业权的大量出现,与矿政管理机构自身工作不到位有很大关系[11]。三省探矿权过期未延续情况的严重程度,取决于各省登记库清理的力度和频次。

2.5.2 国有地勘单位探矿权过期率略高于平均水平

三省事业单位共持有探矿权805宗,占总数的16.74%,其中过期未延续69宗,占总数的15.72%,过期率8.57%,略好于平均过期率(9.13%)和非事业探矿权过期率(9.24%)。

国有地勘单位持有探矿权579宗,占事业单位持有探矿权的71.9%,其中过期未延续57宗,过期率为9.84%,略高于平均过期率(9.13%)、事业单位探矿权平均过期率(8.57%)和非事业探矿权过期率(9.24%),是其它事业单位(含地勘基金管理单位)探矿权过期率(5.31%)的1.85倍。

地勘基金管理单位195宗,占事业单位总数的24.2%,过期未延续8宗,占事业单位过期未延续总数的11.6%;其他事业单位(地勘基金管理单位和国有地勘单位以外的事业单位)31宗,占事业单位总数的3.9%,过期未延续4宗,占事业单位过期未延续总数的5.8%。

相对于其它探矿权人的探矿权过期而言,国有地勘单位所持有的探矿权的过期除未能发现进一步开展后续工作的有利线索外,还存在两个其特有的原因:一是国有地勘单位经济基础脆弱,没有多余的资金对现有的矿业权进行投入[12];二是矿业权收益分配关系不明确,没能激活国有地勘单位找矿积极性[13]。上述两个方面的原因,直接导致国有地勘单位探矿权过期未延续情况高于平均水平。

3 结 语

矿产资源勘查活动,是我国经济社会持续发展的重要保障,同时,矿业权的管理也是国土资源的重要职能。目前我国矿政管理的相关信息采集存在着信息不全面、不及时等问题,通过此次的调查及统计分析可以看出,全面系统、及时准确的信息采集,是准确研判形势的必要基础,也是正确决策的必要保障条件,因而有必要对现有的信息采集系统进行整合扩充和完善。

[1] 张亮,杨建龙.中国资源的供求格局及其前景展望[J].当代经济管理,2013,35(9):9-16.

[2] 陈毓川.我国矿产资源形势与对策[C].全国第三届成矿理论和找矿方法学术讨论会大会报告,2007.

[3] 王安建,曹殿华,管烨,等.西南三江成矿带中南段金属矿床成矿规律与若干问题探讨[J].地质学报,2009,83(10):1365-1375.

[4] 邓小林,姚超美,等.扬子地区磷矿成矿规律[J].化工矿产地质,2009,31(1):1-12.

[5] 孙家富.长江中下游成矿带成矿系列及其地质背景[J].大地构造与成矿学,1992,16(2):155-156.

[6] 贾其海,吕广丰,王凌云.地矿部门地质勘查市场的回顾与展望[J].中国地质经济,1991(9):1-6.

[7] 刊评.评地勘单位在地质找矿中的主力军作用[J].中国国土资源经济,2011(7):3.

[8] 王琼杰.地质勘查的拐点真的到了吗[J].国土资源,2013(11):14-17.

[9] 中国国土资源经济研究院.各省探矿权出让情况统计分析报告[R].2014.

[10] World Bureau of Metal Statistics.World Metal Statistics Yearbook[R].2014.

[11] 曹希绅,谭永杰,王丽艳.过期矿业权的成因及其对策研究[J].中国矿业,2012,21(1):17-19.

[12] 王宏才.浅谈地勘单位的矿业权管理及维护[J].中国国土资源经济,2009(11):38-40.

[13] 朱永飞,马革非.地勘单位矿业权取得及流转问题探讨[J].中国煤炭地质,2010,22(11):70-72.

Analysis of the fundamentals in the mineral resource exploration management:take 2013 solid mineral exploration in three provinces (Anhui,Hubei and Yunnan ) for example

WANG Lian-jun1,2,3,ZENG Ling-yun2,3,LUO Xiao-li2,3

(1.China University of Geoscience (Beijing),Beijing 100083,China;2.Chinese Academy of L and & Resource Economics,Beijing 101149,China;3.Key Laboratory of Carrying Capacity Assessment for Resource and Environment,Ministry of Land & Resources,Beijing 101149,China)

Taking 2013 solid mineral exploration in three provinces (Anhui,Hubei and Yunnan) for example,this article made an statistical analysis on indicators such as the basic outline,ownership structure,capital and technical input,area reduction and warrant expiration of the exploration right in the three provinces,and also made an interpretation of the causes under the policy background.Research shows that state-owned geological exploration units are still the backbone of China’s mineral exploration market;Limited Liability Companies are the biggest investment in mineral exploration activities;proportion of social capital investment is closely related to the degree of mining rights marketization in different provinces;price of mineral products and management policy of mining rights in different provinces are the two most important factors which affect the way and quantity of exploration rights.Besides that,in adequate of financial and technical force,lack of grassroots monitoring and expired exploration rights are the common problems in the three provinces.Conclusions of this article can be taken as reference by management decision-making,and the analysis framework in this article can be used as reference for exploration situation analysis of each province or even the whole country.

mineral exploration management;situation analysis;statistical analysis

2014-10-24

中国地质调查“矿产资源勘查开采调查评价成果集成”项目资助

王联军(1976-),男,云南祥云人,副研究员,中国国土资源经济研究院矿业权管理技术处处长,工学硕士,主要从事矿产资源管理与矿业经济研究。E-mail:wljecgi@163.com。

F407.1;F062.1

A

1004-4051(2015)05-0013-06