财务杠杆效应对企业债务融资决策的影响研究

李家豪 潘洪霖

摘 要:企业负债具有一定的杠杆作用,正确进行债务融资处理可扩大企业的规模,對企业规模扩充起到促进效果,实现股东财富最大化的财务目标。但是债务资本的使用错误会造成企业可持续发展能力的逐步丧失甚至导致企业破产。企业营运资本管理受到多种因素的影响,必须根据企业的实际状况,优化企业资本结构才能实现财务目标。文章通过对债务融资中财务杠杆效应的相关理论分析,揭示财务杠杆在债务经营中的影响,以利于企业合理利用财务杠杆,支持企业的持续发展。

关键词:财务杠杆;债务融资;可持续发展

中图分类号:F275.1 文献标识码:A 文章编号:1006-8937(2015)09-0120-02

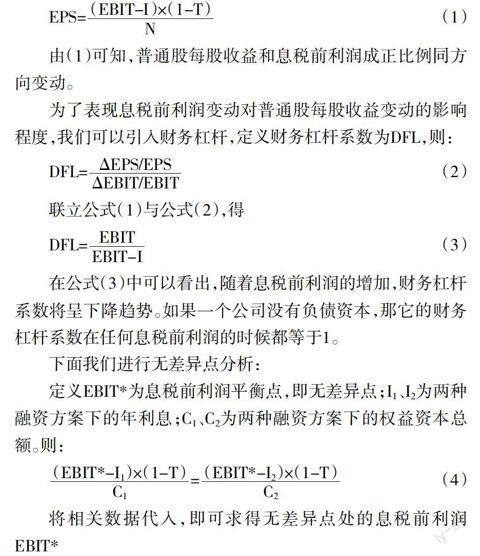

1 财务杠杆原理分析

财务杠杆作为财务杠杆收益和财务杠杆风险的衡量指标,表现了息税前利润与普通每股收益的关系,能用来衡量息税前利润变动对于普通股每股收益变动的影响程度。

2 财务杠杆效应分析

2.1 利息抵税效应

负债相对于权益资本最重要的特点是它能够给企业带来减少上缴税金的优惠。即为负债利息能从税前利润中扣除,从而减少应纳税所得额,给企业带来价值的增加。公式表示为:

利息抵税效用=负债额×负债利率×所得税税率。

所以也就相对降低了企业的综合资金成本。

2.2 高额收益效应

债务资本和权益资本一样可以获取相应的投资利润,债权人对企业的资产求偿权在先,但只能在到期时获得固定的利息收人和本金,所创造的剩余高额利润全部归权益资本所有,提高了权益资本利润率,这便负债的财务杠杆效用。所以,财务杠杆的最终效果可以用公式表示:

财务杠杆效用=负债额×(资本利润率-负债利率)×(1-所得税税率)。

2.3 财务危机效应

财务危机成本能分为直接成本和间接成本。直接成本是指企业依法在破产时所支付的费用,企业破产后,该企业的资产所有权将让渡给债权人,此过程所产生的诉讼费、管理费、律师费和顾问费等均属于直接成本。

直接成本非常明显,但是在宣布破产之前企业也可能已经承担了大量的间接财务危机成本。例如,由于企业负债太多,从而选择放弃有价值的投资机会,丧失了期望收益;消费者也可能对企业的整体运营提出质疑,最终放弃选择该企业的产品或服务。这些间接成本等都不表现为企业直接的现金支出,但也给企业带来了巨大的负面影响。

2.4 利益冲突效应

过多的负债有可能引起债权人和所有者之间的利益冲突。一方面,企业的风险程度要处于预测所允许的范围之内是债权人利益不受损害的一个前提条件,但是在现实的经济生活中,所有者较喜欢投资高风险项目。另一方面,企业为了筹措新的债务资本,会给新债权人优先的求偿权,这会损害原债权人的利益,使原债权人承担的风险更大。这样就影响了企业的正常融资和发展,造成了企业无形的损失。

3 案例分析

ABC公司目前拥有长期资本8 500万元,其资本结构为:长期债务1 000万元,年利率9%,普通股1 000万股,金额7 500万元。现准备追加筹资1 500万元,有两种筹资方式可供选择:

A方案:增发普通股,每股价格5元;

B方案:增加债务,债务年利率为12%。(假定公司所得税税率为25%)

3.1 财务杠杆无差别点分析

从上面的计算可以看出,在息税前利润为870万元时,方案A﹑方案B普通股每股收益都是0.45元。在此种情况下,选择权益融资1 500万元或者负债融资1 500万元无差异。

3.2 财务杠杆正效应分析

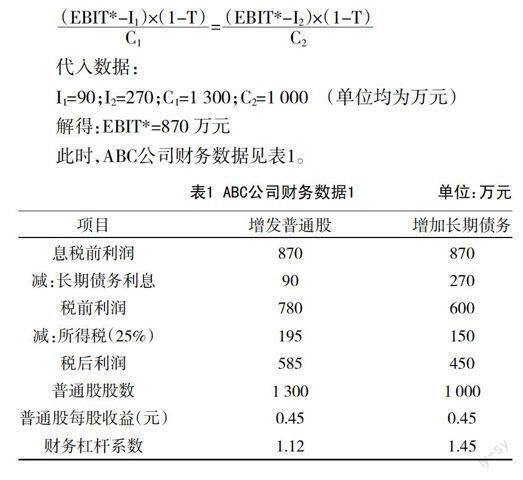

当息税前利润大于无差别点息税前利润时,不妨设此时息税前利润为1 600万元。

此时,ABC公司财务数据见表2。

此时,两个方案的息税前利润都为1 600万元,但选择B方案的每股收益更高;而且选择B方案的财务杠杆系数大于A方案的财务杠杆系数,说明B方案的财务杠杆正效应强于A方案的财务杠杆正效应。

3.3 财务杠杆负效应分析

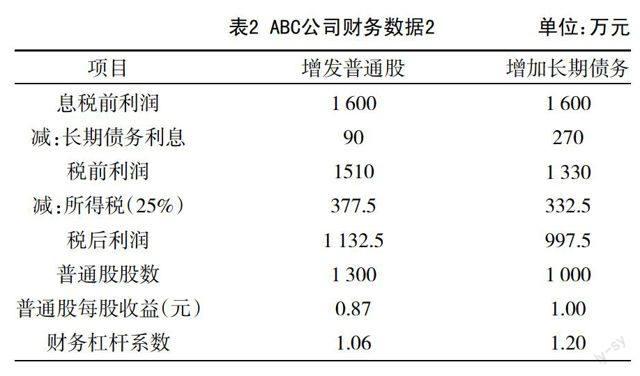

当息税前利润小于无差别点息税前利润时,不妨设此时息税前利润为500万元。

此时,ABC公司财务数据见表3。

此时两个方案的息税前利润均是500万元,但选择B方案每股收益更低;而且选择B方案的财务杠杆系数大于A方案的财务杠杆系数,说明B方案的财务杠杆负效应强于A方案的财务杠杆负效应。

4 结 语

使息税前利润高于无差异点处的息税前利润EBIT*,掌握好无差异点处的息税前利润EBIT*这个财务指标是企业使用财务杠杆提高普通股每股收益的前提,可以获得财务杠杆正效应。在每股收益无差别点下,当实际息税前利润等于每股收益无差别点EBIT*时,负债筹资方案和普通股筹资方案都可选;当实际息税前利润大于每股收益无差别点EBIT*时,普通股筹资方案的EPS低于负债筹资方案的EPS,所以选择负债筹资方案;当实际息税前利润小于每股收益无差别点EBIT*时,普通股筹资方案的EPS高于负债筹资方案的EPS,所以选择普通股筹资方案。

参考文献:

[1] 赵之先.负债经营的风险及其控制[J].财会研究,2006,(8).

[2] 牛肖荣.负债融资与筹资风险[J].陕西审计,2004,(6).

[3] J.弗雷德.威斯通,苏姗.E.侯格(美),(韩)S.郑光.唐旭(译).兼并、重组与公司控制[M].北京:经济科学出版社,1998.

[4] 荆新,王化成,刘俊彦.财务管理学[M].北京:中国人民大学出版社,2012.