万亿地方债置换开闸

郁风

在今年首批地方债延迟发行近一个月后,随着监管层出台地方债定向置换新方案,首单地方债置换终于落地。

5月18日,江苏省公开招标发行522亿元一般债券,其中置换一般债券308亿元,新增一般债券214亿元。根据招标结果显示,3年、5年、7年、10年期地方债中标利率分别为2.94%、3.12%、3.41%和3.41%,仅比前5日国债利率均值各高出2个基点,发行利率远低于市场预期。

江苏债的发行方式及定价水平,对后续发行的其他省市地方债而言,具有重要的参考意义。定向发行和较低的利率,既缓解了地方债供给冲击,也缓解了地方政府偿债压力,可为稳增长提供支持。同时,未来地方债发行规模或放量出炉,长期债市仍存疑虑。由于地方债被纳入央行抵押品范围,不排除后续央行推出针对地方债的流动性投放,其进度和力度值得关注。

“定向发行”+“纳入抵押”

去年9月21日,国务院下发《关于加强地方政府性债务管理的意见》(下称43号文),其中提出,为了降低地方政府存量债务的利息负担,允许各地区发行地方债来置换到期的存量债务。基于43号文的精神,今年3月12日,财政部向地方下达了1万亿元地方债置换额度,置换范围是审计署《2013年全国政府性债务审计结果》确定的截至当年6月30日地方政府负有偿还责任的存量债务中2015年到期需偿还的部分。

根据审计署报告,截至2013年6月30日地方政府负有偿还责任的存量债务中,2015年到期需偿还1.86万亿元,1万亿置换额度约占其53.8%。

但这一债务置换计划推进明显受阻,地方债发行遭受市场冷遇。4月23日,江苏省地方债未能如期发行,其他多个地方地方债发行亦出现延迟。上万亿规模的低利率、低流动性政府债难获投资者青睐。

5月8日,财政部、央行和银监会三部委联合发布了《关于2015年采用定向承销方式发行地方政府债券有关事宜的通知》(下称102号文),明确对于地方政府存量债务中的银行贷款部分,用直接向银行定向发行地方债的方式进行置换;地方债务中的信托、证券、保险等其他机构融资形成的债务,也可用定向承销方式置换,但并非强制要求。

发行利率区间下限为前5个交易日同期限国债利率均值,上限则不得超过30%。根据通知规定,2015年第一批1万亿置换债券额度的定向承销发行工作,应在8月31日前完成。

新方案还将地方债纳入国库现金管理的抵押品范围,纳入央行结构性宽松工具SLF(常备借贷便利)、MLF(中期借贷便利)、PSL(抵押补充贷款)的抵押品范围,纳入商业银行抵押品范围,并可在交易场所开展回购交易。

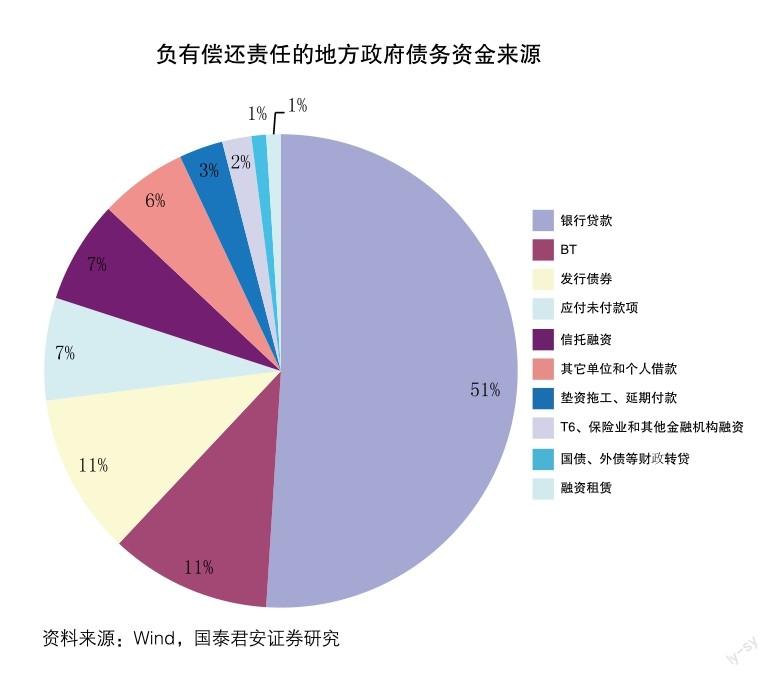

据上述审计报告,截至2013年6月30日,在地方政府负有偿还责任的债务中,银行贷款占比近51%。按照该比例,意味着2015年到期的1.86万亿元中约有9400亿是银行贷款,如果全部采取定向发行置换,仅贷款置换几乎就可以将1万亿置换额度用满。而考虑到地方政府会优先置换高利率、高风险的信托、城投债等,最终贷款的定向发行置换应该会低一些。

市场普遍预計,在2015年1.77余万亿元的地方债发行中(包括1万亿存量债务置换,新增一般债券5000亿,新增专项债券1000亿,以及到期一般债券还本1774亿),可能有6000亿-7000亿将采取定向发行,其余1万亿左右需市场化发行。

相关争议

定向置换,“谁家孩子谁抱走”,被很多人认为带有一定的行政色彩,实际为“摊派发行”,这让地方债需求无忧。

中信证券固定收益研究主管邓海清则称,此次债务置换“摊派”和规定利率上限并非单纯的行政干预,背后具有市场化的逻辑。地方政府债务置换类似于“双轨制”并轨,行政化的手段更多的是为地方债置换顺利进行提供保障,避免短期内全局性资产配置调整对市场造成严重冲击,而非地方政府融资成本降低的本质。

定向发行确实降低了地方债券供给增加短期内可能带来的市场冲击。之前市场一直担忧供给量过大将对传统利率债造成挤压,发行利率偏高也会冲击存量利率债。

地方债置换本质上是债务重组,是地方政府通过发行低利率、长久期债券替代存量高利率、短期限的债务或进行再融资。根据财政部测算,完成1万亿存量债务置换后,地方政府一年可减轻利息负担400亿-500亿元。这将有助于化解地方政府存量债务风险,减轻其偿债压力,降低债务成本。

交通银行首席经济学家连平表示,2014年中国一般公共财政收入仅比上年增长8.6%,为近23年来首次跌破两位数,而今年1-4月财政收入比上年同期增长5.1%,增幅继续回落。债务置换在一定程度上延长了地方政府偿还债务的周期,有效解决了短期流动性问题。且置换后利率水平明显较低,地方政府的融资能力和偿债能力将有效提高。

这将为地方政府腾出更多资金开展公共设施和社会基础设施建设,保证“稳增长”。

对于银行来说,这种信贷资产证券化,对应的是利息收入损失。且债务置换可能不止1万亿,银行利息损失可能达到近千亿,占银行业利润的5%左右。

但中金公司研报详细分析指,5月11日降息后,5年以上基准贷款利率只有5.65%,对于相对优质的企业,假定贷款利率上浮10%,那么银行发放5年以上中长期贷款的利率大概就是6.2%。假设银行将到期贷款的资金不是用来重新发放贷款,而是置换为10年期地方政府债券,目前10年期国债利率约为3.4%,考虑地方债利率上限为国债利率上浮30%,则地方债长端发行利率在3.4%-4.4%的区间,假设合理的定价比国债高20个基点,那么地方债利率为3.6%。与6.2%对比,地方债利率低了260个基点,但由于地方债票息免税,地方债风险权重为20%(贷款风险权重是100%),因而,如果将地方债的90个基点税收溢价,以及风险权重更低而节约资本金带来的资本占用溢价176个基点考虑进去,则这种表面上的收益率落差基本被抹平。

至于债务置换是否“中国版QE(量化宽松)”,业内人士多认为不应这般看待。

连平认为,此次债务置换与西方的QE有实质性的区别,不能简单地将其理解为中国版QE。置换的地方债纳入央行SLF、MLF和PSL的抵押品范围,只是增加了地方债的流动性,最终是否抵押以及接受多少抵押来投放流动性,将受到商业银行需求和央行货币政策选择等多方面因素的影响,完全不同于QE下央行预先确定规模并主动购买的模式。同时,央行通过这种形式所投放的流动性有到期期限,并不会导致央行资产負债表的永久扩张,而QE所产生的流动性是永久性的。

国泰君安首席宏观分析师任泽平表示,本次定向发行地方债并将其纳入抵押品框架,事实上类似中国版扭曲操作和LTRO(长期再融资计划),有助于降低地方政府融资成本和无风险利率,利好经济和股市。

疑虑仍在

在地方债新管理框架下,地方政府无法再依赖融资平台进行融资,而主要依靠发行地方债。2015 年地方债务到期量接近3 万亿,其中地方政府负有偿还责任的部分达到1.86 万亿,负有担保和救助责任的规模为9200 亿,另外还有城投债7035 亿。1.77万亿地方债发行量仅占到期量的50%,还债资金需求压力仍大。同时,根据审计署报告,截至2013年6月30日,在17.9万亿地方政府债务中,政府负有偿还责任的债务为10.9 万亿。以银行贷款占比约51%计,其中贷款总规模就超过5.5万亿。再考虑到之后新增的债务,需要置换的规模更大。

国泰君安预计,债务置换额度可能进一步扩大,在第一批债务置换8月底完成后,预计将有第二批置换额度下达。财政部长楼继伟在今年两会讲话时提到地方债置换也称,“可能有进一步替换”。

目前地方债供给高峰在二三季度,在当前货币市场流动性极度宽裕的背景下,市场并没有过度担忧。但如果未来地方债发行规模或放量出炉,债市中长期疑虑仍在。

更多的地方债发行也需要继续宽松政策配合。海通证券固定收益首席分析师姜超认为,地方债未来需关注央行针对地方债投放流动性(PSL、MLF、SLF等)的进度和力度。

兴业银行首席经济学家鲁政委则指出,在此次债务置换过程中,需要关注金融机构的风险,也就是投资者的风险。此次置换,的确消除了商业银行的信用风险(包括减少了风险资本的占用),但却使得利率风险成为一个难以管控的风险。金融机构管控利率风险的方式,无非是这么几个层次:一是选择“要”或“不要”,但在置换面前只能“要”;二是选择“多要”还是“少要”,但在置换面前至少必须要贷款那么多量;三是选择期限,但置换确定了期限的比例;四是对利率进行选择,觉得风险高的利率可以投高一点,但置换规定了投标的利率上限。目前的3年期、5年期、7年期和10年期国债利率都已经跌到了历史的极低水平。如何防控未来的利率风险,是一个巨大的挑战,这个财政部和央行在接下来的置换中都需要考虑。

国泰君安研报称,除了债务置换额度扩大之外,还可发挥政策性银行的准财政作用。4 月国务院已批准三大银行改革方案,国开行定位重回“开发性金融”,且央行和财政部注资三大政策性银行,增强其资产负债表扩张能力,在稳增长目标下,政策银行将加大对基础设施和相关投资的融资支持,发挥准财政功能。此外,通过PPP(公私合作) 方式引入私人投资,由政府和民营企业共担投资风险和收益,用脱离地方政府隐性担保的项目收益债替代城投债,成为地方城镇化建设的重要融资来源等,都是地方政府考虑的融资途径。