我国商业银行中间业务发展研究

杨薇娜

(郑州大学 商学学院,河南 郑州 450001)

1 商业银行发展中间业务的意义

我国商业银行一般以存贷款为主要的经营业务,利息收入是总收入的最主要来源,中间业务收入占比不高,远远低于西方的商业银行.随着金融市场的全球化逐渐加深,利率市场化的进程逐渐加快,互联网金融的剧烈竞争,商业银行的存贷款传统业务以及利差收入受到了巨大的冲击.面临经营、盈利模式转型的压力,商业银行越来越重视中间业务的发展,拓宽业务渠道,实施多元化战略.发展中间业务可与利息收入形成互补,降低经济周期波动和金融风险对银行收入的威胁,降低银行对资本的需求,提高资本回报率.

在20世纪70年代的金融自由化和金融创新浪潮背景下,金融证券化带来的盈利和竞争挑战日益加剧,银行业对资本充足和风险的监管加强以及科技进步的推动,西方商业银行中间业务迅猛发展,以表外业务逐渐替代表内业务,弥补资本金的不足,取得了大量的手续费和佣金收入,改善了盈利模式.

我国的商业银行中间业务的起步比较晚,随着经济、社会的快速发展,客户对于财务顾问、风险管理等投资银行业务等服务的需求日益增强,财富的积累催发了个人理财的需求,存贷款服务已经不能满足多样化的需求,理财、咨询、回购、资产重组等众多服务层出不穷,催动着银行中间业务的萌生和发展.另外,从商业银行自身生产发展的需要来看,收入过多集中在信贷业务的模式必定会使风险集中,加之企业直接融资的发展,对银行的资金依赖性降低,银行必须通过新兴的中间业务分散风险,满足监管当局的要求,同时获得新的利润增长点,更好应对外资银行的挑战.

2 我国商业银行中间业务的总量、结构探析

依据中国人民银行发布的《商业银行中间业务暂行规定》,中间业务包括支付结算类、银行卡业务、代理类、担保类、承诺类、交易类、基金托管类、咨询顾问类和其他类等总共九类业务.我国的商业银行的中间业务随着1978年之后恢复的现代金融系统逐渐发展起来,几十年中取得了较快的发展.加入WTO之后,大批的外资商业银行进入我国金融市场,国内经济发展迅速,居民财富快速增长,对中间业务的需求逐渐增强,我国商业银行的中间业务步入了快速发展期.

2.1 我国商业银行中间业务收入总量分析

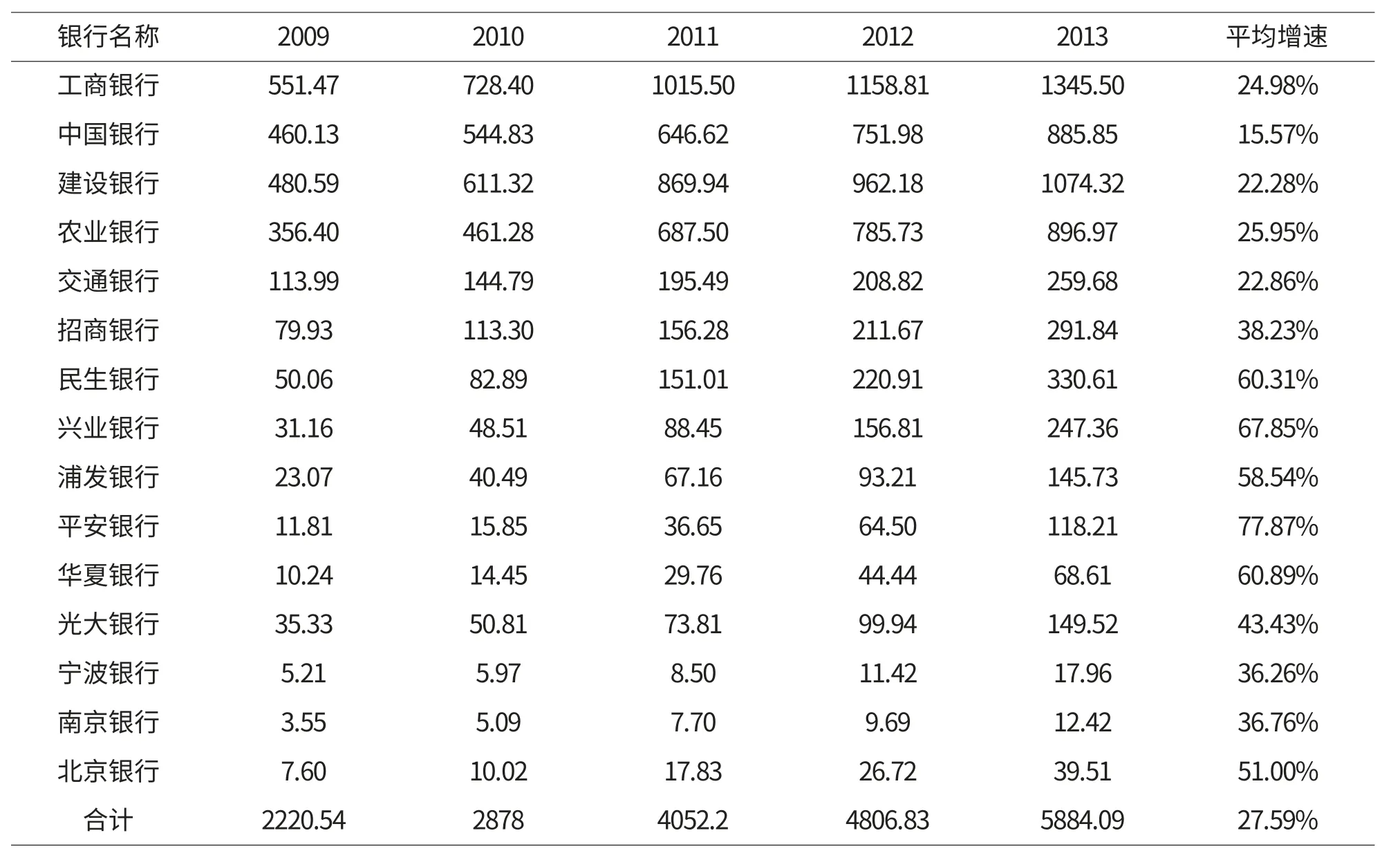

我国商业银行的中间业务近几年来取得了较快的发展,下表1反映了2008-2013年我国15个上市商业银行的中间业务收入发展情况.

以选取的四个国有银行、八个股份制商业银行和三个城市商业银行的中间业务收入的情况看,我国各类商业银行的中间业务呈不断增长的趋势.2008年到2013年各个商业银行的中间业务收入的平均增速都在两位百分数以上,其中股份制银行中的平安银行的平均增速达到77.87%,呈现了良好的增势,平均增速较低的中国工商银行也达到了15.57%.2008年到2013年股份制银行和城市商业银行的中间业务收入的平均增速快于国有银行的增速,表现了业务转型的迅速发展和创新活力.国有银行由于规模、信息的优势和政策的导向,其中间业务收入的数额较大,高于股份制银行和城市商业银行,其中工商银行在2011年的中间业务收入突破了1000亿元,2013年继续增长到1345.50亿元,显示了较大的收入规模;建设银行在2013年的中间业务收入为1074.32亿元,仅次于工商银行;南京银行的中间业务收入最低,为12.42亿元,还有较大的发展空间和提升空间,业务结构升级转型迫在眉睫.

表1 2008-2013年我国上市商业银行中间业务收入情况(单位:亿元)

总之,2013年列出的15个上市银行的中间业务总收入达到了5884.09亿元,为2009年的2.65倍,平均增速达到27.59%.从各类银行的结构来看,国有银行占据71%,股份制银行28%,城市商业银行仅为1%,显示了国有银行的中间业务规模占绝对优势,城市商业银于种种内外部因素限制,中间业务在较快增长的同时,更要加快产品创新和中间业务拓展,努力赶超.

2.2 商业银行的中间业务收入占比分析

中间业务收入在总营业收入的占比可以衡量一家银行发展中间业务的空间和能力.我国商业银行中间业务收入占总收入的比例逐年增加,2013年国有银行的这一比例平均约为20.87%,股份制银行这一比例平均约为21.22%,城市商业银行为13%.各商业银行的中间业务占比都在10%至33%之间.光大银行以33%的中间业务占比位居最高,其次是民生银行,华夏银行的中间业务占比最低,仅为10.5%.大银行由于规模经济效应和信息技术优势发展中间业务较快,小银行面临着竞争的压力,发展中间业务还任重而道远.

在非利息收入占比方面,我国各大商业银行的这一比例基本处于30%以下,2013年中国银行非利息收入占比最高,为30.41%.国有银行的非利息收入占比大于股份制银行和城市商业银行,城市性商业银行拓展非利息收入业务还有待加强,以适应转型需要.国外的商业银行非利息收入占总收入比例比我国银行高许多.据统计,2013年上半年巴克莱银行非利息收入增幅达到44.2%,汇丰和花旗均有超过20%的增速.欧美银行非利息收入占营业收入比重普遍较高,9家欧美大银行平均占比超过50%.总之,尽管呈现较快发展,我国商业银行的中间业务成熟度与欧美国家相比还有差距.

2.3 商业银行中间业务的结构分析

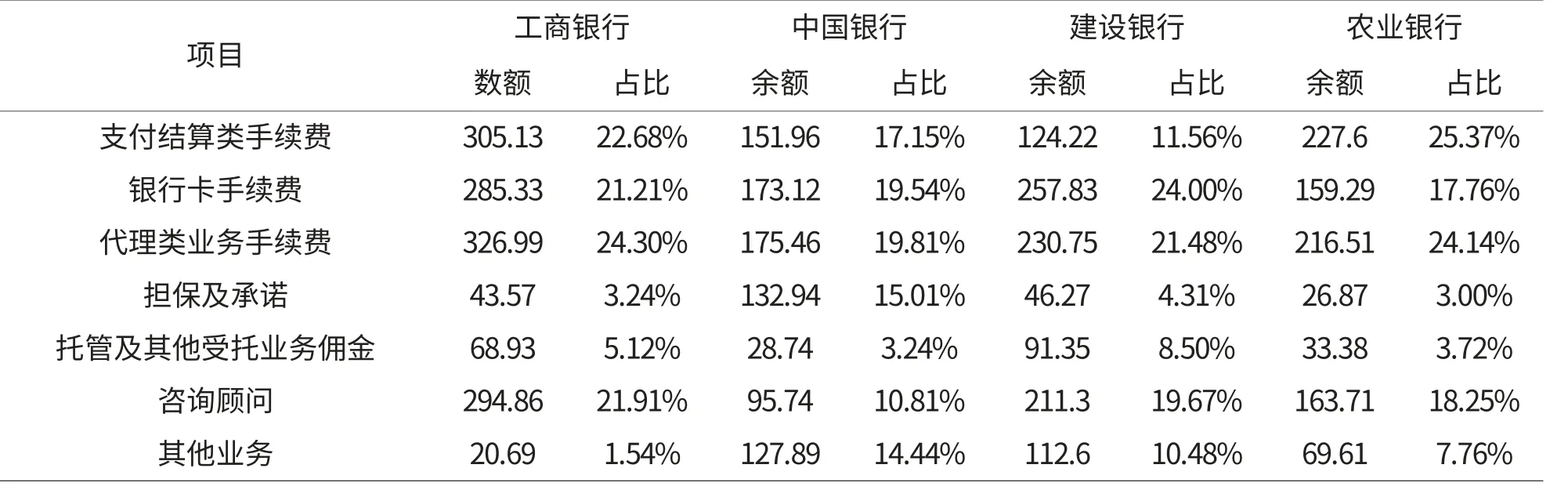

我国商业银行中间业务发展较快,中间业务品种逐渐增多,中间业务由传统的支付清算及银行卡收费等逐渐拓展到利用金融衍生工具和先进技术的新领域,个人理财、承诺担保、投资银行等业务的重要性越发增强.以四大国有银行的中间业务结构来看,支付结算、银行卡和代理类业务这三类业务占比均在50%以上,其中工商银行占比68.19%,中国银行占比56.5%,建设银行占比57.04%,农业银行占比67.72%.而这三类业务的技术含量和附加值较低,蕴含的创新因素较少,不利于银行竞争力和持久盈利能力的提升.国有银行的托管和承诺担保类中间业务的占比基本都处在20%以下,咨询顾问业务占比在10%-20%之间,相比传统业务来说,略显发展不足.工商银行的中间业务主要以支付结算、代理类业务(包括个人理财)和咨询顾问等为主;中国银行中间业务集中在代理类、银行卡类和清算业务,咨询顾问业务比例偏低;建设银行中间业务以银行卡、代理类和咨询顾问业务为主,总和占比为65%,承诺担保和托管业务占比相对较低;农业银行的中间业务集中在支付结算、代理类和咨询顾问类,托管业务发展较弱.

表2 2013年我国国有银行中间业务项目收入及其比例情况

3 对我国商业银行发展中间业务的前景及建议

未来商业银行中间业务触及的范围会越来越广,业务种类和创新也会越来越多,中间业务的地位、形式和可操作性都会发生很大的变化,将具备一定的信用业务的特征.银行的定位和职能也会逐步转变,从以往的几乎不承担风险向承担风险转变,由单纯的接受客户委托向主动出售信用、营销转变,而且不同银行在中间业务拓展的进程中势必形成激烈的竞争,推动金融业的健康发展.在此,提出以下建议:

3.1 巩固发展传统中间业务,大力推进新型中间业务

传统中间业务是中间业务的基础,必须巩固发展,打牢根基.首先要完善支付结算产品,推进支付结算业务稳定发展,适时推出符合客户需求的跨境结算类创新产品;其次是要丰富代理业务品种,增加代理业务的服务水平,充分发挥资源优势,充分挖掘与券商、基金公司等非银行类金融机构合作的机会,增加代理业务的个性化服务.

在传统业务稳健发展的基础上,大力推进新型中间业务.咨询顾问类业务资本占用程度低,对专业人员素质要求较高,风险低而收益高,商业银行应利用好网点、资源和信息的优势,把咨询顾问业务发展为营造核心竞争力的亮点业务.另外,要积极发展投行业务,通过参与银行间市场和交易所市场直接融资,发展资产证券化、并购贷款、综合性资产管理、股权投资以及票据债券承销等创新业务,推动商业银行从“持有贷款”向“经营贷款”转变,从“信贷银行”向“信用银行”转变,更好地满足客户多元化金融服务需求.

3.2 加大人力资本投入,完善人才激励机制

中间业务的开展需要加强全员培训,通过多元渠道、多种形式对现有员工进行全面深入的专业知识培训、从业人员素质培训,不仅要塑造一批专业技术知识丰厚的知识人才,也要注重其自身品德素质、业务能力的发展.另外要培养一批发展中间业务的骨干人才,带领整个团队不断开拓创新.最后是加强人才引进,优先选拔一批高校高层次学历的人才,积极从国内外引技术信息方面的专家型人才,奠定扎实的理论技术基础.此外要积极引进一批实践经验丰富的专门人才,共同促进中间业务的健康、高效发展.要做到人尽其才、人尽其用,还应建立恰当的激励考核机制,带动员工的积极性,发挥其创造力和潜能.

3.3 完善中间业务产品定价机制,增强竞争力

我国商业银行的中间业务正处于高速发展阶段,在新形势下应该改变传统的依赖银行监管机构和央行统一指导定价的局面,努力提高银行自身的中间产品的定价能力.在此基础上,建立统一的高效的中间业务产品定价信息系统.我国商业银行应借鉴国外经验,建立起不仅包括客户的年龄、住所、职业、收入和联系方式等静态资料,还包括客户购买银行产品、现金交易、转账、借还款等相关行为发生的时间、地点、金额、渠道等动态记录,甚至包括如服务需求、投诉、参加营销活动等客户的非交易行为数据,帮助银行为客户提供差异化的产品定价和服务.我国商业银行中间业务产品定价机制的完善,还有很长的路要走,未来不仅要釆用灵活多变的定价策略提高市场占有率,还要加强风险控制,考虑客户的承受能力,赢得客户的青睐,保持竞争力.

〔1〕张克非.我国商业银行中间业务的发展现状与策略分析[J].时代金融,2013(03).

〔2〕李永健.我国商业银行中间业务发展研究综述[J].当地经济,2013(06).

〔3〕张亚龙.试述商业银行中间业务发展现状、问题及对策研究[J].时代金融,2013(3).

〔4〕张启鹏,徐展鹏,张秋雪.中美商业银行中间业务发展的对比[J].经济研究导刊,2014(15).