含景气参数的非负lasso改进算法及其在指数跟踪中的应用

马景义,肖佳宁

(中央财经大学 统计与数学学院,北京 100081)

含景气参数的非负lasso改进算法及其在指数跟踪中的应用

马景义,肖佳宁

(中央财经大学 统计与数学学院,北京 100081)

以lasso算法为模型基础,在中国市场不允许做空的条件下,改进非负lasso算法,将市场景气因素应用到模型中,得到含景气参数的超额收益与跟踪误差的平衡模型。以上证180指数为投资标的,模拟熊市和牛市投资状态下的指数跟踪。在牛市时,设定景气参数为0,最小化跟踪误差以获取市场平均收益;熊市时,跟踪组合对超额收益的获取表现出了明显的优势,同时在熊市获取超额收益需要承担更大风险。用含景气参数的非负lasso算法跟踪指数,为业界提供了一种新的指数跟踪方法。

非负lasso;市场景气;指数跟踪;超额收益

一、引 言

改革开放以来,中国经济得到了飞速发展,GDP跃居世界第二位,为中国资本市场的投资提供了大量的资金基础。中国证券市场经过了近20年的发展,指数市场逐渐完善,如今形成了上证指数系列、深证指数系列、中证指数系列等多种指数。随着指数的发展,机构投资者不断壮大,市场指数化投资产品越来越多。在市场以个体投资为主向以机构投资为主的转化中,指数化投资产品可以作为良好的风险控制工具。在这些投资产品的运营中,需要对目标指数进行跟踪,选择多种股票构造一个投资组合,使其表现尽可能地接近目标指数。

指数跟踪投资理论发展至今,用于跟踪指数的方法越来越多,主要分为完全复制法和优化复制法,大多数指数基金的管理中选择完全复制跟踪。完全复制法虽然简单、易操作,但是需要以一个较完善成熟的资本市场为条件,同时需要付出较多的交易成本。优化复制法是选择部分目标指数的成分股构建投资组合,将跟踪误差控制在一定的范围内,在考虑交易成本和资本受限的条件下,良好的优化复制法可以成为指数跟踪中的重要方法。

指数基金作为指数化投资产品的典型代表,其表现与市场收益接近,当面对牛市市场剧烈波动的情况下,指数基金可以寻求最大的平衡提供较高的收益。指数跟踪追求更多的是拟合指数,缩小跟踪误差,却忽视了超额收益以及两者之间的平衡问题。当指数跟踪的表现好于目标指数时,就会获得超过市场平均水平的超额收益,虽然在指数跟踪这种消极投资模式下,追求指数的超额收益不是其主要的目的,但在获取与指数同样的收益下得到超额收益仍是很多基金经理人追求的目标。这种投资管理模式相当于在消极投资里追求一定的高收益。

本文基于数据挖掘方法,试图在消极投资的管理模式下,实现随投资市场景气状况的不同而变化投资组合的目标。本文选用上证180指数,改进非负lasso算法,建立了一个基于股票市场景气状况的动态投资模型,以实现跟踪误差与超额收益之间的平衡,并以上证180指数为投资标的进行实证分析。

二、文献综述

指数基金的出现,发展了指数跟踪的研究理论。在跟踪方法、影响因素、跟踪误差等方面,国内外的学者都做了相应的研究。国外学者在跟踪方法的研究中,分别提出了因素模型、二次规划模型、模糊决定理论、线性回归等方法用于确定指数跟踪中成分股的权重[1-4]。考虑影响因素与跟踪误差方面,Colwell等把指数跟踪问题看成在连续时间里的套期保值问题,运用动态方法,在局部风险最小化的原则下选择跟踪组合[5];Fernando等提出了“跟踪边缘曲率”,作为新标准来评价指数跟踪问题,基于这一标准下的研究表明,这种方法对减少投资组合的交易成本具有一定效果[6]。

在国内研究中,二次优化模型、协整优化法、遗传神经网络法等研究方法被用于指数跟踪的研究中[7-9];结合影响因素与跟踪误差对指数跟踪的作用,刘柏清等将现金和收益率比重变化的关系考虑进模型,得到了使用脉冲控制策略来研究指数跟踪最优化问题的必要条件[10];方卫东等采用市值权重模型和最优化模型构建跟踪沪深300指数的投资组合,并通过实证得出最优化模型的跟踪效果要优于市值权重模型的结论[11]。

指数跟踪问题的研究中,从构成目标指数的众多成分股中选出股票并确定其权重,可以在选取变量这一框架下进行研究,Tibshirani提出的lasso算法,能较有效地解决多变量选择问题[12]。自lasso算法提出后,先后有学者在指数跟踪研究中应用该算法。梁斌等在LARS算法的基础上进行改进得到了非负的LARS-Lasso算法,用于跟踪沪深300指数,为指数投资组合提供了一种新方法[13];Lan Wu等运用multiplicative updates的方法提出了一种非负约束的lasso算法。该方法易于理解算法简单,并被应用于对沪深300指数的跟踪[14]。

综合当前对指数跟踪及其应用的研究,可以看出根据股票市场环境调整指数跟踪目标的文献很少。在股票市场不同景气状况下,指数跟踪的目标不同。指数基金作为指数跟踪应用的典型代表,在牛市的剧烈波动下,指数基金的优势表现得更加明显,在跟踪误差与超额收益平衡方面,更倾向于缩小跟踪误差,以追求牛市平均收益;在熊市时,市场整体处于不景气的状况,但是并不是所有的股票都表现不佳,总会存在表现优于市场平均水平的股票,此时指数跟踪的目标主要集中在超额收益的获取上,试图挖掘出表现优于平均市场的股票进行投资。

三、投资市场景气状况及上证180波动分析

2014年上半年,在全球主要股指的涨幅排名榜上,深证成指与上证综指分别居倒数第一和倒数第三,特别是上证综指还在此期间创下了有史以来半年度震幅最窄的纪录,可以看出近半年来的股票投资市场仍处于投资低迷期。8月末的经济数据显示,本外币贷款余额同比增长13.2%,人民币贷款余额同比增长13.3%,增速分别比上月末和去年同期低0.1个和0.8个百分点,广义货币(M2)余额同比增长12.8%,增速分别比上月末和去年同期低0.7个和1.9个百分点,经济数据表明经济下行压力加大,大盘将再次在高位承压,股票投资市场仍然不明朗。

图1 上证180指数走势图

上证180指数,由原来的上证30指数经上海证券交易所调整后并重命名得到,其样本股为180只所有A股市场股票中最能代表市场的股票。该指数于2007年7月1日正式发布,目的在于构造一个体现上证市场的概况和运行状态、具有可操作性和投资性、能够成为投资评判标准和金融衍生品基础的基准指数。当前,市场交易中已推出了以上证180指数为标的资产的投资基金,该投资指数的出现,加强了上证180指数在投资市场上的活跃性,增加了对该指数的关注度。图1列示了上证180指数自2013年7月1日以来的走势图,可以看出在2013年的下半年该指数显示一定的走高趋势,而2014年的上半年指数显示走低状态,下半年到10月为止,则表现出了走高的倾向。总体来看,上证180的走向比较平缓,也体现了投资指数获取市场平均收益的可能性。

四、投资模型的建立

(一)跟踪误差

跟踪误差用于衡量投资组合跟踪目标指数的收益效果,表示为指数跟踪组合的收益率与目标指数收益率之差的平方和,即:

(二)超额收益

超额收益用于衡量投资组合的收益与指数收益之间的大小关系,说明投资组合的表现是否优于目标指数的表现,表示为投资组合的收益率与目标指数收益率之差,即:

(三)非负lasso改进算法

在中国的交易市场中,指数跟踪的做空交易是不容许的,所以应用算法时需要限定股票的权重不能小于0,即回归系数不能小于0,所以需要解决的模型问题为如下形式:

当出现下面情形时,系数值的前进方向需要改变:

剔除已选变量:一个变量的系数沿着某个方向前进过程中达到0值,这时候需要将这个变量从活跃集中剔除。

改进的非负lasso的算法,迭代步骤为:

五、实证分析

用于指数跟踪的数据为日度数据,区间选定在2013年7月2日至2014年10月23日,其中2013年7月2日至2014年7月31日的266个数据作为训练样本,2014年8月1日至2014年10月23日的54个数据作为测试样本。数据来源于wind数据系统。

(一)模拟牛市选股

牛市时,指数跟踪能够在股市的波动中获取市场平均收益。此时设定投资市场景气参数a=0,使指数跟踪选股的组合收益能够尽可能拟合指数收益。

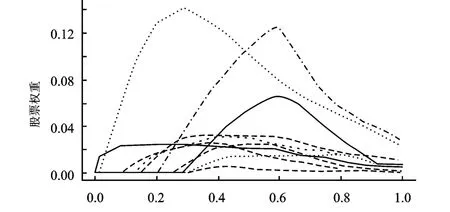

以训练集跟踪误差最小为标准确定λ值,选取了122只股票,跟踪误差为0.006 0%。这122只股票的权重由图2给出。图3列示了选取的前10只股票的系数路径图,对应于表3,表示前10只股票的信息,可以看出金融服务行业对指数跟踪有较大的影响,权重最大的前10只股票均属于金融服务行业,有8只股票来自于上市的银行业,1只来自于证券业,1只来自于保险业。用选定的122只股票以及权重模拟跟踪未来54天的指数投资,得到训练样本外跟踪误差为0.006 1%。这54天的投资期内指数收益为1.6%,模拟的投资组合收益为2.1%。在这一选股过程中,首先被选进的前10只股票情况如表1所示。

图2 选出的122只股票及权重

图3 首先被选进的前10支股票的系数路径图

表1 权重最大的前10只股票

(二)模拟熊市选股

训练样本的投资期为266天,投资期内的指数收益为8.8%,测试样本的投资期为54天,投资期内的指数收益为1.6%,可以看出股票市场投资的景气并不好,2014年上半年,中国股票投资市场处于投资低迷期,因此本部分模拟熊市投资状况下的选股情况。

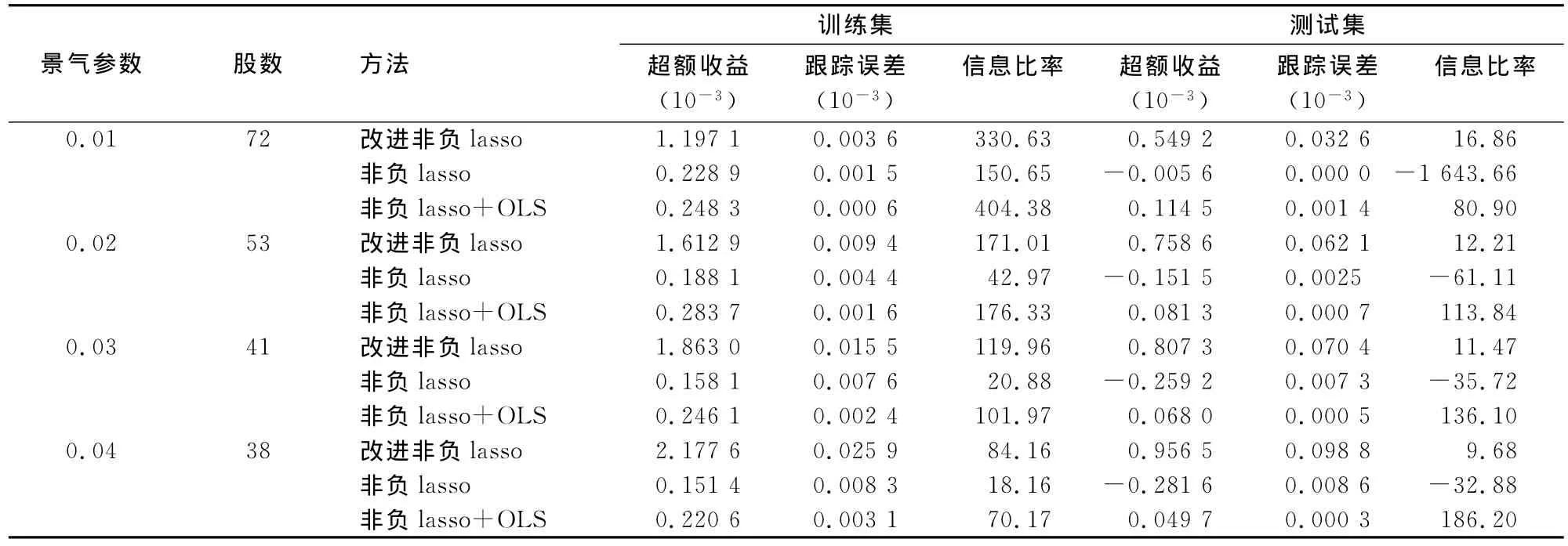

设置投资市场景气参数分别为0.01、0.02、0.03、0.04,代表不同的投资市场景气状况,参数值越大,表示市场景气状况越低。表2列示了不同景气参数的指数跟踪效果,并与简单非负lasso、简单非负lasso与最小二乘法结合(非负lasso选出股票后用最小二乘法确定权重)构造的投资组合的跟踪效果作比较,比较指标为衡量跟踪组合跟踪效果的三个指标:日均超额收益、日均跟踪误差和信息比率。

超额收益:收益率超越标的指数的收益率的部分。

跟踪误差:超额收益的方差,越小说明投资组合越能紧密跟踪标的指数。

信息比率:超额收益除以跟踪误差,即每单位主动风险带来的超额收益,信息比率越高说明跟踪组合持续超越标的指数的表现越好,在严格控制风险的同时赢取超额收益,才能取得较高的信息比率。

通过比较可以看出,加入景气参数的非负lasso改进算法模拟的投资组合,在超额收益的获取上表现明显优于其他两种方法,实现了在熊市时获取超越市场收益的目标;该方法构造的投资组合的跟踪误差比其他两种算法的大;在信息比率的比较上,对于训练集样本,本文所提方法构造的投资组合表现出了一定的优势:在四组投资组合中,信息比率均高于简单非负lasso构造的投资组合,当景气参数设定为0.03和0.04时,信息比率高于非负lasso算法与最小二乘结合构造的投资组合,说明在投资市场越不景气时,本文所用方法优势越明显,对于测试集的预测结果,其信息比率优势弱于非负lasso算法与最小二乘结合构造的投资组合,但是在超额收益方面具有明显优势。这说明在熊市时,要想超越市场获取更高的收益,需要承担较大的风险。

表2 三种方法构造的投资组合的比较

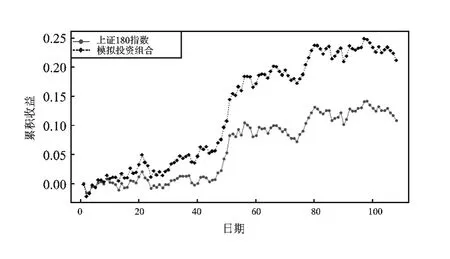

对于风险偏好型投资者,在当前市场景气状况下,会设定景气参数为0.04,选择38支股票构造投资组合跟踪指数,图4和图5分别列示了用非负lasso改进算法模拟投资组合的训练集和测试集的累积超额收益情况。可以看出在训练集的采样期间,上证180指数的累积收益呈现一定的下降趋势,反映了该段时间内较为低迷的市场状况。模拟投资组合的累积收益明显高于指数收益。测试集的采样区间内,上证180指数的累积收益呈现平稳上涨,但存在一定的走低趋势,模拟投资组合的累积收益与指数收益走势相同,但累积收益额高于指数收益。

图4 训练集的累积收益对比图

图5 测试集的累积收益对比图

六、结 论

指数跟踪是消极投资的典型代表,跟踪指数能够获得市场收益,有效地规避非系统风险。指数跟踪需要确定的是用于跟踪的成分股及其权重,直接决定了获得收益的多少。传统的指数跟踪追求完美的拟合指数,获得与指数一样的收益,却忽略了指数跟踪的超额收益以及与最小化跟踪误差之间的平衡问题,本文将投资市场景气因素应用到模型中,根据不同的投资市场状况确定超额收益与跟踪误差之间的平衡关系。以lasso算法为模型基础,在中国市场不允许做空的限制下,改进了非负lasso算法,得到超额收益与跟踪误差的平衡模型。

本文以上证180指数为标的指数,研究了其在2013年7月2日至2014年10月23日期间的收益情况,利用改进的非负lasso算法构造跟踪组合,分别模拟了牛市和熊市的选股过程。在牛市时,设定景气参数为0,以最小化跟踪误差获取市场平均收益为目标;熊市时,设定不同的景气参数,分析了超额收益、跟踪误差、信息比率这三个衡量跟踪效果的指标,可以看出跟踪组合在超额收益的获取上表现出了明显的优势,同时也得到在熊市获取超额收益就需要承担更大风险的结论。

在牛市的剧烈波动下,指数基金的优势表现明显,利用改进的非负lasso算法构造跟踪组合时可以缩小投资市场景气参数,以最小化跟踪误差为主要目标,追求牛市平均收益;在熊市时,市场处于不景气的状况,但是并不是所有的股票都表现不佳,总会存在表现优于市场的股票,此时可以增大投资景气参数,试图挖掘出表现优于平均市场收益的股票进行投资。对景气参数的确定,需要对市场景气走势有较准确的判断,综合利用各种信息,准确把握好市场的走向。

[1] Rudd A.Optimal Selection of Passive Portfolios[J].Financial Management,1980(9).

[2] Meade N,Salkin G R.Index Funds-Construction and Performance Measurement[J].Journal of the Operational Research Society,1989,40(10).

[3] Fang Y,Wang S Y.A Fuzzy Index Tracking Portfolio Selection Model[J].Lecture Notes in Computer Science,2005,3516(3).

[4] Canakgoz N A,Beasley J E.Mixed-integer Programming Approaches for Index Tracking and Enhanced Indexation[J].European Journal of Operational Research,2009,196(1).

[5] Colwell D,El-Hassan N,Kwon O K.Hedging Diffusion Processes by Local Risk Minimization with Applications to Index Tracking[J].Journal of Economic Dynamics and Control,2007(11).

[6] Fernando García,Francisco Guijarro,Ismael Moya.Partial Index Tracking:Satistying Different Investmen Profiles with the Same Subset of Stocks[C].The 7th International Scientific Conference“Business and Management 2012”,2012.

[7] 马骥,邓清.指数基金与跟踪误差优化模型[J].哈尔滨商业大学学报:社会科学版,2004(1).

[8] 李俭富,马永开.基于证券价格时间序列的协整优化指数跟踪方法研究[J].系统工程理论与实践,2006(11).

[9] 刘磊.基于遗传神经网络的指数跟踪优化方法[J].系统工程理论与实践,2010(1).

[10]刘柏清,朱正佑,秦成林,李华.具有非常数回报率的证券指数跟踪问题的简单脉冲控制[J].上海大学学报,2002(8).

[11]方卫东,张绍峰.股指期货套利中跟踪指数投资组合的构建[J].科学技术与工程,2008(8).

[12]Tibshirani.Regression Shrinkage and Selection Via the Lasso[J].Journal of the Royal Statistical Society,1996,58(1).

[13]梁斌,陈敏,缪柏其,等.基于LARS-Lasso的指数跟踪及其在股指期货套利策略中的应用[J].数理统计与管理,2011(6).

[14]Lan Wu,YueLan Yang,Lanzhong Liu.Nonnegative-lasso and Application in Index Tracking[J].Computational Statistics and Data Analysis,2013(8).

Improved Algorithm of Nonnegative Lasso Including Prosperity Parameter and Application in Index Tracking

MA Jing-yi,XIAO Jia-ning

(School of Statistic and Mathematics,Central University of Finance and Economics,Beijing 100081,China)

The paper provides the improved algorithm based on nonnegative lasso to balance the relation between excess return and tracking error.The algorithm is the improvement of lasso under the short sale limitation in China securities market,which includes the factor of investment market prosperity.The empirical analysis simulates index tracking of CISSE180under the conditions of bull market and bear market.In bull market,by setting the prosperity parameter 0,we minimize tracking error and aim to gain the average level of the market return.In bear market,the portfolios have strong advantages in gaining excess return and we conclude that high return corresponds to high risk.By the application of the improved algorithm,this paper provides a new method for the area in index tracking.

nonnegative lasso;market prosperity;index tracking;excess return

F224.0∶F830.91

A

1007-3116(2015)07-0016-06

2015-02-07

中央财经大学研究生科研创新基金项目《含市场景气因子的双参数非负lasso算法的指数跟踪技术:方法与应用研究》(201407)

马景义,男,甘肃金昌人,经济学博士,副教授,硕士生导师,研究方向:数据挖掘和统计学习;

肖佳宁,女,吉林省吉林人,硕士生,研究方向:金融统计与风险管理。

(责任编辑:崔国平)