内部控制与上市公司会计舞弊治理研究*

河北工业大学经济管理学院 岳殿民 天津财经大学商学院 韩传模

河北工业大学管理学院 沈建国 范海英

一、引言

进入21世纪以来,世界范围层出不穷的会计舞弊案件引起了人们的警觉,它已经成为一个全球性的重大问题。随着市场经济体制改革的深入发展,在中国也接连发生了红光实业、郑百文、麦科特、银广夏和东方电子等一系列会计丑闻;据不完全统计,2008-2011年之间,每年被证监会处罚的就超50家,所有这些都说明会计舞弊已经成为阻碍我国经济健康发展的绊脚石。会计舞弊不仅损害了市场参与者的直接利益,而且破坏了资本市场的有效运行,严重威胁到资本市场会计信息的可信度。近年来,我国对于内部控制制度的建设加快了步伐,出台了一系列政策与措施。2001年1月推出《证券公司内部控制指引》;2006年6月和9月,上海证券交易所和深圳证券交易所分别出台了《上海证券交易所上市公司内部控制指引》和《深圳证券交易所上市公司内部控制指引》;2008年5月五部委联合发布《企业内部控制基本规范》;以及在2010年4月发布了《内部控制配套指引》,要求所有上市公司从2012年1月1日起开始实行等等。这些政策的颁布与实施,使内部控制研究在国内受到越来越多的重视。在1992年COSO报告中指出,内部控制的目标之一就是保证财务报告的可靠性。但是,现阶段国内却很少直接研究内部控制与会计舞弊之间的关系。基于此,本文将通过上市公司会计舞弊与内部控制各个特征之间的关系研究,分析各个特征与会计舞弊之间关系的显著性,找出导致上市公司会计舞弊的主要成因,以期从实践角度为上市公司防范与治理会计舞弊提供参考。

二、文献综述

(一)会计舞弊相关文献 财务会计信息是资本市场发展不可缺少的要素之一,是外部股东及管理者了解企业信息的重要途径。綦好东(2002)对会计舞弊从经济学角度进行了解释,认为会计舞弊是一种以获取不正当的利益为目的,采用欺骗性手段故意谎报财务事实的行为。其舞弊的方法通常有:删除或篡改交易事项的结果,伪造或变造会计资料,编造虚假的交易事项,故意使用不当的会计政策,虚假披露会计政策及信息等,从本质上来讲属于违法性经济行为。关于会计舞弊成因方面,具有代表性的是四个会计舞弊动因理论。秦江萍(2005)对它们进行了总结,分别为会计舞弊冰山理论(二因素理论)、会计舞弊三角形理论(三因素理论)、会计舞弊GONE理论(四因素理论)和会计舞弊风险因子理论。在会计舞弊的特征识别方面,Beasley(1996)和Chen等(2006)从董事会特征方面对舞弊进行了研究分析;Bayley和Taylor(2007)研究了发生虚增会计报表公司的特点及其特征;Perols和Lougee(2011)对盈余管理与财务报表舞弊之间的关系进行了研究;陈国欣、吕占甲等(2007)指出上市公司具有盈利能力弱、管理层持股比例高、独立董事人数少以及没有出具标准无保留意见的特征时,其舞弊的可能性更大;吴革、叶陈刚(2008)发现以下特征指标在不同程度上对财务舞弊行为产生影响:股权集中度、每股净资产差异率、非主营业务利润率、存货占流动资产的比重等;而杨清香、俞麟等(2009)系统考察了董事会特征对财务舞弊的影响;于玲(2008)从公司治理层次角度分析,发现董事长和总经理为同一人的公司更容易发生舞弊行为;独立董事占总人数比例越大,监控作用越好。而这些公司特征都是与内部控制有关。

(二)内部控制影响效果相关文献 国外文献中关于内部控制影响效果的研究比较多样化,发现由内部控制所导致的权益成本升高、注册会计师的评价降低和费用上升,企业价值减少及业绩降低均为发生会计舞弊的潜在“压力”。Ashbaugh-Skaife等(2009)发现内部控制报告会影响投资者的风险评估,进而影响公司的权益成本;因而具有内控缺陷的公司具有更大的风险,权益成本更高。Jiang等(2010)指出内部控制存在缺陷对于注册会计师发表持续经营假设方面的相关意见会产生影响,进一步研究显示对于公司层面内控缺陷的关注会影响到注册会计师对与内部控制质量的总体评价。Masli等(2010)研究了内部控制监督机制的潜在收益,发现内部控制监督机制的完善与较低的重大错误发生率,较少的审计费用增加和审计延迟相关联。Munsif等(2011)对纠正前期内部控制重大缺陷公司的审计费用进行研究,发现纠正前期内控缺陷的公司审计费用比持续披露内控缺陷公司的费用要低。查剑秋、张秋生和庄健(2009)采用调查问卷的方法,实证检验了战略管理下的企业内部控制与企业价值之间的相关性,发现良好的战略内部控制能够保证企业价值的实现。张川、沈红波和高新梓(2009)以房地产公司为样本,对企业内部控制的执行和实施效果被认可的程度与业绩之间的关系进行了研究,发现企业内部控制制度的有效执行和实施对提高房地产企业的公司业绩有显著作用;审计师的内部控制评价不仅包含了对企业自身内部控制的评价,还包含有其他有用的信息。Doyle等(2007)对779家发布内部控制重大缺陷的公司情况进行分析,发现公司层面内部控制缺陷会使公司财务状况较差,从而影响公司发展,导致公司较小而且不成熟。

(三)内部控制与会计舞弊 由内部控制引起的应计项目质量降低、报告质量下降、大股东资金占用和管理层凌驾于内控之上的情况,都会给会计舞弊提供很好的“机会”和“借口”。Doyle等(2007)发现披露的缺陷都与错误估计未计入现金流的应计项目相关。进一步研究发现,内部控制薄弱与应计项目质量低下都由公司层面的内部控制薄弱所导致,而不是具体层面的内部控制缺陷。Ashbaugh-Skaife等(2008)通过对披露有内控缺陷与未披露内控缺陷公司之间的比较,发现内部控制的质量与应计项目的质量有联系。Feng等(2009)发现内部控制的质量不仅对当期收入的报告有影响,也会影响用于形成计划(比如收入计划)的内部管理报告。杨德明,林斌和王彦超(2009)研究发现内部控制质量的提高有助于抑制大股东资金占用,内部控制与外部审计之间存在一定的替代效应,在审计质量较低的环境下,内部控制所发挥的作用尤为明显。Caplan(1999)研究发现当管理层凌驾于内部控制之上时,审计师对舞弊的关注减弱。导致这种现象的原因是薄弱的内部控制会使错误的发生率提高,而使由舞弊产生的问题审计师也误认为是内部控制不力所致,即内部控制薄弱的公司,为管理舞弊提供了更好的机会和借口。通过对会计舞弊与内部控制相关文献的总结,发现会计舞弊与内部控制之间关系的直接研究较少,却存在很多间接的关联。很多公司的会计舞弊研究特征中都是从内部控制角度出发的,而内部控制导致的很多状况正好是会计舞弊发生所需的“压力”、“机会”与“借口”。因此本文从这两方面出发,为内部控制各个特征与会计舞弊之间建立起联系,以便为会计舞弊的治理提供新方向。

三、研究设计

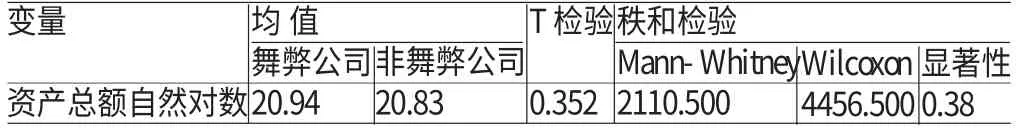

(一)样本选择与数据来源 舞弊公司的选择,以证监会网站发布的处罚公告为准,以2007年至2011年之间的五年中被处罚的公司为总体,最终选择作为样本的上市公司有68家。在选择的68家上市公司中,其舞弊发生的时间从2001年到2009年,其中56家公司只在一年发生舞弊,12家公司有两年及以上的时间发生了舞弊。在所选的舞弊公司样本中,覆盖的行业比较广泛,几乎涉及到所有的行业,其中以制造业和信息技术行业的公司最多,制造业又以机械设备和金属非金属制造业公司为多,这些都是由于各行业在上市公司总数所占比例本来就较多导致的。由此可知,这些舞弊样本公司的选择具有较好的代表性。配对公司的选择,要求与所选择的舞弊样本公司相对照,根据以下四个条件,通过数据筛选,最终选择的舞弊公司与配对公司具体情况如附录A所示。具体的配对方法参照Beasley(1996)所采用标准:(1)证券交易所:尽量选择与舞弊公司在同一证券交易所上市的公司。(2)时间区间:尽量使配对公司所要采用数据的年份与舞弊公司发生舞弊的年份处于同一时间区间,从而减少外部宏观环境对会计舞弊的影响。(3)行业:尽量选择与舞弊公司处于同一行业的上市公司,具体分类以中国证监会行业分类为准。(4)公司规模:尽量选择与舞弊公司规模相近的上市公司。即舞弊发生前一年年末两者的资产总额相差不超过30%,如无此类公司,以净资产代替该指标。在对这些非舞弊公司进行配对选择的过程中,是按上述四个条件依次满足进行的。在最终选择结果中,所有的配对公司都满足了前三个条件的要求,只有几家公司在第四条件上没有得到完全满足。通过对公司资产总额的自然对数与舞弊情况两者之间进行T检验和秩和检验,结果如表1所示,可以知道在均值上舞弊公司与配对公司的资产总额非常接近,并且其T检验和秩和检验的P值均远大于0.05。因此表明舞弊公司与配对公司在资产总额上面不存在明显差异,舞弊公司与非舞弊公司的配对选取是比较合适的。

表1 舞弊公司与配对公司资产总额对比分析

(二)研究方法 本文分别采用单因素和多因素分析方法对内部控制各个特征因素与上市公司会计舞弊之间的关系进行研究。其中,单因素分析方法包括单因素独立样本T检验和Mann-Whitney秩和检验,而多因素分析方法主要采用的是Logistic回归分析。选择Logistic回归作为多因素分析方法的原因是:Logistic回归模型不仅可以很好地解决二分类因变量的问题,而且回归系数可以用于解释自变量和因变量之间的关系,相较于结构方程模型和人工神经网络更为合适,但是仍需注意数据的共线性等问题。

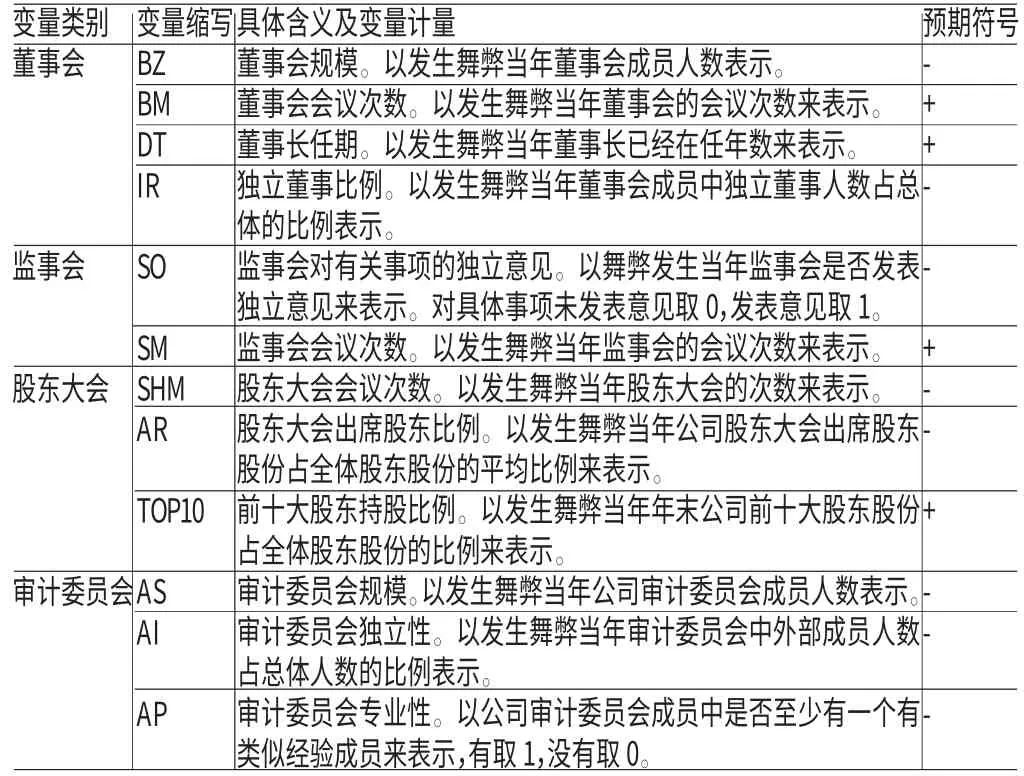

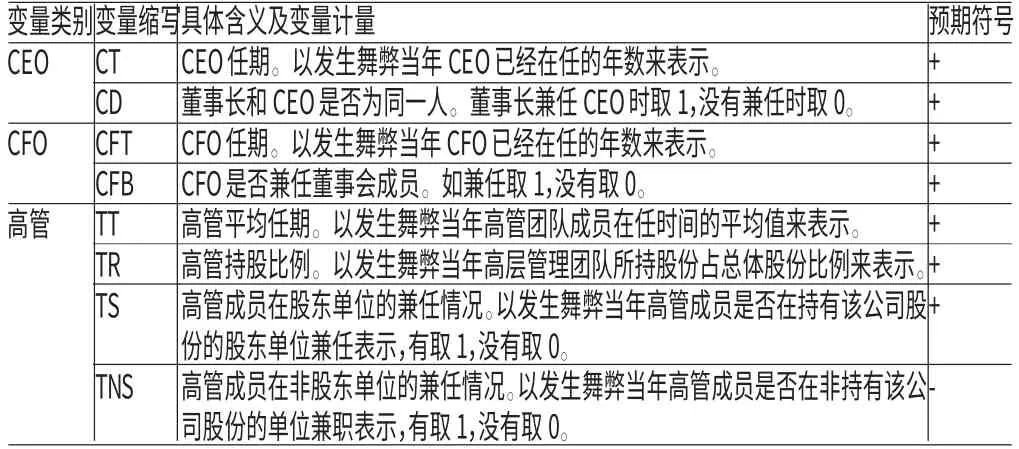

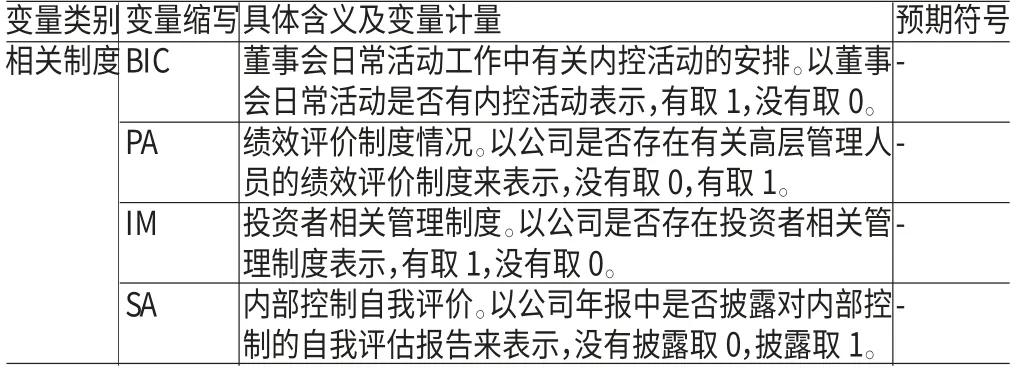

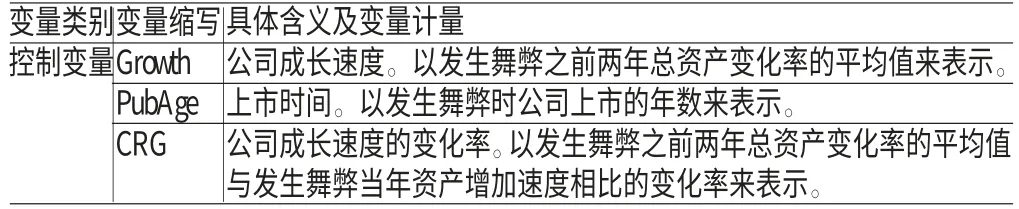

(三)变量定义 根据内部控制和会计舞弊的相关文献,本文从治理层、管理层和制度层三个层次整理出内部控制的会计舞弊影响因素。同时,将上市公司是否发生舞弊作为被解释变量,以证监会发布的惩罚公告为准,发生舞弊时取1,未发生舞弊时取0;将整理的各个公司内部控制特征作为解释变量,进行变量设计。各层次变量的定义及相关解释如表2、表3和表4所示。当然,除与内部控制相关的因素以外,还有其他的影响上市公司舞弊行为的因素作为控制变量进行分析。本文包括:公司增长速度、上市时间和成长速度变化率,具体各控制变量的定义及相关解释如表5所示。

表2 治理层内部控制变量设计

表3 管理层内部控制变量设计

表4 制度层内部控制变量设计

表5 控制变量的定义及其相关解释表

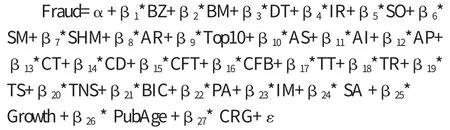

根据相关的文献分析及变量设计,可以建立的Logistic模型如下:

四、实证分析

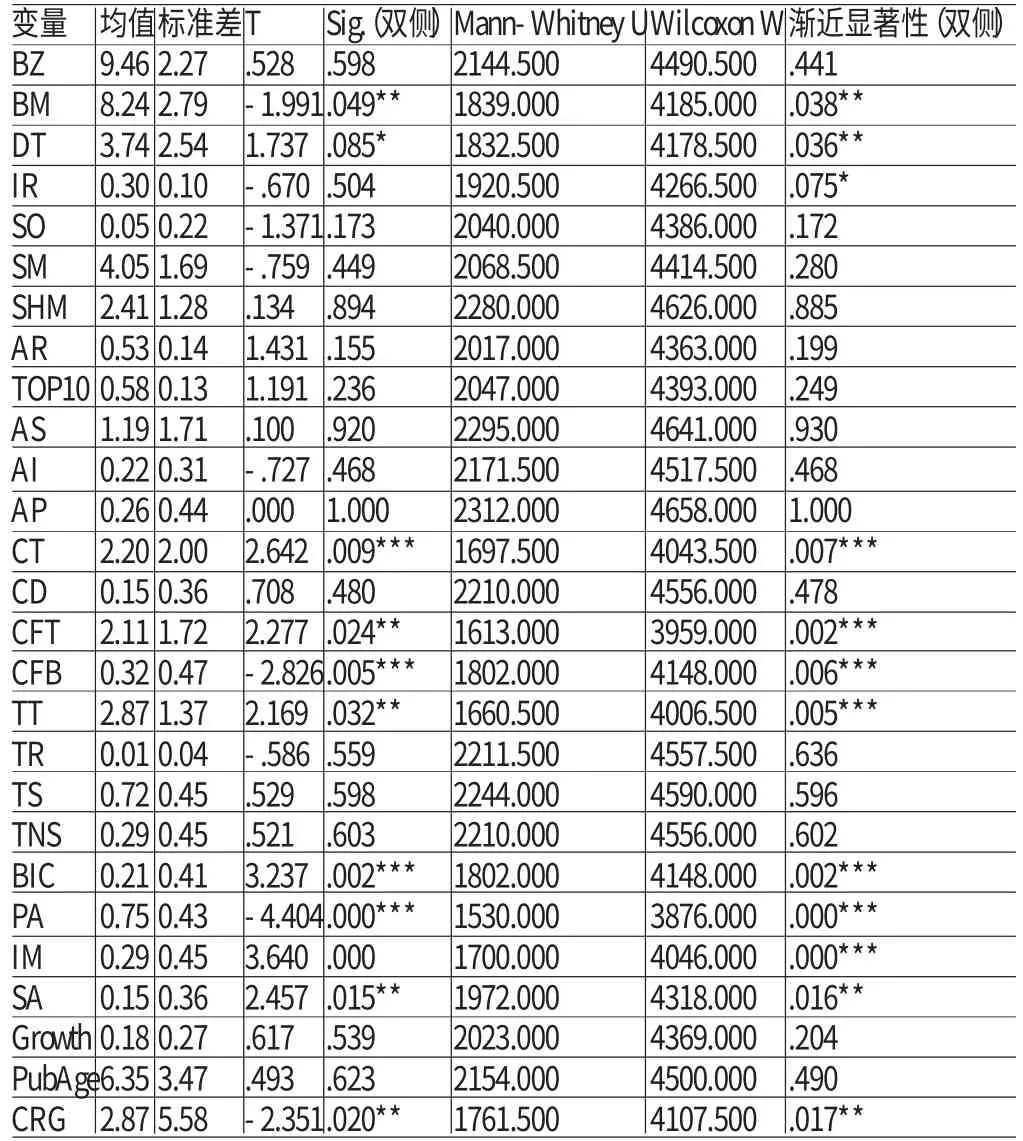

(一)描述性统计和单因素分析 通过对舞弊公司及非舞弊公司的各变量进行描述性统计,各变量的最小值、最大值、均值和标准差的统计结果如表6所示。各个数值基本上符合预期,没有出现特别不符合逻辑或常识的数据,说明数据的输入及整理工作基本符合要求。另外从表中可以看出,公司增长速率变化率、上市时间、董事会会议次数、董事会规模和CEO任期的标准差较大,说明其数值变化幅度较大。单因素分析数据所采用的软件为PASWStatistics 18(即SPSS18.0),利用其中的独立样本T检验和秩和检验分别对各个内部控制特征因素进行单因素分析,检验结果从表中可以看出:T检验中,CEO任期(CT)、CFO是否兼任董事会成员(CFB)、董事会日常工作中关于内部控制的安排(BIC)和绩效评价制度(PA)在1%显著性水平上存在差异;董事会会议次数(BM)、CFO任期(CFT)、高管平均任期(TT)、内部控制自我评价(SA)和公司增长速度变化率(CRG)在5%显著性水平上存在差异;董事长任期(DT)在10%显著性水平上存在差异。在Mann-Whitney秩和检验中,CEO任期(CT)、CFO任期(CFT)、CFO是否兼任董事会成员(CFB)、高管平均任期(TT)、董事会日常工作中关于内部控制的安排(BIC)、效评价制度(PA)和绩投资者相关管理制度(IM)在1%显著性水平上存在差异;董事会会议次数(BM)、董事长任期(DT)、内部控制自我评价(SA)和公司增长速度变化率(CRG)在5%显著性水平上存在差异;独立董事比例(IR)在10%显著性水平上存在差异。

表6 样本描述性统计、T检验和秩和检验结果

(二)回归分析 由于各个自变量之间是否存在相关性无法确定。因此,在Logistic回归分析中采用向前:Wald进入的方法,从而在一定程度上克服由于自变量之间相关性所导致的共线性问题,其进入标准为P<=0.05进入,P>=0.1移出。表7中为整体模型系数显著性、自变量和应变量之间的关联强度和模型整体适配度检验结果。关于检验模型的整体适配度,SPSS软件主要关注的两个指标为:Pearsonχ2值和Hosmer-Lemeshow检验值。当Pearsonχ2值达到显著,表示所进入的自变量可以有效地解释和预测样本在上市公司会计舞弊方面的分类结果;而Hosmer-Lemeshow检验值刚好相反,当其检验值未达到显著性水平时,表示整体模型的适配度佳,若是统计量显著性概率值p>0.05,则表示回归模型适配度不理想。从表中可以看出,在最终模型中,Pearsonχ2值为60.405,p=0.000<0.05,达到显著性水平,Hosmer-Lemeshow=8.080,p=0.426>0.05,远远未达到显著性水平,说明该模型的整体适配度非常好。同时,在表7中的-2对数似然值、Cox&Snell R2和Nagelkerke R2则主要用于检验模型对于数据的拟合度,其中-2对数似然值数值越小拟合度越好,Cox&Snell R2和Nagelkerke R2值则是越大拟合度越好。在本文的最终模型中-2对数似然值=128.131,Cox&Snell R2=0.359和Nagelkerke R2=0.478,说明该最终模型对数据拟合程度较好。

表7 最终步骤模型系数和总体适配度检验

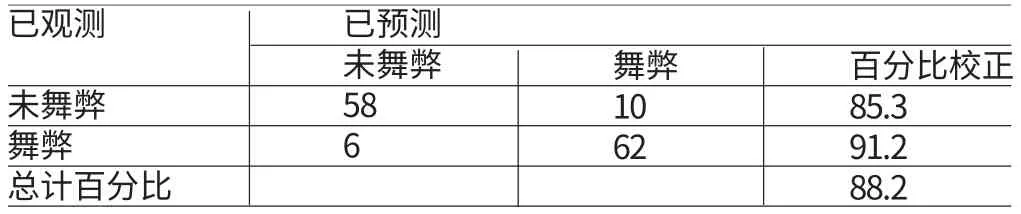

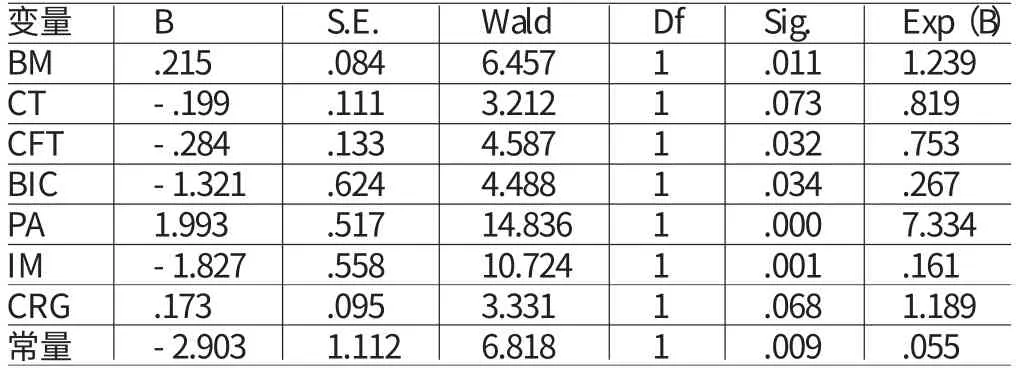

表8为模型观测量分类表结果。可以看出,运用最终模型,68家未舞弊公司有10家被预测为舞弊,68家舞弊公司有6家被预测为非舞弊,总体正确率达到88.2%,可见通过Logistic向前逐步回归法得出的模型可以较准确地预测上市公司的舞弊行为,对上市公司的舞弊治理具有应用价值。表9为最终进入Logistic模型的变量结果。从回归结果中可以看出,总共有董事会会议次数(BM)、CEO任期(CT)、CFO任期(CFT)、董事会日常工作中对内部控制的安排(BIC)、绩效评价制度(PA)、投资相关管理制度(IM)和资产增长速度变化率(CRG)进入到模型中,其中绩效评价制度(PA)和投资者相关管理制度(IM)在1%水平上显著,董事会会议次数(BM)、CFO任期(CFT)和董事会日常工作中对内部控制的安排(BIC)在5%水平上显著,CEO任期(CT)和资产增长速度变化率(CRG)在10%水平上显著。同时从表中还可以看出,董事会会议次数(BM)、绩效评价制度(PA)和资产增长速度变化率(CRG)与会计舞弊之间存在正相关关系,而CEO任期(CT)、CFO任期(CFT)董事会日常工作中对内部控制的安排(BIC)和投资相关管理制度(IM)与会计舞弊之间存在负相关关系。从而得出Logistic回归分析结果,舞弊公司与非舞弊公司相比,呈现的特征为:建立绩效评价制度的可能性明显更大,建立投资者相关管理制度的可能性明显更小;董事会会议次数更多,CFO任期更短,董事会日常工作中更少安排关于内部控制的工作;CEO任期较短,资产增长速度变化率更大。

表8 观测量分类表

表9 最终进入模型的变量结果

五、结论

从上述实证研究结论中可以看出,董事会次数(BM)、CEO任期(CT)、CFO任期(CFT)、董事会日常工作中对于内部控制的安排(BIC)、绩效考评制度(PA)及投资者相关管理制度(IM)是影响上市公司会计舞弊的重要影响因素,同时资产增长速度变化率(CRG)也能对上市公司是否发生会计舞弊进行有效预测;而监事会、股东大会和审计委员会作为公司治理结构的重要组成部分,却与上市公司会计舞弊之间的关系完全不显著,说明现阶段上市公司的组织结构建设存在一些问题,导致这些机构未能发挥其应有的作用。(1)从显著性结果来看,主要有以下几方面的变量具有显著性:董事会、CEO、CFO、高管和相关制度。其中以与制度相关的变量在显著性方面比较突出,不论单因素分析还是多因素分析,几乎全部变量都有显著性。由此可知,尽管在现阶段会计舞弊研究中关于制度方面的研究还很少,但是相关制度的制定对于会计舞弊的防治还是具有相当重要作用的。而监事会、股东大会和审计委员会相关的特征与会计舞弊之间的关系在单因素及多因素分析中均不显著,说明这些机构的设置对于防止会计舞弊没有作用,或者是机构人员没有起到应有的作用。(2)董事会次数(BM)、CEO任期(CT)、CFO任期(CFT)、董事会日常工作中对于内部控制的安排(BIC)、绩效考评制度(PA)及投资者相关管理制度(IM)在单因素及多因素分析中均显著,说明这些因素与上市公司会计舞弊之间存在密切关系,从这些方面对内部控制进行改进,可以更好地防范上市公司会计舞弊的发生。而董事长任期(DT)、独立董事比例(IR)、CFO在董事会兼任情况(CFB)、高管平均任期(TT)以及内控自我评价制度(SA)只在单因素分析中体现出显著,在多因素分析并未显著,说明这些因素作为单独影响因素与上市公司会计舞弊之间存在关系,而将所有因素作为整体同时考虑时,这些因素的影响作用较小,或者被其他因素影响而导致不显著。所有多因素分析中显著的因素在单因素分析中均体现出显著,而且相应的与会计舞弊之间的正负相关性也相同,说明研究中保持了较高的一致性,提高了分析结果的可靠性。(3)对于上市公司的会计舞弊情况的初步了解,可以利用单因素分析的结果,从以下几个方面进行关注:董事会会议(BM)、董事长任期(DT)、独立董事比例(IR)、CEO任期(CT)、CFO任期(CFT)、CFO在董事会兼任情况(CFB)、高管平均任期(TT)、董事会日常工作中关于内控的安排(BIC)、绩效考评制度(PA)、投资者相关管理制度(IM)以及内控自我评价制度(SA)等。而进一步的分析主要是从董事会次数(BM)、CEO任期(CT)、CFO任期(CFT)、董事会日常工作中对于内部控制的安排(BIC)、绩效考评制度(PA)及投资者相关管理制度(IM)这几方面进行展开。(4)在所有具有显著相关性的变量当中,发现公司人员的任期越短,发生会计舞弊的可能性反而更大。这其中的原因可能是:刚上任时,股东对董事长或高层管理人员的信任度不高,而董事长或高层管理人员希望通过改善公司业绩来提高自己的声誉,这种业绩方面的“压力”导致会计舞弊的发生;任期越短,说明人员变动时间越短,因而公司内部各环节还不完善,出现“故障”的可能性比较大,从而增加了发生会计舞弊的“机会”;另外,公司发生董事长或高层管理人员的变动一般最根本的原因就是业绩低下,改善业绩从而成为了董事长或高层管理人员上任的首要任务,为公司发生会计舞弊提供了良好的“借口”。(5)从单因素和多因素分析结果发现,制定有绩效评价制度的公司,反而更容易发生会计舞弊。这说明公司的高层管理人员绩效评价制度不仅没有发挥应有的作用,反而催生了会计舞弊的发生。其中的原因可能是:在绩效评价制度中对业绩方面的要求过多,或者只有业绩方面的要求,这单一的要求导致了高层管理人员不顾其他方面的发展,从而使公司发生会计舞弊的可能性增加。

[1]綦好东:《会计舞弊的经济解释》,《会计研究》2002年第8期。

[2]秦江萍:《上市公司会计舞弊:国外相关研究综述与启示》,《会计研究》2005年第6期。

[3]陈国欣、吕占甲、何峰:《财务报告舞弊识别的实证研究——基于中国上市公司经验数据》,《审计研究》2007年第3期。

[4]吴革、叶陈刚:《财务报告舞弊的特征指标研究:来自A股上市公司的经验数据》,《审计研究》2008年第6期。

[5]杨清香、俞麟、陈娜:《董事会特征与财务舞弊》,《会计研究》2009年第7期。

[6]洪荭、胡华夏、郭春飞:《基于GONE理论的上市公司财务报告舞弊识别研究》,《会计研究》2012年第8期。

[7]查剑秋、张秋生、庄健:《战略管理下的企业内控与企业价值关系实证研究》,《审计研究》2009年第1期。

[8]张川、沈红波、高新梓:《内部控制的有效性、审计师评价与企业绩效》,《审计研究》2009年第6期。

[9]杨德明、林斌、王彦超:《内部控制、审计质量与大股东资金占用》,《审计研究》2009年第5期。

[10]Caplan D,Internal Controls and the Detection of Management Fraud.Journal of Accounting Research,1999.

[11]Beasley M S,An Empirical Analysis of the Relation between the Board of Director Composition and Financial Statement Fraud.Accounting Review,1996.

[12]Chen G,Firth M,Gao D,et al.Ownership Structure,Corporate Governance,and Fraud:Evidence from China.Journal of Corporate Finance,2006.

[13]Bayley L,Taylor S.Identifying Earnings Overstateme nts:a Practical Test.Working paper.University of New South Wales(UNSW)School of Accounting,2007.

[14]Perols J L,Lougee B A.The Relation between Earnings Management and Financial Statement Fraud.Advances in Accounting,2011.

[15]Ashbaugh-Skaife H,Collins D W,Kinney Jr W R,et al.The Effect of Sox Internal Control Deficiencies on Firm Risk and Cost of Equity.Journal of Accounting Research,2009.

[16]Jiang W,Rupley K H,Wu J.Internal Control Deficiencies and the Issuance of Going Concern Opinions.Research in Accounting Regulation,2010.

[17]Masli A,Peters G F,Richardson V J,et al.Examining the Potential Benefits of Internal Control Monitoring Technology.Accounting Review,2010.

[18]Munsif V,Raghunandan K,Rama D V,et al.Audit Fees after Remediation of Internal Control Weaknesses.Accounting Horizons,2011.

[19]Doyle J,Ge W,McVay S.Accruals Quality and Internal Control over Financial Reporting.The Accounting Review,2007.

[20]Feng M,Li C,McVay S.Internal Control and Management Guidance.Journal of Accounting and Economics,2009.