博弈论视角下企业融资问题研究

周 兵

(四川省交通运输厅公路规划勘察设计研究院 四川·成都 610041)

一、国有企业和民营企业融资状况

国有企业在融资的过程中受到银行资金的追捧。中国银监会专门针对银行对于国有企业不合理投资盲目授信的现象下发过文件,要求银行不得对国企进行盲目授信,但是类似的监管并没有限制住银行资金对国有企业投资项目的热情。在这种时刻资金充裕的情况下,国有企业的投资手笔巨大,项目审核不严谨,导致很多产业和项目纷纷产能过剩。

民营企业在银行面前相较于国有企业,是一类弱势群体,长期受到贷款难、贷款贵问题的困扰。国务院和各部位也出台了一些政策,鼓励银行对于民营企业积极授信,但是银行仅仅是表面服从,实际上做的是“宁可不贷,决不错贷”。国家出台的政策对于贷款难的问题没有实质的解决,民营企业依旧十分难以获得银行的贷款,同时,融资成本也比较高。

二、基于博弈论视角下企业融资现象的分析

(一)企业贷款与博弈论

企业从银行获得贷款的基础是企业要进行项目投资,一般而言项目的收益起码需要大于项目的融资成本,这样企业才会进行投资,银行才会进行授信。银行和企业都在进行着利益最大化的决策,这也就意味着它们双方在基于对方的信息和自身的利益进行着博弈。在完美的状态下,企业了解项目的风险和盈利情况,在这些信息的基础上银行决定是否对企业进行贷款,银行可以充分保证自身的资金的安全。但是现实的经济活动中,这样关于项目完全的信息,银行并不能获得,银行与企业存在着信息不对称。为了更加贴近实际,我们通过信息不对称条件下的博弈分析来探讨国有企业和民营企业不同的贷款遭遇。

(二)国有企业与银行的贷款博弈

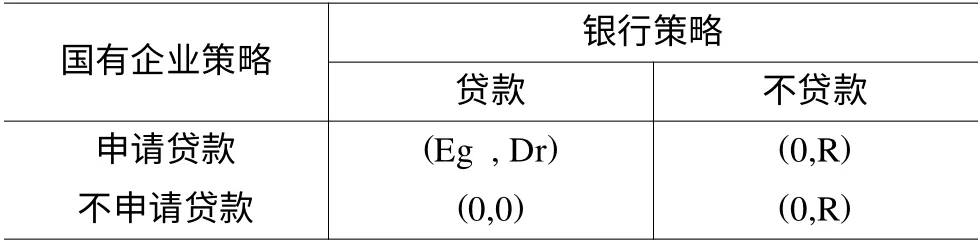

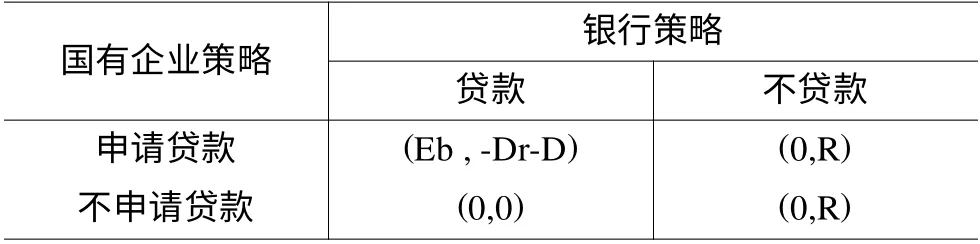

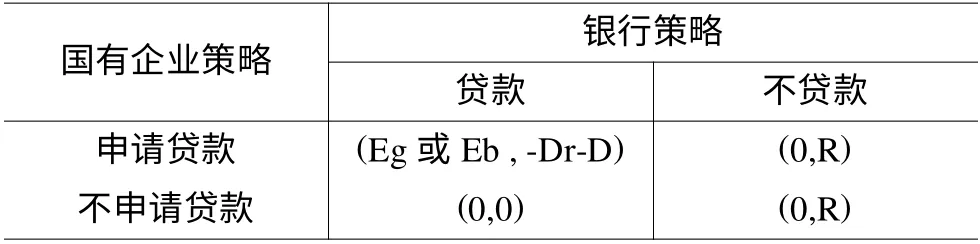

国有企业的项目信息银行并不能十分完全获得,项目的投资回报率只有国有企业本身才真正了解。理论上讲,当国有企业的项目获得的收益比较高,可以把银行贷款的成本和本金安全的还给银行,这种情况下银行的收益获得保证;当项目的投资回报率比较低时,银行的贷款或者利息收入就会受到影响,导致银行的收益受损。从理论上讲,银行需要仔细鉴别国有企业的项目的可成功性。我们可以从表1 和表2 看到这两个条件下,国有企业与银行的收益矩阵。其中贷款金额为D,利率为r,项目良好时企业收益为Eg,项目比较差时企业收益为Eb(Eg>Eb> 0),R 是银行用贷款购买无风险国债的收益。但是,在我国特殊的制度安排下,上述的理论并不符合我国国有企业的实际。一般而言,国有企业不仅承担着经济目标,比如基础设施建设等任务,还承担着吸纳就业、创造GDP 等其他社会属性的目标,鉴于这种特殊的身份,政府一般不允许国有企业倒闭,一旦国有企业倒闭,便会带来一系列的社会问题。由于这种特殊的制度安排,使得国有企业即使在投资失败的情况下,政府依然会直接或者间接的帮助国有企业进行贷款偿还。这样使得即使在项目比较差的情况下,银行与国有企业的收益矩阵跟项目较好时收益矩阵完全相同。这样银行的投资完全没有了风险,我们可以看到这样的制度安排下,银行与国有企业的收益矩阵,见表3。

表1 项目质量好的情况下银行与国有企业的收益矩阵

表2 项目质量差的情况下银行与国有企业的收益矩阵

表3 不管项目质量好坏银行与国有企业的收益矩阵

在表3 我们可以看到国有企业的占优策略是选择申请贷款,在这种情况下,银行的最优选择是不论项目的好坏都发放贷款。通过博弈论分析我们就可以看到了,在面对国有企业的贷款需求时,银行是没有动机去认真核查项目信息,因为不管什么样子的项目,国有企业贷款的安全总是有保证,这样就会使国有企业轻轻松松拿到银行贷款。

(三)民营企业与银行的贷款博弈

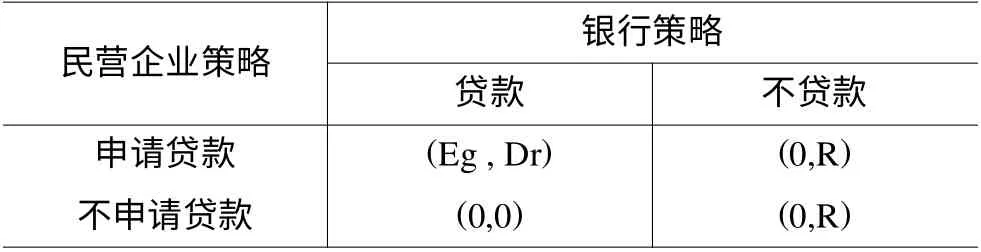

民营企业的特点与国有企业不相同,民营企业面临银行贷款时的决策跟理论更加符合,因为在我国民营企业的经营好坏是没有政府来做担保的。民营企业项目投资的失败,只能由自身来承担,政府不为其买单。这种条件下,当民营企业的项目投资回报率较高时,银行的收益获得保证;当项目的投资回报率比较低时,银行的收益受到损害。因此,银行需要仔细鉴别民营企业的项目的可成功性。我们可以从表4 和表5 看到这两个条件下,民营企业与银行的收益矩阵。其中贷款金额为D,利率为r,项目良好时企业收益为Eg,项目比较差时企业收益为Eb(Eg>Eb>0),R是银行用贷款购买无风险国债的收益。

表4 项目质量好的情况下银行与民营企业的收益矩阵

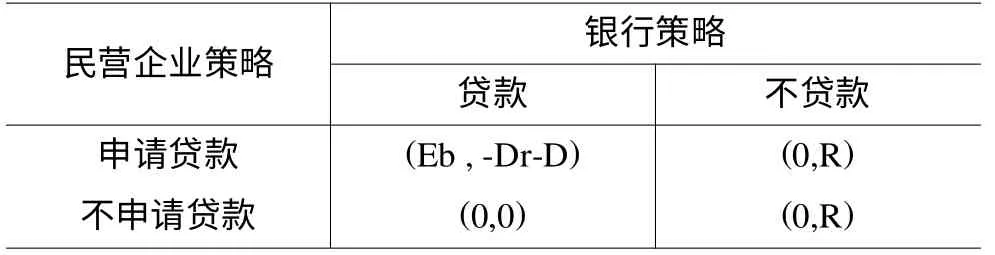

表5 项目质量差的情况下银行与民营企业的收益矩阵

在这种条件下,我们首先假设银行从宏观上知道项目质量高的概率为p,质量低的概率的为q,二者概率之和为1 即p + q = 1。从表4 可以看出,银行与好的项目博弈的结果是(Eg ,Dr),表5 中银行与差的项目博弈的结果是(Eb ,-Dr-D)。由于信息不对称,银行不能明确判断出哪一种情况会发生,只能估计出两个结果发生的概率分别为p 和q。当银行提供贷款时,期望收益为p ×Dr+q×(-Dr-D);当银行不提供贷款时的收益为R。因此,只有当p×Dr+q×(-Dr-D)>R 时,银行才会提供贷款。根据理论,我们可以看到,企业的风险越高,即q 越大,p 越小,银行越不会提供贷款。因此,在我国民营企业普遍风险较高的情况下,银行对它们的贷款难度很大。

[1]杜心宇.博弈视角下中小企业融资方式分析[J].财会通讯,2015,(20).

[2]沈颖.小微企业融资困境的博弈分析与对策[J].南京财经大学学报,2014,(2).