近10年来中国地级及以上城市房地产依赖度时空分异

◎ 潘竟虎

住房与饮食、医疗、就业、教育等一样,始终是人类生存与发展的基本需求,也是最重要的民生问题之一。中国自1990年代开始进行住房制度改革,取消福利分房,住房逐步进入商品化的时代,房地产业快速发展,城市商品住宅价格也随之水涨船高,大城市房价居高不下,“房奴”、“蚁族”、“蜗居”等新名称相继出现,引发社会的广泛关注,房价泡沫、房地产依赖度和住房可支付性等问题亦成为学术界关注的热点问题[1]。当前房价居高不下的一个重要原因在于房地产“绑架”了地方政府的利益,这既是因为土地一级市场垄断的因素,也是由于地方财政收入对房地产市场存在很大的依赖性:土地出让金成为地方财政收入的主要来源,甚至于许多地方政府财源已变成“房地产财政”。过去10年,受益于全球化红利、人口红利以及房地产市场改革红利等因素,中国城市房地产市场空前繁荣,与此同时,地方政府财政对房地产业的依赖程度也越来越深。房地产业本身具有鲜明的周期性特征,单纯依靠行政手段不能保证房地产市场不产生波动,地方财政如若过度依赖于房地产行业,不仅会引发房价居高不下招致民怨,也直接影响到地方财政收入的持续增长。1990年代初日本爆发的房地产泡沫破裂,1990年代中后期东南亚和香港房地产泡沫破裂引发的大恐慌,以及2008年美国房地产过热诱发的次贷危机,均为我们敲响了警钟。房地产业具有显著的区域特征,研究地方政府房地产依赖度及其时空演化,具有重要的理论和实践意义。

房地产依赖度的相关研究国外起步较早,研究内容主要集中在房地产泡沫、房地产经济周期、房地产依赖度与金融危机、住宅投资与经济增长关系、房地产业宏观调控等方面[1-4];研究方法多采用了调查统计、计量分析、数学建模等。国内学者侧重于实证研究,提出了房地产泡沫检测方法、房地产依赖度分区、经济增长的房地产依赖模型等[5-8],但对房地产依赖度的空间分异格局少有研究。从研究方法来看,多采用基于计量经济学理论的统计模型,基于GIS的空间分析较少见。从研究视角看,主要从经济学、社会学和政治学等多角度分析,以地理学视角开展的研究尚不多见。从研究对象看,呈现两极化趋势:或针对单个城市,或以省级或大区域为基本研究单元,缺乏中观层面上的研究,以地级城市为单元的时空分异研究更是鲜见。

房地产是不动产,其与其他资产的最大区别在于空间的固定性和不可移动性,具有强烈的地域性。研究房地产依赖度不但要关注时间维度上的某个(些)年份,还需深入挖掘空间维度上的区域差异。中国地域辽阔,城市众多,城市之间发展程度差异较大,房地产依赖度的城市分异也极为显著。此外,房地产依赖度不仅在区域间存在着差异,在各线城市间也呈现出分化的格局。中国实行市管县体制,地级市均为所在区域的经济、文化中心,在地级市整体层面上和各线城市层面上探索房地产依赖度的空间分异格局,有助于认清中国区域房地产市场的空间结构,对政府因地制宜地实行差别化的房地产发展政策有着重要的参考意义。基于此,本文以2004和2012年中国343个地级及以上城市为案例,运用基于GIS的空间计量测度方法,分析房地产依赖度的时空分异格局,并比较其总体分异趋势、空间异质性和空间相关性格局,以期为认清中国房地产依赖度的空间结构,为相关政策制定提供科学借鉴。

一、研究方法与数据来源

(一)研究区域与数据来源

我国实行(地级)市管县的行政体制,地级行政区的管辖范围相对较为稳定。考虑到统计数据的可获取性和行政单元空间完整性,本文以2012年地级行政区(地级市、地级单元、自治州和盟)为尺度进行分析,不包括台湾、香港和澳门地区,为便于比较,2004年尚未“地改市”的地级单元和盟,仍以原行政区作为研究单元。为保持空间的连续性和便于分析,将4个直辖市和个别属于省直辖的县级行政区(河南省济源市,湖北省仙桃市、天门市、潜江市和神农架林区,新疆石河子市)也纳入分析的范畴。此外,海南省除海口和三亚外的省直辖区域合并为一个单元,其数据采用除去上述2市以外的全省平均值替代。极少数地级单元的个别数据缺失,采用省区统计年鉴的数据补齐或通过相邻年份数据插值获得。据此,得到343个地级及以上行政单元(为描述方便,下文统称为地级市)参与研究。

数据来源于2004、2008和2013年的《中国区域经济统计年鉴》[9-11],个别缺失的数据由各省份相应年份的统计年鉴、各市统计公报等检索获得。行政界线、城市位置信息等获取自国家基础地理信息中心1:400万数据库。考虑到数据的可获取性,研究时点选择最近的2012年和前溯至最大的2003年。

(二)研究方法

1.房地产依赖度计算方法

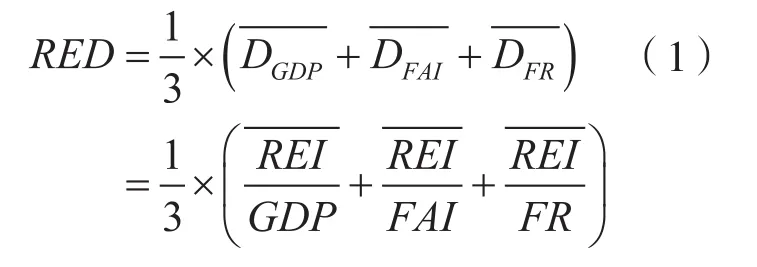

区域房地产依赖度一般用房地产开发投资占区域GDP产出的比重来衡量[12],但直接以房地产开发投资和GDP去比,结果不尽合理,因为在统计口径上二者并非从属关系,而是互为交集。而如果简单地用区域房地产开发投资占固定资产投资的比例来计算房地产依赖度,则又忽视了经济发展程度。为此,本文综合考虑区域GDP、固定资产投资总额和财政收入与区域房地产开发投资的比例关系,构建区域房地产依赖度指数和综合指数,力求多角度地衡量区域经济发展与房地产行业之间的关系。为了得到房地产依赖度综合指数,本文将GDP、固定资产投资总额和财政收入对房地产依赖度的影响同等对待,即在计算时将上述3个指标等权加和取平均值计算:

其中,RED为区域房地产依赖度综合指数,DGDP为区域GDP房地产依赖度,DFAI为区域投资房地产依赖度,DFR为区域财政收入房地产依赖度,REI为区域房地产开发投资额(亿元),GDP为区域生产总值(亿元),FAI为区域固定资产投资总额(亿元),FR为区域财政收入(亿元),变量上的横线代表归一化处理,本文采用极差标准化无量纲方法。

2.位序—规模分析

位序—规模分析法是城市地理学中分析城市等级的经典方法,1949年Zipf[13]提出了城市位序—规模分布法则。本文引入位序—规模法,用于分析房地产依赖度的城市差异。计算式为:

式中,REDi是第i位城市的房地产依赖度;RED1为HPIR排名第一的城市房地产依赖度,lnRED1是一个常数,体现城市体系最高等级的城市在位序—规模二维坐标系纵轴上的截距,lnRED1变化反映了最高等级房地产依赖度的城市在体系中的变化;ri为第i位城市的位序;q为回归曲线的斜率,其值的大小可以反映出城市房价收入等级结构的变化,若其值变大,说明规模集中的力量大于分散的力量,反之,则说明分散的力量大于集中的力量。

3.探索性数据分析(ESDA)

常用的区域差异分析方法包括统计法、公理法、社会安全函数以及模型法,前3种方法均为基于数字挖掘的分析推导法,缺乏空间视角,无法实现地域差异空间格局的可视化表达,也忽视了邻域的影响。本文采用基于GIS平台的ESDA技术,包括全局Moran’s I指数和局域Moran’s I指数(LISA)。ESDA是得到学界认可的较为理想的数据驱动分析方法,已被广泛用于区域差异的研究中,篇幅所限,计算公式详见文献[14]。引入Getis-Ord Gi*来判别不同空间位置上的高值与低值集聚状况,计算式见文献[15]。

4.三维趋势分析

用于揭示空间物体的总体分布规律,忽视局部变异。一般来说,任一表面可分为两部分:确定性的全局趋势和随机性的短程变异[16]。三维趋势分析反映了描述对象在空间区域上变化的主体特征。在趋势分析图中,每一条竖线代表某个数据点的属性值(高度)和空间位置,数据点被投影到一个由东西向和南北向轴构成的正交平面上。投影点可以在某平面上拟合出一条曲线,并于模拟特定方向上数据的趋势。

式中:N(h)是分割距离为h的样本量,当空间变异函数大时,空间自相关性减弱。以h为横坐标,以γ(h)为纵坐标,可绘制半变异函数曲线图。

5.房价收入比

指住房价格与城市居民家庭年收入之比,是衡量是衡量居民住房价格承受能力和房地产是否存在泡沫的重要指标。计算式为[17]:

其中,HP为单套商品住宅销售价格(元),AP为商品住宅单位面积平均销售价格(元/m2),AS为城镇人均住宅建筑面积(m2),AI为城镇居民人均可支配收入(元)。

二、房地产依赖度时空分异特征

(一)总体分异特征

1.位序—规模分析

2003年、2007年和2012年房地产依赖度的位序—规模回归曲线如图1所示。回归拟合的决定系数 R平方值均在0.57以上,拟合较好,系数以及方程在1%水平上均高度显著。图1表明,2003-2012年,中国地级城市的房地产依赖度是符合位序—规模分布的,说明城市之间的差异巨大,尤其体现在位序靠前城市的房地产依赖度明显地高于位序靠后城市的房地产依赖度,这意味着位序靠前城市面临更大的房地产泡沫压力。回归方程斜率绝对值头5年先大幅减小,后5年略有增加,说明城市房地产依赖度先趋于集中后趋于分散。整体而言,中国城市房地产依赖度仍然呈现出扩大态势,政府需要采取积极措施加大对房地产市场的调控力度,避免房地产泡沫引发一系列经济和社会问题。

2.空间分异格局

图1 中国城市房地产依赖度的位序—规模分析

目前对房地产依赖度的合理区间划分尚无统一的判断标准,本文将RED〈0.2定为低房地产依赖度,HPIR>0.4定为高房地产依赖度,其中,RED>0.6为极高房地产依赖度。据此,绘制RED空间分布图(图2)。由图2可发现:我国高房地产依赖度的城市数量并不多,而低房地产依赖度的城市数量较多。2003年,有27个地级单元的房地产依赖度较高(>0.4),占地级单元总数的7.87%,散布在长江中下游地区以及辽宁、陕西等北方省份;其中,仅有3个地级单元的房地产依赖度极高(>0.6),分别是北京、丽江和银川,其RED分别为0.846、0.768和0.708。2007年,有16个地级单元的房地产依赖度较高,占地级单元总数的4.67%,分布在14个省份;其中,仅三亚的房地产依赖度极高,达0.758。2012年,有34个地级单元的房地产依赖度较高,占地级单元总数的9.91%,空间上主要集中在著名的黑河-腾冲一线的东侧;其中,有3个地级单元的房地产依赖度极高,分别是三亚、贵阳和伊春,其RED分别为0.91、0.764和0.63。3个时点上,房地产依赖度均较高的城市有7个:三亚、北京、成都、福州、西安、沈阳和合肥,除三亚外,均为省会城市或直辖市。

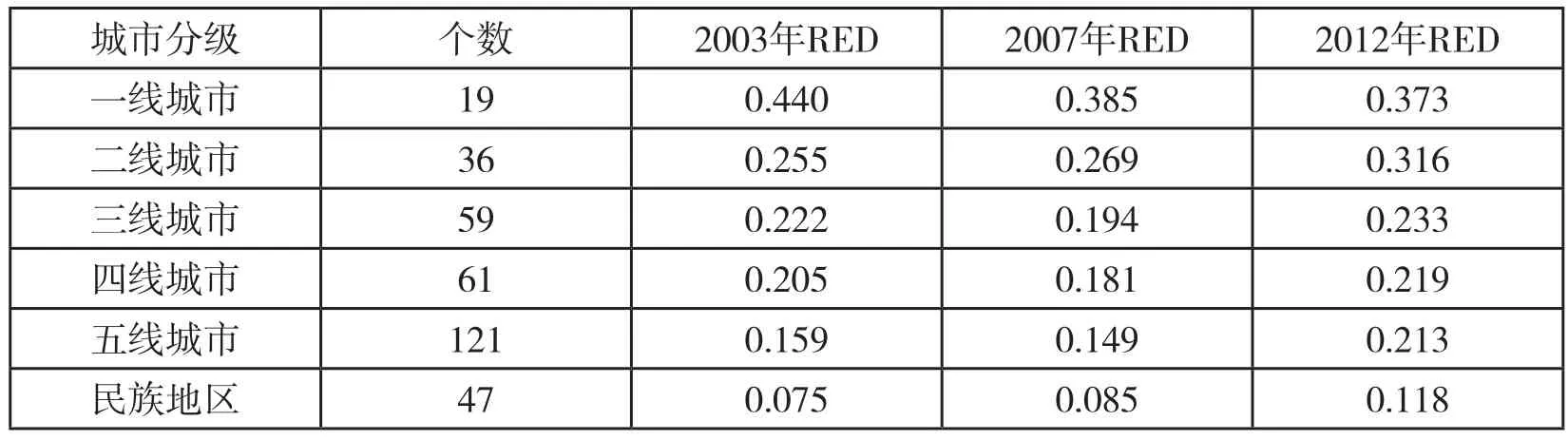

我国的房地产市场较之国际上存在着一定的特殊性,体现在我国人口的基数庞大导致住房需求量巨大,加之国人置业传统观念的影响,城市房地产依赖度普遍偏高;此外,我国城市间发展极不平衡,不同城市间的经济发展水平差异巨大,使得不能用同一标准衡量所有城市,客观上要求对不同类别城市的房地产依赖度进行具体分析。为此,本文在前人研究的基础上[18,19],以品牌进入密度和数量、GDP、人均收入、“211”高校、全球500强数量、机场吞吐量、城市排名、使领馆数量以及国际航线数量等作为主要指标,将中国城市划分为一线、二线、三线、四线、五线和民族地区城市六种类型。计算各线城市的房地产依赖度均值情况(表1),结果发现,各时间截面上,房地产依赖度均表现为一线>二线>三线>四线>五线>民族地区的递减态势,尤其是一线城市的房地产依赖度各年份均远高于其他类型城市。2003-2012年,一线城市的房地产依赖度逐渐降低,而二线城市的房地产依赖度却在快速增加,表明城市房地产投资的热度逐渐从一线城市向二线城市转变。三线、四线、五线和民族地区城市的房地产依赖度在2003-2007年间减少,但在2007-2012年间大幅度增加,整体来看,2012年的房地产依赖度均远高于2003年的数值。

图2 2003-2012年地级以上城市房地产依赖度分布及其变动

表1 各类城市房地产依赖度统计值

10年间,地级单元的房地产依赖度整体呈扩大趋势,前5年略有下降,但后5年明显上升。343个地级单元房地产依赖度的平均值由2003年的0.192略微降低到2007年的0.18,然后急剧上升到2012年的0.224。具体而言,2003-2007年,房地产依赖度减小的地级单元有178个,减小最明显的是泸州市,房地产依赖度由2003年的0.425下降为2007年的0.194;其次是深圳市和葫芦岛市,均减少了0.222;减少较多(>0.2)的城市还包括伊春、阜新、眉山、西宁和石河子(图1);房地产依赖度增大的地级单元有165个,其中显著增加(房地产依赖度增加0.1以上)的地级单元有28个,空间上集中分布在西南地区的云贵桂,增加最多的是赤峰市,房地产依赖度增加了0.343,其次是贵阳市(0.337)和迪庆州(0.207)。2007-2012年,房地产依赖度减小的地级单元有111个,减小最明显的是赤峰市,房地产依赖度由2007年的0.451下降为2007年的0.219,整个10年间波动剧烈;其次是南宁市和廊坊市,分别减少了0.212和0.168;房地产依赖度增大的地级单元则有232个,其中显著增加的地级单元有81个,空间上集中分布在黑龙江、云南、豫皖及甘青宁4大片,增加最多的是伊春市,房地产依赖度增加了0.585,其次是临夏州(0.515)和大兴安岭地区(0.465);增加较多(>0.3)的城市还包括贵阳、滁州、亳州和黑河。2003-2012年综合来看,房地产依赖度减小的地级单元有128个,减小最明显的是北京市,减少了0.393;其次是景德镇市和丽江市,分别减少了0.389和0.358;减少较多(>0.2)的城市还包括抚州、衢州、深圳、泸州、银川和眉山;房地产依赖度增大的地级单元则有215个,其中显著增加的地级单元有80个,空间上集中分布在3大片:北纬28°以南地区、鄂豫皖和东北;增加最多的是贵阳市,房地产依赖度增加了0.696,其次是临夏州(0.584)和防城港市(0.428);增加较多(>0.4)的城市还包括滁州市和海南省其他地区。

简单地看一个指标往往得出片面的结论,为此,本文分别分析区域GDP房地产依赖度、投资房地产依赖度和财政收入房地产依赖度,篇幅所限,仅以2012年为例,自然断裂分类。①GDP房地产依赖度(图3a):依赖度高的城市有31个,主要包括旅游城市(三亚、丽江、黄山、海口、滁州)、西部省会城市(贵阳、西安、昆明、成都、银川)和安徽、辽宁等省的地级城市;依赖度最高的是三亚,房地产投资与GDP的比值达到0.72,其次是贵阳(0.531)和黄山(0.375)。值得注意的是,一线城市的GDP房地产依赖度普遍不高,如广州0.101,上海0.118,深圳仅0.057,这是由于这些城市大都已经经过了依靠投资拉动经济增长的阶段,高新技术、高附加值、未来型产业逐步成为各自的主导产业。相反,贵阳、昆明、西安、合肥、银川等中西部二、三线城市则拥有高GDP房地产依赖度,主要原因是这些城市目前正处于城镇化和工业化快速推进的阶段,加之省内经济发展不均衡,省会城市占据了过多资源禀赋,而省会往往是所在省的单极核心城市,省内最好的教育、文化、医疗资源均集中于此,对省内其他区域有很强的吸引力。②投资房地产依赖度(图3b):依赖度高的城市有56个,主要分布在华东、华南和西南地区,包括除天津外的3个直辖市和11个副省级城市。投资房地产依赖度高的城市,房地产发展状况却呈现出两个极端,其一是北上广等一线城市,土地资源稀缺而市场需求持续旺盛,其二则是区域房地产市场发育并不完善和成熟,然而由于恰好处于城市加速发展的阶段,受益于新区开发、旧城改造和建成区扩展,房地产投资占社会固定资产投资的比重也因此而大幅攀升,房地产行业渐渐成为区域经济的支柱,海南、安徽、云南、贵州等省份的许多城市均属此类。北上广深等人口吸引力强、经济转型更为深入的城市,固定资产投资房地产依赖度高,但GDP房地产依赖度却远低于全国平均,这些城市的经济发展反而较少地依赖于房地产,经济发展也较为健康。③财政收入房地产依赖度(图3c):依赖度高的城市有41个,大部分分布在长江以北地区,以黑龙江、四川、甘肃和河南省为多。这些城市的财政收入渠道单一,总量较少,而房地产投资渐趋火热,导致财政收入房地产依赖度较高。福州、温州、厦门、宁波等沿海城市房地产依赖度之所以高,主要与这些城市服装、轻工等产业发展密切相关,民营企业发达,积累了雄厚的民间资本,但近些年实体经济不景气加之产业升级缓慢,而房地产赚钱快,因此大量资金流向房地产行业,这也是目前浙江和福建不少城市房价甚至高于传统一线城市的重要原因。

图3 房地产依赖度各因子分级图

3.宏观趋势特征

采用ArcGIS的全局趋势分析方法,以正西和正南方向为X和Y轴,以中国地级单元房地产依赖度为Z轴,制作三维透视图,将透视角度合理旋转后用以揭示中国地级单元房地产依赖度空间特征及其趋势(图4)。在空间分布上,2003年房地产依赖度空间分异呈现东高西低、北高南低的态势,且东西差异大于南北差异;2007年地级单元房地产依赖度空间特征是东高西低、南高北低;2012年房地产依赖度在空间上则表现为东部>中部>西部、南方>北方>中部的趋势。10年间,东高西低的格局没有发生变化,但南北方的差异则变动较大。

(二)空间相关性

经GeoDa软件计算,2003年、2007年和2012年房地产依赖度的全局Moran’s I值分别为0.254、0.224和0.338,而且3个年份上Moran’s I的正态统计量Z值均超过0.05置信水平的临界值1.96,表明全国地级单元房地产依赖度存在着全局空间自相关特征,房地产依赖度较高的地级单元趋于集聚,房地产依赖度较低的地级单元也趋于集聚。用GS+构造距离权重矩阵,计算不同距离带内的点数据间的Moran’ I,结果发现343个地级单元的平均距离在280 km左右开始出现空间自相关。

为进一步研究房地产依赖度的局部空间相关性,计算得到地级单元房地产依赖度的Moran散点图(图5)。由图5可知,在两个时间截面上房地产依赖度的波动均大于其空间滞后量,特别是房地产依赖度为较高值时,空间滞后量却为较低值;而房地产依赖度为低值的地级单元其空间滞后却往往较高。图5中房地产依赖度处于2~6范围内的点表现出显著的离群分布态势,特别是落入第一象限(高-高)的地级单元向周边扩散分布的幅度很大,而落入第三象限(低-低)的地级单元则呈聚集在很小的范围内,这反映了全国地级单元房地产依赖度较高的单元集聚性个体差异较大,而房地产依赖度较低的单元集聚性个体差异则较小。

图4 地级及以上城市房地产依赖度全局趋势图

图5 房地产依赖度的Moran散点图

为进一步分析各地级单元在空间上的相互关联类型,依据样本单元与其相邻单元的空间关系,在5%显著水平下,把各单元归为下述4类(图6):①高-高。地级单元自身与相邻单元房地产依赖度均较高,二者呈正相关关联。②低-低。地级单元自身与相邻单元房地产依赖度均较低,二者呈显著正相关关联。③低-高。地级单元自身房地产依赖度较低,而相邻单元含金量较高,空间上表现为中心低而四周高的负相关联特征。④高-低。地级单元自身房地产依赖度较高,而相邻单元收入差距较低,二者负相关关联性显著,空间上表现为中心高而四周低的关联特征。从地级单元数量分布来看,2003年低-低(40)>高-高(33)>高-低(8)>低-高(5),2007年低-低(41)>高-高(22)>低-高(11)>高-低(7),2012年低-低(38)>高-高(26)>高-低(8)>低-高(4)。这说明中国地级单元房地产依赖度呈现非均衡的发展格局,表现在房地产依赖度高的地级单元往往也和房地产依赖度高的地级单元为邻,而房地产依赖度低的地级单元则大多也与房地产依赖度低的地级单元为邻。2003年,高-高区域在空间上聚为3片:浙皖闽、环渤海和川陕;低-低区域集中在青藏地区,分散在晋陕豫、甘肃和云贵地区。2007年,高-高区域聚集区仅剩浙皖闽一片,分散在粤、桂、辽等地;低-低区域则趋于聚集,聚为两大片:青藏新和黄河中下游。2012年,高-高区域继续趋于分散,集中区转移至豫皖交界地带;低-低区域除青藏新外,被分割为晋陕、鄂中、赣西和巴彦淖尔4处。研究时段内,低-高型单元多分布在高-高型周围,高-低型单元则多在低-低型外缘分布。

图6 房地产依赖度空间关联类型

双变量局域空间自相关分析用于探讨空间单元的同一指标在不同时期的空间格局变动,或空间单元的指标A与相邻空间单元指标B的空间匹配模式。采用双变量局域空间自相关法分析2012年本地与周边房地产依赖度—房价收入比(PIR)空间互相影响关系。运用Geoda软件的Multivariate LISA 功能进行两年份房地产依赖度、房价收入比双变量局域空间自相关分析,得到双变量LISA集聚图(图7)。根据房地产依赖度—房价收入比空间自相关分析结果:①高房地产依赖度—高房价收入比的显著正相关城市有18个,包括苏浙皖交界、海南省、广州市以及黑龙江鹤岗市。这些地区政府对房地产的依赖度较大,而且由于房价较高,居民购房压力很大,容易引发房地产泡沫,是房地产宏观调控的最主要区域。②低房地产依赖度—低房价收入比的显著正相关城市有28个,包括新疆、西藏、青海、四川等民族地区的大部分城市,晋陕蒙沿黄城市,甘肃张掖市和江西吉安市,这类地区经济欠发达,尚处于城镇化、工业化的成长阶段,房地产依赖度不高,居民购房压力也不大。③低房地产依赖度—高房价收入比的显著负相关区域仅有11个,含东北地区西北部的呼伦贝尔、黑河、绥化,豫皖交界的商丘、亳州、铜陵等,以及广东韶关和广西钦州,多为农业占比较大的新兴城市,房地产依赖度低,由于人口多、城镇化推进较快使得住房需求大,但人均收入水平不高,房价上涨较快导致居民购房压力很大,居民购房压力较大。④高房地产依赖度—低房价收入比的显著负相关城市有17个,空间上分布极为分散,包括乌鲁木齐、西宁、太原、济南、南昌、武汉等中西部省会城市及其周边的城市群影响区,如襄阳、昌吉、宜春、天门等,此类地区城镇化处于起飞加速阶段,房地产开发的增量较大,房地产一般都是地方经济的支柱产业,但由于城市存量土地相对东部一线城市并不紧张,且居民收入可观,购房压力不大。这些城市要积极加快产业调整步伐,降低过度依赖房地产拉动经济的比重。

三、讨论

图7 2012年人房地产依赖度与房价收入比的双变量空间自相关LISA集聚图

近年来,政府先后出台了一系列宏观调控政策,如改革土地使用权出让制度,完善以保障性住房、经济适用房、廉租房、限价房为代表的住房供给结构,调整税收政策,加强金融监管等,在政府的大力调控下,房价反而屡调屡高,一个重要原因在于地方经济过度依赖房地产业的发展。经济、金融、社会等学科的专家对房地产依赖度给出了不同解释,本文从地理学空间差异的视角分析。地方经济过度依赖房地产业,甚至被房地产“绑架”,可能导致以下问题:其一,会导致房价畸高,由于地价收入以及房地产业的带动效应,地方政府在最大效用和政绩观的诱惑下,会借助多种手段扩大对房地产业的直接或间接投资,将直接推高地价和房价上涨;投资者对未来房地产业发展前景的预期也加剧了大量资金涌入,成为房价高涨的重要推手。其二,会产生金融风险,近年来,受国际金融危机影响,实体经济受到重创,大量民营资本转入楼市,形成房地产泡沫和股市泡沫。其三,会滋生地方政府腐败。第四,会引起经济增长失调,投机性资金及热钱的流入引发房地产市场过热,扭曲了资源合理配置,容易形成泡沫。第五,对工业、消费增长等其他产业产生挤出效应。

造成部分城市房地产依赖度过高的原因很多,宏观因素主要是我国房地产的投资属性决定了土地的供给由政府垄断,地价和房地产价格的本质是一种产权价格,由供求关系来决定,但在目前国内土地市场所决定的地价更倾向于是一种价格需求。融资渠道狭窄,住房金融机构体系不健全,缺乏全面性的房地产信息系统平台和预警机制,也是重要的影响因素。我国长期的城乡“二元”经济结构使得投资者将“过冷”部门的资金汇集起来形成虚拟资金投资房地产业,以获得高额的回报。微观层面上,房地产业对于地方财政来说是一块“肥肉”,营业税、土地出让金、其他地方税种和政府进行市政规划收取的费用都会增大“土地财政”的基数。因此,在调控政策方面,国家层面上要完善房地产市场制度,健全房地产业法规体系,加强金融信贷监管,拓宽融资渠道;地方政府也应转变经济发展方式,发挥地方特色,扶持优势产业,大力发展高附加值产业。另一方面,尽管在我国部分城市出现了房地产发展过热,房地产依赖度过高的现象,但总体来看我国房地产业还处于初级发展阶段,其对经济建设的贡献“功不可没”,不能一味地打压房地产投资积极性,避免出现“硬着陆”,而应就重点放在提高房地产业集中度,确保房地产业与其他产业协调发展上。此外,政府统计公报和部分学者的研究结论往往与民众实际感受存在较大落差,除了抽样方法和中国社会存在较大收入差距的现实外,采用全国或省级尺度的指标口径抹平了微观尺度下不同城市或城市不同区位间的房地产依赖度差距,加之公共媒体和社会舆论导向经常存在主观的尺度放大现象,把某些城市的高房地产依赖度可能存在的泡沫现象夸大为全国房地产市场普遍存在的泡沫。本文的研究也表明,房地产依赖度存在空间关联和邻近溢出效应,因此在制定调控措施时,要区域联动,共同发力。

本文并未将国家和省域尺度研究结果与市域尺度的结果进行对比,研究时间也仅限于3个时点,对于房地产依赖度的影响机理也仅进行了初步探讨,这些问题有待今后深入研究。

[1]Pritchett P C. Forecasting the impact of real estate cycles on investment[J]. Real Estate Review, 1984,13(4): 85-89.

[2]Hamilton J D. On testing for self-fulfilling speculative price bubbles[J]. International Economic Review,1986, 27(3): 545-552.

[3]Fratantoni M, Schuh S. Monetary policy, housing and heterogeneous regional markets[J]. Journal of Money, Credit and Banking, 2003, 35(4): 557-589.

[4]Andrea B, Claudio M. International house prices and macroeconomic fluctuations[J]. Journal of Banking &Finance, 2010, 34(3): 533-545.

[5]许春青,田益祥. 基于均衡分析的我国房地产泡沫度分析[J].财经理论与实践,2014,35(1):113-119.

[6]顾六宝,陈博飞.一二线城市房价变动影响因素的比较分析[J].统计与管理,2012,27(4):8-10.

[7]赖一飞,周雅,魏元欣.基于基础价值的房地产泡沫测度研究[J].武汉大学学报(哲学社会科学版),2012,65(4):98-102.

[8]高广春,陈晖,董续勇.房地产依赖型经济周期下的金融综合症[J].银行家,2008,25(6):38-41.

[9]国家统计局综合司. 2004中国区域经济统计年鉴 [M].中国统计出版社,2004.

[10]国家统计局综合司. 2008中国区域经济统计年鉴[M].中国统计出版社,2008.

[11]国家统计局综合司. 2013中国区域经济统计年鉴[M].中国统计出版社,2013.

[12]林小昭. 城市地产依赖度盘点:深圳低,贵阳高[N/OL].第一财经日报,2014,8,15.

[13]Zipf G K. Human Behaviour and the principle of least effort[M]. Addison-Wesley, Reading, MA, 1949:32-41.

[14]Anselin L,Syabri I,Kho Y. GeoDa:an Introduction to Spatial Data Analysis[J]. Geographical Analysis,2006,38(1):5-22.

[15]Anselin L. Interactive techniques and exploratory spatial data analysis. In:Longley P A,Godchild M F,Maguire D J(eds.), Geographical Information Systems (2nd ed). NewYork:John Wiley& Sons,1999:253-266.

[16]周杜辉,李同升,哈斯巴根,等. 陕西省县域综合发展水平空间分异及机理[J]. 地理科学进展,2011,30(2):205-214.

[17]贾生华,戚文举.国外“房地产依赖度”研究:起源、测量与应用[J].重庆大学学报(社会科学版),2010,16(2):16-20.

[18]张衍阁.中国400城市分级[J].第一财经周刊,2013(43):1-8.

[19]丁祖昱.中国房地产依赖度的城市分异研究[J].华东师范大学学报(哲学社会科学版),2013,45(3):121-127.