宏观经济波动对我国金融安全的冲击效应研究

黄叶金

(中国人民大学统计学院,北京100872)

0 引言

金融安全作为国家经济安全的一个子系统,直接影响和决定着国家的经济安全。在金融自由化和全球化的进程中,金融安全的重要性越来越受到各国政府的重视,保持一个国家金融体系的稳定,维护金融安全,防范金融风险成为各国政治经济和社会稳定的一个重要前提条件。在我国经济与世界经济相互融合程度越来越高,金融业面临着新的发展机遇和挑战的今天,金融安全问题已经成为我国经济发展过程中所面临的主要问题。如今国外危机频发,国内经济又处于改革的浪潮,如何解决在这种环境下我国金融安全所面临的风险,保持我国金融安全稳定,促进经济良好发展,就成为当前我国经济发展所必须面临的问题。本文采用李红继,韩琳(2011)提出的金融安全评价指标体系,进而构造出能客观反应一国金融安全的指标——金融安全指数。

1 金融安全指数的构建

1.1 金融安全指标体系的建立

本文采用李红继,韩琳(2011)提出的金融安全评价指标体系,此套指标体系具有以下几个优点:(1)此套指标体系涵盖了以往学者研究金融安全时使用的大多数指标;(2)此套指标体系从四个子系统出发比较全面的考察了一国的金融安全体统,指标涵盖了微观经济层面、宏观经济层面以及外部环境方面,比较适合评价我国金融安全目前所处阶段;(3)此套指标体系充分体现了科学性、系统性、开放性与可操作性。具体的金融安全指标体系见表1所示。

1.2 金融安全指数的计算

1.2.1 样本数据的选择

表1 金融安全评价指标体系

文章选取1995~2010年各指标的数据为样本,这一系列样本数据包含了1997年亚洲金融危机时期和2007年美国次贷危机时期我国的金融数据,因此在研究经济波动对我国金融安全的冲击效应时更具有价值。样本数据以1995~2010年《中国金融统计年鉴》和《中国经济年鉴》为主要数据来源。

1.2.2 数据的标准化处理

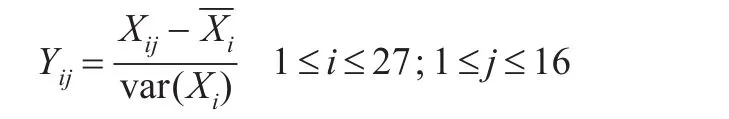

由于指标体系中各指标具有不同的量纲,对最终主成分的选择结果的准确性造成了影响。本文在对四个子系统进行主成分分析之前,对原始数据进行标准化处理;数据标准化处理所采用的具体方法如下:

其中,公式中Xij为第i项指标的第 j年指标值的原始数据,而Yij为与Xij对应的标准化处理后的数据,表示变量Xi的样本均值,var(Xi)表示变量Xi的样本方差。

1.2.3 金融安全指数的计算

本文采用主观赋值与主成分分析(客观法)相结合的方法来确定各指标的权重。根据以往的研究成果,对金融安全的四个子系统分别赋予0.32、0.36、0.22、0.10的权重;对于每一个子系统中的指标,本文采用主成分分析①在主成分分析之前,对一些数值越大金融安全性越低的指标,进行了取负号处理的方法,提取各个子系统的主成分(主成分的个数以累计贡献率达85%为宜);其次根据主成分的方差贡献率,对各个子系统进行加权求和;最后,根据四个子系统的主观权重,计算年度金融安全指数。

根据上面阐述的计算年度金融安全指数的步骤,得出结果见表2所示。

表2 主成分计算结果及金融安全指数

根据表2的计算结果,可以绘制出1995~2010年中国金融安全指数及其四个子系统安全指数的趋势图,由表2以及图1可以得出以下结论:

(1)1999~2008年我国宏观经济形势明显好转,这得益于我国长期以来逐步推进产业结构升级,稳步发展实体经济的结果;1997年东南亚危机以及2008年美国金融危机爆发后,可以看出我国宏观经济形势受到明显影响;

(2)我国金融机构安全形势正逐年变好,东南亚危机和美国金融危机对我国金融机构安全影响并不显著,表明我国金融机构体系经过加强自身体制改革,已经初步具备了应对国际金融风险的能力;

图1 中国金融安全指数趋势图

(3)1995~2010年我国涉外金融安全形势逐年变差,这是由于西方经济体正面临资本主义经济危机的考验,近年来,西方国家危机频发,金融市场风险不断恶化,实体经济下滑,经济增长明显受挫所导致;目前,尽管西方资本主义经济体在世界范围采取反危机措施,金融体系和经济运行有所好转,但是资本主义的危机根源并没有根除,将来一段时间中国涉外金融环境不确定性依然存在;

(4)我国金融业软环境一路好转,出现这种局面主要由于改革开放以来,我国实体经济稳步增长,出口、就业增加,居民收入稳步增长,居民消费大幅提升,消费者信心指数明显提高的缘故;金融危机爆发后,我国金融业软环境明显受挫。

2 基于VAR模型的实证分析

目前我国经济发展所面临的形势呈现出:国际方面人民币升值预期和压力逐渐增大,国内方面通货膨胀与利率市场化并存的这种复杂局面,在这种形势下防范金融风险、维护金融安全就成为我国目前首要的任务,因此研究宏观经济波动对我国金融安全的冲击效应就显得尤为必要。

基于前面计算得出的我国金融安全指数这一指标,来研究宏观经济变量汇率、通货膨胀率、利率以及GDP增长率对我国金融安全的冲击效应。

2.1 样本选择及数据来源

本节所用数据来自1995~2010年中国金融统计年鉴和中国经济年鉴;

符号说明:Exc——表示汇率波动率;

Inf——表示通货膨胀率;

Rate——表示存款基准利率;

Gdp——表示GDP增长率;

Safe——表示金融安全指数;

2.2 VAR模型建立

1980年,Sims将VAR模型引入到经济学中,用来解释经济冲击对经济变量的影响,VAR模型是AR模型的推广,其主要数学表达形式如下:

yt=Φ1yt-1+…+Φpyt-p+Hxt+εtt=1,2,…T

式中:yt是k维内生变量表,p为滞后阶数,T为样本个数。Φ1,…Φp以及H为待估参数矩阵,εt为k维扰动向量;建立VAR模型首先要对经济变量进行平稳性检验,表3为变量的单位根检验结果:

表3 变量的平稳性检验结果

从表3单位根的检验结果看出,我国金融安全指数序列是一个趋势平稳过程,表明我国金融安全状况正逐年变好;我国的通货膨胀率是一个趋势平稳过程,表明近年来我国在经济发展的过程中遭遇了通货膨胀的困扰;汇率波动率序列是一个单位根过程,2005年汇率改革之后,人民币大幅升值,当前及今后一段时间人民币升值趋势不可避免;GDP增长率序列是平稳序列,从历史数据可以得出,我国GDP增长率长期维持在9%的均值左右;我国存款基准利率序列亦是一个平稳序列,尽管我国推行利率市场化改革已久,但是近六年来利率市场化改革基本处于停滞状态,我国实行的依旧是固定利率制度。

基于上述变量的平稳性检验结果,本文建立了如下VAR模型,以下为模型估计结果:

2.3 模型分析

2.3.1 Granger因果关系检验

Granger因果关系检验结果与变量滞后阶数的选择密切相关,鉴于样本数据数目较少的缘故,本文确定的滞后阶数为1;表4为Granger因果关系检验结果。

检验结果显示,在D(Exc)方程中,不能拒绝Inf、Gdp、Rate以及变量Safe对D(Exc)的Granger原因的原假设,表明D(Exc)是一个外生变量,不能由Inf、Gdp、Rate以及变量Safe的当期值以及滞后值来描述;我国实际汇率的波动率的一阶差分与Inf、Gdp、Rate以及变量Safe并不具有非常大的相关关系;通过Gdp方程与Inf方程的Granger检验结果,可以知道Gdp与Inf具有单向的因果关系,Inf不是Gdp的Granger原因,而Gdp是Inf的Granger原因;同样的,通过Gdp方程和Rate方程也可以得到类似的结论;在Safe方程的检验结果中,可以明显得出 Inf、Gdp、Rate是Safe的Granger原因,而 D(Exc)不是Safe的Granger原因,反映出我国存款基准利率、GDP增长率以及通货膨胀率确实对我国金融安全有明显的影响,实际汇率波动的数据经过一阶差分后损失了原始信息,由此造成其不是Safe的Granger原因。

表4 Granger因果关系检验结果

2.3.2 脉冲响应分析与方差分析

下面将基于上述建立的VAR模型,分析各个变量对我国金融安全指数的脉冲响应和方差分析。由于上述建立的模型是无约束的VAR模型,因此各变量方程的随机误差项是相关的,在做脉冲响应的时候就需要采用Cholesky分解技术对随机误差项进行正交化约束;在使用残差的协方差矩阵的Cholesky的逆来正交化脉冲时,各个变量的顺序就十分重要,根据变量之间的当期影响关系指定变量的顺序依次为:Rate、D(Exc)、Gdp、Inf、Safe;变量的这种顺序也反映出它们之间的当期影响关系为:每一变量对位于其之后的变量存在当期影响,而对位于其之前的变量不存在当期影响。图2为变量Rate、D(Exc)、Gdp、Inf对我国金融安全指数Safe的脉冲响应分析;从图2中可以得出如下几个结论:

(1)如果给汇率波动率的一个单位的正冲击,可以发现其对我国金融安全的冲击为负,在第四期这种负的影响达到最大值,在此之后又逐渐增大而逐渐趋于零(之所以会出现这种收敛的趋势是由于前面建立的VAR模型是稳定的,经过模型的稳定性检验,可以发现其特征多项式的所有根的模均落在单位圆内);从图形上也可以看出,四个宏观经济变量中对我国金融安全影响最显著的是汇率波动率;

图2 Safe影响因素的脉冲响应图

(2)利率单位冲击对我国金融安全的影响比较复杂;从图上可以得出,给利率当期一单位的正冲击对我国金融安全的当期影响为负,然而这种负影响持续不久进而转变为正的影响,出现这种现象的一种解释可能是由于利率正的冲击本身是一种经济紧缩的信号,当期我国经济对这种信号反映比较迅速,导致国内经济储蓄增长,投资减少,经济进入低迷期;另一方面,如果持续保持较高的利率,导致国际资本的大量涌入,从而缓解了国内经济面临的窘境,反而使得我国金融安全性得到提高。实际中,通过提高利率来加强我国的金融安全性却是一种不可为的方法,首先利率的这种负影响具体持续时间不能确定,在这期间,实体经济必然下滑;其次国内经济一旦对这种经济紧缩信号产生预期,又必然会延长对经济体负影响的时间;

(3)宏观经济变量GDP增长率以及通货膨胀率的单位外部冲击对我国金融安全的影响均是正的;GDP加速增长必然会提高我国宏观经济安全。通货膨胀提高同样会对我国经济安全具有正的影响,其中原因可由菲利普斯曲线理论来解释;失业与通货膨胀率之间交替关系使得通货膨胀率在提高的同时,失业率必然会下降;而且根据近年来我国通货膨胀的均值来看,我国处于较低的通货膨胀水平,长期以来,通货膨胀维持在3%的均值徘徊,通货膨胀率提高的外部冲击必然会引起失业率的下降,振兴了实体经济,通过实体经济的振兴使得我国金融安全得到提高。

方差分析是VAR模型中用以解释每一个变量的结构冲击对内生变量(这里是Safe)的变化的贡献度,并以此解释不同结构冲击的重要性。从表5可以观察出:不考虑Safe对自身的贡献率,对我国金融安全指标变化贡献最大的是通货膨胀率,最大贡献度维持在20.65%左右,其次当属实际汇率波动对我国金融安全指标贡献度最大;这也看以得出,目前对我国金融安全变化最具影响的指标就是通货膨胀率和汇率波动率。

表5 Safe影响因素的方差贡献度

3 结论

本文在基于以前研究金融安全文献中提出的金融安全评价指标体系的基础上,结合我国1995~2010年的样本数据,通过主成分分析的方法构造出了能反映我国金融安全的指数。根据对金融安全指数的分析,可以发现:1999~2008年我国宏观经济形势明显好转;金融机构安全形势也逐年变好,初步具备了抵御外来冲击的能力;相反,1995~2010年我国涉外金融安全形势逐年变差,这也充分反映出目前国际社会金融体系动荡不安的状况;我国金融业软环境呈现良好局面。

在金融安全指数的基础上,文中对宏观经济变量Rate、D(Exc)、Gdp、Inf、Safe建立了无约束的VAR模型。通过脉冲响应分析和方差分解,对我国金融安全指数进行了冲击效应分析与方差贡献度分析,得出了几个基本的结论:首先汇率波动率与通货膨胀率对我国金融安全影响最大,但是两个变量却表现出不同的影响效果;基于此结论,目前我国政府要充分注意到通货膨胀率与汇率波动率对我国金融安全的影响效应,充分观察了解它们的变化,并采取相应的的举措来应对它们的波动风险,减少对我国金融安全的的负面冲击。其次利率与GDP增长率对我国金融安全虽具有正的影响效应,但是对金融安全指数变化的贡献度却仅有2%左右;因此它们的变化对我国金融安全并不具有特别大的冲击,对目前我国正逐步推行的利率市场化政策以及十二五规划中提出的GDP增长放缓的政策均具有很好的理论支持作用。

[1]李红继,韩琳.我国金融安全评价指标体系构建及综合评价方法选择[J].现代财经,2011,(5).

[2]蒋海,苏立新.中国金融安全指数的估算与实证分析:1998~2007[J].当代财经,2009,(10).

[3]高铁梅.计量经济分析方法与建模[M].北京:清华大学出版社,2009.

[4]唐旭,张伟.论建立中国金融危机预测评估系统[J].经济学动态,2009,(5).

[5]张建华等译.金融危机早期预测评估系统及其在东南亚地区的运用[M].北京:中国金融出版社,2006.