重大风险提示可以降低IPO抑价吗?——基于文本分析法的经验证据

郝项超,苏之翔

(南开大学 经济学院,天津300071)

一、引 言

从2001年开始,中国证监会就着手出台政策完善招股说明书的内容。在当年发布的《公开发行证券的公司信息披露内容与格式准则第1号——招股说明书》(以下简称《招股说明书》)中,证监会特别强调首次公开发行股票(Initial Public Offerings,IPO)的企业与承销商必须在招股说明书(或招股意向书)的开始部分明确提示发行企业的重大风险。证监会的初衷是希望通过提示风险的方式引导投资者关注发行企业的风险,并据此进行理性投资决策。但这一政策规定出台10年之久,一直没有得到足够的关注。最近几年,新股破发的情况屡屡出现,这使得媒体、监管部门以及投资者开始质疑和批评发行企业重大风险提示信息的完整性和准确性。然而,这些质疑与批评过于泛泛,缺乏严谨的逻辑与有力的证据,新的政策调整是否合适也缺乏理论的支持。

本文尝试从IPO抑价的角度实证分析中国证监会关于重大风险提示的披露政策在过去十年的效果。IPO抑价是指首次公开发行股票的企业股票上市交易第一天的收盘价格高于发行价格的现象(Ritter和Welch,2002)。在过去30多年里,这一现象吸引了国内外众多学者的关注,涌现出大量的理论与实证研究。尽管角度不同,但多数研究都认为信息不对称是产生IPO抑价最为重要的原因之一。因此,降低IPO过程中的信息不对称有助于降低抑价的程度。而中国证监会要求在招股说明书的开始部分提示发行企业的重大风险,这恰恰是一种通过增加信息来减少投资者所面临不确定性的重要措施。这样,我们完全可以借鉴以往IPO抑价研究的思路和理论框架来分析重大风险提示披露政策的效果。

然而,要实际测度每家上市公司招股说明书所提示风险信息的数量和质量并不是一件容易的事情。为克服这一难题,本文借鉴了Hanley和Hoberg(2010)提出的文本分析法。文本分析法是在信息科学发展的基础上结合语言学方法形成的一种信息处理工具,在信息处理领域的应用非常普遍。依据这一方法,重大风险提示信息可以区分为标准风险提示信息与特有风险提示信息。标准风险提示信息是与已发行企业招股说明书中提示的重大风险信息相似的内容,特有风险提示信息则是与已发行企业招股说明书中提示的重大风险信息不同的内容,可以理解为某企业区别于其他企业的风险信息。这一方法的基本逻辑是:标准风险提示信息过于同质化,是低质量信息,无助于投资者改进决策;而特有风险提示信息可以帮助投资者区分好的与坏的公司、提高定价的准确性,是高质量信息,因此特有风险提示信息增加更可能导致IPO抑价水平降低。本文基于沪深两市733家企业的IPO数据研究发现,标准风险提示信息对IPO抑价没有显著影响,而特有风险提示信息有助于降低在主板上市企业的IPO抑价水平,但对在中小板与创业板上市的公司则没有显著影响。因此,现行重大风险提示披露政策的效果并不像外界所担心的那么糟糕,该政策的问题可能主要集中在发展较晚的中小板与创业板市场。

本文剩余部分的内容安排如下:第二部分是文献回顾与理论分析,第三部分是样本、数据与研究方法,第四部分是实证分析,最后是结论与政策建议。

二、文献回顾与理论分析

(一)文献回顾

IPO抑价现象最早由Logue(1973)、Ibbotson(1975)等提出,之后得到了很多学者的关注。IPO抑价的核心问题是什么原因导致了抑价,现有研究提出了三种重要的理论来解释这一现象。

第一种是信号理论。该理论强调投资者与发行企业之间存在信息不对称,即发行企业知道自己的真实状况,而投资者并不了解。发行企业可以分为好的公司与坏的公司,好的公司通过发出有成本的信号,即抑价发行来实现与坏的公司的明确区分,从而吸引投资者。发行企业可以在以后的证券发行中获得优惠条款,从而弥补首次发行时的抑价损失(Allen和Faulhaber,1989;Grinblatt和 Hwang,1989;Welch,1989;Chemmanur,1993)。

第二种是声誉资本理论。该理论将承销商引入到了模型中,强调承销商与投资者之间的信息不对称。Beatty和Ritter(1986)认为,承销商与投资者之间的博弈并不会因证券发行结束而结束,是典型的二次博弈。承销商投入不可收回的声誉资本,为企业股票的发行价格提供担保,以保证证券发行成功。如果证券上市交易后投资者遭受损失,那么承销商的声誉资本下降,投资者将不会再购买该承销商推销的其他证券以示惩罚。因此,承销商有动机压低发行价格,以避免未来声誉资本遭受损失或降低其可能性。

第三种是询价理论。与声誉资本理论关注发行后的博弈过程不同,询价理论侧重于探讨发行前承销商与投资者之间的博弈。询价理论将企业发行证券视为一种典型的拍卖行为,承销商通过询价获得一个初始的发行价格范围,然后通过路演获得投资者的真实需求信息(Benveniste和Spindt,1989;Benveniste和 Wilhelm,1990;Spatt和Srivastava,1991)。如果市场需求强烈,那么承销商将以较高的价格发行证券。但理性的投资者如果预期到上市结果,就会隐藏其真实需求信息。因此,为了确保获得投资者的真实需求信息,承销商必须在证券分配与发行价格上充分补偿投资者,才有可能实现最优的发行结果(Ritter和Welch,2002)。而Hanley和Hoberg(2010)指出,只有当招股说明书中及路演时披露的信息足够时,询价得到的发行价格才可能被投资者所接受。如果信息披露不足,投资者预期面临信息不对称,就会要求更优惠的证券分配与更大的抑价补偿。

除以上三种基于信息不对称的理论外,Ibbotson(1975)、Tinic(1988)以及 Hughes和Thakor(1992)等还提出了规避诉讼风险假说来解释IPO抑价。他们强调,即使是在双方信息完全对称的情况下,承销商或发行企业仍会选择较低的发行价格,以避免因未来交易价格低于发行价格而被投资者提起诉讼的风险。

国内关于IPO抑价的研究起步较晚,王晋斌(1997)及宋逢明和梁洪昀(2001)较早关注这一问题。国内学者主要从三个方面讨论了中国特色的IPO制度对抑价的影响:第一,股票供给管制(田利辉,2010;Tian,2011);第二,股权分置改革(刘煜辉和熊鹏,2005);第三,发行方式的变化(朱凯和陈信元,2005;曹凤岐和董秀良,2006;刘志远等,2011)。近期有一些研究考察了风险投资对中小企业IPO抑价的影响(陈工孟等,2011;李曜等,2011;张学勇和廖理,2011)。从已有文献来看,国内关注信息披露改善的文献还非常有限,仅有汪宜霞和夏新平(2004)及陈胜蓝(2010)考察了财务会计信息对IPO抑价的积极作用。但随着发行制度改革、股权分置改革等重大制度改革的逐步完成,信息披露机制的完善开始成为证监会当前及未来关注的重点(中国证券报,2012)。因此,系统研究招股说明书中披露的各项信息对新股发行结果的影响就具有非常重要的现实意义。

(二)重大风险提示与中国上市公司IPO抑价分析

2001年3月,中国证监会发布了《招股说明书》,其中第十一条要求IPO公司在招股说明书首页进行“特别风险提示”,并在第四十六、第四十七、第四十八以及第九十条等条款中明确了需要提示的风险种类。2006年在《招股说明书》的修正稿中,证监会将特别提示与特别风险提示合并为重大事项提示,同样要求发行人在招股说明书首页提醒投资者予以特别关注。重大风险提示与招股说明书中其他内容的最大区别是简要、概括且重点突出,以方便投资者在短时间内迅速知悉与理解发行企业的总体风险状况。因此,这种提示在理论上可以作为外部投资者判断发行企业价值的部分依据,并由此决定其对发行企业股票的真实需求。但需要强调的是,由于招股说明书中提示的风险信息几乎都是企业现实或潜在的负面信息,过多地提示很可能导致发行失败,因此,发行企业与承销商会慎重考虑提示哪些以及如何提示风险信息。这就形成了发行企业、承销商、监管部门以及投资者之间的多方博弈。

考虑到中国新股发行制度的变化,我们分两个阶段来分析风险提示对IPO抑价的影响。第一阶段是2000年至2004年底,在此期间,新股发行主要由承销商与发行企业共同确定,并向二级市场配售。如果承销商承销的股票在上市后出现问题或者市场表现不好,导致投资者遭受损失,那么投资者将可能不再信任该承销商承销的任何股票。为了避免不可挽回的声誉资本损失或者规避诉讼风险,承销商倾向于以较低的价格发行股票,从而导致较高的IPO抑价。但以往的研究表明,国内承销商的声誉机制尚未形成,对IPO初始定价并没有产生显著的影响(郭泓和赵震宇,2006;Gao,2010)。同时,诉讼风险对承销商似乎也没有明显的约束力,很少有承销商因此受到重罚。在这种情况下,承销商没有动机去充分提示发行企业的风险,提示过多的风险反而可能导致发行失败,从而减少其承销收入。

第二阶段是2005年之后,国内首次公开发行股票引入了询价机制。询价机制的目的是确定一个准确的、能为投资者所接受的发行价格。Hanley和Hoberg(2010)认为有两种方法可供承销商选择,承销商可以选择披露更多的信息,这样询价机构可以准确地评估发行企业,从而给出准确的发行价格,但这种充分的信息披露可能导致竞争对手获得该企业的某些重要信息,或者因风险过多而导致发行失败。不仅如此,承销商为收集详细信息还须承担更高的成本。承销商也可以选择披露有限的信息,借助累积投标询价过程,由询价机构来评估发行企业的价值并给出报价。但询价机构判断企业价值也需要基于发行企业提供的信息。在信息披露有限的情况下,询价机构面临的信息不对称问题比较严重,从而通常要求更多的折价作为补偿。因此,承销商选择什么样的信息披露策略,最终取决于上述两种方法的成本与收益权衡。但需要特别指出的是,询价机制最终产生的发行价格非常依赖于这一机制的运行效率。目前,我国股票市场的供给受到严格的管制,而投资者的需求却非常旺盛,这就导致了新股发行市场供不应求的情况。在这种情况下,参与询价的投资者在与发行企业或承销商博弈时自然处于劣势,对发行企业信息披露的要求会有所降低。因此,承销商更倾向于通过第二种方法确定发行价格,使得其编制的招股说明书中内容的信息含量有限且质量低下。①《中国证券报》、《上海证券报》、《第一财经日报》等国内重要财经媒体近些年相继曝光了一些低质量的招股说明书。证监会发行部副主任在2012年也强调,“证监会将继续以信息披露为中心,增加企业在招股说明书中对于风险因素的提示。”此时,国内发行企业招股说明书中的风险提示信息对IPO抑价的缓解作用会被削弱,两者之间的关系可能变得不显著。

三、样本、数据与研究方法

(一)样本与数据

本文的初始样本包括自证监会要求发行企业提示重大风险以来的所有上市公司。与以往研究类似,我们借助网络来收集上市公司披露的招股说明书。依据证监会的要求,发行企业不仅需要在《中国证券报》、《上海证券报》等纸质媒体披露招股信息,还需将招股说明书在上海证券交易所(www.sse.com.cn)、深圳证券交易所(www.szse.cn)以及巨潮资讯网(www.cninfo.com.cn)等网站上披露。需要说明的是,招股说明书无一例外地选择了PDF格式的文档,其中部分上市企业的招股说明书采取了加密的方式,这导致我们无法提取其中的文字信息。因此,考虑到文本信息的可得性,我们将这些发行企业排除在样本之外。此外,考虑到金融企业的特殊性,我们也将其排除在外。最终的样本包括2001-2011年沪深两市733家公开发行股票的企业,其中主板上市公司172家,中小板上市公司428家,创业板上市公司133家。

(二)重大风险提示信息的度量

对于信息的度量,以往研究大多采用的是相关信息的数量②如 风险因素的数量、募集资金使用投向等。(Beatty和 Welch,1996;Ljungqvist和 Wilhelm,2003;Leone等,2007)、是否披露了某类重要信息③如正在研发的产品信息。(Guo等,2004)等。由于比较直观,这类研究通过手工的方式就可以轻松处理这些信息并得到计算结果。但对于复杂的信息,这些方法就显得无能为力。近期有几篇重要的文献尝试发展新的度量方法来解决这一问题,其中Goetzmann等(2007)提出采用字符计数方法来度量软信息,Arnold等(2010)进一步将该方法拓展到对招股说明书中风险信息模糊性的度量上,Hanley和Hoberg(2010)则引入了信息处理研究中的文本分析法来研究金融市场信息对资产定价的影响。由于字符计数方法以披露内容所涉及字数的多少来度量信息,无法准确区分信息的差异性,因此本文主要采用Hanley和Hoberg(2010)的文本分析法(以下简称HH 文本分析法)。①国内也有研究采用所谓的文本分析,如吴建南等(2007)等,但这些研究中的文本分析其实是内容分析,即通过对特定内容的人工识别,结合统计知识进行分析。本文使用的HH 文本分析法则强调结合信息处理技术来解决海量信息识别问题。

HH文本分析法是将计算机科学中的信息处理技术与语言学中的语义分析方法相结合形成的一种分析海量信息的新方法,目前已经在计算机、新媒体等领域得到了广泛的运用,在金融学领域也得到了一些重要文献的支持。HH 文本分析法的优势在于,文本经过适当的识别和区分,可以提取出量与质两个维度的衡量结果。该方法首先确定一个IPO风险提示文本信息的全集,然后用每个IPO企业的风险提示文本信息跟信息全集进行对比,得到一个相对的衡量结果。在此基础上,文本分析法可以将该结果分解成两部分:一部分是标准的风险信息;另一部分是企业特有的风险信息。标准风险提示信息就是那些雷同的、格式化的语言所反映的风险信息,是低质量的风险信息;特有风险提示信息则是反映企业自身业务、财务、管理等有别于其他企业、其他行业的风险信息,是高质量的风险信息。

1.文本分析法的基本逻辑。文本分析法的逻辑是将所有个体的信息作为一个信息全集,然后将这些信息划分为N个维度,即信息全集是N维信息集。任意一个文本的内容都可以映射到N维信息全集上,并获得一个映射结果,即一个N 维向量。因此,依据文本分析法的基本逻辑,该方法的第一步是对文本信息进行向量化。依据Hanley和Hoberg(2010),所谓向量化就是将每个文本视为一个向量、文本中的每个单词作为向量的一个维度。如果文本中包含1 000个单词,那么该文本就是1 000×1维向量。由于Hanley和Hoberg(2010)研究的是英文招股说明书,他们采用词根的方式来确定每个文本信息的向量。他们同时剔除了冠词、连词等,因为这些词在英文表达中并没有实质的含义。我们以Hanley和Hoberg(2010)给出的一个简单例子来进一步描述文本向量化的过程。比如,在两个简化的招股说明书中,一个只包含“they sell potatoes and they sell corn”,另一个只包含“they sold knives”。剔除冠词“the”、连词“and”以及代词“they”后,只剩下“sell”、“potato”、“corn”和“knife”四个词根。在第一个招股说明书中,“sell”出现了2次,“potato”出现了1次,“corn”出现了1次,因此其文本向量为{2,1,1,0}。类似地,第二个招股说明书的文本向量为{1,0,0,1}。

考虑到中文文本与英文文本的语言差异,本文以中文单个字来构建信息全集向量。字的选取遵循以下三个原则:第一,选取教育部、文化部联合发布的《通用规范汉字表》中的一级与二级常用汉字共6 906个;第二,剔除常用但不表达具体含义的字,如“是”、“的”等;第三,剔除在所有招股说明书中没有出现的字。我们最终得到了3 500个字来构建信息全集向量。

对于向量化的文本,仍需解决风险提示信息文本长度不同导致的结果不可比问题。一般来说,某一汉字在长文本中重复出现的次数较多,在短文本中重复出现的次数较少,但我们不能因此说前者的信息量就比后者大。为此,本文进一步将这些向量进行标准化处理。对于发行企业i的重大风险提示信息向量,将该向量除以文本中汉字的总数,即得到标准化后的向量normtot,i。

以单字构建信息全集向量在中国文字表达的环境中可能是有问题的,因为字与字的组合可以衍生出很多的语义。考虑到这一问题,本文在稳健性检验中以大量常见的词组来重新界定信息全集,发现结果并没有显著的差异。

2.标准风险提示信息与特有风险提示信息的度量。如前文所述,对于行业共同面临的重大风险,承销商通常会参考同行业已经发行股票企业的招股说明书来编制后发行企业的招股说明书,这样后发行企业重大风险提示的部分信息会因重复或类似而失去使用价值。这些重复或类似的信息可以定义为标准风险提示信息,而在以往公开信息中没有反映的信息可以视为特有风险提示信息。区分与度量标准风险与特有风险提示信息需要在之前文本分析的基础上构建一个包含标准风险提示信息的子样本。借鉴Hanley和Hoberg(2010)的方法,我们首先选择与发行企业所属同一行业且发行日期处在该企业上市前365天到前90天之间的所有企业的招股说明书。行业的划分采用证监会的标准,对工业企业按照两位编码进一步划分不同的行业。假设在企业i上市前365天到前90天内有P个同行业的企业上市,这些企业的重大风险提示信息标准化向量为normtot,p,则与企业i同属一个行业的IPO重大风险提示信息平均标准化向量为:

承销商撰写重大风险提示信息时也可能会参照近期发行上市企业的招股说明书,以提示发行时点附近所有企业都可能面临的市场风险、宏观经济风险等。本文选取发行企业上市前90天内IPO企业的重大风险提示信息作为承销商的参照内容。这样的处理可以避免90天内所属行业相同的IPO公司重大风险提示信息被重复使用。假设在企业i上市前90天内有K个公司上市,这些公司的重大风险提示信息标准化向量为normtot,k,则与企业i发行时间接近的IPO公司重大风险提示信息平均标准化向量为:

依据上述方法,对于任何一个发行企业i,我们都有三个3 500×1维向量,分别为和将这三个向量的同一个维度视为一组观测值,并将作为被解释变量、normind,i和normrec,i作为解释变量进行回归,可以得到发行企业i重大风险提示信息与标准风险提示信息的关系。

回归系数a1表示发行企业i的重大风险提示信息中能够被同行业标准风险提示信息解释的部分,a2则表示其中可以被近期发行上市企业的标准风险提示信息解释的部分。因此,我们可以用Standardi=a1+a2来表示发行企业i的标准风险提示信息。对于标准风险提示信息不能解释的部分,我们将其界定为发行企业i的特有风险提示信息Informativei,它等于式(3)的残差绝对值。

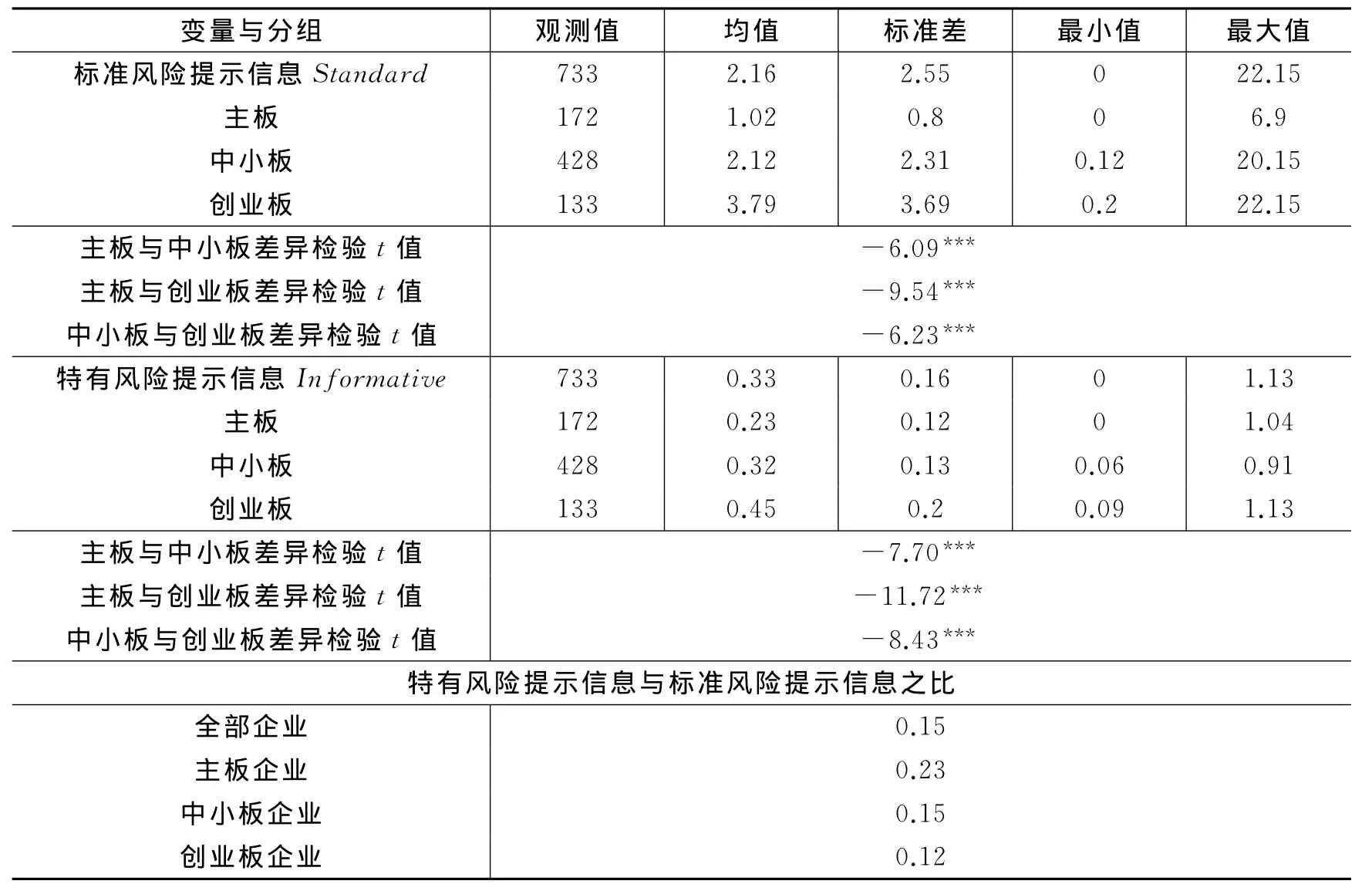

表1报告了两类风险提示信息的统计结果。可以看到,在重大风险提示信息中,国内IPO企业更多地采用标准的方式进行披露;从绝对水平看,不管何种风险提示信息,主板上市公司的风险提示信息绝对量最少,创业板上市公司最多;但从相对水平看,创业板IPO企业的标准风险提示信息比例更大,因而可能是低质量的。

表1 标准风险与特有风险提示信息统计结果

四、实证分析

(一)计量模型

借鉴Hanley和Hoberg(2010)等的研究,本文采用如下的计量模型来检验重大风险提示信息对IPO抑价的影响,并判断重大风险提示政策的效果:

其中,被解释变量IPOUnderpricing表示发行抑价,也称首日收益,与以往研究一样,本文采用上市第一天收盘价格与发行价格之间的差异程度来度量IPOUnderpricing。Standardi和Informativei分别表示由前文方法得到的发行企业i的标准风险提示信息与特有风险提示信息。Control表示控制变量,根据以往相关研究,本文主要控制了三类变量的影响,分别是承销商因素、发行企业特征以及国内资本市场管制特征。①我们也考虑了控制主板、中小板与创业板板块选择以及IPO企业资产收益率、资产负债率等财务因素,但发现其系数都不显著,而且标准风险与特有风险提示信息变量的结果也没有发生明显变化。对此感兴趣的读者可向作者索取。作者感谢审稿人提出的关于控制变量的宝贵建议。有关变量的度量如下:(1)承销商声誉Reputation_underwriter,本文采用Carter和Manaster(1990)的方法来计算承销商的声誉,如果承销商的收入位列当年行业排名的前十位,则Reputation_underwriter取1,否则取0;(2)内部人持股比例Insider;(3)IPO 募集资金规模Offersize;(4)发行价格Offerprice;(5)募集资金投向项目数Uses;(6)招股前一年销售收入Sales;(7)是否有风险资本股权VCD,如果IPO企业招股之前有风险资本持有超过5%的股权,则VCD取1,否则取0;(8)是否是高科技企业Tech,如果IPO企业为高科技企业,则Tech取1,否则取0;(9)网上发行中签率Allocationrate;(10)发行企业网下发行数量占比Offline。另外,本文还控制了年度效应与行业效应,以消除其他未知因素的影响。

对于式(4),本文采用普通最小二乘法(OLS)来估计有关参数。考虑到异方差的影响,本文在估计时分别对Offersize、Offerprice、Sales以及Uses这四个变量取对数,同时引入了异方差稳健的方法来计算关键的统计量。

(二)实证结果与分析

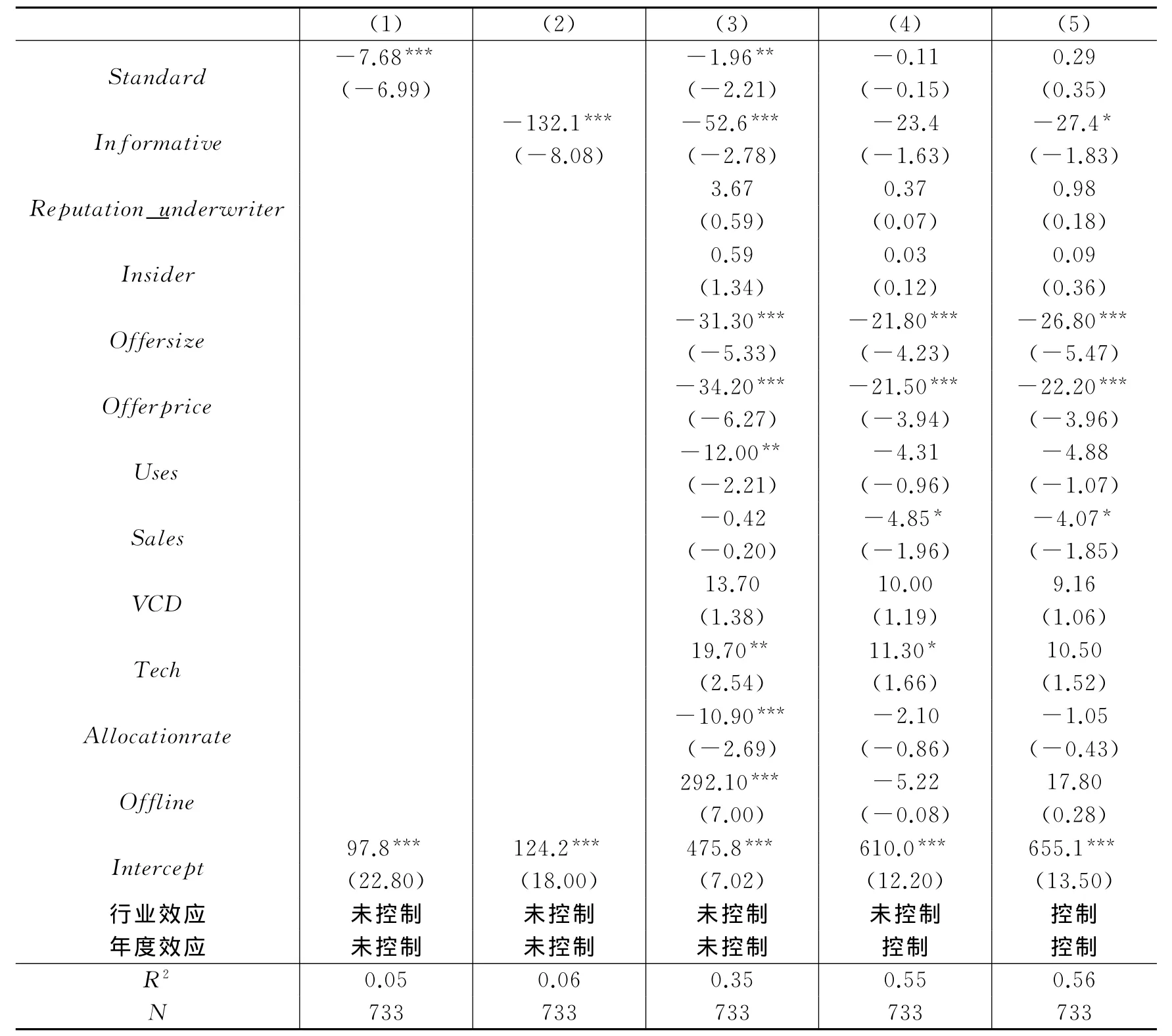

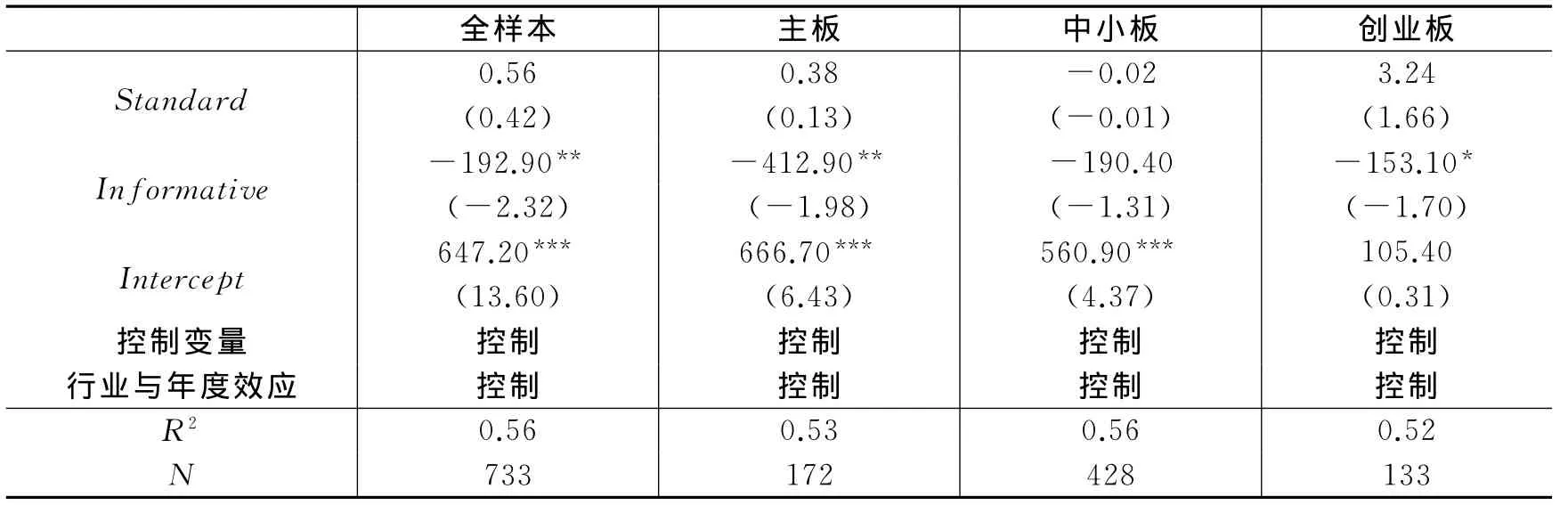

表2报告了式(4)的回归结果。可以看到,在不考虑年度与行业效应的情况下,标准风险提示信息Standard的系数都显著为负,但在同时考虑年度与行业效应时,它的系数不再显著。特有风险提示信息Informative的系数均为负,且在多数情况下都显著。这表明特有风险提示信息有助于降低上市公司的IPO抑价,增加1单位特有风险提示信息可以使IPO抑价程度平均下降27%。R2的结果表明标准风险提示信息可以解释5%的IPO抑价,特有风险提示信息可以解释6%的IPO抑价,与Offersize、Offerprice等控制变量一起可以解释约56%的IPO抑价。

表2 标准风险、特有风险提示信息与IPO抑价(全样本回归结果)

大多数控制变量的回归结果与以往研究的发现是一致的,这里不再赘述。需要说明的是,Allocationrate和Offline的系数在控制了年度与行业效应之后都不显著。这与Cheung等(2009)的结果一致,但与Tian(2011)的结果不一致。其原因在于,Tian(2011)考察的期间是询价制与保荐人制度引入之前,Cheung等(2009)考察的期间则是在此之后,而本文的研究不仅涵盖了这两项研究的样本期间,更是扩展到了2011年。因此,本文这两个变量的回归结果在一定程度上表明,随着中国股票发行制度的改革,部分发行管制对IPO抑价的影响可能已经没有那么明显。

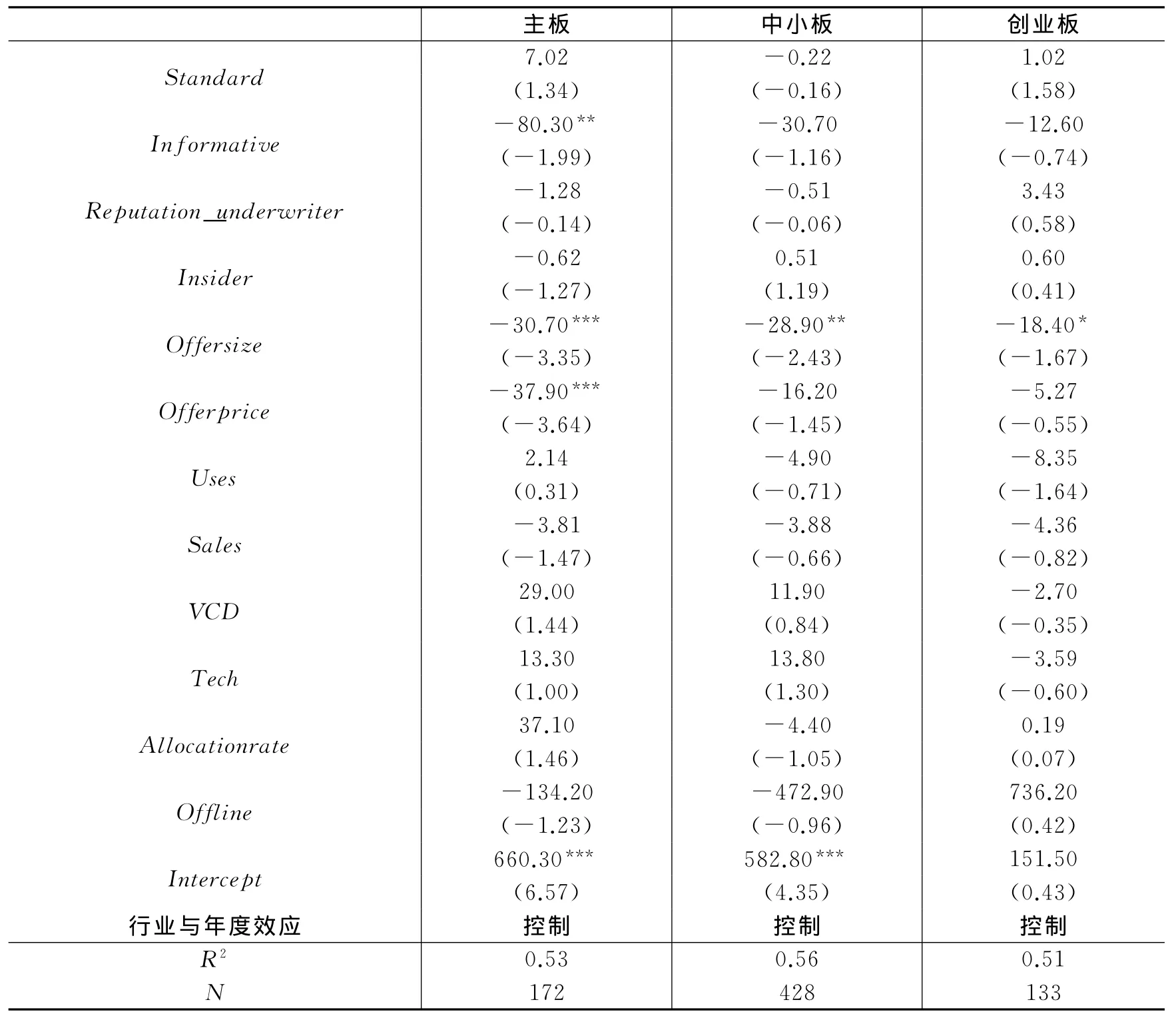

主板、中小板与创业板上市企业之间存在明显差异,主板都是一些规模较大的企业,创业板大多是一些规模较小的科技型企业,中小板企业则介于两者之间。我们依据上市公司所属板块将其分为三组,并分别估计了式(4),回归结果见表3。我们发现,主板上市公司的结果与全样本回归结果基本一致,但中小板与创业板上市公司的结果却出现了明显的差异。在中小板与创业板上市公司中,标准风险提示信息Standard的系数仍不显著,特有风险提示信息Informative的系数虽然仍为负,但统计上却不再显著。这表明特有风险提示信息对IPO抑价的积极作用仅体现在主板市场,而在中小板与创业板市场则没有任何实际效果。换句话说,中小板与创业板上市企业的重大风险提示信息的质量实际上较低,而主板上市公司的重大风险提示信息则相对可靠。因此,社会对招股说明书质量的批评应当更加理性,批评的焦点与未来改革的重点应集中在中小板与创业板市场。

表3 标准风险、特有风险提示信息与IPO抑价(分板块回归结果)

(三)稳健性检验

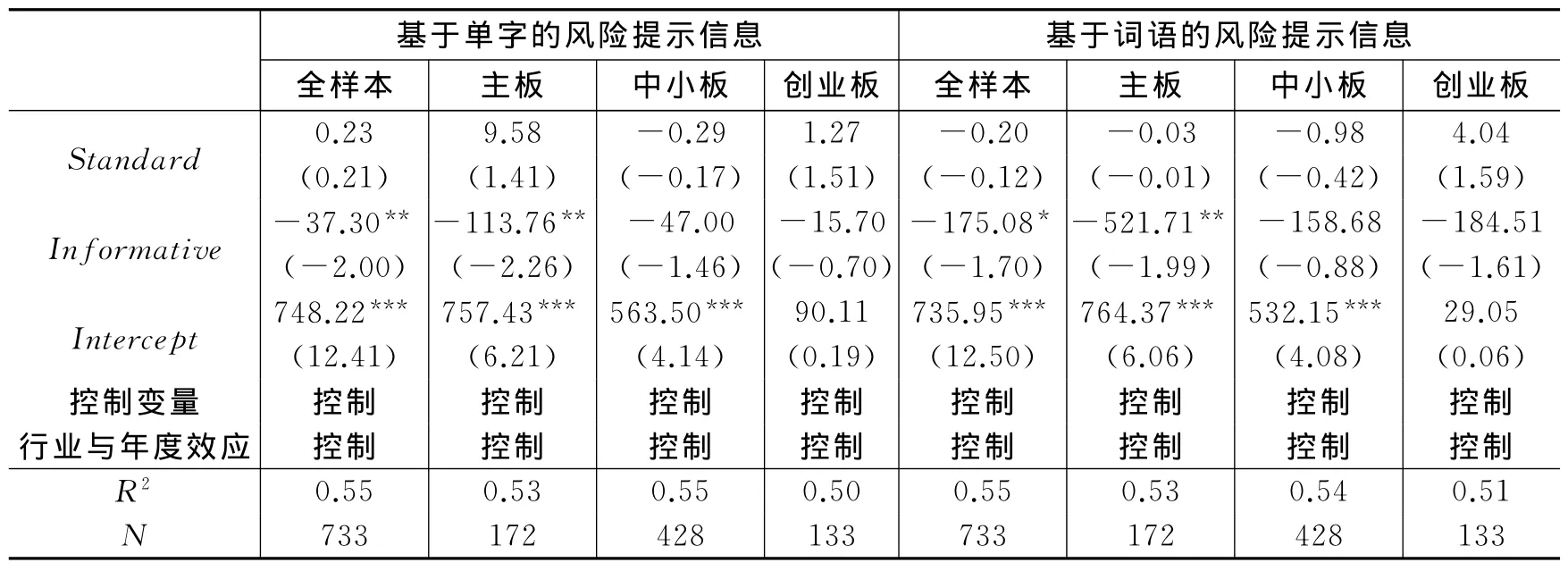

影响上述结果稳健性的第一个重要因素是重大风险提示信息的度量。我们在上文中采用3 500个常用字来构建文本向量并以此来计算两类风险提示信息的数值。这一方法可能存在的问题是,中文文本的准确含义无法完全由单个汉字来完整表达,还需要借助词语的帮助。对于这一问题,我们将《汉语大词典》中的260 936个词语作为基本的词语库,剔除在样本公司招股说明书中没有使用的词语后得到19 306个常用词语,并以此重新确定文本向量,计算两类风险提示信息的数值。计算过程与基于单字的文本分析法完全相同。依据新的风险提示信息数值,我们重新估计了式(4),回归结果见表4。可以看到,无论是否分组,基于词语计算的标准风险提示信息Standard的系数都不显著;在全样本、主板以及中小板样本中,基于词语计算的特有风险提示信息Informative的回归结果与表2、表3相比除数值明显变大外,符号与显著性都没有显著变化,但在创业板样本中,该变量系数在10%的水平上变得显著。

第二个影响稳健性的因素是IPO抑价的度量。正如Tian(2011)所指出的,IPO抑价的分布是高度有偏的,并且容易受到市场条件与行业分布的影响。因此,我们采用Tian(2011)构建的方法计算经市场指数与行业中值调整的IPOUnderpricing,并重新估计了式(4),回归结果见表5。可以看到,无论风险提示信息数值的计算是基于单字还是基于词语,除数值大小存在一定差异外,几乎所有变量的符号与显著性与表2、表3和表4的结果都没有显著区别。

表4 基于词语的风险提示信息与IPO抑价

表5 基于单字与词语的风险提示信息与调整后IPO抑价

五、结论与政策建议

本文从上市公司IPO抑价的角度实证分析了监管部门关于重大风险提示的政策在国内资本市场的实施效果。理论上讲,如果重大风险提示是有效的,那么这种提示会向市场传递更准确的信息,缓解投资者面临的信息不对称,提高发行定价的准确性,从而降低IPO抑价。但在实务中,发行企业并不一定完整、准确地披露所有的重大风险信息,提示多少内容以及哪些内容取决于发行企业和承销商对发行成败与外部监管压力之间的权衡。因此,准确测度重大风险提示信息的数量和质量是评价该政策实施效果必须解决的问题。为此,本文引入了Hanley和Hoberg(2010)的文本分析法,将重大风险提示信息区分为标准风险提示信息和特有风险提示信息。前者是指发行企业与已发行企业的重大风险提示信息重复或相似的部分,对投资者来说是没有价值的信息;而后者则指两者不同的部分,是可以帮助投资者区分发行企业风险差异的信息。基于沪深两市733家企业IPO数据的实证分析结果表明,重大风险提示信息中的标准风险提示信息对IPO抑价水平没有显著影响,而特有风险提示信息可以在一定程度上降低IPO抑价,这种影响在主板上市公司中更加显著,在中小板与创业板上市公司中则不显著。即使采用不同的度量方法,上述结果也是成立的。

本文的重要现实意义体现在以下两个方面:第一,为重大风险提示政策起到了改善资本市场效率的作用提供了直接的经验证据,也为近期证监会关于提高招股说明书质量的政策提供了一定的理论依据。第二,揭示了重大风险提示在实际运行中的问题:一是重大风险提示政策在中小板与创业板市场的实施效果并不是非常有效;二是重大风险提示的内容过于标准化,缺乏对投资者有价值的信息。其背后的可能原因在于新股发行审批制导致市场供求失衡、承销商声誉机制缺失、诉讼风险成本低等。另外,本文使用的文本分析法也可以应用到以海量信息为特点的其他金融问题研究中,如可以度量微博等社交媒体及上市公司公告的信息含量、测度媒体报道所反映的市场情绪、区分专业报告内容的差异、依据产品描述分析同行业企业的竞争程度等。

[1]曹凤岐,董秀良.我国IPO定价合理性的实证分析[J].财经研究,2006,(6):4-14.

[2]陈工孟,俞欣,寇祥河.风险投资参与对中资企业首次公开发行折价的影响——不同证券市场的比较[J].经济研究,2011,(5):74-85.

[3]李曜,张子炜.私募股权、天使资本对创业板市场IPO抑价的不同影响[J].财经研究,2011,(8):113-124.

[4]刘煜辉,熊鹏.股权分置、政府管制和中国IPO抑价[J].经济研究,2005,(5):85-95.

[5]吴建南,马亮,杨宇谦.中国地方政府创新的动因、特征与绩效——基于“中国地方政府创新奖”的多案例文本分析[J].管理世界,2007,(8):43-51.

[6]张学勇,廖理.风险投资背景与公司IPO:市场表现与内在机理[J].经济研究,2011,(6):118-132.

[7]中国证券报.信息披露质量和风险提示充分性将成新股审核重点[N].中证网:2012-12-01,http://www.cs.com.cn/xwzx/zq/201212/t20121201_3757643.html.

[8]Allen F,Faulhaber G R.Signaling by underpricing in the IPO market[J].Journal of Financial Economics,1989,23(2):303-323.

[9]Arnold T,Fishe R,North D.The effects of ambiguous information on initial and subsequent IPO returns[J].Financial Management,2010,39(4):1497-1519.

[10]Beatty R P,Welch I.Issuer expenses and legal liability in initial public offerings[J].Journal of Law and Economics,1996,39(2):545-602.

[11]Beatty R P,Ritter J R.Investment banking,reputation,and the underpricing of initial public offerings[J].Journal of Financial Economics,1986,15(1-2):213-232.

[12]Benveniste L M,Spindt P A.How investment bankers determine the offer price and allocation of new is-sues[J].Journal of Financial Economics,1989,24(2):343-361.

[13]Carter R,Manaster S.Initial public offerings and underwriter reputation[J].Journal of Finance,1990,45(4):1045-1067.

[14]Cheung Y,Ouyang Z,Tan W.How regulatory changes affect IPO underpricing in China[J].China Economic Review,2009,20(4):692-702.

[15]Gao Y,What comprises IPO initial returns:Evidence from the Chinese market[J].Pacific-Basin Finance Journal,2010,18(1):77-89.

[16]Goetzmann W N,Ravid S A,Sverdlove R,et al.The role of soft and hard information in the pricing of assets and contract design—Evidence from screenplay sales[R].Working Paper,Yale University,2007.

[17]Guo R J,Lev B,Zhou N.Competitive costs of disclosure by biotech IPOs[J].Journal of Accounting Research,2004,42(2):319-355.

[18]Hanley K,Hoberg G.The information content of IPO prospectuses[J].Review of Financial Studies,2010,23(7):2821-2864.

[19]Ibbotson R G.Price performance of common stock new issues[J].Journal of Financial Economics,1975,2(3):235-272.

[20]Leone A J,Rock S,Willenborg M.Disclosure of intended use of proceeds and underpricing in initial public offerings[J].Journal of Accounting Research,2007,45(1):111-153.

[21]Logue D E.On the pricing of unseasoned equity issues:1965-1969[J].Journal of Financial and Quantitative Analysis,1973,8(1):91-103.

[22]Ritter J,Welch I.A review of IPO activity,pricing,and allocations[J].Journal of Finance,2002,57(4):1795-1828.

[23]Tian L.Regulatory underpricing:Determinants of Chinese extreme IPO returns[J].Journal of Empirical Finance,2011,18(1):78-90.