终极控制权与大股东掏空关联度研究

陈 红 黄晓玮 许 超

(中南财经政法大学 金融学院,湖北 武汉430073)

一、引言

自Berle & Means(1932)在“The Modern Corporation and Private Property”一书中提出现代公司的“所有权与经营权分离”以来,公司治理理论和实践关注的焦点集中在股权高度分散下股东与经理人之间的利益冲突问题。然而,20世纪90年代,学者们更为深入的考察发现股权相对集中或高度集中的现象在新兴国家和欧洲公司中广泛存在①。在这些股权相对集中或高度集中的上市公司中,由于控股股东或大股东往往掌握着公司的实际控制权,他们的自利天性与机会主义行为又可能会导致其寻机运用公司控制权损害中小股东的利益,于是产生了控股股东或大股东与中小股东之间的利益冲突,即公司治理的第二类代理问题,其中衍生出的终极控制股东代理问题,逐渐成为公司治理研究的新热点。

终极控制权,最早由La Porta等提出,他们研究了控制权与现金流权分离产生的代理问题,通过全世界27个富有经济体的实证研究发现,大多数国家的公司都存在唯一的终极控制股东,其控制权大都集中于家族或政府手中,当控制权和现金流权发生偏离时,控股股东就具有了侵占中小股东的动机②。Johnson等最早将大股东的“侵占效应”描述为“掏空”或“隧道效应(tunneling)”③。上市公司控制权越集中,大股东权力越大,其利益输送行为越容易实施,越有动机把公司资产私有化,隧道效应越明显。后续研究也验证了终极控制权、控制权性质与大股东掏空行为之间的显著关联性,上市公司控制权特征与大股东利益掏空行为之间的联动关系引起学者们广泛的关注。更进一步的研究发现,控制权水平与大股东掏空行为之间并不是一种平滑的联动关系,而是存在着一定的区间效应,即股东控制权水平的不同,掏空行为的联动关系也会发生结构性的变化。具体表现为:当控制权在低水平增加时,大股东利益掏空动机得以激励。而控制权在高水平增加时,大股东利益掏空动机有所抑制。

近年来,大股东通过资金占用、关联交易、股利政策、过度投资等手段掏空上市公司资产,使得上市公司的正常经营活动无法正常有效进行,最终导致其蜕变成控制集团的利益输送工具。终极控制权的存在使得上市公司治理的问题格外严峻,大股东利用终极控制权的控股地位,通过资金占用等“掏空”途径,对中小股东权益实施侵害,这些“掏空”方式损害了中小股东的权益,严重打击了投资者的信心。大股东的“掏空”行为,不仅不利于社会财富的合理配置,也显现出弱势金融群体权利的缺失。要想遏制大股东掏空现象,必须厘清终极控制权特征与大股东掏空的内在逻辑联系,探求大股东侵占动机和制度症结,并在此基础上,寻求上市公司内部治理的有效机制。

近年来,国内外大股东利用终极控制权“掏空”的方式包括资金占用、关联交易、兼并收购、股利政策等多种手段。具体而言,在控股股东对上市公司没有绝对的控制权时,他们更倾向于通过资金占用掏空公司资产,控制权水平越高,大股东通过资金占用进行利益输送的动机越大④。随着大股东控制权的进一步集中,控股股东持股比例与上市公司资金占用规模之间呈现着更为显著的联动关系⑤。金字塔式股权结构、非公允的关联交易为终极股东进行输送利益提供了有效的规避监管渠道。控股股东持股比例越高,在董事会中的席位越多,通过关联交易进行利益输送行为更严重⑥。针对兼并收购的研究也验证了控制权与大股东隧道效应的关联性⑦,当上市公司具有配股或避亏动机时进行的并购活动能够在短期内显著提升公司的会计业绩⑧。在业绩提升的同时,控股股东在股利政策的制定上,享有一定的控制权,可以通过对股利政策的选择,侵占中小投资者的利益,达到“合法掏空”上市公司的目的⑨。而无保壳之忧时进行的并购活动目的在于掏空资产⑩。

进一步的研究中发现,终极控制权性质的不同,上市公司利益掏空行为具有明显的差异,所有权特征决定着上市公司实际控制人公司治理决策,并对其利益掏空行为具有显著的影响⑪。关于利益掏空在控制权性质差异化的解释主要集中在两权分离层面上,具体而言,私人上市公司较倾向于采用金字塔式股权结构控股,而国家控股公司较少采用这种方式,因此私人控股公司两权分离程度较高,家族控制企业次之,国有企业两权分离度最低⑫。两权分离度会在一定程度上影响上市公司股东主动提高信息透明度的动机进而对公司经营业绩和大股东隧道效应产生显著性影响⑬。

针对控制权区间更为细致的研究发现,控股股东控制权与利益掏空之间并不是一种平滑的正相关关系。利益掏空行为与控股股东持股比例之间的关系随时间变化而变化⑭,存在着先上升后下降的非线性关系⑮。随着控股股东控制权的增加,大股东在公司治理方面会出现完全相反的治理角色⑯,不仅存在掏空行为,还存在一定的“支持(propping)”行为,而公司治理角色的转变会影响大股东隧道效应的实施⑰,对控制权区间效应的解释主要集中在所有权的两面性上,一方面控股股东因较高的所有权而增强了其获取私人利益的动机;另一方面,随着控股股东持有的公司所有权比例越高,公司业绩下滑带来的非货币性效用损失也越大,这会直接削弱其侵占上市公司利益的动机。所有权的这种两面性分别称为“壕沟防御效应(Entrenchment Effect)”和“利益协同效应(Alignment Effect)”⑱。

对现有文献的归纳可以看到,大股东终极控制权与其“掏空”行为关联度的实证研究大都着眼于两者之间平滑的线性关系研究,大股东权力双面性未能得到足够的重视,对于大股东控制权的区间效应研究不足,对区间效应的解释集中在理论层面,缺乏大样本数据的支持。本文运用门限面板分析方法对上市公司不同控制权水平下,掏空行为的联动关系进行了分析,对不同控制权区间的门限值进行了估计,并把控制权性质引入区间效应的研究中,探讨不同类型的公司,在大股东掏空倾向和控制权区间效应上的差异。此外,本文运用固定效应模型探讨了控制权区间效应的成因,弥补了现有文献在所有权双面性实证研究方面的不足。

二、实证研究

(一)样本选择与变量定义

本文选择2005—2011年沪深两市非金融类上市公司作为研究样本,研究上市公司控制权与利益掏空的关联度。根据实际控制权的不同,将所有样本分为国家终极控制和私人终极控制这两类⑲。为了构造一组平衡面板数据,剔除了样本期间内存在缺失数据的上市公司,以及样本期间内被ST、PT 或退市的公司。La Porta等在1999年提出了以“现有上市公司相关的股权控制链及股东之间的关联关系”为标准来确定上市公司的实际控制权的方法,按照该理论,由集体所有制企业、港澳台资企业、外商投资企业、外国企业、社会团体、外国公民控股的上市公司以及某些无法分类的上市公司样本予以剔除⑳。最终得到851家上市公司的样本,共5957个观测值构成的一组平衡面板数据。样本数据中控制权数据和上市公司的财务数据来源于国泰安数据库CSMAR。

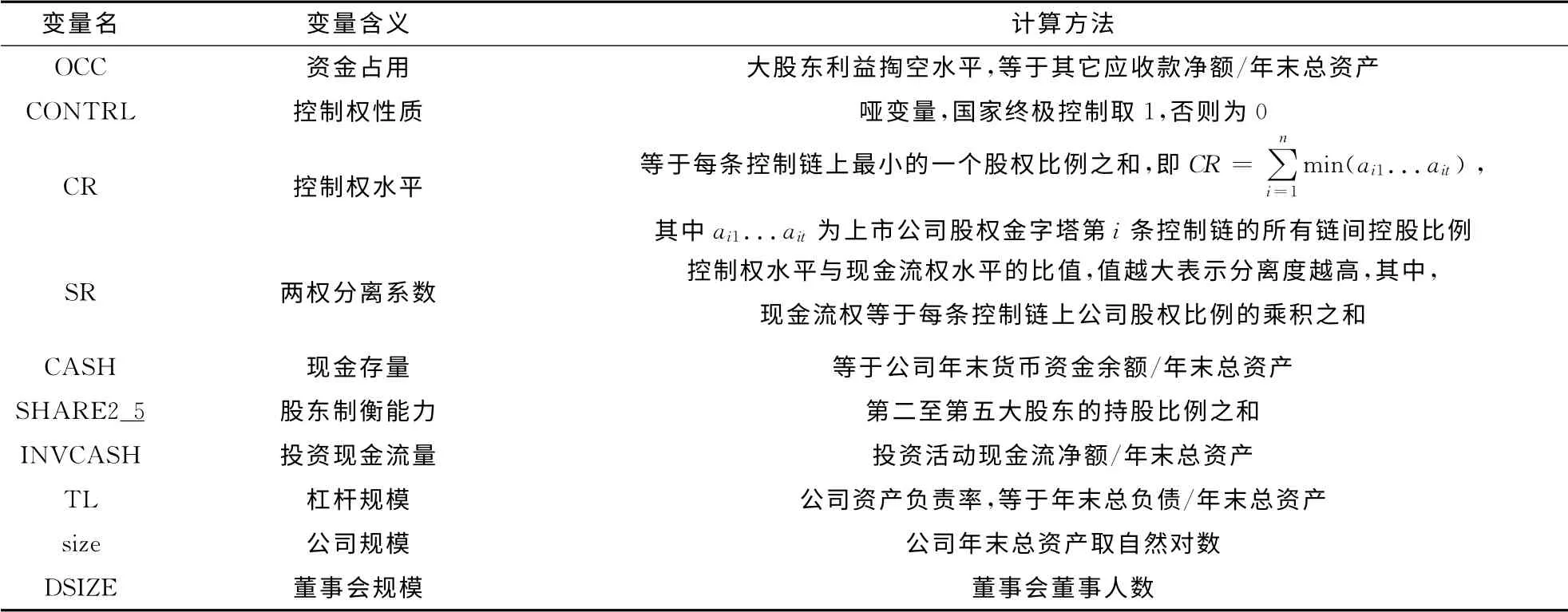

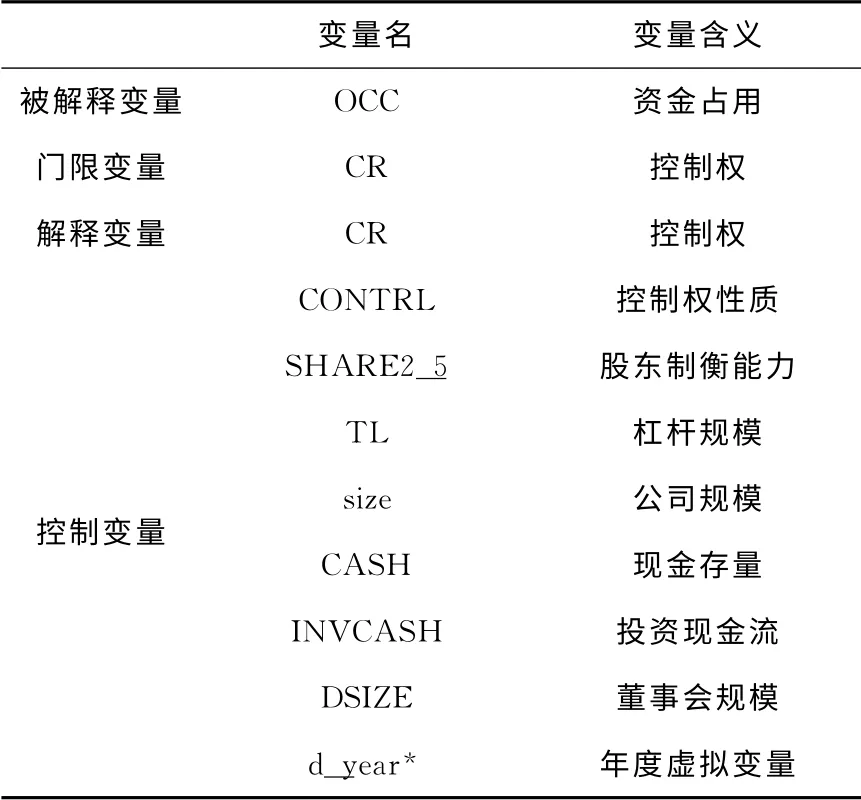

在变量的选择方面,由于资金占用是我国上市公司大股东最为常见的掏空方式,考虑到数据的可获取性,本文主要从上市公司的资金占用水平的角度来考察大股东掏空程度。本文实证检验所选用的变量包括反映控制权特征的变量(控制权性质、控制权水平)、反映掏空程度的资金占用变量,以及其它可能影响掏空行为或资金占用的变量(现金存量、两权分离系数、股东制衡能力、投资现金流、杠杆规模、公司规模、董事会规模),共10个变量。变量的具体定义如表1所示,本文对所选取变量的离群观察值进行了1%的winsor处理,以降低变量极端值对实证检验效果的干扰。

表1 变量含义及计算方法

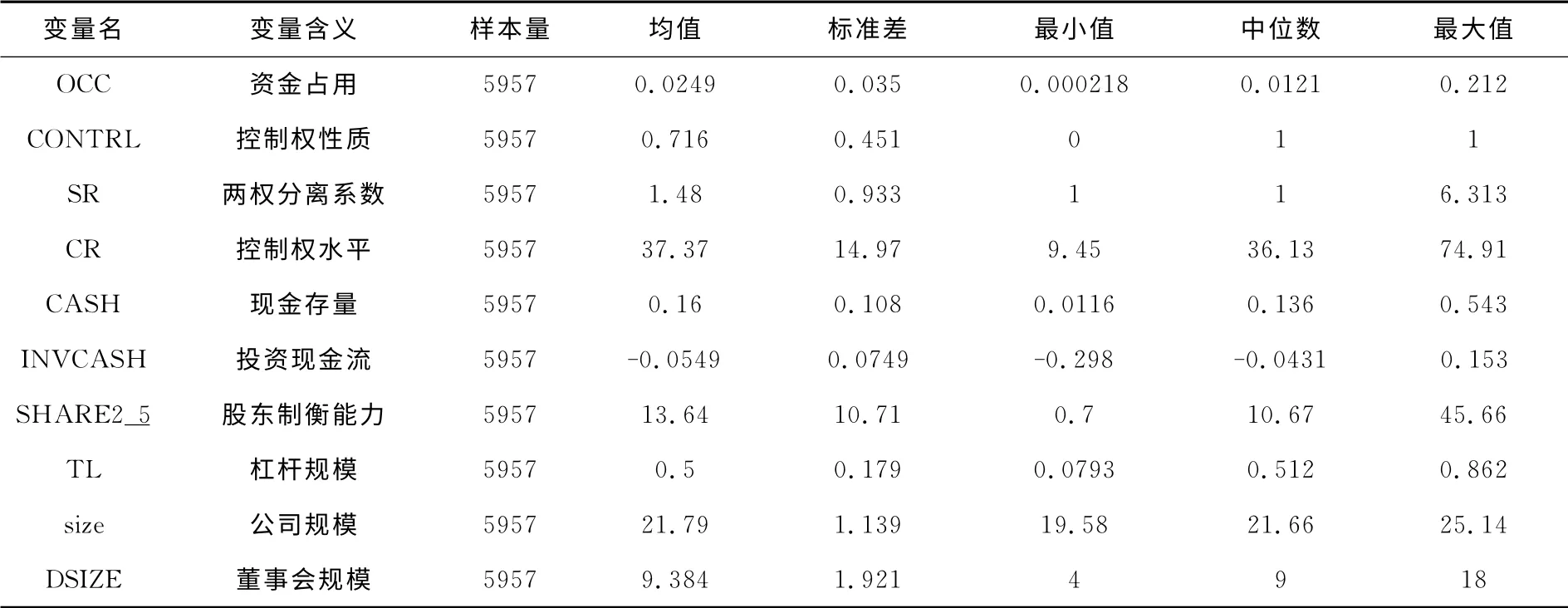

(二)数据描述

本文主要变量的描述性统计结果如表2所示,在全样本数据中,终极控制权人具有国家性质的上市公司占71.6%,说明我国上市公司多数是由国家终极控制的。终极控制权的均值为37.37%,而第二至第五大股东的持股比例之和仅为13.64%。上市公司的股权比较集中,终极股东能够通过股权有效控制上市公司,公司内部股东之前股权差异巨大,未能形成有效的权力制约。同时,上市公司现金流权均值为31.23%,两权分离系数均值为1.48,表明股权集中型上市公司存在着一定的两权分离现象,终极股东能够通过金字塔结构对上市公司实施控制。在利益掏空方面,资金占用水平的均值为2.49%,我国上市公司的资金占用情况比较严重,大股东通过资金占用,将上市公司的资产私有化,损害中小投资者权益。

表2 主要变量的描述性统计(2005-2011,N=851,T=7年,NT=5957)

(三)单因素分析

本文通过单因素分析研究终极控制权性质和控制权水平对资金占用的影响,为了提高结果的可靠性,本文结合t检验、方差分析与秩和检验的结果综合判断终极控制权性质和控制权水平与资金占用之间的关联关系。

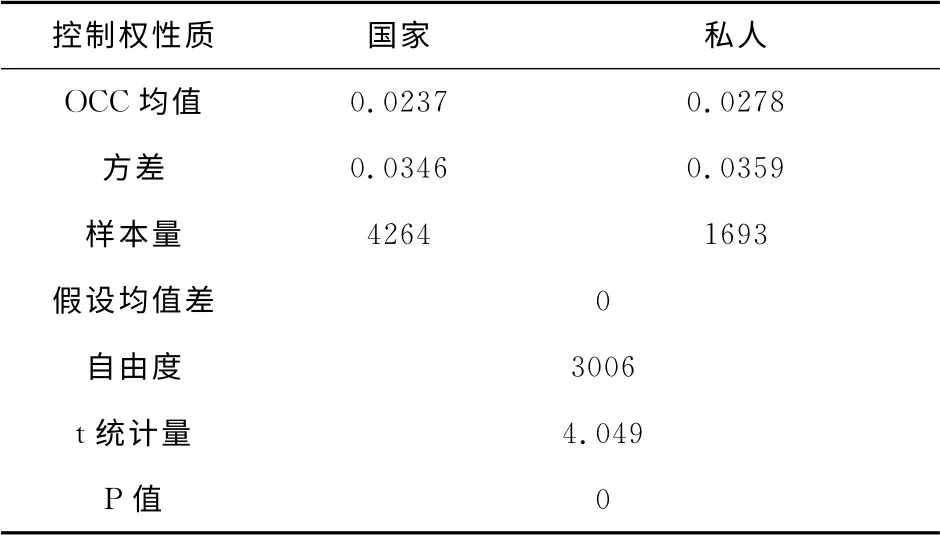

1.终极控制权性质

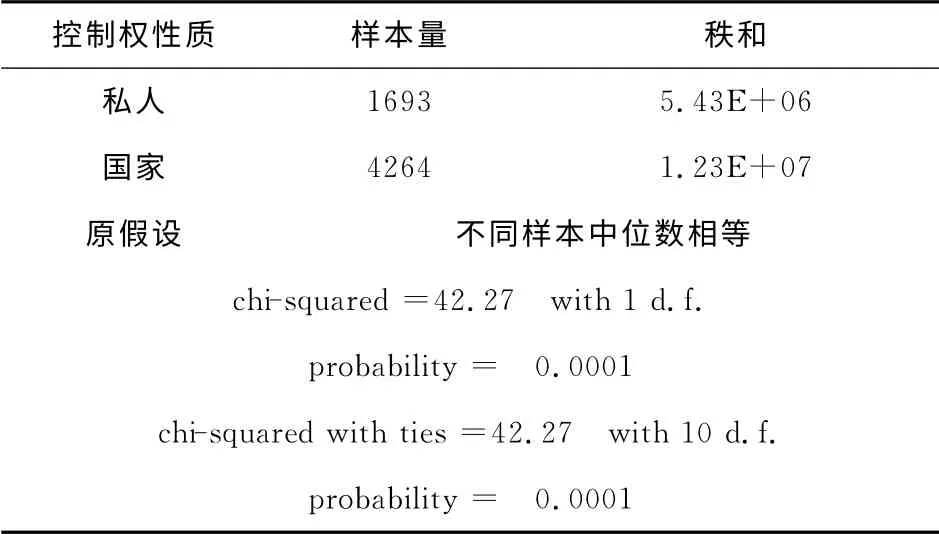

表3与表4分别是控制权性质与资金占用的t检验结果以及秩和检验结果,检验结果表明,在资金占用水平上,私人所有的上市公司与国家所有的上市公司在均值上存在显著差异,且前者要显著高于后者,说明在我国股权集中型上市公司中,终极控制权性质对资金占用水平有显著性影响,私人终极控制的上市公司具有更强烈的掏空动机。

表3 两种控制下上市公司资金占用的t检验结果

表4 两种控制权下上市公司资金占用秩和检验结果

2.控制权

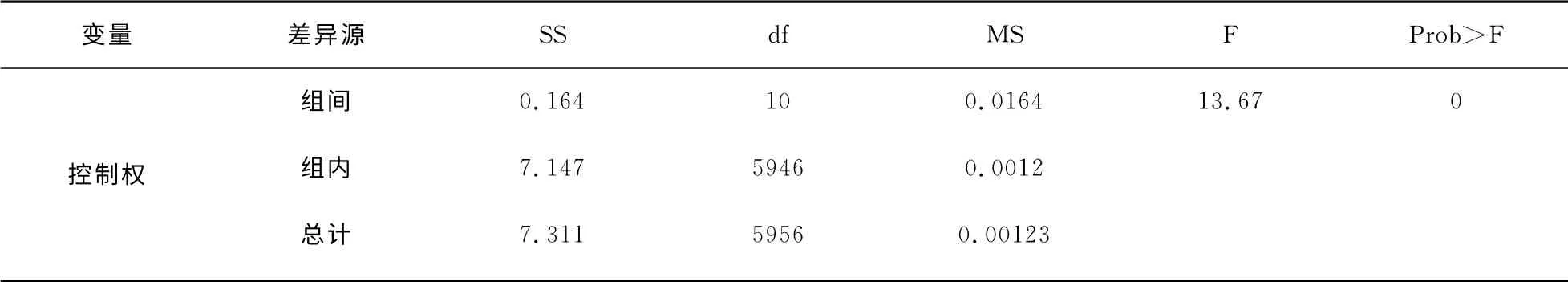

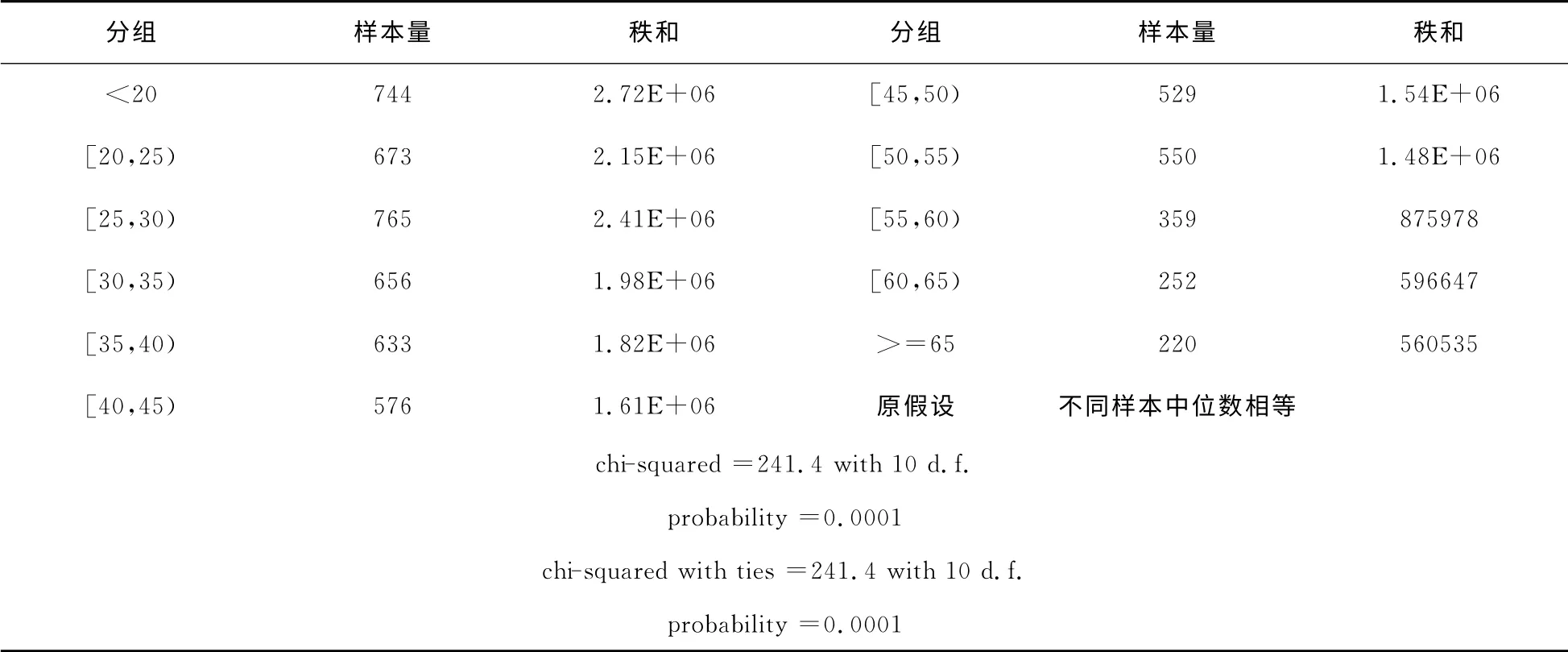

控制权与资金占用关联性的单因素方差检验结果以及秩和检验结果如表5 与表6 所示,检验结果表明,不同的控制权水平分组均值存在显著的差异,控制权水平对资金占用有显著影响。控制权与资金占用的关联性是否具有区间效应,以及终极控制权人性质在这种区间效应上是否有显著性差异正是本文所要重点研究的问题。

表5 方差分析结果

表6 秩和检验结果

(四)门限面板分析

1.变量选择及模型设定

本文运用Hansen(1999)提出的门限面板分析方法在非线性的框架下来研究控制权与资金占用关系结构性变化,对不同控制权水平下控制权系数发生变化的门限值进行估计。变量选择如表7所示:

表7 门限面板模型变量选择

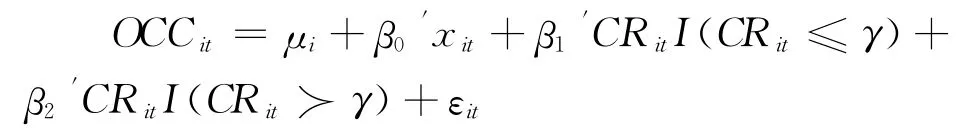

本文在Hansen(1999)固定效应(FE)门限回归模型的基础上,加入了年度虚拟变量,考虑时间效应,模型估计采用平衡面板数据。单门限面板模型设定如下:

该模型主要研究控制权与资金占用之间的关系,其中考虑到了控制权水平区间变化所引起的系数结构性变化,对其可能存在的门限效应进行了建模,模型涉及的观察值包括,其中矩阵xit为一组对被解释变量(资金占用规模OCCit)有影响的控制变量,包括控制权性质、股东制衡能力、公司规模、公司财务杠杆、现金存量、投资现金流、董事会规模以及年度等变量;控制权CRit为模型的解释变量,主要研究其对资金占用的影响;为了考察控制权自身区间变化所引起的控制权系数结构性变化,本文门限变量选取的也是控制权CRit;I(·)为示性函数;截距项μi用于反映个体效应,它的存在表明采用的是固定效应模型(FE)来进行估计;εit为随机扰动项,且εit~iidN(0,σ2)。

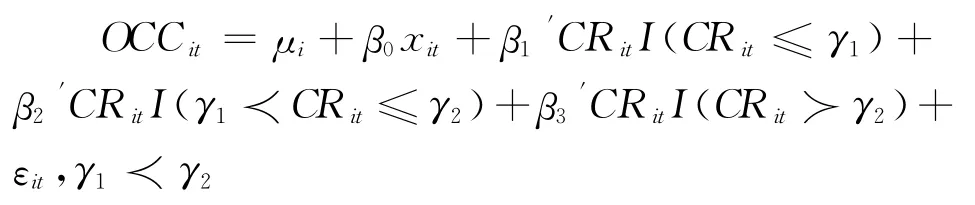

由于模型可能存在不止一个门限值,因此,有必要对多个门限值的多重门限面板回归模型进行设定和验证。多重门限面板模型与单门限面板模型设定形式类似,以双重门限值的双重门限模型为例,可以表述为如下形式:

2.门限面板模型的估计结果

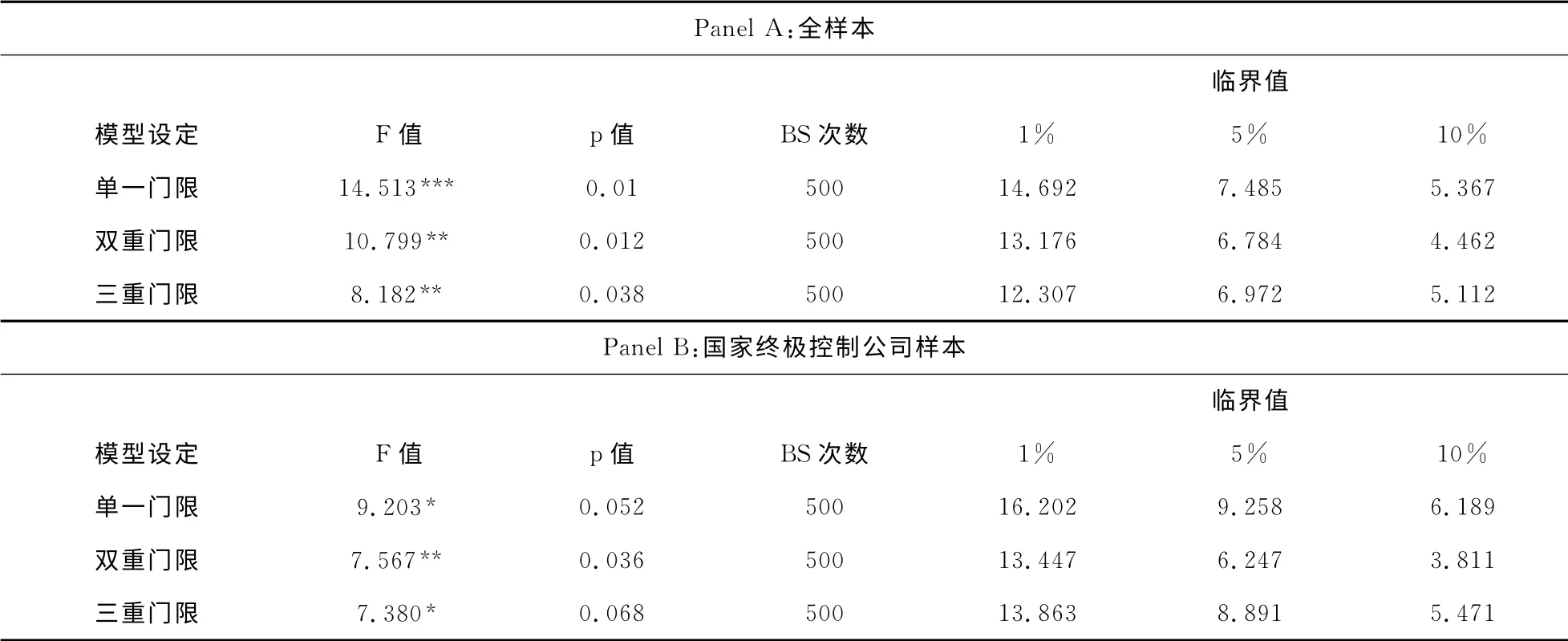

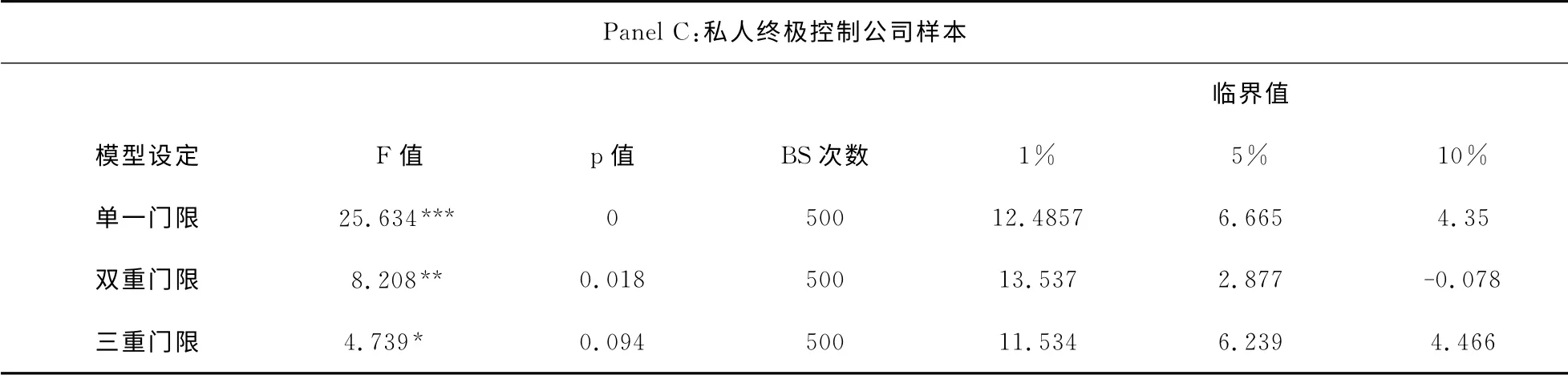

为了确定模型是否存在门限效应,以及存在门限效应的情况下合适的门限值个数,本文分别对模型假定存在一个门限、两个门限和三个门限并对其进行估计。模型的F 统计量和采用自举法(Bootstrap)得到的经验分布的p值如表8所示。Panel A 全样本数据关于单一门限检验结果在1%的置信水平下显著,表明控制权水平与资金占用存在门限效应。双重门限和三重门限的自抽样结果均在5%的置信水平下显著,考虑到双重门限的p值更小,本文拟进行双重门限面板来对其进行建模分析。而Panel B 中国家终极控制样本单门限结果在1%的置信水平下显著,双门限结果在5%的置信水平下显著,选取双重门限面板进行估计。Panel C中私人终极控制样本检验结果与全样本结果比较类似,存在显著的门限效应,同样考虑到三重模型的显著性不如双重模型的显著性,选取双重门限面板模型来进行估计。

表8 门限面板模型检验

续表

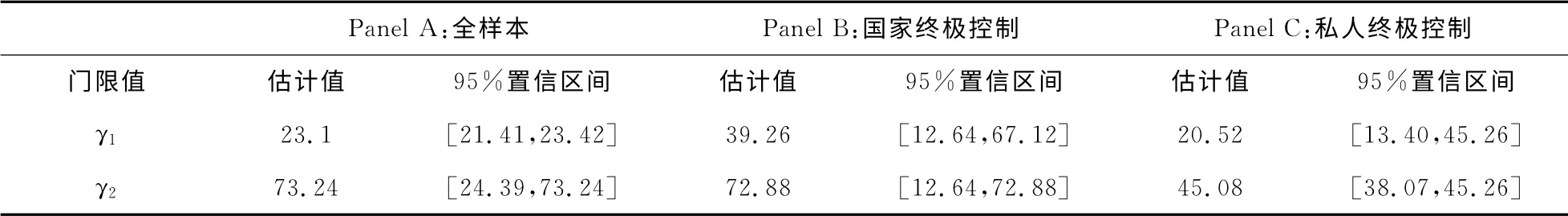

双重门限模型的两个门限估计值如表9所示,Panel A 全样本双重门限面板估计结果为γ1=23.1,γ2=73.24,Panel B国家控制样本门限估计值γ1和γ2分别为39.26和72.88。Panel C私人控制样本门限估计值γ1和γ2分别为20.52和45.08。可见,由国家终极控制的上市公司与由私人控制上市公司控制权门限估计值有明显的差异。私人控制上市公司门限值更低,在低控制权水平上,更容易出现控制权的结构性变化。

表9 双重门限模型门限值参数估计结果

3.门限面板模型参数估计结果

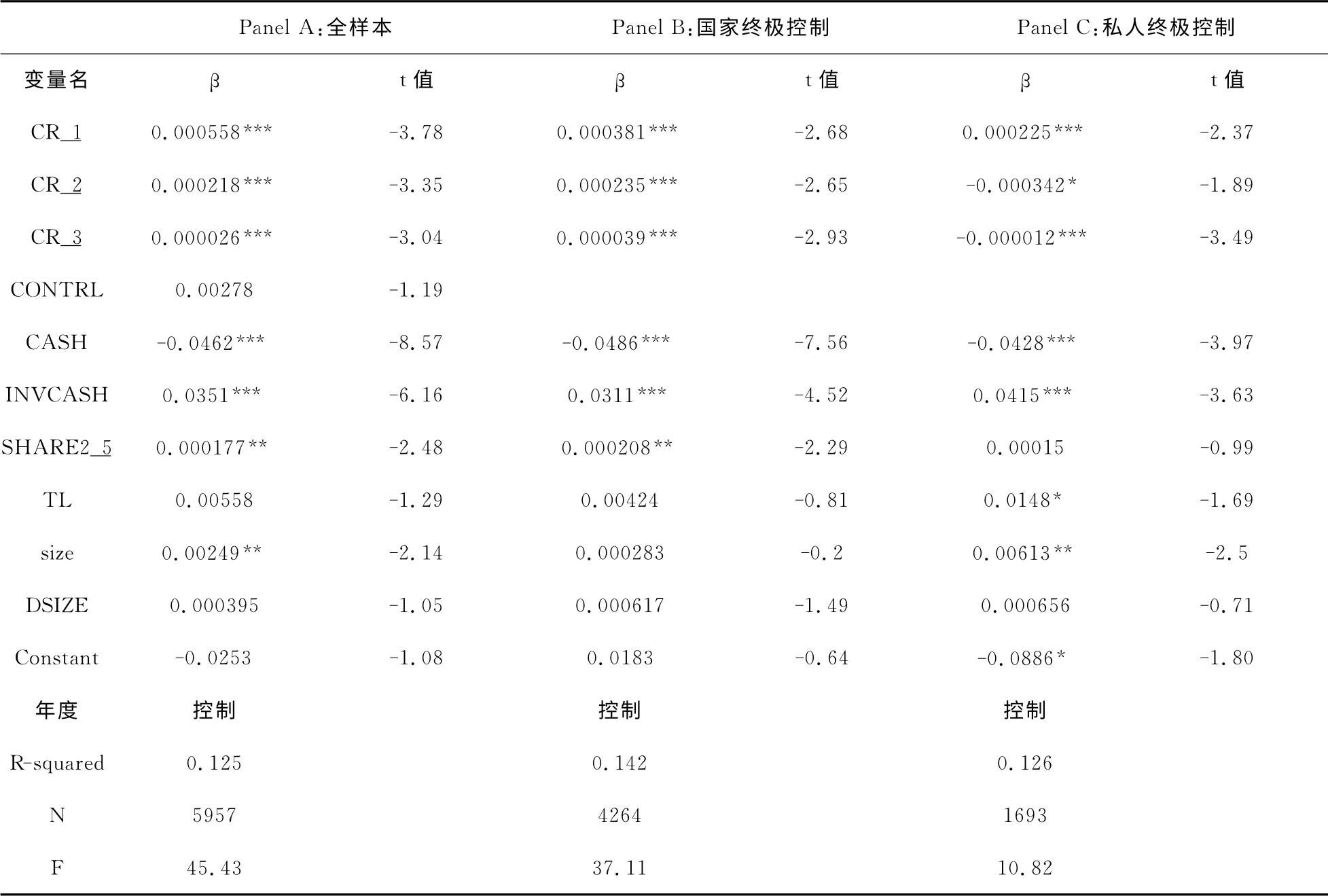

门限面板模型参数估计结果如表10所示,具体而言,Panel A 全样本的估计结果表明,当控制权水平处于23.1%以下的较低水平时,控制权与资金占用呈正相关关系,控制权系数为0.000558,系数估计结果通过了1%的显著性检验;当控制权水平处于23.1%和73.24%之间时,控制权与资金占用也呈正相关关系,控制权系数在1%的置信水平下显著为正,然而,系数估计结果为0.000218,较前者有明显的下降,控制权与资金占用的联动关系有所削弱;而当控制权水平处于73.24%以上的较高水平时,控制权与资金占用呈现更为微弱的正相关关系,控制权系数仅为0.000026,该结果在1%的置信水平下显著。从以上结果可以看到,大股东利益掏空行为与控制权水平的联动关系具有显著的区间效应,控制权水平不同,资金占用的光缆关系也会发生显著变化。

从分样本的门限分析结果来看,国家控制和私人控制的上市公司控制权与资金占用之间也存在显著的区间效应。对于国家终极控制的上市公司,当控制权水平处于39.26%以下时,控制权与资金占用呈正相关关系,控制权系数为0.000381;当控制权水平处于39.26%和72.88%之间时,控制权与资金占用较弱的正相关关系,控制权系数为0.000235,估计系数较前者有明显的下降;当控制权水平处于72.88%以上时,控制权与资金占用呈微弱的正相关关系,控制权系数为0.000039,上述回归结果通过了1%的显著性检验,表明对于国家控股上市公司,控制权与资金占用两者的关联关系存在着显著的区间差异。

而对于私人终极控制的上市公司而言,控制权和水平与资金占用的区间效应存在明显的差异性特征。当控制权水平处于20.52%以下时,在1%的置信水平上,控制权与资金占用呈显著的正相关关系,控制权系数为0.000225;而当控制权水平处于20.52%和45.08%之间时,控制权与资金占用呈明显的负相关关系,控制权系数为-0.000342,该系数估计值通过了10%的显著性检验;当控制权水平处于45.08%以上时,控制权与资金占用在1%的置信水平上呈微弱的负相关关系,控制权系数为-0.000012。这表明,私人控制的上市公司,在较高区间的控制权水平上,资金占用表现出一定的受抑制效果。结合单因素分析结果,终极控制权性质与资金占用之间存在显著的差异影响,这种差异不仅体现在利益掏空的倾向上,在控制权结构性变化上同样存在。

表10 模型参数估计结果

对于控制权系数因控制权水平不同而表现出来的区间效应,一个可能的解释是控股股东所有权的两面性。在两权分离的背景下,控制权表现出“壕沟防御效应”,控制权水平越高,控股股东利益掏空行为越容易实施,这会增强控股股东侵占上市公司利益的动机,而现金流权表现出“利益协同效应”,现金流权越大,股东自身利益与上市公司利益趋同性更强,这会削弱其侵占上市公司利益的动机。对于两权分离程度较大的上市公司,“壕沟防御效应”起主要作用,控股股东获取私人利益的动机增强,资金占用水平上升,资金占用与控制权呈正相关关系。而对于两权分离程度较低的上市公司,随着控制权水平的提升,现金流权水平会比两权分离程度较高的公司有更大幅度的上升,控制权与现金流权趋于相同。在这个过程中“利益协同效应”不断增强,并占据主导地位,控股股东侵占上市公司利益的动机由于现金流权增加而得以削弱,资金占用水平会下降,控制权与资金占用呈现较弱的正相关关系,甚至可能出现私人终极控制公司样本中出现的负相关关系。

从以上分析可以看到,以控股股东所有权的两面性解释控制权系数的区间效应,一个核心条件的是控制权与两权分离系数之间存在着负相关关系,即随着控制权的水平的提高,上市公司整体现金流权增长的幅度更大,两权趋于一致,上市公司控股股东私人利益与公司经营利益趋同。

(五)所有权的两面性研究

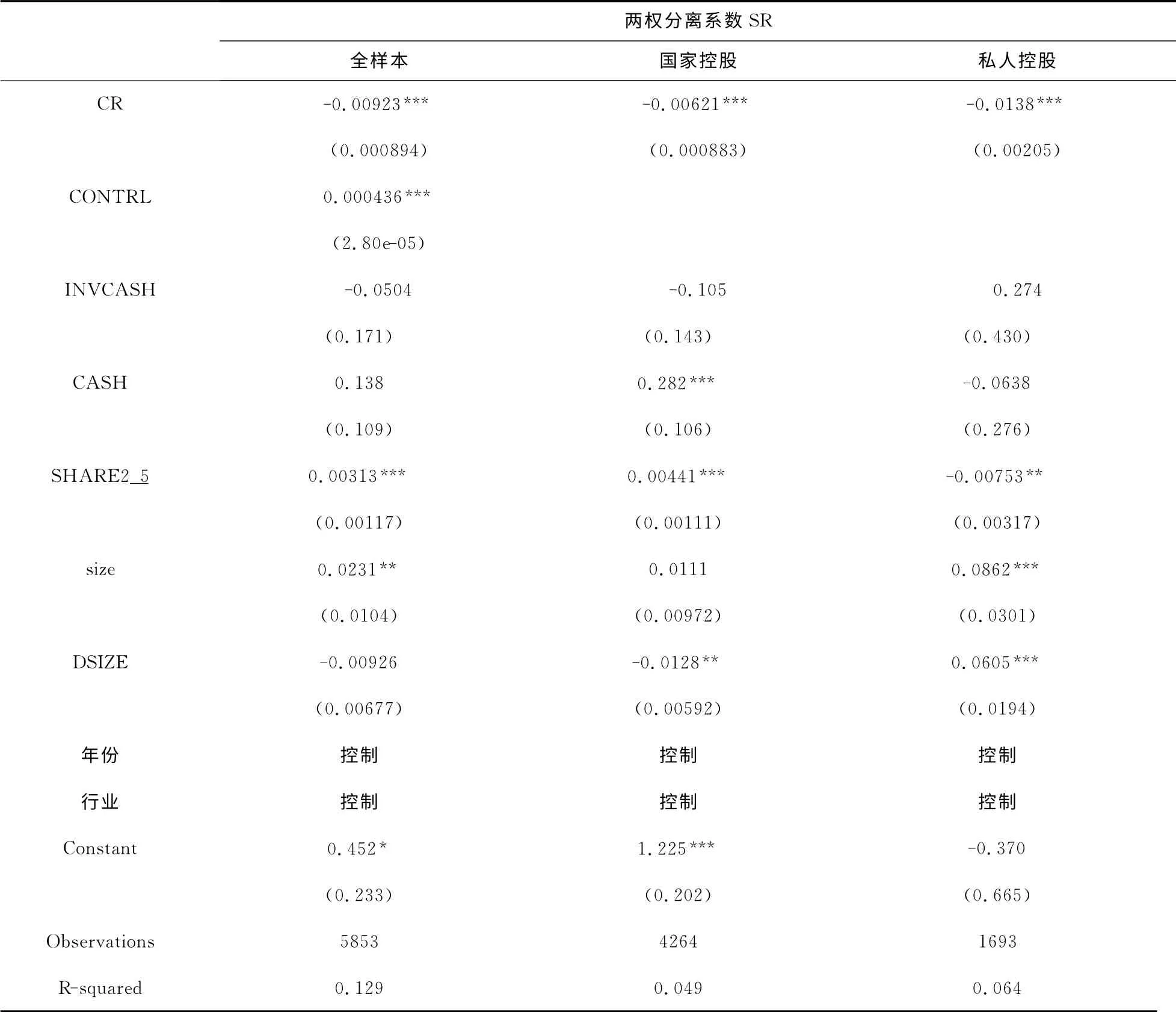

为了检验运用所有权两面性解释控制权结构性变化的合理性,本文以终极控制权性质为分组依据,通过构造固定效应模型,实证检验控制权与两权分离系数之间的联动关系,模型回归结果如表11所示。

从全样本回归结果看,控制权与上市公司两权分离系数之间反向相关,总样本回归系数在1%的显著性水平下显著。随着控制权水平的上升,上市公司两权分离系数呈下降趋势,即上市公司现金流权增长幅度大于控制权增长幅度,两权趋于一致,上市公司控股股东私人利益与公司经营利益趋于相同。在两权趋同的背景下,“利益协同效应”较“壕沟防御效应”更为明显,控制权与资金占用之间的正相关关系不断削弱,以上市公司所有权的两面性来解释控制权与资金占用之间存在的区间效应具有一定的合理性。

而关于不同控制权性质的上市公司控制权结构性变化的差异性,从分组结果,我们可以看到,国家控制和私人控制的上市公司中,控制权回归系数在1%的显著性水平下显著为负,而私人控制公司的回归系数更小。可见,随着终极股东控制权的提升,私人控制的上市公司两权分离系数下降幅度更大,现金流权增加更迅速,“利益协同效应”更为明显,这也解释了在门限模型私人控制公司分组中,控制权与资金占用之间负相关的结构变化。综上,所有权双面性能够在一定程度上解释控制权结构性变化。随着上市公司控股股东控制权的增加,现金流增长幅度更为明显,两权分离系数得以下降,上市公司股东私人利益与公司经营利益趋同,在“利益协同效应”作用下,控制权与资金占用之间的关联关系得以不断减弱,且这种削弱关系在私人控制上市公司中得到更为显著的体现。

表11 固定效应模型分组估计结果

三、结论

本文选取2005—2011年沪深A 股上市公司数据,从终极控制权的角度考察了终极控制权性质和控制权水平与资金占用之间的关联关系,结合单因素分析和基于非线性框架的门限面板分析,发现终极控制权性质能够显著影响资金占用水平,控制权与利益掏空行为关联性存在显著的区间效应。具体而言,不同的终极控制权性质在资金占用水平上存在显著的差异,私人终极控制的上市公司资金占用规模显著高于国家终极控制的上市公司资金占用水平,更进一步,门限面板分析发现,控制权性质不同对资金占用影响的差异不仅体现在利益掏空倾向上,在控制权结构性变化中也存在明显差异,私人控制公司的控制权门限值更低,在低控制权水平上,更容易出现控制权的结构性变化。

而对于控制权与资金占用关联关系结构性变化的解释,本文通过固定效用模型实证检验了控制权与两权分离系数之间的关联性,结果表明,两者存在显著的负相关关系,随着控制权水平的提高,现金流权增长幅度更大,两权分离系数更小,终极股东的私人利益与公司整体利益趋于相同,所有权“利益协同效应”更为明显,因此,随着控制权水平的提高,其与资金占用呈现更为微弱的正相关关系。

基于以上结论,本文主要的政策建议为如下几点:

首先,整体而言,控制权与大股东利益输送水平之间存在显著的区间效应。终极股东控制权在较低水平时,控制权与资金占用之间的正相关关系越强。因此,建议监管部门在监管实践中,应根据上市公司股权结构,合理分配监管资源,对终极控制权水平较低的上市公司,当控制权水平提升时着力监管其资金占用的情况,以提高监管的针对性。

第二,在侧重点上,监管机构应该加大对私人控制上市公司的监督力度。在回归样本中,有71.6%的上市公司终极控股人具有国家性质。然而,单因素分析发现,私人终极控股公司更具有利益输送的动机。在监管资源有限的情况下,监管机构应该加大对私人控股公司的外部监管力度,以提高监管的高效率。

第三,对上市公司控制权变动的监管也应该区分其控制权性质。门限回归结果发现,私人控制的上市公司控制权结构性变化门限值更低,在低控制权水平上更容易出现结构性变化。而国有控制的上市公司在低控制权水平上,控制权与利益掏空行为之间关系更为稳定。因此,监管部门应该加大对私人控股公司股权相对集中层面上控制权变动的监管,提高其信息披露力度。而对于国家控股上市公司,则应该关注其在控制权高度集中层面上股权变动所带来的公司治理影响。

最后,两权分离系数在一定程度上代表终极控股股东私人利益与上市公司整体利益的趋同性。两权分离系数的降低,所有权“利益协同效应”更明显,因此,应该着力规范上市公司的股权结构,合理运用所有权的双面性,提高终极股东自我约束效力。

注释

①Claessens,S.Djankov,S.and Lang,L.H.P.“The Separation of Ownership and Control in East Asian Corporations.”JournalofFinancialEconomics,58(2000):81-112.

②Porta,R.Lopez-De-Silanes,F.Shleifer,A.“Corporate Ownership around the world.”TheJournalofFinance,54(1999):471-517.

③Johnson,S.Porta,R.L.and Lopez-de-Silanes F.“Tunnelling.”AmericanEconomicReview,90(2000):22-27.

④柳建华:《控股股东持股比例,组织形式与现金股利政策——基于资金占用角度的分析》,《审计与经济研究》2007年第5期。

⑤Cheung,Y.L.Rau,P.R.and Stouraitis,A.“Tunneling,Propping,and Expropriation:Evidence from connected party Transactions in Hong Kong.”Journalof FinancialEconomics,82(2006):343-386;黎来芳、王化成、张伟华:《控制权,资金占用与掏空——来自中国上市公司的经验证据》,《中国软科学》2008年第8期。

⑥张祥建、王东静、徐晋:《关联交易与控制性股东的“隧道行为”》,《南方经济》2007年第5期。

⑦Johnson,S.Porta,R.L.and Lopez-de-Silanes F.“Tunnelling.”AmericanEconomicReview,90(2000):22-27;Claessens,S.Djankov,S.and Fan,J.P. H.“Disentangling the Incentive and Entrenchment Effects of Large Shareholdings.”TheJournalofFinance,57(2002):2741-2771.

⑧⑩李增泉、余谦、王晓坤:《掏空,支持与并购重组》,《经济研究》2005年第1期。

⑨La Porta,R.Lopez-de-Silanes,F.and Shleifer,A.“Investor Protection and Corporate Governance.”Journal ofFinancialEconomics,58(2000):3-27.

⑪孙健:《终极控制权与超额现金持有》,《经济与管理研究》2008年第3期。

⑫谷祺、邓德强、路倩:《现金流权与控制权分离下的公司价值——基于我国家族上市公司的实证研究》,《会计研究》2006年第4期。

⑬张学勇、欧朝敏:《终极控制权,外资持股与隧道输送》,《经济理论与经济管理》2010年第6期。

⑭高雷、王家祺、宋顺林:《资金侵占与第一大股东持股比例》,《统计与决策》2007年第10期。

⑮李增泉、孙铮、王志伟:《“掏空”与所有权安排》,《会计研究》2004年第12期;孟祥霞:《大股东控制:利益协同效应还是壕沟防御效应——基于中国上市公司的实证分析》,《经济理论与经济管理》2008年第4期。

⑯曾晓涛、谢军:《第一大股东持股的区间效应——基于上市公司的实证分析》,《广东金融学院学报》2007年第22期。

⑰陈耿、杜烽:《控股大股东与定向增发价格:隧道效应,利益协同效应及其相互影响》,《南方经济》2012年第6期。

⑱Morck,R,Shleifer,A.and Vishny,R. W.“Management Ownership and Market Valuation: An Empirical Analysis.”JournalofFinancialEconomics,20(1988):293-315;Claessens,S.Djankov,S.and Fan,J.P.H.“Disentangling the Iincentive and Entrenchment effects of Large shareholdings.”TheJournalofFinance,57(2002):2741-2771.

⑲根据国泰安数据库的分类,本文国家终极控制样本主要包含了由国有企业、国有机构、开发区、事业单位等实际控制的;而私人终极控制样本则包括了由民营企业、非企业单位和自然人实际控制的上市公司。

⑳根据国泰安数据库的分类,控制权性质为集体所有制企业、港澳台资企业、外商投资企业、外国企业、社会团体、外国公民的上市公司,由于其治理的特殊性,超出本文研究范围,将其剔除;无法分类的上市公司,由于样本量比较少,不具样本代表性,将其剔除。