农村小额信贷推行阻力及其疏通措施研究

李富有 李新军

摘 要:农村小额信贷是当下农村发展建设的关键,但是而今农村信贷在推行过程中却存在很大的阻力,一方面是信贷机构内部可贷金额数不能满足其进一步发展的需要;另一方面是借贷农户的信用度较低,投资风险性大。采取合理有效的措施,规避农村信贷中存在的各种问题,才能使农村信贷得到更好地推广。本文就对农村信贷中存在的问题及其相应的疏通措施进行了分析。(本文原刊于南京师大学报社会科学版2014年8月)

关键词:农村信贷;成功率;道德风险;信誉度

农村的小额信贷针对的用户主要是小型工商业主、个体户和务农农户等,我国的农村小额信贷主要是为中型或小型企业,以及农民进行服务,这种把个人作为核心的贷款类型的可贷金额范围是1000元至20万。20世纪六七十年代,农村小额信贷产生了,最开始仅是用来促进农业的发展,同时也解决一些农民的贫困问题。贷款资金一般是由国家的金融部门和一些非政府性质的组织及团体进行发放的,其用途是在农业的技术方面的改造。由于我国对“三农”问题愈加重视,加之中央银行对农村信贷领域在经济和政策上的鼓励,农村小额贷款服务在农村越来越重要。农村信贷越来越成为脱贫的关键。但是由于信贷过程中存在的各种风险,很大程度上阻碍了农村小额信贷的进一步发展。

1 农村小额信贷中存在的风险

1.1 农村信贷的逆向选择性风险

1.1.1 小额度贷款机构或银行制定的贷款利率

通过对博弈论的研究,可以得到如下的分析:

假设如下:假设某一农民家庭的收益为f(x,y),x是指该农户准备投资某一项目的成功率,也就是指风险度。y即指借贷机构设置的贷款利率。银行或者信贷机构将资金投资给风险性小的农户,被称作低风险户;而信贷机构将资金投资给风险性高的农户,则被称为是高风险户。贷款农户会因为成功率的提高而增加收益,同时也会因为贷款利率的上升而减少收益,所以f(x,y)对x的导数大于0。y值越大,而贷款用户的收益就越小,则f(x,y)对y的导数小于0。

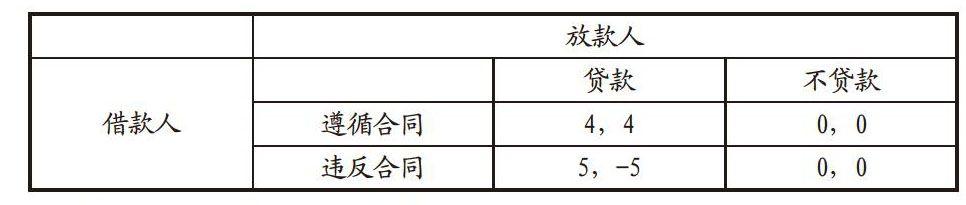

信贷机构对贷款农户的投资项目的风险度进行评估。小额信贷机构通过统计评估出某一贷款用户的大概风险程度,也就是对该农户的项目投资的平均成功率的评估,这里假定为P1,并且假定其最小的成功概率为P2,最大的成功概率为P3,则有关系P2 制定贷款的利率。小额信贷机构通过对平均成功率的分析,制定出一个合理的利率i1,由于信息的不对称因素的存在,使得信贷机构不能对不同的信贷对象制定不同的利率,而是必须制定出一个适合于几乎所有贷款人的利率。在农村小额信贷市场处在全竞争的情况下,信贷机构可得到该行业的平均的水平。假设只向风险性大的用户进行放贷,则对应的利率为i2;而假设只向风险性小的用户进行放贷,则对应的利率为i3,则有关系i3 1.1.2 小额信贷机构重新调整利率 伴随着风险度较低的用户不断推出市场,小额信贷机构将会重新对利率水平进行调整,此时投资市场的农民的风险度或是利率的平均水平就是i3与i1的平均值,这里假设为i4。 1.1.3 农户选择贷款与否 选择风险度低的用户进行投资。信贷机构投资项目的成功率高,就是指其风险度较低,这样最终成功时就会获得较低的收益,也即指成功率高,收益小。所以小额信贷机构以i1的利率对外放贷时,投资获益成功率高的农户就因为最终获益太少,而支付利息太高,就会不愿意再进行贷款。农户们认为f(P3,i3)是他们最希望得到的收益,也就是风险性低,并且对应利率也低。尤其是当农户进行投资的项目正处于市场的激烈竞争状态中时,因为i1>i3,并且f(x,y)对y的导数小于0,也即低风险性用户大数将远离借贷投资市场。 选择风险系数高的用户进行投资。投资项目的风险性高,高风险这里就代表最终的获益较高。一般情况下,风险性高的农户的利率往往大于i1。由于有限责任制的存在,贷款人的获益不可能小于0,这样,借贷农户将会获得好的收益,但却不用担心投资某项目而带来的失败损失。所以风险性较高的用户将会按照i1的利率进行贷款。 结论:最近时期的农村小额借贷市场会不断萎缩,并将遗留更多的高风险度用户。 1.2 农村信贷中存在的道德风险 农村小额信贷中,因为贷款者和借贷者之间的信息不对称性的存在,会产生借贷者道德方面的风险。在签订借贷合同之前,会出现逆向选择,在签订合同之后,就会出现道德风险。当农村的信贷机构对借款人进行借款之后,就会出现借贷的人脱离所签订的合同而进行随意性操作,例如农户会投资其他风险性比较高的项目而不是按照签订的合同内容进行。所以信息的不对称性就会使小额信贷机构不能全面的了解借款人的情况。假设借款人投资项目成功了,则借款人就会取得全部的利益,然而信贷机构还是仅仅获得利息的利益。假如借款人投资失败,借款农户就可能会不承受失败带来的损失。所以对于贷款农户来说,从数学期望角度判断,不遵循签订的合同进行会比按合同进行获得更高的期望。因此借贷双方的信息不对称性就会增大借贷人的道德风险。一定程度上会促使借贷农户更加不遵守合同。如下图表所示,假设借贷农户在收到贷款金后,不按照合同进行时能够得到5个单位的获益,高于按合同处理获得的4个单位的收益,分析如下:由于借贷农户不遵循合同而去投资风险度较高的项目就会在最终成功时取得高收益,而在失败的时候损失却非常小。可当未贷款成功时,获益则为0。故借贷农户往往会遵循优势战略而不按照合同进行。相对于此,小额信贷机构则会采取不借贷来满足信贷机构的优势战略。因此根据博弈论可知:借贷双方的信息不对称性产生的道德风险将会减少农村的信贷数量。 图表1 借款人与放款人呢之间的博弈 2 农村小额信贷在推行过程中存在的现实问题 2.1 农业经营风险较大,使贷款的回收率低

农民在进行农业方面的投资时,可能后被天气的因素影响,这样无疑增大了风险性。例如,农民在进行田地劳作时,收到了风雪或者天灾的影响,就会使农业收入大大降低,或者是颗粒无收,那么借贷人就可能会无法偿还贷款。例如2007年河南省发生的洪涝灾,受损特别大,将近21个县市都收到了损失,200万人受灾,有近18600公顷的农田作物被破坏,其中有近28165公顷几乎一点收成都没有,使得19.146吨的粮食减产,导致的经济损失有近8.78亿。再例如2008年,河南省遭受了特大冰雹。使得将近有57100公顷的作物受灾,有1300公顷几乎颗粒无收,导致将近1.2亿元的经济损失。这样的天灾直接显露出农作物的脆弱性。可以想象,面对如此境况,借贷用户对还款的可能性将大大降低。

2.2 农户信贷征集系统不完善

我国的农村信贷机构机制还不是很完善,因为借贷农户很难建立起信用的标准,而各个农村的信贷机构很难及时将贷款农户的的借贷资料录入系统,这样就很难及时使这些信息进行共享,使得农户的道德风险和投资风险难以评估。信贷机构因为对农户信息收集不够完善,会出现业务上的困难,回收的贷款也将会很少。

2.3 农村信贷的网点少,信贷金额低

农村主要是信用社、小额的信贷机构和一些商业性银行进行农村的信贷。最近几年信贷机构压缩,使得农村网上商业银行很多都已经关掉了。而农村信用社的可用资金的存储也已降低,很难满足农村农户借贷的要求。经过数据统计,我国很多地区的农村信用社都高达80%的贷款利率。我国的农民人数较多,但农民是处在收入较低的状态,很少有资金进行储蓄。所以导致农村信用社的可用资金少,难以满足现代农村的发展。我国的小额贷款公司的资金是其股东的资本金和捐赠的资金,还可能有银行方面的融资。但是贷款公司只进行存款,不能存款,使得贷款公司大多资金是其自有的资金。

3 对应问题的相关疏通措施

3.1 相关法律的制定

我国当前专门应对农村小额借贷规范的法律还未制定,可是为了更加完善我国的农村信贷机制,应该制定相关的法律法规。制定的法律体系应从信贷对象、利率、抵押和主体等几个方面进行设立。当前农村的信贷机构是农民进行信贷的主要途径。国家的一些邮政银行、农业银行等也开始进行农村的小额信贷业务。国家设立小额信贷的法律应该鼓励各银行机构及多种资本与农村相关部门进行合作,开展小额信贷等业务。法律可以规定拓宽小额信贷的借贷对象,如从养殖户和种植户扩大到农业的各种相关的项目,例如农村的个体户、农村小型企业和农业经营个体等。

3.2 农业保险和农村小额保险的结合

农户通过借贷,主要将资金投放在农业方面发展。然而由于洪涝等的天灾危害大,其风险性也很大,农户就很难完成既定的还款。所以,可以通过投保农业险来规避这些风险。因此可以在农村推行农业方面的保险,例如农业风险的防范基金,可以扩大风险的主体,进而提升借贷人的抗风险力。也可以对农户和借贷机构之间的信息不对称引起的道德风险进行有效的规避。

3.3 扩大信贷期限,增加信贷种类及贷款额度

农村的农业发展愈加被人们和国家所重视,而当下的农村小额信贷的贷款可贷金额度、种类和贷款期限都很难满足发展的需求,所以需要进行扩大。当前小额信贷的对象可以按消费信贷的方式,扩大信贷的领域和种类,而不是局限在生产性质类的贷款者。例如,信贷机构可以为农户子女上学、农户建盖房屋以及农户的花费等方面提供借贷资金。当然,信贷机构也可以根据当地的经济发展情况,适当提高可贷金额数,利用借贷资金投资农业项目,来推动该地区的农业发展。信贷机构增加小额信贷的种类的同时,也要适当放宽信贷的期限,使农户进行灵活借贷。针对不同的借贷农户,要制定恰当的贷款期限,可以更加适应当地的农业生产经营。

3.4 制定相适应的信贷机制,完善信贷的管理系统,降低道德风险

信贷机构和借贷农户之间的信息不对称性使得借贷期间存在道德风险。信贷机构应该采用适当的措施来遏制农户恶意不还款,推迟还款等的现象。在还未到还款的期限时,信贷机构可以适当增大贷款利率方面的优惠,对按规定时间还款的农户进行物质方面的奖励,适当地减少再次贷款的利息利率等方法降低信息不对称带来的道德风险。消除农户对农村小额贷款的认知,将“救济款”的定义从借贷农户的思想中根除,鼓励借款农户按照规定时间还款。与此同时,制定出相对较为完整和科学合理的信贷征集体系,这样就可以对农村信贷的规则进行制定,并且可进一步细化评定的标准,提升进行信用评定后的质量。“新农民、新农村”首要的道德素养就是诚实守信,所以要建立起人们的诚实守信的意识。也可以针对那些诚实守信的用户适当的增大信贷借贷额度;而针对那些信誉度低的借贷农户,向政府及有关部门提出,请求相关部门采取合理合法的手段进行惩罚,为农村的信贷机制创造出良好的环境。这样才可以在一定程度上规避道德风险。

3.5 通过和相关部门的交流,掌握更多的农民的真实情况

我国农村具有基层性质的自主性组织就是村委会,这个组织对当地的每个村民的情况最为了解,因此可以让信贷机构和村委会之间建立起联系,双方进行沟通,加强协作,最大程度地发挥出村委会掌握农户信息的优势。农村小额信贷的范围很广,所以和当地村委会进行了解各个借贷人的情况是十分必要的。也可以通过向村委会咨询而建立起所有借贷农户相关的信用档案,就能够使借贷农户建立起诚实守信的意识,还可以对农村信贷中存在的逆向选择性有效地避免。还可以通过和村委会的合作,在农村开展一些农村小额借贷方面的知识讲座,在一定程度上可以提高农民的借贷方面的法律意识以及借贷的信用意识,整体上推动农村中小额信贷的发展及其建设。

4 结语

农村信贷的推广,可以有效地促进农村经济等方面的发展。但是面对信贷推行过程中存在的各种问题及风险,采取恰当的措施降低风险程度是十分必要的。由于信息不对称性的存在,使得农村小额信贷将面临道德风险。与当地村委会和一些政府部门进行合作,在政策上和行动上有效地规避风险,广泛推广农村的小额信贷业务。(本文原刊于南京师大学报社会科学版2014年8月)

参考文献

[1] 张权辉.河南农业保险经营模式探讨[J].金融理论与实践,2010(4):94- 98.

[2] 张本照,唐明祥.小额贷款公司发展过程中遇到的问题及其建议[J].商场现代化,2010(6):51- 52.

[3] 范玲.对银行当前小额农贷业务的思考[J].黑龙江金融,2010(3):84- 85.

[4] 杜亚涛.农村小额信贷风险防范的法律对策[J].中国律师,2010(5):56- 57.

[5] 周雯娟,赵月.农信社小额贷款面临的风险及防范措施[J].商业经济,2010(6):80- 81.

作者简介

李富有,男,陕西乾县,博士,教授,博导,研究方向:国际金融理论与实务、中外金融业并购重组比较研究、金融制度的国际比较。

李新军(1967-),男,陕西西安,在读博士,研究方向:国际金融。