中国重工推动军工资产证券化

夏春晖

从去年5月停牌至今年9月混合所有制改革,再至10月13日发布对所属科技企业整合重组,中国重工利好消息不断,尤以推动军工资产证券化最具代表性

去 年,中国船舶重工集团公司(中船重工)旗下最重要的中国船舶重工股份有限公司(中国重工)进行了具有时代意义的军工资产整合。中国重工旗下拥有大连船舶重工集团(大船重工)、渤海船舶重工、武昌船舶重工有限责任公司(武昌重工)和青岛北海船舶重工等38家子公司。今年1月,中国重工成功收购大连造船厂集团有限公司(大船集团)和武昌造船厂集团有限公司(武船集团)军工资产后,成为中国最大规模的军工上市企业。

韬光养晦后的复牌

去年5月17日,中国重工发布颇具神秘感的《中国船舶重工股份有限公司重大事项停牌公告》。公告指出因企业控股股东中船重工正策划与中国重工有关的重大事项,经申请,企业证券连续停牌。

原本预计不晚于去年8月16日复牌,结果晚了近一个月,直到9月10日,中国重工终发复牌提示性公告,停牌期间中国重工究竟在谋划怎样一盘军工棋局也终于揭开面纱。这4个月期间,中国重工通过企业非公开发行股票方案,向大船集团、武船集团等不超过10家战略投资者,以不低于3.84元/股的价格,发行约22.08亿股A股股票,募资金额不超过84.8亿元。其中,32.75亿元用于收购军工重大装备总装资产及业务;26.6亿元投向军工军贸和能源装备建设项目;25.44亿元补充流动资金。募集到的资金将投向6个军工军贸装备以及7个军民融合产业技术改造项目。

今年年初,大船重工与大船集团签订的资产转让协议生效,武船重工与武船集团签订的资产转让协议生效,至此大船集团和武船集团拥有的军工重大装备总装业及资产的相关权利和义务分别转至大船重工和武船重工名下,而大船重工和武船重工均为中国重工的全资子公司。

提及此次增发84.8亿元收购核心军工资产的背景,中国重工表示经历了一些波折:“企业2007年做上市规划时,即打算收购军工资产作整体上市,无奈受制于当时政策法规,只能遵守‘整体上市、分步实施的发展战略。5年之后,终于完成股改上市、重大资产重组两部曲,目前正进入最后一步‘资产注入的冲刺期。”

由于此次中国重工的资产注入涉及军工重大装备总装业务,属于境内资本市场“重大无先例事项”,市场给予了高度关注和评价。本次收购军工装备总装资产并实现证券化,无论对中国重工还是军工行业都是开创先河之举,将成为中国资本市场的标志性事件。

9月11日复牌第一天,中国重工股票意料之中地出现涨停,截至收盘仍有近27.6亿元买单挂在涨停价4.91元处。当时中国重工的流通股本超过113亿股本,但全日成交仅2141万元,足见股东们对这只股票的重视和惜售。

军工“噱头”助推业绩

复牌之后的中国重工表现持续抢眼。根据中报,上半年企业实现营业收入254.3亿元,利润总额16.05亿元。截至6月末,企业总资产2084亿元,同比增长7.4%,军品业务尤其表现抢眼。通过收购大船集团和武船集团军工重大装备总装业务与资产,中国重工军品业务新增了超大型水面舰船、常规潜艇等,包括中国重工已有的核动力潜艇(分包)、大中小型水面战斗舰艇、大型两栖攻击舰、军辅船、水中兵器、舰船动力、舰船机电装备、武器发射装置、军用光电、通信导航系统及军用电子产品等,军工产品之全,越发巩固其作为中国规模最大军工上市企业的地位。

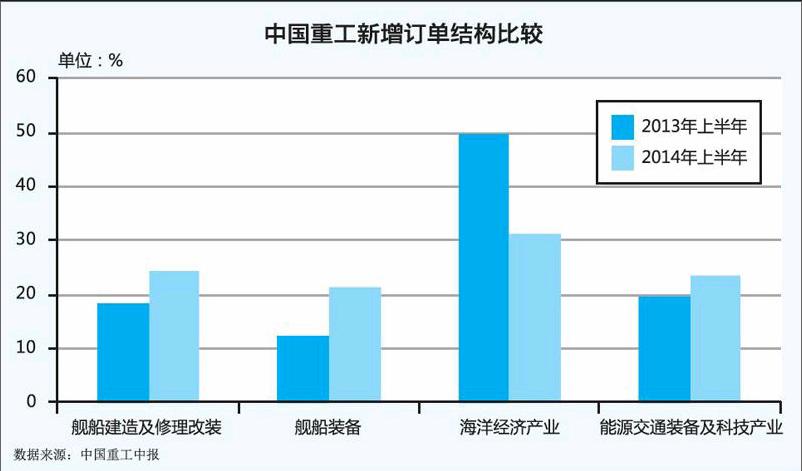

中国重工军品业务包含舰船制造及修理改装、舰船装备业务两大主要板块。舰船制造方面,现有大船重工、渤船重工、武船重工、北船重工、山船重工等五大造船企业。得益于军工资产的注入,该业务板块新承接舰船66艘、788.2万吨,吨位同比增长181.3%;共开工舰船28艘、367.1万吨,吨位同比增长148.8%。舰船装备业务方面,订单大幅增长,承接柴油机684台、333.4万千瓦,功率同比增加2.6倍。其中,低速柴油机221台、299.5万千瓦,功率同比增加4.5倍;压载水处理系统承接105套、2.2亿元,金额同比增长 97.2%。根据中报,中国重工舰船装备营业收入为30.5亿元,营业成本为25.43亿元,毛利率为16.61%,在军工领域首次拥有生产设计、总装制造、配套完整的产业链。自此,中国重工已经发展成为横跨军工军贸、海洋经济产业、能源交通装备及科技产业、舰船制造及修理改装、舰船装备等五大业务板块的全产业链舰船和海洋工程供应商。

中国重工作为中国规模最大的军工上市企业,承担着国防建设的重要使命,是海军装备的主要供应商,也为其他各兵种提供重要装备,同时,还积极开拓国际军贸市场。中国重工有 22 家子公司从事军品业务。上半年,企业承担的各项重要军工任务顺利推进,军品业务实现收入占比 18.6%。中国重工在财报中表示,预计未来军品业务占比还会进一步增加,收入占比也将继续提升。

谈及中国重工复牌后的强劲表现,及在资本市场掀起的巨大波澜,中国重工表示,从欧美市场来看,主要军工企业都是上市企业,而且市盈率都不低,与中国军工企业平均44~50倍的市盈率大体相当。由于军工企业经营稳健,没有大的业绩波动,军方付款有保障,基本没有销售费用和坏账计提,加之是订单生产,利润稳定,这也是投资者愿意给军工企业较高市盈率的原因。中国重工在上市之初是以民船业务为主,导致投资者容易将其与其他民船上市企业混淆。经过军工资产的注入,中国重工将大幅提升军工军贸业务的占比,成为真正的军工上市企业。特别是本次资产注入后,中国重工已被公认为中国资本市场首只军工股。

军工资产借“混改”升级

其实,对中国重工注入军工资产是中船重工进行混合所有制改革的重要一步。9月份,中船重工确认混合所有制改革方案,提出优化国有股权结构,根据不同成员单位的定位,明确相应的国有股权比例:国家有规定的关系国家安全和国家战略的单位,保持集团独资;对国家重点保军单位和集团重点发展领域的单位,保持集团的绝对控股;对部分支柱产业和高新技术产业中的重要骨干单位,集团保持相对控股;其他单位的国有股权比例则根据国家要求和企业战略确定。值得注意的是,改革方案明确中船重工的定位是国有资本投资企业,大力发展混合所有制经济是中船重工集团着力点。改革方案表示,将积极吸引各种所有制资本通过出资入股、收购股权、股权交换、融资租赁等多种形式参与以中国重工为主的资本运作,推进优质资产重组。改革方案还表示,集团的股份制改革要实现“一大多小”的格局——努力将中国重工打造成军工行业上市旗舰,同时培育和打造若干非船舶领域的上市企业。

中国重工作为中船重工最重要的上市平台,一直被注入优质资产。2009年,中船重工首先将12家企业和4家研究所整合实现中国重工IPO ;2011年中船重工启动重大资产重组,将剥离核心军品总装业务后的大船重工、渤船重工、北船重工和山船重工等4家造船企业注入上市平台;2012年,中船重工发行可转债,将剥离核心军品总装业务后的武船重工以及其他5家造船企业、中船重工船舶设计研究中心有限公司部分股权注入上市平台。随着中船重工“混改”大幕的拉开,更多的军工资产及科研院所资产将会陆续被注入中国重工,如中国重工10月13日对旗下16家科技企业进行整合重组。

中国重工借军工资产注入发力的背后,是中国建设“深蓝海军”所推升的海军装备需求。中国重工表示:“‘深蓝海军的必由之路,是持续发展航母编队建设、现役舰艇跨代升级”。注入军工资产的中国重工为军工板块的重组打开新的预期,中国海军装备升级换代的迫切需求,蕴含诸多投资机会,一些为航母配套的造船企业都有望借机得到新一轮发展。

今年以来,军工重组不断升温,从哈飞股份到航空动力、中航电测,再到此次中国重工的“重大无先例事项”,军工资产注入上市企业案例可谓接连不断;在大多数行业产能过剩的情况下,军工军贸是寥寥无几的产能未过剩行业。业内专家分析,该行业未来5~10年都是朝阳行业。在这两方面,中国重工都将占据绝对霸主地位,是国家高端装备产业的脊梁。

此外,海军装备的水面、水下产品的配套产业链,涉及国民经济80%的产业。这也是中国重工连续涨停,为何能带动军工板块、重工装备、高端装备及海洋经济相关企业涨停潮的原因所在。与军工热相比,那些投机性更大的海工热简直弱爆了。endprint