银行股:A比H更有安全边际

胡语文

由于A/H溢价指数逐渐接近100%,市场普遍认为A股与港股之间的估值差别已经消失,以至于即使沪港通开通,对A股的正面影响亦在消失。笔者认为,其实不然。沪港通的效果可能仍没有完全体现在A股市场。

原因主要在于:

1、 即使整体上来看,A股与H股价差已经逐渐消失,但一些主要的蓝筹股的A\H差价仍然存在;

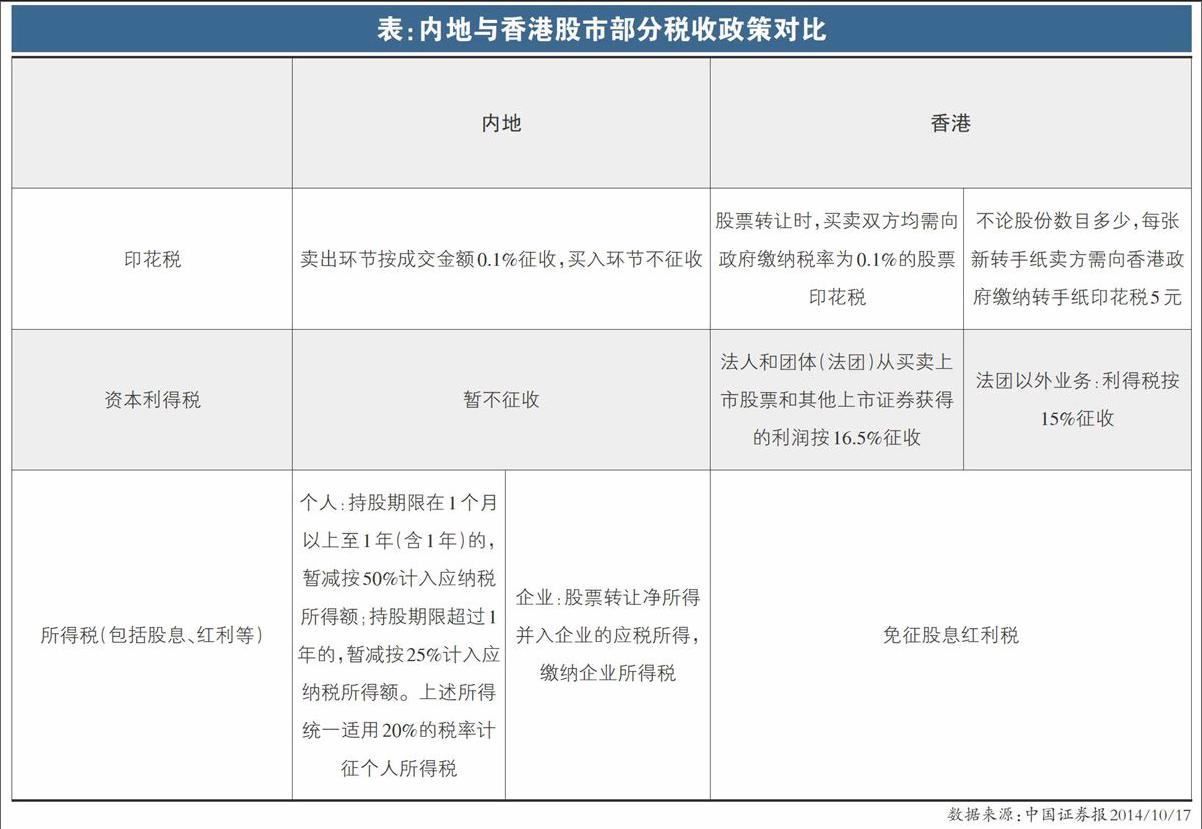

2、 由于两地资本利得税税收的不同,使得投资A股的投资者相比H股明显享受了15%或16%的折价。根据香港的有关规定,法人和团体从买卖上市股票和其他上市证券获得的利润按16.5%征收,个人利得税按15%征收。而投资A股则无需缴纳资本利得税。而资本利得税是投资者应缴税收所占比重最大的税种。其他诸如印花税和红利税率均较低,对投资者利润的影响均没有资本利得税那么大。

3、 港股和A股两地所面临的无风险收益率的变化不同,亦会影响投资者的预期。由于香港采取的是与美元挂钩的联系汇率制度,香港市场受美国货币政策影响大,受中国央行影响小。今年以来央行通过两轮SLF注入7000亿基础货币,再考虑到支持房贷和接连下调正回购利率,中央定向稳增长的态度愈发明确。尽管不是过去形式上的降息与降准,却是实质上的降息与降准。其实采取的方法虽然不是传统性质的方法,但目的都是一样的。那就是宽松的货币政策又开始发力了。

4、 最近,随着9月CPI回到“1”区间,创下了56个月新低,中国10年期国债收益率从9月份的4.3%直落到10月16日的3.82%,降息的力度之大最近两年罕见,降息信号明显。相比之下,港股受美联储QE退出的影响,无风险收益率上升的可能性更大。因此,当A股无风险利率正面临不断下降的前提下,A股相比港股的估值提升的可能性更大。

5、 我们可以确信的是,权益资产仍将在低估值、低通胀环境和低税率上的驱动下获得更可能向上的估值空间。这一点判断的理论基石来自于在巴菲特1977年在财富杂志发文,总结了牛市三因子模型——投资者收益的提供取决于三个因素:市场价格相对账面价值的低估、税率、通货膨胀率。文中做出了详细的分析,而他1977年的论证亦在随后的22年当中得到了一一验证。于是,在1999年巴菲特在财富杂志再次撰文分享了他过去34年的投资经验。

6、 从A股折价较大的银行和保险来看,从2009年以来美国银行反弹的驱动机制来看,利率下行是股价上升的必要条件。因此,未来利率继续下行将为A股银行股上行提供催化剂,加之本身的折价空间和资本利得税的优惠,都将给A股银行股提供更大的安全边际。