全国煤炭市场发展调研报告

按照要求,近期我们组成三个调研组,分赴河北、内蒙古、山西、河南等省区,开展了煤炭市场有关情况的调研。现将主要情况报告如下:

一、全国煤炭价格走势及下一步趋势初判

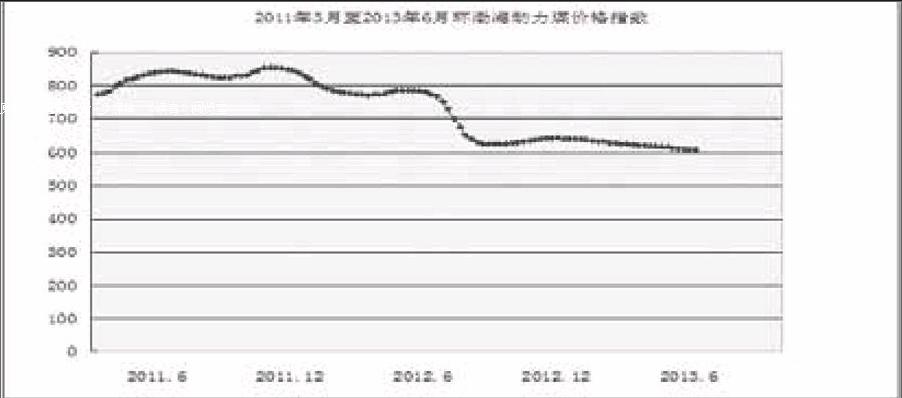

今年 1—5月,国内煤炭市场延续了去年以来的下行态势。有“煤价晴雨表”之称的环渤海动力煤价格指数持续阴跌,截至6月5日,5500K综合价格较年初累计下跌24元∕吨,继续刷新历史新低至610元∕吨,较4月末下跌3元∕吨,但下行动能整体呈现衰减迹象(见下图)。

受此影响,全国煤炭产量、投资规模出现近十年来的首次“负增长”。今年前4个月,全国煤炭产量11.5亿吨,同比减少2300万吨,下降2%;煤炭投资同比下降6.6%。去年以来,全社会煤炭库存居高不下,目前全社会煤炭库存2.92亿吨,比社会正常库存多1.5亿吨左右,表明国内煤炭市场供大于求。煤炭企业效益大幅下降,国家统计局信息显示,1—4月,全国规模以上煤炭企业主营业务收入同比下降1.6%,利润同比下降43.6%。部分省份大型煤炭企业亏损面达50%,内蒙古、山西等省区关闭的煤炭企业都在100家左右。

影响煤炭价格走势的主要因素有:

(一)宏观经济增速下调,影响煤炭价格和产销。煤炭是基础性能源,与宏观经济走势高度相关。据研究,煤炭行业在全国GDP增速10%以上时属于暴利行业,在8%左右时可以保本经营,在7%以下时则陷入惨淡经营困境。当前,GDP增长达到新世纪以来的新低,去年为7.8%,今年一季度为7.7%,煤炭行业已告别了经济两位数增长的暴利时代。

(二)电煤消费和煤炭出口持续减少,煤炭需求不旺。受宏观经济下行影响,电力、钢铁、化工等煤炭主要下游行业普遍不景气,煤炭需求不足。今年一季度,全社会用电量同比增加4.3%,增速较上年同期及四季度均有所回落。其中受水电增发影响,火电设备累计平均利用小时数同比减少95小时。1-4月份,全国主要发电企业累计消耗电煤43684万吨,同比减少2125万吨,下降4.6%;累计出口煤炭172.5万吨,同比减少188.7万吨,下降了52.2%。

(三)煤炭进口量持续高位,国内煤炭市场的供大于求状况加剧。去年全国累计进口煤炭2.9亿吨,同比增长29.8%。今年前4个月全国累计进口煤炭1.1亿吨,同比增长25.6%。澳大利亚、印尼煤炭从东南沿海向长江流域挺进,已进入湖南、湖北和江西;蒙古的煤炭从满洲里大量进入内蒙古,煤炭进口已呈南北夹击、沿海入江之势。沿海地区华能、国电、大唐旗下的一些电厂使用进口煤的比例超过60%,进口煤市场份额呈扩大趋势。有市场机构预计,今年我国全年进口煤炭量将突破3.5亿吨。目前,国内煤炭生产企业与国内进口煤用煤企业博弈严重,未来是否在进口煤炭(主要是褐煤)上设置环保标准存在不确定因素。

综合研判认为:短期内,存在夏季用电高峰即将到来和水电同比下降的利好因素,但在煤炭库存高企和产能继续扩大的背景下,即便市场环境有所缓和,需求有所增长,但也将很快被高位库存和停产复工所消化,煤价大幅反弹难以实现。由于国内煤炭和进口国际煤炭均已接近成本支撑线,价格大幅上涨和下跌的动力均不足,预计两三年内煤炭将在调整中维持当前价格平稳变化。中长期看,煤炭市场仍有较大的下行压力,煤炭行业有可能进入新一轮高成本、低增长、低盈利甚至局部亏损的深度调整期。

二、陕西煤炭运输及物流相关情况

1、铁路运力严重不足,公路运输成本较大。能源外送通道建设已经成为严重影响陕西省煤炭产业健康发展的瓶颈。以榆林煤炭为例,由于外输通道建设滞后,煤炭输出和电力外送受到了极大制约。铁路运输以神朔线和大秦线为主,神朔线是神华集团修建的国家一级电气化铁路,二期扩建后运力达8000万吨,但并不保证地方煤炭外运。大秦线相关数据表明,2013年1-5月共运送有据可查的陕西煤炭109.1万吨,仅占港口调入煤的1.12%。包西线是陕北煤炭南运的重要通道,尽管其设计运能达2500万吨,实际运输达2000万吨,但由于西延段的设计运能仅有1200万吨,处于严重超负荷状态。由于外运铁路建设滞后,榆林煤炭运到最近的秦皇岛港,煤价翻了一番多,也带来了高速公路拥堵等一系列问题。电煤在从坑口到电厂的流转过程中价格增长幅度少则50%,多则接近300%。

2、煤炭运输物流的现代化程度不高。主要表现在公路运输缺乏现代化技术手段的支撑,运输物流信息掌握不充分,常有空载等情况发生,运输成本居高不下。煤炭销售仍主要使用订货会的方式,销售方式较为单一,不能及时满足市场需求,也不能及时为生产企业提供准确的价格信息。

三、煤化工产业发展相关情况

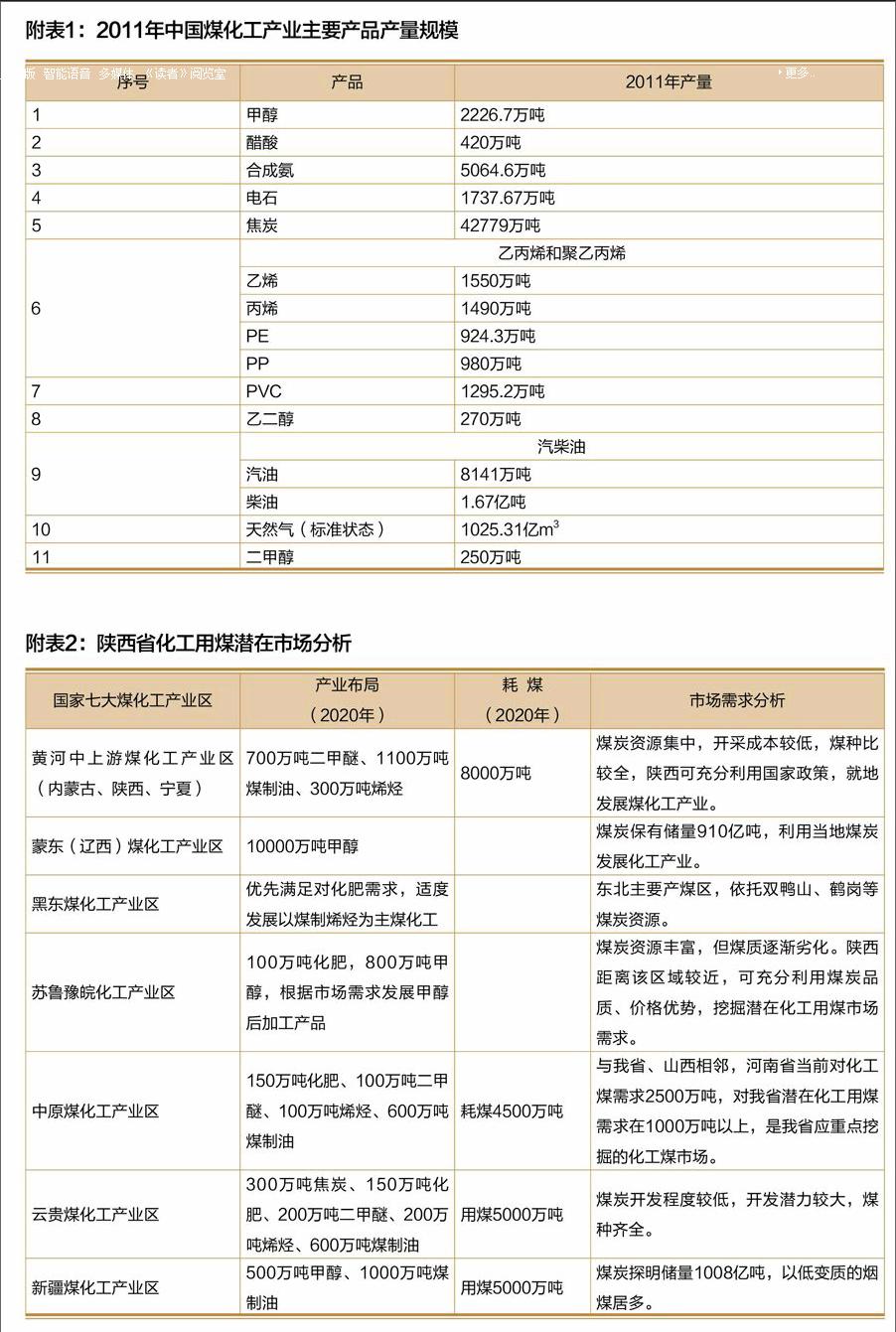

推进煤炭由燃料向原材料转化,是消化当前煤炭产能过剩的重要途径之一。我国目前传统煤化工产品产能基本过剩,新型煤化工产品中除二甲醚需求前景不明朗之外,其他新型煤化工产品前景广阔,近年来取得较快发展(见附表1)。最近,国务院办公厅公布《“十二五”国家自主创新能力建设规划》,六大新型煤化工包括褐煤综合利用、煤制芳烃、煤制天然气、煤制乙二醇、煤炭液化、煤制烯烃被列入“十二五”自主创新建设重点。现代煤化工产品作为国家战略性能源储备的重要发展方向,具有良好的发展前景,但产品市场尚处于成长阶段。

近几年,全国各地出现煤化工发展热潮,计划将煤化工打造成支柱产业的省份接近20个,已经基本形成了蒙东、黑东、苏鲁豫皖、中原、云贵和新疆等比较突出的产业集聚区域(见附表2),不仅包括山西、新疆、内蒙古这样的资源富集省区,也有一些煤炭资源调入大省和一些已被国务院确定为“资源枯竭型转型”的城市和地区。

预计未来10年煤化工产业产能年均增长率将达30%以上,2020年煤炭需求3.6亿吨。陕西煤炭属于特低灰、特低硫、特低磷和中高发热量的“三低一高”优质煤,在化工煤领域具有较强的竞争力。调研发现,如能破解运输瓶颈制约实现铁路运输,提供稳定煤炭货源,仅河南煤化对陕西化工煤需求就将超过1000万吨。但通过调研发现,目前主要存在两个突出问题制约着陕西省化工煤销售。一是长期受制于煤炭运输瓶颈制约。化工用煤既对煤炭产量品质有很高要求,更需要运输渠道的畅通稳定。由于铁路运力不足,河南省与陕西省部分企业签订的陕煤火车运输合同很难兑现,无法保障运输渠道畅通稳定,一些化工企业心存顾虑,无法放心大规模使用陕西省煤炭。二是煤炭企业销售服务意识有待提高。部分国有煤炭企业不仅不积极主动寻找客户市场,等客上门,就是对主动找上门的重要客户也存在着门难进、脸难看、事难办现象,极大伤害了客户的感情。

四、相关对策建议

1、着力突破公路、铁路和电力运输通道的瓶颈制约。山西现有8条铁路运煤通道和“三纵十一横”高速公路网架作为运煤干线。陕西省应积极与神华集团协商,兑现神朔、朔黄铁路专用线13.1%的地方煤炭外运合同承诺量。积极协商国家电网公司,同时加强与各用电大省沟通,积极争取外送电量。加快彬长至山东、安康至重庆等陕西省“十二五”重点外送通道建设,尽快形成稳定可靠的外送通道,满足陕西省电力外送需要。

2、加快发展煤炭物流等产业。抓住国家推进铁路行业改革的机遇,研究组建由煤炭企业与铁路货运企业联合的大型煤炭物流集团,打通铁路外运通道。积极探索由省内煤炭企业和陕重汽强强联合,合资设立大型煤炭运输集团,既增加煤炭运力、送货上门,又可获得煤炭运输环节的利润,形成依托于煤、提高煤炭核心竞争力的物流产业。

3、探索建立全省统一的煤炭销售体系。借鉴兄弟省区经验,积极探索在全省建立起统一交易、统一结算、统一安排运力、力争统一销售价格的“四统一”煤炭运销模式,避免竞相压价、恶性竞争。构建统一的煤炭销售和直接面向用户的煤炭采购电子平台,促进煤炭上游和下游对接,减少煤炭的流通环节。近期,要责成有关部门加大协调配合力度,通过政府搭台,借助省内外煤炭产、销协会的信息网络优势,促成产销直接见面,合作洽谈,千方百计拓宽煤炭销售渠道。

4、积极推进煤电联营。推动煤炭企业与省内外电力、冶金、化工等行业企业以产权为纽带,通过相互持股建立紧密的战略合作关系,从上下游变成利益共同体,形成利益共享和风险共担的机制,实现更加稳定的煤炭供应保障体系。

5、大力推动“三个转化”向高端化、精细化、终端化方向发展。坚持和发展“三个转化”思路,重点是应用成熟先进的转化技术,整合各方面的资源,全力打通煤化工产业链,制造出能上货架、进家庭的终端产品。借鉴兄弟省区经验,建设煤-电-粉煤灰提取氧化铝-电解铝、煤-电-有色金属、煤-电-多晶硅-光伏制造、煤-电-盐化工氟化工、煤-电-建筑-陶瓷、煤-电-云计算等循环经济产业链,大幅提升煤炭的经济效益。

6、争取设立全国性化工煤交易中心。陕西省煤炭质优价高,如作为电煤使用其优势无法充分发挥,市场竞争力受限。如果作为化工用煤,则市场潜力巨大,能够打开巨大发展空间。建议参考秦皇岛港编制并发布环渤海动力煤价格指数、山西设立中国(太原)煤炭交易中心等成功做法,研究和争取在陕西省设立全国性化工煤交易中心,并积极开拓煤炭金融衍生产品,争夺化工煤领域的话语权和定价权,促进煤炭金融业蓬勃发展。