人民币汇率弹性浅析

孟阳+李方远

摘要:本文分析了今年以来我国人民币汇率弹性变化情况,以及增强人民币汇率弹性的政策效果,在此基础上,对有利于抑制跨境资金套利活动、合适的人民币汇率弹性范围进行了简要分析和测算。

关键词:汇率改革 汇率弹性 套利资本 夏普比率

我国人民币汇率改革的总体目标是,建立健全以市场供求为基础的、有管理的浮动汇率体制,保持人民币汇率在合理、均衡水平上基本稳定。今年以来,人民币汇率弹性显著提升。汇率弹性的增大有利于减少跨境资金套利活动,提高货币政策的有效性。目前的人民币汇率弹性是否充分?未来多大的汇率弹性能够抑制套利动机?本文将对汇率弹性的变动情况及合适范围进行简要分析和测算。

人民币汇率弹性显著提升

人民币汇率弹性,一般是指人民币兑美元汇率的波动率,其大小能够反映出人民币是否呈现双向波动的态势。人民币汇率波动加大意味着人民币将避免单方向升值或贬值。人民币汇率弹性可以通过即期汇率的波动率来衡量,具体可通过对标准差或者期权隐含波动率的估算来获得。

(一)人民币汇率呈双向波动

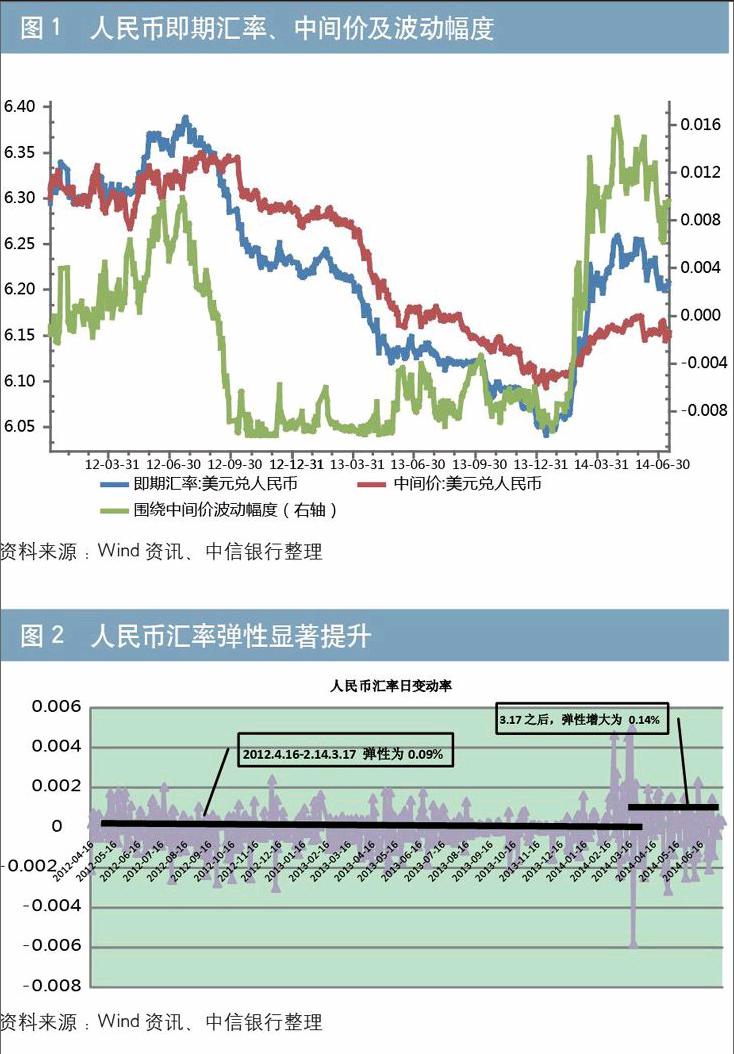

今年以来,人民币对美元汇率波动率明显增大(见图1)。年初,在跨境资本流入压力较大的情况下,央行增加购汇,缓解了人民币升值压力,同时,下调中间价,在国内经济增速放缓以及美联储逐渐退出量化宽松政策的背景下,引导人民币汇率双向波动预期。随后,央行在3月扩大银行间外汇市场人民币兑美元交易价浮动幅度,此后汇率出现较大波动。但与前几次贬值不同,此次人民币出现贬值的时间段为1~4月,从央行口径新增外汇占款数据来看,央行持续购买外汇资产。而与之形成对比的是,2011年末和2012年初在人民币汇率出现贬值后,央行曾立即停止购买甚至卖出外汇。

而在2014年2季度,随着国内房地产市场调整幅度加大,市场风险偏好降低,人民币汇率呈现出较快的贬值势头。此时,央行开始增加售汇,减少购汇。5月,在贸易顺差较大的情形下,央行外汇资产增量几乎为零。

2014年6月初及7月初,虽然央行外汇资产变动小,但是通过对中间价的引导,一样起到了引导汇率双向波动的效果。

(二)汇改后的人民币汇率弹性显著增大

我国曾分别在2012年4月16日、2014年3月17日调整银行间即期外汇市场人民币兑美元交易价浮动幅度,调整后分别扩大了0.5和1个百分点,目前日内即期价格围绕中间价的波幅限制为中间价上下2%之内。笔者通过计算人民币兑美元即期汇率收盘价的每日变动率标准差,来衡量汇率弹性的变化。通过计算发现,今年汇改之后,人民币汇率弹性显著提升。在上述两次汇改之间,人民币汇率弹性为0.09%,而在今年汇改之后,弹性增大至0.14%(见图2)。

由此可见,汇率弹性的大小与日内即期价格围绕中间价的波幅限制等密切相关。当即期价格围绕中间价的波幅区间增大时,汇率弹性往往也会增强。

人民币汇率弹性增大的政策效果分析

2005年7月,我国开始实行以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,人民币汇率形成机制改革迈出历史性一步。2010年6月,我国进一步推进汇率形成机制改革,核心是坚持以市场供求为基础,参考一篮子货币进行调节,继续按照已公布的外汇市场汇率浮动区间,对人民币汇率浮动进行动态管理和调节。此后,我国又继续扩大银行间即期外汇市场人民币兑美元交易价浮动幅度,使人民币汇率逐渐趋向合理均衡水平。在资本项目逐步放开的背景下,我国增强人民币汇率弹性的政策效果主要有以下两方面。

(一)有利于减少跨境套利活动

今年上半年,央行的汇率政策意在引导人民币汇率双向波动,避免形成较强的单边升值或贬值预期。上半年,人民币汇率波动性明显增加。

央行通过引导市场对人民币汇率双向波动的预期,加大汇率弹性,有利于降低人民币的跨境套利活动。跨境套利的收益来自于国内外利差和人民币升值预期,汇率的双向波动则加大了跨境套利成本,增加了投机者风险。央行研究局首席经济学家马骏指出,在资本项目开放的条件下,一定要有更大的汇率弹性,否则会吸引大量投机资金流入。

2013年下半年,人民币汇率弹性曾整体维持在较低水平。因为市场汇率靠近浮动区间升值1%的边界,并且中间价波幅有限,市场汇率只能单边波动。2014年3月以来,人民币汇率贬值以及汇率波幅区间的扩大具有双重效果,既降低了跨境套利活动的收益,又增加了跨境套利活动的成本。何东等人的研究指出,在人民币有效实际汇率基本接近其均衡汇率的情况下,央行可以通过扩大汇率波动幅度和对汇率市场进行不可预测的间隙性干预来影响市场对未来汇率的预期。

(二)有利于提升货币政策的有效性

李克强总理在非洲出访时曾表示,“比较多的外汇储备已经是我们很大的负担,因为它要变成本国的基础货币,会影响通货膨胀”。笔者认为,今年央行进一步扩大人民币汇率的波动幅度,有利于逐步摆脱被动依靠外汇占款供应基础货币的模式,提升国内货币政策的有效性。

2005年汇改之后,人民币汇率基本处于单边升值走势。在单边升值预期下,国内结汇意愿强烈,截至2014年6月末,我国外汇储备高达3.99万亿美元,而外汇占款余额高达27.2万亿元,约占基础货币的99%。对于这种被动依靠外汇占款供应基础货币的模式,央行不得不对其进行反向对冲,而这些对冲操作可能并不仅仅单纯基于当时国内经济发展、通胀水平和宏观调控的需要,因此货币政策效果可能会受到影响。

随着人民币汇率弹性的提高,人民币单边升值或贬值的预期被打破,企业和个人持有外汇的预防性和投机性需求上升,增持外汇资产的意愿增强。2014年2月以后,企业和个人的结汇意愿呈下降趋势,购汇意愿呈上升趋势,银行代客远期净结汇规模从年初的250亿美元降至目前的8亿美元,表明经济主体对未来的汇率看法存在分歧,以往的结售汇行为模式正在发生变化。未来,随着形势的变化以及人民币汇率弹性的增强,外汇占款增量总体将呈现双向波动态势,余额增速将继续放缓。基础货币投放模式也将逐步摆脱高度依赖外汇占款的模式,从而在货币政策上获得更多主动权。

汇率弹性有继续扩大的空间

根据笔者分析,近期跨境套利收益有所下降,主要是对人民币的贬值预期降低了人民币投资收益,但是国内外利差仍然维持较高水平。用3个月SHIBOR和LIBOR衡量,中美利差仍然有4.6%(见图3)。从中期来看,由于我国利率市场化的推进以及美联储加息周期尚未来临,国内外利差仍将吸引跨境套利资金流入。

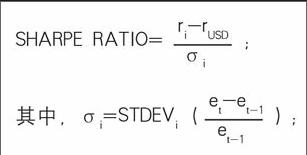

针对较高的利差,目前的汇率弹性是否充分?如果不充分,则需要汇率弹性扩大到多少合适?对于这个问题,央行经济学家马骏认为:“至少有两个方法可以来估算需要多大的汇率弹性才能抵消套利的动机,以达到抑制短期套利资本流入的目的。比如,如果人民币与美元无风险利率之间的利差为3个百分点,那可以计算出多大的汇率波动率才能将夏普比率(Sharpe ratio,一种风险调整后的投资回报率)降到对投机者没有吸引力。再比如,也可以用外汇期权模型来计算出多大的汇率波动率才能将汇率的对冲成本推高至与利差相当的水平,使得其无利可图”。

笔者这里采纳马骏的第一个思路,对汇率弹性做以简单估算。

上式中可以理解为人民币等高息货币与美元等低息货币的利差(年化后),为人民币兑美元的即期汇率,定义为汇率的波动率。如果采用每日汇率进行计算,则需要换算为年化值(假设汇率是随机游走的,并假设每年有250个交易日,则年波动率=日波动率×)。

经过计算,2011年以来人民币汇率年波动率约为1.66%,即使在2014年3月扩大波幅之后,也仅为2.38%,与主要货币波动率相比,人民币汇率波动率仍然偏低,诸如英镑、欧元、日元、澳元汇率波动率在7%~11%之间,是人民币波动率的4~6倍多。

再从其他高息货币来看,这里以澳元、新西兰元为例,它们与美元之间长期存在正利差,最近这个数字差不多在2%~3%,最高甚至可以达到4%。采用彭博提供的无风险3个月期国债利差作为分子,汇率期权隐含波动率作为分母,计算得到自2011年以来,澳元与新西兰元套利活动的夏普比例基本介于0.15~0.4之间,而人民币汇率由于波动率较低,其套利活动的夏普比率在1.5以上。假设认为澳元、新西兰元的夏普比率属于正常水平,那么要使得人民币的夏普比率降至与之接近,即同样介于0.15~0.4之间,那么在人民币与美元利差3%的水平下,通过前述夏普比率的计算公式来测算,需要人民币汇率年化波动率在7.5%~20%之间,取平均值大约为目前水平的5倍左右,可见汇率弹性仍需进一步扩大(见图4)。

综上所述,如果要通过汇率双向波动来遏制正利差所带来的资本流动,则有必要增加人民币汇率波动率,使每日汇率波动率提升至现有水平的5倍左右,即年化波动率提升到12%左右,进而使套利活动的夏普比率由目前的1.5以上降至高息货币的一般水平,即0.15~0.4之间。

作者单位:中信银行金融市场部

责任编辑:印颖 廖雯雯

参考文献

[1]何东:《利率市场化如何影响跨境资本流动》,http://www.cf40.org.cn/,2014-04-12.

[2]万荃:《用新视角和方法来研究宏观经济 访央行研究局首席经济学家马骏》,http: //www.financialnews.com.cn/yw/ft/201406/t20140612-57340.html,2014-06-12.