民营企业中期票据发行利率溢价问题研究

刘向涛

摘要:随着中国信用风险的逐步显性化,民营企业信用债的信用违约风险问题逐渐成为市场关注热点。本文通过构建一条民营企业中期票据发行利率溢价曲线,重点分析了该曲线的特征及影响曲线波动的主要因素,并对该曲线的未来走势进行预测。

关键词:民营企业 中期票据 利率溢价曲线 信用风险

随着银行间债券市场的发展以及发行主体的不断扩容,民营企业逐步成长为其中重要的一类市场参与者。同时,随着“超日债”违约事件出现、刚性兑付预期打破,中国信用风险逐步显性化,民营企业信用债的信用违约风险问题逐渐成为市场关注的热点。

在中国当前的市场环境下,国企与民企在违约风险概率上仍存在明显区别,多家研究机构(如中信证券、中金公司等)的投资策略报告提及规避中低等级民营企业信用债,因而民营企业信用债发行利率溢价,即所谓的“所有制溢价”便成为中国信用债定价中存在的一个特殊问题。

为研究民营企业债券发行利率溢价问题,本文拟构建民营企业中期票据发行利率溢价曲线,选择中期票据主要是因为其样本数据更为丰富,期限结构也比较多样,能更好地分析不同期限中期票据发行利率溢价情况。

本文拟分析以下几个问题:

第一,民企中票发行利率是否存在“所有制溢价”?

第二,如民企中票存在发行溢价,其溢价程度、溢价波动特征如何?

第三,该发行溢价主要与哪些因素相关?这些因素中哪些是最主要的?

第三,未来民企中票发行利率溢价是否还存在,溢价程度、波动情况将如何变化?

民企中票发行利率溢价曲线的构建

为使利率溢价曲线只反映“所有制溢价”情况,尽量剔除其他因素的影响,本文从存续期内所有无担保中期票据中将民营企业中期票据筛选出来。截至2014年5月末,无担保中期票据共发行1807只,其中民营企业共发行168只1。数据采集完成后,将同一月份发行的相同期限、相同信用等级的民企中票发行利率的加权平均与市场总体加权平均利率做差(以发行金额为权重),再对不同期限、不同信用等级的利率溢价曲线进行算术平均,从而得出总的民企中票发行利率溢价曲线(以下简称民企中票溢价曲线,见图1)。

从该曲线走势来看,自2010年开始,除个别月份外,民企中票发行利率均比市场总体水平要高,这基本回答了本文的第一个问题,即在剔除其他因素后,“所有制溢价”现象在中国信用债市场的确存在;另外,自2011年9月份起,民企中票溢价曲线的波动明显加大,这也符合中国债券市场信用风险逐步显性化的现状,因而本文倾向于认为民营企业信用风险的确要比其他类型企业要高。

民企中票溢价曲线的特征

(一)总体溢价水平呈上升态势

本文将各年平均的民企中票发行利率溢价情况与各信用等级中票发行加权平均利率的利差进行比较,结果见表1。

总体来看,与信用等级利差平均值相比,2011年及2012年民企中票发行利率溢价水平约为前者的1/4至3/1,2013年约在1/2左右,2014年1~5月达65%,其相对水平呈上升态势;从绝对水平来看,2010年以来民企中票发行利率溢价水平也一直呈上升态势。

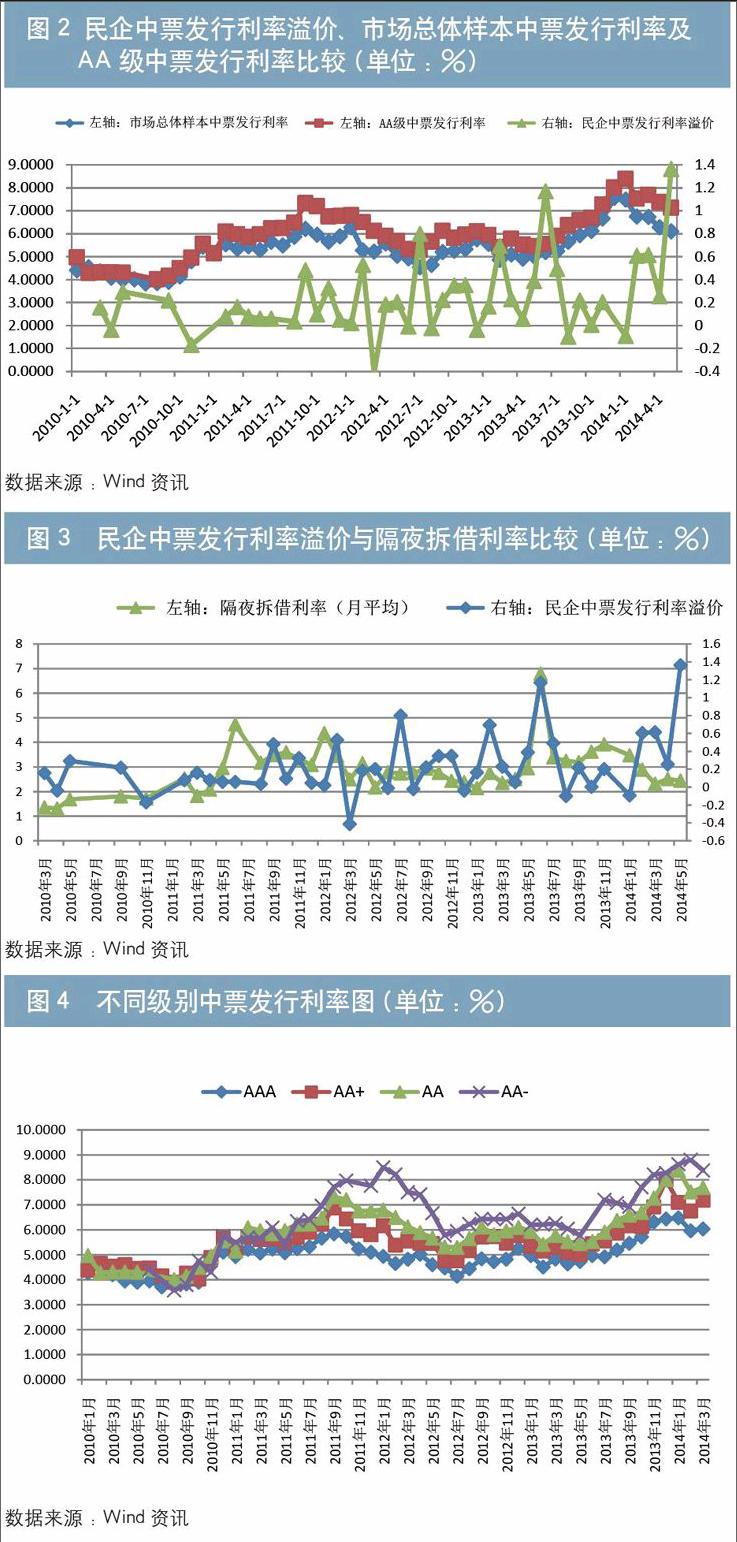

(二)民企中票溢价曲线波幅更为剧烈

本文将民企中票发行利率溢价数据序列与同期限市场整体中票发行利率及AA等级中票发行利率进行简单比较(选择AA等级主要是因为民营企业位于这一等级序列的比重最大)。由图2可以看出,市场总体走势有一定的趋势性,单边上扬或下降的情况比较多,民企中票溢价曲线波幅则更为剧烈,上扬或下降的数据点很少超过3个月。同时还能够看出,民企中票溢价曲线的波动与市场总体利率的波动没有明显关联。

编者注:“总体票面利率”改为“左轴:市场总体样本中票发行利率”,“AA票面利率”改为“左轴:AA级中票发行利率”,“民企利率溢价改为“右轴:民企中票发行利率溢价”

(三)季末效应不明显

从季节性来看,2010年至2014年一季度,民企中票发行利率溢价数据序列在一季度均值为0.2291%,二季度均值为0.3121%,三季度为0.2606%,四季度为0.1293%。其中,二季度最高,四季度最低,但通常四季度发行只数及金额也比较小;从季末效应来看,季末月份(即3、6、9、12月)均值为0.2225%,与总体均值0.2399%相差不大。

(四)内部差异性较大

从民企中票溢价曲线得出的过程来看,民企中票不同期限、不同等级下的溢价情况往往表现出不同特征,个体差异较大。这说明本文既要分析总体利率曲线的情况及影响因素,也要分析不同期限、信用等级下溢价曲线的不同特征。

民企中票溢价曲线的主要影响因素

(一)资金面对民企中票发行利率溢价的影响

资金面是造成信用债利率波动最为重要的因素之一,对信用债利率的影响也显而易见,即资金紧张时发行利率抬升,资金宽松时发行利率下行,但对于民企中票溢价曲线是否有影响、如何影响则难以确定。银行间隔夜拆借利率能够大体测度银行间资金面状况,因此本文将民企中票发行利率溢价与银行间隔夜拆借利率进行比较(见图3)。

2013年之前,民企中票发行利率溢价的波动与资金面状况并无明显关联;而自2013年开始,大部分时间内两者波动基本一致,最为明显的表现是在2013年6月,即“钱荒”期间,两条曲线均出现大幅上扬。这表明在资金紧张时,对于同一期限、同一信用级别的企业,投资者对国有企业的偏好更为显著。

编者注:隔夜拆借利率(月平均)改为“左轴:隔夜拆借利率(月平均)”,“民企利率溢价”改为“右轴:民企中票发行利率溢价”

(二)信用风险事件对民企中票利率溢价的冲击

由于中国信用债市场发展时间较短,且债券市场在很长一段时间内未发生过违约事件,因此很难依靠历史数据计算违约率,债券发行利率未能完全反映出企业间的个体差异。从不同信用等级中票发行利率走势来看(见图4),在2011年下半年以前,各信用等级发行利率差异也比较小。自2011年底开始,随着宏观经济环境的变化,中国债券陆续出现一系列信用事件,信用风险逐步显性化,不同信用级别中票发行利率走势也出现了分化,利差逐渐增大。

结合民企中票溢价曲线来看,随着信用风险事件的逐渐增多,利率溢价中枢也在不断上升;但在信用事件集中爆发的几个时间段内,利率溢价并未出现明显波动,这里面可能的原因包括:前期爆发信用事件的山东海龙、新中基多为国有控股企业,对民营企业信用风险影响不大;中小企业发债金额较小,对债市冲击较小;信用事件冲击有一定的时滞性,时滞期及持续时间很难确定等。

(三)信用评级下调与民企中票发行利率溢价间的关联

与信用风险逐步显性化相一致,在2011年下半年之前,中国债券市场很少出现主体评级下调情况,而自2011年年底开始,由于经济环境变化、发债主体信用级别下移等因素的综合影响,主体评级下调的情况逐渐增多(见图5)。

从图5来看,2013年二季度至今评级调降只数与民企中票发行利率溢价走势基本一致,而2011年底至2013年初两者的关系并不显著。

编者注:“评级降调支数”改为“左轴:评级降调只数”,“民企利率溢价”改为“右轴:民企中票溢价”

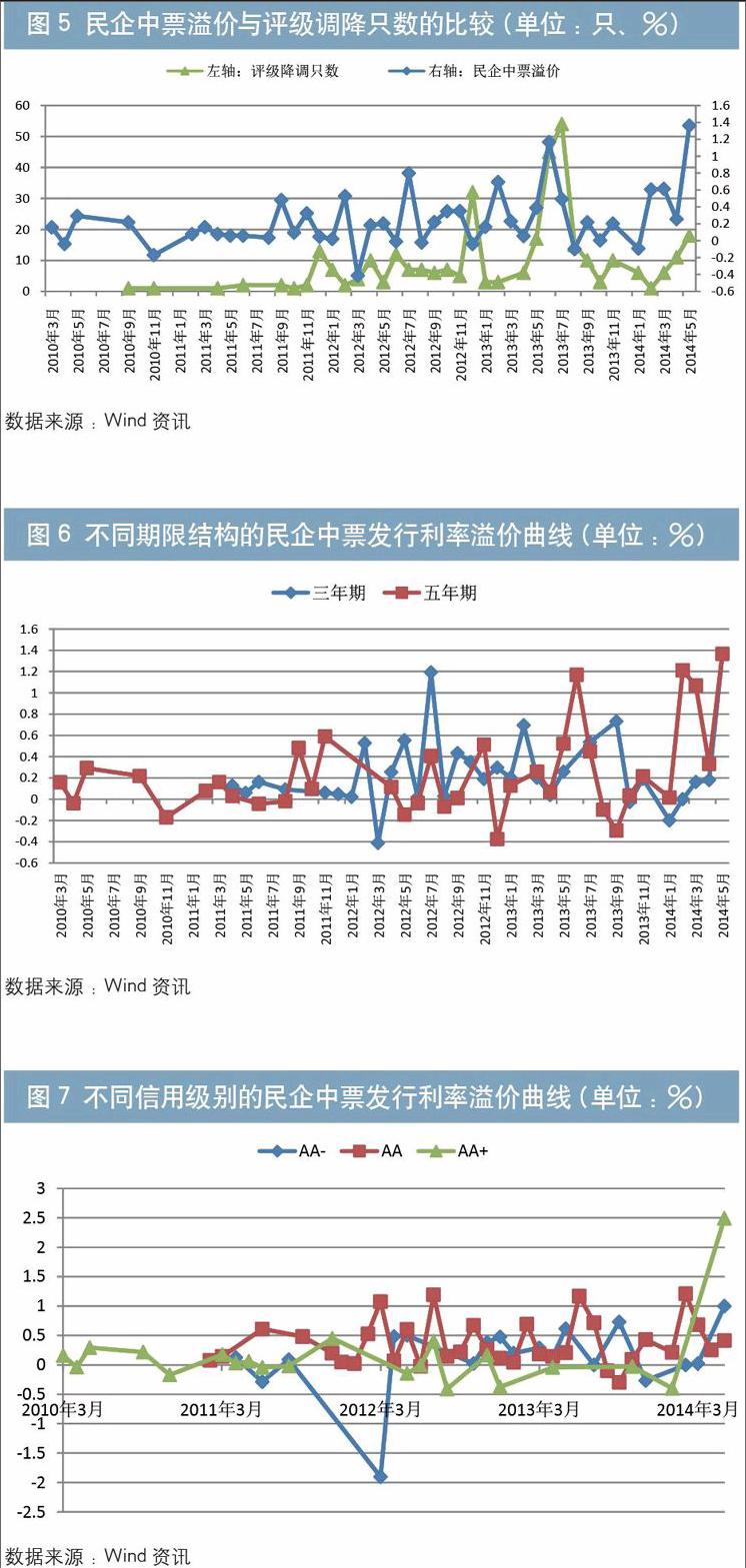

(四)不同期限、不同信用级别对民企中票溢价的影响

发行中票的民营企业以AA、AA-为主,三年期、五年期均有发行。从不同期限情况来看(见图6),三年期、五年期民企中票发行利率溢价波动不完全一致,也未明显出现一者比另一者更高的情况,可见发行利率溢价与期限结构之间的关系并不明显,但2014年以来五年期发行利率溢价曲线出现抬升;从信用级别来看(见图7),2014年之前,AA级民企中票发行利率溢价现象最为明显,AA-次之,AA+最为不明显,这主要是因为自2012年起,AA+民企中票发行只数较少,同时民企被评为AA+的也屈指可数,资质较好,市场认可度也比较高,但2014年开始这一趋势出现变化,AA+与AA-的发行利率溢价开始抬升。

(编者注:请美编调整下横轴时间点位置,零点位置时间与纵轴重叠)

(五)其他因素

其他因素也可能造成民企中票发行利率出现溢价并对溢价水平造成影响,如发行只数及发行节奏、行业分布及行业态势、城投债利率波动等,有待进一步研究和挖掘。

总结及预测

(一)主要结论

通过上述研究,可以得出以下结论:

第一,2013年以来,国内经济出现下行态势,信用风险事件逐渐增多,信用评级下调的发债主体家数也在不断增长,信用风险逐步显性化。由于国有企业存在政府外部支持的可能性,因而相较国有企业而言,民营企业债市融资成本在逐渐抬升,相较其他类型企业的发行利率溢价也在加大。

第二,民企中票发行利率溢价与资金面情况存在关联。特别是在债市资金面紧张时,市场更热衷于中高等级国有企业信用债而非民营企业债,此时民营企业的信用风险溢价也将攀升至较高水平。

第三,民企中票溢价曲线呈现出窄幅波动的特征,且波动周期比较短,从三个月至六个月不等。这显示出民企中票发行利率易受其他各类因素的影响,同时内部资质差异也比较大,且这种差异未完全反映在信用级别上。

第四,从信用级别角度看,AA级民企中票发行利率溢价状况最为明显,显示出在目前外部评级情况下,AA信用级别内部资质差异较为明显,市场接受度差别也比较大。

第五,2014年以来不同期限、不用信用级别民企中票溢价曲线走势开始呈现出不同于以往的特征,这一现象有可能是对前期走势的修正,有待在更长时间内进一步检验。

(二)未来民企中票溢价曲线走势

从近期情况来看,银行间债市刚性兑付预期的打破只是时间问题,且有很大概率出现在民营企业上;发债主体信用级别下移的趋势仍将持续,且企业资质分化将加大。预计在未来3~5年内,民企中票发行利率溢价中枢仍将上行,并维持窄幅波动,在资金面紧张时(往往是季末)出现高点。

从远期来看,预计民企中票发行利率溢价将回调至较为合理的水平,并围绕这一水平上下波动,波动幅度较前期趋缓,但发行利率溢价是否会回调至零左右很难确定,主要取决于中国经济改革及经济结构调整能否顺利完成。

本文存在的不足

本文尽可能对影响民企中票发行利率溢价的因素进行研究,并据此得出一些结论,同时对未来曲线走势进行预测。但除文中讨论的这些因素外,推论的可靠性也会受到其他因素的影响,例如民营企业信用风险溢价既会通过发行利率溢价来表现,也可能以民营企业“用脚投票”的形式体现在发行只数和金额上;民营企业与国有企业的行业集中度可能存在差别,因而发行利率溢价可能也体现了一定的行业差异而非所有制因素;信用风险事件对发行利率溢价的影响可能有一定滞后性,但滞后期很难判断,因而考量某一信用风险事件对民企中票发行利率溢价的影响存在一定困难等。这些问题均有待在以后的研究中进行深入探讨。

注:

1.数据均来自于Wind资讯,选择无担保类中票主要是为了剔除担保对债项的提升作用,使主体评级与债项评级保持一致;另外,数据只包含单体企业,不含集合类。

作者单位:中债信用增进投资股份有限公司

责任编辑:廖雯雯 印颖