2013年世界天然气工业发展综述

秦 园 王 蓓 胡奥林 牛 新

(1.中国石油西南油气田公司天然气经济研究所,四川 成都 610051;2.中国石油西南油气田公司输气管理处,四川 成都 610213)

0 引言

2013年,伴随着全球经济增速继续小幅回落和工业生产、贸易疲弱的国际大环境,世界天然气工业整体呈现平缓推进的发展态势,各项指标仍创历史新高:天然气储量基础继续扩大,天然气产量和消费量平稳增长,国际贸易量逐渐复苏,供需基本平衡,区域市场价格差距逐步缩小。值得关注的是:发达国家及地区工业及发电用天然气消费量持续下跌,新兴经济体成为天然气消费市场复苏的主要动力,并以此改变全球天然气市场格局。

1 天然气储量平稳增长

全球天然气剩余探明储量在2009年达到5.7%的最高增幅后有所回落,最近两年储量增幅略有回升。据美国《油气杂志》统计,2013年,全球天然气剩余探明储量为198.9×1012m3,与2012年相比,增加了3.9×1012m3,增幅为2.0%。从2009年到2013年,天然气探明储量累计增加了11.7×1012m3,相当于1 790×108t bbl。

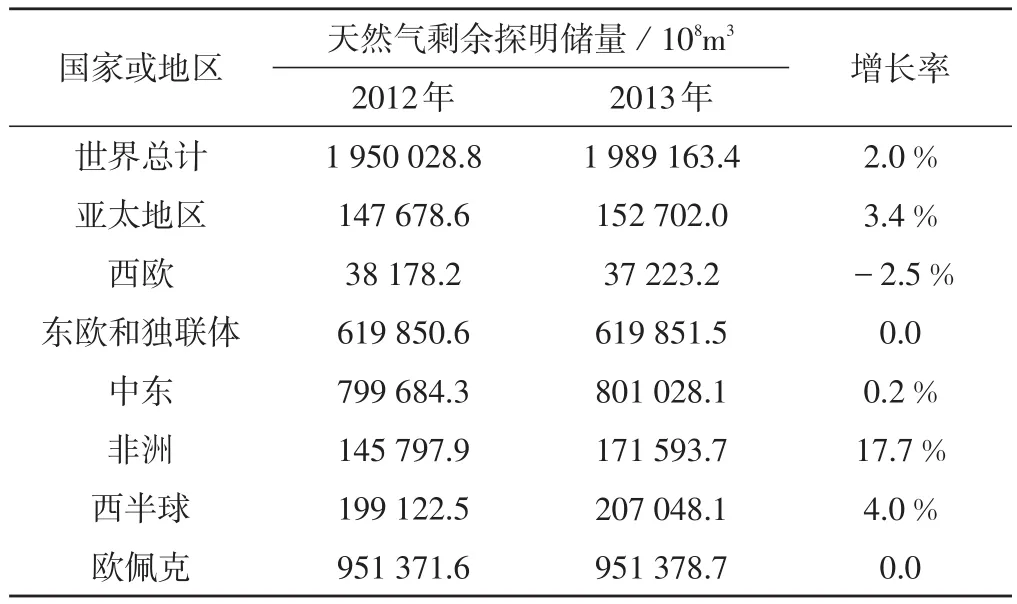

如表1所示,除欧洲外,全球所有地区储量均呈上升走势。非洲地区增长率及净增量均位居所有地区最高,达到17.7%,共增加了25 795.8×108m3;在美国天然气储量持续增长的推动下,西半球天然气探明储量继2012年大幅上调后,2013年储量增幅仍达4%左右;亚太地区储量保持上年增速,共增加5 023.4×108m3;西欧地区因大量产气国储量呈现结构性下滑而致地区储量继续走低,跌幅2.5%,与2012年相当。

表1 2012-2013年世界天然气剩余探明储量表

天然气储量净增量排名前三位的国家是莫桑比克(27 046×108m3)、美国(6 618×108m3)和中国(4 000×108m3)。其中,莫桑比克自2012年来不断在海上鲁伍玛盆地(Rovuma)发现大气田。随着储量的探明和落实,天然气储量由2012年的0.13×1012m3大幅上调至2.83×1012m3,增幅超过20倍。目前,美国的天然气剩余探明储量总量已突破10×1012m3。

天然气储量净跌量排名前三位的国家是卡塔尔(-1 335×108m3)、印度尼西亚(-1 141×108m3)和荷兰(-1 000×108m3)。截至2013年,中国天然气剩余探明储量为40 003.7×108m3,居世界第11位。

2 天然气产量增速放缓

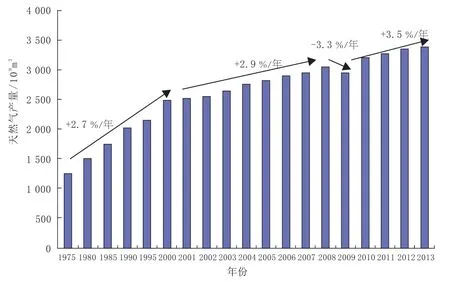

在经历2009年的大衰退后,世界天然气商品产量强势回弹冲高,之后增速逐渐回落并保持在过去10年平均水平(图1和表2)。

图1 1975-2013年全球天然气商品量图

表2 2012-2013年全世界天然气商品产量表 108m3

2013年,天然气产量增势继续大幅减弱,据国际天然气信息中心(CEDIGAZ)统计,2013年全球天然气商品量达到33 769×108m3,比2012年仅增加257×108m3,增幅为0.8%,远低于过去10年的平均增幅(+2.5%)[1]。

2013年世界天然气产量增长乏力的主要原因,一是成熟及常规气田产量逐渐枯竭以及储量替代率不足。自20世纪90年代以来,除美国外,世界绝大部分地区的天然气储量替代率出现结构性下滑。而美国则因为页岩气革命而实现了储量接替;二是天然气产能及基础设施建设投入受限影响产出。在新兴天然气生产国,上游投资匮乏的情况尤为严重,不仅如此,下游各环节的基础设施建设也因投资环境不佳、缺乏投资而滞后;三是地缘政治风险严重影响上游工业发展。一些国家,特别是中东和北非地区,安全形势恶化、内部冲突以及基础设施破坏导致了上游生产中断和供应中断。

世界各地区天然气生产可谓喜忧参半,其产量特点概括如下:

1)北美:美国天然气产量增速低于往年。虽然北美仍然保持世界各地区产量排名第一的地位,但产量较上年出现滞长。其中,美国产量年增幅为2005年来的最低,仅为0.9%,远低于2011年和2012年的7.5%和5%。但是,页岩气产量年增幅仍保持10%以上,占当年全国干气总产量的40%。区域内另外两个主要的产气国——加拿大和墨西哥产量继续下滑。其中,加拿大的产量下跌3.3%,由2012年的1 418×108m3跌至1 371×108m3。

2)独联体:天然气生产全面复苏,总产量创历史新高。在区域内大型气田投产或成熟气田达到高峰产量的拉动下,独联体天然气产量全面回升,比2012年上升2.7%,创下8 154×108m3的历史新高,超过2008年经济危机前的最高水平(8 030×108m3)。区域内所有主要产气国产量均高于2012年。其中,除俄罗斯产量较2012年增长2.1%外,里海地区的土库曼斯坦、哈萨克斯坦和阿塞拜疆三国表现突出,产量分别增长9.6%、4.5%和3.8%。

3)亚太:产量平稳增长,主要产气国表现不一。区域内产量保持2%的平稳增速。其中,中国是地区产量增长的主要动力,产量增加了约93×108m3,占地区总增量的49%。而印度和巴基斯坦却经历了产量的大幅下滑。特别是印度,由于KGD6区块产量持续下滑,印度天然气产量近年来持续大幅走低,2013年产量仅为345×108m3,跌幅高达16%。

4)欧洲:产量再次下跌,多国现较大幅度减产。欧洲天然气商品产量在经过2012年的微增后,延续结构性下跌走势,减产2.4%,成为全球天然气产量下跌的两个区域之一。除荷兰和罗马尼亚外,欧洲主要产气国全部减产。其中,作为欧洲除荷兰之外的两大产气国,挪威和英国的产量较2012年分别减少5.2%和5.9%。2013年,荷兰、挪威和英国3个国家产量仍占区域产量的85%。

5)中东:产量持续增长下的不均衡发展。中东地区产量较2012年增长3.4%,是增幅最大的区域,而新气田投产与LNG出口仍然是该区域产量增长的主要因素。然而,区域内各国产量发展不均衡:老牌产气国卡塔尔、沙特阿拉伯和伊朗的尽管产量增速放缓,但仍保持上升走势;以色列和也门较2012年分别增产3倍以上和36%;叙利亚国内冲突导致继续减产9%,较2010年正常运行时减少了35%。

6)非洲:政治和安全局势动荡导致产量严重滑坡。受利比亚和尼日利亚等国国内政治局势影响,非洲天然气商品产量大幅缩水,较2012年减少9.9%,仅为1 915×108m3。尤其是尼日利亚,与2012年同期相比产量暴跌32%。

3 管道气贸易量推动国际天然气贸易复苏

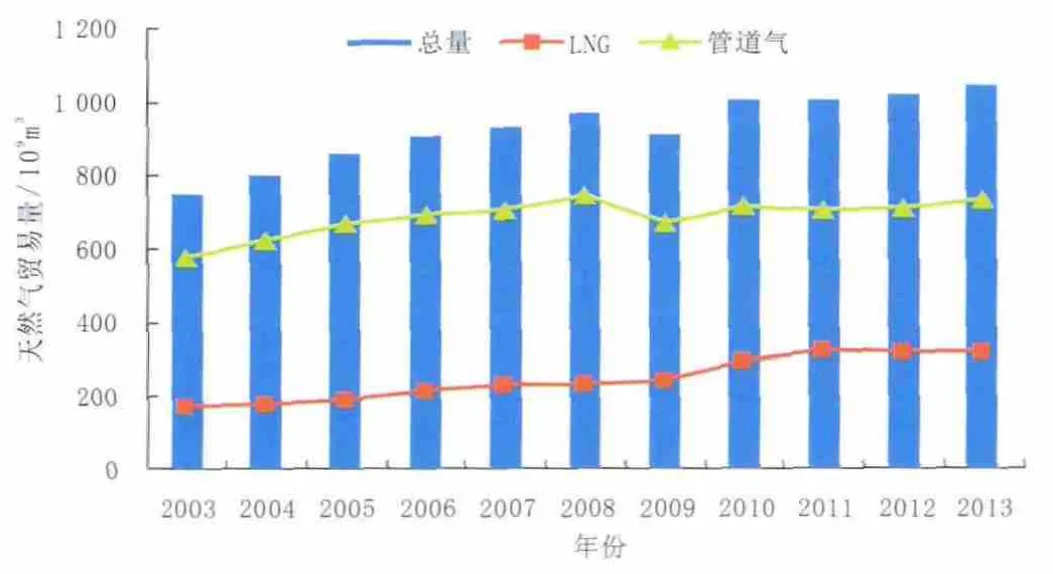

过去10年,国际天然气贸易量以年均3.5%的增速快速发展(图2)。然而,由于LNG供应能力受限, 2012年全球天然气贸易量首次出现下滑。

图2 2003-2013年国际天然气贸易走势图

2013年,尽管LNG贸易量停滞不前,但在管道气贸易量反弹的拉动下,全球天然气贸易总量增长了2.1%,达到310 480×108m3。至此,国际天然气贸易量占天然气产量的份额由10年前的28%上升到31%。LNG贸易量占全球天然气贸易量比例仍保持30%不变。

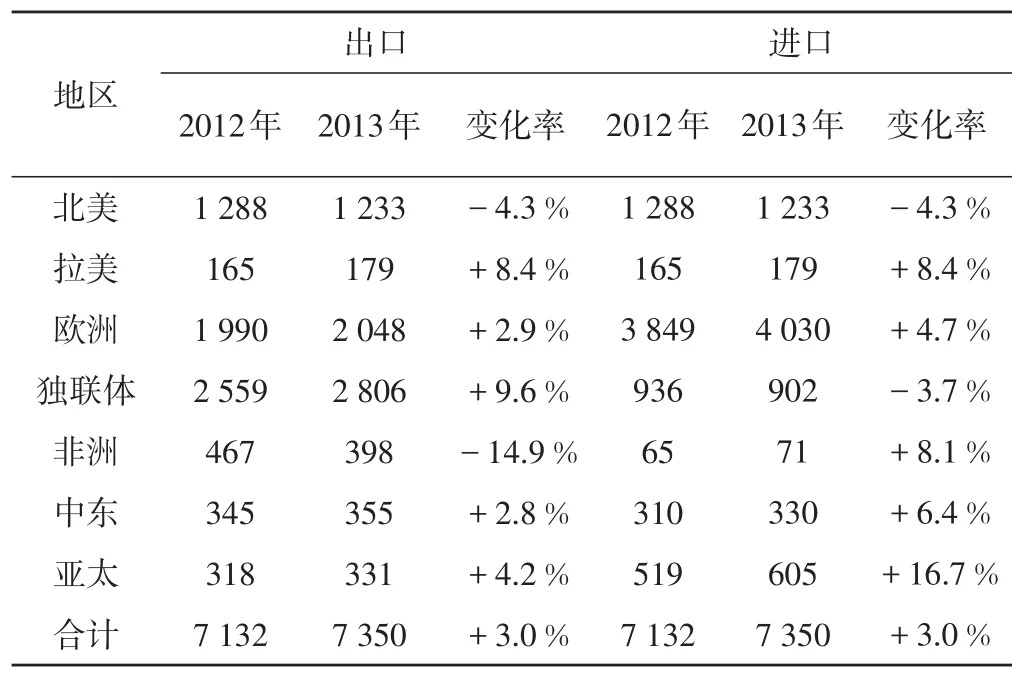

3.1 天然气管输贸易量反弹

2013年,全球天然气管输贸易量增至7 348×108m3,增幅达3%。其中,得益于俄罗斯出口欧洲以及土库曼斯坦出口中国管道气贸易量增长,全球区域间管道气贸易量强势增长约12%,约为2 372×108m3。相反,以北美地区为主的区域内管道气贸易量则下降0.6%,约为4 980×108m3(表3)。

表3 2012-2013年世界管道气贸易流向表 108m3

俄罗斯的管道气出口量增加了7.2%,总量达到2 218×108m3。其中,出口欧盟35国的天然气量激增15%,约为1 555×108m3;向独联体国家的出口量减少6%,约为880×108m3,主要是出口到乌克兰的天然气减少16%。

为弥补持续下降的LNG进口量,欧洲管道天然气进口量激增4.7%,总计进口了4 030×108m3。区域内主要消费国,如德国、英国、意大利、法国、比利时和西班牙等国的进口量均大幅增加。其中德国和法国的管道气进口量分别达到959×108m3和398×108m3。欧洲管道气(含区域内)贸易量占全球总量的比例高达55%,是全球最大的管道气进口地区。

由于阿尔及利亚LNG出口设施遭受恐怖袭击以及利比亚国内政局动荡,非洲出口欧洲管道气大幅减少20%,仅为315×108m3。

在北美,由于页岩气的成功开发,美国对加拿大天然气净进口量已连续五年下滑。2013年美国从加拿大的净进口量继续下跌6%,仅为531×108m3。美国的进口依存度降至不足5%。

由于中国从中亚地区(主要为土库曼斯坦)管道气进口量增加37%,亚太地区区域外管道气进口量大幅增长16.7%。同时,区域内天然气贸易也更加活跃。随着中俄天然气谈判的成功,亚太管道进口气量还将大幅攀升。

3.2 LNG贸易量滞涨

继2012年下跌2.5%之后,国际液化天然气贸易在2013年出现滞涨,较2012年仅增加0.1%,总量约为3 134×108m3(不包括再出口量)。LNG主要供应地区(北非和东南亚)增供乏力,LNG贸易整体仍然偏紧(表4)。由于亚洲和拉丁美洲需求量猛增,促使LNG贸易流向从大西洋盆地转向太平洋盆地。此外,欧洲国家(特别是西班牙和英国)成为主要转输中心,大量北非气由此转输拉美地区,在约为57×108m3的全球再出口总量中,大部分来自于欧洲[2]。

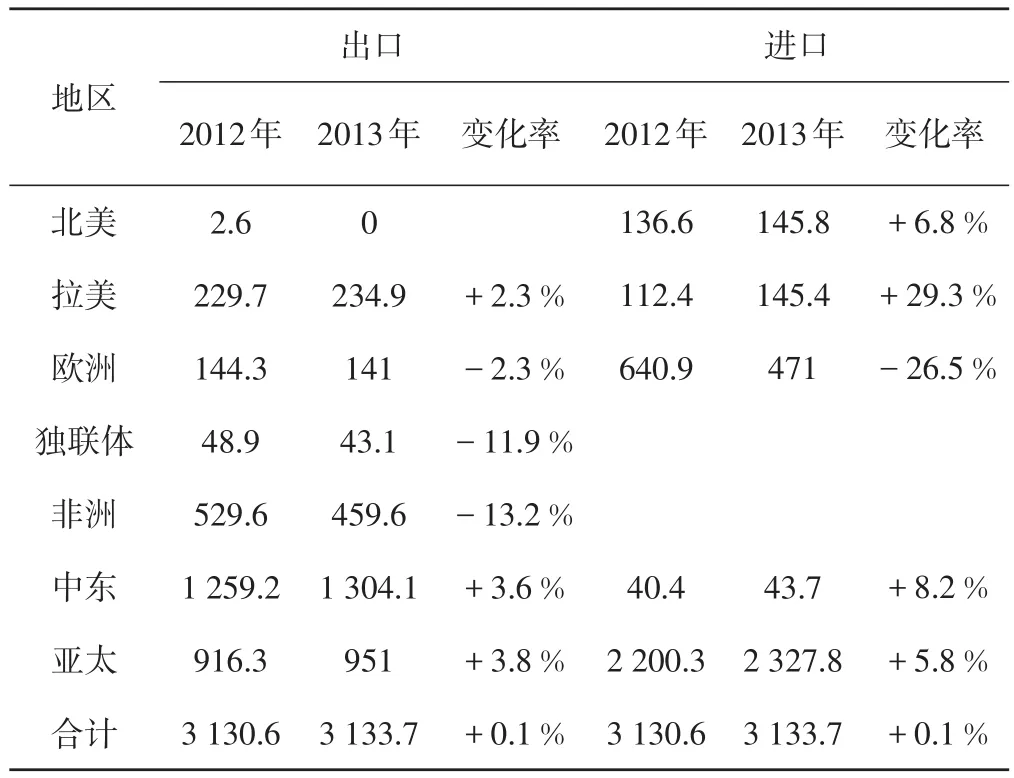

表4 2012-2013年世界LNG贸易流向表 108m3

除欧洲和北美外,所有LNG进口地区进口量均有所上升。亚洲和拉美LNG贸易市场持续扩张,进口量分别增长5.8%和29.3%,共增加进口量160.5×108m3,是LNG进口增长的主要地区。亚太地区进口量再创新高,稳坐全球最大LNG进口地区宝座。而作为全球第二大LNG进口地区的欧洲,进口量大幅减少26.5%或170×108m3。拉美以145.4×108m3的进口量即将超过北美地区成为第三大LNG进口地区。

中国、韩国、墨西哥和巴西成为4个最大进口增长国。另外,以色列、新加坡和马来西亚加入LNG进口国行列。

在LNG供应侧,大西洋盆地出口量继续萎缩,LNG出口总量占全球LNG供应份额跌至22%。与大西洋盆地相比,中东(也门和卡塔尔)和太平洋盆地(澳大利亚和马来西亚)天然气供应量均获增长。

预计在全球经济持续不振的背景下,近年来各国对LNG项目审批速度将继续放缓,LNG贸易市场未来一年将继续低迷。

4 天然气消费增速大幅放缓

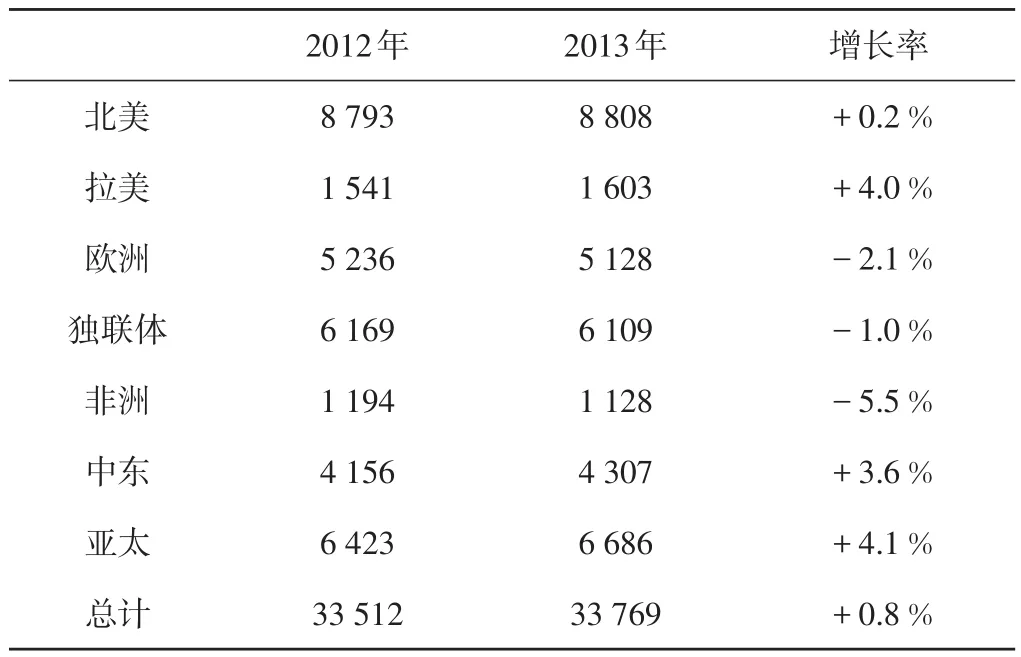

由于全球经济持续低迷,世界天然气消费缺乏动力,实际消费量约增长1.3%。如表5所示,亚太、拉美和中东地区是全球天然气消费量增长的主要地区,增幅分别达到4.1%、4.0%和3.6%。而非洲、欧洲和独联体消费量分别下跌5.6%、2.1%和1%。

表5 2013年世界天然气表观消费量表 108m3

受民用取暖用气增加的拉动,2013年美国消费天然气6 760×108m3,增加2%。但是,由于夏季用气需求减少以及天然气价格回升,发电用气量大幅回落10.5%,而2012年发电用气量曾激增20%[3]。欧盟的天然气实际消费量为4 602×108m3,较2012年减少1.9%,已是连续第三年下滑,并创15年来新低。

除了经济衰退对工业用气造成的影响,欧洲天然气消费量下降在很大程度上是发电业大量采用可再生能源和煤炭。欧盟国家消费量变化各不相同。其中,德国天然气消费量增长4.6%,荷兰增长2%,法国增长1.2%,但意大利和西班牙分别减少了6.4%和7.9%。希腊、立陶宛、罗马尼亚和斯洛文尼亚的天然气消费量则以两位数的速度快速下跌。

5 区域市场天然气价格差异明显缩小

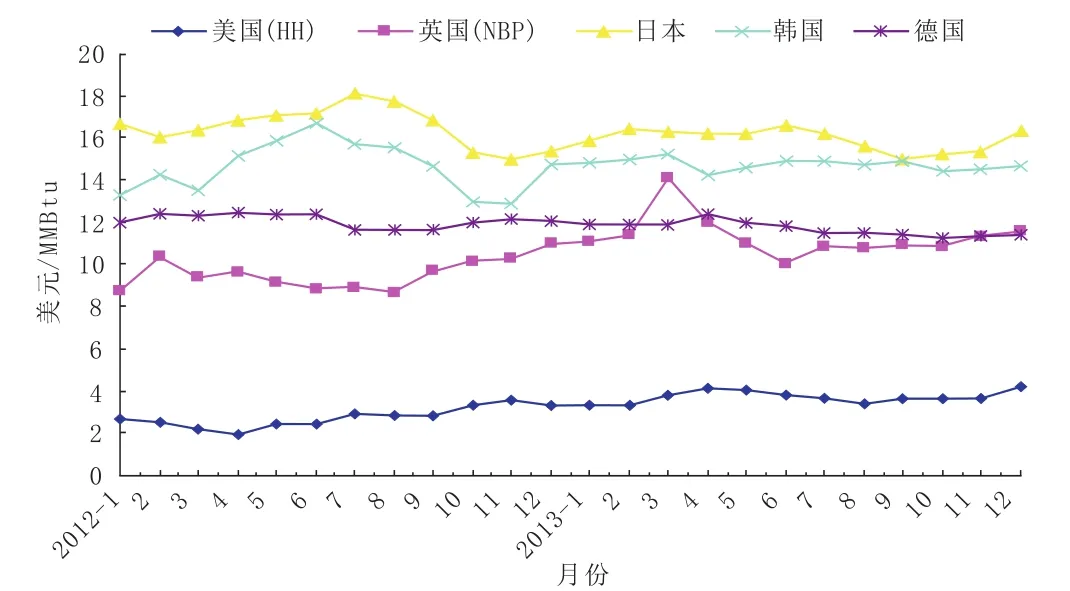

北美、欧洲和亚洲三大区域市场供需平衡以及与油价的关联程度不同,导致2013年3个市场的天然气价格走势各异。其中,北美和欧洲的天然气价格出现较大幅上涨,亚洲价格跟随油价出现小幅下降,三地价格差异较 2012年明显缩小。

由于经济复苏,美国油气价格均呈现不同程度上涨趋势。特别是天然气,经过几年的低位运行后,美国天然气现货价格触底反弹,Henry Hub年均价格升至3.71美元/MMBtu,同比大涨 33.9%,尽管如此,目前仍是除2012年外的历史最低水平。由于美国页岩气产量的持续增长,国内将长期处于供大于求的局面,天然气现货价格也将继续保持低位。

因欧洲经济仍没有明显好转,欧洲油气需求继续下滑,2013年布伦特原油现货均价为108.66美元/bbl,同比下降2.6%。主要依据长期合同的德国进口天然气平均价格由上年的12美元/MMBtu下跌至11.7美元/MMBtu。而英国NBP现货价格较上年有所增长,均价达到11.33美元/MMBtu。两者价差几近消失。

受气温温和、经济平缓以及利用效率提高等因素的综合影响,日本天然气消费量下降,同时受油价下跌影响,与油价挂钩的日本LNG进口价格全年平均价格低于16美元/MMBtu,同比降低3.7%。

随着亚洲LNG进口价格下跌,美国Henry Hub价格、英国NBP价格和日本LNG进口价格的年均价格比由2012年的 1:3.5:6.0缩小到2013年的1:3.0:4.3(图3)。

图3 2012-2013年国际天然气价格走势图

由于美国市场供应过剩的情况短期内仍将延续,预计2014年美国天然气现货价格仍将保持低位运行。在欧洲经济衰退还将持续的预期下,预计NBP价格呈现下跌走势,2014年3月,原本是气价上涨的居民取暖季节,NBP价格已跌至9.4美元/MMBtu,较去年同期减少33%。同样,与油价挂钩的日本LNG进口价格预计将因国内进口量有限、全球经济疲软导致的油价走低而持续下跌。由此可见,2014年三地价格差距还将进一步缩小。

6 结束语

综上所述,2013年,虽然全世界新增天然气探明储量高于2012年,达到2.0%,但天然气需求由于受发电业低价煤竞争的影响,全年增速大幅降至0.8%,远低于2012年2.2%年水平,仅为前10年2.8%的零头。北美、欧洲和亚太三大区域天然气市场需求依然不同,亚太地区是世界天然气需求增长的主要动力。国际天然气贸易经历了2012年的历史性下跌后开始回升,在管道气贸易量增长的拉动下,国际天然气贸易量较2012年增长2.1%。天然气价格出现不同走势,美国天然气价格延续上年反弹升势,大幅上涨,欧洲气小幅上扬,亚太地区LNG进口价格稍有回落,三大区域市场的价差有所缩小。

[1]CEDIGAZ.The 2013 Natural Gas Year in Review(CE⁃DIGAZ’First Estimates)[R].2014.

[2]吴齐伟.国内外LNG供需现状及价格趋势[J].天然气技术与经济,2014,8(2):60-61.

[3]胡奥林,余楠.国外天然气战略储备及其启示与建议[J].天然气技术与经济,2014,8(1):1-3.