银行业市场结构对产业结构优化的空间效应

刘培森

重庆大学 公共管理学院,重庆 400044

一、引言与文献综述

发达的金融体系提供的金融服务有利于经济增长和生产力水平提高(Schumpeter,1912)[1]。中国金融结构体系是银行主导型,随着社会投资格局逐步由财政主导型向金融主导型转变,进一步强化了银行业在金融资源配置中的核心地位。在完全竞争金融市场,资金流向高投资回报率行业和高利润率企业,从而保证产业结构与企业生产调整方向与市场需求结构的一致性,最终推动产业结构优化。银行业市场结构是衡量金融发展与结构的重要指标(林毅夫和姜烨,2006)[2],主要涉及大银行和中小银行的存款与贷款市场份额。金融发展对经济结构变动和资源配置具有重要作用(Shaw,1973[3];Mckinnon,1973[4])。高效的金融体系是保障产业结构优化和升级的基本条件,金融市场化对提高非农业产值具有正向促进作用,而落后的金融结构会阻碍产业结构升级(范方志和张立军,2003[5];蔡红艳和阎庆民,2004[6];马智利和周翔宇,2008[7];杨国辉和孙霞,2009[8])。以银行信贷市场为核心的金融中介推动工业化进程,但资源配置效率低,致使产业结构失衡(张梅,2006)[9]。在银行集中度低的国家,依赖于外部融资的产业发展更快(Carlin and Mayer,2003[10];Rajan and Zingales,1998[11]);也有研究认为垄断的银行业结构有利于金融依赖型产业提高生产效率,但对所有产业而言则带来效率的损失(Cetorelli and Peretto,2000[12];Cetorelli and Gambera,2001[13]);在赶超战略严重和经济结构偏向国有企业和重工业的地区,银行业结构集中度越高(林毅夫和姜烨,2006)[14]。经济体的要素禀赋决定最优产业结构,并对金融服务产生特殊需求(林毅夫等,2009)[15]。

综合已有文献,关于银行业市场结构对产业结构优化空间效应的研究不多,已有研究也很少考虑面板数据的空间相关性。本文借助空间经济学和新经济增长理论,构建银行业市场结构对产业结构优化空间效应的计量模型,分析银行业市场结构对产业结构优化空间效应的影响机制。

二、理论分析

(一)银行业市场结构对劳动生产率的影响

为分析银行业市场结构对劳动生产率作用机制,本文引入Boarnet(1998)[16]的模型:

式(1)中,Y表示总产出,i表示产业,A、K、L分别表示技术进步、资本、劳动力投入,X表示其他要素。式(1)两边同时除以L:

经济活动中的资本供给主要有两个途径:外部融资KE,分为金融机构提供的贷款KB和股票市场提供的融资KS;企业内部融资KC,即企业家自有资本以及企业留存收益的再投资。企业在获取外部融资过程中需要支付一定成本,所以通过金融中介或金融市场获得的资金注入到企业生产存在一定的资金使用效率损失,最终导致企业投入到实际生产中的资金低于获得的贷款和股票市场上的融资,即外部融资中的实际利用资本小于债务合同资本。用ηB、ηC分别表示企业通过贷款和股票市场融资的效率(ηB,ηC∈(0,1)),企业为获得贷款或股票市场融资而支付的成本越低,则ηB与ηC越大,而企业内部融资KC没有成本。

金融中介机构和金融市场的资金归根到底来源于广义的居民储蓄。假定社会中的个体分为两类:一类是企业家,另一类是为企业家工作的普通居民。国民收入在两类个体中进行分配,企业家将消费后的剩余资本投入到生产中,普通居民将消费后的剩余进行投资。假定企业家和普通居民具有相同的消费倾向,均将收入所得的1-s部分用于消费,企业家将剩余部分投入到再生产中,形成企业自有资本,普通居民将剩余s部分用于投资;假定普通居民进行投资抉择时,银行存款与股票投资的分配比为λ:(1-λ)。令ω表示全部国民收入中普通居民获得的收入份额,则s(1-ω)部分为企业家的自由资本,λsω部分进入银行等金融中介机构,(1-λ)sω部分进入直接金融市场。

在无成本损失的情况下,投资等于储蓄,但经济运行存在一定的成本,居民储蓄不可能零成本转化为企业投资。因此,居民通过股票市场将(1-λ)sω部分投入到企业生产时或者金融机构将居民的λsω资金贷款给企业时均存在效率损失。本文将银行中介分为大型国有银行和中小金融机构:大型国有银行机构层次与人员设置复杂,承担较多政府职能,运营成本较高,储蓄转化为贷款的资金效率损失较大;中小金融机构人员设置简单,规模较小,运营成本较低,储蓄转化率较高。假定大型国有银行和中小金融机构的储蓄转化率分别为θ1、θ2(θ1<θ2),贷款市场份额比为φ:(1-φ)。各种渠道资金供给为:KB= θ1φλsωY+θ2(1- φ)λsωY,KS=(1 - λ)sωY,KC=s(1- ω)Y。

企业实际投入生产资金为:I=ηBKB+ηSKS+KC。假定资本折旧率为δ,则t年的资本存量可以用式(3)表示,由式(2)与式(3)可知,资本禀赋是影响劳动生产率的重要因素。

(二)劳动生产率对产业结构优化的影响

产业结构优化是指产业间的聚合质量,既反映了产业间协调程度与资源有效利用程度,也衡量了要素投入结构和产出结构耦合程度。本文引入泰尔指数,该指数可以很好地测算产业结构合理性(干春晖等,2011[17];刘名远,2013[18])。在前人研究基础上对泰尔指数进行重新定义与修正,以刻画产业结构优化程度,如式(4)所示:

式(4)中,TL表示产业结构优化度,n、i与j分别表示产业部门、产业与地区。依据上式,产业结构优化水平既可以表示产业的相对劳动生产率,也可以表示产业结构与就业结构的耦合。当Yji/Lji>Yi/Li、TL>0时,说明j地区劳动生产率要高于全国平均水平,产业结构较为合理;当Yji/Lji=Yi/Li、TL=0时,说明j地区劳动生产率等于全国平均水平,产业结构处于均衡状态;当Yji/Lji<Yi/Li、TL<0时,说明j地区劳动生产率要低于全国平均水平,产业结构不合理。由于各地区产业结构优化水平在一定时期是由相对劳动生产率与产业结构等要素决定的,而产业发展和劳动生产率会受到中小金融机构的市场份额和储蓄转化率影响,因此,银行业市场结构对产业结构优化也存在影响。

三、计量模型设定、理论假说与数据说明

(一)空间计量模型设定

为检验银行业市场结构对产业结构优化的空间效应及产业结构优化自身的空间溢出效应,引入空间溢出因素构建空间计量模型。本文采用固定效应模型进行实证,控制了时间固定效应与空间固定效应,主要考察空间相关性对面板数据模型的影响。空间相关性表现出的空间效应可以用两种模型来表征:当变量间的空间依赖性对模型显得关键时,用空间滞后模型;当误差项在空间上相关时,用空间误差模型。普通的空间计量模型:

式(5)中,i和 t分别表示地区和时间;复合误差项为:αi+δt+ μi,t,αi表示地区固定效应,δt表示时间固定效应,μi,t为随机误差项;BSi,t是银行业市场结构变量;Xi,t为对稳态值施加影响的控制变量合集;IEi,t表示银行业市场结构与其他变量的交互项;W*TL、W*μ分别是空间滞后变量与空间滞后误差变量,ρ表示空间自回归系数,λ表示空间误差自相关系数。

(二)变量描述

银行业市场结构:银行本身不生产产品,而是通过为生产性行业提供金融服务来促进产业结构优化。中国金融体制是国有大银行和中小金融机构并存,在地方性金融市场,四大国有银行的分支机构与当地的中小金融机构竞争。本文将银行业市场结构定义为除四大国有银行以外的中小金融机构的市场份额,包括存款和贷款市场份额两个层面,以存款与贷款余额占各省级单位全部金融机构的存款与贷款余额比重作为银行业市场结构衡量指标,分别用CRD和CRL表示。

金融效率:由于银行业市场结构对产业结构优化的影响最终是由金融机构的储蓄投资转化效率提升引起的,金融效率E为金融机构贷款余额除以存款余额。

金融深化:中国正处于工业化中后期发展时期,产业结构优化的重要路径是从以资源和劳动密集型产业为主的产业结构转型为以技术和资本密集型产业为主的产业结构,这对资本投入产生大量需求。本文用各省级单位金融机构总存贷款余额与GDP之比重衡量金融深化FIN。

固定资本形成:资本投入是经济发展决定性因素之一,在银行业主导型金融体系中,固定资产密集型产业和企业占有比较优势。用固定资本形成额与GDP之比来衡量地区的资本禀赋INV。计算方法参照张军(2002)[19]做法。

政府财政支出:新经济增长理论认为,政府经济政策对地区经济增长和产业结构具有重要影响。政府如何制定并实施合理的产业发展政策是促进产业结构优化的重要保障。用财政支出与GDP之比来衡量地方政府对产业发展的干预力度GOV。

对外开放度:新经济增长理论将国际贸易作为内生化模型中一个变量,认为在进出口中获得学习效应使进出口企业比非进出口企业拥有更高的生产效率。用进出口总额与GDP之比重衡量对外开放度OPEN。

人力资本:人力资本水平是新经济增长因素,主要反映人力资本的质量。劳动力对产业结构优化的作用主要体现在人力资本水平的影响方面,人力资本水平的提高有利于劳动和物质资本投入产生递增效益。用各地区每十万人在校大学生人数衡量人力资本水平EDU。

交通基础设施:交通体系具有网络属性,将各地区联系在一起,通过集聚或扩散效应,致使一个地区的发展会制约或带动相邻地区的发展,产生空间效应。用各省公路总里程除以面积获得公路密度ROAD,表示交通基础设施(公里/平方公里)。

经济结构:用非国有企业就业人数占总就业人数比重来衡量经济结构RSOE。

同时,引入银行业市场结构与其他变量的交互项来分析它们对产业结构优化的影响。

BS*RSOE:用于反映银行业市场结构与经济结构的匹配度。由于大银行主要服务于大型企业,中小金融机构服务于中小企业。当银行业市场结构与经济结构匹配时,BS*RSOE交互项对产业结构优化具有正效应,反之为负。

BS*E:衡量银行业市场结构与金融效率的匹配度。银行业市场结构和金融效率对企业获得所需发展资金有重要影响,在市场化的银行业结构中,企业间接融资成本更低。地区的要素禀赋决定其产业结构,并对金融服务产生特殊需求,因此,金融结构和金融规模应与实体经济对金融服务的需求相适应。

空间权重矩阵是区域间空间地理效应的体现,可构建两种空间权重矩阵。

1.二进制空间邻接权重矩阵Wcont。遵循Rook相邻规则,选择简单二分权重矩阵。若地区i与地区j相邻,则wij为1,否则为0,主对角线上的元素为0;进行标准化处理。

2.经济发展水平空间权重矩阵Wecn。Z是地区i与j的相对经济发展水平,用地区人均GDP与全国人均GDP之比表示;最后将其标准化处理。

(三)理论假说

基于分析框架,本文将主要考察以下4个假设。

假设1:在金融中介规模一定的条件下,中小金融机构市场份额越大,资本积累越快,产业结构优化程度越高。

假设2:非国有经济发展有利于产业结构优化。中小金融机构市场份额与非国有经济相匹配有利于产业结构优化,反之,对产业结构优化具有负效应。

假设3:提高金融效率会增加资本积累、产生信贷配额,利于扩大生产规模、提高生产效率,从而促进产业结构优化。

假设4:金融规模越大,产业与企业部门外部融资需求越能得到满足,高度依赖外部融资的产业和企业获得资金比较优势,从而促进产业结构优化。

(四)数据说明

本文分析样本为1995~2010年中国30个省域的面板数据,西藏、港澳台地区除外。金融机构总存贷款数据源自《新中国六十年统计资料汇编》和各省市统计年鉴。各省市四大国有银行存贷款数据来源于:《中国农业银行统计年鉴》与《中国金融年鉴》;缺失的2005~2010年四大国有银行存贷款数据,用金融年鉴中各省市的经济金融统计数据补充。其他数据来自相应年份《中国统计年鉴》和中经网数据库。

四、估计模型识别和实证结果分析

(一)普通面板模型与空间相关性检验

首先运用双向固定效应模型对式(5)进行估计,并考察回归残差中的空间相关性,结果见表1。对模型进行联合显著检验,得到的概率值小于0.01,说明双向固定效应模型较地区固定模型和混合模型更优。模型3和4的拟合优度R-squared和对数似然函数值Log-L较模型1和2有较明显的提高,说明模型3和4在模拟银行业市场结构对产业结构优化的空间效应上更优。

表1 普通面板模型估计

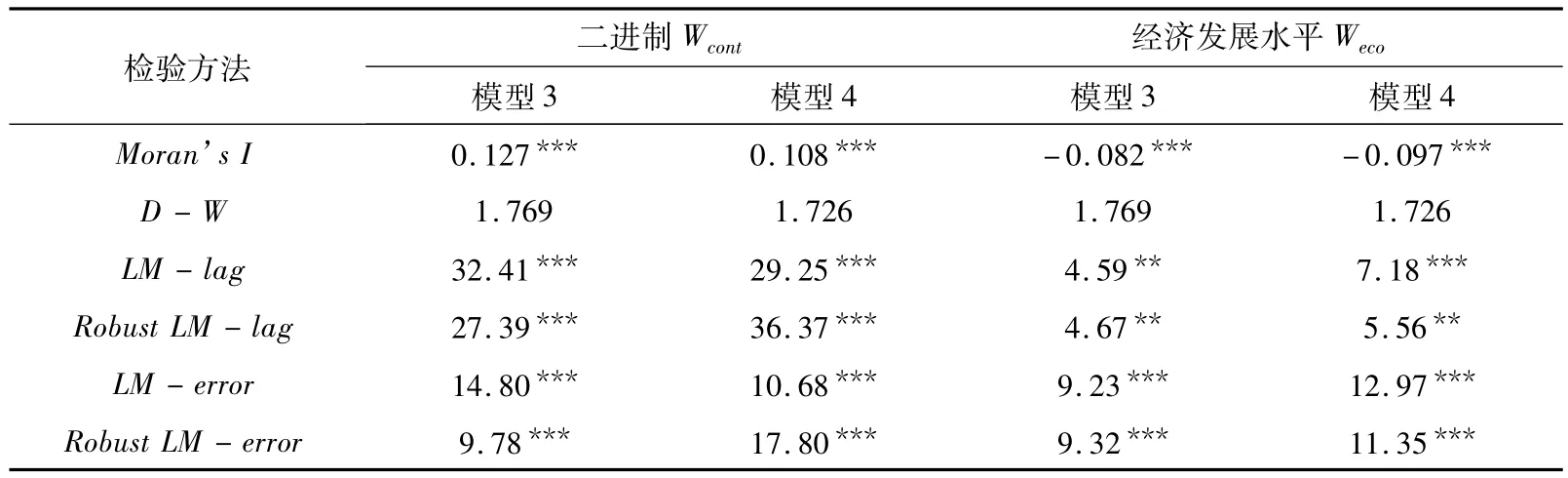

依据模型的空间自相关检验结果发现,将二进制空间权重矩阵和经济发展水平空间权重矩阵分别纳入到模型3和4后,Moran’s I通过显著性检验。这说明中国区域产业结构优化存在显著的空间相关性,影响区域产业结构优化的各变量可以通过空间传递和溢出效应对相邻地区的各变量产生影响,进而对相邻地区产业结构优化产生影响,或通过随机的干扰项对周边地区产业结构优化产生影响。因此,空间依赖性是区域产业结构优化影响因素不可忽略的重要解释变量。依据检验结果和模型识别规则,二进制空间权重矩阵模型选择空间滞后模型更优,经济发展水平空间权重矩阵模型选择空间误差模型更优。

表2 空间相关性检验

(二)空间计量模型估计结果分析

在模型3与4分别加入空间滞后解释变量和空间误差解释变量,并采用极大似然法对含有上文构建的两类空间权重矩阵模型进行估计(表3)。

表3 二进制与经济水平空间权重矩阵模型估计

与普通面板模型相比,空间计量模型的拟合优度与对数似然函数值均明显提高,二进制空间权重矩阵模型中的滞后项系数和经济发展水平空间权重矩阵模型中的误差项系数均显著不为零,说明空间计量模型对普通面板模型做了很好修正;并将各模型中对数似然函数值对比,应选择模型5、7、10、12为主要分析对象。

1.银行业结构变量分析。中小金融机构存款市场份额与贷款市场份额的估计系数均为正且通过显著性检验,说明中小金融机构市场份额对产业结构优化存在正效应,二者是银行业市场结构较好的代理变量。一方面,中小金融机构在整个银行体系中的存贷款市场份额逐渐提高,充足的资金供给、较高的资金利用效率促进了产业结构优化;另一方面,存在国有银行服务大型企业,中小金融机构服务中小企业的分工格局。在中小企业盈利与发展能力、活跃程度、市场竞争力高于国有大型企业背景下,中小金融机构的发展一定程度上缓解了中小企业融资困难的格局,从而促进产业结构优化。中小金融机构存款市场份额系数明显小于贷款市场份额系数,说明贷款对产业结构优化的促进作用更大。贷款反映资金的利用,是产业与企业发展资金需求的重要来源,贷款市场份额能够更好度量银行业市场结构、资金利用效率和中小企业融资难度;存款反映资金集聚,当存款能够有效转化为贷款时才能为企业发展提供资金,实现扩大再生产和增强产品竞争力,因此,贷款市场份额对产业结构优化的正向作用更强。这为提高中小金融机构市场份额、促进产业结构优化提供了来自中国的实证依据。

2.经济结构变量分析。经济结构的正值系数均通过显著性检验,说明非国有经济发展对产业结构优化存在正效应。经济结构在模型7和12中的系数明显高于模型5和10中的系数,说明非国有经济体拥有了金融机构的资金支持后能够更好地扩大生产规模,提高生产效率,从而促进产业结构优化和经济增长。CRD*RSOE和CRL*RSOE的系数均显著为负,说明银行业市场结构与经济结构不匹配,进而阻碍产业结构优化。基于服务对象企业的规模和性质,银行业存在专业化分工:大银行服务大企业,中小银行服务中小企业。当经济体中的大企业比重较高时,提高四大国有银行市场份额有利于经济增长和生产率提高;当中小企业比重较高时,发展中小银行有利于经济增长和生产率提高。虽然近年来中小金融机构市场份额逐渐上升,但较高的行业准入门槛,致使四大国有银行市场份额在银行体系中仍占据主导地位。因此,虽然市场竞争能力较强的非国有经济比国有企业更有利于产业结构优化和竞争型市场建立,但金融体系无法满足快速发展的中小企业对资金的需求,四大国有银行主导的银行业市场结构与非国有经济发展不匹配阻碍了产业结构优化进程。CRL*RSOE系数绝对值明显高于CRD*RSOE系数绝对值,说明融资不足对产业结构优化的制约更强。

3.金融效率变量分析。金融效率系数显示,提高金融效率会促进产业结构优化,反映出金融市场在促进产业结构优化过程中的资源配置和融通资金的重要功能。模型中CRD*E与CRL*E的系数均为负数,除模型5与6外均通过显著性检验,说明在中小金融机构市场份额一定情况下,提高金融效率阻碍产业结构优化。一方面,中国银行体系是国有银行主导的,在中小金融机构市场份额一定前提下,贷款规模的扩大大部分是由国有银行完成的,贷款的增加主要是国有银行通过贷款给生产效率较低的国有企业实现的,因此,金融效率的提高不一定意味着资金配置效用的提高;另一方面,在以经济增长为主要政绩考核目标体系下,中央对地方的放权让利改革,使得地方政府对投资控制的欲望和力度增强,地方政府往往通过扩大对国有经济和重工业的投资,以实现在短时间内经济快速增长的目的。银行业市场结构与金融效率交互项系数为负,可能暗示金融效率偏低地区的产业结构优化速度会比金融效率高地区的产业结构优化速度更快,尤其是中小金融机构市场份额不断提高时,收敛效应会更加明显。

4.金融深化变量分析。金融深化系数均为负,说明扩大金融规模对产业结构优化具有负效应,与理论预期不符。与林毅夫等研究发现银行业规模对经济增长具有显著负效应的结论相近。虽然近年来中国金融市场上的金融工具逐渐多元化,但四大国有银行的集中度依然较高,因此,金融深化主要源于国有银行规模的扩大。一方面,地方政府偏向于提高国有银行集中度,增强对金融机构的干预力度,以获得更多资金的配置权,但符合比较优势的中小企业对资金的需求却无法得到满足;另一方面,东部地区的中小金融机构市场份额较大,但金融总规模在全国未占绝对多数,而中西部地区银行业市场结构受政策支持的影响,国有银行市场份额较大,金融总规模在全国占有一定比重,银行业市场结构和金融规模的不匹配阻碍产业结构优化。

5.其他变量分析。资本禀赋、对外开放度和人力资本水平的回归结果与预期均相符;政府财政支出对产业结构优化具有负效应。地方政府往往是为推动经济增长主导了资本流入的产业,而非按照市场机制优化投资产业方向,进而导致产业重复投资和产能过剩;交通基础设施在经济发展水平空间权重矩阵模型中对产业结构优化有具有负效应。发达地区在资本、科技和市场等要素方面拥有长期积累的优势,交通基础设施建设加快了生产要素从发达地区向落后地区流动,从而形成交通基础设施减少产业结构优化空间差距的机制。

6.空间溢出效应分析。在二进制空间权重矩阵模型5和7中,空间滞后项ρ值均显著为正值,说明省际产业结构优化存在显著的空间依赖性。产业结构优化的各影响因素通过正向空间溢出效应对相邻地区的变量产生作用,临近地区产业结构优化会促进本地产业结构优化,即相邻地区产业结构优化存在带动效应和示范效应。区域间对外开放、资本禀赋和人力资本投入进一步强化了这种空间依赖性。与普通面板模型相比,二进制空间权重矩阵模型弱化了解释变量对产业结构优化的作用。空间计量模型将解释变量对产业结构优化的影响部分归入到相邻省份溢出效应引起的空间滞后变量中,分离出相邻各省份解释变量对本地区产业结构优化的影响。由部分解释变量对产业结构优化的影响减弱可知,相邻地区间在产业结构优化的许多方面存在溢出效应。

在经济发展水平空间权重矩阵模型10与12中,空间自相关项值均显著为负值,说明经济发展水平相近的区域间产业结构优化具有负空间溢出效应,这种负效应符合前面的理论预期。由于空间外部性的存在,当地区间城镇化水平、公共设施、投资环境等因素存在显著差异时,发达地区会对落后地区的生产要素具有“回流”效应,从而导致产业结构优化水平存在空间差异。

五、结论

提高中小金融机构市场份额对产业结构优化具有正空间效应;发展非国有经济对产业结构优化具有正向作用,但银行业市场结构与经济结构的不匹配阻碍产业结构优化;在银行业市场结构一定的条件下,提高金融效率不利于产业结构优化;金融深化不能有效促进产业结构优化;资本禀赋的提升有利于产业结构优化,固定资本形成率越高,产业结构优化速度越快;各省份在产业结构优化的许多方面存在溢出效应。本文启示:优化银行业市场结构,大力发展不同所有制结构、不同规模结构的银行,解决金融体系与企业体系的不匹配问题,建立多元化的金融格局;扩大地方制定经济政策的自由度,实行地区金融政策差异化,让地方政府发挥自身优势、制定符合本地产业结构优化的金融政策;加强中西部地区金融扶持、促进金融资源的地区分布均衡。

[1]Schumpeter,J.A.,1912.The Theory of Economic Development.Cambridge,MA:Harvard University Press.

[2]林毅夫,姜烨.发展战略、经济结构与银行业结构:来自中国的经验[J].管理世界,2006(1).

[3]Shaw,Edward,1973.Financial Deeping in Economic Development.Oxford,Oxford University Press.

[4]McKinnon,Ronald.I.,1973.Money and Capital in Economic Development.Washington,DC:The Brookings Institution.

[5]范方志,张立军.中国地区金融结构转变与产业结构升级研究[J].金融研究,2003(11).

[6]蔡红艳,阎庆民.产业结构调整与金融发展——来自中国的跨行业调查研究[J].管理世界,2004(10).

[7]马智利,周翔宇.中国金融发展与产业结构升级关系的实证研究[J].上海金融,2008(2).

[8]杨国辉,孙霞.我国银行中介对产业结构升级影响的实证研究——基于动态面板模型的分析[J].南方金融,2009(4).

[9]张梅.中国金融发展的产业升级效应研究[D].上海:复旦大学博士论文,2006.

[10]Carlin W.and C.Mayer,2003.Finance,Investment,and Growth,Journal of Financial Economics,Vol.69,No.1:191-226.

[11]Rajan,RaghuraMG,and Luigi Zingales,1998.Financial Dependence and Growth,The American Economic Review,Vol.17,No.4:467-482.

[12]Cetorelli N.and P.F.Peretto,2000.Oligopoly Banking and Capital Accumulation,Federal Reserve Bank of Chicago Working Paper,No.12.

[13]Nicola Cetorelli,and Michele Gambera,2001.Banking Market Structure,Financial Dependence and Growth:Interna-tonal Evidence froMIndustry Data,The Journal of Finance,Vol.56,No.2:617 -648.

[14]林毅夫,姜烨.经济结构、银行业结构与经济发展——基于分省面板数据的实证分析[J].金融研究,2006(1).

[15]林毅夫,孙希芳,姜烨.经济发展中的最优金融结构理论初探[J].经济研究,2009(8).

[16]Boarnet M.G.,1998.Spillovers and the Locational Effects of Public Infrastructure,Journal of Regional Science,Vol.38,No.3:381-400.

[17]干春晖,郑若谷,余典范.中国产业结构变迁对经济增长和波动的影响[J].经济研究,2011(5).

[18]刘名远.我国战略性新兴产业结构趋同成因与对策研究[J].现代财经,2013(1).

[19]张军.资本形成、工业化与经济增长:中国的转轨特征[J].经济研究,2002(6).