股权制衡的公司治理效应实证研究

——基于经营活动现金流量波动的视角

朱德胜,吴加臣

(山东财经大学会计学院,山东济南 250014)

股权制衡的公司治理效应实证研究

——基于经营活动现金流量波动的视角

朱德胜,吴加臣

(山东财经大学会计学院,山东济南 250014)

评价股权结构治理效应的优劣,不能仅关注公司业绩水平的高低,经营活动现金流量的稳定性等风险指标同样重要,而且股权制衡和股权制衡度对上市公司经营活动现金流量波动具有重要影响。研究结果表明:股权制衡、股权制衡度能够降低上市公司经营活动现金流量的波动程度;第一大股东为国有股东时,股权制衡度降低经营活动现金流量波动的效果更加明显。

股权制衡;公司治理效应;现金流量

一、引 言

股权结构的公司治理效应是公司财务学领域的研究热点问题,学者们研究的重心主要放在检验不同的股权结构对公司业绩水平高低的影响上,对经营稳定性等风险指标并没有给予应有的重视。公司经营活动现金流量信息是反应公司业绩水平的重要财务指标,经营活动现金流量的波动程度直接反应公司经营活动的稳定性。本文不直接研究股权结构给公司业绩带来正的还是负的影响,而是通过对股权制衡能否降低公司经营活动现金流量波动性这一视角来研究股权制衡的公司治理效应。基于以下原因选择本文的研究视角:首先,财务交易原则强调风险与收益的均衡,股权结构的公司治理效应优劣不应只靠公司业绩水平的高低来评价,经营活动现金流量的稳定性等风险因素也是重要评价标准;其次,股权制衡能够缓解“一股独大”或“股权分散”下的代理冲突,约束控股股东的“机会主义”动机,防止控股大股东或“股权分散”下作为公司实际控制人的经理利用其信息优势操纵公司的经营现金流量。多个大股东集体决策,可以克服个人在信息、能力方面的不足,提高公司经营现金流量的稳定性。

二、文献综述

Jenson和Michling[1]认为企业所有者与经营管理者形成委托代理关系,两者目标函数不一致且管理者具有信息优势,管理者有条件和动机基于自身利益来损害股东权益。减少管理者可以控制的自由现金流量能够抑制第一类代理问题(存在于股东与管理者之间),但增加了第二类代理问题发生的可能性(存在于大股东与小股东之间)。公司治理的研究重心从第一类代理问题转移到了第二类代理问题。

Margaritis和Psillaki[2]的研究发现股权集中度对企业绩效存在积极作用。Berkman[3]和Masulis等[4]研究认为控股股东手中现金流权低于其控制权,他们攫取公司资源的动机强烈。Bloch等[5]认为股权制衡既可以产生有利的经济后果,也可以导致不利的经济后果,若大股东之间共享控制权,发挥有效监督,会产生有利经济后果。Gomes等人[6]和Demsetz[7]认为对管理层的监督,本质上是“公共品”,股东间会因持股比例、精力等原因存在“搭便车”,造成监督不力,对公司造成不利经济后果。

李志斌[8]的研究发现,上市公司股权集中度、公司内部控制、对投资者权益保护、投资者沟通等方面对于提高公司治理水平具有显著作用。黎文靖和孔东民[9]研究发现,公司中小股东在自身利益受到威胁时会积极参与公司治理,能够在一定程度上制衡大股东行为,提升公司绩效。白云霞等人[10]以国有控制权转移的上市公司为样本进行研究,发现大股东能够通过公司负债影响公司现金流来侵占中小股东利益,且私有性质的大股东对中小股东利益侵占程度高于国有性质大股东。

陈德萍和曾智海[11]认为第一大股东持股比例与企业绩效存在倒U型关系,第一大股东持股量过高对企业绩效存在消极影响。洪剑峭和薛皓[12]认为股权制衡能够抑制关联交易的“利益掏空”动机,提高会计信息质量。朱红军和王辉[13]以宏智科技进行案例研究,认为股权制衡增加了大股东之间的冲突,大股东对控制权的争夺、内讧严重影响公司的正常运行,公司业绩较低。朱德胜[14]认为控股股东持股比例越大,公司越有可能从控股股东利益最大化出发制定公司的财务政策,公司存在制衡股东时,控股股东的机会主义行为受到约束,对控股股东具有制衡能力的非控股大股东的存在能够阻碍控股股东谋取控制权私有收益。

综上所述,科学合理的股权结构能提升公司业绩水平、缓解代理冲突,制衡性股权结构下通过集体决策能够规范公司行为,改善公司业绩质量。

三、研究设计

(一)研究假设

“股权制衡”是指在公司前几个大股东之间存在制衡关系,单独一个大股东或者公司经理都不能独享公司控制权。Hart和Grossman提出了共享控制权收益和私有收益概念。控股股东以及制衡股东也是经济人,从理性角度分析,这些大股东行为的根本动机就是通过此行为获得最大收益。控股股东为了获取最大收益,会采取多种非公开手段(如“隧道挖掘”)侵占小股东利益,当公司存在制衡力量时,制衡股东会采取一定的措施抑制控股股东的私利行为,如此公司决策过程会通过集体决策方式产生,降低盲目投资、过度投资等行为发生概率,决策的结果是兼顾制衡股东及小股东利益的,避免公司经营现金流量大起大落。

一般情况下,与第一大股东为非国有股东的公司相比,第一大股东为国有股东的公司,因其股权性质,获得的政策支持较多,社会关注度也较高。在两类公司都存在股权制衡的前提下,第一大股东为国有股东的公司,股权制衡度更能降低经营活动现金流量的波动程度。

基于上述分析,本文提出以下研究假设:

H1:股权制衡能够降低公司经营现金流量波动程度,存在股权制衡的上市公司较不存在股权制衡的上市公司,经营活动现金流量波动程度较低。

H2:存在股权制衡的上市公司,其股权制衡度越高,经营活动现金流量波动程度越低。

H3:存在股权制衡的上市公司,若第一大股东为国有股东,相比于第一大股东为非国有股东,其股权制衡度更能降低公司经营活动现金流量波动程度。

(二)样本选择和数据来源

本文研究样本选自我国沪、深A股2009-2012年所有非金融类上市公司,公司财务数据来源于深圳国泰安研究中心开发的CSMAR数据库。考虑到数据连续性问题,选择2009-2012年份数据齐全的公司,剔除相关数据缺失的公司,剔除了三年中被ST、PT的公司,共计得到1179家样本公司。

(三)模型构建与变量定义

按照前述理论分析,股权制衡能够降低公司经营现金流量的波动程度。在财务指标的选择上,我们选择经营现金流量方差反应其波动性。本文构建的多元统计分析模型如下:

Variance of CFO=β0+β1×GQZH+β2×SIZE+β3×FCF+β4×CFO+β5×ROA+β6×DEBT+ε(1)

Variance of CFO=0+β1×DR5+β2×SIZE+β3×FCF+β4×CFO+β5×ROA+β6×DEBT+ε(2)

1.被解释变量

我们选取经营活动现金流量的方差来代表其波动性,对样本公司连续三个年度的经营活动现金流量计算其方差作为观测值,以该观测值作为被解释变量。

2.解释变量

(1)GQZH代表股权制衡。本文对股权制衡的定义是:10%<Shr1<50%且Shr2>10%且Shr2+Shr3+Shr4+Shr5>Shr1,公司存在股权制衡,GQZH=1,否则GQZH=0。Shr1、Shr2、Shr3、Shr4、Shr5分别代表第一、二、三、四、五大股东持股比例。

(2)DR5代表的是股权制衡度。目前对股权制衡程度的衡量并没有统一标准,本文用第二大股东到第五大股东持股总数与第一大股东持股数量的比值来量化股权制衡度,即DR5=第2-5大股东持股数量和/第一大股东持股数量。

(3)CSHR代表上市公司第一大股东的股权性质,我们将其分为非国有性质和国有性质两类。

3.控制变量

(1)SIZE代表公司规模,我们利用公司总资产的自然对数来量化公司规模,因为规模较大的公司更注重投资者对其财务评价,公司风险也较低,经营活动现金流量波动性应较小,两者负相关,变量系数应显著为负值。

(2)CFO、FCF分别代表公司年度公司经营活动现金流量、自由现金流量。我们采用公司年度经营活动现金流量净额作为其观测值,FCF=公司年度经营活动现金流量净额-构建固定资产、无形资产的其他长期资产支出。

(3)公司成长性指标,本文采用总资产报酬率(ROA)表示。

(4)DEBT指的是资产负债率。资产负债率高的公司,可能受到债务契约约束,财务杠杆会增大经营活动现金流量的波动性。

四、结果与分析

(一)股权制衡对公司经营活动现金流量波动影响的统计分析

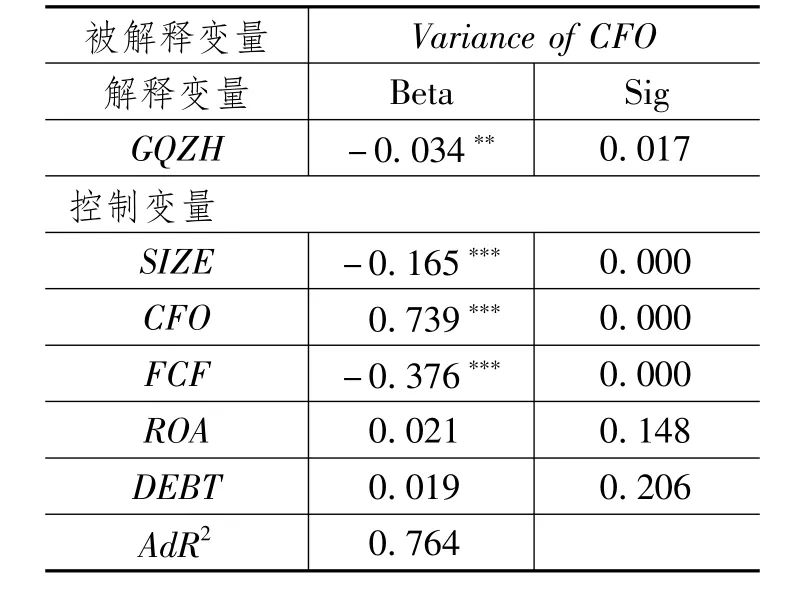

为了检验上市公司存在股权制衡与否对公司经营活动现金流量波动性的影响,我们选择2010年作为样本公司本年度,利用样本公司2009-2011期间数据对模型(1)进行了多元回归检验,回归结果见表1。

可以看出,股权制衡能够显著降低公司经营活动现金流量波动程度,系数为-0.018,通过了5%的显著水平,支持了H1。其他控制变量的回归结果表示:公司规模越大、资产负债率越高、年度自由现金流量越高,其经营活动现金流量波动程度越低;公司本年度经营活动现金流量越高,波动程度越高。此外,我们以2011年作为本年度,用2010-2012年期间数据进行稳健性检验,回归结果见表2。可以看出,以2011年为本年度进行多元回归后,回归结果仍能支持H1。

表1 股权制衡对公司经营活动现金流量波动影响的回归分析

表2 股权制衡对公司经营活动现金流量波动影响的稳健性检验

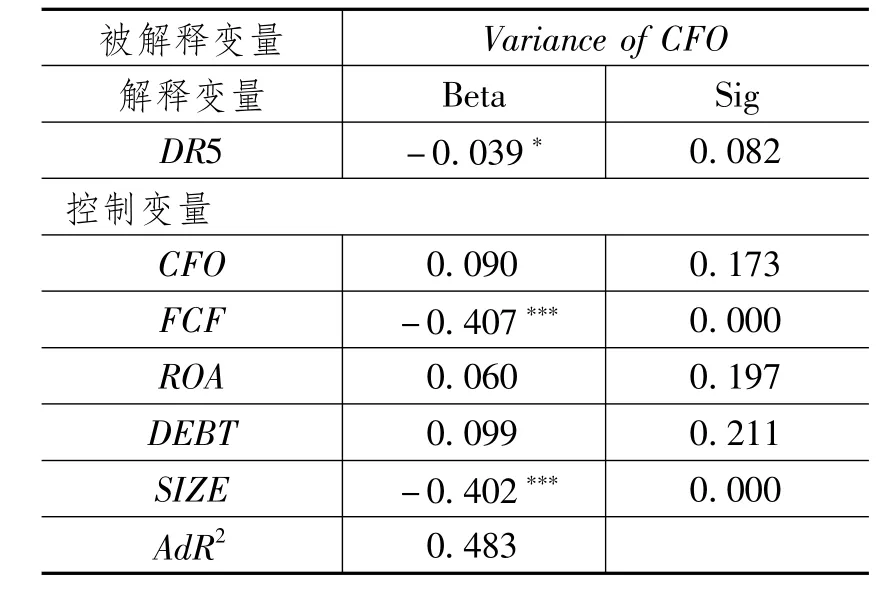

(二)股权制衡度对公司经营活动现金流量波动影响的统计分析

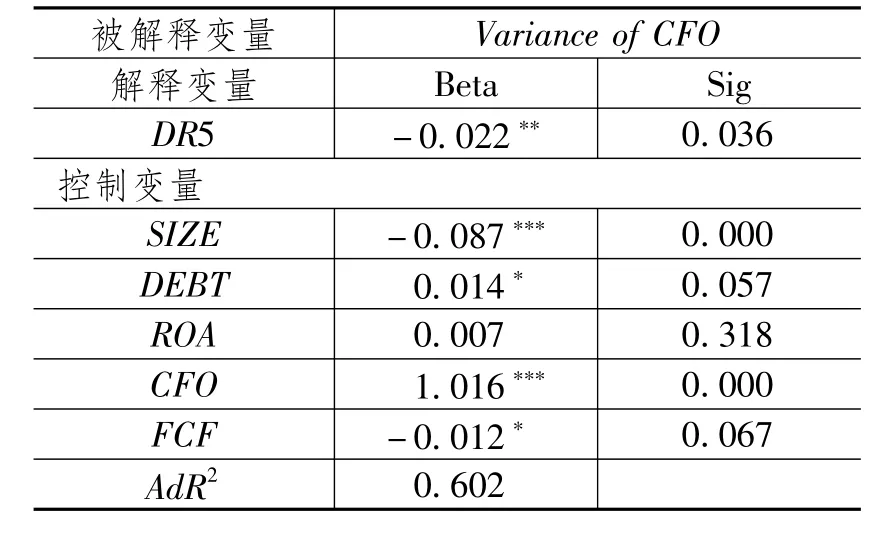

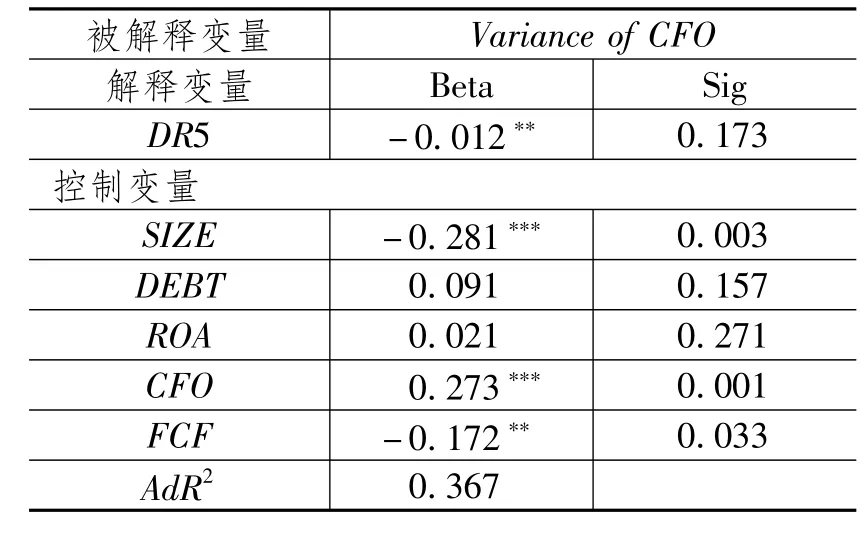

以2010年为本年度,选取出符合股权制衡定义的样本公司,利用2009-2011期间的公司数据对模型(2)进行多元回归分析,回归结果见表3。同样,我们用2010-2012年期间样本公司数据进行稳健性检验,回归结果见表4。

从表3中看出,DR5系数符号符合预期,但显著性水平不高,只在较弱程度上支持H2。从稳健性检验的结果表4看,也仅是在10%的水平上显著。

假设H2中统计结果显著性不强的原因可能是:尽管理论上制衡股东有效发挥监督作用时,经营活动现金流量的波动性应显著降低,但我国上市公司股权结构有其特殊背景,第一大股东的“一股独大”及股权性质可能会影响股权制衡度,进而分化了股权制衡的效果。

表3 股权制衡度对公司经营活动现金流波动影响的回归分析

表4 股权制衡度对公司经营活动现金流波动影响的稳健性检验

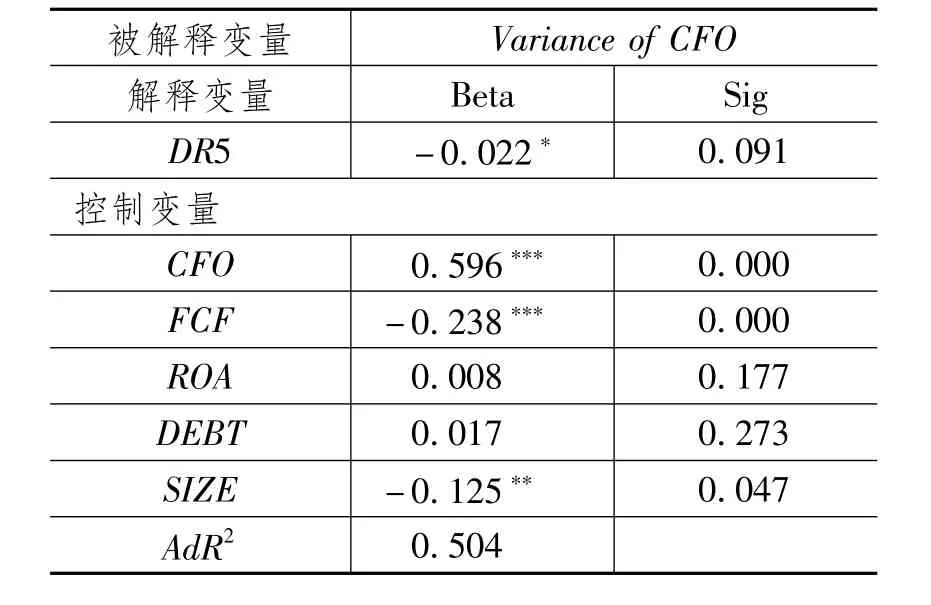

(三)基于第一大股东不同股权性质的股权制衡度对经营活动现金流量波动影响的统计分析

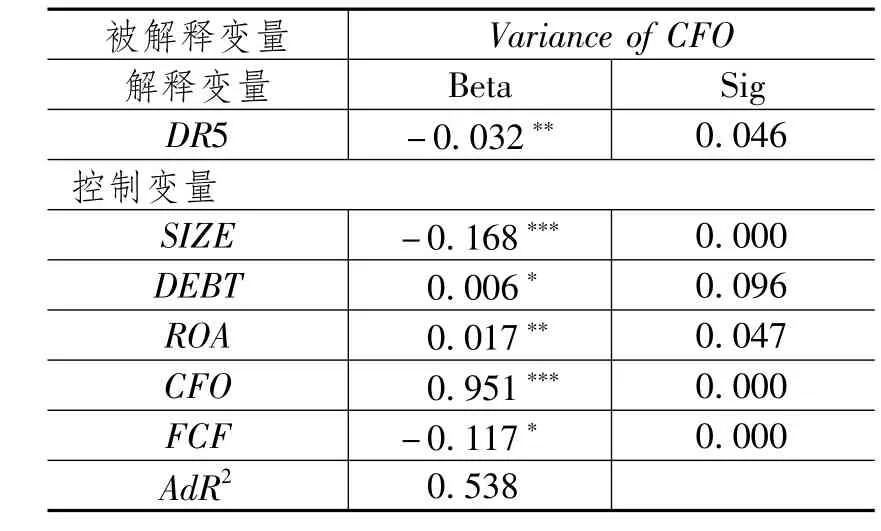

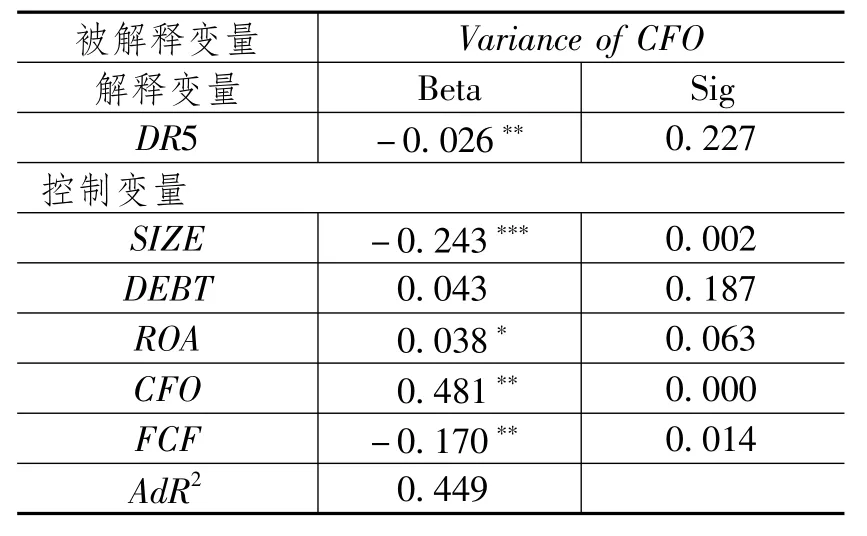

我们利用样本公司2009-2011年的数据,选取出符合股权制衡定义的公司,为了便于对比分析,在此基础上分别筛选出第一大股东为国有股东、非国有股东的样本公司,利用模型(2)进行多元回归分析,回归结果分别见表5和表6。

表5 第一大股东国有性质下股权制衡度对经营活动现金流量波动影响的回归分析

表6 第一大股东非国有性质下股权制衡度对经营活动现金流量波动影响的回归分析

从上述两次统计结果可以看出,尽管DR5系数都为负,但第一大股东为国有性质、存在股权制衡的上市公司通过了5%的显著水平,而第一大股东为非国有性质、存在股权制衡的上市公司,显著性水平较差,支持了H3,也一定程度上解释了H2。我们同样利用样本公司2010-2012年数据进行分析,按照上述两个步骤进行多元回归,回归结果分别见表7和表8。

表7 国有性质下股权制衡度对经营活动现金流波动影响的稳健性检验

表8 非国有性质下股权制衡度对经营活动现金流波动影响的稳健性检验

表7和表8的统计结果与2009-2011年基本一致,支持了H3,也在一定程度上解释了H2显著性水平不高的原因。

五、研究结论

研究股权制衡的公司治理效应,不仅应关注股权制衡给公司业绩带来了哪些影响,对公司经营稳定性的影响等风险因素也应予以关注。本文通过对沪深A股上市公司数据的实证检验,发现股权制衡能显著降低公司经营活动现金流量的波动性;制衡股东有效发挥监督作用时,也会一定程度上提高公司经营活动现金流量的稳定性;股权制衡类上市公司第一大股东为国有股东时,公司股权制衡度能显著降低公司经营活动现金流量波动的程度。

我国上市公司普遍存在“一股独大”的股权结构,使得大股东成为上市公司的实际控制人,代理冲突主要是大股东与中小股东之间的利益冲突。而多个大股东互相制衡的股权结构,有助于发挥监督作用,降低大股东侵害中小股东利益的可能性,也使得控股最多的股东不能任意决定公司决策,提高公司经营的稳定性。

本文研究也存在一定的局限性,本文的研究样本是在2009-2012年期间股权制衡结构没有发生变化的前提下选择的,这样能够在一定程度上解决股权制衡结构的内生性问题,若上市公司股权结构在不同年度发生变动,可能会对研究结论产生影响。

参考文献:

[1]JENSEN M,MECKLINGW H.Theory of the Firm:Managerial Behavior,Agency Costs and Capital Structure[J].Journal of Financial Economics,1976,3:305-360.

[2]MARGARITISD,PSILLAKIM.Capital Structure,Equity Ownership and Firm Performance[J].Journal of Banking&Finance,2010,34:621-632.

[3]BERKMAN H A.Expropriation through Loan Guarantees to Related Parties:Evidence from China[J].Journal of Banking and Finance,2009,33(1):141-156.

[4]MASULISRW,XIE F.Agency Problems at Dual-class Companies[J].Journal of Finance,2009,64(4):1697-1727.

[5]BLOCH F,ULRICH H.Multiple Shareholders and Control Contests[R].Working Papers,from www.ssrn.com.2001.

[6]GOMESA,NOVAESW.Sharing of Control as A Coporate Governance Mechanism[R].Working Papers,University of Pennsylvania,2001.

[7]DEMSETZ H.The Structure of Ownership and the Theory of Firm[J].Journal of Law and Economics,1983,26:375-390.

[8]李志斌.内部控制、股权集中度与投资者关系管理——来自A股上市公司投资者关系调查的证据[J].会计研究,2013(12):72-78.

[9]黎文靖,孔东民.信息透明度、公司治理与中小股东参与[J].会计研究,2013(1):42-49.

[10]白云霞,林秉旋,王亚平,等.所有权、负债与大股东利益侵占——来自中国控制权转移公司的证据[J].会计研究,2013(4):66-72.

[11]陈德萍,曾智海.资本机构与企业绩效的互动关系研究——基于创业板上市公司的实证检验[J].会计研究,2012(8):66-71.

[12]洪剑峭,薛皓.股权制衡对关联交易规模和关联销售的持续性影响[J].南开管理评论,2009(1):24-30.

[13]朱红军,王辉.“股权制衡”可以改善公司治理吗?——宏智科技股份有限公司控制权之争的案例研究[J].管理世界,2004(10):114-123.

[14]朱德胜.控股股东、股权制衡与公司股利政策选择[J].山东大学学报(哲学社会科学版),2010(3):80-87.

An Empirical Study of Governance Effects in Ownership Control Com panies——From the Perspective of Cash Flow Fluctuations in Operating Activities

ZHU De-sheng,WU Jia-chen

(School of Accounting,Shandong University of Finance and Economics,Jinan 250014,China)

Evaluating the merits of the shareholding structure governance effects involves not only the performance level of the company but also such risk indicators as the stability of cash flow fluctuations in operating activities while the ownership control and its degree exert vital influence on the cash flow fluctuations.The research findings show that the ownership control and its degree can reduce the degree of cash flow fluctuations in listed company’s operating activities and that the reducing effect on cash flow fluctuations becomesmore significant when the largest shareholder is state-owned.

ownership control;corporate governance performance;cash flow

F275.5

A

1008-2670(2014)05-0081-06

(责任编辑 李秀荣)

2014-06-21

山东省社科规划会计专项“后金融危机时代企业财务风险防范研究”(11CKJJ11)。

朱德胜,男,山东莘县人,管理学博士,山东财经大学会计学院教授,研究方向:资本市场与公司财务;吴加臣,男,山东新泰人,山东财经大学会计学专业硕士研究生,研究方向:资本市场与公司财务。