股指期货期现套利方法研究

李 悦

(安徽城市管理职业学院 经济系,安徽 合肥230011)

股指期货套利主要有两种方法:期现套利和跨期套利。期现套利不需要数据储备,股指推出后即可进入套利操作阶段;对于跨期套利,可以用协整的方法来寻找两个合约的均衡价差。从以前的研究结果来看,虽然这种方法的成功率很高,但需要一定的股指期货数据储备。也就是说,在股指刚推出的一段时间内,不能进行套利操作,这也是这种方法的不足之处[1]。

一、研究方法

(一)基本理论

期现套利是利用股指期货合约与标的指数之间的价格偏差进行套利交易,即对期货和现货进行反向操作,买入(卖出)现货的同时卖出(买入)相同市值的期货。由于现货是指数,不能买入(指数),因此需要利用指数的成分股来复制指数或构建ETF组合来复制指数,以此来实现对指数的操作。

从上面可以看到,期现套利有两种策略:正向套利和反向套利,考虑到目前操作性,我们只做正向套利研究,即买入现货,卖出期货。

股指期货的理论定价模型如下[2]:

其中:

t:时间变量;

T:股指期货近d月合约的到期交割日;

F(t,T):到期日为T的股指期货合约在t时刻的理论价格T;

S(t):t时刻的股指现货价格;

r:无风险利率;

d:指数的年股息率。

(二)研究步骤

1.期现套利

以沪深300为例,沪深300的成分股比较多,无论是完全复制或者抽样复制,目前从操作上来说,在同一时间完成大量股票的买卖比较困难,由于目前国内尚没有基金公司推出标的沪深300的ETF,所以,本文举例构建几种ETF的组合来复制指数[3]。

ETF与普通的指数基金相比具有以下优点:首先,ETF基金相对于LOF具有交易成本低、交易方便、交易效率高等特点;其次,ETF采用完全被动的指数化投资策略,管理费用较低,操作透明度较高,可以让投资者以较低的成本投资于一篮子标的指数成分股。

例如,市场上的上证50ETF、上证180ETF、深证100ETF三只ETF产品(概况见表1)。

表1 市场上ETF情况

首先来看这三只ETF与沪深300指数相关性,本文取近两年左右的数据进行相关性分析(见表2)。

下面我们来看看几种不同ETF的组合对沪深300指数的回归结果(见表3),由此来选择最优的ETF组合。

表2 ETF与沪深300的相关性

表3 不同ETF的组合对沪深300指数的回归结果

从表3可看出,用ETF组合来复制沪深300指数时,最佳选择为上证180ETF+上证50ETF+深证100ETF,其次为上证50ETF+深证 100ETF。由此,本文决定使用最佳组合来复制沪深300指数,以实现跟踪误差最小化。

2.ETF组合构建

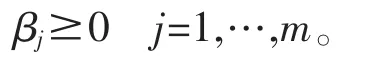

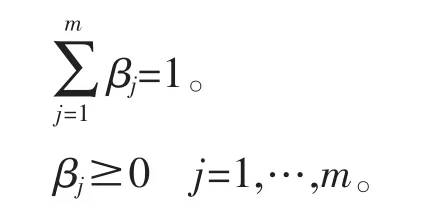

确定最优ETF组合的配置,就是解决下面的二次规划问题[4]。

上面的rij代表第j个ETF产品在第i日的日连续复利收益率;ki代表第i日沪深300指数的日连续复利收益率;βj代表第j个ETF产品在ETF组合中的市值权重。

如果考虑的是跟踪目标ETF的头寸收益超越指数,则需要控制ETF收益下方的风险。实际上对于正向套利而言,ETF的头寸收益超越指数对套利是有利的,由此可以设计出跟踪偏差的半差公式,从而得到如下的二次规划问题。

3.套利策略

股指期货和现货交易时存在着交易成本(CR)以及复制指数时存在着跟踪误差(TE实践中需要将其转化为T-t期内的区间值),只有股指期货的实际价格与理论价格的偏差大于上述成本之和时,才能进行套利,因此也就存在一个无套利区间。下面就来导出这个无套利区间[5]。

整个期现套利活动的交易成本和跟踪误差损益为:

进行正向套利的条件是:当股指期货的实际价格与理论价格的偏离大于上述交易成本与跟踪误差损益之和。

进行反向套利的条件是:当股指期货的理论价格与实际价格的偏离大于上述交易成本与跟踪误差损益之和。

由此可得期现套利的无套利区间为:

4.年股息率的确定

可从历史数据中进行估算。

5.交易成本分析

表4 交易成本

二、数据及配置ETF权重方法的说明

本文前面提到了两种确定ETF权重的方法,为了比较这两种方法的效果,分别使用这两种方法确定 ETF 的权重[6]。

(一)跟踪目标尽可能拟合标的指数

在这种情况下,我们只考虑ETF尽可能拟合指数,而不考虑上下偏差对套利收益的影响,确定ETF权重的二次规划问题如下[7]:

约束条件:

其中 m=3。

所以上面的最优化问题可以写成如下形式:

(二)控制ETF收益率的下偏差

因为ETF超越指数的部分可以增加套利的收益,所以我们这里对下偏差进行限制[9],使用如下的二次规划来确定三个ETF的权重。

其中 m=3。

目标函数:

三、套利分析

可使用最近一年的数据来进行套利研究。

对无风险利率r,年股息率d,交易成本CR进行样本估算,得到样本期年跟踪误差,确定参数。本文测算的年跟踪误差在0.2%左右,相关资料研究表明指数的年跟踪误差一般在0.3%-0.5%,为了保险起见,本文年跟踪误差选为TE=0.3%。

确定上述参数后,可得出无套利区间的数值序列。

可使用控制上下偏差得到的ETF的配置比例来套利。

四、结语

本文介绍了两种方法得到ETF的配置比重来进行套利。如果数据显示期货处于严重的高估状态,可以适当增加期货的风险敞口,以获得更好的收益。

[1]王东,王其文,张世英.期货交叉套期保值行为研究[C]//Systems Engineering,Systems Science and Complexity Research-Proceeding of 11th Annual Conference of Systems Engineering Society of China,2000:112-116.

[2]王宝森,温兴宇.股票指数期货指数套利模型及应用[J].经济论坛,2007(7):23-25.

[3]张敏,徐坚.ETF在股指期货期现套利的现货组合中的应用[J].技术经济与管理研究,2007(3):31-32.

[4]Andersen T G,Bollerslev T.Intraday periodicity and volatility persistence in financial market[J].Journal of Empirical Finance,1997(4):115-158.

[5]于易.沪深300股指期现套利GARCH模型应用研究[D].大连:大连海事大学,2012.

[6]Meddahi N.A,theoretical comparison between integrated and realized volatility[M].Journal of Applied Econometrics,2002:479-508.

[7]李胜歌,张世英.已实现双幂次变差与多幂次变差的有效性分析[J].系统工程学报,2007(4):280-286.

[8]Comte F,Tenault E.Long Memory in continuous-time stochastic Volatility models[M].Mathematical Finance,1998:291-323.