风投

高洁

徐辉今年30岁,是一家风险投资公司的高级投资经理,在南京市区拥有一套超过一百平方的公寓,是热衷做媒的阿姨们口中的黄金单身汉。虽然平时工作很忙,一个月倒有一大半时间在全国各地飞来飞去,但是对此他也毫无怨言,出差虽然辛苦,但是从来都是入住五星级酒店,吃饭打车一应报销,还可以享受高额的出差补贴,公司对于高级员工的待遇,倒也大方。除此之外,徐辉每年都要外出旅游两次,作为对自己辛苦工作的犒劳。

只是自从2012年下半年开始,徐辉陷入了一种无法形容的焦虑之中,自从IPO暂停开闸,他的工作量一下子减少了很多,相对应的,收入也下降的厉害,但是房子每月8000的月供还得还,习惯了以往高品质的生活,一顿饭动辄三五百,去趟超市就要花掉七八百,开车上班的汽油钱每个月也省不了,杂七杂八加起来,一个月的花费怎么也要一万五千块。但是IPO暂停,徐辉没有项目可做,每个月拿着为数不多的基本工资,而年终奖的数字,现在看来,也可预见。对于徐辉而言,沉重的生活负担已经有些让他喘不过气来了,甚至让他考虑,风险投资公司的高级投资经理这一岗位是否值得继续恋战。

和徐辉一样,中国许多风险投资公司的员工自从2012年底IPO暂停之后,日子都不太好过,“金融精英”、“高级白领”这些萦绕在他们身边的光环一度耀眼的让人难以直视。毕竟,风险投资的概念进入中国的时日并不长,在大多数人眼中,这是一个高深莫测的行业,从业人员永远在和超乎人们惯常经历的大额资金打交道,甚至也有人称风投公司的员工们为“金融新贵”。只是在经历了几次公司上市潮的狂飙突进之后,现在的局面似乎让大多数从业人员有些无所适从,随着中概股在美上市进入一个短暂的停滞期后,国内的IPO通道也被关闭,风险投资领域也进入一个调整期。

风投的前世今生

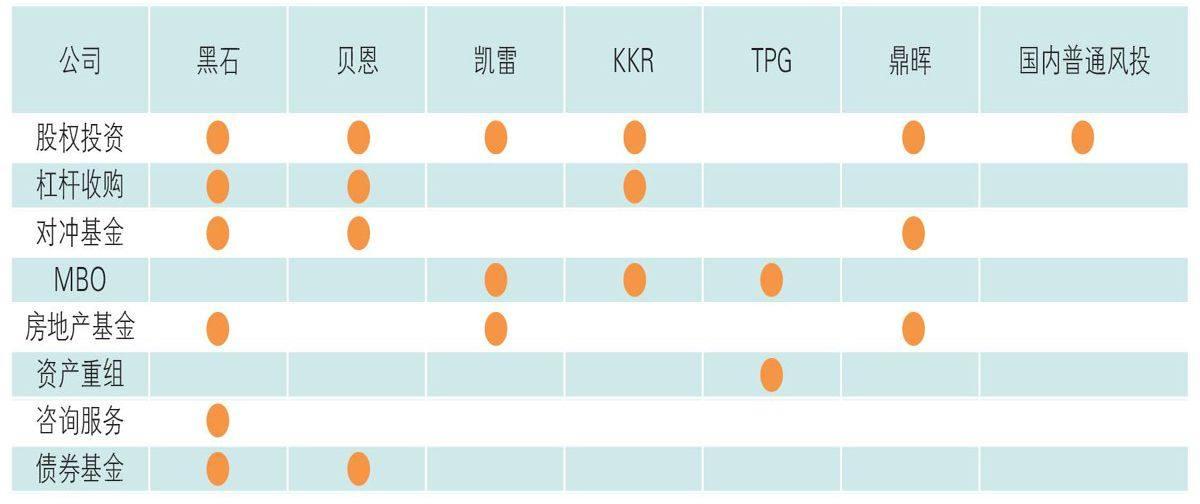

在中国提起风险投资,人们首先想到的不会是本土公司,毕竟中国的风投公司大多都很年轻,也鲜少在公众面前露真容。所以大多数人印象中的风投是联想起美国“华尔街”,接着就是一些著名的VC/PE公司,如黑石、KKR和贝恩资本等。风险投资有广义和狭义之分,广义风险投资泛指把资金投入高风险领域以期获得高收益的行为,包括天使投资、创业投资(VC)、私募股权投资(PE)等;狭义风险投资又称创业投资,向非上市的成长性企业进行股权投资,以期所投资创业企业发育成熟或相对成熟后主要通过股权转让获得资本增值收益的投资方式。我们现在所說的风投是指广义上的风投。美国是现代风险投资的发祥地,“风险投资”这一词语及其行为,便起源于20世纪六七十年代的美国,成立于1946年的美国研究与发展公司是世界上第一家真正意义上的风险投资公司。

细述我国风险投资的发展,最早可以追溯到中央1985年3月发布的《关于科学技术体制改革的决定》,首次提出要发展风险投资,此后国务院陆续发布了一些建立风险投资基金和风险投资公司的政策和规定。1985年9月,由国家科委和中国人民银行支持,国务院正式批准成立了我国第一家风险投资公司—中国新技术创业投资公司。1989年6月,经国务院、外经贸部批准,由香港招商局集团、国家科委和国防科工委联合发起成立了“中国科招高技术有限公司”,这是我国第一家中外合资的风险投资公司。但是由于观念、制度等原因,直到1998年,我国的风险投资发展仍然是极为缓慢,步履维艰,成立的风险投资公司以国家投资为主。

1998年,在全国政协九届一次会议上,成思危代表民建中央提交了《关于尽快发展我国风险投资事业的提案》,这就是后来被认为引发了一场高科技产业新高潮的“一号提案”,受到了政府有关部门的支持和各界人士的关注,掀起了我国风险投资事业发展的热潮。北京、上海、深圳等地先后宣布了推进风险投资的政策和措施,一些国内高科技企业开始纷纷寻求风险投资的支持。

1999年7月,中华网成功在纳斯达克IPO,是第一个在国外上市的中国概念网络股,由此开启了第一波中国互联网企业境外上市的热潮,鼓舞了中国的风险投资公司。

其实自从股权、股票成为金融产品后,股权投资早已普遍;但真正让风险投资成为一种职业及一种行业,要从七八十年代半导体/信息产业技术开始。信息技术与风险投资两者互相推动,共同发展。信息产业技术,为华尔街的金融家提供了完美的数学工具,将已经很多理论成熟的金融工具迅速实现,让金融体系更加成熟;同时,信息产业技术潜在的巨大价值,和其可以爆发式增长的特性,完美的符合了风险投资的投资风格:短期(3到5年)、高收益(数倍到数百倍不等)、可快速复制快速增长。可以说是信息产业的发展推动了风险投资的成熟和规模化。这期间也见证了大量后期鼎鼎大名的专业风险投资机构的诞生。

90年代互联网和通讯行业的快速发展,继续推动了风险投资的发展。同时,因为互联网公司的可复制性,大量复制“美国模式”的中国互联网创业公司,也引入了美国的风险投资机构。随着国内互联网创业的逐步升级,风险投资行业也在国内真正扎根。

复制美国模式”成就了中国互联网的第一波创业人,也成就了第一波中国的风险投资人。从几大门户到百度腾讯的上市,背后都有大量的投资机构的身影。1999年7月,中华网成功在纳斯达克IPO,是第一个在国外上市的中国概念网络股,由此开启了第一波中国互联网企业境外上市的热潮,鼓舞了中国的风险投资公司。在此之后也出现了一些传统行业海外上市的案例,投资人还以这些境外机构为主。

在2000年之前,国内的风险投资市场很大一部分份额还被外资所占领,毕竟对于风投这一行业在中国发展的历程短,而国内敢于将大笔资金用于风险投资的决策者还不多,因此,创业板这一融资量远远小于A股市场的二板市场开始被越来越多的投资人需求。但是政府担心如果贸然推出创业板市场,会重复出现A股市场的错误和弱点,吸取中国香港和世界其他市场的经验,因此决定先将A股市场整顿好后才推出创业板市场,使得之前发展的如火如荼的风险投资行业步入低谷。此后的几年中,中央和地方政府出台了一系列有关风险投资的法律法规,2002年6月,人大常委会通过了《中华人民共和国中小企业促进法》,2003年1月,颁布了《外商投资创业投资企业管理规定》,2003年2月,首个地方创投法规《深圳经济特区创业投资条例》通过,并于2003年4月1日起实施。2004年2月,《国务院关于推进资本市场改革开放和稳定发展的若干意见》颁布。2005年10月,修订后的《公司法》和《证券法》获得通过。2005年11月,中国第一部“创投法”《创业投资企业管理暂行办法》发布,其中首次通过法规的形式正式确认了创投资本的推出方式。在此期间,多家企业通过风险资金获得大发展,如携程网和九城在纳斯达克上市,当当网获得1100万美元投资、阿里巴巴获得8200万美元注资、聚众传媒获得凯雷的投资等。2004年6月中小企业板块首次上市,新和成等8家公司挂牌上市。

随着“创业板”“中小板”概念的推出,出现了一大批以“收割”Pre-IPO企业的投资机构。“上市红利”成为主旋律。国内大量的民营企业都已经发展到符合上市要求、股票市场的迅速“扩容”,加上企业家和“风险投资家”之间对公司估值(一级市场、二级市场估值差异)了解的巨大信息不对称,共同造就了风险投资行业巨大的寻租空间。06到09年成为投资的黄金期,而创业板的开启,也顺利的让大量的机构标榜上了“成功”的标签;同时,第二波被风险投资机构养大的互联网创业创业公司,也进入收获期。中概股在纳斯达克成批上市,不仅仅创造了大批中国互联网巨头企业,也让很多美元机构收获颇多;这期间,国内的风险投资也真正成为一个成熟的“行业”,产生了从创业、投资、咨询、媒体、服务一系列的细分领域。不仅仅行业出现分化,机构也开始走向不同的发展道路。大致分为两种:(1)保留了传统外资机构的精英化团队路线;及(2)更符合中国特色的做大做强线路。因为“上市”红利有着非常明显的时效性,企业家对金融市场的理解也越来越深,如何在最短的时间里找到更多的符合“上市红利”企业成为大家的必修课。行业就业人数以超常规的速度发展。

互聯网之外的投资成为主流。创业板的全行业特质,让行业内开始出现专业在某个行业的机构、团队或个人。

中国风投的特异性

在发展了接近三十年之后,经历了几次浮沉起落,中国的风险投资市场开始逐渐走向成熟化和特征化。现阶段,我过风投企业的特性开始越来越明显。

首先,这一行业的准入门槛并不高,想进入市场分一杯羹的人越来越多。简单来说就是有钱人开始意识到风险投资是一个钱生钱的极好途径,所以越来越多有钱人开始将手中的资金投入风险投资市场。截止2012年底,我国共有6000多家有限合伙人,从事PE或VC的机构数量已难以完整统计,仅活跃的风险投资机构就有8000多家。各类机构投资者在不同程度上增加了PE/VC行业,市场竞争加大,市场竞争加剧。但同时,账面回报率也在下降,2012年VC/PE机构的IPO账面退出回报与平均账面回报率较2011年均大幅回落。统计显示,共有149家VC/PE机构通过97家企业的上市实现235笔IPO退出,总计获得账面退出回报436.3亿元,较2011年全年1065.5亿元的账面退出回报下滑59%;平均账面回报率为4.38倍,而2011年这一数字为7.22倍。2012年VC/PE机构账面回报率在5倍以下的退出数量近200笔, 其中有12笔出现账面回报率为负的情况,处于0~1倍之间的约40笔,六成左右的创投机构投资账面回报率趋于1~4倍之间,集中在4~5倍之间的仅为12笔。另外,由于IPO暂停,进入2012年以来,“募资难”成为了VC/PE机构不得不面临的现实。一方面GP“求资若渴”,另一方面手握重金的LP却日趋谨慎。目前VC/PE基金主要通过自主募集,但渠道仍然是非常重要的资金来源,然而随着国家相关部门的一些政策出台,通过渠道募集资金出现一定的不确定性。2013年1月14日,银监会召开2013年全国银行业监管工作会议,首次明确提出“严禁销售私募股权基金产品”以及“实行固定收益和浮动收益理财产品分账经营、分类管理”。一旦银行渠道关闭,一些散户的资金为将无法进入到风投行业,这在一定程度上增加了风投机构募集资金的难度。