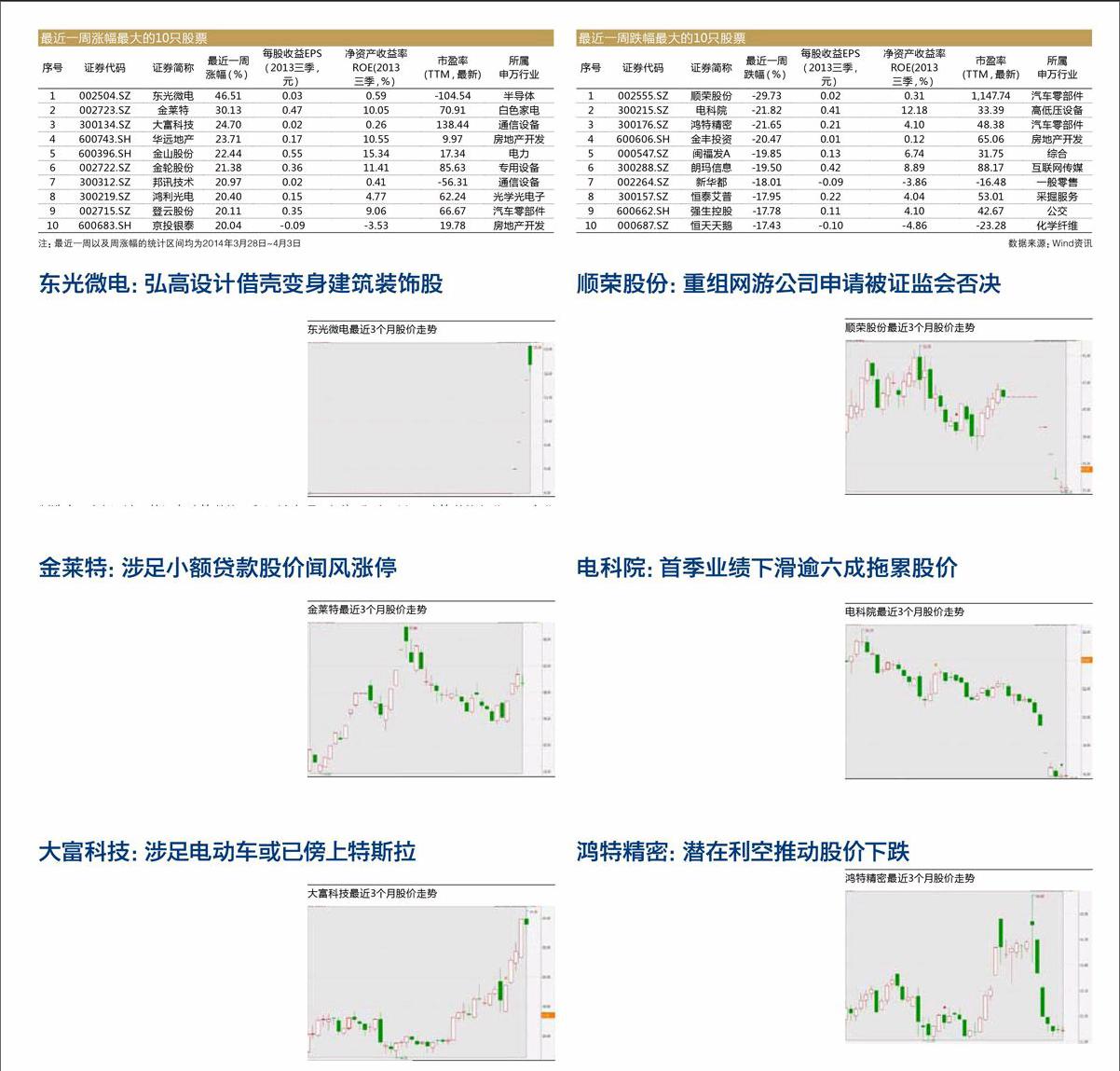

创兴资源遭稽查 控制人涉嫌连环套利

杜善友

创兴资源的实际控制人经过资产打包,将旗下资产高价卖给创兴资源套利

3月28日,创兴资源(600193.SH)的一纸受到证监会立案稽查的公告将其推向了舆论的风口浪尖。

业内猜测,公司此次被立案稽查,与其2012年溢价收购桑日县金冠矿业有限公司(以下简称“桑日金冠”)70%股权的交易有关。

对此,3月31日晚间,创兴资源披露了相关澄清公告,还原了创兴资源溢价收购桑日金冠70%股权的情况。澄清声明中称,“(收购桑日金冠股权)不存在连环交易营造假象的现象。”

然而,本报记者仔细梳理这笔交易的前后情节,发现创兴资源在该交易的整个过程中涉嫌多处利益输送。

3月31日,创兴资源收盘价仅5.43元,年跌幅达33%,创下近一年的新低。

资产打包倒卖 变相利益输送

桑日金冠将70%股权卖给创兴资源之前,其控制人对其进行了“精心包装”,包装完成后又经过两次倒手,才加价卖给创新资源参股子公司。

创新资源公告显示,其实际控制人为陈冠全。同时,上海吉睿投资公司(以下简称“上海吉睿”)、自然人周国强是陈冠全及其一致行动人。

2011年10月21日,上海吉睿和周国强各出资210万元和90万元成立桑日金冠。公司成立后22天,就签署了两笔收购协议。

当日,桑日金冠与金地置业有限公司(陈冠全间接控股100%)签署协议,以4530万元收购后者持有的鑫美澳国际贸易有限公司(以下简称“鑫美澳”)100%股权。

同一天,桑日金冠与上海吉睿、周国强签署协议,以2760万元收购后者持有的广西金隆兴矿业有限公司(以下简称 “广西金隆兴”)99%股权。

3天后,桑日金冠又与厦门百汇兴(创兴资源控股股东,陈冠全间接控股100%)签署股权转让协议,前者以1.5亿元收购后者持有的崇左稀土开发公司(以下简称“崇左稀土”)27%的股权。

而该27%崇左稀土股权是5个月前厦门百汇兴收购而来,其中21%股权以1.47亿元从山南华一投资有限公司手中购买,另外6%的股权则以1488 万元从广西太和科技手中购得。

至此,桑日金冠这个“资产包”打包完成。

经过上述3笔股权收购,桑日金冠共花费2.2亿元收购了鑫美澳100%股权、广西金隆兴99%股权、崇左稀土27%的股权。而在资产“打包”完成的当天,其100%股权便被上海吉睿投资和周国强加价894万元以2.3亿元卖给桑日创华(陈冠全间接控股100%)。20天后,桑日创华又将70%的桑日金冠股权以1.96亿元卖给创兴资源参股子公司上海振龙房地产开发有限公司(以下简称“上海振龙”,创兴资源和陈冠全分别持有其39.9%和60.1%的股权)。如此估算,则此时100%的桑日金冠的价值为2.8亿元。短短20天,经过两次转手,桑日金冠便增值5860万元。上海振龙也因此多支付4102万元。鉴于创兴资源持有上海振龙39.93%的股权,因此相当于创兴资源向陈冠全及其一致行动人变相输送利益1638万元。

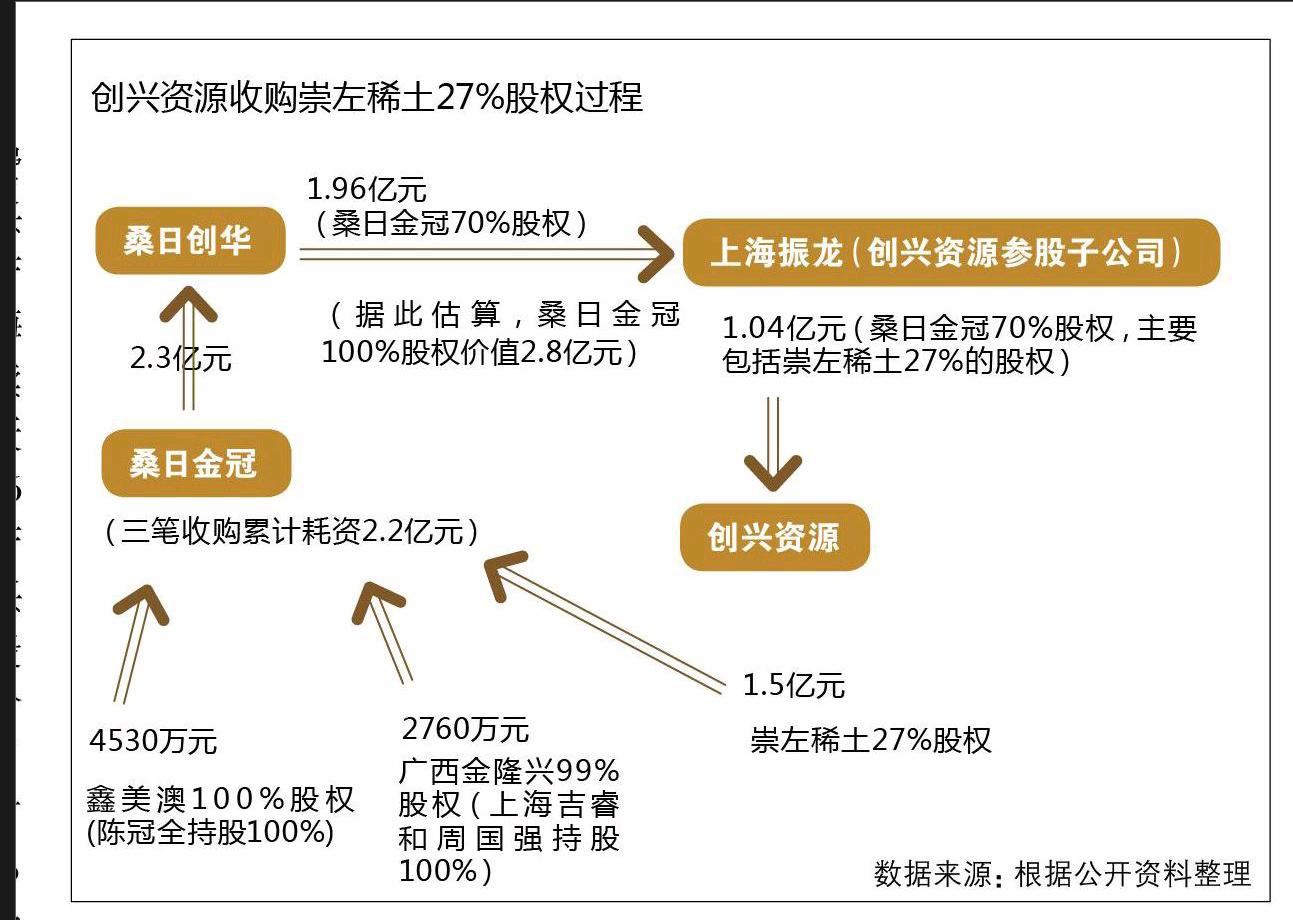

稀土评估自相矛盾 关联方获利近亿元

除了上述资产腾挪游戏外,在创兴资源收购崇左稀土股权的交易中也存在猫腻。

2012年5月,创兴资源与上海振龙签订协议以1.04亿元收购上海振龙持有的桑日金冠 70%股权,此时桑日金冠的主要资产是27%的崇左稀土股权(以下简称“交易一”)。

该交易以《广西有色金属集团崇左稀土开发有限公司的股权评估项目资产评估报告》(天兴评报字[2011]第 295 号)为基础。根据该评估报告,崇左稀土评估值为5.55亿元,其中无形资产(稀土采矿权)账面值为293万元,评估值为5.37亿元,增值182倍。

而根据崇左稀土的资料,2012年1月广西有色金属集团将崇左稀土51%股权转让给中铝广西有色稀土开发有限公司(以下简称“中铝稀土公司”)的交易中,聘请的中介机构对崇左稀土的评估值仅为5406万元(以下简称“交易二”)。

两项交易时隔4个月,同样的矿权评估值竟相差9倍,不免引起公众质疑。2012年10月上海证监局针对此事向创兴资源发出了关注函。对此,创兴资源给出的解释是,“广西有色金属集团将崇左稀土51%股权转让给中铝稀土公司系央企与地方国有企业的资产整合,其定价对本公司的市场化股权收购行为不具指导性。”

然而,本报记者却发现两大疑点让创兴资源的上述解释缺乏信服力,甚至显得自相矛盾。

疑点一:2012年7月,桑日创华(由创兴资源实际控制人陈冠全控股100%)以5500万元收购山南华科100%股权,后者主要资产为崇左稀土22%股权。而两个月前,创兴资源收购桑日金冠70%的股权(主要为崇左稀土27%的股权)却花费过亿。

疑点二:2012年8月,桑日创华旗下公司山南华科与中铝稀土公司签署置换协议,前者用崇左稀土9%的股权以及1960万元置换后者手中南宁矿润40%的股权。此后,南宁矿润100%的股权以6117万元被注入到崇左稀土公司。我们倒推可知,如果南宁矿润100%的股权估值6117万元,则南宁矿润40%的股权估值2447万元。则在前述置换协议中,崇左稀土9%的股权估值487万元。这意味着,相应的崇左稀土100%的股权估值为5406万元。而这恰好与交易二中对崇左稀土的评估值相同。

这意味着,陈冠全控股公司山南华科在与中铝稀土公司交易时,对崇左稀土100%股权的评估值为5406万元,而不是5.55亿元(创兴资源收购崇左稀土27%股权时的评估值)。而如果以此计算,则创兴资源收购桑日金冠70%的股权应该花费1022万元,而1.04亿元的实际收购价相当于向相关方输送利益9378万元。