基金家族的造星策略*——基于共同持股股票收益率差异视角

屈源育,吴卫星

(对外经济贸易大学 金融学院,北京 100029)

一、引 言

中国境内目前已有1 450只基金,这些基金从表面上看投资风格迥异且有各自单独的管理模式,但事实上它们并非孤立存在。这些基金大多被73家较大的基金管理公司所经营,其中最大的两家——嘉实和易方达基金管理公司分别掌管50只基金。随着基金管理公司所掌管基金数目的增多,“基金家族”成为了不容忽视的组织。

对于“家族”管理模式,规模经济理论给出了很好的解释:家族结构为基金公司在资产管理、投资研发、市场营销等方面带来了可观的规模经济和范围经济,而且在某种程度上减少了投资者的搜索成本。但同时,家族联盟也带来了新的委托-代理难题:基金经理不再直接为投资者服务,而是听命于所在的基金管理公司。这种错位的激励机制使某些“家族策略”成为可能,即基金管理公司通过在不同基金间选择性地分配资源、甚至牺牲一些基金的利益来谋取最大收益。

家族策略的诱因来源于两个发现:基金业绩与现金流流入凸性相关以及家族内的溢出效应。前者是指基金现金流流入随基金业绩而非线性变化,因为投资者对业绩较高的基金往往有着异乎寻常的热情,从而家族可以采取提升高费率基金业绩的策略来谋取总体的高收益(Chevalier和Ellison,1997;Sirri和Tufano,1998)。后者以明星基金的溢出效应为代表。正如Nanda等 (2004)、林树等(2009)所阐释的,明星基金对家族内的其他基金具有正向溢出效应,而家族内的垃圾基金却没有表现出负向效应。这意味着家族可以集中资源打造明星基金,从而为整个家族吸引更多的现金流入。Kempf和Ruenzi(2008)、Chen和Lai(2010)、肖俊和石劲(2011)等基于不同视角对家族内溢出效应的研究也得出了类似的结论。

尽管基金管理公司确实有“造星”的动机,但上述研究并没有进一步解释它们造星的具体渠道以及不同渠道对投资者的不同影响,而这显然更加重要。实际上,我们可以根据对投资者的不同影响将家族策略分为两类:一类策略不牺牲其他基金的利益,一个典型的例子就是优质资源如基金经理、IPO以及广告费用等的不均等分配。Guedj和Papastaikoudi(2004)发现,明星基金被追加基金经理的概率要显著大于家族内的其他基金;Gaspar等(2006)发现,家族更倾向于将IPO资源分配给“高价值”基金(如高费率基金),Cici等(2010)也有类似的发现;Verbeek和Huij(2007)指出,相对于家族内的其他基金,基金管理公司有动机给某些基金更多的市场推广费,Wei等(2013)基于广告溢出效应的研究进一步支持了这一结论。

另一类家族策略也许更值得投资者重视,因为这类策略直接牺牲一些基金的利益以满足另一些基金的利益,即存在利益输送行为。这属于一种内部的交叉补贴,包括倒仓、逾时交易(Zitzewitz,2004)以及“抬轿”行为。这里的倒仓是指同一家族内不同基金间的反向交易行为。Gaspar等(2006)指出,如果按低于市场价5%的倒仓价格计算,每季度在家族内高价值和低价值基金间的利益输送可达家族资产净值的0.05%;Pinto(2011)的模型进一步推进了Gaspar等(2006)的研究,结果表明,即使按照正常的市场价格进行内部交易,倒仓行为仍可以为家族创造价值。这是因为:从流动性角度看,一些基金采取了次优选择,帮助另一些基金避免了流动性成本。Bhattacharya等(2013)实证证明了“基金中基金”更易于被基金管理公司牺牲而为家族内的其他基金提供流动性。

以往的研究揭示了基金家族在其所掌管的各个基金间进行利益输送的几种方式,但其中有两个问题值得进一步探讨:家族策略被应用的频率及其对被“照顾”基金和被“牺牲”基金业绩的影响程度。解答这两个问题无疑是必要的,正如Guedj和Papastaikoudi(2004)所提到的,“IPO是一种附加资源,但他们的可用程度以及数量极其有限”,同样的问题也存在于倒仓交易中。首先,自从20世纪90年代出现基金黑幕以来,倒仓交易已经成为一种被证监会严格监管和控制的交易,其交易数量和范围可想而知;其次,根据Gaspar等(2006)的估算,内部交易所带来的补贴占基金每年资产价值的0.2%。此外,关于倒仓交易的代理变量(反向持股变动总数)选择,仅在个股与市场行情波动完全一致的情形下才合理,而实际情况显然与此不符;至于基金经理资源的分配策略,也与我们的常识相背。基金经理资源显然不可简单地以数量多寡而论,至少基金经理的声誉是资源优劣的一个更好的替代变量(Chen和Lai,2010)。

因此,本文将探讨一种更为普遍和隐蔽的利益输送行为:家族内基金共同操作一只股票,买的时候让明星基金先买入,之后其他基金再进场拉升价格,而卖的时候让明星基金先卖出,以缓冲价格下行压力,确保其在高位离场。这种利益输送方式在业界俗称为“抬轿子”,是一种简单却有效的造星策略,它相当于直接牺牲一部分投资者的利益去补贴另一部分投资者;另外,由于报表所公布的内容有限,基金家族的这种行为很难被投资者发觉,因为“抬轿”行为从表面上看仅仅表现为家族内基金的共同持股现象,而基金家族很容易将其归因于共同的研发策略。

本文将回答以下两个问题:第一,在中国基金市场上是否真的存在“抬轿”行为?如果存在,基金管理公司内部究竟在为谁“抬轿”?第二,“抬轿”行为何时更加严重以及具有哪些特征的家族更倾向于采用“抬轿”策略?

为了检验基金家族内部的“抬轿”行为,本文着重关注基金管理公司旗下各基金在共同持股股票上的收益率。如果真的存在“抬轿”行为,那么家族内处于不同地位的基金对于同一只持股股票的收益率会不同。为了避免直接采用股票收益率加总而可能导致的误判,①如果以基金在各个共同持股股票上的收益率之和作为代理变量,则可能在以下情况下发生误判:一只基金是为其他基金抬轿的,它在每只共同持股股票上的收益率都低于家族内该股票的平均收益率,但是如果这些收益率都为正,则其共同持股股票加总收益率可能因持有股票数目较多而大于其他基金。我们计算了每只基金在共同持有的每只股票上的“得分”(中心化收益率),然后将其在所有共同持股股票上的平均得分作为其在家族“抬轿”策略中“地位”的代理变量。如果一只基金的得分为正,则说明它可能是坐轿者,反之则是抬轿者。为了找出最有可能的坐轿者,本文重点考察了三类基金:高收益率“明星基金”、新发行基金以及小规模基金,它们是能够给基金管理公司带来更多现金流入的“高价值”基金或在特殊行情中具有明显优势的基金。在加入基金经理的择时能力等控制变量后,本文检验了这三类基金的得分是否显著高于同一家族内的其他基金。

同时,我们还检验了“抬轿”策略是否随市场行情的变化而有所不同。一个值得关注的现象是,基金家族在熊市和波动行情中比在牛市中更倾向于采用“抬轿”策略。一种可能的解释是,基金在牛市中拥有更多的“动量”,从而不需要家族内其他基金为其“抬轿”。为了检验哪些特征的家族更倾向于“抬轿”,我们加入了低管理能力基金家族、低绩效基金家族和大规模基金家族的虚拟变量,结果显示,低管理能力基金家族和低绩效基金家族更倾向于采取“抬轿”策略。

有关基金家族共同持股的研究刚刚起步,相关文献较为少见。Elton等(2007)发现,同一家族内部比不同家族之间存在更为严重的共同持股现象,揭示了家族内部共同持股是导致家族内基金之间高度相关的主要原因,并指出这种行为将导致投资于同一家族基金的风险上升。Pinto(2011)从理论上证明了家族在面临金融摩擦和需要转移风险时会允许旗下基金交叉持股。Pomorski(2009)将同一家族内各个基金经理在共同持股上的交易定义为“最优选择”,因为他发现这些交易显著提高了其费后收益。陆蓉和李良松(2008)发现,我国基金管理公司的家族共同持股越来越严重,且对基金管理公司的业绩增长率和风险具有倒U形影响。虽然这些研究揭示了家族内的共同持股现象,但是并没有深入考察不同基金在共同持股交易中的角色,因而没有将其作为一种家族策略进行研究。

本文的创新之处在于:首先,设计了一种基于基金共同持股表现的“打分法”,从基金资产组合的微观视角证明了基金家族内存在利益输送行为;其次,本文发现基金家族的利益输送行为在不同的市场行情中是不同的,熊市中更加严重;再次,本文发现不同类型基金家族的利益输送行为不同,低绩效和低管理能力基金家族更倾向于采用“抬轿”策略来造星;最后,本文的研究也为Lakonishok等(1992)提出的“羊群效应”提供了新的解释,即家族内各个基金的共同持股行为并非是一种非理性行为,而是一种为其旗下基金之间的利益输送所做的安排。

二、数据说明与变量定义

(一)样本与数据说明

从2006年开始,我国的开放式基金数量激增,信息公布也趋于完善。考虑到样本容量及报表信息可得性,本文选择了2006-2012年的主动型投资基金(偏股型或股票型基金)作为研究样本。相关信息包括基金净值、持股明细以及买卖重大变动情况等。本文数据来源于同花

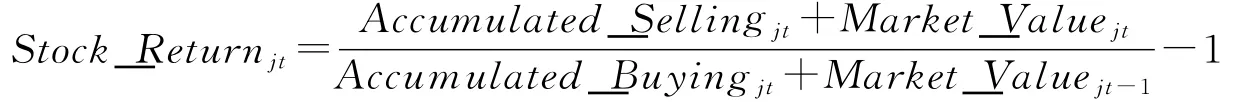

其中,Stock_Returnjt表示基金i在股票j上的收益率,Market_Valuejt-1和Market_Valuejt分别表示基金i所持股票j在t-1期末和t期末的市值,Accumulated_Buyingjt表示基金i在t期累计买入的股票j的金额,Accumulated_Sellingjt表示基金i在t期累计卖出的股票j的金额。

对上式的解释如下:我们主要考察的是基金i在股票j上t期的收益情况,因此可以将股票j在t-1期末的市值看作是既定的成本,这样分母就表示基金在t期持有股票j的总成本,而分子则表示基金i在t期在股票j上的总收益。由于基金在年报中会公布其期末持有的所有股票的市值,因此,当股票j出现在t-1期末报表而没有出现在t期末报表中时,我们可以认为基金i在t期已经将股票j清仓,其在t期末的市值为0。反之,如果股票j出现在t期末报表而没有出现在t-1期末报表中,则表明基金i在t期建仓,其在t-1期末的市值为0。

3.基金在共同持股股票上的平均得分(Mean_caring_scoresit):共同持股股票上的平均得分衡量了基金在一只共同持股股票上的收益率相对于家族内其他基金的高低,具体计算方法为:首先按照上文定义,计算出家族内各个基金在共同持股股票上的收益率(r_commjt),然后对于股票j,用基金在该股票上的收益率减去家族内所有基金在该股票上的平均收益率,得到家族内各个基金在股票j上的得分(中心化收益率)。如果得分为正,则说明该基金在股票j上的收益率高于所有持有该股票的家族基金的平均水平,且正值越大,高出的幅度越大;反之,则说明其收益率低于家族基金的平均水平。为了避免共同持股股票数目对最终得分的影响,我们最后计算基金在其持有的所有目标股票上的平均得分,作为本文的被解释变量:顺iFinD金融数据终端和锐思金融数据库。

(二)主要概念及变量定义

1.家族共同持股股票:本文考察的是由基金买卖行为所导致的股票收益率差异,因此将家族共同持股股票定义为报告期内被一家基金管理公司内部两只及两只以上基金同时买卖的股票。这个定义比传统意义上对家族共同持股股票的定义(陆蓉和李良松,2008)范围要窄。①从严格意义上讲,本文所指的家族共同持股股票应该称为“家族共同买卖股票”。为了表述方便,这里不做区分,如无特殊说明,本文中的家族共同持股股票均以此定义。

2.基金i在股票j上的收益率:这里的收益率是指基金在报告期内买卖特定股票而产生的收益率。基金在报表中并不提供其在某只股票上的买入和卖出均价,从而无法直接计算其在股票上的收益率。本文采用下式来近似计算基金i在其买卖股票j上的收益率:

4.明星基金(Star_fund)和明星基金家族:参照业界的标准,本文将年化净值增长率在同类基金中排名前10%的基金定义为明星基金,如果一只基金为明星基金,则Star_fund取1,否则取0。明星基金家族为年度内至少拥有一个明星基金的基金管理公司。

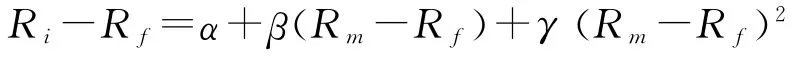

5.基金的择时能力(Timing_abilityit)和选股能力(Select_abilityit):我们以TM模型为基准计算基金的择时和选股能力。我们对如下TM模型进行回归:

其中,基金净值增长率(Ri)、市场收益率(rm)和无风险收益率(Rf)均采用t期周数据。我们采用TM模型中系数γ的t值来衡量基金的择时能力,用截距项α的t值来衡量基金的选股能力。采用t值来衡量基金的择时和选股能力可以避免单纯采用系数衡量时忽略显著性的问题(Fama和French,2010)。进一步地,为了下文中模型设定的需要,我们分别将择时能力和选股能力进行家族内中心化(de_mean)和年内中心化处理,得到Timing_abilityit和Select_abilityit。

6.牛市和熊市的划分(Bear_market):本文对牛、熊市的定义以彭志胜和宋福铁(2013)的划分结果为基础。①彭志胜和宋福铁(2013)依据何兴强和周开国(2006)及Pagan和Sossounov(2003)关于牛、熊市的判别标准,采用非参数办法,通过寻找股市价格变化的波峰和波谷来诊断我国股市的牛、熊周期。进一步地,如果一年内2/3处于牛市中,则将该年度定义为牛市年;如果一年内2/3处于熊市中,则将该年度定义为熊市年。按照此定义,在本文的样本区间内,2006年、2007年和2009年属于牛市年,而2008年、2010年、2011年和2012年属于熊市年。当市场行情为熊市时,Bear_market取1,否则取0。本文对牛市年、熊市年的划分结果与业界普遍认可的标准相符。

三、描述性统计分析

表1报告了2006-2012年明星基金和明星基金家族相关指标的描述性统计结果。由于我国开放式基金数目不断增长,明星基金数目和明星基金家族数目也在上升。截至2012年末,一个明星基金家族平均掌管的主动型投资基金已达到8.56个。然而,明星基金家族平均拥有的明星基金数目(平均为1.51个)却没有发生显著变化,说明明星基金在家族间的分布相对稳定。从明星基金家族内部来看,一个明星家族掌管的基金数目约为其明星基金数目的3.9倍,说明明星基金家族中平均3-4个基金中有一个明星基金。

表1 明星基金和明星基金家族描述性统计

表2报告了明星基金家族共同持股行为的描述性统计结果。从中可以看到,所有年度明星基金家族的共同持股率都在90%以上,最高的达到98%(2012年),最低的也有91%(2006年),说明我国明星家族内的共同持股现象非常普遍。同时,参照陆蓉和李良松(2008)的研究,我们计算了另外两个衡量家族内共同持股程度的指标:基金均值(即家族内一只股票平均被几只基金所持有)和股票均值(即一只基金平均持有几只共同持股股票)。可以看出,各年度明星基金家族的股票均值都较大,每年一只基金平均持有的共同持股股票达到了39.54只;各年度的基金均值比较稳定,一只股票在家族内平均被2.9只基金所共同持有。另外,为了便于直观地比较家族共同持股(买卖)股票的严重程度,表2还报告了平均一只基金全部持股变动数目以及共同持股变动数目占全部持股变动数目的比例。

表2 明星基金家族共同持股行为描述性统计

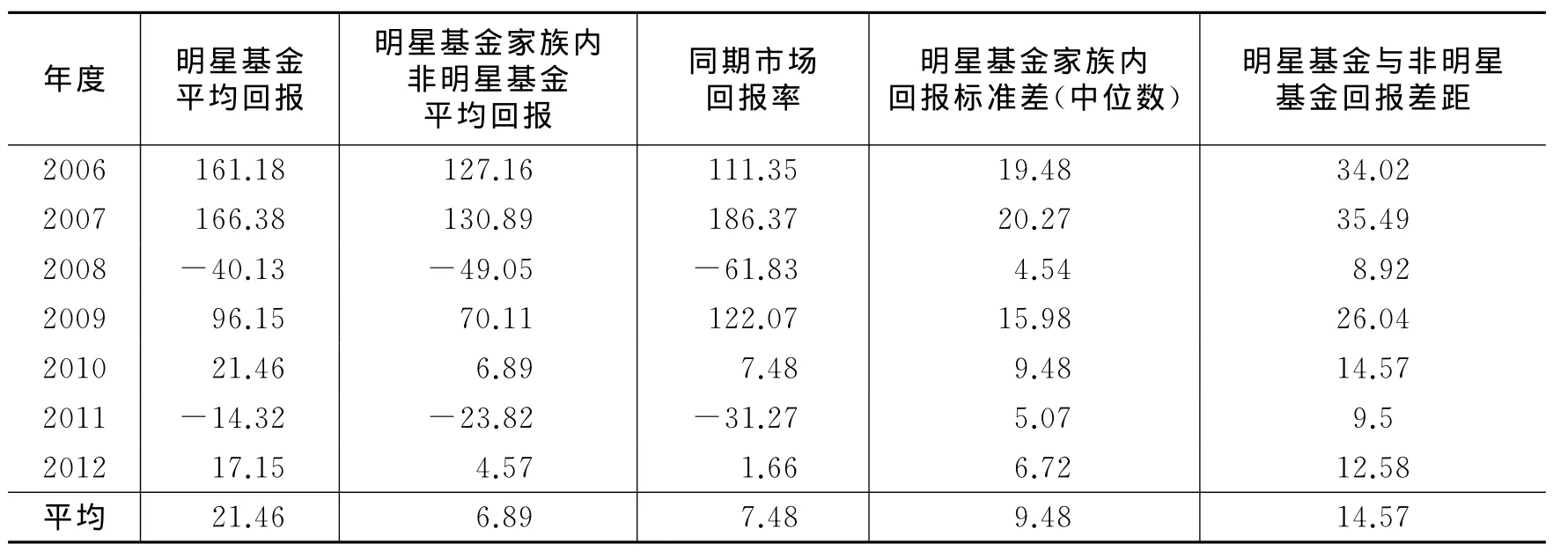

表3对2006-2012年我国主动型开放式基金的投资回报进行了描述性统计。显然,明星基金在各年的回报都显著高于非明星基金,但值得注意的是,在不同的行情中,明星基金与非明星基金的业绩差距却有所不同。比如,在2007年的大牛市行情中,明星基金与非明星基金的业绩差距一度达到了35.49%;而在接下来的2008年熊市行情中,明星基金与非明星基金的业绩差距缩小到只有8.92%。这说明在市场低迷的情况下,明星基金也并不能“一鸣惊人”。另外,对家族内各基金回报标准差的分析结果表明,相对于熊市(2008年、2010年、2011年和2012年),牛市中(2006年、2007年和2009年)家族内基金的业绩差距更大。

表3 明星家族基金投资回报描述性统计 单位:%

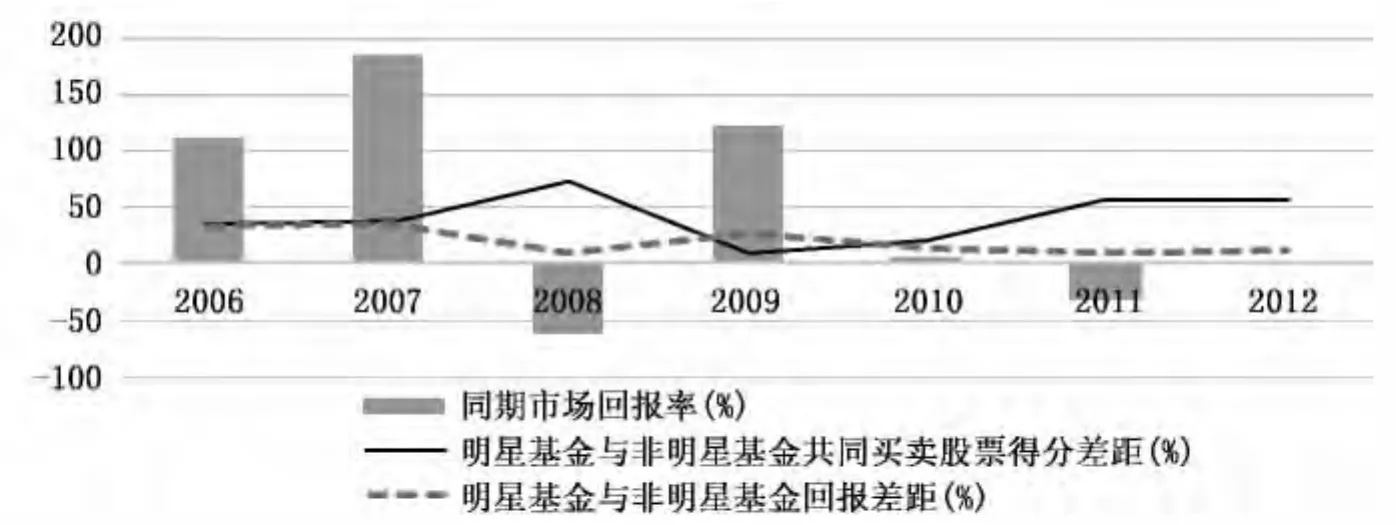

根据上文对基金在共同持股股票上得分的定义,我们统计了2006-2012年明星基金与非明星基金的平均得分和总得分(平均得分乘以相应年度的股票均值)以及明星基金与非明星基金的总得分差异,结果见表4。可以看到,所有年度明星基金在共同持股股票上的收益都远远高于非明星基金。从平均水平看,每年明星基金能够比非明星基金在共同持股股票上获得高出40.33%的收益率,但值得注意的是,其在所有股票上的收益率溢出只有14.57%。这种情况在熊市行情中更加显著,以2008年为例,明星基金在所有共同持股股票上的收益率比非明星基金高出71.29%,但其同期的资产组合收益率只比非明星基金高出8.92%,两者相差62.37%。如果基金收益率仅取决于基金经理的能力,则很难解释为什么这种能力在所有股票和共同持股股票上存在如此巨大的差异。因此,我们猜测明星基金的高收益也许并不完全源于其选择或买卖股票的能力。

表4 明星家族基金共同持股收益率描述性统计 单位:%

为了进一步比较不同行情中明星基金与非明星基金在所有股票和共同持股股票上的收益率差异,我们将明星基金与非明星基金在共同持股股票上的收益率差异(表4中的总得分差距)和在投资组合中的收益率差异(表3中的回报差距)绘制成图1。可以看到,相对于牛市(2006年、2007年和2009年),熊市中(2008年、2010年、2011年和2012年)明星基金与非明星基金在共同持股股票和所有股票上的收益率差异被明显拉大。

图1 明星基金与非明星基金总得分差距与回报差距比较

四、研究方法与实证结果

(一)明星基金家族内存在利益输送吗?

传统资产定价理论认为,基金间的收益率差异仅源自基金经理选股和择时能力的不同。①基 金经理的研究能力、努力程度、经验等因素都会影响他最终是如何选择及买卖股票的,从而体现出基金的选股和择时能力。换言之,基金经理的选股和择时能力是所有影响资产组合收益率因素的集合。对家族共同持股股票而言,由于持有的股票相同,影响不同基金在这些股票上收益率差异的因素应该仅为择时能力。②对个股买卖时机的“择时”并不等同于我们通常意义上讨论的择时。通常意义上的择时能力是指基金对大盘而非个股走向的择时,但就能力而言,两者具有高度的相关性,因此本文使用前者作为后者的代理变量。因此,本文的研究设计来源于这样一种构想:如果明星基金家族内存在利用共同持股股票进行利益输送的行为,那么在控制了不同基金的择时能力后,明星基金仍享有因“抬轿”而带来的部分溢价。本文设定如下模型:

上述模型可能存在一定的内生性问题,①内 生性问题主要是由Mean_caring_scores和Star_fund可能互为因果所导致的,即家族可能为明星基金抬轿以提高其共同持股收益率,反过来共同持股收益率得分高的基金也更可能成为明星基金。限于篇幅,这里未报告内生性检验结果,如有需要可向作者索取。因此我们采用工具变量方法(IV)对模型进行两阶段最小二乘回归(2SLS)。我们选取选股能力(Select_ability)作为内生变量(Star_fund)的工具变量,②根 据Angrist和Pischke(2009),对于内生变量(Star_fund)与外生变量的交叉项,我们采用工具变量(Select_ability)与相应外生变量的交叉项作为工具变量。显然,选股能力较强的基金更有可能成为明星基金,进而获得较高的共同持股收益率得分,但共同持股收益率得分(Mean_caring_scores)却不会影响选股能力,因为家族内基金在共同持股股票上的收益率仅取决于其选股能力,因此选股能力对共同持股收益率得分(Mean_caring_scores)而言是外生的。同时,我们对工具变量进行了有效性检验,③限于篇幅,这里未报告工具变量的检验结果,如有需要可向作者索取。相关工具变量均通过了F检验,说明我们选取的工具变量是合适的。

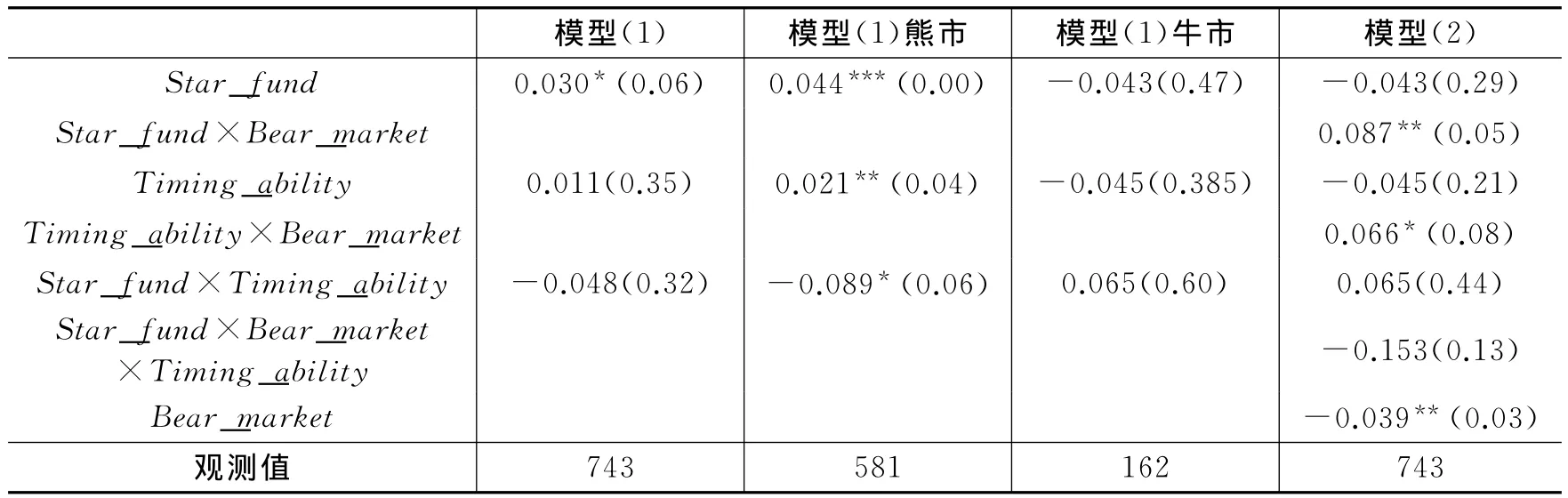

2SLS回归结果见表5。可以看到,在模型(1)的检验结果中,择时能力的系数为正,说明择时能力越强的基金确实能在共同持股股票上获得越高的收益。但Star_fund的系数显著为正,说明在控制了择时能力后,一只共同持股股票上仍有3%的收益率是由明星基金自身的特殊地位所带来的。此外,交叉项不显著说明明星基金在择时能力上并不比非明星基金强,这从侧面验证了明星基金是依靠在共同持股股票上的家族利益输送以及在其他股票上的选股能力获得高收益的。

从表5中对熊市和牛市行情样本的检验结果可以看到,相对于牛市,熊市中Star_fund对共同持股收益率差异的解释能力更强,说明熊市中明星基金更多地依靠家族利益输送来获得共同持股股票上的高收益。为了进一步对比熊市和牛市中家族利益输送行为的不同,我们用模型(2)中Bear_market与Star_fund的交叉项来检验明星基金在熊市中是否能从家族中获得比在牛市中更多的照顾。回归结果显示,交叉项Star_fund×Bear_market的系数显著为正,表明“抬轿”策略在熊市中更加显著,这可能是因为:在牛市中股价上升空间较大,不需要过度牺牲其他基金的利益而为明星基金制造“动量”;而在熊市中,由于价格下行压力巨大,基金管理公司更倾向于采用利益输送的方式来造星。

表5 模型(1)和模型(2)检验结果

(二)哪些基金家族更倾向于采用“抬轿”策略?

上文检验结果表明,利用共同持股进行利益输送确实是基金家族“造星”的一种有效手段,那么究竟具有怎样特征的基金管理公司更倾向于采用这种“抬轿”策略来造星呢?我们主要检验了三类基金家族:低绩效基金家族、低管理能力基金家族以及大规模基金家族,定义方法参考 Nanda等(2004)及林树等(2009)的研究。

1.低绩效基金家族(Low_performance):总体绩效位于所有基金家族绩效中位数水平以下的基金家族。如果一只基金上一期隶属于低绩效基金家族,则Low_performance取1,否则取0。我们用基金家族旗下的所有主动投资型基金超额回报的平均值来衡量基金家族的总体绩效:

其中,αit为基金家族旗下基金回报超出市场回报的部分,即:

基金家族绩效衡量了基金管理公司的整体投研能力,而整体投研能力低的基金家族更有可能通过利益输送的方式来造星,以提高其自身的关注度。

2.低管理能力基金家族(Low_management):我们用基金家族旗下所有主动投资型基金超额回报的标准差来衡量基金家族的投资管理能力(Nanda等,2004):

如果一只基金上一期隶属于低管理能力基金家族,则Low_management取1,否则取0。显然,投资管理能力低的基金管理公司因无力同时提升其旗下所有基金的业绩而更倾向于采用利益输送的家族策略,因为垃圾基金并不会导致整个基金家族现金流的流出。

3.大规模基金家族(Big_size):我们将基金家族旗下的主动型投资基金数目大于所有家族中位数的基金管理公司定义为大规模基金家族。如果一只基金上一期隶属于大规模基金家族,则Big_size取1,否则取0。显然,大规模基金家族掌管着更多的基金,从而有更多的资源和空间为明星基金“抬轿”。

我们设定如下模型:

其中,将Low_management分别替换为Big_size和Low_performance即是对大规模和低绩效基金家族的检验。

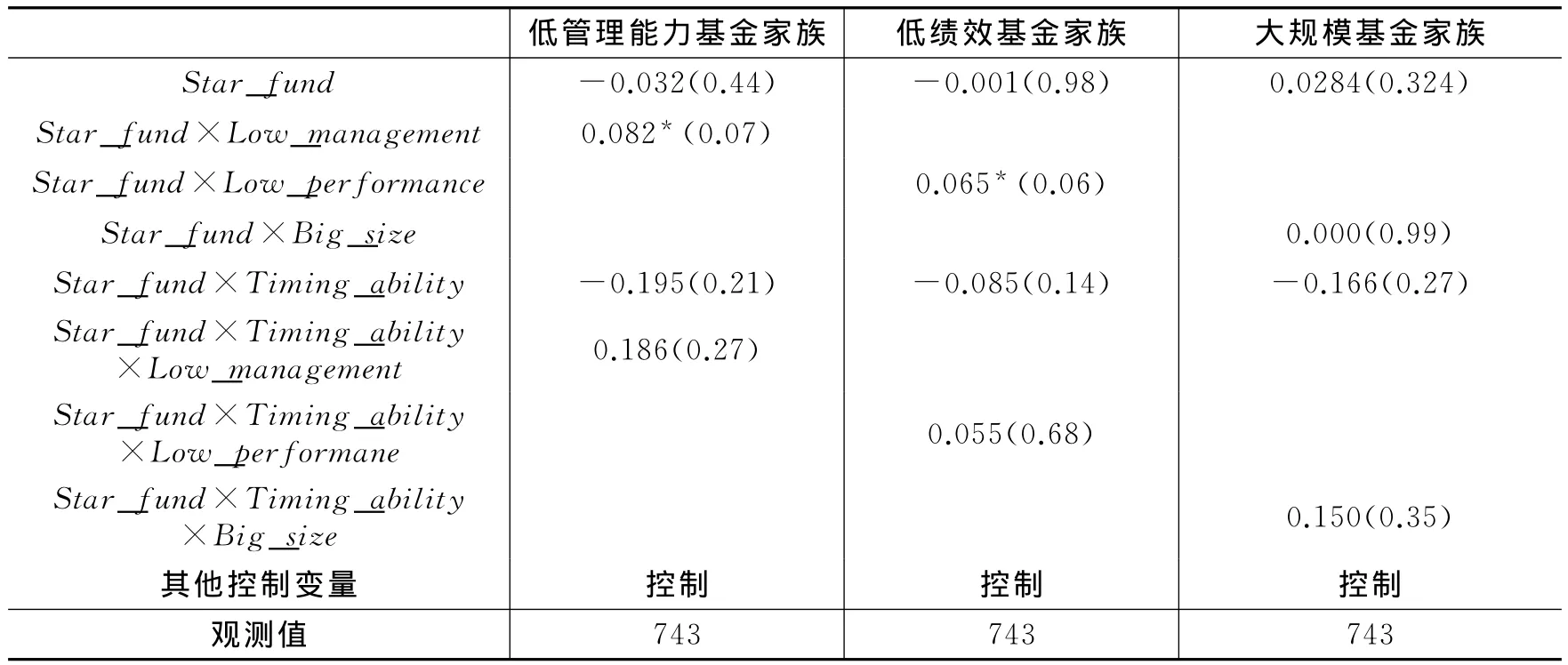

表6报告了分别对低管理能力、低绩效以及大规模基金家族的检验结果。可以看到,明星基金(Star_fund)与低管理能力基金家族(Low_management)和低绩效基金家族(Low_performance)的交叉项系数均显著为正,说明这两类基金管理公司确实更倾向于采用“抬轿”策略来造星,相对于其他基金管理公司,这两类基金家族旗下的明星基金在一只共同持股股票上能够多获得8.2%和6.5%的收益。这表明基金家族的管理能力和绩效在其利益输送决策中具有重要作用。大规模基金家族检验的交叉项系数并不显著,说明家族拥有的基金数量并不是影响其是否采取“抬轿”策略的主要因素。换言之,基金管理公司不会仅仅因基金数量多而进行利益输送,“抬轿”行为更多地与基金家族自身的管理能力和绩效相关。此外,含有择时能力的交叉项系数均不显著,说明这三类基金家族基金的择时能力与其他类型家族相比并不存在显著差异。

表6 模型(3)检验结果

(三)还有哪些类型基金可能成为被“抬轿”的对象?

上文结论说明基金管理公司可能会通过利益输送的方式来“造星”。但“造星”并不是基金家族的最终目的,基金管理公司的最终目的是提高家族影响力以吸引更多现金流流入,因此只要是能够帮助基金家族达到这一目的的基金都可能成为被“抬轿”的对象。为了检验除了明星基金外,还有哪些基金可能成为家族利益输送的受益者,本文定义了两个新的变量:

1.新成立基金(New_fund):由于证监会禁止对成立期少于12个月的基金进行评级,新成立基金几乎不可能参加当年的基金排名,也就不可能成为明星基金。但由于新成立基金受到的关注较多,提高其收益率有助于提高基金管理公司的品牌价值,因此基金管理公司有为新成立基金“抬轿”的动机。

2.小规模基金(Small_fund):基金资产管理规模小于家族内所有基金中位数的基金。由上文结论可知,基金家族在熊市中的“抬轿”行为更加显著,而小规模基金具有转向灵活的特点,更能适应熊市行情,因此基金家族有动机在熊市中为小规模基金“抬轿”。

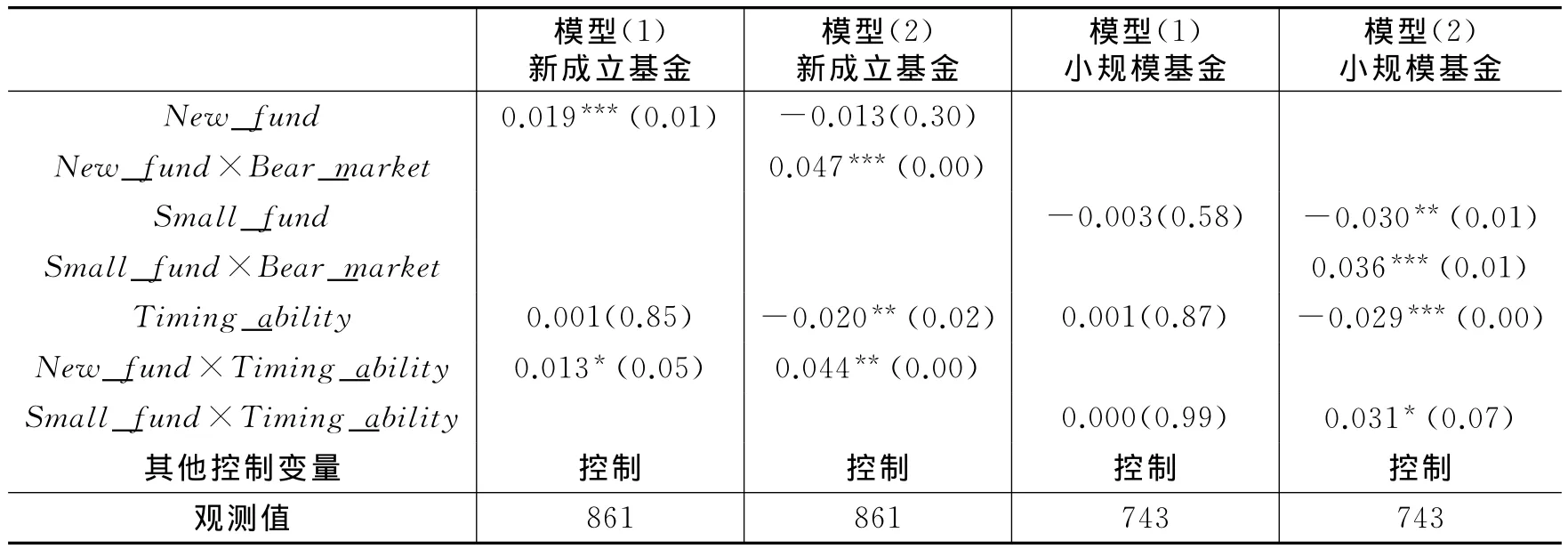

表7报告了基于模型(1)和模型(2)对新成立基金和小规模基金的检验结果。可以看到,模型(1)中New_fund的系数显著为正,表明基金家族的确在为新成立基金进行利益输送,使其在一只共同持股股票上能够比其他基金多获得1.9%的收益率。模型(2)的结果则表明,这种利益输送行为在熊市行情中更加明显,新成立基金在熊市行情中获得的“抬轿”收益比在正常行情中高出4.7个百分点。同时,新成立基金的择时能力也要显著高于其他基金,这可能是因为基金管理公司会为新成立基金配备较好的基金经理。

对小规模基金的检验则表明,在熊市和牛市中基金的规模对其是否会成为被“抬轿”对象的影响是不同的。在模型(1)的检验中,Small_fund的系数并不显著,因此没有足够的证据表明基金家族在特意为小规模基金“抬轿”;而在模型(2)的检验中,Small_fund与Bear_market的交叉项系数显著为正,说明基金家族更倾向于在熊市中为小规模基金“抬轿”,这可能与小规模基金操作灵活,在熊市中可以尽量避免减仓所带来的价格下行风险等因素有关。

表7 新成立基金和小规模基金检验结果

(四)稳健性检验

我们主要从以下几个方面对上文的实证结果进行了稳健性检验:①限于篇幅,这里未报告稳健性检验结果,如有需要可向作者索取。第一,明星基金(Star_fund)的定义:我们采用经CAPM模型调整后的α值来衡量基金业绩,将α值位于同类基金前10%的基金定义为明星基金。检验结果与上文结论基本一致。第二,共同持股股票的定义:我们将家族共同持股股票定义为报告期内被一家基金管理公司内部三只及三只以上基金共同买卖的股票。检验结果与上文结论也基本一致。第三,择时能力和选股能力的定义:择时能力是本文重要的控制变量,选股能力是本文的工具变量,对它们的不同定义可能导致结论的不同。在稳健性检验中,我们采用TM模型的相应系数而非t值作为择时能力和选股能力的代理变量,具体定义方法如下:对于择时能力,若γ显著,则认为该基金具有(正或负)择时能力,并将γ值赋给Timing_ability;否则,认为该基金不具有择时能力,Timing_ability取0。同时,我们将当年选股能力位于前10%的基金定义为具有选股能力的基金,并将其作为明星基金的工具变量。检验结果与上文结论也基本一致。

五、结论与建议

本文研究了中国明星基金家族基金在共同持股股票上的收益率差异及成因,发现明星基金家族内各基金在共同持股股票上的业绩存在较大差异,而且这种差异无法完全用基金经理的“能力”来解释,而很可能与家族的“抬轿”策略有关。我们还发现:第一,基金家族在熊市中的“抬轿”行为更加明显;第二,低绩效基金家族和低管理能力基金家族因业绩压力或现金流流入的非对称性等原因而更倾向于采用“抬轿”策略来打造明星基金;第三,除了明星基金,基金家族还可能为新成立基金和小规模基金“抬轿”。

“抬轿”策略实际上是一种以损害家族内其他基金利益为代价而使明星基金获得高收益的行为,因此它违背了大部分基金投资者的利益诉求,而且这种家族“抱团“的行为也大大加剧了市场的投机氛围,加大了股市风险。针对这种现象,本文提出以下几点建议:

1.证券监管部门应进一步强化对基金管理公司的监管,通过侦查其旗下各基金在共同持股股票上的买卖时机、买入卖出成本来判断基金家族内部是否存在利益输送行为;同时,应提高基金管理公司报表的透明度和详细度,以便使其更好地接受社会监督。

2.国内基金评级行业应引导投资者更多地关注基金的中长期业绩和基金家族的整体业绩,这样才能避免基金管理公司为竞争排名而采取“造星策略”,以更好地发挥基金业绩激励机制的“优胜劣汰”作用。

3.基金投资者在选择基金时不应盲目地“追星”,应着眼于基金的长期业绩,并优先选择旗下基金业绩均衡、整体绩效优良的基金家族。另外,投资者也可以运用本文的方法来计算同一家族内不同基金在共同持股股票上的收益率,进而大致判断该基金家族所拥有的“明星”是否是真的“明星”。

* 本文还得到对外经济贸易大学国内外联合培养研究生项目的资助。作者感谢哥伦比亚大学商学院陈阳博士对本文提出的启发性建议和修改意见,当然文责自负。

[1]林树,李翔,杨胜雄,等.他们真的是明星吗?——来自中国证券基金市场的经验证据[J].金融研究,2009,(5):107-120.

[2]陆蓉,李良松.家族共同持股对基金管理公司业绩与风险的影响研究[J].金融研究,2008,(2):140-151.

[3]彭志胜,宋福铁.不同市场形态对分红减少价格反映的影响分析——牛熊市处后期和长短期视角[J].上海经济研究,2013,(6):121-128.

[4]何兴强,周开国.牛熊市周期和股市间的周期协同性[J].管理世界,2006,(4):35-40.

[5]肖俊,石劲.基金业绩与资金流量:我国基金市场存在“赎回异象”吗?[J].经济研究,2011,(1):112-125.

[6]Agarwal V,Ma L.Managerial multitasking in the mutual fund industry[R].Working Paper,2011.

[7]Angrist J D,Pischke J-S.Most harmless econometrics:An empiricist’s companion[M].Princeton:Princeton University Press,2009.

[8]Bhattacharya U,Lee J H,Pool V K.Conflicting family values in mutual fund families[J].Journal of Finance,2013,68(1):173-200.

[9]Chen J,Hong H,Huang M,et al.Does fund size erode mutual fund performance?The role of liquidity and organization[J].American Economic Review,2007,94(5):1276-1302.

[10]Chen H-C,Lai C W.Reputation stretching in mutual fund starts[J].Journal of Banking and Finance,2010,34(1):193-207.

[11]Chen H-C,Lai C W.Effort substitution and performance shift of multi-tasking mutual fund managers[R].Working Paper,2012.

[12]Chevalier J,Ellison G.Risk taking by mutual funds as a response to incentives[J].Journal of Political Economy,1997,105(6):1167-1200.

[13]Cici G,Gibson S,Moussawi R.Mutual fund performance when parent firms simultaneously manage hedge funds[J].Journal of Financial Intermediation,2010,19(2):169-187.

[14]Elton E J,Gruber M J,Green T C.The impact of mutual fund family membership on investor risk[J].Journal of Financial and Quantitative Analysis,2007,42(2):257-278.

[15]Fama E F,French K R.Common risk factors in the returns on stocks and bonds[J].Journal of Financial Economics,1993,33(1):3-56.

[16]Fama E F,French K R.Luck versus skill in the cross-section of mutual fund returns[J].Journal of Fi-nance,2010,65(5):1915-1947.

[17]Gaspar J M,Massa M,Matos P.Favoritism in mutual fund families:Evidence on strategic cross-fund subsidization[J].Journal of Finance,2006,61(1):73-104.

[18]Guedj I,Papastakaikoudi J.Can mutual funds families affect the performance of their funds?[R].EFMA 2004Basel Meetings Paper,2004.

[19]Kacperczyk M,Sialm C,Zheng L.Unobserved actions of mutual funds[J].Review of Financial Studies,2008,21(6):2379-2416.

[20]Kempf A,Ruenzi S.Tournaments in mutual fund families[J].Review of Financial Studies,2008,21(2):1013-1036.

[21]Kempf A,Ruenzi S.Family matters:Rankings within fund families and fund inflows[J].Journal of Business Finance and Accounting,2008,35(1-2):177-199.

[22]Khorana A,Servaes H.What drives market share in the mutual fund industry?[J].Review of Finance,2012,16(1):81-113.

[23]Lakonishok J,Shleifer A,Vishny R W.The impact of institutional trading on stock prices[J].Journal of Financial Economics,1992,32(1):23-44.

[24]Massa M.How do family strategies affect fund performance?When performance maximization is not the only game in town[J].Journal of Financial Economics,2003,67(2):249-304.

[25]Nanda V,Wang J,Zheng L.Family values and the star phenomenon:Strategies of mutual fund families[J].Review of Financial Studies,2004,17(3):667-698.

[26]Nohel T,Wang J,Zheng L.Side-by-side management of hedge funds and mutual funds[J].Review of Financial Studies,2010,23(6):2342-2373.

[27]Pagan A R,Sossounov K A.A simple framework for analyzing bull and bear markets[J].Journal of Applied Econometrics,2003,18(1):23-46.

[28]Petersen M A.Estimating standard errors in finance panel data sets:Comparing approaches[J].Review of financial studies,2009,22(1):435-480.

[29]Pollet J M,Wilson M.How does size affect mutual fund behavior?[J].Journal of Finance,2008,63(6):2941-2969.

[30]Pomorski L.Acting on the most valuable information:“Best Idea”trades of mutual fund managers[R].Working Paper,2009.

[31]Sirri E,Tufano P.Costly search and mutual fund flows[J].Journal of Finance,1998,53(5):1589-1622.

[32]Sotes-Paladino J M,Luis Goncalves-Pinto L.The value of cross-trading to mutual fund families in illiquid markets:A portfolio choice approach[R].Working Paper,2011.

[33]Treynor J,Mazuy K.Can mutual funds outguess the market?[J].Harvard Business Review,1966,44:131-136.

[34]Verbeek M,Huij J.Spillover effects of marketing in mutual fund families[R].ERA 2007Ljubljiana Meetings Paper,2007.

[35]Wei A-P,Chen M-L,Peng C-L.The advertising spillover effect:Implications for mutual fund families[R].Working Paper,2011.

[36]Zitzewitz E.How widespread was late trading in mutual funds?[J].American Economics Review,2006,96(2):284-289.