税务营商环境测度指标体系的构建研究

●王绍乐

税务营商环境测度指标体系的构建研究

●王绍乐

随着经济全球化水平的提升,营商环境越来越成为综合衡量一个国家或地区经济竞争力的主要指标,税务营商环境是营商环境的重要组成部分。世界银行营商环境小组将企业一年中的纳税税目、纳税时间(小时/年)、税收负担(税费额/税前利润)等指标作为标准评估各国(地区)的税务营商环境,并以上述三项指标的简单加权值作为排名依据。然而受指标涉及范围有限、企业假定前提过多、采集对象范围偏窄等因素影响,这一当前最为权威的税务营商环境评估指标遭到了多位专家学者的质疑。率先探索构建中国本土化的税务营商环境评估指标体系,对于评价和优化地区营商环境竞争力,驳斥国际上的一些片面指责,具有重要的现实意义。

一、指标体系构建的理论基础

(一)可持续发展思想

可持续发展理论的核心内容可总结为发展、公平、可持续。具体到税务营商环境评估指标体系的设计上:一是要体现协调发展原则。指标体系设计应有助于人类公正客观评价经济环境对人类经济行为的影响,既包括有利影响,也包括不利影响,以满足可持续发展对发展的追求。二是要体现公平性原则。可持续发展思想强调代际公平和代内公平,代内公平要求同一世代的人在追求更好的生存与发展机会上应享有平等的权利;代际公平要求资源分配在时间上的公平,自然资源不仅满足当代社会经济发展的需要,还要考虑后代社会经济发展的物质需求和生存环境。三是要体现可持续原则。指标设计既要全面反映区域环境可持续发展的全部内涵,对各方面主要因素的数量和质量进行客观评价,又要使指标精要、数据可靠易取。

(二)公共产品理论

制度安排、政策制定、环境营造都属政府部门应提供的公共产品范畴,遵循效用-费用-税收的模式,税收成为公共产品的“价格”,是人们享用公共产品和劳务相应付出的代价,从而将公共产品供应的成本和收入有机地联结起来。国家征税应有利于资源有效配置和经济机制运行,使征税产生的净损失最小化。税收效率强调对经济活动的干预最小,使税收额外负担最小化;提高税务行政效率,使征税费用最少,促进资源最佳配置,达到帕累托最优。

(三)最优税制结构理论

最优税制结构理论综合考虑了商品税和所得税在效率和公平方面的优势。从效率角度来看,最优税收组合要求适当的总额所得税,并充分考虑税收征管成本和遵从成本对效率的重要影响;从公平角度来看,所得税和商品税应搭配使用,并认真考虑征税技术以及技术对税收政策的约束。因此,从最优税制结构理论出发,指标体系的设计应综合考虑效率以及公平。

(四)公平课税理论

公平课税理论认为,宽税基、低名义税率可以实现公平和效率目标。对宽所得税基课征累进的个人直接税,这种宽所得税基能在不同的所得类型之间、不同的部门之间和不同的活动之间实现税收中性,并有助于降低名义税率,从而使税收超额负担或福利成本最小化。

二、指标体系构建的基本原则

评价一个地区的税务营商环境,必须有一套明确的量化指标,在构建测度指标体系时,必须以体制环境、法制环境、道德环境、经济环境等方面的发展为基础,并遵循以下原则:

(一)科学性原则

设计评价指标体系时,以科学的理论作指导,使评价指标体系能够在基本概念和逻辑结构上严谨、合理,无论采用何种定性、定量方法,都是客观的抽象描述,对客观实际抽象描述得越清楚、越简练、越符合实际,科学性就越强。

(二)系统优化原则

认真把握指标间的联系、制约关系,按照系统优化原则的要求,以较少的指标(数量较少,层次较少),较全面系统的反映评价对象的内容,既避免指标体系过于庞杂,又兼顾到各方面的因素选择,追求测度指标体系的总体最优。

(三)通用可比原则

不管是纵向比较还是横向比较,指标都应具有通用可比性,保证指标参数的内涵和外延稳定,保持参照值不变,并视情况采取调整权重的办法,综合评价比较各对象的状况。

(四)实用性原则

实用性原则指的是实用性、可行性和可操作性。评价指标体系繁简适中,可测量性高,计算评价方法简便易行,数据可得性强,易于采集,信息来源渠道可靠;指标设计流程规范,质量全过程控制。

(五)层次性原则

层次性是指税务营商环境指标体系自身的多重性。税务营商环境是一个复杂的系统,它可分解为若干较小的子系统。子系统又可分解为若干更小的子系统。这样就要求指标体系覆盖较广,能准确反映各层次之间的支配关系,各指标有明确的内涵,能从不同方面、不同层次反映环境优劣的各个方面,指标体系内各类指标相互联系,形成一个完整的系统。

(六)可度量原则

构建税务营商环境测度指标体系的基本目的,就是把复杂的宏观环境变为可以度量、计算、比较的数字、数据,以便为制定总体规划及方针政策提供量化的依据。

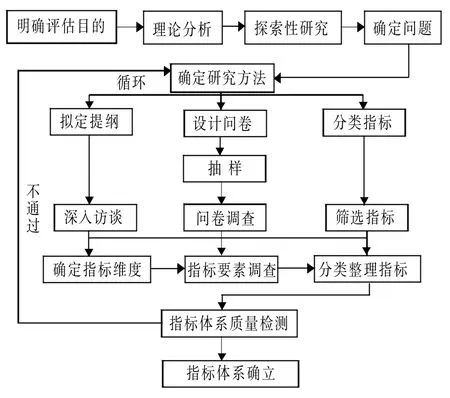

图1 我国税务营商环境测度指标体系构建流程图

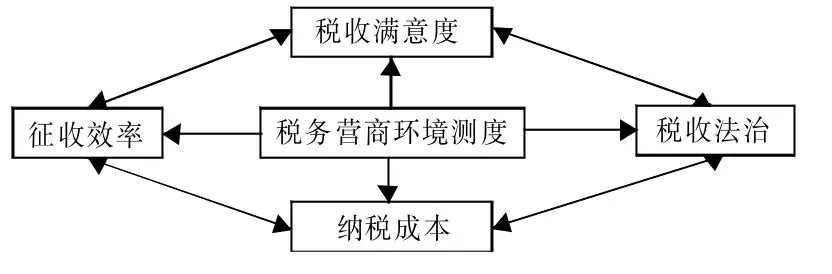

图2 我国税务营商环境测度指标体系构建的逻辑框架

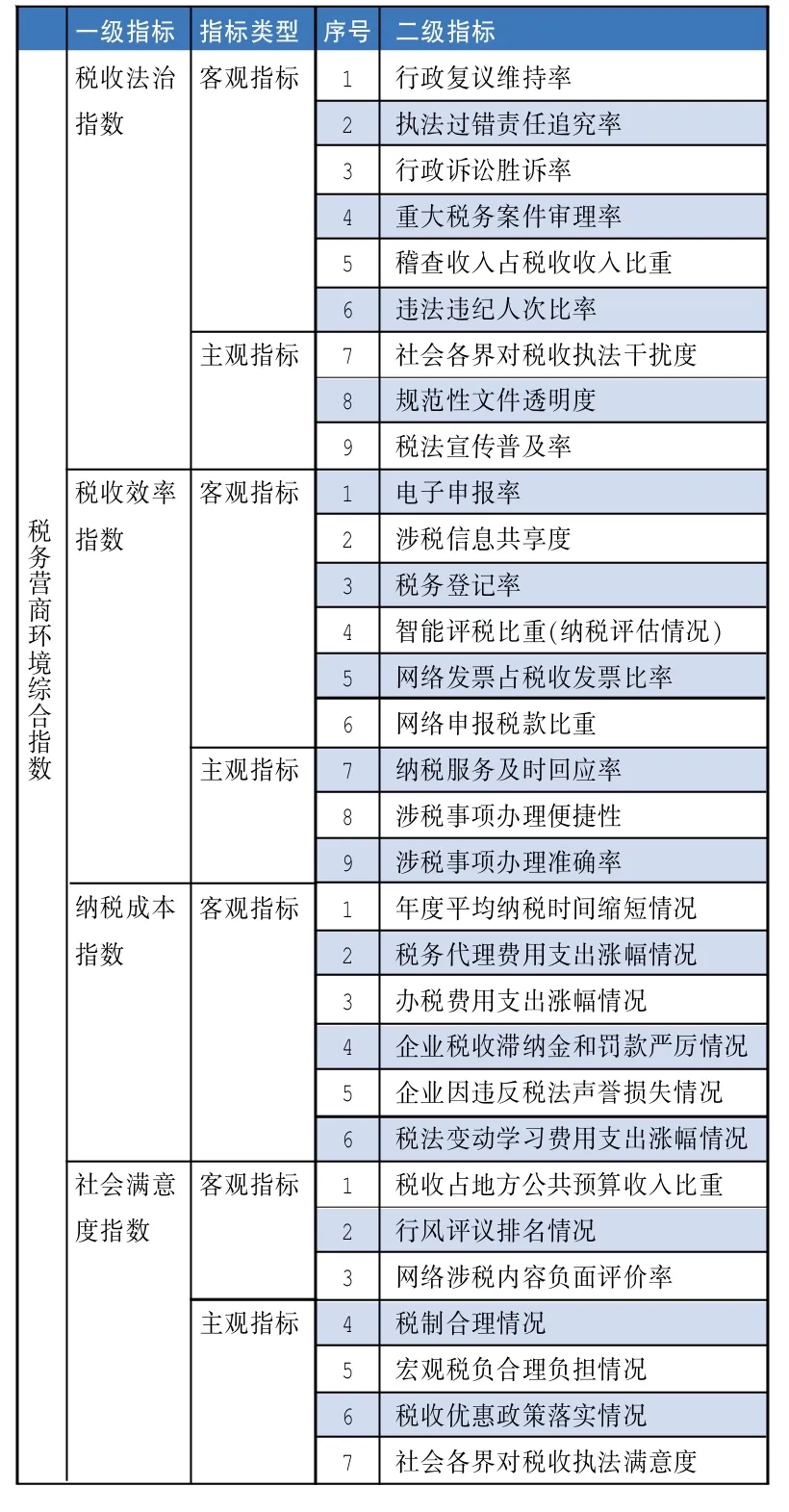

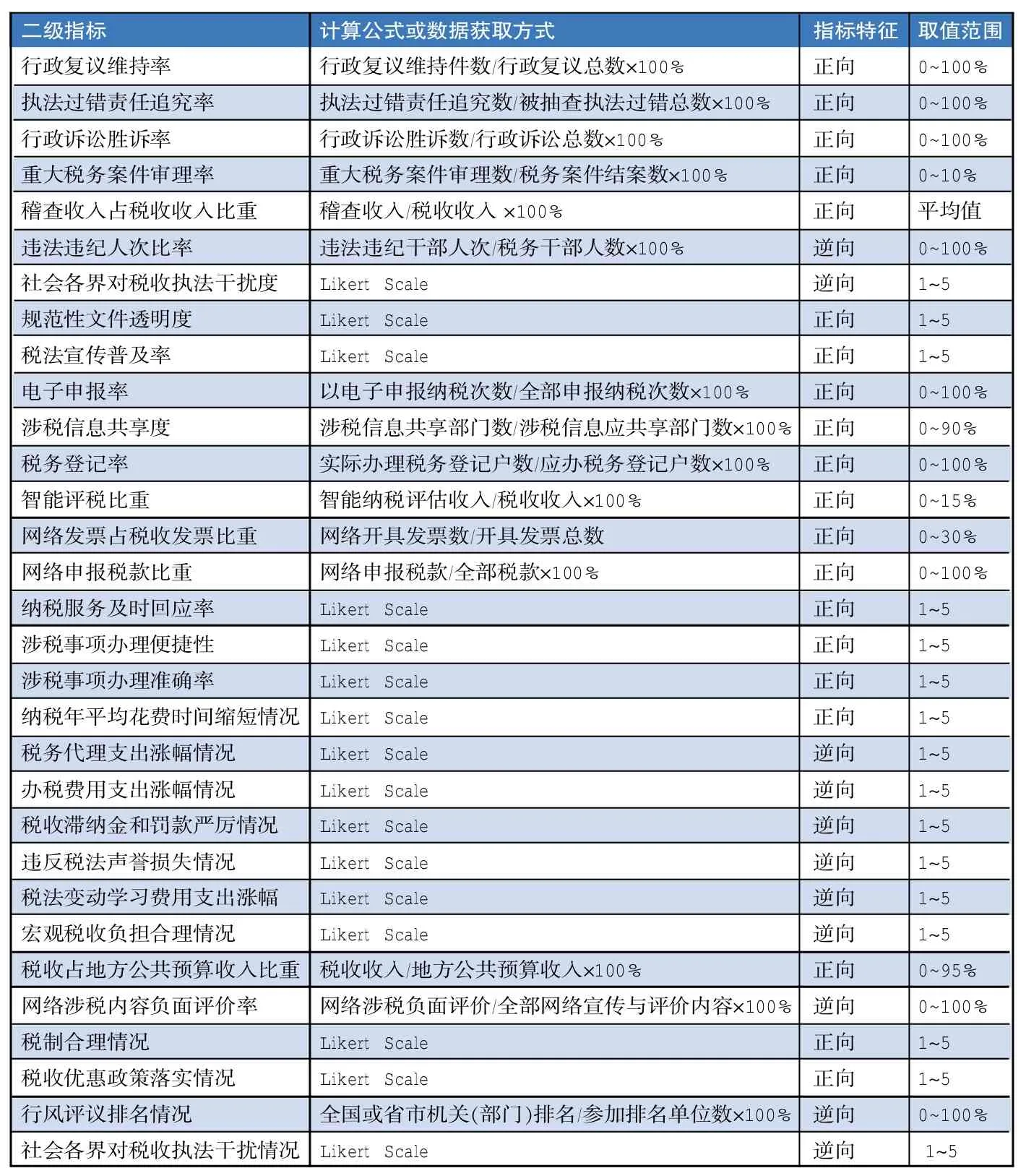

表1 税务营商环境测度指标体系

三、指标体系构建的逻辑框架

(一)指标体系构建的基本流程

税务营商环境测度指标体系构建是一个系统流程,应包括四个基本环节:税务职能分析、税务营商环境测度目标的分解、税务营商环境测度指标要素调查以及税务营商环境测度指标体系的检验和修正 (见图1)。

(二)指标体系构建的逻辑框架

逻辑框架是国际组织常用的一种开发项目管理、评估指标体系设计和绩效考核的工具。本文以税收的“法治、公平、适度、效率”四大基本原则为指导,采用“4E”(经济性、效率性、有效性和公平性)逻辑分析框架,从税收法治、税收征管效率、纳税成本和税收满意度四个互相联系、互相影响的维度构建指标体系(见图2)。

四、指标体系的构成与赋值

(一)指标体系的构成

1、目标层。目标层为指标体系的最高层次,将影响环境指标的主要因素列为准则层。通过对准则层分配权重、加总,可得目标层的指数。本指标体系的目标层为税务营商环境综合指数,综合反映复杂总体研究指标的变动,可以直接衡量区域税务营商环境水平的高低。

2、准则层。准则层分为税收法治指数、税收效率指数、纳税成本指数和社会满意度指数,在准则层以下构建指标层,建立起一系列可统计、可量化的指标,进行权重赋值和加总,可得准则层的指数(见表1)。

3、二级指标。按照客观指标和主观指标相结合的原则,通过专家访谈、纳税人座谈、政府部门问卷、实务界沙龙等多种形式,比较分析得到四大一级指标目录下排位最佳的31个二级指标(见表1)。

(二)测度指标的定义与描述

如表2所示,对指标层各个指标予以定义和描述,包括计算公式、指标口径、取值范围,数据来源于调查问卷和税务系统内部统计。

(三)指标权重的确定

权重确定是构建多指标综合评价体系的重要环节,合理分配权重是量化评估的关键,直接影响到指标体系的科学性。鉴于税务营商环境指标多由问卷调查获取,需要采用主观赋权法来确定各指标的权重。根据研究需要,本文采用德尔菲法和两两对比法结合的方式来确定指标权重。

1、权重确定原则。指标权重分配应遵循以下原则:一是适度原则。每一指标的权重一般设定在(5%,30%),过高易导致只关注高权重指标而忽略其它指标,过低则导致指标毫无影响。二是定量优先原则。根据“定量为主,定性为辅,先定量后定性”的原则,优先设置定量类指标权重,并在指标总权重赋值上适当向定量类指标倾斜。三是简便易行原则。为便于计算比较,指标权重一般都为5%的倍数,最小为5%,过小则没有意义。

2、权重确定步骤。在组建专家组后,权重按如下步骤进行:首先,对指标重要性两两比较、排序,得出票数最高的指标排序组合方式,即指标重要程度最终次序。排序越前,重要程度越高,权重相应越大,反之亦然。其次,对专家组成员初次设定的指标权重进行汇总平均,并将结果反馈给各专家;专家组成员根据反馈结果,对指标权重进行调整,最后汇总平均(取整数)得到最终的指标权重。

表2 税务营商环境测度指标定义描述

(四)税务营商环境综合指数的计算

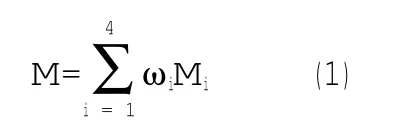

根据设定的税务营商环境指标体系,税务营商环境综合指数M的计算公式为:

其中:Mi为第i个一级指标,ωi为

Mi的权重,权重

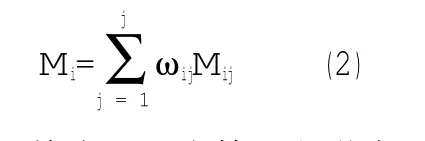

一级指标Mi的计算公式为:

其中:Mij为第一级指标Mi下的第j个二级指标,ωij为Mij的权重,权重ωij=1。

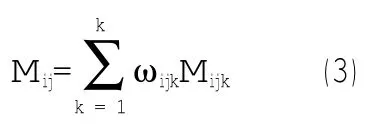

二级指标Mij的计算公式为:

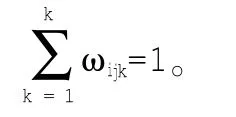

其中:Mijk为第二级指标Mij下的第k个二级指标,ωijk为Mijk的权重,权重

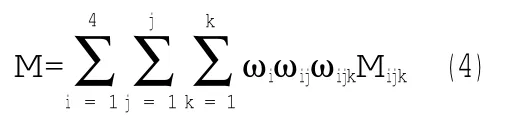

由方程式(1)、(2)和(3)可知,税务营商环境综合指数的计算公式可以表达如下:

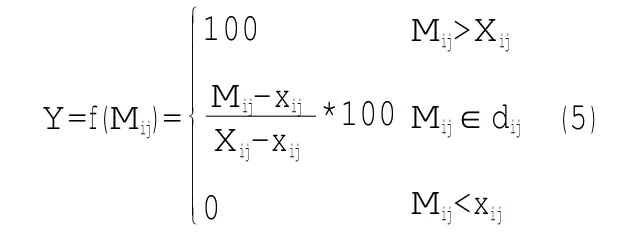

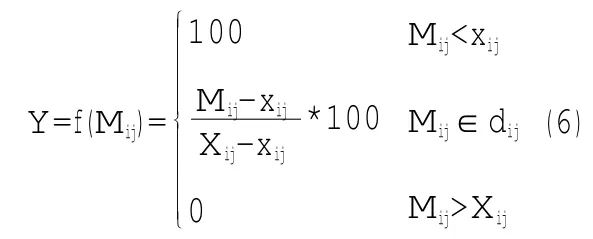

在设定的我国税务营商环境评估指标体系中,有些指标的度量并不完全一致,不便进行比较和计算。因此在进行综合评估前,需要对三级指标进行无量纲处理。对于三级评估指标Mijk,设其论域为 dijk=[xijk,Xijk],其中 xijk和 Xijk分别是三级指标的最小值和最大值。定义无量纲化处理的标准函数是Y=f(Mijk)

若Mijk为正向指标,则无量纲化处理的函数为:

若Mij为逆向指标,则无量纲化处理的函数为:

广东省地方税务局)

(本栏目责任编辑:阮静)