SGR三维平衡视角的资金管理价值效应研究

刘贵文,汪丽

(重庆大学建设管理与房地产学院,重庆 400044)

SGR三维平衡视角的资金管理价值效应研究

刘贵文,汪丽

(重庆大学建设管理与房地产学院,重庆 400044)

文章以中国沪深两市53家建筑企业为研究样本,构建了基于收益、增长、风险三维平衡视角的资金管理效果分析框架,考察国内建筑企业的资金管理效果,获取建筑企业经济发展的有用信息,为建筑企业资金管理效果的提升提供依据。研究结果表明,当前国内建筑企业的资金管理效果不佳,具体表现在,企业的价值创造效应仅与资金周转期相关,与资金流出额、资金充实度并无显著相关关系;企业管理者未能对收益性、成长性、风险性进行很好把控,未能体现收益与风险相权衡的理念;建筑企业不存在规模效益,反映出当前国内建筑企业资金资源的配置管理水平较低,资金管理效果有待提升。

资金管理;价值;建筑企业

资金管理是企业财务管理的重要组成部分,与企业经营战略和财务管理目标紧密相关。因资金管理不善而导致的破产倒闭案屡见不鲜。世界著名跨国公司谈到其成功经验时,无不提及其先进的资金管理理念。近年来,随着建筑市场的逐步开放,全球建筑市场竞争加剧,尤其是在中国,无论是建筑市场总体,还是各个细分行业,基本上都处于过度竞争状态。国内大部分建筑企业产高利低,缺乏充足及时的资金来提高自身的综合竞争力,仅能勉强维持生存,这严重阻碍了整个行业的健康发展,加大了与国际建筑企业的竞争差距。然而,在短期内国内建筑市场的竞争现状不可能得到有效改善,因此,不断提高企业资源的配置效率,尤其是通过提高资金管理水平来提升企业的价值创造能力,可以说是中国建筑企业适应市场、突破重围,在激烈竞争中赢得发展的重要途径。

一、文献回顾

随着市场竞争的逐步加剧,企业的科学管理水平也在不断提高,企业对各种资源的管理效率与投入产出所实现的效益问题也日趋重视,而在企业管理活动中占据重要地位的资金管理问题更是当前学术界研究的热点,并得出了较多研究成果。国内外对营运资金管理的研究大多是以流动资产减流动负债的净营运资金概念为基础。营运资金,也叫营运资本,存在广义与狭义之分。广义的营运资金又称总营运资本,是指一个企业投放在流动资产上的资金,具体包括现金、有价证券、应收账款、存货等占用的资金。狭义的营运资金是指某时点内企业的流动资产与流动负债的差额,是一般意义上的营运资金,也是从会计角度对营运资金的表达,即流动资产与流动负债的净额[1]。此外,王竹泉、孙莹从企业经营管理的角度,在充分分析现有营运资金界定不足的前提下,由联合概念公告对营业概念的阐释和新报表列报方式的启发入手,将营运资金界定为企业正常营业运行过程中用于日常周转的所有资金[2]。研究内容主要集中于对营运资金的最佳流动比例、最佳持有比例和管理效率上。早期的营运资金管理绩效评价多采用流动资产周转率(或周转期)指标进行评价,主要衡量企业各项流动资产的周转效率和当期经营绩效的关系。主要用存货周转率、应收账款周转率、应付账款周转率指标衡量资产的周转效率,用资产收益率、营业利润率、营业收入等指标衡量企业当期的经营绩效。1976年,Hampton C.Hager首次提出“现金周转期”的概念,强调用现金周转期来衡量营运资金的流动性,得出现金周转期与经营绩效呈现负相关关系的结论[3]。1980年,Richard和Laughlin针对现金周转期进行了研究,将现金周转期定义为采购支出现金到最终产品销售收回的净时间间隔,即现金周转期=应收账款周转期+存货周转期-应付账款周转期,他们强调用这一指标来反映营运资金管理状况的全貌[4]。1989年,John J.Hampton和Cecilia L.Wagner拓展了营运资金管理内容,将流动资金的存量配置与相应的资金来源联系起来,并从收益性和风险性两个角度考察营运资金的效果[5]。2003年,Martin Gosman和Trish Kelly针对美国零售企业的营运资金管理效率提出了“剩余日”指标,即存货的销售天数和由采购所形成的应付账款的清偿天数的差额,由于零售企业销售商品通常为现销,一般可以忽略应收账款带来的影响,因此“剩余日”实际上等同于前述的“现金周转期”[6]。同年,Marc Deloof对1 009家比利时非金融企业的时间序列数据进行研究,得出与Hampton C.Hager一致的结论[7]。2005年,Pedro Juan Garcia Teruel和Martinez Solano对8 872家中小企业的时间序列数据进行研究,支持了Hampton C.Hager的观点[8]。持该观点的学者还有Shin and Soenen[9],Nobanee and Alhajjar[10],Tryfonidis等[11],Hassan等[12],Hashem Valipour and Ali Jamshidi[13]等。除此之外,部分学者对营运资金进行了细化,着重研究其中的货币资金或现金。如张献华利用交易成本模型及代理成本理论分析了公司筹集外部资金的交易成本、投资机会、货币资金循环周期的长短、股权结构等因素对货币资金持有量的影响,得出了公司内部治理结构对公司货币资金持有量、股利政策和资本结构决策具有重要影响的结论[14];张凤从公司股权集中度、经理人所有权、董事会构成、外部投资者受保护程度等方面分析了公司货币资金持有量与公司治理结构的关系,通过实证分析得出了中国上市公司在货币资金持有可能存在过度投资问题的观点[15];辜玉璞以沪深两市制造业上市公司的面板数据为样本,通过Pearson相关分析,发现流动资产比例与公司盈利能力无显著相关关系,与经营活动产生的现金流负相关,流动负债比例与公司盈利能力负相关,现金周转期和公司盈利能力、经营活动产生的现金流负相关[16],但为了便于分析,他剔除了现金周转期为负数的样本公司。事实上,现金周转期为负数意味着公司日常经营所需资金是别人的预付款等,正说明公司营运资金管理效率较高,更有利于公司绩效的提升,显然将这些具有代表性的样本公司剔除是不合适的。张瑞稳、王平认为制造业的现金充实度与以总资产收益率表示的公司绩效之间显著相关[17];韩世君对北京市上市公司的货币资金使用状况进行典型案例分析,揭示了中国上市公司在货币资金留存和使用方面存在的问题[18];李研妮、冉茂盛基于委托代理视角对货币流动性风险的形成机理进行了研究,说明资金充实度在很大程度上影响着企业风险[19];郭佳琳分析了1995-2009年中国农业资金投入与农业增长性的关系,得出了目前中国农业资金投入明显不足的结论,并指出资金投入对总产值的影响系数为2.88,即资金投入每增加1元,产值将增加2.88元[20];秦远好运用因子分析、聚类分析以及基于面板数据的回归模型估计等定量分析方法综合考察了综合经营效能的变化及其关键影响因素,并提出了提高综合经营效能的差异化措施[21]。文献检索表明,国内主要从营运资金的结构管理、营运资金管理政策、营运资金管理评价指标等方面展开,尽管也有关于营运资金管理效率与收益能力关系的实证分析,但不管是研究样本的选取、指标设计,还是研究方法都较为简单;国外则在规范分析的基础上,进行了相对复杂、细致的实证研究,其研究结论既有相同之处,也存在一定差异。总结国内外已有实证研究具有以下四个特点:第一,用来评价营运资金管理状况的指标主要是基于时间维度的资金周转期及其组成部分,反映资金管理状况的指标不够完整,没有将资金的使用情况(亦称资金流出额)、资金的存量情况(亦称资金充实度)与其周转时间(亦称资金周转期)纳入一个整体评价体系,这在一定程度上影响了资金管理效果评价的准确度。第二,规模和行业因素是大多数学者考虑的主要影响变量。第三,在研究方法上,国外主要采用描述性统计、相关分析及回归分析,而国内通常采用对比分析或是简单的描述性统计与相关分析,缺少系统的路径分析,难以解释变量间的因果效应。

二、研究设计与变量选择

(一)研究假设

对比国内外相关研究,本文主要研究建筑企业的资金管理状况与价值创造能力间的关系,这里的资金即指企业的货币资金,包括现金、银行存款和其他货币资金,是企业生产经营活动中最活跃的资金,是企业流动性最强、控制风险最高的资产。资金管理状况包括3方面内容:资金流出额、资金充实度、资金周转期,通过研究资金的流量管理、存量管理、周转情况与价值创造能力的关系来揭示建筑企业的资金管理效果。为了使资金管理更好地服务于企业财务管理目标——可持续盈利能力的提升[22],笔者构建了基于收益、风险、成长(SRG)三维平衡的研究视角,分别研究收益能力、抗风险能力、成长能力与资金管理效果的关系。首先,资金管理的收益反映了投入与产出之间的比例关系,一定时期营运资金的占有量越小,由此所获得的收益越大,说明营运资金的使用效益越好。其次,资金管理只有将风险控制在可以承受的范围内,才能最大限度地追求效益,保障企业的可持续发展。因为加速资金周转,可节约资金占用,在创造更多价值的同时,可降低流动资产的持有成本与流动负债的使用成本,从而赚取更多收益;资金是企业日常生产经营活动的基础,企业需要通过资金管理来确定一个最佳的资金持有量,既要防止营运资金不足,也要避免营运资金过多,因为过多的营运资金在降低风险的同时也降低了收益,而较少的营运资金在提高收益的同时也提高了风险。因此资金管理应在收益、增长、风险权衡理念的指导下,将资金的流动数量和库存数量控制在一个合适的范围内。希望通过对上市建筑企业的研究来获取当前建筑企业的整体资金管理状况,并探讨建筑企业的最佳资金流出额、资金充实度和资金周转期。

假设一:在不考虑其他因素影响的情况下,资金流出额、资金充实度、资金周转期与企业收益能力相关。

假设二:在不考虑其他因素影响的情况下,资金流出额、资金充实度、资金周转期与企业抗风险能力相关。

假设三:在不考虑其他因素影响的情况下,资金流出额、资金充实度、资金周转期与企业成长能力相关。

假设四:在不考虑其他因素影响的情况下,资金流出额、资金充实度、资金周转期、收益能力、成长能力、抗风险能力与企业价值创造能力相关。

(二)自变量选择

自变量X1亦称资金流出额,为资金流出额与流动资产的比值。这里所选用的资金流出额是企业现金流量表中经营活动流出现金、投资活动流出现金及筹资活动流出现金之和,反映本年度企业资金的使用情况。资金流出额是个绝对数值,但即使都是建筑业上市企业,其规模也相差巨大,为了消除企业规模的影响,减少分析误差,故利用资金流出额与流动资产的相对比值作为衡量企业资金管理状况的自变量指标。自变量X2亦称资金充实度,用于反映资金存量的指标,为资金存量与流动资产的比值,资金存量是指资产负债表中的货币资金数。自变量X3亦称资金周转期,反映企业资金的周转状况,由于银行存款和其他货币资金具有与现金同等的流通和支付功能,所以实质上等同于现金,因此货币资金周转期等同于现金周转期。

(三)因变量选择

因变量Y亦称每股收益,为公司某一时期净利润与股份数的比值。该比值反映了每股创造的税后利润,比率越高表明企业的价值创造能力就越强。将每股收益作为企业价值创造能力的度量方式有其独特的优势,它可以测定股票的投资价值,衡量股东对公司价值创造能力的认可程度,是综合反映企业价值创造能力的重要指标。因此,在对营运资金管理效率与企业价值效应相关性的实证分析中有必要将每股收益作为价值效应的衡量指标之一。

(四)模型设计

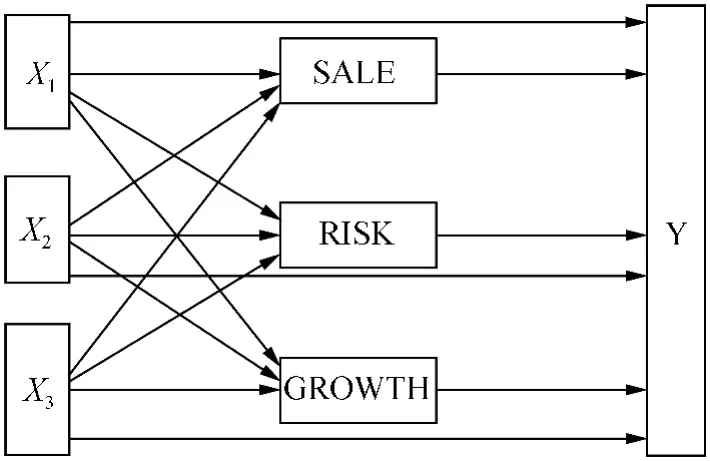

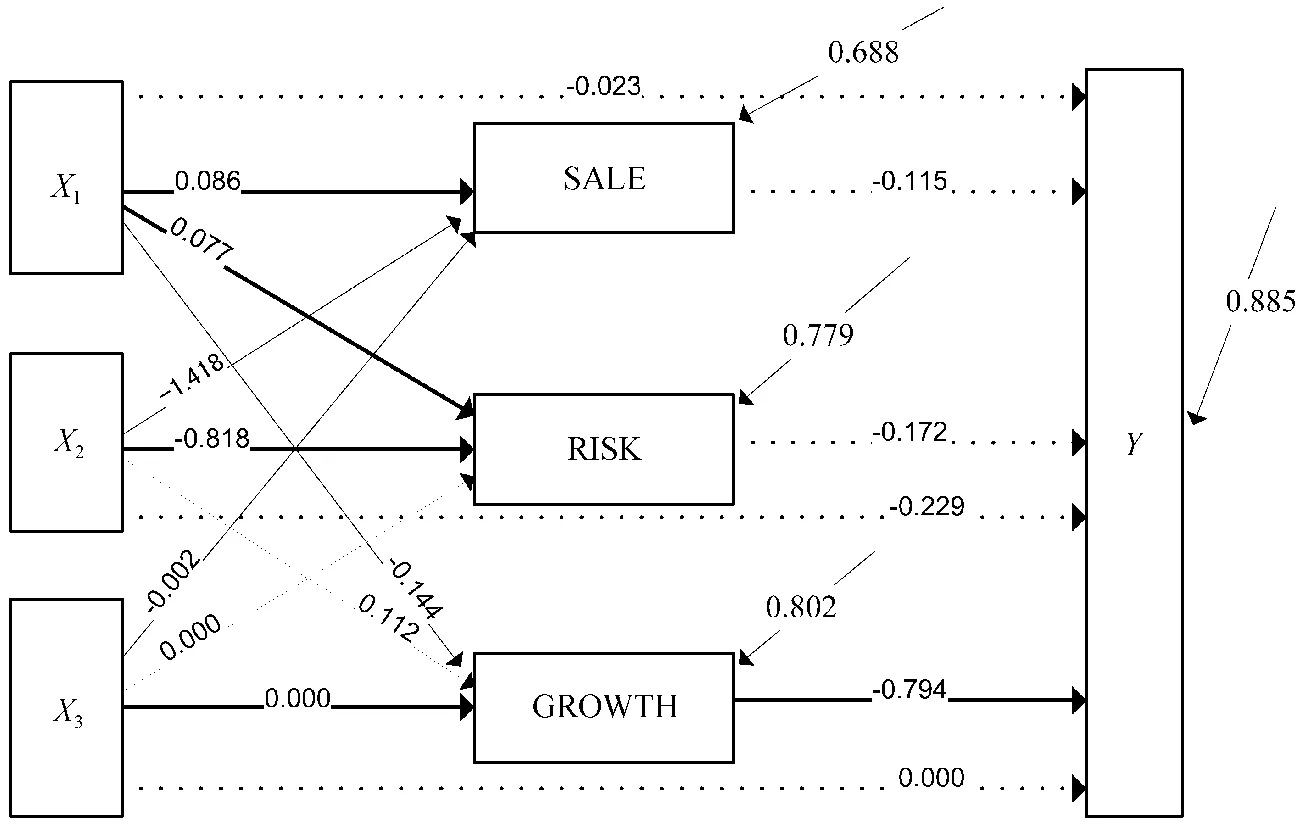

资金管理只有将风险控制在可以承受的范围内,才能最大限度地追求效益,保障企业的可持续发展,故构建了RISK、GROWTH、SALE三个潜变量,其中RISK指标为负债总额与资产总额的比值,GROWTH指标为营业收入年增长率,SALE为营业收入与流动资产的比值。为了详细分析自变量各成分对企业价值创造能力的影响,建立如图1的理论模型,其中Xi分别表示资金流出额(X1)、资金充实度(X2)、资金周转期(X3)。

三、实证分析

(一)样本选取

本文主对在上海、深圳证券交易市场上市的全部53家建筑业企业进行了分析,为了消除变异数据的影响,剔除了2家ST公司,最后选择了51家建筑企业做样本。本文研究所用数据主要来源于上市公司资讯网、巨潮资讯及中国证监会网站等。

图1 因果模型构架示意图

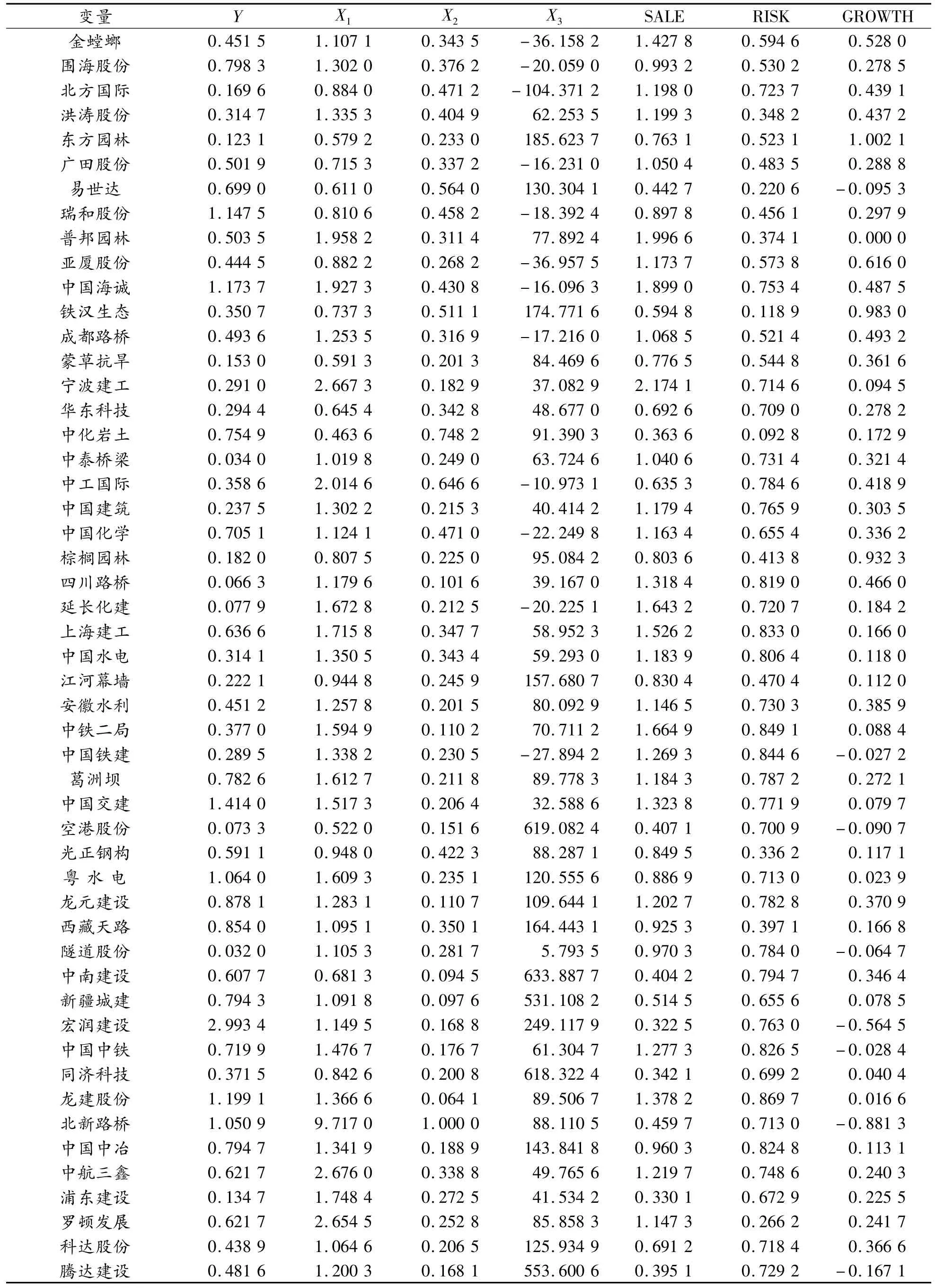

(二)自变量因变量数值汇总

表1 因变量自变量数值汇总表

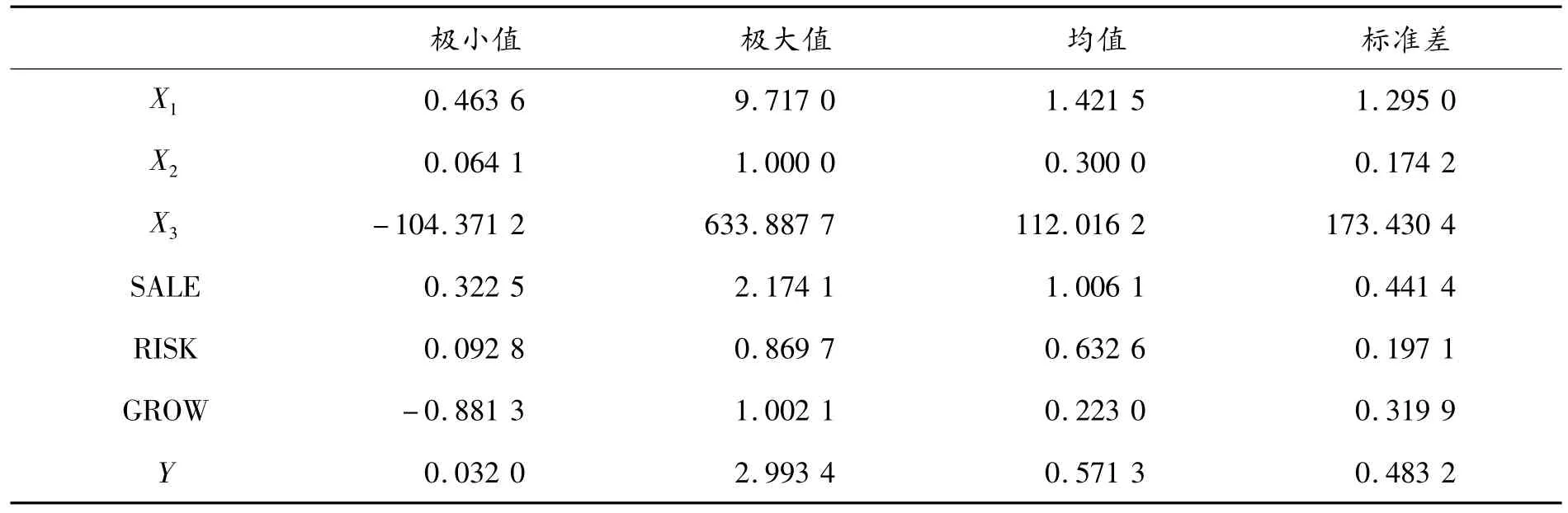

(三)描述性统计

通过对国内建筑业上市公司的描述性统计,我们发现:国内建筑业上市公司在资金充实度、抗风险能力、成长能力、收益能力之间的差异度较小,但是在资金流出额、资金周转期、价值创造能力之间的差距较大,其中最为明显的是资金周转期,其标准差为173,表明国内建筑业上市公司资金管理水平参差不齐。

表2 变量描述统计分析

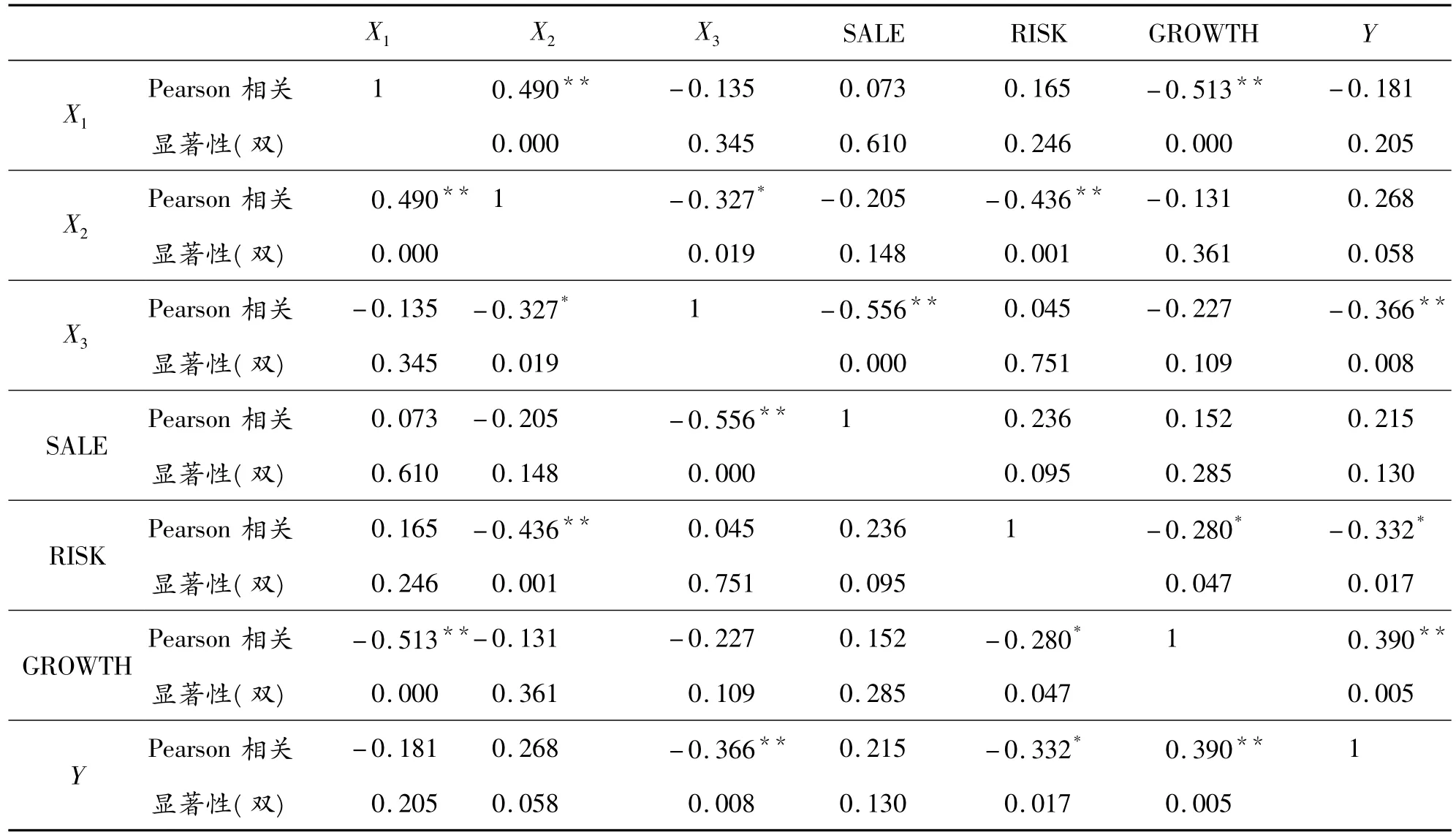

(四)相关性分析

为了检验价值创造能力与资金流出额、资金充实度、资金周转期的关系,笔者做了各变量的相关性分析。通过一系列相关性检验做出如下总结:第一,同企业营运资金管理效果的常规思路不同,基于每股收益指标的建筑企业价值创造能力Y与资金流出额X1、资金充实度X2均不存在显著的线性相关关系,而仅与资金周转期显著X3相关;并且价值创造能力与收益能力SALE不存在显著的线性相关关系,与抗风险能力RISK、成长能力GROWTH显著相关。第二,建筑企业的收益能力SALE与资金周转期X3显著负相关,与资金流出额X1、资金充实度X2均无显著相关关系。第三,建筑企业的成长能力GROWTH与资金流出额X1有显著负相关关系,与资金充实度X2、现金周转期X3无显著相关关系。第四,建筑企业的抗风险能力RISK与资金流出额X1和现金周转期X3均无显著相关关系,但与资金充实度X2显著负相关。

表3 相关性分析

(五)路径分析

路径分析中的因果模型构架示意图包括直接效果与间接效果。在直接效果中如果路径系数达到显著,表示两个变量间有直接因果关系存在;在间接效果中如果路径系数达到显著,表示两个变量间有间接因果关系存在。值得注意的是,间接效果的影响路径是多元的,并非每个中介变量的影响均会达到显著。此外,为了弥补现有文献的不足,本文选用强迫进入变量法,以分析路径系数并检验其是否显著,进而估计残差系数,据此求得疏离系数(残差变异),用于度量自变量无法解释依变量的变异部分。为了防止各复回归模型存在自相关、严重多重共线性等问题,在计算各路径系数之前,对4个复回归模型进行评估,保证各复回归的有效性。在SPSS17.0软件操作中,得到有关评估各复回归模型的统计量,实证结果如下。

第一个复回归分析结果表明:R=0.725,R2=0.526,F=17.373,sig.=0.000,说明资金流出额、资金充实度和资金周转期能解释企业收益能力52.6%的变异,无法解释的变异量为47.4%,疏离系数等于=。另外,F=17.373,sig.=0.000<0.05,说明建立的回归模型有效,回归效果显著。DW=2.218,VIFmax=1.448,DW值在2附近,VIF最大值小于10说明该回归模型的误差项不存在自相关,回归模型不存在严重的多重共线性。

第二个复回归分析结果表明:R=0.627,R2=0.393,F=10.143,sig.=0.000,说明资金流出额、资金充实度和资金周转期能解释企业抗风险能力39.3%的变异,无法解释的变异量为60.7%,疏离系数等于=。另外,F=10.143,sig.=0.000<0.05,说明建立的回归模型有效,回归效果显著。DW=2.038,VIFmax=1.448,DW值在2附近,VIF最大值小于10说明该回归模型的误差项不存在自相关,回归模型不存在严重的多重共线性。

第三个复回归分析结果表明:R=0.596,R2=0.356,F=8.643,sig.=0.000,说明资金流出额、资金充实度和资金周转期能解释企业成长能力35.6%的变异,无法解释的变异量为64.4%,疏离系数等于=。另外,F=8.643,sig.=0.000<0.05,说明建立的回归模型有效,回归效果显著。DW=1.560,VIFmax=1.448,DW值在2附近,VIF最大值小于10说明该回归模型的误差项不存在自相关,回归模型不存在严重的多重共线性。

第四个复回归分析结果表明:R=0.502,R2=0.252,F=2.670,sig.=0.048,说明资金流出额、资金充实度、资金周转期、收益能力、成长能力、抗风险能力能解释企业价值创造能力25.2%的变异,无法解释的变异量为74.8%,疏离系数等于。另外,F=2.670,sig.=0.048< 0.05,说明建立的回归模型有效,回归效果显著。DW=2.101,VIFmax=3.031,DW值在2附近,VIF最大值小于10说明该回归模型的误差项不存在自相关,回归模型不存在严重的多重共线性。

图2 变量路径系数展示图

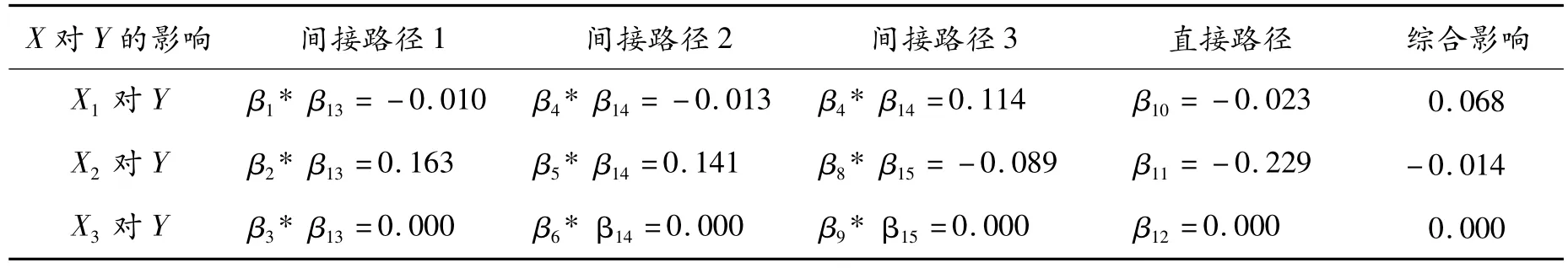

上述4个回归模型表明,资金流出额、资金充实度、资金周转期与企业价值创造能力并无显著的直接相关关系,但其通过影响企业的收益能力、抗风险能力和成长能力从而影响企业的价值创造能力,各路径影响系数详见图2。其中资金流出额对企业价值创造有正向效应,资金充实度对企业价值创造有负向效应,但资金周转期对企业价值创造效应没有显著影响,详见表4。

表4 自变量因变量路径影响系数汇总表

五、结论

综上所述,我们可以得出如下结论:(1)国内建筑业上市公司的价值创造能力与其资金流出额、资金充实度、资金周转期并无显著的直接相关关系,但存在非直接相关关系,资金流出额、资金充实度、资金周转期通过影响企业的收益能力、抗风险能力、成长能力最终影响企业的价值创造能力。虽然相关性分析表明企业价值创造能力与资金周转期存在显著正相关关系,但是路径分析的结果却并不显著,资金周转期的剧烈变化未能直接反映出企业价值创造能力的变动,这表明国内建筑业上市公司的资金管理效果不佳,不存在规模效益,未能充分配置和利用货币资金这一重要的企业资源。(2)建筑企业的成长能力与资金流出额显著负相关,建筑企业如过度使用货币资金,将有损企业的成长发展速度。(3)建筑企业的资金流出额和资金充实度显著影响其财务风险,并最终影响其价值创造能力。(4)建筑企业的收益能力与资金流出额显著正相关,表明企业资金流出额越高,企业的收益能力越强;且与资金充实度和资金周转期显著负相关,表明企业资金充实度越低、资金周转期越短,企业的收益能力越强。(5)建筑企业的收益能力、抗风险能力与企业价值创造能力并无显著相关关系,企业价值创造效益未能体现收益与风险相权衡的理念,反映出当前国内建筑企业资金资源的配置管理水平较低,资金管理效果有待提升。

以上对建筑业企业资金管理效果的研究结果与假设并不完全一致,其主要原因除建筑业企业本身的特殊性外,研究样本的数量也会存在一定的影响。首先,国内建筑企业上市公司较少,剔除ST公司外,样本数量较少,可能会对研究结果带来一定的影响。

[1]陈立弘.国内外营运资金管理研究述评及启示[J].财会通讯,2012(6):37-39.

[2]王竹泉,孙莹.营运资金概念重构与分类研究[J].中国会计研究与教育,2010(6):1-14.

[3]HAGER H C.Cash management and the cash cycle[J].Management Accounting,1976(9):19-21.

[4]RICHARD V D,LAUGHLIN E J.A cash conversion cycle approach to liquidity analysis[J].Financial Management,1980 (1):32-38.

[5]HAMPTON J J,WAGNER C L.Working capital management[M].New York:Wiley,1989:2-78.

[6]GESMAN M,TRISH KEBY.Working capital efficiencies resulting from large retailers’power[J].Commercial Lending Review,2003(3):25-31.

[7]DELOOF M.Does working capital management affect profitability of Belgian firms?[J].Journal of Business Finance&Accounting,2003(4):573-587.

[8]JUAN P,TERUEL G,SOLANO M.Effects of working capital management on SME profitability[J].International Journal of Managerial Finance,2009(3):1-20.

[9]SHIN H,SOENEN L.Efficiency of working capital management and corporate profitability[J].Financial Practice and Education,1998(8):14-32.

[10]NOBANEE H,AJJAR M.Working capital management[J].Operating Cash Flow and Corporate Performance,2009(12):2-11.

[11]DANULETIU A E.Working capital management and profitability:A case of Alba county companies[J].Annales Universitatis Apulensis Series Economica,2010(12):36.

[12]EMRE H,CALISKAN.The relationship between working capital management and profitability[J].International Research Journal of Finance and Economics,2011(4):61-68.

[13]VALIPOUR H,JAMSHIDI A.Determining the optimal efficiency index of working capital management and its relationship with efficiency of assets in categorized industries:Evidence from Tehran Stock Exchange(TSE)[J].Advances in Management&Applied Economics,2012(2):191-209.

[14]张献华.影响企业现金持有量的经济学诠释[J].经济问题探索,2004(3):66-67.

[15]张凤.上市公司现金持有自利性动机的实证分析[J].统计与决策,2007(3):66-67.

[16]辜玉璞.我国上市公司营运资本政策的实证分析[C].北京:首都经济贸易大学会计学系,2006.

[17]张瑞稳,王平.现金充实度与公司绩效的实证研究[J].经济理论与经济管理,2007(9):26-30.

[18]韩世君.上市公司货币资金使用效率问题研究[J].财贸经济,2011(6):68-73.

[19]李研妮,冉茂盛.银行委托代理视角下的货币流动性过剩形成机理[J].重庆大学学报:社会科学版,2011(3):64-68.

[20]郭佳琳.我国农业资金投入与农业增长关系的实证分析[J].农业考古,2012(3):79-82.

[21]秦远好.时空视角下中国旅游饭店经营效能研究[J].西南大学学报:社会科学版,2012(1):167-172.

[22]朱开悉.企业财务核心能力与财务核心能力报告[J].决策借鉴,2002(2):36-40.

(责任编辑 傅旭东)

Value Effects Research of Capital Management Based on the SGR 3D Balanced Perspective

LIU Guiwen,WANG Li

(School of Construction Management and Real Estate,Chongqing University,Chongqing 400044,P.R.China)

Taking China's 51 construction companies as a sample,this paper builds a three-dimensional balanced framework based on the profitability,growth and risk to find out the effectiveness of capital management in domestic construction companies,to obtain useful information about the economic development of construction companies,and to provide a basis of capital management efficiency for construction companies.The research results indicate that currently the effectiveness of capital management is not obvious in China's construction companies.There is only a notable co-relationship among value index,capital use ratio,capital adequacy ratio and capital conversion cycle,that is the co-relationship between value index and capital conversion cycle.Business managers failed to control profitability,growth and risk,and did not embody weighed against the principle of profit and risk.Economies of scale do not exist in construction companies.Those results also reflect that the efficiency level of capital management is not high in China's construction companies and consequently capital and resource management efficiency calls for improvement.

capital management;value;construction company

F275.1

A

1008-5831(2014)05-0048-08

10.11835/j.issn.1008-5831.2014.05.007

2013-11-19

中央高校人文社会科学类重大项目“基于项目的价值工程(管理)理论与方法创新研究”(CDJSK100198)

刘贵文(1974-),男,重庆大学建设管理与房地产学院教授,博士研究生导师,博士,主要从事公共工程管理与价值管理、房地产经营与管理研究。