2013年全球地质勘查形势分析与展望

李瑞军,高 兵,黄贤营

(1.中国国土资源经济研究院,北京 101149;2.中国地质大学(北京),北京 100083)

2013年全球地质勘查形势急转直下,勘查投入预算[注]本文数据资料主要来源于SNL MEG 2013年公司勘查战略全球分析,统计数据不包括石油和天然气、铁和煤炭等。大幅下滑,规模以上勘查公司减少两成以上,全年钻探进尺下降1/3。投资结构发生较大改变,北美地区勘查投入降幅最高,大型公司投资比例开始提升,拉丁美洲成为勘查首选地区,金矿勘查投资居各矿种首位,矿山勘查更受青睐。预期2014年全球勘查活动继续走低,有望在2015年底逐渐回暖[注]SNL Metals Economics Group’s (SNL MEG) 24th edition of Corporate Exploration Strategies (CES)。

1 勘查投资预算大幅下滑、勘查公司数量同比降低

2009年,随着金属价格的上涨,全球勘查形势回暖速度超过预期,勘查投入大幅增加,2010年与2011年分别同比增长44%与50%。受美国和欧洲经济的不确定性和中国需求减少等因素的叠加影响,2012年勘查投入增速放缓(19%),市场开始变冷,从4月份开始,许多勘查公司发现市场融资困难,不得不削减勘查活动,这种趋势一直延续到2013年;与此同时,国际政治、经济与市场不稳定因素依然存在,导致2013年全球勘查预算较2012年的205.3亿美元下降30%,仅为144.3亿美元,但依然超过前五年的平均数(142亿美元)。勘查预算超过10万美元的勘查公司为2129家,较2012年减少472家。平均每个公司勘查投入为680万美元,同比降低15%(图1)。

图1 1991~2013年全勘查投资总额与勘查公司数量

2 大型公司投资比重超过小型公司,拉丁美洲成为勘查首选地

2013年,MEG统计数据中包括1781家小型公司[注]年勘查投资50亿美元及以上为大型、5000万~50亿美元之间为中型,5000万~10万美元之间为小型勘查公司。,98家大型公司和167家中型公司,勘查投资预算分别为49亿美元、69亿美元和17亿美元;另外还有32家国有公司(投入4.3亿美元)和51家其他类型的公司(投入4.9亿美元)。尽管2013年大型公司投入同比下降24%,但占全部勘查投资的比重上升到48%;从矿种来看,从2009年开始,黄金勘查投入占大型公司总投入的比重逐渐上升,2013年为42%,而基本金属下降为39%;拉丁美洲依然是大型公司投资首选地,占2013年投资的33%。从20世纪90年代开始,大型公司将重点逐渐转向勘查程度较高的项目,矿山勘查投资连续6年超过草根勘查。受低迷市场行情的影响,小型公司难以从资本市场募集资金,2013年勘查投入同比降幅为39%,占总投入的比重也降到历史最低,仅为34%,远低于最高峰时的百分之五十几。从矿种来看,小型公司偏好黄金勘查,2013年投资比例为51%,基本金属为24%。从区域来看,非洲一直是小型公司的投资热点,占21%,其次是拉丁美洲(20%)和加拿大(19%)。草根勘查一直是小型公司的长项,但2000年以来,后期勘查阶段投资比例逐渐增高,2013年,草根勘查为43%,后期阶段为51%。近年来各类公司勘查投资总额情况见图2。近年来各类公司勘查投资份额情况见图3。

图2 近年来各类公司勘查投资总额/百万美元

图3 近年来各类公司勘查投资份额

3 钻探进尺减少三成以上,小型公司勘查投资强度下降60%

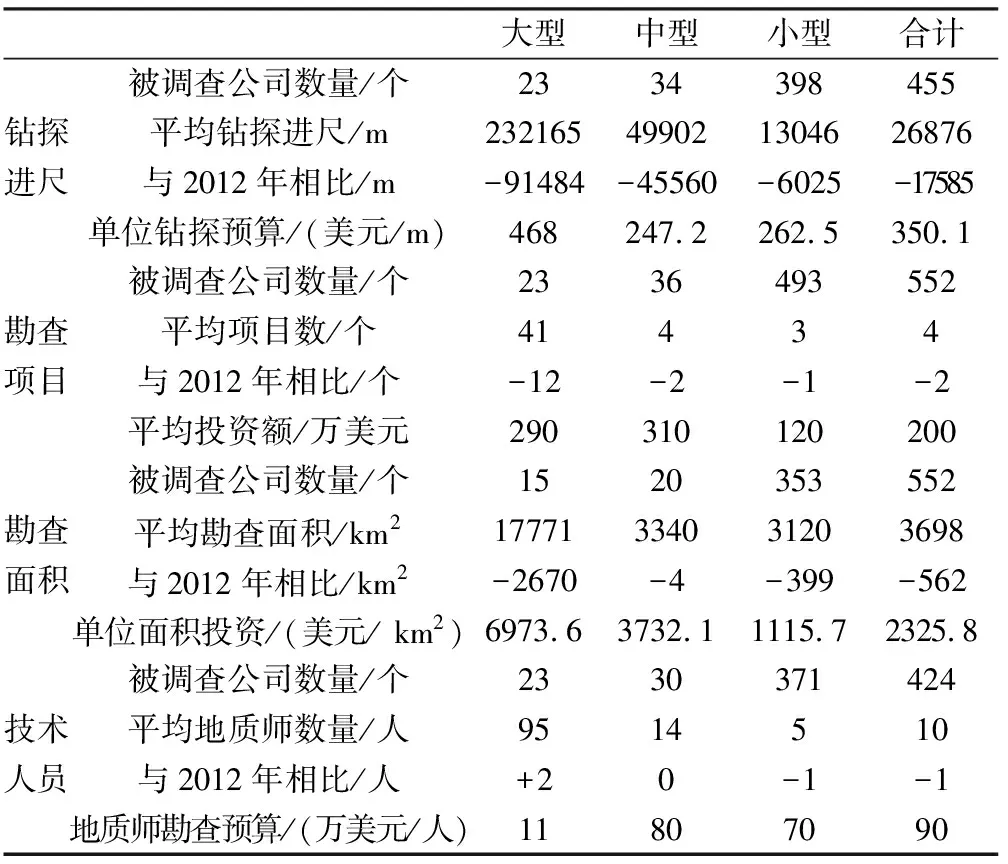

据调查显示,受勘查投资预算下降的影响,2013年钻探进尺下降32%左右,平均每个勘查公司的钻探进尺为26876m,比2012年减少17585m,单位钻探预算为350美元/m。鉴于当前的勘查市场行情,多数勘查公司紧缩勘查项目,将有限的勘查预算投入到找矿前景较好的区域,从而导致勘查项目数同比下降25%左右,平均每个公司的项目为4个,较上年减少两个。不同类型公司的勘查投资强度不一,大型公司为6973.6美元/km2,上涨2%,中型公司为3732.1美元/km2,下降16%,而小型公司仅为2325.8美元/km2,大幅下降近六成。虽然当前多数勘查公司面临困难,但为了避免再次出现2009~2012年勘查市场回暖期间勘查公司短时期难觅勘查技术人员的现象,多数勘查公司没有大规模裁减地质师的数量;2013年,每个地质师可支配的勘查预算为90万美元,同比减少20万美元。勘查公司钻探进尺、勘查项目等情况列于表1。

表1 勘查公司钻探进尺、勘查项目等情况

4 所有矿种勘查投资均下跌,黄金投资比重依然高居首位

2013年所有矿种勘查投入均不同程度下降,所占总投入的比重变化不同。黄金勘查投入连续四年超过总预算的一半,为66.46亿美元;基本金属和金刚石的比重达到2009年以来的最高点;铂族元素的比重低于1%,仅为1.19亿美元;铀矿依然保持在4%,为6.16亿美元;其他矿种的投入从2012年的27.2亿美元下降到18.5亿美元(图4)。

图4 近年来各矿种勘查投入情况/百万美元

2013年黄金勘查投入同比下降近三分之一,为2009年以来的首次[注]Industry Monitor September/October 2013(SNL MEG) 。。从地区分布来看,自1997年以来,拉丁美洲一直是全球吸引黄金勘查预算最多的地区,2013年黄金勘查降为16.9亿美元(减少7.89亿美元),但依然占全球黄金勘查投入的四分之一;非洲排名第二,为11.4亿美元。从国家来看,加、澳、美占据前三位,三国黄金勘查投入为23.7亿美元,占全球黄金勘查投入的36%。从勘查阶段来看,矿山勘查比例达到历史最高点,达到33%;草根勘查投资比例从2007年(占41%)后连续下跌后开始出现止跌反弹走势,上升到32%。

2013年,全球796家勘查公司投资47.1亿美元用于基本金属勘查,虽然较去年减少16.8亿美元,但占全球勘查投入比例连续三年上升。从勘查阶段来看,矿山勘查投入比重创下历史新高,草根勘查投入自2004年以来首次超过后期阶段勘查。从公司类型来看,大型公司在勘查投入总量和比例上继续主导基本金属勘查,占58%,但依然低于2003年的67%;小型公司投资比例自2007年后一直下滑。

5 所有地区勘查投资均下降,半数在中、高风险国家

2013年有勘查投资的国家为127个,比2012年减少了2个。所有地区勘查投资总量均不同程度下降,降幅最大的为加拿大(-41%),其次是美国(-38%)[注]Top 10 countries for exploration show falling allocations for Canada, growth in Russia, DRC--, November 20, 2013。。投资额减少最多的是拉丁美洲和加拿大,分别为13.8亿美元和13.3亿美元。从全球地区投资相对比例来看,只有加拿大和美国的比重下降,其他地区比例上升或持平。23个拉丁美洲国家共吸引勘查投资38.47万美元,同比下降26%,低于全球降幅,占全球勘查投入的比重27%,较去年上升两个百分点。非洲勘查投资为23.8亿美元,占全球的17%,主要分布在刚果、布基纳法索、南非、津巴布韦和加纳。加拿大勘查投资为19.17亿美元,仅占全球的13%(图5)。

图5 全球勘查投入按区域分布(百万美元)

MEG根据矿产资源勘查开发新闻报道、欧洲货币论坛(Euromoney)、弗雷泽(The Fraser Institution)、怡安保险(AON)、意大利外贸保险服务公司(SACE)、政治风险服务集团(PRS Group)贝里多贝尔(Behre Dolbear)等机构对勘查投资目标国的风险进行分类。高风险国家一般由于基础设施落后、政局不稳定、财产安全难以保障等原因,导致勘查开发进度慢、成本高、活动少,但这些国家资源勘查的高回报率激励勘查公司接受上述风险。自2009年经济危机后,中高风险国家投资比例逐渐走高。根据MEG的分类标准,2013年全球有57%的勘查资金投资在中、高风险国家,表明一些勘查公司依然没有降低在中高风险国家勘查投入的迹象,但鉴于全球经济的不稳定性和勘查资本市场的低迷,勘查公司将率先消减高风险国家的投入——特别是后期阶段项目,以便将有限的勘查资金集中在更安全的地区和更可靠的项目。

6 矿山勘查投入比重创新高,草根勘查投资比例反弹

2013年,投资草根阶段勘查的公司有1476家,后期勘查阶段的有927家,矿山勘查的有390家,投资预算分别为47.67亿美元、54.92亿美元、41.66亿美元(表2)。从投资数额来看,三个阶段同比均下降,但所占比例变化不同。后期勘查阶段的投资占总预算比例的38%,同比下降6%,为2004年来的历史新低;草根勘查投资比例在2012年降到历史低点后上涨到33%;矿山勘查投资比例占近三成,创下1989年MEG有统计数据以来的历史最高。

表2 2013年勘查投资按阶段划分

受多数矿产品价格走低的影响,2013年草根勘查投入同比下降24%。从各矿种降幅来看,黄金草根勘查投入同比下降27%,基本金属同比下降16%。受福岛核电站事故的负面影响,铀矿的草根勘查同比大幅下降33%。从矿种投资比重来看,2013年黄金占草根勘查投资的44%,同比下降两个百分点,基本金属的比重从2012年的33%上升到36%。从投资区域来看,草根勘查主要集中在拉丁美洲,占28%,为加拿大的两倍。从公司类型来看,中小公司草根勘查投入同比下降30%,而大型公司仅下降17%。

2013年,后期阶段勘查投入同比下降幅度高达39%,但所占比重依然超过草根勘查,为38%。在前几年多数金属价格上涨的刺激下,勘查公司将更多的资金投入到勘查阶段较高的项目,希望尽快取得勘查成果并进入矿山生产阶段,或者转让获利,因此从2004年开始,后期阶段勘查投入比重逐渐超过草根勘查。从矿种来看,黄金占后期阶段勘查投入的45%,基本金属占28%。从区域来看,美洲占主导地位,后期阶段勘查投入前六位国家为:加拿大、美国、墨西哥、秘鲁、智利和巴西。

2013年矿山勘查投入同比虽然下降20%,但占全部勘查投入的比重上升到28.9%。从矿种来看,基本金属占34%,黄金占50%。从区域来看,美国、加拿大、澳大利亚和非洲降幅较大。从公司类型来看,大中型、国有和其他类型公司都将其勘查预算中矿山勘查投入压缩,小型公司同比下降最多,为43%,仅占所有矿山勘查投入的7%,为20世纪90年代以来的最低点(图6、图7)。

图6 近年来勘查投入按阶段划分/百万美元

图7 近年来勘查投入比例按阶段划分

7 全球地质勘查形势展望

受黄金价格持续下跌和基本金属价格走势疲软等因素的影响,2014年,投资者将继续倾向于选择风险程度低、勘查程度高、容易获得新增资源量的勘查项目,对于草根勘查来说,难以获得投资者的青睐[注]Trends in Worldwide Exploration Budgets,from CORPORATE EXPLORATION STRATEGIES——A Worldwide Analysis。。在这种情况下,多数中小型公司为了保存现金流而大幅削减前景欠佳的勘查项目,缩减草根勘查预算,将有限的资金用在优质项目上,进而可能导致发现新资源项目不断减少,势必造成在勘查资本市场难以继续募集足够资金的恶性循环。大型公司在较高的经营成本和资本成本以及股东的压力下,投资开始逐步由原来的增长性支出回归到追求利润率上来,将采取缩减后期勘探项目预算战略。预计2014年全球地质勘查活动将继续走低,有望在2015年底回暖,对于投资者来说,目前是收购市场上一些勘查项目的好时机。

[1] MEG.24th edition of Corporate Exploration Strategies (CES)[EB/OL].(2013-12-19) [2014-01-5].http://www.snl.com/SNLWebPlatform/Content/Home/Home.aspx.

[2] MEG.Industry Monitor September/October 2013(SNL MEG)[EB/OL].(2013-12-19) [2014-01-5].http://www.snl.com/SNLWebPlatform/Content/Home/Home.aspx.

[3] Top 10 countries for exploration show falling allocations for Canada, growth in Russia[DB].DRC--, November 20, 2013.

[4] Trends in Worldwide Exploration Budgets,from CORPORATE EXPLORATION STRATEGIES--A Worldwide Analysis [DB].2013.