市场环境、股权集中度与盈余管理——基于中国A股市场的实证研究

傅蕴英 田 琼

(重庆大学经济与工商管理学院 重庆 400030)

一、引言

目前股权高度集中已成为我国上市公司公司治理的特征。委托代理理论指出当上市公司多数处于股权高度集中状态下时,大股东持股比例极高,容易带来公司的委托代理问题,尤以大股东与中小股东的利益冲突最为明显,大股东为维护其自身利益,必然通过操纵盈余信息报告及其他手段,利用信息不对称为自身谋求利益,甚至侵占小股东的利益。此外,股权高度集中的企业有着极强的股权融资动机,通过资本市场的配股增发等手段达到其圈钱的目的,陈小悦等发现上市公司为了达到“配股生命线”而操纵了报告盈余。张祥建(2006)发现上市公司在配股过程中存在系统盈余管理行为。股权高度集中的企业,具有更强动机进行盈余管理,以满足资本市场监管政策的需要。此外,企业盈余管理是在特定市场环境中的行为选择,不可避免受到外部环境如法律环境、政府干预、市场发育等因素的影响,故本文以2003年至2007年A股制造业上市公司为样本,利用樊纲和王小鲁(2010)编制的中国各地区市场化进程数据构建各地区的市场环境变量,着重考察股权集中度、市场环境因素对企业盈余管理行为的影响。

二、研究设计

(一)研究假设 盈余管理行为作为一种公司财务行为,是市场经济发展的结果,必须放在市场环境的大背景下加以理解,然而目前国内外关于盈余管理与市场环境的研究较少,少有文献主要从以下角度展开:市场环境、法律环境(民事诉讼)、政府干预、大股东控制(产权性质)等。王彦超等(2008)指出随着市场化进程的发展,经济事务等越来越需要法律规范的介入,同时法律环境越健全,违约几率越大,发生诉讼的可能性就将越大,而公司一旦被诉后,普遍会采取减少盈余的盈余管理方式。李秀玉(2009)指出,法制越好,盈余造假越容易被发现,公司为避免触犯法律将有更强烈的动机进行盈余管理。La Porta等(1998,1999,2000)提出不同地区对投资者的保护程度会对公司会计政策和行为产生影响,对于投资者保护较弱的地区,财务会计系统可能成为补偿弱投资者保护负面影响的一种替代机制。陈胜蓝、魏明海(2006)发现,来自投资者保护较弱地区的上市公司更愿意提供较高质量的财务会计信息,以补偿弱投资者保护带来的负面效应。此外,随着市场化进程的不断推进,证券市场环境也不断改善,政府对企业的干预程度逐渐减弱,部分上市企业不再背负地方政府目标,然而在证券市场的监管并未减弱,ST、PT等监管准则仍较为严格,使得企业在面临吊牌危机时,不再能够通过政府补助途径获取帮助,企业将更多通过盈余管理等途径进行合理规避。此外,企业将以自身经济利益最大化作为主要目标,而不再是政府目标、社会利益,故企业在面对避税需求时,因地方政府干预减弱,受到的地方政府监管也相对减弱,亦可能通过盈余管理等方式达到其目标。基于以上分析,本文提出假设:

假设1:市场化指数与盈余管理程度正相关

假设1a:市场化程度越高,企业盈余管理程度越强

假设1b:政府干预程度越弱,企业盈余管理程度越强

假设1c:法律环境越好,企业盈余管理程度越高

股权集中度是公司治理的一大重点,王艳艳等(2011)指出,股权集中度对会计盈余质量有两方面的影响,一是积极的利益协同效应(alignmenteffect),二是消极的堑壕效应(entrenchmenteffect)。当股权集中度较低时,管理层与股东之间的代理问题表现得更为突出,此时积极的利益协同效应开始发挥作用,即股权越集中,则外部中小股东与控股股东的利益越趋于一致,控股股东就会按照所有股东的共同利益行事,从而提高会计盈余的价值相关性,即盈余质量,以尽可能避免管理层为谋求自身利益而进行盈余管理的行为。当企业处于高股权集中状态时,代理问题主要来自于控股股东和中小股东之间的利益冲突,堑壕效应表现更为突出,此时大股东会利用控制权大于所有权的地位为自己谋利,利用投票权控制公司的会计政策选择和财务报告方式,侵占外部股东利益,降低会计信息可信度,从而导致盈余信息含量的降低。尤其是当股权高度集中时,大股东们为达到在资本市场圈钱的目的,从资本市场敛取广大中小股东财富,首先会尽可能地维持公司股价的高水平,这就会使得控股股东在公司财务报告公布时有极大动机进行盈余管理,以尽可能保证公司盈利好消息的公布,避免公司股价的波动;其次,证监会对公司配股、增发、ST、PT、摘牌都有严格的财务要求,如规定上市公司申请配股,公司最近3个会计年度加权平均净资产收益率平均不低于6%;上市公司连续两年亏损,将被特殊处理(ST),连续三年亏损,将被摘牌。可见公司盈利性对企业而言,尤其是对股权高度集中的企业而言,股东更有动机进行盈余管理以保证符合证监会要求。基于以上分析,本文提出假设:

假设2:股权集中度与盈余管理程度U型相关

假设2a:股权集中度越高,企业盈余管理程度越高

假设2b:股权集中度越低,企业盈余管理程度越高

股权集中度与盈余管理程度关系的研究仅仅是从公司治理的企业内部角度考察,然而企业行为必然受到市场大环境的影响。我国上市公司虽然都在深交所或上交所上市,但它们所面临的市场环境并不完全一样,它们分别来自我国不同的省份地区,各地区的法律制度、经济发展程度、金融市场活跃程度、政府行为等均存在很大不同,樊纲(2006)指出我国市场化的进展程度是很不平衡的。就区域而言,东部沿海省份,市场化已经取得了决定性的进展,而在另外一些省份,经济中非市场的因素还占有重要的地位。就产业部门而言,制造业、建筑业和某些第三产业部门的市场化程度较高,而另外一些第三产业部门的市场化程度相对较低。各上市公司面临不同的市场环境、政府干预程度也不尽相同,必然将影响到其盈余管理行为选择,即便相同股权集中度的企业,其盈余管理行为也必将受到影响。根据上述分析提出假设:

假设3:不同市场环境下,股权集中度对盈余管理程度影响不同。市场化程度越高,政府干预程度越弱,法律环境越好,股权集中度对企业盈余管理程度的影响越强

(二)样本选取和数据来源 本文选取2003年至2007年在上海证券交易所和深圳证券交易所进行交易的A股制造业公司;剔除ST、PT公司样本;剔除2003年至2007年所有当年IPO的公司样本;剔除变量数据不全的样本。本研究中用到的财务数据来自CSMAR数据库和巨潮资讯网。最终得到有效样本3132个。

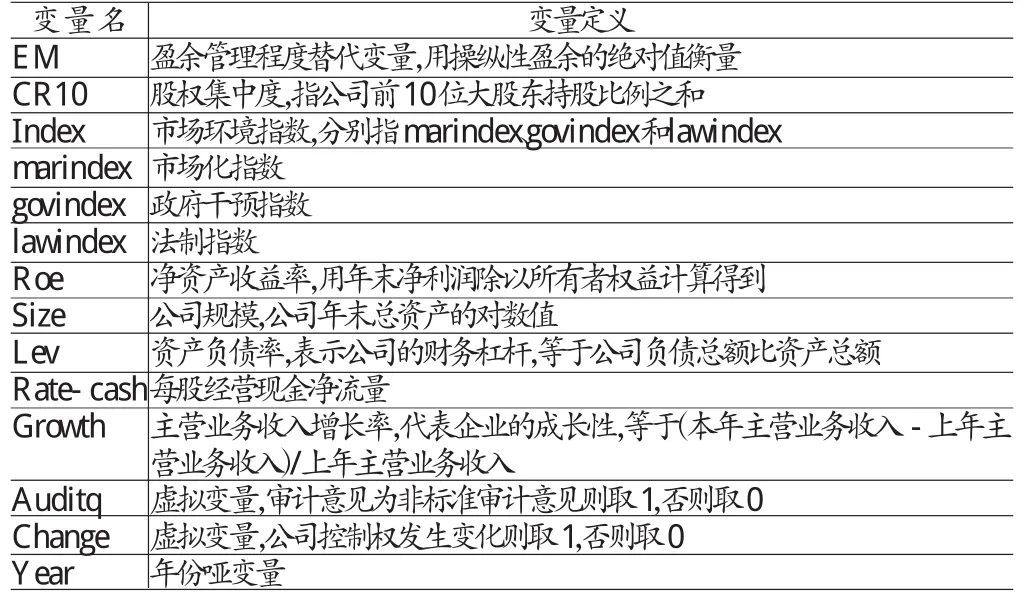

(三)变量定义 本文选取主要变量如表(1)所示。(1)被解释变量:盈余管理计量。本文采用修正琼斯模型计量盈余管理水平:TAi.t=NIi.t-CFOi.t。其中TAi.t为第i家上市公司在第t年经过期末总资产调整后的总应计项目,NI为第i家公司经过期末总资产调整后的第t年净利润,CFO为第i家公司第t年经过期末总资产调整后的经营性现金流量。TAi.t=β1(1/Ai,t-1)+β2(ΔRECi,t/Ai,t-1)+β3(PPEi,t/Ai,t-1)+εi,t。通过上述模型分年度回归得到行业参数β1、β2、β3,代入以下模型计算公司正常性应计利润:NDAi.t=β1(1/Ai,t-1)+β2(ΔREVi,t-ΔRECi,t/Ai,t-1)+β3(PPEi,t/Ai,t-1)。其中ΔREVi,t为第i家上市公司在第t期的净销售额的增加额,ΔRECi,t为第i家上市公司在第t期应收账款净额增加额,PPEi,t为第i家上市公司在第t期期末固定资产原值,Ai,t-1为第i家上市公司在第t-1期期末总资产。操纵性应计利润则为:DAi,t=TAi,t-NDAi,t。盈余管理程度EM则由操纵性应计利润的绝对值衡量。(2)被解释变量。樊纲、王小鲁(2010)根据大量的统计和调查资料,编制了《中国市场化指数》一书。该市场化指数涉及五个方面,分别是政府与市场的关系、非国有经济的发展、产品市场的发育程度、要素市场的发育程度以及市场中介发育和法律制度环境。本文选用市场化指数、政府与市场的关系、市场中介发育和法律制度来衡量市场环境,分别对应研究变量为marindex、govindex、lawindex,其中,三者取值均为0—10,取值越大,分别代表市场化程度越高,政府干预越弱,法律环境越好。(3)控制变量。王跃堂(2000)研究发现决定上市公司会计行为选择的因素包括公司治理结构、公司经营水平和注册会计师的审计意见等。故本文选择如下控制变量:净资产收益率(ROE)控制公司的盈利水平;资产负债率(LEV)代表公司的财务杠杆,控制公司的资产结构;主营业务收入增长率控制公司的成长性;每股经营现金净流量(rate-cash)控制企业资金周转情况;审计意见(auditq)控制审计意见对盈余管理的影响。此外,借鉴已有文献并根据本文研究目的,还控制了资产规模(size)、控制权变更和年度效应,都是影响盈余管理的重要因素。

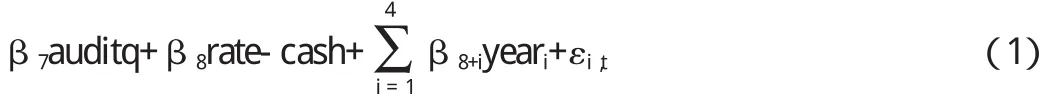

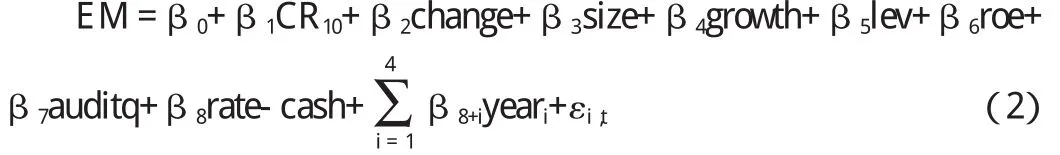

(四)模型建立 为了探讨本文所提出假设即市场环境与盈余管理二者的关系,采用以下模型进行检验:

EM=β0+β1index+β2change+β3size+β4growth+β5lev+β6roe+

表1 主要变量定义表

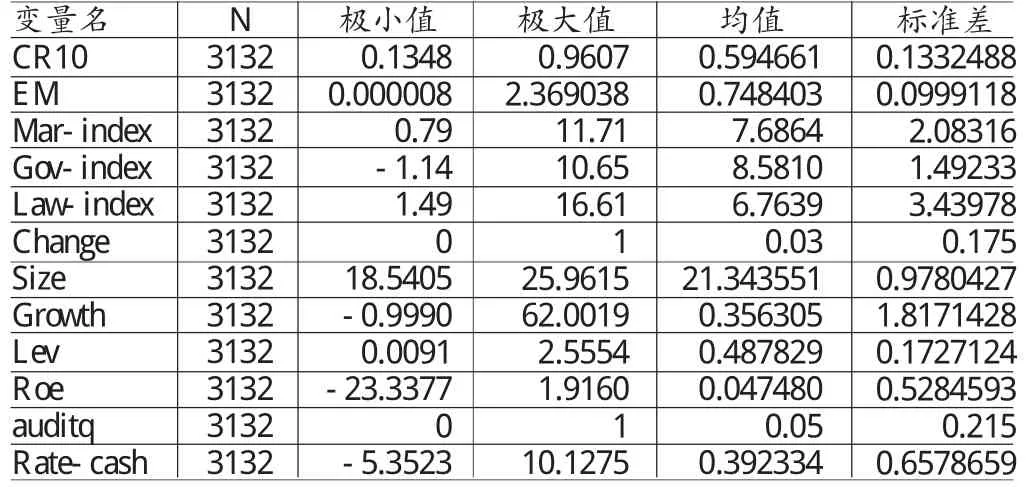

表2 模型涉及的主要变量的描述性统计

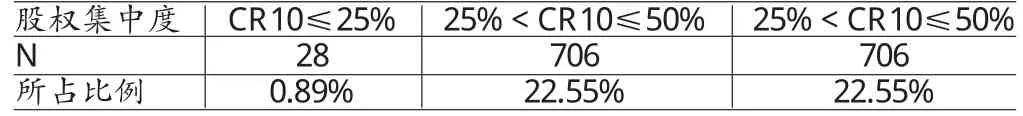

表3 前十大股东持股比例之和的分布区间

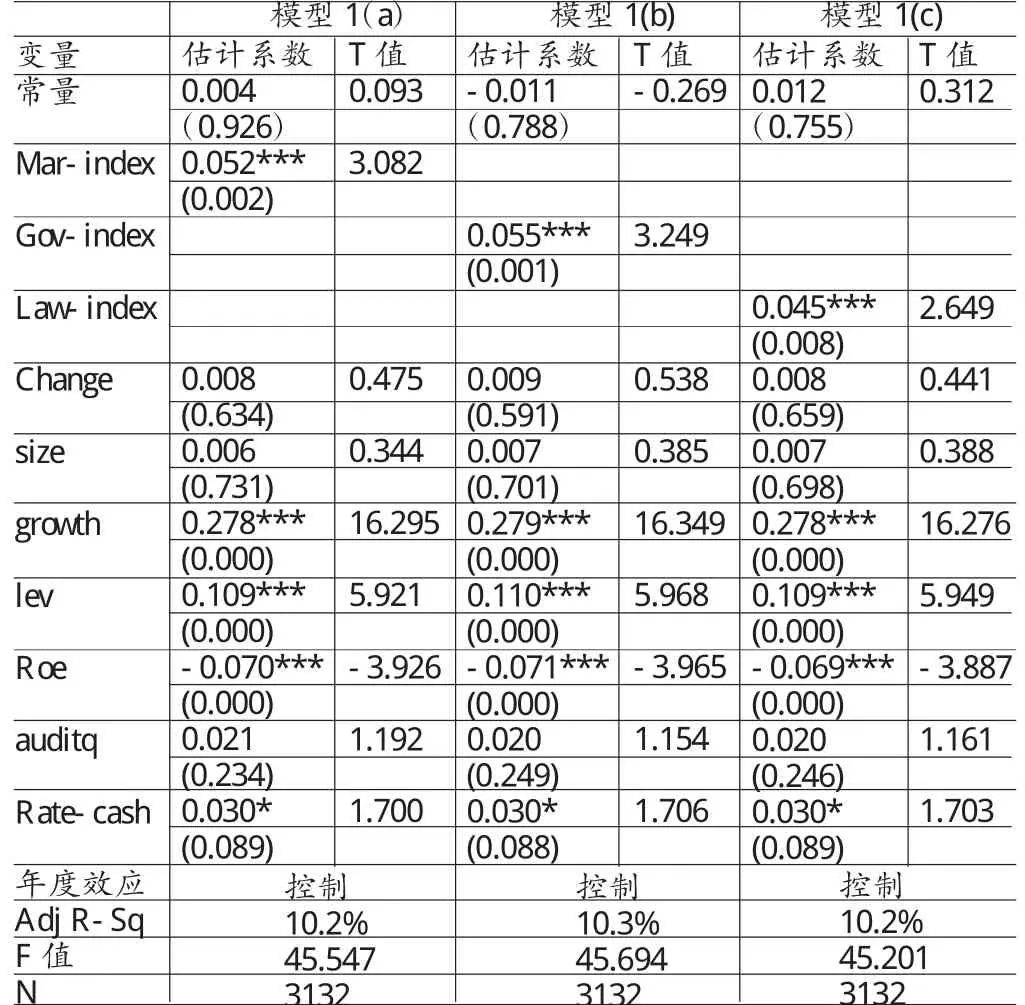

表5 市场环境与盈余管理的实证研究结果

表6 股权集中度与盈余管理的分组回归结果

之后,本文考察股权集中度与盈余管理的关系,同时对样本进行分组,采用以下模型分别进行检验:

随后,本文采用以下模型,进一步考察不同市场环境下股权集中度与盈余管理程度的影响:

三、实证检验分析

(一)描述性统计 表(2)是自变量和因变量的简单描述性统计,由表中可知我国制造业企业普遍股权集中度较高,均值达到了59.46%,但企业之间的差距也较大,前十大股东持股比例之和最高达到96.07%,最低的仅有13.48%;从市场环境看,各地区的差异也较为明显,以市场化指数为例,上海地区高达11.71,西藏地区仅为0.79,此外各地区法律环境和政府干预指数也存在显著差别,这与各地区市场化进程的程度不同有着较大关系;表中的EM变量还说明不同企业间盈余管理程度存在显著差别,企业在不同的股权集中控制下,根据不同市场环境采取相应的措施,粉饰报表,对业绩进行盈余管理。此外,其他指标如主营业务收入增长率、每股经营现金净流量、净资产收益率等分布较分散,差别较大,说明上市公司质量存在很大差距,本文中把这些变量纳入控制变量范畴,能更好地探讨市场环境、股权集中度与盈余管理三者之间的关系。从表(3)中,可以清楚看到我国制造型企业绝大部分企业的股权集中度极高,前十大股东持股比例之和低于25%的企业仅有28家,而2398家超过50%,可见股权高度集中已成为我国制造型企业公司治理的一大显著特点,研究股权集中度,尤其是制造型企业的股权集中度问题对研究公司治理有着重要意义。

(二)相关性分析 如表(4)所示,通过主要变量的相关系数可知EM与其他研究变量均存在相关关系,其中与marindex、govindex、lawindex、CR10等都在1%水平上显著为正,这与本文的预期是相一致的。此外,其余各变量之间的相关系数均较低,仅marindex、govindex、lawindex三者间的相关系数高达0.7,为避免共线性问题,在之后的模型检验中,将把三个变量分别代入进行检验。

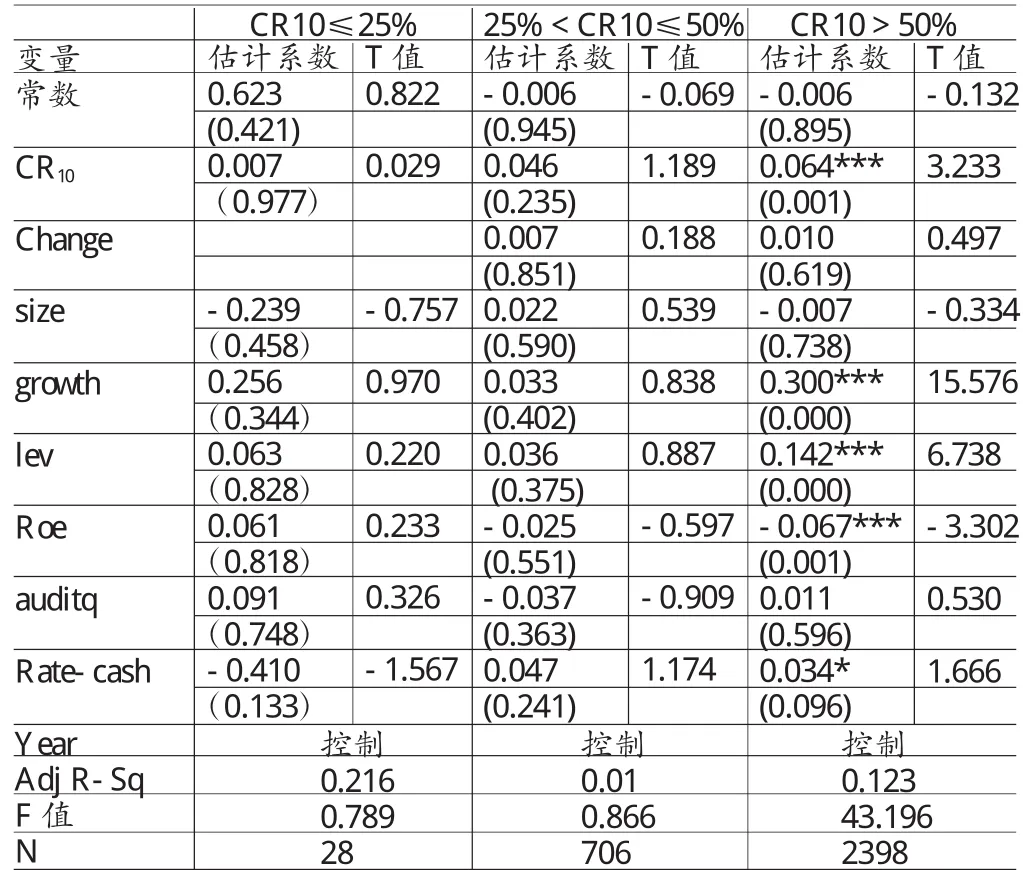

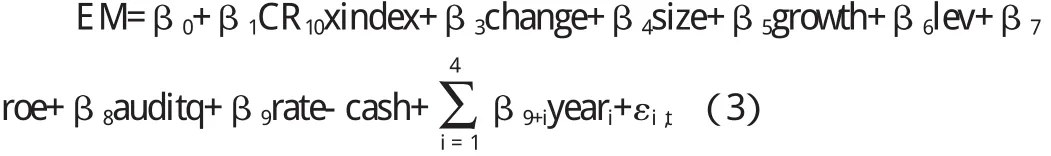

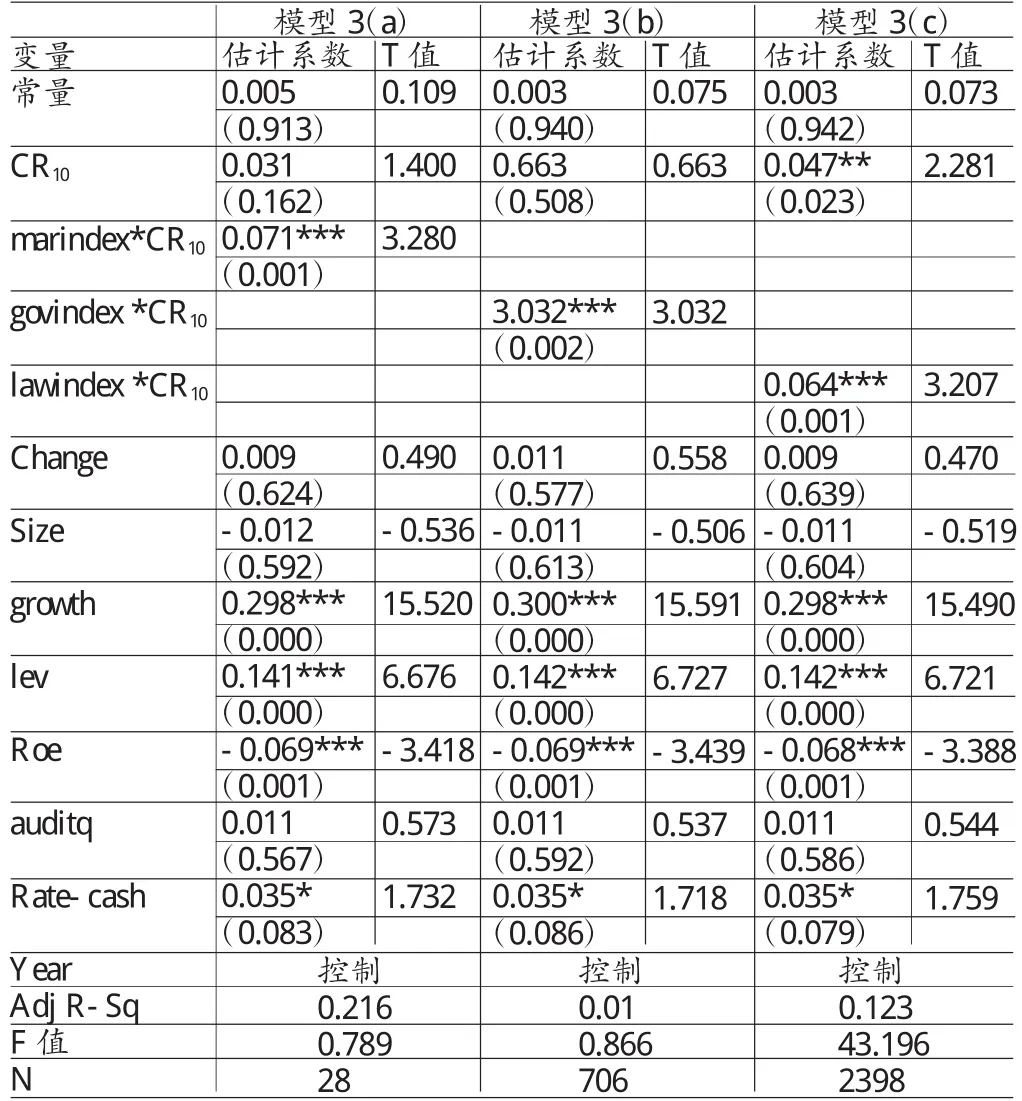

(三)回归分析 回归分析结果如下:(1)市场环境与盈余管理的回归结果。表(5)为模型(1)、(2)、(3)的截面数据回归结果,模型(1)、(2)、(3)分别从市场化进程、政府干预、法律环境三个方面衡量了市场环境对盈余管理的影响。回归结果显示,marindex、govindex、lawindex三者的系数分别为0.052、0.055、0.045,均在1%的水平下显著,且三个模型F值均较高,表明模型拟合效果较好。三个系数显著为正,这与本文的预期一致,市场化程度高,政府干预越少,法律环境越好,企业的盈余管理程度越高。(2)股权集中度与盈余管理的回归结果。表(6)是模型(2)的分组回归结果,可以看出,模型(2)的分组回归结果则显示,在不同股权集中控制下,企业的盈余管理呈现显著差别,在股权集中度低(CR10≤25%)、股权集中度适中(25%<CR10≤50%)、股权集中度高(CR10>50%)三种情况下,CR10的回归系数分别为0.007、0.046、0.064,均为正,且仅仅在股权高度集中(即CR10>50%)的情况下,CR10的系数显著,不论从显著性还是从回归系数正负性上,这都说明关于股权集中度与盈余管理的相互关系呈U型分布的假设不成立,即假设2不成立。在股权高度集中时,CR10的系数为0.064,在1%的水平下显著为正,这说明在股权高度集中的企业中,股权集中度与盈余管理水平正相关,即股权集中度越高,盈余管理程度越高。而在股权集中度低和股权集中度适中的企业中,实证结果并不显著。故假设2a成立,假设2b不成立。而我国制造型企业普遍股权集中度较高,平均值达到59.47%,即大多数企业处于股权高度集中的控制下,这也可说明我国制造型企业普遍存在股权集中度与盈余管理正相关的情况。(3)市场环境对股权集中度影响盈余管理程度的回归结果。在我国制造型企业中,股权高度集中的企业,股权集中度与企业盈余管理正相关,企业盈余管理是特定市场环境下的企业行为选择,必须环境对其的影响,故本文以股权高度集中企业为样本,进一步考察不同市场环境下股权集中度对企业的盈余管理的影响。表(7)为模型3回归结果。可以看到marindex*CR10、govindex*CR10、lawindex*CR10三者的系数都在1%水平下显著为正,表明在控制其他因素下,市场化程度越高、政府干预越弱,法制环境越好的地区,股权集中度越高的企业越有可能进行盈余管理,即市场化程度加强了股权集中度对盈余管理的影响作用。

表7 模型3回归结果

四、结论

本文以制造业为例,选取2003年至2007年间所有A股上市的公司为研究样本,对市场环境、股权集中度、盈余管理水平三者之间的关系进行实证研究。研究发现:市场环境与盈余管理程度正相关,当市场化程度越高、政府干预越少、法制环境越健全时,企业的盈余管理水平也越高;股权集中度与盈余管理水平的U型关系并不显著,更多表现为U型的右侧,即当股权高度集中时,股权集中度越高,盈余管理程度也越高,这与我国制造业上市公司普遍股权高度集中的国情是相符的;市场环境对股权集中度影响盈余管理的程度有加剧作用,处于高市场化地区的上市公司,股权集中度越高,对盈余管理行为选择的动机更强。由此认为,证监会及证交所在对上市公司进行监管时,尤其应该关注高市场化地区股权集中度高的企业,出于隧道效应,股权高度集中的企业中大股东有更强的动机进行盈余管理,甚而侵占中小股东利益,破坏市场秩序,这种影响在市场化进程高的地区表现更为强烈。需要指出的是,本文仅针对制造业中的A股上市公司进行研究,并未对整个行业体系进行实证分析,至于其他行业或者整个市场上,不同股权集中度的企业面对不同市场环境,其盈余管理行为选择是否不同,关系是正向还是负向,这都是以后的研究方向。

[1]樊纲、王小鲁、朱恒鹏:《中国市场化指数——各地区市场化相对进程2009年报告》,经济科学出版社2010年版。

[2]王彦超、林斌、辛清泉:《市场环境、民事诉讼、盈余管理》,《中国会计评论》2008年第3期。

[3]罗正英、吴昊:《终极控制、治理环境与盈余管理—基于中国上市公司非货币性交易的分析》,《上海经济研究》2007年第12期。

[4]夏立军:《盈余管理计量模型在中国股票市场的应用研究》,《中国会计与财务研究》2006年第2期。

[5]王虹、毛道维、李恒:《公司治理对盈余管理影响的实证研究》,《四川大学学报(哲学社会科学版)》2009年第6期。

[6]雷光勇、张引、金鑫:《股权分置改革、大股东行为变迁与盈余管理幅度》,《上海立信会计学院学报(双月刊)》2010年第2期。

[7]李孟寅:《市场化进程、股权制衡与盈余管理》,《生产力研究》2011年第1期。

[8]马连福、胡艳、陈德球:《大股东制衡、投资者关系管理与盈余管理》,《山西财经大学学报》2008年第12期。

[9]陈胜蓝、魏明海:《投资者保护与财务会计信息质量》,《会计研究》2006年第10期。

[10]黎文靖、路晓燕:《地区环境、第一大股东与会计信息质量——来自中国证券市场的经验数据》,《经济与管理研究》2007年第12期。

[11]王艳艳、于李胜:《股权结构与择时披露》,《南开管理评论》2011年第5期。

[12]Shleifer,A.,Vishny,R.W.,A Survey ofCorporateGovernance.Journalof Finance,1997.