融资融券交易对市场和标的个股波动影响的研究

刘明青

(浙江工商大学,浙江杭州 310018)

融资融券交易对市场和标的个股波动影响的研究

刘明青

(浙江工商大学,浙江杭州 310018)

作为证券市场的重要制度之一,融资融券交易理论上应具有价格发现,价格稳定,提高流动性等基本功能。本文从融资、融券交易对市场和个股两个层面系统而全面的分析融资交易和融券交易的价格稳定作用。对市场波动性的影响的研究上主要借助GARCH族模型,VAR模型,脉冲响应和方差分解等计量分析方法;在对个股的影响上主要是借助面板数据分对个股的总体效应和个体效应展开分析。研究发现:融资交易对指数波动没有显著影响,融券交易对指数波动有一定平抑作用;融资融券交易对标的个股有价格稳定作用,除极个别个股的融资作用表现不确定。

融资融券,非对称GARCH模型,VAR模型,面板数据

一、引言

融资融券又叫做证券信用交易,是指证券公司向投资者出借资金供其买入或者出借证券供其卖出的经营活动。关于买空证券由来已久,而从1609年发生在荷兰阿姆斯特丹证券交易所的卖空交易以来,证券卖空交易也有四百多年历史。我国自2010年3月31日融资融券试点正式启动以来却仅有四年的历史。目前融资融券的典型模式主要包括以美国为代表的分散授信模式,以日本、韩国为代表的专业化集中授信模式,以我国台湾地区为代表的“双轨制”模式。而我国则采用证券金融公司主导的集中信用模式作为过渡。这其中,分散授信模式建立在发达的金融市场基础上,不存在专门从事信用交易融资的机构,是包括我国在内的其他国家的发展方向和目标。

海外关于卖空交易的研究已相当成熟几乎可以盖棺定论了,而国内学者的经典研究至今还停留在基于国外证券市场的经验研究上。此外,融券本身也不等同于卖空,因此,就融资融券在国内证券市场的功能发挥进行系统而全面的研究更有必要。

虽然融券不完全等同于裸卖空,但是投资者可以先在证券账户中借入股票再卖出,这样无疑改变了以往“单边市”格局。方便投资者及时对市场信息作出反应,增加了证券的供求弹性。当证券价格过高时,投机者预计未来股价下跌,投机者融券卖出股票,这一方面增加市场上股票的供给,同时卖空交易又“示范性”地向市场传递股价被高估的信号最终改变市场供求状况,抑制股价过度上涨。待市场股票供给大于需求,股价过度下跌时,先前卖空的投机者又因交割需要而重新买入这些股票,增加了这些股票的需求,抑制股票的过度下跌。基于以上机制分析,融资融券具有价格稳定的功能。那么在我国目前的市场制度中,融资融券是否发挥了价格“缓冲器”的作用,还是助涨杀跌了呢。为此本文从理论机制分析入手,进一步通过实证分析的手段对融资交易和融券交易对市场指数波动和标的个股的影响展开系统全面的研究。

本文采用沪深300指数的波动作为市场波动情况的代表,运用GARCH族模型提取指数日收益率的标准差,运用VAR分析融资融券对股市波动的影响,同时也就VAR模型本身所忽略的同期影响进行了分析。实证的第二部分主要是选取最早被纳入融资融券标的范围的证券的日融资、融券、日交易行情数据,运用面板数据进行回归分析两融对个股波动的影响。

本文的创新之处在于:一、相对系统全面地从市场和个股两个角度对融资融券的价格稳定功能进行考察;二、在对市场波动的影响中考虑到当期影响;三、在个股层面上选用面板数据研究对个股股价波动影响的总体效应和个体效应。

二、实证研究

(一) 融资融券对股市波动影响研究

1.研究区间与变量定义

自2010年3月31日融资融券试点正式启动至2014年1月30日,先后经历了三次大的范围调整,并在2012年8月29日开始实施转融通业务。以融资融券业务试点开始和转融通实施为分界点,取之前和之后近17个月即2008.10.31到2014.1.30作为我们的整个研究区间,考察融资融券交易对指数波动的影响。

我们都知道金融时间序列往往具有尖峰厚尾、时变方差特征,而大量研究表明GARCH族模型能很好刻画金融时间序列的波动聚类现象。先前有学者通过研究发现样本数据的频率相对预测期间越高,波动率预测的精度就越高。鉴于沪深300指数最能代表整个A股市场,故选取沪深300指数日收盘价(index_sp)作为研究样本。运用GARCH族模型取收益率标准差来表示波动性(vol)。

以融资余额(rzye)、融券余额(rqye)作为原始数据,用对数作差法分别表示融资余额变化率(rzyer)、融券余额变化率(rqyer)代表融资交易和融券交易。

2.研究准备

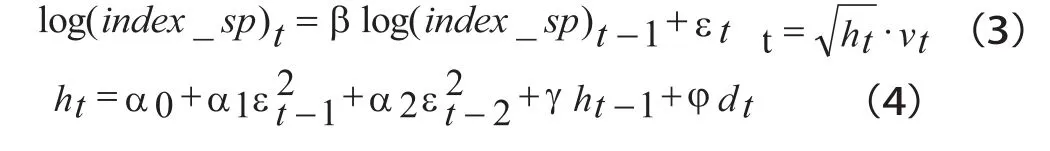

下面取2010年3月31日至2014年1月30日作为融资融券交易对市场指数波动影响的研究区间,通过时间序列模型计算指数波动(vol)。经过多次尝试发现引入一个虚拟变量(d)的GARCH(2,1)的模型拟合效果最好。具体模型如下

使用Eviews进行自回归条件异方差估计,输出结果整理如表1,显示方程拟合效果较好,均值方程和方差方程各个系数都很显著。虚拟变量系数显著为正,说明在后一阶段股市波动有所增加,但影响股市波动因素复杂多变,不能就此归咎于转融通的影响。对转融通追踪发现,转融通开通后的一段时间内,融资融券交易规模并没有显著放大,因此它对市场的作用也不会立马表现,还需要一些时日来观察考量。

表1 非对称GARCH(2,1)回归结果

通过“Make GARCH Variance Series…”取方差再开平方作为指数波动指标(vol)。为研究融资融券交易对指数波动的影响,对序列vol,rzyer,rqyer分别作单位根检验(Unit Root Test),发现三个序列都为平稳时间序列I(0),继而分别研究融资交易与指数波动,融券交易与指数波动的关系。

3.融资、融券交易对指数波动影响分析

通过序列Granger因果关系检验初步判断融资交易、融券交易与指数波动的因果关系,进而分别建立两变量VAR模型,对变量的因果关系,影响方向和程度进行进一步探讨。

(1)序列Granger因果检验

对指数波动与融资交易、融券交易进行Granger因果关系检验结果如表2,从表中我们可以看出融资交易与指数波动并没有明显的因果关系。融资交易即没有对指数有助涨作用,也没有平抑作用。而融券交易显著是指数波动的Granger原因。进一步地建立VAR模型来来分析其影响方向与程度。

表2 指数波动与融资交易、融券交易序列间因果关系检验

指数波动与融资交易的两变量VAR模型

指数波动与融券交易的两变量VAR模型

(2)最佳滞后阶数,稳定性检验

通过“Lag Length Criteria”确定指数波动与融资交易的两变量VAR模型最优滞后阶数为8。对模型进行稳定性检验,特征根均在单位圆内,表明序列是平稳的,可以建立VAR模型。建立VAR(8)模型,发现波动性方程拟合效果较好,融资余额变化率方程拟合效果较差,说明融资余额变化率对指数波动性的解释性要强一些。

指数波动与融券交易VAR模型最佳滞后阶数为6,稳定性检验显示并无特征根在单位圆外,说明模型稳定。同融资交易部分的结果,指数波动方程比融券交易方程的拟合效果更好,说明融券交易对指数波动的解释性更强一些。

(3)因果关系检验

分别对指数波动与融资交易的VAR(8)模型,指数波动与融券交易的VAR(6)模型进行Granger因果关系检验整理如表4。结果显示,融资交易和融券都是指数波动的Granger原因,但是在5%的置信水平下,指数波动是融券交易的Granger原因,而指数波动却不是融资交易的Granger原因,但是在10%置信水平下却可以拒绝指数波动不是融资交易的Granger原因。因此,我们认为融资交易、融券交易对指数波动有显著影响;而指数波动对融券交易影响显著,指数波动对融资交易有一定影响。

表4 VAR模型Granger因果检验

从Granger因果分析,我们可以认为融资交易、融券交易对会对指数的波动产生影响。进一步分析影响的方向和程度。

(4)脉冲响应分析

对指数波动与融资交易的两变量VAR(8)的脉冲响应结果如图3,图中我们可以看出对融资余额变化率施加一个单位标准差的冲击,对指数的影响是负向的,且在第三期影响达到最大,后逐渐减小,第四到五期又表现为正的冲击,第六到七期冲击又表现为负向的,正负效应交替出现两次后大概从第十期开始影响基本消失殆尽,信息基本被市场消化。另一方面,对指数的波动施加一个正向冲击,融资交易变化率有一个正向影响,说明指数的波动会增加融资交易。

而融券交易对指数波动明显存在负效应,并在第二期达到最大后影响逐渐减小直至第三十期后消失殆尽。说明了融券对指数波动的抑制作用在第二日达到最大,并在一个月后消失,这也说明了融券交易对指数波动的滞后效应。另一方面指数波动对融券有一个很小的正效应,说明了指数波动会引起融券的增加,影响在第二期达到最大,第三期开始逐渐消失。这也许是指数大幅下跌的情况下,更多投机者的卖空造成的。当然这也和可能是指数剧烈上涨时,谨慎的投机者看空导致的,与理论分析不谋而合。

图3 指数波动与融资交易、融券交易脉冲响应分析

表5 方差分解

(5)方差分解

脉冲响应函数描述的是VAR模型中的一个内生变量的冲击给其他内生变量所带来的影响。而方差分解(Variance Decompositions)是通过分析每一个结构冲击对内生变量变化(通常用方差来度量)的贡献度,进一步评价不同结构冲击的重要性。对指数波动与融资交易、融券交易进行方差分解如表5,从表中我们可以看到不考虑指数波动本身的贡献率,融资交易对指数波动的贡献程度从第九期开始基本稳定在0.6%,融券交易对指数波动的贡献程度在0.9%左右。虽然融券交易规模较小,但是对指数波动的影响更大;但整体上融资融券交易对指数波动的影响较小

表6 同期扰动项相关性检验

(6)同期相关性检验

我们都知道VAR简化式中变量间的当期关系没有直接给出,而是隐藏在误差项相关关系的结构中。通常情况下,我们会认为当期融资、融券交易必然会对指数波动产生影响,为了检验我们的方程的扰动项之间是否存在同期相关关系,可用残差的同期相关矩阵来描述,如表6,从表中可以看到指数波动方程和融资交易方程、融券交易方程的残差项之间的同期相关系数都比较小,分别为0.006896和0.0247。于是我们忽略同期影响,暂不考虑SVAR模型的进一步分析。这同时也说明融资交易、融券交易对指数波动的作用有滞后的特点,这和前边的理论分析如出一辙。

(二)融资融券对标的个股影响分析

这一部分我们试图研究融资融券交易对标的个股股价波动的影响,需要处理的是一个对不同时刻截面个体进行连续观测的多维时间序列数据的问题,为此我们我们引用目前被广泛应用的面板数据模型。

1.数据与指标选取

考虑2010年刚刚开始融资融券试点工作,市场对其了解不够,各方面也很不成熟,遂选择2011年9月1日到2013年8月30日作为研究区间,历时两年共计482个交易日。以最初被纳入融资融券标的范围的90只股票作为范围,剔除期间被调出标的范围或者有暂停交易记录的23家公司,最终确定67只在此期间具有连续交易数据的股票作为研究对象。

以日收盘价(SP)计算日收益率(SPR)作为个股股价波动指标,以日融资余额(RZYE)变化率和融券余额(RQYE)变化率分别表示融资交易(RZYER)和融券交易(RQYER)。计算方法上均采用对数作差法。同时将与股价波动有明显关系的换手率(HSL)和沪深300指数波动率(INDEX_SPR)纳入影响因素内。各指标具体计算如下:

2.实证分析

以日收益率(SPR)为因变量,融资余额变化率(RZYER)、融券余额变化率(RQYER)、换手率(HSL)、沪深300指数收益率(INDEX_SPR)为自变量,建立模型如下:站融资融券交易数据显示自2013年9月16日扩大融资融券标的范围至700家至2014年1月30日,融资融融券标的证券公司数量占沪深上市公司总数的比例接近30%,而日融资买入额占A股交易金额比例平均不到10%,其中融资交易占融资融券总交易额的97%到99%,融券交易金额占A股交易金额比例平均不到1%。所以,融资融券交易对个股股价波动有显著的较小的平抑作用也在情理之中。

表7 面板数据混合回归结果

(1)融资融券交易对标的个股股价波动的总体效应分析

利用Stata 对SPR RZYER RQYER HSL INDEX_SPR序列进行混合回归结果如表7,我们可以看到融资余额变化率的系数为-0.0697,显然对股价收益率有显著的负向影响;而融券余额变化率系数为0.0082,对股价变化表现显著的正效应。即融资对股价上涨有抑制作用,融券对股价下跌有抑制作用。并不是表现推波助澜的融资助涨,融券助跌,因此我们可以认为融资融券对标的个股的股价波动有一定平抑作用,但作用都比较小。这个可能跟融资融券交易规模本身占证券日交易规模的很小比例造成的。来自中国证券金融股份有限公司网

(2)融资融券交易对标的个股股价波动的个体效应分析

在表7中我们得到的常数项(_cons)是所有个体效应的平均值,那么个体间是否存在差异呢,我们使用固定效应(Fixed Effects)回归结果发现其中的F检验的P值为0.0000,故强烈拒绝不存在个体效应的原假设,固定效应模型明显优于混合回归,应该允许每个个体拥有自己的截距项。

对于长面板数据,由于样本容量较大,除了让每个个体拥有自己的截距项外,还可以允许每个个体的回归方程斜率也不同。为此我们使用随机系数模型(Random Coefficient Model)进行分析。回归结果如表8,其中统计量的P值为0.0000,故强烈拒绝参数不变的原假设,即融资融券交易对个股股价波动影响有所差异。在对67组个体的回归结果中显示,67个个体的融券交易系数显著为正,有62个个体的融资交易系数显著为负,其余五家标的证券融资交易系数为正,但是4个个体的P值都很大,表现为为严格不显著,只有一家标的证券公司的融资交易系数表现为显著为正。因此我们可以认为,个股融资融券交易数据对股价波动的作用大小有所差异,但基本都显示融资融券交易有助于股价的稳定。

表8 随机系数模型结果

至此,可以对我们的第二部分实证得出如下结论,融资融券交易对标的个股股价的影响整体上发挥了价格稳定功能,否定了市场上一些所谓“融资交易助涨,融券交易杀跌”的结论。

综合融资交易对指数波动和个股股价波动影响的实证结果发现两部分表现强烈一致。即融资融券交易总体上发挥了价格稳定的作用。虽然相比融资,融券交易规模较小,但是融券交易的价格稳定作用表现显著,融资交易的影响还有个别的不确定性。

三、研究结论及政策建议

本文通过对融资融券交易价格稳定功能进行实证研究,得出以下结论:(1)融资融券交易总体上发挥了价格“缓冲器”的功能,但作用较小。(2)与融资交易相比,融券交易规模非常小,但是融券交易的价格稳定作用反而更加显著。(3)融资融券交易对价格波动作用的发挥主要体现在滞后期,当期影响较小,与理论分析一致。(4)除极个别个股融资交易的价格稳定作用不太明显外,融券交易的价格平抑作用均非常显著。

通过实证分析,我们充分肯定了融资融券的价格稳定作用,但是鉴于融资融券交易规模占A股成交额的不到10%,远小于发达证券市场,其对整个市场的价格稳定功能没有得到充分发挥。因此,我们提出如下建议:

一、放松准入,增加融资融券交易规模。在融资融券业务发展相对成熟的市场,融资融券交易规模占总成交规模的20%~40%,而我国却不到15%,为此我们要竭力增加融资融券交易规模。数据显示截止2014年1月30日,融资融券交易标的证券数量为713家,占境内上市公司数量的不到1/3,开通融资融资融券业务的证券公司数量为89,约占证券公司总数的3/4,有融资融券业务资格的营业部数量为4920。为此,我们要继续不断扩充融资融券标的范围,批准更多证券公司融资融券交易的业务资格。不断增加市场参与主体,进而活跃市场,充分发挥融资融券交易的价格稳定功能。

二、建立差别化保证金制度,在有效防范风险的情况下尽可能增加融资融券的交易规模。良好的保证金制度一方面可以有效降低融资融券的交易成本,增加融资融券交易规模,更好发挥融资融券交易的各种功能。但是过高的保证金制度也会限制融资融券业务规模的放大。融资融券《试点实施细则》规定,投资者融资买入或者融券卖出证券时,初始保证金比例不得低于50%,维持保证金比例不得低于130%。50%的比例使得融资融券总放大倍数不足1,这对于有些标的证券来讲可能有点苛刻,但对有些波动稍微强烈的标的股票约束还不够。为此建立差别化的保证金制度可以有效控制融资融券交易风险的同时最大程度活跃融资融券交易。

三、放款融资融券交易期限,给融资融券交易更多的灵活性。根据现行规定,融资融券交易期限最长不得超过六个月,且不得展期。这给融资融券交易带来了很多不便性,如果可以放宽融资融券交易期限将提供很多操作上的灵活性,给融资融券交易增添更多活力。

四、大力发展融券交易。从我们的实证研究发现,融券交易的价格稳定作用更加明显,但是融券规模却占融资融券交易规模的1%~2%,比例太小。市场“重融资,轻融券”的“跛脚”发展现象严重。通过发展转融券交易改善市场失衡状况,充分发挥融券交易的作用。

[1]James J Angel.short-selling and common stock price[J].Journal of Finance,1993(48):761-777

[2]The Chase Manhattan Bank and the ASTEC Consulting Group,Inc.Short selling[R]. US Equity Market Signals in Short Selling Activities,2000-8-18:1-8

[3]Hong,Harrison,and Jeremy C Stein.Differences of opinion,short-sales constraints,and market crashes[J].Review of Financial Studies,2003,(16):487-525

[4]Miller,E Risk.Uncertainty and divergence of opinion[J].Journal of Finance,1977(32):1151-1168

[5]Diamond D.and R.Verrecchia,Constrains on Short-selling and Asset Price Adjustment to Private Information Journal of Financial Economics,1987(18 ):277-311

[6]廖士光,杨朝军.卖空交易机制、波动性和流动性[J].管理世界,2005(12):6-14

[7]廖士光,张宗新.新兴市场引入卖空机制对股市的冲击效应[J].财经研究,2005(10):42-52

[8]王旻,廖士光,吴淑琨.融资融券交易的市场冲击效应研究[J].财经研究,2008(10):99-109

[9]廖士光,杨朝军.卖空交易机制对股价的影响[J].金融研究,2005(10):131-140

[10]陈淼鑫,郑振龙.卖空机制对证券市场的影响[J].世界经济,2008(12):73-81

[11]陈淼鑫,郑振龙.推出卖空机制对证券市场波动率的影响[N].证券市场导报,2008-2:61-65

[12]宋常,陈茜.买空卖空机制对市场和个股波动性的影响[J].商业研究,2013(8):1-8

[13]唐孺婧.融资融券交易对我国股市影响之研究[D].南京:南京师范大学,2012

Margin Impact on Volatility of the Market and then Individual Stocks

LIU Mingqing

As one of the important systems of the stock market, margin trading theoretically should have price discovery, price stability, liquidity improving and other basic functions. This article starts from analysis the price stabilizing effect on the market and individual stocks from two levels ,systematically and comprehensively.The study of the effects of market volatility mainly goes through quantitative analysis method GARCH family models, VAR model, impulse response and variance decomposition; the impact on stocks mainly through panel data , on the overall effects and individual effect. The study found: margin trading almost have a stabilizing effect to index fl uctuations ; margin trading have a stabilizing effect to the price of the underlying stocks, except some individual stocks has uncertain effects.

Margin, Asymmetric GARCH Model, VAR Model, Panel Data

F830

A

1009 - 3109(2014)10-0010-07

(责任编辑:何昆烨)

刘明青,女,汉族,浙江工商大学金融学院,硕士在读。