哈尔滨寿险需求影响因素的实证研究

○王超

(东北农业大学经济管理学院 黑龙江 哈尔滨 150030)

哈尔滨寿险需求影响因素的实证研究

○王超

(东北农业大学经济管理学院 黑龙江 哈尔滨 150030)

本文采用从2003年到2013年哈尔滨市寿险行业的相关数据,运用计量经济学的方法,建立多元线性回归模型,对重要影响因素进行实证分析,最后计算出其影响程度,给出结论和建议。

寿险 需求 影响因素

近年来,随着人民生活水平的不断提高,哈尔滨市寿险市场发展较快,寿险的购买需求稳步增长,但与国内其它发达城市相比,还存在着很大的差距。为了进一步提升哈尔滨市地区寿险业的整体实力和核心竞争力,减小与其他城市间的差距,本文就哈尔滨市人寿保险市场需求的主要影响因素进行研究。

一、哈尔滨市寿险市场发展现状

哈尔滨是黑龙江省省会,是中国东北北部的政治、经济和文化中心。近年来,经济的快速增长大大地刺激了哈尔滨市寿险业务的开展,进入21世纪以后,哈尔滨市的经济更是保持着较快的增长势头。生产总值约以14.37%的速度逐年递增,这为哈尔滨市寿险市场需求的快速稳定发展提供了坚实的经济基础。随着人民生活水平的不断提高,人们的购买能力和理财意识都在不断提高,进而对寿险产品的需求不断增加,这为哈尔滨市寿险市场的快速发展提供了巨大的推动力。

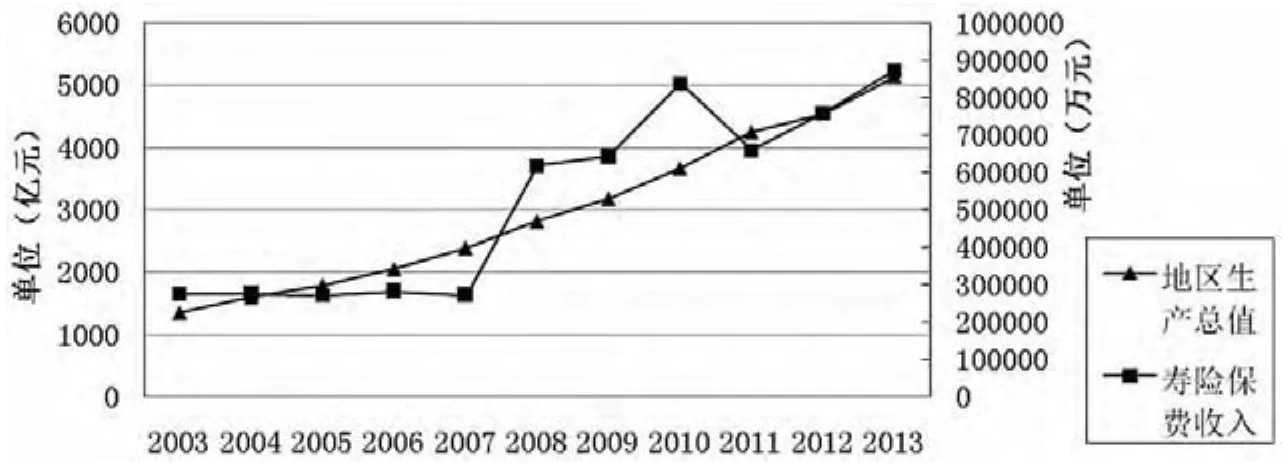

哈尔滨市的寿险保费收入自2003年的8.76亿元逐步增加到2012年的87.33亿元,仅仅10年的时间却差不多增加了10倍。平均每年以11.31亿元的速度增长。寿险保费收入在保险保费收入中所占的比重也逐年增加,截至2013年底,寿险保费收入在保险保费收入中所占比例达到了66.84%,寿险公司从最初的四家发展到现在的几十家。

图1 2003—2013年哈尔滨市寿险保费收入(万元)与地区生产总值(亿元)

但就在这样的情况下,哈尔滨寿险业仍处于发展的初级阶段,为了进一步提升哈市保险业的整体实力和核心竞争力,促进保险业全面协调可持续发展,有必要立足哈尔滨市的实际情况,结合哈市经济、社会、文化和人口的特点,采用定量和定性相结合的方法科学地分析影响哈尔滨市人寿保险保费收人的主要因素,因为只有了解影响消费者的保险需求的因素,才能有针对性地开发出合适的产品,为居民提供合适的保险服务,从而进一步推动哈尔滨市寿险市场的发展。

二、哈尔滨市寿险需求影响因素的定性分析

关于寿险需求的理论研究,揭示了衡量寿险市场需求水平的统计指标是有效寿险保单的保险总金额,但是只有有支付能力的寿险需求才是寿险商品的价值量指标,所以本文采用寿险保费收入来作为度量的具体指标,来衡量哈尔滨市的人寿保险市场需求,影响需求指标的因素具体包含以下几方面。

1、哈尔滨市地区的经济发展水平

决定一个地区寿险需求大小的因素之一是该地区的经济发展水平。因为经济的增长可以提高该地区居民的平均收入水平,从而增加消费者对于更高层次的追求,比如人们对于安全的需求,进而推动寿险市场购买力的增长。就哈尔滨市的情况而言,2003年实现地区生产总值1355.9亿元,到2013年实现地区生产总值5141.5亿元。经济发展水平的提高,也大大促进了哈尔滨市地区人寿保险市场的发展和保费收入的增长,保费收入从2003年的275536.78万元增长到2013年的873345.04万元。说明经济发展水平的提高对哈尔滨地区的寿险市场产生了正面的影响,因此,本文将采用国民生产总值作为衡量哈尔滨市地区寿险需求的标准之一。从图1可以看出,寿险保费收入随着经济的发展也在逐步上升。

2、居民生活水平

寿险产品作为一种消费品,与其他商品的需求一样,等于购买意愿加购买能力。当居民的收入水平增加时,购买能力就会增强,寿险需求也就会增加。并且,当人们的收入水平达到一定层次时,根据马斯洛需求层次理论,人们在满足了基本的生存需要后,会更多关注安全需要,而寿险满足的正是人们对安全的需求,进而引发人们对寿险的购买,从而促进寿险需求的不断增加。因此,居民的收入水平是影响寿险需求的一个重要因素。本文将使用城镇居民人均可支配收入来度量哈尔滨市居民的生活水平,一般认为,寿险需求与收入正相关。

3、居民储蓄存款

居民储蓄存款反映了居民的储蓄倾向和金融资源数量。这与同样是金融资产属性的保险具有一定的相关性。一般来说,储蓄存款对寿险需求具有双重影响。收入效应方面,储蓄存款增加,居民收入水平尤其是可支配收入水平就会提高,从而增加人们对寿险产品的需求量;替代效应方面,长期寿险产品具有较强的储蓄功能,而人们更偏好于用储蓄方式来应对未来的不确定风险,这就会产生当储蓄存款余额增加时,必然会带来寿险产品需求的下降的现象。综上可知,储蓄对寿险需求的影响方向并不明确。所以本文用居民储蓄存款额来作为解释变量研究寿险需求的影响。

4、利率水平

寿险产品也是一项金融产品,传统寿险产品一般均规定有预定利率,其大小主要受制于市场利率的高低,且主要呈负相关。而新型的寿险产品灵活性更强,占有市场份额越来越大。利率调高,寿险保费收入仍然上升。因此,利率水平对寿险需求的影响比较复杂,主要表现在以下两个方面。

(1)替代效应方面。利率的上升会增加银行存款等金融产品的收益率,会促使消费者更倾向于将资金存入银行,以代替保险的保值增值功能,对寿险需求产生抑制作用。

(2)收入效应。利率的上升会引起保险公司预定利率的上升,预定利率是保险公司计算费率的重要依据,预定利率的提高会导致费率的下降,在这种情况下,保费更为低廉,对寿险的需求将产生一定的刺激作用。

替代效应和收入效应两者的大小决定了利率水平对寿险需求的作用方向。本文选取的利率为名义利率,因为人们选择购买寿险产品或选择储蓄大都是基于银行一年定期存款名义利率与保单预定利率的比较,因此选取名义利率来度量研究消费者对寿险需求的真实情况。

5、人口数量

人身保险的标的物是以人的身体和生命为依据的,因此,一个地区的人口数量的多少对寿险需求具有极其重要的作用,是寿险需求影响因素之一。因为一方面若该地区人口数量越多,则代表该地区潜在寿险市场越大,即潜在需求越大;另一反面,人口数量的增加,会有更多劳动力投身保险行业,扩大市场,拓展营销规模,进而促进寿险需求的增加。综上,人口数量与寿险需求为正相关的关系。

6、死亡率

一般情况下,消费者购买寿险类产品多是出于对被保险人早逝的保障,因此,死亡率的高低与寿险需求两者之间为正相关关系。较高的死亡率会使居民面临的风险变大,而为了应对高风险,将死亡给家庭带来的伤害降到最小,居民就会增加对寿险产品的需求;相反,死亡率越低,居民面临的风险也就相对较低,因而人们就会减少对寿险产品的购买,从而需求减少,所以本文采用哈尔滨市地区的死亡率来实证分析死亡率对寿险需求的影响。

三、哈尔滨市寿险需求影响因素的定量分析

1、数据收集与指标选取

保费收入代表了在一定时期内(通常是一年)经济主体对保险的有效需求,即消费者在既定的保险价格与支付能力下,所愿意购买的实际寿险产品的数量,因此本文选用哈尔滨市各家保险公司寿险保费总收入的数额总量作为被解释变量(y),来衡量这一时期哈尔滨地区寿险保险市场有效需求;另外,通过前面的分析,选取哈尔滨市以下几个指标作为解释变量:x1表示哈尔滨市的地区生产总值;x2表示哈尔滨市的居民人均可支配收入;x3表示哈尔滨市城乡居民储蓄存款;x4表示利率水平;x5表示哈尔滨市的人口数量;x6表示哈尔滨市人口死亡率。

本文选取2000—2013年间各指标的数据作为样本数据,数据来源于历年《哈尔滨统计年鉴》及《黑龙江省统计年鉴》。

2、序列平稳性检验及相关性分析

为了避免数据的巨大波动,消除其异方差,本文对被解释变量和部分解释变量取自然对数,但是利率和死亡率这两个解释变量是以百分比形式出现,根据计量经济学的惯用做法不必取对数。所选的解释变量都是时间序列的数据,在做回归分析之前,考虑其平稳性问题,避免出现虚假回归,本文采用单位根检验方法(ADF检验)。检验结果显示,x4、x6、LNy的ADF检验值都大于各自的5%麦金龙统计值,因此这三个变量是非平稳序列,其余变量均是平稳序列。然后再对各一阶差分变量⊿x4、⊿x6和⊿LNy进行ADF检验,得出三个一阶差分变量都是平稳序列。

接下来考察解释变量之间的相关性,如果存在较严重的多重共线性,则回归系数的估计值方差就会变大,回归系数的置信区间就变得很宽,估计的精确性就大幅度降低,使估计值稳定性变得很差,进一步致使在回归方程整体高度显著时,一些回归系数则通不过显著性检验。通过做相关系数分析发现地区生产总值、居民可支配收入和城乡居民储蓄存款之间的相关系数都大于0.8,人口数量与死亡率的相关系数都大于0.9,如果在模型中同时纳入这两组变量,明显存在多重共线性的问题。综上所述,剔除变量x1、x3、x5,既可以使序列趋于平稳,又可以消除多重共线性。

3、数据的实证分析

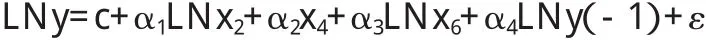

通过以上分析,建立多元线性回归模型如下:

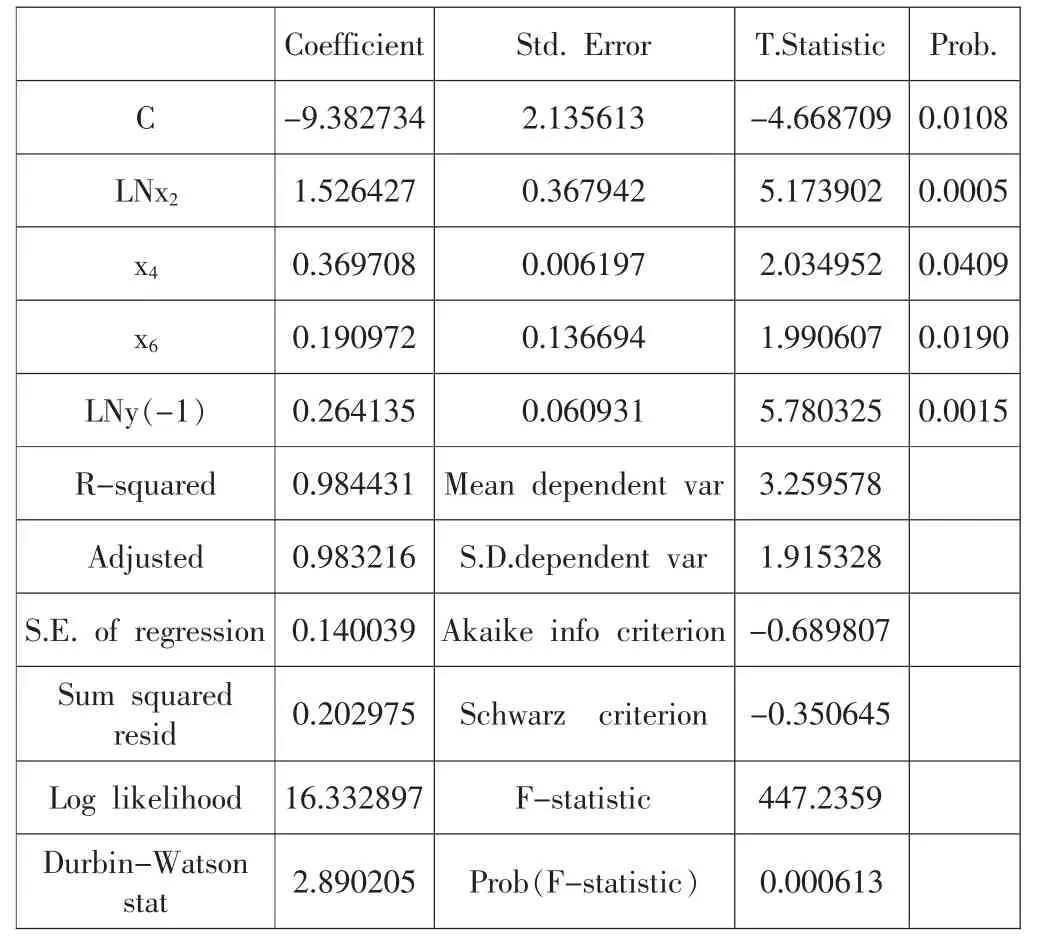

其中:ε代表随机扰动项,x2,x4,x6代表影响因素,y是所研究的对象保费收入。将各变量数值运用Eviews6.0计量分析软件,采用普通最小二乘法(OLS)进行参数估计,得到表1中的结果。

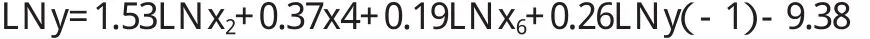

从表1可以看出,方程的拟合优度较高,调整后的R2达到了0.983,F检验值的伴随概率降低为0.000613,表明回归方程的系数总体上是显著的,而且所有变量均在不同的水平上显著,并且通过怀特的一般异方差性检验显示回归的模型不存在异方差。综上所述,回归结果比较理想。最终模型为:

表1 O L S参数回归结果

四、结论及实证结果的解释

1、哈尔滨市城乡居民人均可支配收入对寿险需求有正向的促进作用

结果显示寿险需求的收入弹性1.53,表明哈尔滨市城乡居民人均可支配收入每提高1%,哈尔滨市寿险保费收入会增加1.53%。该结果说明了有能力支付保费是潜在寿险需求转换为实际寿险需求的主要影响因素。并且随着收入水平的增加,寿险需求将不断提高。因此,促进哈尔滨市地区经济发展,增加经济总量,稳步提升城乡居民的收入水平是增加哈尔滨市寿险需求最根本的途径。

2、银行一年定期存款利率水平对哈尔滨市的寿险发展有促进作用

利率水平与哈尔滨市寿险需求正相关,系数为0.37,表明利率每增加1%,寿险保费收入就会上升0.37%。该结果显示哈尔滨市居民在利率水平增加的情况下,仍会增加对寿险的需求,可能的解释是:由于我国利率水平长期倒挂,这就使得寿险产品在利率增加的情况下相比较储蓄等其他金融产品而言依然有它自身的价值,因此其它金融产品对寿险产品的替代效用较小,且新型寿险产品的预定收益率会随着银行利率的上升而增加,从而增加对寿险产品的购买,收入效应表现明显,大于替代效应。所以银行利率与寿险需求正相关。

3、人口死亡率对哈尔滨市人寿保险需求有正面影响

人口死亡率对哈尔滨市人寿保险需求有正面影响,但影响并不显著,弹性为0.19。理论上讲,随着人口死亡率的增加,居民面临的风险越大,购买人身保险的欲望会越强,但是人口死亡率变化幅度很小,从整体上看,死亡率对哈尔滨市寿险需求的影响效果不大。这可能是由于大部分寿险产品还都兼具死亡保障和储蓄功能,也就是说人们购买寿险产品的主要动因是储蓄和投资回报,而不是死亡保障。

4、哈尔滨市上年寿险保费收入对下年寿险保费收入存在一定的滞后效应

哈尔滨市上年寿险保费收入对下年寿险保费收入存在一定的滞后效应,其弹性系数为0.26,即上年寿险保费收入每增加1%,次年人均保费收入就增加约0.26%,二者呈正相关。这充分说明续期寿险保费收入在年度寿险保费收入中所占的地位很重要。由于寿险保单的长期性,原有保单的续期保费收入是寿险公司保费收入的重要来源之一,所以不断提高自己的保单售后服务质量,维持和提高公司的保单续保率和保费续保率,是寿险公司稳定自己的收入和业务现金流的重要保障。

[1]刘钰琼、武世杰:中国城镇家庭寿险需求影响因素的实证分析[J].经济研究导刊,2012(31).

[2]许莉、刘敬祥:中国寿险需求与宏观经济的动态相关性分析[J].金融研究,2012(8).

[3]孙学英:中国寿险需求影响因素的实证分析[J].金融财会,2012(7).

[4]王向楠:中国人寿保险需求实证研究进展和评价[J].金融与经济,2012(12).

[5]王向楠、张立明:样本构成、研究设计与寿险需求的影响因素——基于meta回归的再分析[J].山东财经大学学报,2012(5).

[6]陈丝妮:中国及其各区域的寿险需求决定因素研究[D].复旦大学,2011.

[7]王玉华、王慧轩:当代保险前沿热点问题研究[M].经济科学出版社,2012.

[8]刘翰林:影响中国人身保险需求的因素及其实证分析[J].经济研究导刊,2010(30).

[9]沈艳青:南京寿险市场分析[J].市场透视,2010(27).

[10]孙静水:中级计量经济学[M].上海财经大学出版社,2009.

刘冰冰)

- 当代经济的其它文章

- 珠三角城镇污水处理特许经营发展现状、问题及政策建议