丹麦资产担保债券融资模式介绍

摘要:本文介绍了丹麦资产担保债券融资模式、特点及发展现状,结合当前国内商业银行领域存在的期限错配现象,阐述丹麦模式对降低我国商业银行期限错配和流动性风险的借鉴意义,并分析了当前引入资产担保债券需具备的制度环境。

关键词:资产担保债券 期限错配 融资模式 国外经验

丹麦是世界上第三大资产担保债券(Covered Bond)市场,其独特的资产担保融资模式有着200多年的历史,被誉为世界上最古老的、运行最稳定的资产担保模式之一。

在历次金融危机中,丹麦资产担保模式稳如磐石。在不需要政府提供援助的情况下,自身就能平稳地发挥作用。乔治·索罗斯就曾多次建议奥巴马政府借鉴丹麦模式进行改革,在他看来如果美国政府能够以丹麦模式为模版,结合实际情况,就有可能彻底解决美国房屋贷款系统中一系列严重问题。

资产担保债券简介及在丹麦的发展现状

(一)资产担保债券简介

资产担保债券是银行等信贷机构用本机构资产负债表中部分资产项做担保对外发行的长期债券。担保资产主要包括住宅抵押贷款、商业不动产抵押贷款、对政府部门贷款和船舶抵押贷款等。债券持有人具有双重优先追索权,即债券发行人承担还本付息的第一责任,当发行人破产无力清偿时,债券持有人拥有对担保资产的优先处置权。

(二)丹麦资产担保债券市场发展现状

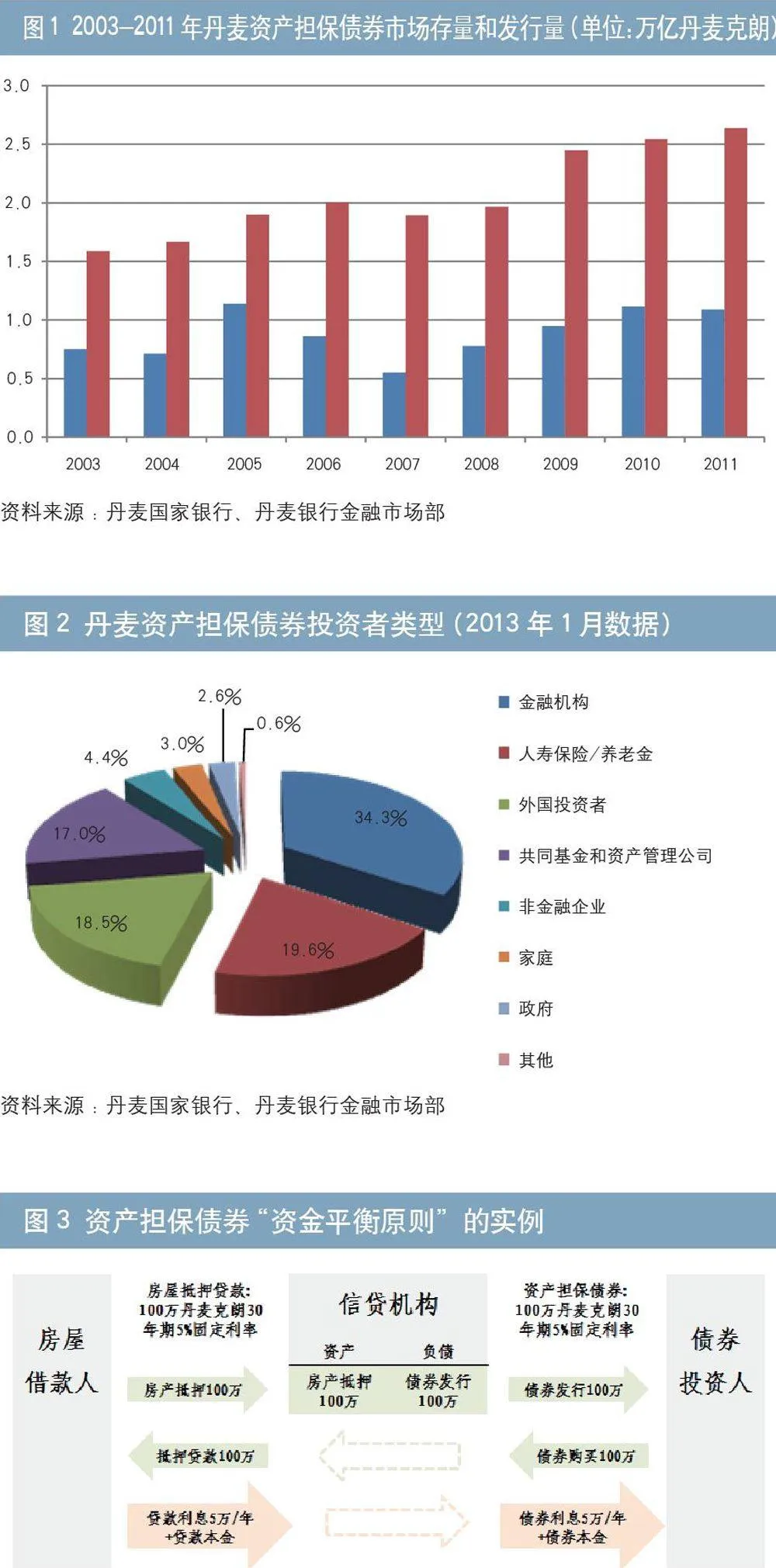

丹麦资产担保债券最初发行于1795年哥本哈根大火之后的第二年,是世界上最早发行资产担保债券的国家之一。截至2011年底,丹麦资产担保债券的总存量为2.64万亿丹麦克朗(1克朗约等于人民币1.1元),其中地产担保2.59万亿丹麦克朗,船舶担保450亿丹麦克朗,较2007年金融危机前总增长为7000万丹麦克朗。丹麦资产担保债券2011年发行总量为1.1万亿丹麦克朗,约占其市场存量的42%(见图1)。

丹麦资产担保债券的发行商包括8家信贷机构,其中Nykredit为欧洲最大的资产担保债券发行人,在丹麦占40%的市场份额;丹麦银行和其全资控股子公司Realkredit Danmark总共占36%的市场份额。值得一提的是,丹麦资产担保债券自1797年发行至今,从未发生过针对债券投资者的信用违约,被誉为金融危机中的避风港。根据丹麦国家银行(即丹麦央行)统计,自2008年9月美国次贷危机起,外国投资者连续23个月成为丹麦资产担保债券最大买主,其中将近70%的浮动利率担保债券均被外国投资者购买(见图2)。

(三)丹麦资产担保债券的形式

2007年以前,丹麦政府规定只有专属抵押贷款银行(specialized mortgage bank)才能发行资产担保债券,所有涉及房地产领域的贷款都必须由这些机构通过发行资产担保债券在市场上进行融资。为了遵循欧洲统一标准,丹麦议会在2007年通过一项法案,除专署抵押贷款银行以外,商业银行(commercial bank)也被允许发行担保债券。此后,丹麦资产担保债券分为两种形式:一是只能由专属抵押贷款银行发行的资产担保债券,这种债券与丹麦传统资产担保债券没有本质区别,同时满足欧盟标准和丹麦2007年以前法律标准,其利率、发行规模、期限必须与抵押贷款利率、融资额、期限完全匹配;二是符合欧盟标准,但其发行无需遵循丹麦传统的完全债券转手系统的资产担保债券,因而这种形式的资产担保债券无法完全规避期限错配等风险。本文主要介绍具有期限完全匹配特点的第一种形式。

丹麦传统资产担保债券模式的主要特点

(一)资金平衡原则

丹麦政府规定,传统的住房抵押贷款资产担保债券,其贷款额度、期限、利率必须和债券发行金额、期限、利率完全匹配,从而实现了资产负债的完全匹配,在根本上避免了期限错配等问题,这就是所谓的“资金平衡原则”(见图3)。

丹麦模式的“资金平衡原则”产生了信用风险和市场风险分离的效果。由于信贷机构从借款人收到的利息、本金和需要支付给债券投资人的利息、本金完全匹配,信贷机构所承担的风险仅限于因借款人违约而不能够支付利息和本金所带来的信用风险。基于抵押贷款的特殊性,信用风险大多可以通过加强信用评估和完善法律条款加以控制,在一定程度上属于可控风险。而市场风险则会受到国内外宏观经济、政治等很多复杂因素的影响,完全在信贷机构的掌控之外。尤其是在经济危机爆发的时候,银行间市场资金流动紧张、甚至冻结,政府往往不得不出手为金融机构提供紧急援助。在2008年的次贷危机中,美国和德国分别付出了高达3000亿美元和1000亿欧元的财政援助代价。而丹麦模式的风险分离机制则在极大程度上提高了信贷机构对经济危机的抗冲击能力。这也就是为什么丹麦资产担保债券融资市场在2008年次贷危机,甚至在1813年丹麦政府破产的情况下,仍然能够正常运行的根本原因。近几年,丹麦资产担保债券的日均成交量活跃,高于丹麦政府债券。

(二)资产担保债券与担保资产池均保留在发行人表内

丹麦专属信贷机构基于其表内的信贷资产作为担保资产池发行担保债券,具有一定的证券化理念,但担保资产仍保留在信贷机构资产负债表上,与资产证券化“真实销售”的出表方式不同。这也是资产担保债券与资产证券化的最大不同。担保资产保留在表内的一大优点是,资产担保债券的发行规模受限于发行人表内合格信贷资产规模(或担保资产池)的大小,从而可以避免出现如资产证券化产品层层打包、过度发行所带来的风险。

(三)对担保资产池进行动态调整

资产担保债券的合格担保资产池是动态调整的,不同于资产证券化基础资产的静态无调整模式。丹麦法律对符合担保资产池入池信贷资产的标准进行了规定。如对于住房抵押贷款和商业住宅抵押贷款,其贷款价值比(loan-to-value,贷款金额与抵押资产价值之比)分别不超过80%和60%。对于资质恶化的担保资产将被踢出担保资产池,信贷资产正常到期后,收回的资金可以重新进行放贷。

担保资产池的动态调整确保其每一笔基础资产均具备较高的信用资质,降低了信用违约情形的发生。

(四)债券持有人拥有双重追索权

从丹麦资产担保债券诞生至今,监管和法律始终重视对债券投资者的保护。资产担保债券具有双重追索权,即担保债券持有人对债券发行人拥有第一追索权,同时对担保资产池拥有优先追索权。因此资产担保债券的清偿顺序高于发行人所发行的优先无担保债券、次级债券等传统债券。若发行人违约,担保资产池将被单独分离出来,对资产池的处置收益优先向担保债券持有人支付,剩余的处置收益才向其他债券持有者支付。

(五)超额担保对债券投资者的保护

超额担保(over-collateralization)是指担保资产池的总价值超过资产担保债券发行的总价值,从而用资产池中的超额价值为所发行债券提供担保。若发行人违约,这部分超额担保只能用来支付债券投资人的权益,不得用于其他用途。一般来说,超额担保包括强制性超额担保和自愿性超额担保两部分。根据丹麦法律规定,担保资产池的最低超额担保为8%风险加权资产,以上部分属于自愿性超额担保。另外,丹麦信用按揭法案(Danish Mortgage Act)第152c款对超额担保资金的投资范围作出了非常严格的限制。

丹麦资产担保债券的法律与监管

丹麦资产担保债券法案始立于1851年。在过去的150多年中,丹麦模式经历了7次与时并进的改革,现已按照欧盟资产担保债券指引发展成为一种非常完善的资产担保模式。其中最近一次的改革发生在2007年7月,丹麦监管当局通过的法案使得资产担保债券符合欧盟的相关指引。

(一)欧盟关于资产担保债券的指引

1.《可转让证券共同投资计划指引》(UCITS)

资产担保债券的特征由1988年《可转让证券共同投资计划指引》(Directive on Undertakings for Collective Investments in Transferable Securities, UCITS)作出规定。该指引22(4)条款规定了最低要求,该要求为资产担保债券在几个不同欧洲金融市场监管领域的特别处理(privileged treatment)提供了基础。简言之,22(4)条款要求如下:债券的发行人必须是信贷机构;债券的发行必须由专门法律所监管;发行机构必须处于审慎的公共监管之下;合格担保资产必须由法律作出规定;担保资产池必须提供足够的抵押,以便为债券持有人在债券全部期限内的债权提供担保;万一发行人违约,债券持有人对担保资产池具有优先的要求权。

2.新《资本要求指引》(CRD)

在欧盟层面,资产担保债券监管的另一个基石是新《资本要求指引》(Capital Requirement Directive, CRD)。该指引建立在巴塞尔银行监管委员会修订国际化银行资本充足率监管规定的建议的基础之上。新《资本要求指引》将适用于欧盟所有的信贷机构和投资服务提供者。CRD 列明的合格担保资产包括:给欧盟成员国政府和公共部门的贷款;经信贷质量检查评估合格的给欧盟外其他国家政府和公共部门的贷款;贷款价值比(Loan to value, LTV)分别不高于80%和60%的住宅和商业地产抵押贷款;贷款价值比不超过60%的船舶贷款;经信贷质量检查评估合格的给其他银行的贷款不超过资产池总量的15%等。另外,丹麦、德国、西班牙、瑞典、芬兰等国明确规定资产证券化产品ABS、MBS不能进入担保资产池。

(二)丹麦金融服务管理局对资产担保债券的监督和管理

丹麦金融服务管理局(Danish FSA)对资产担保债券发行机构的监督和管理主要包括以下三个方面:

1.所有房产价值评估必须向丹麦金管局汇报。如果金管局认为估值过高,将会要求发行机构进行重新评估。如果重新评估结果仍过高于金管局评估,金管局将会要求发行机构减少贷款额。

2.所有发行机构必须按季度向金管局汇报信用风险敞口、市场风险敞口、和偿付能力。

3.金管局会定期对发行机构的风险控制情况进行抽查。

借鉴丹麦资产担保债券模式以解决资产错配问题

资产和负债期限错配的最常见表现是“借短放长”,即借入短期资金负债来为长期资产融资。对金融机构而言,可能因到期支付困难面临流动性风险。严重的期限错配会导致金融机构陷入流动性危机,甚至可能蔓延至整个金融体系引发系统性的金融危机甚至经济危机。2008年雷曼兄弟的破产,与其负债端过度依赖短期融资市场从而造成流动性危机有直接关系,成为引发全球金融危机的导火索。

(一)资产错配问题的几个方面

国内期限错配主要存在于商业银行领域。目前国内商业银行的资产错配主要集中在以下几个方面:

一是,传统存贷款业务的期限错配,贷款的中长期化以及存款的活期化,造成商业银行资产与负债的期限错配。二是,理财业务的期限错配,商业银行理财资金的资金投向多为信托受益权等期限较长的资产。资金来源与资金投向的借短放长,造成期限错配问题。在理财产品大规模到期时,银行的流动性管理面临考验;三是,同业业务的期限错配,银行同业业务期限错配主要表现为借入短期资金,通过信托受益权、票据受益权买入返售和卖出回购等方式,投向期限更长的非标债权资产。6月中下旬国内银行间货币市场发生的“钱荒”现象与银行同业业务期限错配问题密切相关。

(二)丹麦资产担保债券融资模式对解决期限错配问题的借鉴作用

引入丹麦的资产担保债券融资模式对于解决我国商业银行期限错配问题提供了很好的思路。

首先,商业银行通过发行资产担保债券,可以为中长期贷款提供长期的低成本资金来源,降低银行资产负债期限错配带来的流动性风险。丹麦传统的住房抵押贷款担保债券主要为发放住房抵押贷款进行融资,遵循严格的期限、利率、规模完全匹配原则,几乎可以完全消除期限错配风险。在银行揽存压力上升、存款波动较大的市场环境下,资产担保债券扩大了银行的长期资金来源,便于银行进行资产负债管理。

其次,担保债券的发行可替代部分理财产品,降低理财产品所带来的期限错配风险。资产担保债券遵循资金平衡原则和资产负债匹配原则,对投资者保护力度强,具有与高等级政府债券相近的信用评级。但其收益率较政府债券更高,因此适合有长期投资意向的个人投资者持有,可在一定程度上替代部分理财产品发行,符合理财产品逐步规范化发展的趋势。同时,还为保险机构等长期资金投资者提供了新的投资工具。

再次,银行发行资产担保债券可降低对同业负债的依赖。丹麦资产担保证券市场中,商业银行是最主要的投资主体。在新巴塞尔协议下,商业银行持有的资产担保债券风险权重仅为10%-20%,甚至可以低至4%的水平,显著低于目前国内同业业务20%-25%的风险权重。因此银行发行资产担保债券可以替代部分同业负债,降低整个银行系统同业业务规模。从而避免同业业务的同质性带来的系统性冲击。

最后,银行发行资产担保债券与资产担保池均保留在表内,便于银行自身的资产负债管理和监管当局对银行的监管,降低银行表外业务的期限错配风险。

引入资产担保债券需具备的制度环境

经过200多年的发展,目前丹麦制定了专门的资产担保债券法律,对发行机构、资产担保池中担保资产的资质要求(LTV限制等)、担保资产池的动态调整机制、发行人违约后的清偿顺序、监管机构、双重追索权、投资者保护机制等均有明确规定,已建立了一整套的法律框架。这是资产担保债券模式能够稳健运行的制度保障。因此国内引入资产担保债券需逐步建立和完善法律等制度框架。此外有关资产担保债券发行人范围、投资者群体、合格担保资产的标准界定等问题尚需进一步探讨。

作者单位:欧阳国熠 丹麦银行金融市场部

张彬 中债信用增进公司

责任编辑:廖雯雯 夏宇宁