巴菲特进军石油

张尚斌

自2008年以来,石油价格跌幅高达100美元左右,自那时以来,油价在美联储两轮量化宽松货币政策的推动下才得以稳步爬升,但截至目前仍未超过100美元。资本对石油投资似乎已经冷却,然而这种平静突然被巴菲特的大动作打破了。

2013年第四季度,巴菲特进行了频繁的换仓,这可以从SEC的13F备案文件中看出来。11月中旬,巴菲特披露了两年以来的最大重仓股,即头寸达到34亿美元的埃克森美孚。

很多人都不明白股神巴菲特为什么现在要买埃克森美孚?埃克森美孚的股价在目前的价位已经徘徊了相当长一段时间,而且近期媒体一直在强调美国石油过剩。然而,巴菲特认为,油价在未来仍然会走高,其搭档查理·芒格也做过同样的暗示。

在2013年早些时候的一次圆桌对话中,伯克希尔·哈撒韦董事会副主席查理·芒格对油价和未来美国能源政策做了以下推测:“石油绝对会回归到供应极度短缺和高价的轨道上,进口石油对美国人来说不是老虎,而是朋友。地下石油开采与否是国家行为,是否存在能够完全取代石油的替代物仍然不明确,而美国的石油储量终究会用完。”

其实,从历史上看,美国也曾出现过石油过剩,时间要追溯到1930年。但是,由于有卡特尔这种半垄断组织的存在,油价仍然可以上涨至每桶0.50美元。即使在这种情况下,美国人仍然在全世界找石油。如果当时的美国政府有先见之明,发行1500亿美元的超长期债券,就可以购得1500亿桶的原油用作储备。

现在回想起来,如果做到这一点美国人就赚大了,可当时没有人想到这一点。芒格认为,美国能源政策的制定者也一定会追溯过往,借鉴这种历史性的时机。长期来看,未来的油价要比现在高得多,尽管美国出现了页岩油热潮,但这只是市场大趋势下的一个意外。巴菲特和芒格的共同观点是,美国依旧会回到举债购买原油的轨道上来,从而推高原油价格。

伯克希尔和巴菲特此次买入埃克森美孚,是继购买加拿大油砂生产商Suncor之后的又一大布局。近期,巴菲特在石油方面增加了很多头寸。

当然,除了巴菲特和芒格之外,国际能源机构也预测未来油价仍然会走高。

11月中旬,国际能源署(IEA)在发布的能源展望中就预测,美国页岩热潮将在2020年见顶,此后供应将迅速减少,从而导致高油价的发生。

根据IEA的预测,原油价格到2035年将提高到每桶128美元,但这是2012年的预测。从2013年的油价水平来看,届时油价将要比预测值高得多。

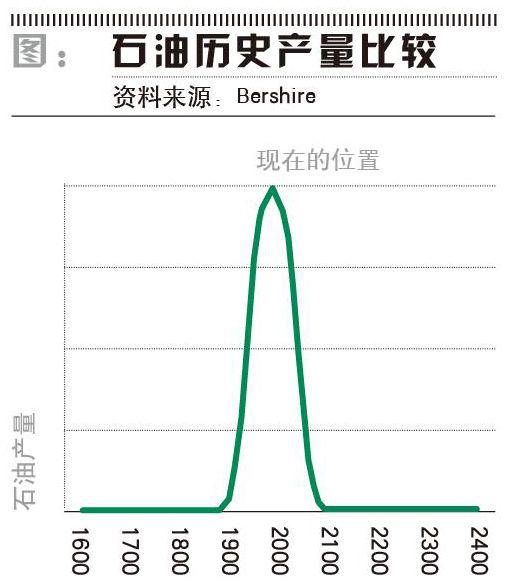

到了2020年后,IEA认为,欧佩克将不得不提高其原油产量,以抵消页岩油热潮迅速消退带来的产量下降,以及新兴经济体石油需求持续上涨的影响。因此,油价产量的峰值实际上很快将到来。

对投资者而言,廉价石油时代即将结束,石油仍将是一种优秀的投资。在这个大前提下,Suncor和埃克森美孚是两家受益最大的上市公司。除了原油巨大的提价潜力之外,这两家公司还支付给投资者丰厚的股息,而且通常回购股票都是惊人的大手笔,最终让巴菲特和芒格青睐有加。