最终控股股东特征、控股股东行为与盈余平滑

——来自中国A股市场上市公司的经验证据

(哈尔滨商业大学黑龙江哈尔滨150028)

一、问题的提出

按照 Zarowin(2002)定义,盈余平滑一般是指公司利用应计项目对经营活动现金流量波动的抵减,使得公司的盈余波动更小。自Hepworth(1953)开始研究盈余平滑问题以来,已有众多文献就盈余平滑的动因、手段及其经济后果等问题展开了深入研究。但迄今为止,人们在研究控股股东与上市公司盈余平滑之间相互关系时,仍停留在公司管理层与投资者之间代理关系的框架内,没有考虑控股股东性质和行为对盈余平滑的影响。因此,本文在控股股东与中小股东之间代理关系的框架内,研究控股股东性质和行为对盈余平滑的影响,为遏制控股股东剥夺中小股东利益的行为和提高上市公司财务报告质量提供经验证据。

二、文献回顾与假设提出

Gorden(1964)曾预言,只要公司管理层拥有会计政策的灵活选择权,他们就会对报告盈余和盈余增长率进行平滑。Graham等(2005)采用调查方式询问CFO对平滑盈余策略选择的倾向时,96.9%的受访者声称他们更愿意使用盈余平滑策略。在权责发生制会计原则下,一定程度的盈余平滑是可以接受的,它可以增加盈余透明度(Zarowin,2002), 进而降低破产概率和资本成本(Titman,1984)。 但任意的盈余平滑却掩盖了收益波动的真实性和其他重要的信息,使投资者无法看穿公司财务报告。基于自身利益最大化的考虑,公司管理层往往一方面采取各种手段攫取控制权私利,另一方面通过调整各会计期间财务报告中的盈余等盈余平滑手段,掩盖其取得的私人收益,从而降低投资者识别这一行为的可能性和因此发生的惩罚成本(Shleifer等,1997)。

因此,笔者认为,公司管理层,尤其是背后的控股股东,为了侵占中小股东和债权人的利益,最大化自身利益,有动机亦有能力对上市公司实施掏空行为 (Shleifer 等,1997;Johnson等,2000),同时使用盈余平滑手段,粉饰上市公司财务报告,掩盖其对上市公司实施的掏空行为(Fan and Wong,2002)。控股股东除了掏空上市公司外,还可能对上市公司进行扶持(Friedman 等,2003;张光荣等,2006),控股股东对上市公司进行扶持的最终目的是为了将来实施更大规模的掏空(李增泉等,2005;Riyanto 等,2008)。控股股东会在扶持上市公司的同时,要求上市公司更多的甚至是夸大的披露其对上市公司进行扶持的信息,并通过调整各期间的报告盈余等盈余平滑手段,以满足“管制会计利润”的要求。陈晓,王琨(2005)总结,包括“输血(扶持)”和“抽血(掏空)”在内的种种恶意关联交易的存在造成上市公司披露的会计报表信息失真,误导并损害了中小股东的合法权益。此外,支撑行为与掏空行可能同时进行,支撑行为还具有掩盖同期掏空行为的作用。因此,提出研究假设1a:在其他条件不变的情况下,控股股东的掏空行为能够提高盈余平滑程度。假设1b:在其他条件不变的情况下,控股股东的扶持行为能够提高盈余平滑程度。假设1c:在其他条件不变的情况,控股股东的净掏空行为能够提高盈余平滑程度。

目前,多数文献在考察控股股东控制权比例发挥作用时发现,最终控股股东的控制权比例具有两种效应:壕沟防御效应和利益协同效应(Fan和 Wong,2002)。如果所有权比例不变,控制权比例的提高,则会加大两权分离程度,使得最终控股股东能够以较少的投入实现对底层子公司的有效控 制 (LaPorta et al,1999;Khanna,2000;Claessens,2002;Bertrand,2002),壕沟防御效应也将超越利益协同效应,最终控股股东会增加对子公司的利益侵占,同时通过盈余平滑手段操控财务报告,掩盖其掏空上市公司行为。在控制权比例较低的情况下,控股股东掏空上市公司的成本较低,壕沟效应大于利益协同效应,控股股东因而会实施掏空行为,并通过盈余平滑掩藏其自利行为;而当比例较高的情况下,控股股东掏空上市公司的成本较高,利益协同效应超越壕沟防御效应,控股股东因而会减少掏空行为,进而缺乏通过盈余平滑的方式操控财务报告的动机。由此提出假设2:在其他条件不变的情况下,最终控股股东拥有的控制权比例与财务报告盈余平滑程度呈U型变化。

在存在控股股东的情况下,其他股东除了采取“用脚投票”的自保措施外,也可采取集中所有权的方式对控股股东的行为实施监督(La Potra等,1999;李增泉等,2004)。 因而,控股股东操控财务报告的能力还可能受到其他股东制衡能力的影响。其他大股东制衡能力越强,控股股东的掏空能力越小,通过盈余平滑手段操控财务报告的能力也越小。鉴于此,提出假设3:在其他条件不变的情况下,其他股东的制衡能力能够对财务报告盈余平滑程度产生负向影响。

三、研究设计

(一)数据来源与样本选择

为了度量盈余平滑度,本文采用公司年度样本的当年和滞后2年的滚动3年的应计项目年度增加额和经营现金流量的年度增加额之间的相关系数。本文的样本选择遵循如下标准:(1)非金融行业的上市公司;(2)2007-2012年间有连续 6年的数据;(3)存在最终控制人;(4)能够计算最终控制人的控制权比例和所有权比例。在剔除数据不全的样本后,最终进入回归分析的是1 386个公司年度样本。本文的营业利润、经营活动现金流量、Z指数、股权制衡、上市公司实际控制人和实际控制人类型等数据来自CCER数据库,其他财务数据、公司治理数据和股东数据均来自国泰安数据库(CSMAR)。

(二)变量设计

1.被解释变量:盈余平滑(ES)。Bhattacharya等(2003)在研究不同国家的盈余不透明度 (earnings opacity)过程中,采用面板数据通过三个维度对盈余不透明度进行度量,其中一个维度就是盈余平滑度(earnings smoothing)。在该文献当中,盈余平滑度以经过年初资产总额标准化后的应计项目的年度增加额和经营活动现金流量的年度增加额之间的截面相关系数度量。本文借鉴这一方法,度量盈余平滑度的模型表示为:

其中,ESit为盈余平滑度量值,Correl(.)为相关系数函数;ΔCFOit为经营活动现金流量的年度增加额,即该公司当年经营活动现金流量与上年经营活动现金流量之间的差额;ΔACit为应计项目的年度增加额,应计项目以该公司当年的营业利润扣除经营活动现金流量后的余额度量;ΔCFOit和ΔACit均以公司当年的平均资产总额予以标准化。一般而言,ES应当表现为负数,且越接近于-1,说明上市公司通过应计项目平滑盈余的程度越高。

2.考察变量:掏空行为与扶持行为。控股股东对上市公司可能采取的行为主要有掏空行为和扶持行为,掏空行为表现为控股股东将上市公司的利益转移至控股股东手中,而扶持行为则表现为控股股东向上市公司输送利益。为了考察控股股东行为对财务报告稳健性的影响,本文采用其他应收款年度增加额衡量控股股东对上市公司的资金占用行为——掏空行为,采用其他应付款年度增加额衡量控股股东对上市公司的扶持行为,并采用年初资产总额对控股股东行为的表征变量予以标准化,以消除规模影响。此外,也使用了掏空行为与扶持行为两者之间的差额衡量控股股东对上市公司的净掏空或净扶持行为。

3.控股股东特征变量。控股股东特征主要考察最终控股股东的性质、最终控股股东对上市公司的所有权比例、最终控股股东对上市公司的控制权比例以及其他大股东对控股股东的权利制衡作用。其中,最终控股股东性质(State)为哑变量,最终控股股东为国有股东时取值1,否则为0;最终控股股东所有权比例(Own),为最终控股股东直接和间接拥有的上市公司的所有权比例乘积之和;最终控股股东控制权(Control),最终控股股东直接和间接拥有的上市公司的控制权比例之和;其他股东股权制衡(CR2_5),为第二大股东至第五大股东持股比例之和。本文还考虑了公司盈利能力、年度和行业等因素的影响。

四、实证检验与分析

(一)描述性统计

从回归变量的描述性统计看 (描述性统计表略),有39.2%的公司年度样本为国家直接控制;最终控股股东拥有的上市公司的平均所有权比例为0.308,平均控制权比例为0.3703,平均而言,所有权与控制权的分离程度较低;其他大股东的制衡能力非常弱,CR2_5的均值为0.133,仅为最终控股股东所有权比例的1/3。Tunnel的均值为 0.0004,Stunnel的均值为 0.008,均大于 0,而Prop的均值为-0.008,这说明最终控股股东更多的实施了掏空行为,减少了扶持行为,并且通过盈余平滑手段掩盖其对上市公司实施的掏空行为,ES的均值为-0.714,说明了大部分公司年度样本采用了盈余平滑策略对财务报告进行操控。

(二)相关性分析

从相关性分析看 (相关性分析表略),ES与Tunnel显著负相关,表明控股股东增加实施对上市公司的掏空行为同时引致上市公司更大程度的盈余平滑。ES与State显著正相关,说明非国家最终控制的上市公司在编制财务报告时更多地使用了盈余平滑手段。ES与CR2_5显著正相关,说明其他大股东能够起到制衡作用,有助于降低上市公司的盈余平滑程度。Lev与ES显著正相关,说明债务比率的提高能够改善公司治理,降低上市公司的盈余平滑程度。Lnasset与ES显著负相关,说明大公司更多的采用了盈余平滑手段。

对于相关系数超过0.6的变量在后面的回归分析中也并未纳入同一个方程(如 Tunnel与 Stunnel),解释变量之间不存在明显的多重共线性,对回归结果不会出现大的影响 (Judge等,1980)。另外,研究模型的共线性指标也显示解释变量间不存在明显的多重共线性。

(三)回归分析结果

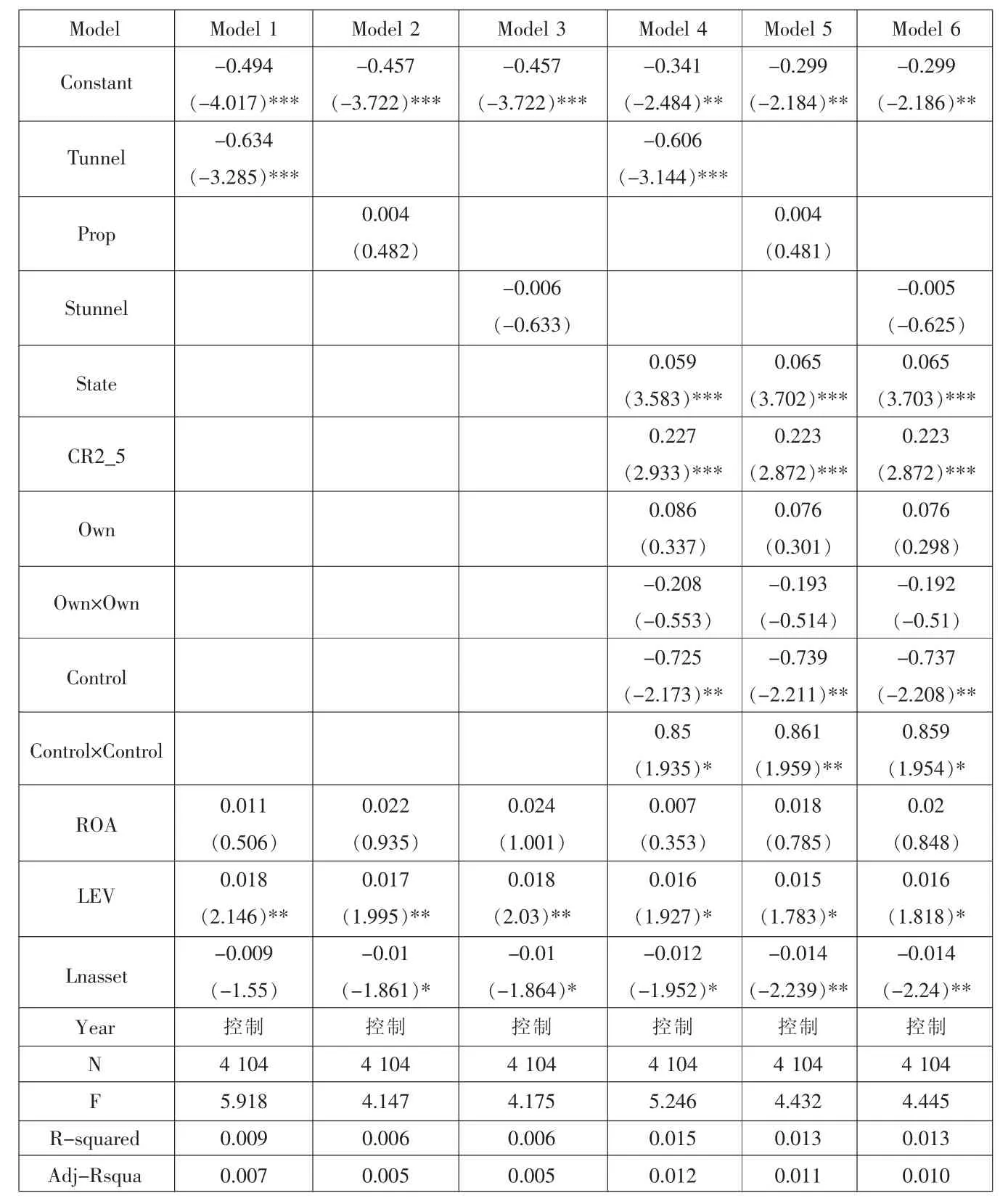

表1 是回归分析结果,年度与行业影响的回归结果未在表中列示。模型1-6以ES为因变量,其中,模型1-3仅考虑控股股东行为对盈余平滑的影响。从回归结果看出,Tunnel的回归系数显著为负,说明控股股东掏空行为的增加引致上市公司对盈余的平滑,这一回归结果验证了假设1a。模型4、模型5和模型6加入了控股股东特征变量。控股股东行为表征变量的回归结果与模型1、模型2和模型3的结果一致,这表明,控股股东的掏空行为能够促使上市公司通过盈余平滑掩盖真实信息。模型回归结果还显示,最终控股股东具有非国有性质的上市公司,其盈余更容易被平滑。Control的系数显著为负,Control×Control的系数显著为正,表明盈余平滑程度与最终控股股东控制权比率之间呈现U型关系,说明最终控股股东的控制权比率较低时,壕沟效应大于协同效应,上市公司会提高盈余平滑程度,而当最终控股股东控制权比率较高时,协同效应大于壕沟效应,上市公司因而会降低盈余平滑程度,验证了假设2。CR2_5的系数显著为正,说明其他大股东的存在有助于降低财务报告的盈余平滑程度,验证了假设3。笔者还发现,LEV的系数显著为正,说明债务契约的签订能够对控股股东的盈余平滑行为起到抑制作用,有利于上市公司以更透明的方式对外披露会计信息。此外,规模大的上市公司出于政治成本的考虑或对外传递稳定发展的信息,更容易采取盈余平滑手段对财务报告进行操控,与刘斌等(2005)的结论一致。

(四)稳健性检验

曾颖和陆正飞(2006)在研究信息披露质量与股权融资成本相关关系时,使用了应计项目年度增加额和经营现金流量年度增加额之间相关系数的平方度量盈余平滑度。童盼(2006)认为盈余平滑度的平方或其取绝对值的方法也是一种可行的方法。因此,本文同时采用了应计项目年度增加额和经营现金流量年度增加额之间相关系数的平方(Corsqu)和绝对值(Abscor)这两种方法度量盈余平滑度。在这种情况下,ES为正向指标,其值越高,上市公司平滑盈余的程度越高。此外,Leuz等(2003)采用营业利润的标准差与经营活动现金流量的标准差的比值度量盈余平滑度。本文也借鉴这一方法构造了盈余平滑度的替代变量STE。在计算STE时使用公司年度样本当年及前3年滚动4年的营业利润和经营活动现金流量数据。

三种方法的回归结果显示,研究结论并没有发生较大变化,说明本文的结论具有较强的稳定性。

五、结论

本文采用2007年-2012年我国A股市场上市公司数据,在存在控股股东代理问题的框架内,考察控股股东行为和控股股东的特征对上市公司盈余平滑的影响。研究发现,控股股东在掏空上市公司时,为了掩盖其掏空行为,使用了盈余平滑。从控股股东性质来看,最终控股股东的非国家性质使得上市公司更多的采用了盈余平滑策略;从最终控制股东控制上市公司的特征来看,控制权比例与盈余平滑程度呈现U型关系;从其他大股东的制衡能力看,其他大股东的制衡能力有助于降低上市公司的盈余平滑程度。研究还发现,债务契约能够发挥公司治理作用,降低上市公司的盈余平滑程度,规模大的公司更愿意进行盈余平滑。

表1 回归分析

当前我国上市公司普遍存在股权过于集中和国有股一股独大等明显的公司治理缺陷(Z.Sun 等,2005),控股股东在公司治理结构中处于核心地位,使得控股股东对上市公司的盈余平滑行为能够产生非常重要的影响。因此,本文的贡献在于首次在控股股东与中小股东之间代理问题的框架内系统分析了控股股东行为对上市公司盈余平滑行为的影响,并建议监管机构应更多的关注控股股东行为对上市公司盈余平滑的影响。只有对控股股东和控股股东的行为进行有效的监控,才能从根本上减少上市公司任意使用盈余平滑手段的现状。