2013年光伏信息动态及预测

本刊记者 ■ 葛晓敏 编译

Q1' 2013全球光伏组件价格趋稳

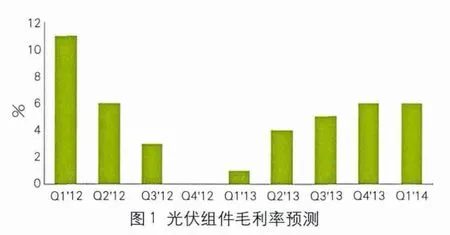

继连续两年多的价格暴跌之后,光伏组件价格终于在2013年第一季度趋于稳定,这为产业毛利率增长铺平了道路,并且今年部分领先的供应商开始恢复盈利。据IHS的《整体光伏市场追踪》报告显示,全球光伏组件毛利率已经从2012年第四季度的0%升至2013年第一季度的1%。受到价格不断上涨的带动,到今年年底,光伏产业整体毛利率将升至6%。

IHS首席光伏分析师Stefan de Haan表示:“随着光伏产业最终的增长态势,长期备受煎熬的光伏组件市场已经出现了明显的好转,不仅是产量方面的提升,收入与盈利也会出现上涨。尽管第一季度整个产业的产量、出货量、营收及工厂产能利用率略有下滑,但是2012年第四季度市场大幅回升表明产业长期低迷态势已经结束。虽然市场反弹之势将不足以推动今年整个产业恢复盈利,但是一些领先企业的利润率已经达到了两位数,到2013年年底应当能够重新盈利。”

第一季度分别排名第一和第五的光伏组件供应商——英利和阿特斯太阳能已经发布了第二季度毛利率达到10%左右的目标。预计2013年第四季度全球光伏组件混合平均销售价格可能将从第一季度的0.74美元/W小幅下滑至0.71美元/W,而多晶硅价格将徘徊在20美元/kg左右,这些企业可能将毛利率进一步扩增至15%并恢复盈利。尽管光伏市场出现了复苏的迹象,但中国领先的光伏制造商2013年第一季度的出货量与2012年第四季度相比略有下降。受欧盟反倾销诉讼的影响,第一季度英利和阿特斯太阳能与排名第二的天合光能以及排名第七的晶澳太阳能都减少了产量。

与此相反,日本制造商第一季度的产量略有增加,比如,排名第三的夏普和排名第六的京瓷。与2012年第四季度相比,预计夏普的出货量将增长80MW,而京瓷将增长100MW。

Q2' 2013领先的光伏供应商出货量创纪录

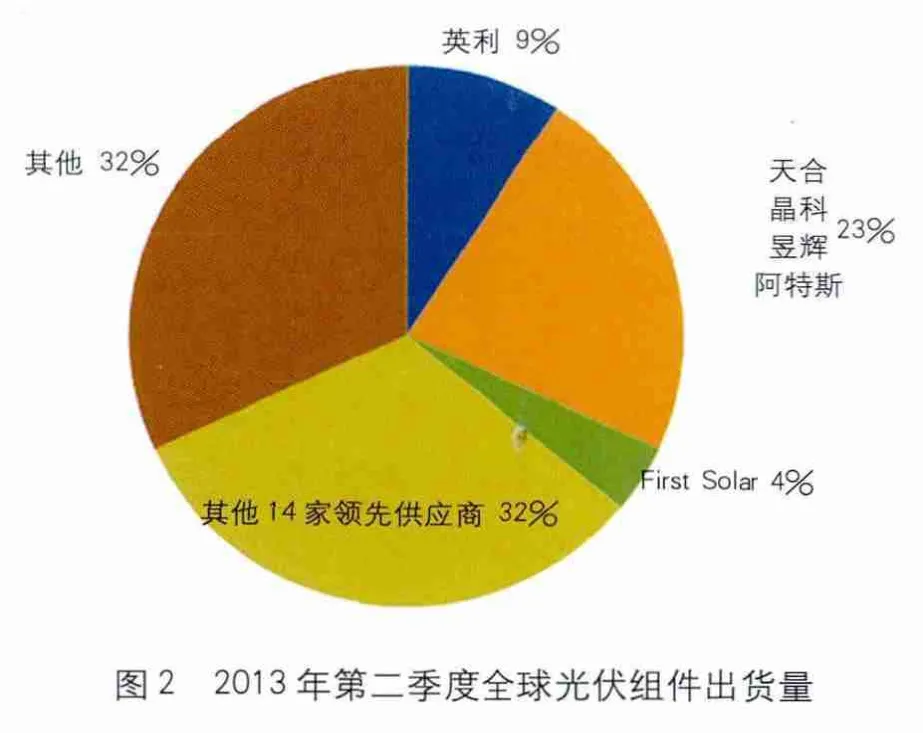

据NPD Solarbuzz的《组件季度追踪报告》显示,2013年第二季度前20大光伏组件制造商的出货量累计达5.8GW之多,与2012年第二季度的4.8GW相比,同比增长21%。

中国一级制造商英利绿色能源、天合光能、晶科能源、昱辉阳光和韩华新能源的季度组件出货量打破了他们在2013年第二季度的纪录。英利甚至打破所有季度发货纪录,出货量达0.8GW。

NPD Solarbuzz的高级分析师廉锐表示:“在过去的四个季度里,英利在全球的市场份额正逼近10%,目前已经在一线厂商中确立了自己的领先优势。部分领先的光伏制造商也已经与其他厂商拉开差距,预期中的产业整合已经正在进行中。”

然而,出货量创纪录并不是唯一的战术。一些组件供应商的盈利能力不仅局限于出货量,导致2013年第二季度他们的出货量水平呈温和增长。

中国一级光伏制造商阿特斯和晶澳是日本市场处于领先地位的海外供应商。然而,偏爱本国产品仍然是日本购买者考虑的因素,在过去四个季度中夏普、京瓷、Solar Frontier和松下占日本市场前20大供应商出货量的54%。

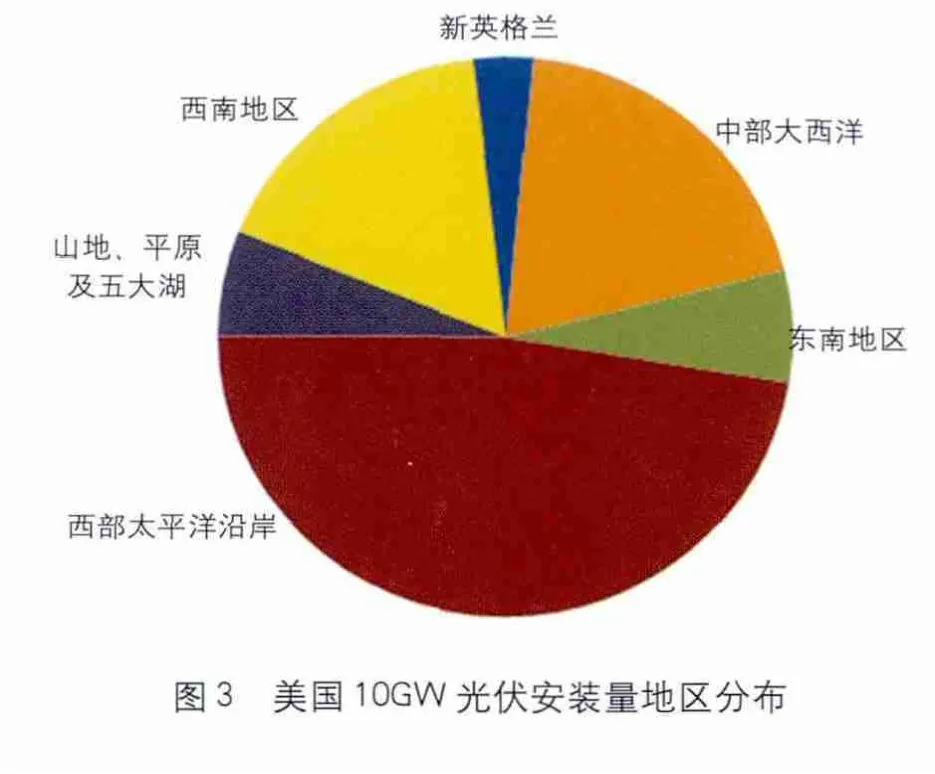

自2010年以来,美国光伏发展持续强劲,现已突破10GW的安装量大关。据NPD Solarbuzz报告显示,2013年上半年美国光伏新增安装量超过1.8GW。分析师Christopher Sunsong表示:“美国成为全球10GW以上光伏大国的新成员,位居第四。目前只有德国、意大利和中国的安装量超过美国。”在过去6年中,光伏一直是美国发展最迅速的能源之一,2007年以来年复合成长率在50%以上。未来18个月累计安装量预计将提高80%,并将于2014年年底超过17GW。

光伏系统价格自2011年开始迅速下跌成为美国光伏快速发展的一大驱动力。住宅项目的平均系统安装价格从2年前的6美元/W降至4.25美元/W,大型公共项目则下降到3美元/W。

Sunsong补充道:“美国光伏市场成长的另一驱动力是各州的光伏激励政策。西部地区和中部各州占了10GW的大部分,西南和东南地区近期也发展强劲。而其他地区,如大平原和五大湖区则仍处于基本未开发状态,这为美国光伏市场未来的成长提供了很大的发展潜力。”美国光伏安装自2010年以来增长显著,10GW中的83%是在过去14个季度完成。在此期间,装机容量500kW以上的项目就有接近1400个,分布在39个州,总计5.4GW,其中近40%来自于加利福尼亚州。

中日市场爆发式增长使年光伏需求达35GW以上

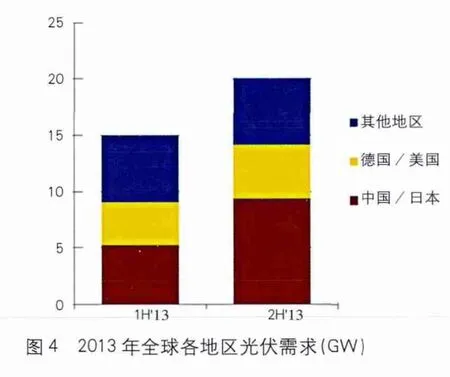

据NPD Solarbuzz 季度报告显示,2013年下半年全球光伏需求预计达20GW,年涨幅为22%。快速成长的中国和日本市场是最大的驱动力,并将促使2013年光伏总需求量达35.1GW,创新高。NPD Solarbuzz高级分析师Michael Barker表示:“光伏产业正从以欧洲市场为主导向全球化过渡,更多的国家开始发展光伏。但在全球化过渡完成之前,光伏产业仍然高度依赖少数几个需求在G W水平的国家。”

2013年上半年全球光伏需求达到15GW,同比增长9%,其中60%以上来自于德国、中国、日本和美国。全球光伏安装中以大型公用事业和商业地面安装应用为主导,占上半年需求的45%。住宅屋顶应用占20%左右,其余则来自于非住宅屋顶安装和离网应用。2013年下半年,预计仅来自中国和日本的光伏安装就占全球需求的45%以上。去年同期欧洲地区占据了近一半的需求,但今年将下降至30%以下。Barker补充道:“仅在3年以前,中国和日本的光伏安装只占下半年全球需求的不足10%,而到2013年这两个国家的大型光伏项目将决定整个产业的年增长幅度,以及全球需求能否超出35GW水平。”

2013年美国光伏需求增长20%至4.3GW

据NPD Solarbuzz《北美光伏市场季度》报告显示,预计2013年美国光伏市场将显著增长至4.3GW,年增长近20%,再创年度需求量的新高。美国光伏市场将贡献超过12%的全球光伏需求,而3年前这一比例仅为5%。预计2013年第二季度的光伏需求将达到1GW,其中70%以上来自于加利福尼亚、亚利桑那、新泽西和北卡罗来纳。其中18%是居民住宅和小型商业屋顶安装,大型商业屋顶市场占比14%,而公用事业主导的地面电站市场占据了剩下的68%的市场份额。

亚利桑那、加利福尼亚、新墨西哥和得克萨斯的大型公用事业电站将推动2013年下半年美国市场的需求量超过2.5GW。夏威夷、马萨诸塞、内华达、纽约、北卡罗来纳和俄亥俄在年末也将会有强劲的安装量。预计2014年美国光伏市场需求将超过5GW。NPD Solarbuzz分析师Chris Sunsong表示:“多个州可再生能源配额制中的太阳能配额,要求能源产量中太阳能达到指定目标,刺激着美国光伏市场中商业和公用事业电站的强劲发展。同时,居民住宅市场的发展由新的第三方租赁模式所驱动,私人住宅和商业建筑的业主只需承担很低的预付标准就可以安装光伏系统。”

美国更多的州推出新的光伏激励政策和新增公用事业项目,使得光伏市场需求日趋分散,而不像传统上那样聚集在东西部海岸地区的几个州。2013年光伏需求增长最快的10个州里面有6个位于南部和中西部地区,年均增长率超过180%。

然而,美国市场仍主要依靠几个州来维持GW级的需求水平。2013年领先的9个州贡献了全美超过85%的光伏需求。因此,如果这些州发生任何意外的政策变化,都会影响到美国光伏市场的增长。

Chris Sunsong补充道:“联邦政府的激励政策和各州雄心勃勃的可再生能源配额制,成功刺激了美国的太阳能光伏安装,但是这些政策现在正越来越多地受到各个州的审查。此外,像新泽西州、特拉华州和宾夕法尼亚州这些高度依赖太阳能可再生能源证书(SREC)的地区,存在持续供应过剩的风险,并可能限制新增的光伏投资。”

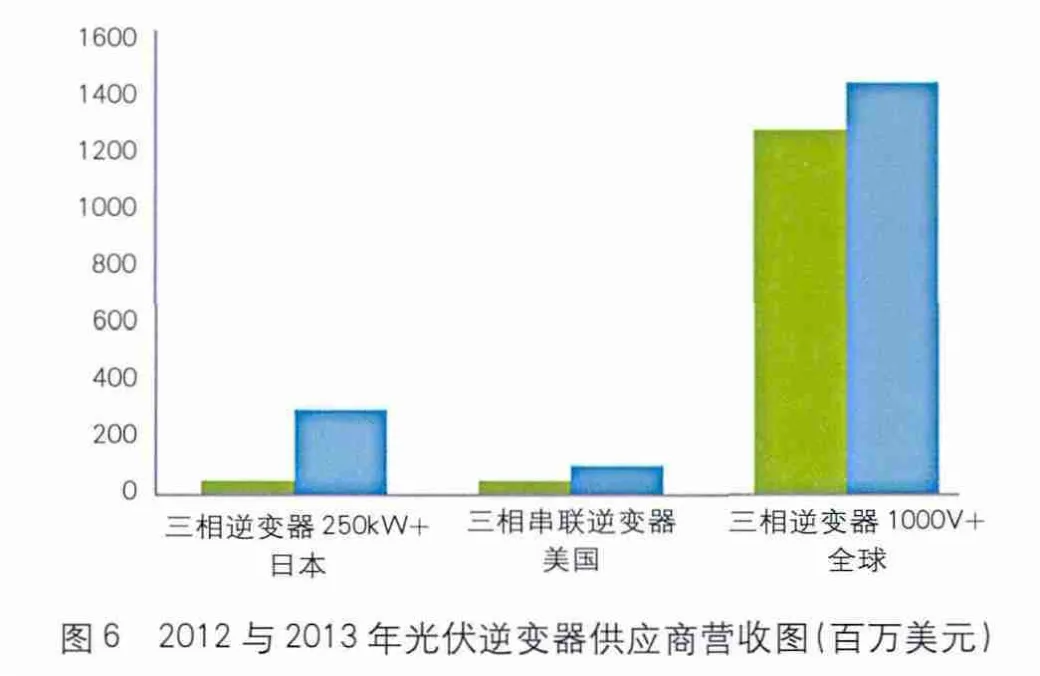

2013年全球光伏逆变器营收下滑5%

据IMS Research《全球光伏逆变器市场》研究报告显示,预计2013年全球光伏逆变器市场将下滑5%,达67亿美元。尽管2013年光伏逆变器出货量将增至34.2GW,但今年全球逆变器平均价格将下滑11%,从而导致市场营收下降,使得逆变器供应商在处理利润率萎缩和竞争加大的问题时面临巨大的挑战。即便如此,对于供应商而言,在某些领域内仍存在几大增长机遇,这将有助于逆变器市场营收在2014年出现复苏,并呈现两位数的增长。虽然逆变器市场近来出现数次大型并购,但是由于现有及新兴逆变器供应商扩张自身在光伏市场的占有率,2012年逆变器供应商继续分化。2012年全球10大逆变器供应商仅占全球市场营收的57%,而2010年这个数字为66%。

IHS光伏逆变器市场分析师Cormac Gilligan表示:“当前产业仍然相对分化,在日益下滑的市场中,实力强劲的供应商正互相争抢市场份额。2012年众多市场需求量大幅下滑,约占全球逆变器出货量的82%。预计2013年欧洲、中东及北非地区出货量占比将缩至37%,导致大型供应商竞争进一步加剧,他们最容易受到市场疲软的影响。”2013年价格下滑将涉及所有的电力环节,其中预计三相串联型逆变器价格将下滑15%~20%。

全球光伏逆变器平均价格的下降也使市场需求从欧洲转向价格更具竞争力的亚洲。中国光伏逆变器的平均价格已达到相当低的水平,这也使中国成为全球2013年光伏逆变器的最大出口区域。价格预计将进一步下降至0.09美元/W。

大功率逆变器的需求量强劲增长,其每瓦价格也较低,这将带动全球逆变器价格下降,并且不仅局限于中国市场。众多大型市场将继续专注于公用事业级光伏发电系统,大型逆变器出货量也将随之上涨。Gilligan表示:“随着中国、美国和印度等众多地区开发大型公用事业级项目,预计2013年三相大功率逆变器的全球出货量将从41%增至46%。这一产品构成的转变也将导致全球逆变器平均价格进一步下跌。”

尽管全球逆变器承受价格压力,但逆变器供应商仍有许多机遇,尤其是在细分市场。IHS预测,随着公用事业级项目的安装,在日本三相250kW及更高功率的逆变器将从2012年的5000万美元增长至2013年的2.90亿美元。目前日本逆变器市场由国内供应商主导,但是中央逆变器需求量的激增将为快速建立的西方供应商带来新的机遇。然而,这将是一个短期趋势,在建成初期的拟建项目以及适宜的可开发用地越来越少后,逆变器市场将在2014年和2015年出现下滑。此外,随着逆变器供应商拓宽产品类型,并为寻求商业系统中央逆变器替代性解决方案的客户提供分散式解决方案,到2013年,美国三相串联型逆变器市场营收将实现翻番,略高于1亿美元。

Gilligan指出,随着客户的需求越来越多,他们想要安装快捷、某些情况下达10年长期标准质保、可安装在墙上的逆变器,从而使项目面积达到最大化,其中主要原因在于推动三相串联型逆变器的应用。由于逆变器价格在2013年继续承压,供应商们在如何节省成本及为客户创造价值方面变得更具创新力。众多供应商发布了拥有高级功能或全新设计的逆变器新品。对他们而言,逆变器制造商发布最新的户外及成套产品,可帮助客户削减劳工、安装成本,以及运营和维护的相应成本。

目前,制造商们不断推出额定直流电压达1000V或者更大的逆变器,从而串联更长并减少直流电缆。Gilligan补充道,“尽管直流电压达1000Vdc或更高的逆变器前期成本较高,但对于客户而言仍有很多其他优点,例如,削减平衡系统BOS成本并提高能源采集量。”

随着价格进一步下降,预计2013年将是逆变器供应商充满挑战的一年,但在主要光伏市场仍然存在机遇,例如美国、日本和中国。此外,到2014年,逆变器收益或将大幅反弹并上涨11%,达到73亿美元,这将给逆变器供应商们带来些许欣慰。

欧洲市场中国光伏组件低价时代落下帷幕

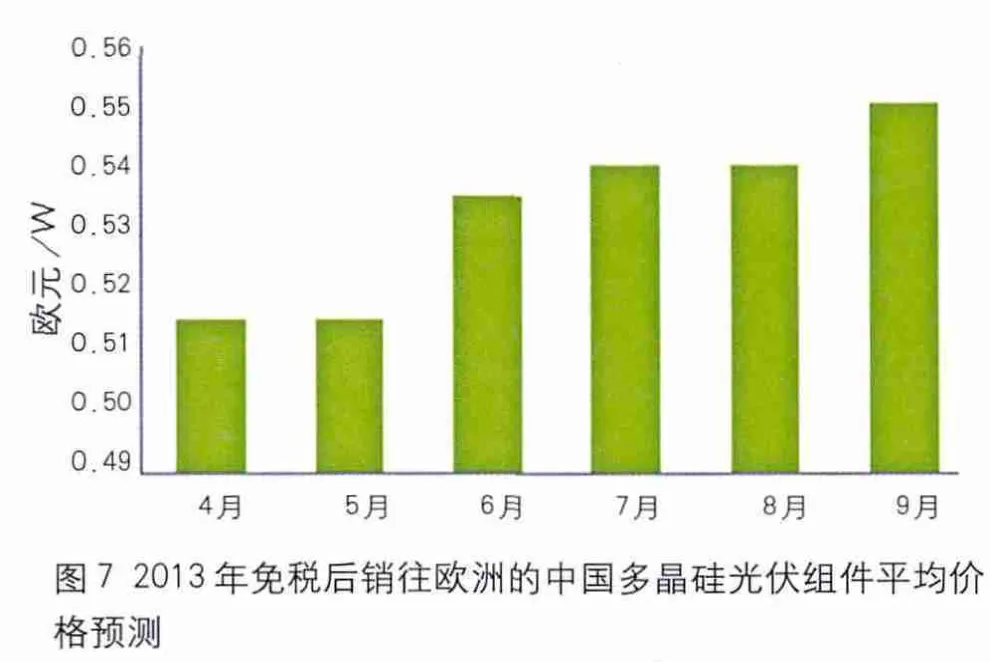

由于欧盟反倾销税率,中国太阳能组件价格上扬,标志着由廉价光伏产品而引发的安装快速增长时期已经结束。

据IHS最新发布的《光伏价格追踪——组件》报告显示,自2009年第一季度以来组件价格连续48个月的下滑之后(除2013年2月份出现的价格季节性反弹),欧洲市场的中国多晶硅组件平均价格从5月的0.52欧元上涨到6月的0.54欧元,增幅达4%。预计7月价格仍呈进一步增长态势,月底有望增至0.55欧元。IHS光伏研究高级总监Henning Wicht表示:“随着德国政府计划自2012年4月起削减政府补贴,来自中国的低成本光伏组件将成为欧洲光伏市场的增长引擎,促使光伏系统装机量持续扩张。然而,由于欧盟委员会的初步反倾销关税的实施,中国低成本组件的时代已经结束。这将对光伏安装产生消极影响,或许将导致众多参与光伏系统施工、采购和建设的企业在今年走向破产。”

欧盟委员会于6月5日征收11.8%的惩罚性关税,等于净值为0.05~0.055欧元/W。额外的成本已经直接导致价格上涨并转嫁至买家。目前价格上涨一部分原因在于封堵了可使中国企业规避关税的漏洞。在5月和6月初,一些中国供应商将克罗地亚作为通往欧盟和非欧盟国家的中转站,宣称在7月1日以前发往克罗地亚的组件是免税商品。然而,这一规避方法已无法再使用。决定第三季度欧洲组件价格的主要因素是,欧盟与中国政府官员能否就未来光伏组件贸易达成一致。因此,8月5日~12月31日期间,中国光伏组件的平均进口关税可能将平均上涨47.6%。

IHS高级光伏分析师Glenn Gu表示:“如果47.6%的税率正式生效,那么全球供应链和光伏组件价格将会大幅波动。最初中国供应商将会暂停几乎所有发往欧洲市场的货物,但为了继续服务于欧洲市场,他们将会通过海外分支机构或者与非中国组件制造商签署协议的方式,尝试将产能转移至中国以外的地区。即便此举可行,供应中断可能仍会导致组件价格在随后几个月上涨12%~20%。”随着欧洲地区出现组件短缺的状态,已经运往欧洲的中国免税库存可能已经售完。已经通过欧洲海关的组件价格在0.60~0.65欧元/W,这些组件原本应征收11.8%的关税,但是在6月6日以前清关的产品可免税进入欧洲。

如此高的价格促使来自韩国和西方供应商的高品质组件比中国制造的产品更具竞争力。正是出于这个原因,欧洲组件买家或许将会寻求其他替代渠道。

从全球范围来看,欧洲市场价格上涨已经被日本市场上组件价格下滑所抵消。Gu指出:“ 2013年6月,销往日本的中国组件价格已经跌至0.70美元/W,这是有史以来组件价格首次跌至如此低位。尽管受到进口和质量的严格规定,但中国供应商在日本市场上互相拼杀导致价格下跌。”