中国私募股权投资的发展与展望

陈 彬

(北京大学经济学院,北京 100871)

私募股权投资(Private Equity,PE),是指通过私募基金对非上市公司进行的权益性投资。在交易实施过程中,PE会附带考虑将来的退出机制,即通过公司首次公开发行股票(IPO)、兼并与收购(M&A)或管理层回购(MBO)等方式退出获利。

广义的PE涵盖企业首次公开发行前各阶段的权益性投资,即对处于种子期、初创期、发展期、扩展期、成熟期和Pre-IPO各个时期企业所进行的投资。狭义的PE是指对已经形成一定规模的,并且已经产生稳定现金流的成熟非上市公司的投资,主要包括创业投资后期和Pre-IPO的私募股权投资部分。目前,国内的私募股权投资主要集中于狭义的投资。

一、中国私募股权投资发展现状

随着我国经济的快速发展,以及国内资本市场建设逐步完善,PE投资引起国内各界的密切关注,也吸引了众多的外资股权基金进入我国。据不完全统计,我国目前从事私募股权投资的各类机构将近1万家,所投资领域涉及国民经济的诸多方面。尤其在2010年以来,随着创业板的推出,增加了股权投资退出渠道,同时催生了一大批亿万级富豪,造富效应大力催生了股权投资市场的繁荣。同时,2008年度以来的货币刺激政策造成国内资金流极度充裕,为私募股权投资提供了良好的融资环境。

但是,2011年全球经济陷入低迷,国内实体经济也遭受到了较为严重的创伤,尤其是国内A股市场持续熊市,IPO节奏也随之放缓。在此影响下,我国私募股权投资市场也悄然发生着一些变化。

(一)创投管理公司队伍迅速壮大,募集资金稳步上升

根据清科中心发布的2012年市场数据显示,截止2012年,国内活跃的创投管理机构多达6,290家,而在2005年仅为500家。而且,所募集的私募股权投资基金也呈现稳步上升趋势。

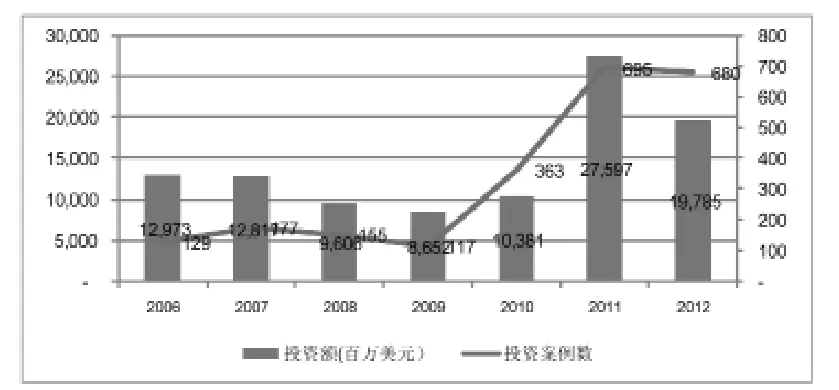

(二)投资速度快速增加

2012年中国私募股权投资市场的投资交易数量与2011年基本持平,共完成投资交易680起,其中披露金额的606起投资涉及金额197.85亿美元,金额与去年全年相比下降28.3%。

图1 2012年前PE投资情况

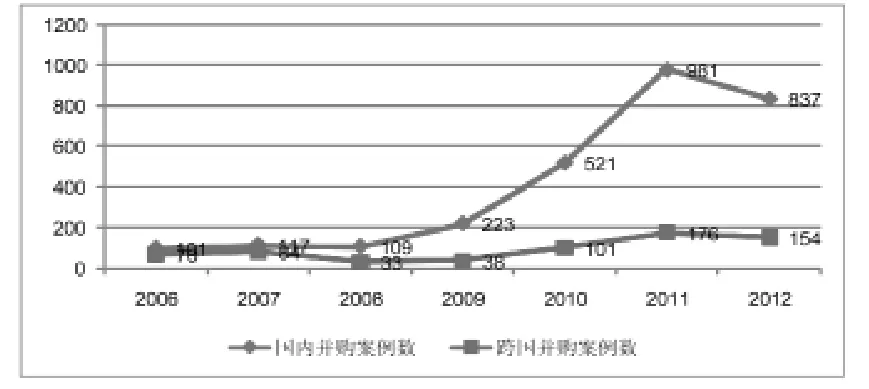

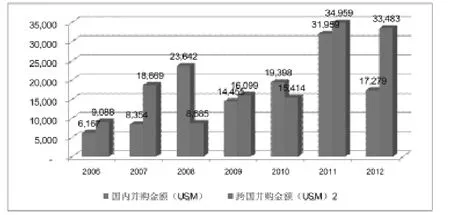

(三)并购数量日趋增多

伴随着中国经济的崛起与资本市场的繁荣,加之国家出台了一系列鼓励企业加大国内外并购重组的政策支持。近年来,我国的并购重组案明显增加,尤其是跨国并购创历史新高。

图2 2012年中国企业国内并购和跨国并购数量

图3 2012年前中国企业国内并购和跨国并购金额

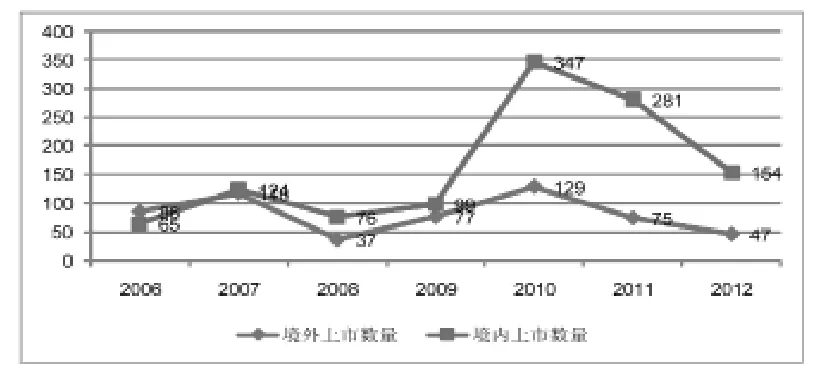

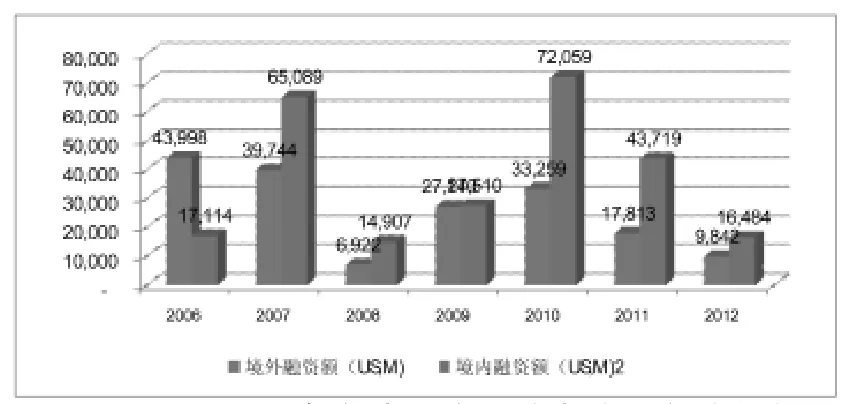

(四)受国内外资本市场影响,上市数量和融资额双双回调

2011年,全球经济二次探底,资本市场陷入低迷,我国私募股权投资自下半年以来也渐入寒冬,尤其是2012年国内IPO暂停,迫使国内上市数量快速下滑。从整体来看,2011年以来上市数量和融资额双双出现回调。

图4 2012年中国企业境内外上市数量

图5 2012年前中国企业境内外上市融资金额

二、私募股权投资发挥的积极作用

(一)增加投资渠道,有效吸收社会闲散资金

一方面,我国经济快速发展,创造了大量的民间财富;另一方面,2008年度金融危机后政府采取了宽松的货币刺激政策,国内M2屡创新高,使得市场上的资金流十分充裕。尤其是房地产和股市的造富效应,使得少数个人财富快速提升。

根据招商银行与贝恩公司共同发布的《2013中国私人财富报告》显示,2012年,中国的高净值人群超过70万人;年均复合增长率高达18%,已超过2008年人群数量的两倍之多。其中,超高净值人群规模现已超过4万人,可投资资产5千万元以上约10万人。2012年中国高净值人群共持有22万亿人民币的可投资资产;人均持有可投资资产约3,100万人民币。受我国经济体制的影响,国内现有投资渠道以房市、股市为主。但是,房地产和股市均受宏观经济的影响出现了一定的下滑,迫使部分资金转向了如农产品、矿产、股权投资等投资方向。

(二)丰富中小型企业融资渠道

现阶段,国内企业主要通过银行、上市、信托等进行融资,一方面,上市属于稀缺资源,只有少数企业能通过上市获得融资;另一方面,金融机构对大型企业青睐有加,对于真正需求资金的中小企业则刮目相待,使得大部分中小企业无法获得融资。如此,中小企业不得不高额举债,从而面临较大的经营风险。

而作为私募股权投资所具备的股权融资性能,则更加青睐于有成长潜力的中小型企业,可避免企业面临高额资金成本,并可为企业发展提供全方位的增值服务,帮助企业规范、有序的发展。

(三)有效引导企业规范化治理,促进企业快速发展

现阶段,中国的私募股权投资主要集中于成熟的PE投资,以期在3-5年内实现上市。因此,在投资后,投资者都会要求目标企业进行规范化治理,一方面规范财务核算与税收缴纳;另一方面完善内部治理,建立规范化的内部控制。

同时,投资者会对企业经营业绩进行要求,迫使目标企业必须加大研发、市场等投入,为利润提供保障。根据中国欧盟商会2002-2008年进行的调查显示,获得投资的企业员工在调查期间增加了16%,其增幅是同类上市公司的两倍,且薪资上涨速度更快。同时,企业研究开发费用投入占公司营业收入的比例,是同类上市公司的2.5倍还多。

三、中国私募股权投资发展机遇

30年的改革开发,培育了大量的中小企业,为私募股权投资提供了绝佳机遇。而且,我国金融体制也在逐渐完善,为私募股权投资提供了良好的土壤。因此,近年来我国私募股权投资发展迅猛,大量国内外资金涌入该领域。在大的发展机遇下,私募股权投资行业也滋生了较多的问题,如疯抢项目、非法募资等。未来的竞争势必面临更加严峻,部分中小私募股权机构甚至将面临清盘倒闭的尴尬局面。但是,我国私募股权投资尚起步,随着市场竞争的加剧,市场价值判断势必回归理性,私募股权投资也将向早期投资延伸,更加充分发挥其投融资的积极作用。且从国外私募股权投资发展历程来看,我国私募股权投资仍然充满着机遇,必然会成为国民经济发展的有生力量之一。

(一)我国经济发展良好

自改革开发以来,中国经济一直保持平稳快速增长。在今年全球性金融危机的背景下,全年国内经济增速仍有望超过9%。且从长远来看,中国的经济增速应有所回落,但总量上,仍应保持在一个较高的增长率水平,如此将为私募股权投资创造一个良好的投资环境。同时,越来越多的行业向民间资本开放,如电力、能源等。而且,我国正在大力转变经济发展方式,迫切需要在附加值高的传统行业和新兴行业,特别是低碳节能领域进行投入,都为私募股权投资增添了新的投资机会。

(二)货币紧缩为私募股权投资创造良机

2011年,受国内外经济形势影响,中国采取了相对紧缩的财政政策,尤其是存款准备金率的提升,使得银行可贷资金迅速减少,此举直接影响了中小企业的融资。而且,从长远来看,中小企业融资难的问题将持续存在,因此,为私募股权投资提供了机会。

(三)私募股权投资法律日趋规范

自2006年来,《合伙企业法》、《公司法》、《创业投资企业管理暂行办法》等一系列相关法律的修订以及管理办法的出台,为我国私募股权基金的发展建立了良好的法律环境。2011年11月23日,国家发改委下发了发改办财金[2011]2864号《关于促进股权投资企业规范发展的通知》,该通知分别在募资方式、风险控制等五个方面做出了明确的规定,为私募股权投资的发展奠定了良好的法律基础,将引导该市场更加规范发展。

(四)PE退出渠道多样化

退出机制在私募股权投资整体运作体系中占有非常重要的位置,从某种程度来说,退出机制决定了私募股权投资基金运作的成败。通常情况下,在该产业发展比较好的国家,基金退出机制一定是多元化的,其可选择的退出渠道更多样且更具效率,从而对基金的发展起到了十分关键的推动作用。2009年10月,创业板正式推出,给中国的私募股权投资基金的权益实现开拓了新的渠道,为我国私募股权投资行业发展产生了积极的影响。未来,如新三板的推出都将为私募股权投资创造良好的发展环境。

同时,随着国内实体经济的日趋壮大,以及上市公司增多,并购重组必将在私募股权退出渠道中扮演着越来越重要的角色。且从国外私募股权投资发展现状来看,并购重组也是其最主要的退出渠道之一。2012,中国参与的国内和国外并购案分别为837和154例,较2010年有明显的增长。由此可以看出,中国正逐渐参与到国内外资本运作的浪潮中,并购重组正日益增多,我国股权投资多元化的退出渠道正逐渐形成。

四、我国私募股权投资的发展展望

(一)行业发展将回归理性

2009年10月,深交所创业板正式推出,由于创业板具有高技术、高增长等特性,使得新股发行市盈率都较高。因此,通过一级市场参股拟上市公司,短时间内便实现了十倍、数十倍,甚至百倍的增值,激发了全民参与PE热情。受此影响,2010年和2011年,私募股权投资募资额和投资额均呈现快速增长。彼时,作为卖方的股权持有方而言,也越来越认识到股权的价值,私募股权投资机构参股公司的价格也水涨船高,一度达到PE15倍甚至以上。

但是,受全球金融危机影响,国内A股市场出现深度下跌,新股发行市盈率也在明显下降,同时,新股发行节奏也有所放缓。因此,2011年下半年开始私募股权投资行业正隐现危机,投资企业利润呈现下滑、已投资企业上市节奏放缓、股权承诺出资不到位,甚至将出现退出反而亏损的局面。如此,行业的竞争将更加充分,迫使投资团队需更加专业、尽职,去发现企业价值,并承担更多责任。从长远来看,投资回报率将显著降低,投资将向VC和天使投资前移,迫使股权投资更加回归理性,并充分发挥其投融资功能。

(二)更注重建设复合型人才团队

私募股权基金不同于一般的行业,它是一项专业性强、技巧性高的专业投资活动,为被投资公司提供深度的增值服务是其独有特征。投资者除了提供资金外,还需要为企业提供战略规划、技术支持、企业管理等服务。因此,作为实际从事投资决策和后续管理的从业人员,投资人员应是具备多项技能的综合性人才,既要有高度的市场敏锐性,又得精通金融市场运作,并需要懂得实体经济运作,能进行有效的企业管理。由于我国私募股权投资尚处于发展初期,因此具备综合性技能的复合型专业人才较为缺乏,目前的从业人员大部分系从投资银行、服务中介、企业高管等转型而来,大部分仅对某一方面较为熟知,而其他方面则相对薄弱。为了私募股权投资的长远发展,我国私募股权投资机构应注重复合型人才的培育,通过专业的培训与实践训练,不断提高从业人员的素质,培养一批精通资本市场运作、市场敏锐度高且又能参与企业经营管理的高层次基金管理人才。

(三)私募股权投资的健康良性发展仍需国家的大力扶持

作为新兴的金融工具之一,其发挥的作用已愈来愈明显。自2006年以来,国家对一系列法规进行修订,并出具新的管理办法,尤其是对于私募股权投资合伙制的获准,为私募股权投资发展提供了强有力的法律保障。

但是,私募股权基金在我国尚处初期发展阶段,为使其在我国经济发展中起到更大的作用,国家应从多方面加大力度引导私募股权基金更为健康、良性的发展。笔者建议,首先,应扩展私募股权投资的融资渠道、监管机构应及时修订法规,允许和鼓励更多机构与个人参与至私募股权投资中;其次,国家相关部门制定以及完善相关配套政策,结合行业的运作特点,制定如更具针对性的税收优惠等相关政策,为其发展创造更好的政策环境。次之,鼓励创业投资处于种子期、起步期等创业早期的企业。最后,需加大金融类复合型人才的建设,为私募股权投资的长远,以及走向全球金融资本市场打下坚实基础。

总体而言,私募股权基金在我国已经取得了较好的起步,并保持着良好的发展势头。现阶段,有越来越多的机构与个人加入了行业中,行业融资规模和投资规模均呈现了较快增长。我国30年的改革开放,也为行业发展提供了广阔的投资机遇。伴随着中央、地方政府出台法规支持私募股权投资的发展,私募股权投资面临着绝佳的发展机遇。一方面,投资机构应抓住机遇挖掘潜力企业,另一方面,机构还应加强风险控制,并积极配合部门监管和行业自律。在实现自身盈利之外,应充分发挥其在稳定经济、促进产业发展以及完善金融体系等方面的重要作用,从而确保我国私募股权投资市场的可持续发展,实现资本市场与实体经济的共同繁荣。

[1]李晓峰.中国私募股权投资案例教程[M].北京:清华大学出版社,2010.

[2]李磊,陈传进.私募股权投融资指引[M].北京:经济科学出版社,2008.

[3]清科集团.中国创投暨私募股权投资市场2012年全年数据回顾[C].2013.