我国商业银行效率及其内控风险因素分析

唐林兵,谭清美,吴华清

1.南京航空航天大学经济与管理学院,南京 210016

2.合肥工业大学经济学院,合肥 230009

我国商业银行效率及其内控风险因素分析

唐林兵1,谭清美1,吴华清2

1.南京航空航天大学经济与管理学院,南京 210016

2.合肥工业大学经济学院,合肥 230009

1 引言

资金融通的中介——商业银行,不仅是经济信息的输入与输出者,更是社会经济风险的最大承担者,其运行效率与质量关系到社会经济的安全稳定和国家的整体竞争力。因此,对商业银行运行效率进行合理评价一直是政策制定者关心的话题。

随着市场化进程的推进,我国银行体系逐渐从政策银行转向商业银行,市场规模不断扩大,业务监管也越来越规范,对经济发展的支撑作用日益显现。但受入世后外资银行的冲击,特别是2008年国际金融危机引发国内产业危机的影响,银行业发展的深层次问题不断凸显。不仅大型国有商业银行在英国《银行家》杂志排名忽高忽低,而且以“齐鲁银行”、“温州银行”、“渤海银行”为典型代表的城市商业银行内控风险事件频发,表明国内的商业银行仍然经不起市场竞争和政策收紧的考验。

效率评价作为组织管理的重要工具,能从投入与产出两个方向同时展开综合分析,不仅避免了传统基于会计准则的单因素分析的不足,而且方法简便客观。而Berger和Humphre(1997)[1]则认为,在对银行的效率评价中,数据包络分析(Data Envelopment Analysis,DEA)方法是最具应用前景的评价方法之一。DEA是美国运筹学家Charnes等人[2]于1978年提出的一种评价决策单元(Decision Making Unit,DMU)相对效率的多投入多产出分析方法。其核心在于:将一个经济系统或生产过程看做一个DMU,对同质性DMUs,依据各DMU与有效生产前沿面的距离,确定其有效性,并能指出其相对有效(或无效)的原因及其改进路径。自Sherman等人[3]首先运用DEA方法研究商业银行的效率评价以来,这一方法就引起了国外学者的广泛关注,其研究领域从最初的一国内部银行效率比较,到国内金融市场结构的分析,再到国际间发展中国家与发达国家间的银行效率对比。国内的研究主要包括两个方面:国内银行效率整体评价[4-9]和研究影响银行效率的相关因素[10-11]。这些研究主要着眼于我国银行整体效率提升,并从银行内部资源配置、市场结构与政府政策偏好等方面分析低效的原因。随着我国金融市场不断成熟,银行业风险日益从宏观的市场层面转移到微观的企业层面,内部控制制度成为影响银行成长性的关键因素。然而,除张维与李玉霜[12]初步研究外,关于银行内控效率的研究却十分少见。因此,依据当前我国银行业市场发展阶段与商业银行特性,构建更合理的指标进行深入的分析显然尤为必要。

运用DEA方法对我国商业银行效率进行测度,并用回归方法系统分析影响我国商业银行内控效率高低的相关因素,最终找到提高我国商业银行内控管理水平的途径,可为政策制定者提供合理的决策支持。

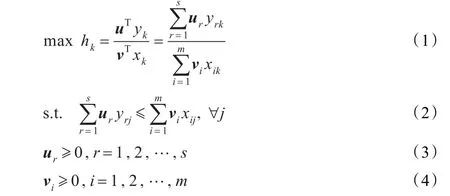

2 DEA模型

自Charnes等人提出第一个DEA模型(CCR模型)至今,许多DEA模型相继涌现[13]。依据研究目的,主要采用CCR模型、BCC模型、NIRS模型。考虑n个DMUj,j=1,2,…,n,各自以m种投入生产s种产出。投入和产出向量分别为Xj=(x1j,x2j,…,xmj)T,Yj=(y1j,y2j,…,ysj)T,对应权重向量为vi=(ν1,ν2,…,νm),ur=(u1,u2,…,us),DMUj的DEA(CCR)效率值为hj,那么CCR-DEA模型就可以下列规划表示:

上式是分式形式,为便于计算与讨论,利用Charnes-Cooper变换并利用线性规划的对偶规划理论,引入具有非阿基米德无穷小和松弛变量,将公式(1)~(4)写为如下(投入导向性):

解n次式(5)~(8),分别得到各DMU的相对效率值θ及对应的松弛变量s-与s+,据此可对规模收益不变时的DMU效率值进行评价:

(1)θ=1时,若松弛变量全为0,则决策单元为DEA有效,即生产活动为技术有效。该决策单元既是规模有效,又是纯技术有效;若松弛变量不全为0,即有松弛变量大于0,此时决策单元为弱DEA有效。此时,该决策单元或不为规模有效,或不为技术有效。

(2)θ<1时,称决策单元为DEA无效。考虑规模收益可变时,在上式中加入新的约束条件:

可得到BCC模型,利用BCC模型可以考察各DMU的规模收益。进一步,将式(9)变为:

即得到NIRS模型。NIRS模型有助于分析各DMU所处的规模收益区间,即当规模效率值为1时,表明DMU处于规模报酬不变区域。当规模效率值小于1且NIRS效率值等于CCR效率值,表明被评价的DMU处于规模报酬递增区域;当规模效率值小于1且NIRS效率值不等于CCR效率值,表明被评价的DMU处于规模报酬递减区域。

3 银行效率评价

3.1 评价指标选取

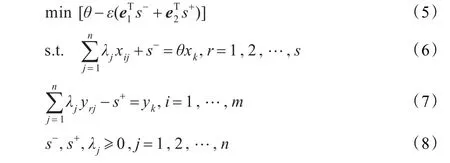

合理设置投入与产出变量,是正确利用DEA方法计算效率的一个关键环节。尤其对于银行效率的研究,投入、产出指标的选择至关重要,它直接影响到计算的相对效率的准确性及依据效率值判断影响效率因素的可信性。借鉴文献[4-9],选取固定资产、存款总额和营业费用作为银行运营的投入指标,对应的银行税前利润总额作为银行产出的指标。

同时,数据的选取对于效率的研究有很重要的影响,不同时期不同银行的数据将会导致不同的结果。注意到国内100多商业银行中,下列14家银行资产总额基本上占所有银行资产的90%上,为此选取它们作用的样本:中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行、中信银行、中国光大银行、华夏银行、广东发展银行、深圳发展银行、招商银行、上海浦东发展银行、兴业银行、中国民生银行。样本数据在确定样本期时,商业银行经营环境在不断地改变,商业银行本身技术等各方面的条件也在发生改变,如果样本期选择过长,不便于进行效率值的比较,因此,选用2001—2009年作为样本期。根据2002—2010年《中国金融年鉴》及各银行2001—2009年年度报表整理出投入产出指标原始数据,数据描述性统计如表1(表中,N=126)。

3.2 评价结果分析

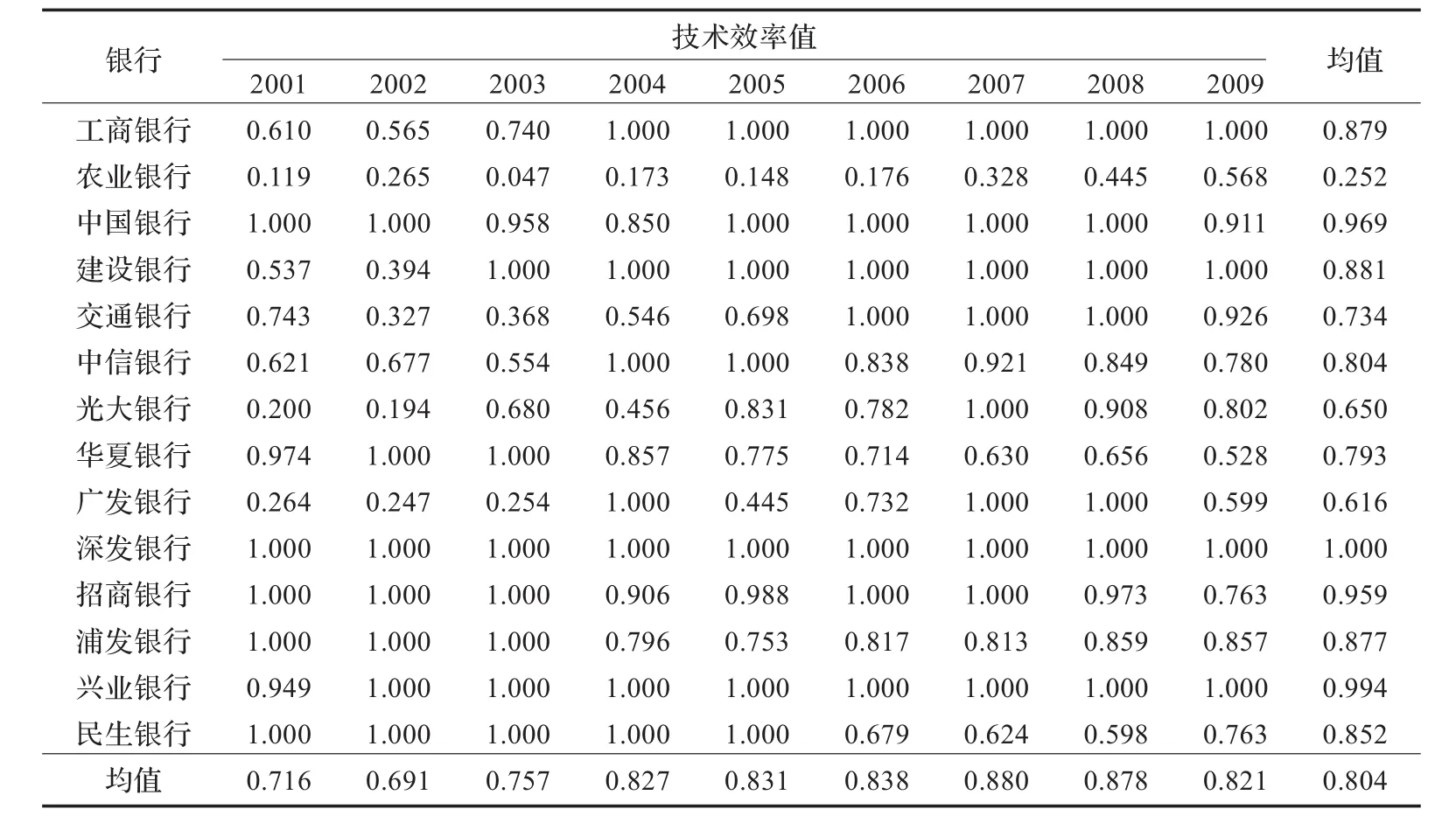

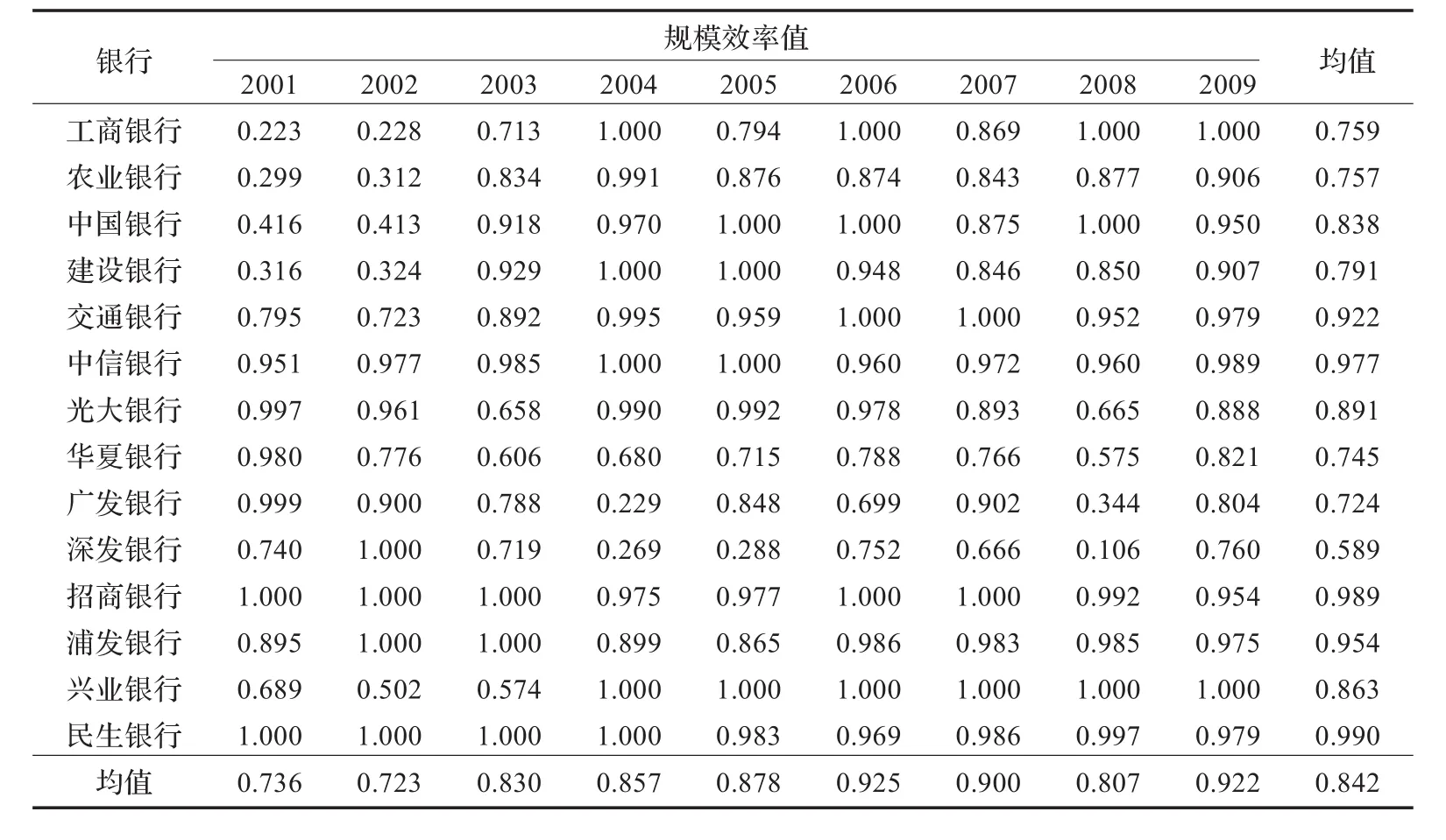

基于上述DEA模型,运用Lingo11.0软件,得到如表2~表4效率值。

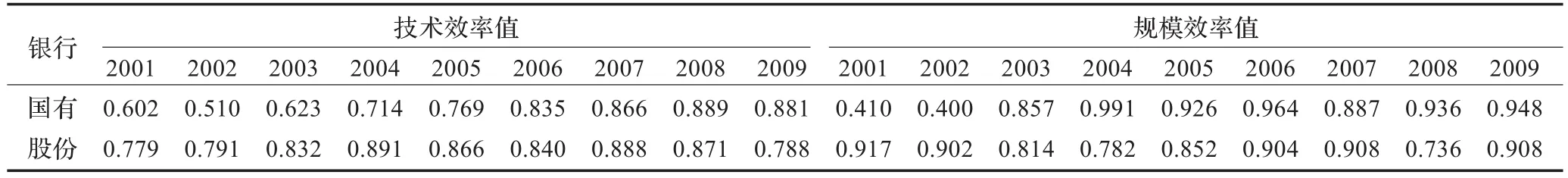

由表2~表4可得出如下结论:

(1)我国银行业整体效率偏低。无论是技术效率还是规模效率,其均值都不高。就技术效率而言,深发银行9年中始终有效,其次为兴业银行(0.994),最低为中国农业银行,效率值仅0.252;但从规模效率角度,最高的为民生银行(0.990),其次为招商银行(0.989),意外的是规模效率最低是竟也是深发银行。表明深发银行技术水平很高,但规模不足,需要扩大经营规模,而中国农业银行既要提升技术水平,又要缩小业务规模,以进一步提升整体效率。此外,国内银行中,招商银行的技术效率与规模效率均较高,其业务经营达到了较优的状态。

表1 投入产出指标及影响因素所有年份描述性统计

表2 各银行2001—2009年技术效率值

表3 各银行2001—2009年规模效率值

表4 国有控股银行与股份制商业银行效率比较

(2)我国银行业效率波动较大。表现为,一方面,除深发银行的技术效率外,其余银行9年中效率值始终处于波动中,其中农业银行的技术效率,光大银行、华夏银行、广发银行与深发银行的规模效率一直无效;另一方面,从时间序列上看,两种效率都表现出一定的上升趋势。这意味着,尽管国内的银行业效率不稳定,但从长期来看,随着国家金融监管与市场成熟度的不断提升,银行业经营总体趋好。

(3)整体上,国有控股商业银行效率不及股份制商业银行。尤其表现在技术效率上,除2008、2009年外,基本上股份制银行的技术均高于国有控股银行。但在规模效率比较上,尽管两类银行均无效,但股份制商业银行规模小的不足要超过国有控股银行的机构臃肿,表明对于整个银行业来说,适度的经营规模是未来提升效率的共同选择。

4 内部风险影响因素分析

4.1 模型变量设定

基于DEA的效率值是银行间效率的综合比较,是银行业整体业态与各银行自身特点共同作用的结果,其对于无效或弱有效决策单元如何提升效率值,所能提供的有效策略十分有限。当前,我国银行业内控风险明显上升,为判断银行内部风险因素对于上述效率值的影响,需要运用基于面板数据的参数方法展开分析。

实际上,影响商业银行效率的因素是多方面的,而内控方面的因素当前显得尤为重要。一方面,它揭示和确认了影响银行效率的内部相关因素,可以从银行自身来对症解决问题;另一方面,它可以确认哪些因素对银行效率影响比较显著及这些因素以何种方式影响银行效率,使我国商业银行在以后的经营活动过程中,能够更加重视这些因素,最终提高银行自身效率。同时,银行效率影响因素的研究还可以为银行监管部门采取相应的措施来防范和化解银行风险提供科学的理论依据。参考文献[10-11],选择具体的银行财务指标进行分析,但在财务专家的建议下,将绝对单一的财务调整为相对指标。具体包括:资产配置能力(贷存比作为商业银行资产配置的主要指标)、资产收益率(税前利润除以总资产表示)、权益比率(股东权益除以总资产表示)、银行资产规模(以银行的总资产数量的对数值表示银行的规模)。这些指标的相关数据主要来源于凤凰网与《中国金融年鉴》中的各大银行年报。

4.2 实证分析讨论

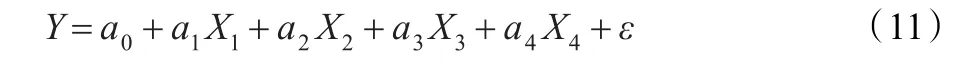

拟用以下回归模型对上表中的数据做回归分析:

其中,Y表示效率,X1表示资产配置能力,X2表示资产收益率,X3表示权益比率,X4表示银行资产规模,ε表示随机误差项。

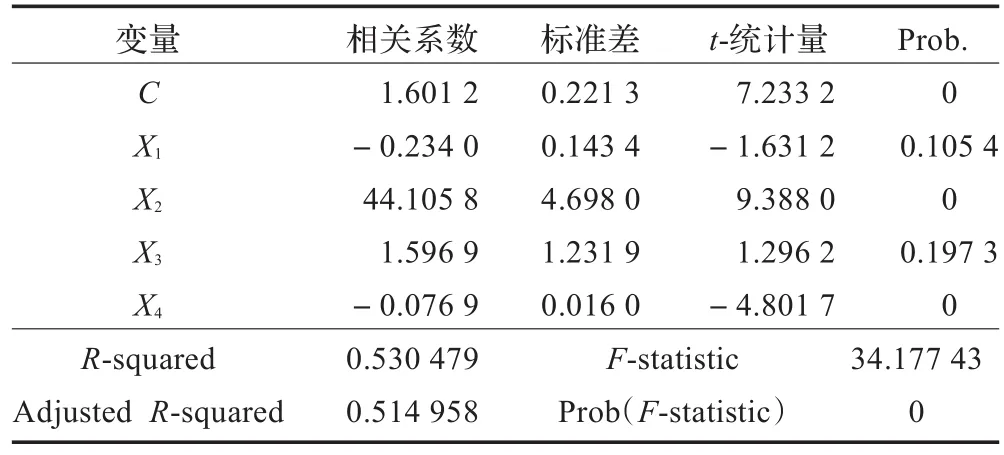

运用Eviews软件对商业银行规模经济的主要影响因素进行多元回归分析,其结果如表5。

表5 四项因素分析结果

从表5可以看出,各自变量与因变量之间的相关程度稍弱,表明回归方程在解释力不足。该模型的可决系数R2是0.53,修正后的可决系数R2是0.51,这说明模型对样本的拟合一般。F统计量=34.18,其相应的概率值为0,F检验通过,但X1、X3均未通过t检验,可能存在多重共线性,需进行逐步回归。

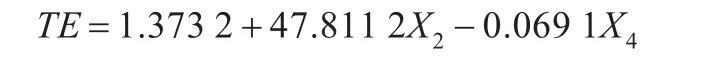

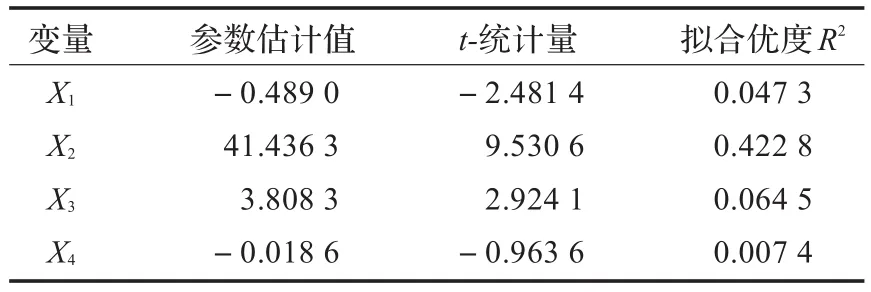

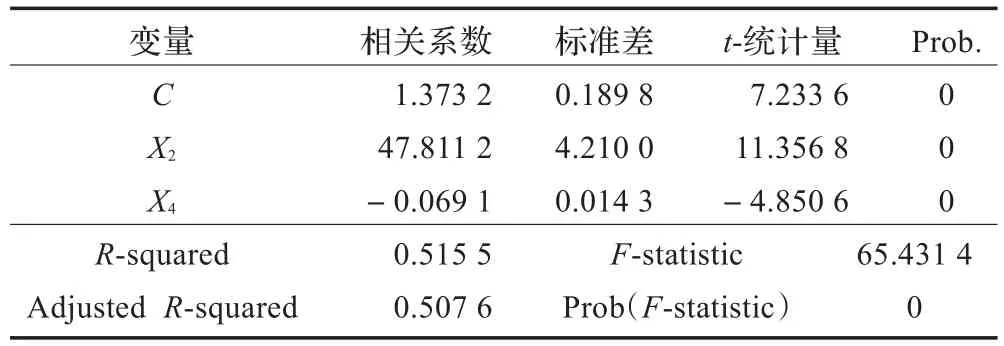

由表6~表7可剔除因素X1和X3,最终得到多元回归结果方程:

表6 各解释变量的一元回归结果

表7 逐步回归结果

回归方程的拟合优度R2=0.515 5,F统计量=65.431 4,其相应的概率值为0,检验通过,因此回归方程是消除多重共线性后得到的估计结果。模型在p值小于0.05的水平上显著,线性模型的建立是恰当的,资产收益率和银行资产规模与被解释变量技术效率之间存在显著线性关系。研究结果表明:

(1)贷存比与银行的技术效率之间呈负相关关系。贷存比越低,银行资产配置能力越强,银行的效率值就越高。资产的配置能力反映的是一个银行自身对于资产的处理能力,合理有效地处理这些资产理论上会导致银行效率的提高。这一结论在理论上表明,首先商业银行必须选择合适的存贷款规模,并努力降低贷款对存款比例,以应对来自政策与市场中的风险,而不可一味地求大求多;其次,从风险规避角度看,商业银行应该将业务重点从现有的政策作用下的存贷业务转向更有潜力的中间业务,这不仅能有效降低存贷业务中的政策风险,也有利于商业银行拓展更大的市场空间。近年来所发生的多起银行高额骗贷事件,多是假以吸收存款之名行信贷诈骗之实,这恰好印证了商业银行资产配置能力对企业内控风险的重要影响,需要金融监管机构与地方政府共同关注。

(2)资产收益率与银行技术效率显著正相关。商业银行资产收益率越高,表明资产利用效果越好,说明银行在增加收入和节约资金使用成本等方面取得了良好的效果,将能有效地降低商业银行内控风险。当前,商业银行金融产品高度同质化导致市场竞争过度,如何开发异质性的产品,以开辟新的市场空间,既是商业银行规避经营风险的重要途径,也是金融监管部门激励金融市场创新的重要作用点。

(3)权益比率对银行的技术效率影响有正相关关系。事实上股东权益越大,资产负债比率就越小,银行财务风险就越小,偿还长期债务的能力就越强。尽管表4表明整体上国有控股银行的技术效率偏低,但从时间序列上分析,自2005年之后,国有控股商业银行中的工商银行、中国银行与建设银行,其技术效率与规模均得到了极大地提升,相反中小型的股份制银行的规模效率波动非常明显,其面临更大的市场风险,更容易受到外部冲击。这意味着,中小型股份制银行如果能不断提升股东权益,将有利于其控制银行内控风险。

(4)银行资产规模与银行技术效率存在较为微弱的负相关关系。实证研究结果表明二者有显著相关性,这也解释了现实社会中规模大的银行并不意味着其技术效率就高。相比民生、浦发、华夏、兴业银行等股份制商业银行,国有商业银行的资产规模与存款规模要大得多,但是大规模并没有带来更高的收入,相反却导致国有商业银行的获利能力远远低于股份制商业银行。资产规模的盲目扩张并不意味着银行经营效率的提高,并不一定能带动银行的效率提高,银行更应关注的是资产质量和对资产的有效利用情况,这表明国有商业银行一味追求存贷款规模本身就存在较大的市场风险。

5 结束语

以国内14家上市商业银行为例,通过运用DEA方法对商业银行运营技术效率与规模效率对比,从银行内控风险角度对影响效率分布相关因素进行分析,得出如下结论:(1)我国商业银行效率普遍较低,尤其是国有控股银行的效率更低,而从时间序列分析,我国商业银行效率整体上呈上升趋势,其中新兴商业银行的效率上升趋势尤为明显;(2)商业银行股权结构不同,对应效率偏低的原因也不一样,主要表现在,国有控股银行的低效既源于较低的技术效率,还包括过大的经营规模,而中小型股份银行其规模不足则是主要原因;(3)运用回归分析,实证分析表明:贷存比与银行的技术效率之间呈负相关关系,资产收益率与银行技术效率显著正相关,权益比率对银行的技术效率影响有正相关关系,银行资产规模与银行技术效率存在较为微弱的负相关关系,影响银行内控风险的主要因素为银行的资产收益率与银行资产规模。基于上述结论,为降低银行内控风险,建议落实降低不良贷款规模,努力发展中间业务加强金融产品创新,选择合适的经营规模等政策。

[1]Berger A N,Humphre D B.Efficiency of financial institutions:international survey and directions for future research[J]. European Journal of Operational Research,1997,98:175-212.

[2]Charnes A,Cooper W W,Rhodes E.Measuring efficiency of decisionmakingunits[J].EuropeanJournalofOperational Research,1978(2):429-444.

[3]Sherman H D,Gold F.Bank branch operating efficiency:evaluation with Data Envelopment Analysis[J].Journal of Banking and Finance,1985,9(2):297-316.

[4]杨宝臣,刘铮,高春阳.商业银行有效性评价方法[J].管理工程学报,1999,13(1):13-18.

[5]谢朝华,断军山.基于DEA方法的我国商业银行X-效率研究[J].中国管理科学,2005,13(4):120-128.

[6]迟国泰,杨德,吴珊珊.基于DEA方法的中国商业银行综合效率研究[J].中国管理科学,2006,14(5):52-61.

[7]朱南,卓贤,董屹.关于我国国有商业银行效率的实证分析和改革策略[J].管理世界,2004,19(2):18-26.

[8]唐云鹤,梁樑,杨锋,等.商业银行运营效率的综合评价与敏感度分析[J].管理学报,2010,7(3):359-362.

[9]马伟,王卫平,杨锋.考虑服务水平的商业银行综合效率评价研究[J].运筹与管理,2012,21(2):205-211.

[10]李晓庆,刘湘斌.我国商业银行效率测度和影响因素分析[J].上海财经大学学报,2005,7(4):16-22.

[11]王锦慧,蓝发钦.基于DEA的我国商业银行效率研究:1994—2006[J].四川大学学报,2008,9(4):94-101.

[12]张维,李玉霜.基于DEA技术的城市商业银行内控评价研究[J].系统工程理论与实践,2001,21(7):38-42.

[13]Cook W D,Seiford L M.Data Envelopment Analysis(DEA)—thirty years on[J].European Journal of Operational Research,2009,192:1-17.

TANG Linbing1,TAN Qingmei1,WU Huaqing2

1.College of Economics and Management,Nanjing University of Aeronautics and Astronautics,Nanjing 210016,China

2.School of Economics,Hefei University of Technology,Hefei 230009,China

After China’s accession to the WTO,the competition among Chinese and foreign banks becomes an increasingly competitive,therefore Chinese banks are facing multiple challenges especially for reasons of the immature supervision of financial market and policy dependency of commercial banks.Considering this backgrounds,this paper,based on Data Envelopment Analysis(DEA)method,firstly evaluates the technology and scale efficiency of 14 listed commercial banks in China,then constructs econometrical models to analyze their internal control risk factors.The research results show that the ratio of deposit and loan is negatively related to the efficiency of commercial banks in China,the assets profit ratio is outstandingly and positively related to the efficiency,the rights and interests ratio is positively related to the efficiency,and the asset size is a little negatively related to the efficiency.The internal control risk factors affecting the banks’efficiency are the return on assets and asset sizes.Finally,the paper makes some policy recommendations,such as reducing the size of the non-performing loans,developing intermediary business and financial product innovation,selecting the appropriate operational scale,and so on.

commercial banks;efficiency evaluation;Data Envelopment Analysis(DEA);internal control risk factors

入世以来,商业银行之间的竞争日益激烈,金融市场监管的不成熟与银行的政策依赖性不断显现,国内银行业正面临多重考验。为提高我国商业银行的效率,运用DEA方法对我国14家商业银行的技术效率和规模效率进行测度,再建立计量模型对影响我国商业银行效率的内控风险因素进行实证分析。研究发现:贷存比与银行的技术效率之间呈负相关关系;资产收益率与银行技术效率显著正相关;权益比率对银行的技术效率影响有正相关关系;银行资产规模与银行技术效率存在较为微弱的负相关关系,影响银行内控风险的主要因素为银行的资产收益率与银行资产规模。基于上述结论,为降低银行内控风险,建议落实降低不良贷款规模,努力发展中间业务,加强金融产品创新,选择合适的经营规模等政策。

商业银行;效率评价;数据包络分析;内控风险因素

A

F224.3;TP391

10.3778/j.issn.1002-8331.1304-0304

TANG Linbing,TAN Qingmei,WU Huaqing.Efficiency and internal control risk factors analysis of commercial banks. Computer Engineering and Applications,2013,49(19):11-15.

国家自然科学基金(No.71073079);南京航空航天大学产学研理论研究专项(No.NC2012009);江苏省社科应用研究、文化精品课题(No.12SYB-014)。

唐林兵(1978—),男,博士生,研究方向:金融风险管理,项目管理;谭清美(1961—),男,博士生导师,研究方向:国防工业经济研究等;吴华清(1976—),男,博士,副教授,硕士生导师,研究方向:产业经济学,决策分析等。E-mail:franktang@ustc.edu

2013-04-22

2013-06-15

1002-8331(2013)19-0011-05

CNKI出版日期:2013-06-18http://www.cnki.net/kcms/detail/11.2127.TP.20130618.1600.008.html