商业银行非利息收入、市场竞争与风险承担的实证检验

余雪飞,宋清华

(中南财经政法大学金融学院,武汉430073)

0 引言

近年来,中国商业银行非利息收入增长迅速,以16家上市银行的整体数据来看,以2000年为基期,2011年非利息收入增长了约17.7倍,平均增速为24.1%;以2004年为基期,2011年非利息收入增长了约7.7倍,平均增速为29.9%,而银行个体的非利息收入增长显示出更大的差异。银行风险波动是多因素合力作用的结果,因此需要控制好其他重要的控制变量来排除其他干扰量,以检测非利息收入对银行风险的影响,本文利用中国银行业数据,从实证的角度探讨这一问题。

1 研究假说的提出

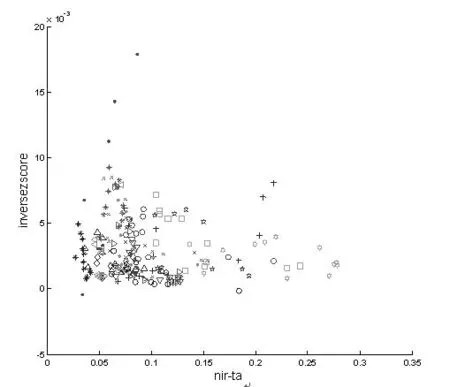

从国内外相关文献看,非利息收入具有稳定银行收入的作用,收入的分散化能够降低银行风险;但同样存在着非利息收入加大银行收入波动性的证据,非利息收入对银行风险的影响存在正负双向的作用力,非利息收入与银行风险可能存在着非线性关系,如图1,我们以中国17家商业银行数据为例,绘制了非利息收入与银行风险的面板散点图,可以直观看出两者之间的关系并非是线性的,因此我们提出假说一:商业银行非利息收入与银行风险存在非线性关系,商业银行非利息收入受到其银行规模的非对称影响。

图1 非利息收入与银行风险面板数据散点图

关于银行竞争程度对银行风险的影响,文献的结论也不相同。银行竞争对银行风险的影响是一个不可忽视的重要变量,由于我国银行业是从完全垄断向垄断竞争过度,对于完全垄断的弊端来说,我们认为银行竞争在一定程度上能减少银行风险,因此提出假说2:银行竞争程度的提高将降低银行风险。

2 数据、变量及实证模型

2.1 样本数据

本文以中国17家商业银行作为研究对象,16家上市银行加上平安银行,由于1999年前部分银行的非利息收入为负值,因此测度非利息收入对银行风险影响的时间跨度选择为2000~2011年,测度银行风险及银行竞争程度的时间跨度选择为1998~2011年。全部数据来自Bankscope数据库、历年中国金融年鉴及各商业银行财务报表。

2.2 变量构造

⑴银行风险

与大部分文献一样(最早可追溯到Roy(1952)),本文用银行破产风险Z-score作为银行风险的代理变量。当银行的损失超过所有者权益,即认为银行破产,银行破产的概率可表示为:

E表示股本,即净资产;A表示总资产;π表示税后利润,r资产收益率,u为r的期望,δ2为r的方差;k为资本资产率。即破产发生的最大概率为:

本文用原Z值定义的倒数Inverse Z-score,简写为IZ,其值越高,风险越大。

⑵非利息收入

一般文献中采用非利息收入占总收入比重来衡量非利息收入的相对值,但本文假设立足于总资产的门限效应,因此以商业银行非利息收入占总资产的比重来衡量。

⑶银行竞争程度指数

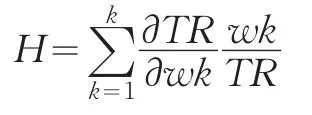

采用Panzar and Rosse(1987)[1]的方法,用各要素价格对收入的弹性之和来反映银行间的竞争程度,H指数为:

H≤0,为完全垄断;0<H<1,为垄断竞争;H=1,为完全竞争。参考Yildirim and Philippatos(2007)[2],将银行竞争程度H值通过一个对数线性化的模型估计出来:

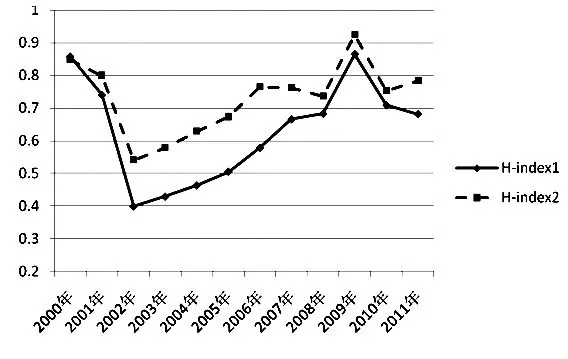

因变量lntr为总资产收益率的自然对数,总资产收益率用总收入与总资产的比值来表示,要素投入分为利息成本ie、非利息成本oe、人力成本pe;利息成本等于利息支出与生息资产的比率,非利息成本为非利息支出占总资产的比率,人力成本为银行员工薪酬占总资产的比率,控制变量选取总资产ta、总贷款/总资产gl_ta。由于2004年前的员工薪酬没有单独核算,而是并计入非利息支出,这里将采取两种方案来估计H值,一种是根据金融业薪酬平均水平变动及各银行营业费用变动来估算2004年前的员工薪酬,另一种方案是将要素投入只分为利息成本与非利息成本,篇幅所限,H值测算表没有给出,但可参见图2,H值不同算法下的趋势基本一致:从2002年至今,银行竞争程度不断加强,不影响后文的进一步实证。

图2 H值不同算法的比较

⑷其他控制变量

我们用银行的总资产ta来衡量银行的规模,以总贷款占总资产比重gl_ta来衡量其贷款相对值。为了对宏观经济变动的主要变量进行控制,本文用lnM2来衡量货币的流动性,实际GDP的自然对数lngdp来衡量经济总体的发展状况,用房价指数hp来控制房地产业发展对银行风险的影响。

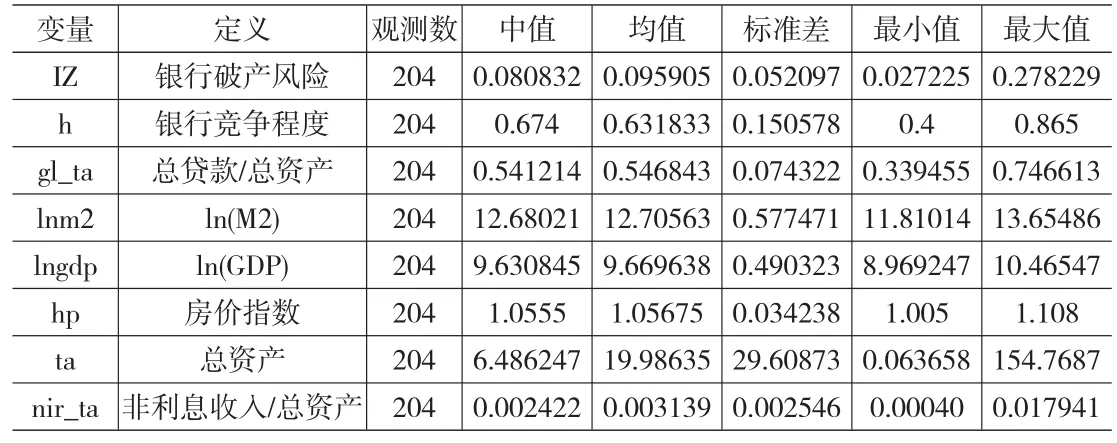

表1 面板门限回归相关变量定义与统计描述

2.3 面板门限回归模型

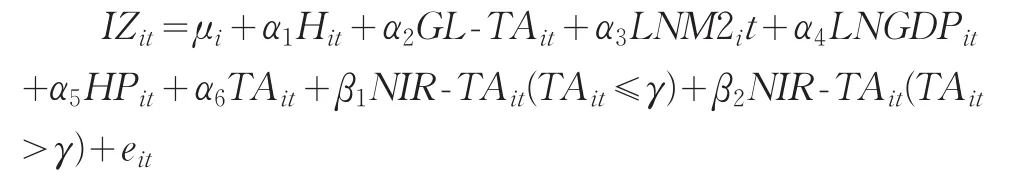

面板门限回归模型是近年来发展起来的非线性计量经济学模型,由Bruce Hansen(1999)[3]提出,其全面革新了分组检验方法。在计算出商业银行风险及银行竞争程度后,我们结合银行资产规模影响非利息收入,非利息收入影响银行风险的逻辑设立多元面板门限回归模型对前述假设进行检验,具体形式如下:

式中i、t分别表示个体与时间,总资产tait为门限解释变量,γ为门限值,非利息收入占总资产比率nir_tait为门限被解释变量,μi为个体特征,eit~iid.N(0,σ2)为随机扰动项,其他变量含义对照表1,其中均值超出中值的变量有银行破产风险IZ,总资产ta及非利息收入占总资产的比率nir_ta,其分别意味着较大的风险集中在少数个体上,大部分资产被少数银行主宰,少数银行的非利息收入增长超出剩余的多数。

3 实证分析与结果

3.1 门限效应检验

表2 门限效应检验

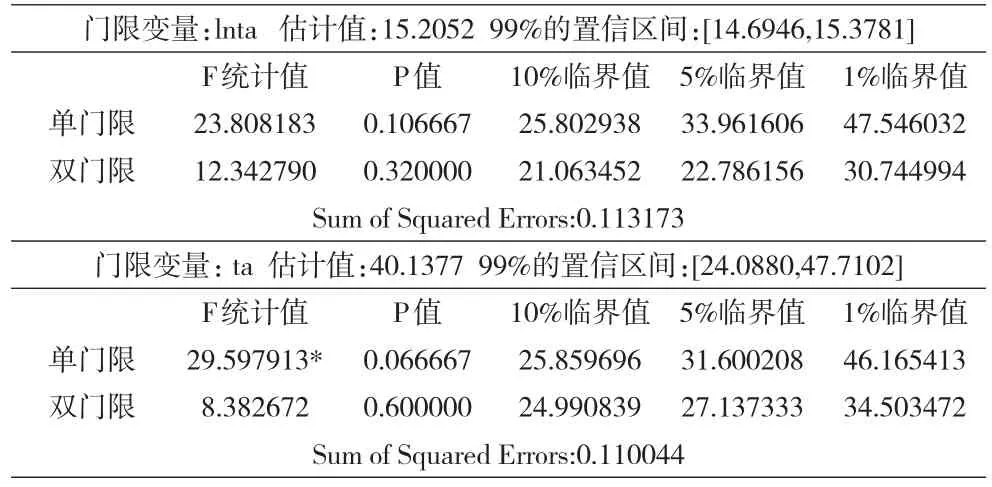

假设根据数据基本特征及图形特征预判断非利息收入与银行风险为非线性关系,即存在门限效应,根据Bruce Hansen(1999)[3]的检验方法进一步从数理上检验是否存在门限效应。首先对门限解释变量排序,依次估计各门限值下的残差平方和,找到最小残差平方和对应的门限估计值,通过Bootstrap500次模拟似然比检验统计量及其临界值以检验是否存在门限效应。我们分别以银行总资产的自然对数与总资产作为门限解释变量,表2上半部报告了lnta门限检验的F值及P值,从中可见单门限效应不太显著,但P值等于0.106667,接近10%的显著水平,双门槛假设没有通过检验,可能的原因是总资产的自然对数缩小了总资产间的差异;表2下半部报告了ta门限检验的F值及P值,其显示单门限在10%的显著性水平上通过检验,双门槛假设没有通过检验,单门限估计值为40.1377千亿元。因此,非利息收入与银行风险之间的非线性关系得到验证。

3.2 门限模型估计

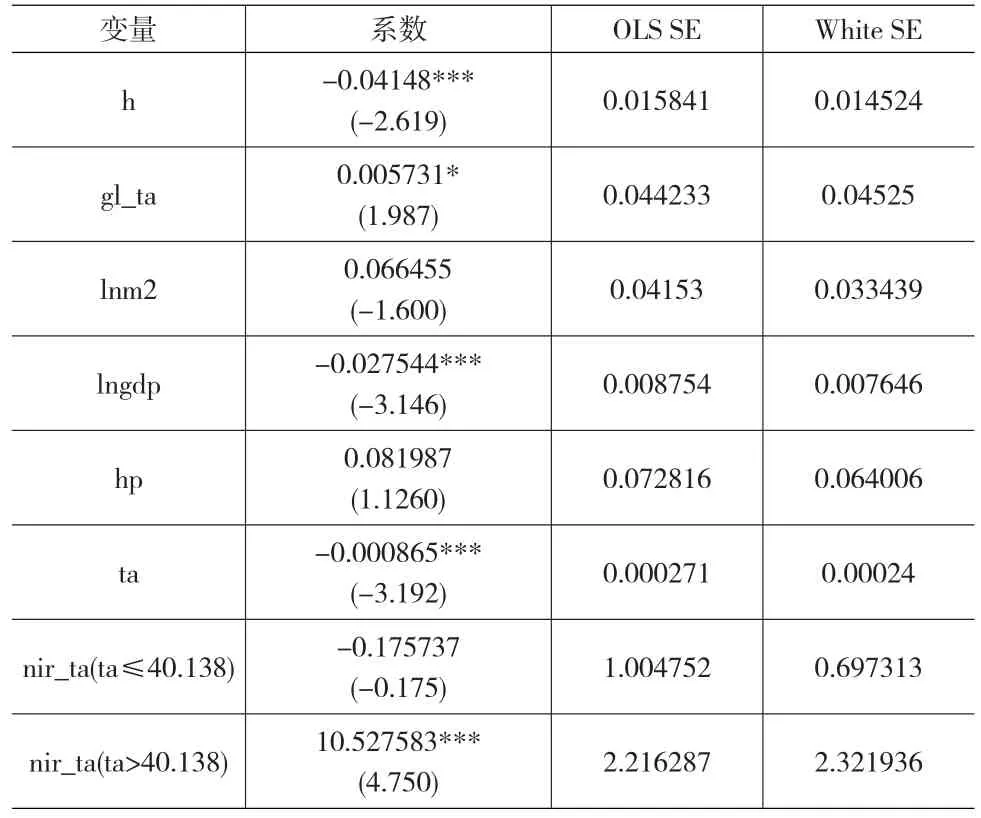

表3 面板门限模型估计结果

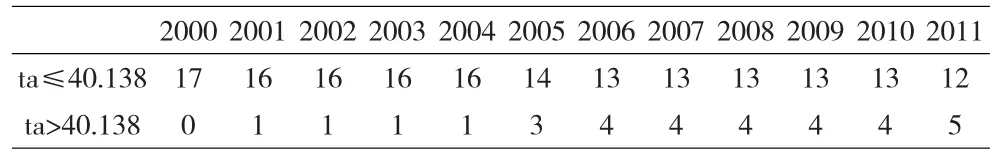

由表3可知,银行竞争程度H值估计系数显著为负,H值越大表明商业银行竞争程度越高,其与商业银行风险负向相关,表明商业银行竞争程度越高,越利于降低银行风险。以银行资产ta=4.0138万亿为门限值划分区制,当银行资产低于4万亿时,非利息收入与银行风险间的相关性并不显著;而银行资产规模超过4万亿时,非利息收入的估计系数显著为正,非利息收入的增加加大了商业银行风险,这与黄隽,章艳红(2010)[4]用美国银行数据估计的结果一致。表3还给出了GLS估计的怀特稳健标准差,以防止模型残差存在异方差、自相关,OLS估计标准差与怀特稳健标准差差别不大表明残差不存在异方差、自相关。如表4,根据门限变量与门限值的大小关系,将样本划分为低区制和高区制两个区间,随着银行业规模的不断扩大,步入高区制中的银行为工商银行,建设银行,中国银行,农业银行及交通银行,表明近年来,国有5大银行非利息收入的快速增长加大了其破产风险。

表4 历年各银行的区制分布

我们采用的银行风险变量为Inverse Z-score,数理核算上看,其主要受到资产收益率波动与资本资产率变动的影响,我们从银行资产规模,非利息收入波动如何影响资产收益率与资本资产率变动的角度来解释上述实证结果产生的可能原因:

⑴大而不倒下的代理成本。2000~2011年5大行资产占17家银行资产均值约81.9%,总收入占比均值约82.3%,“大而不倒”的特征下,商业银行中间业务的展开更倾向于高收益高风险的业务,存在更高的代理成本,将增大资产收益率的波动而造成IZ值上升。

⑵资本约束。一般来说大银行的资本调整成本要大于小规模银行,因为调整的绝对额过大。一方面由于巴塞尔协议三的资本要求生效日逐渐逼近,另一方面受到紧缩货币政策的影响,大银行需要准备更多的资本,大银行在规避资本约束压力时,会倾向于展开更多的无资本要求的中间业务,或者纯粹的逃避贷款限额约束转为开展类贷款的中间业务。

⑶趋同的中间业务。非利息收入中约67.3%的贡献来自于手续费的增长,非利息收入与净利息收入绝对值的相关系数高达约0.97,相对值相关系数也有约0.3,根据投资组合理论,非利息收入参与的多元化不可能降低这种资产组合的风险。

4 结论

本文选取2000~2011年中国17家商业银行作为研究对象,建立面板门限模型考察非利息收入、银行竞争程度对银行风险的影响。估算结果显示银行风险与银行竞争程度呈负向关系;当银行总资产规模超过约4万亿后,银行风险与非利息收入呈正向关系,资产规模低于4万亿,非利息收入与银行风险间的关系不显著。本文认为资本约束的增强,货币政策的趋紧及利率市场化进程的推进这三种因素推动了近年非利息收入的增长,大银行相比小银行来说,拥有更大的资本调整成本,也存在更大的倾向去规避这种资本约束。且资产规模“大而不倒”的特权将驱使大银行展开高收益高风险的业务,增加了非利息收入的波动,导致总收入的波动增加,进而显示在Inverse Z-score的变化上。因此,需要加大对大规模银行中间业务的监管强度,同时要根据宏观经济走势合理的调整银行资本约束;需要进一步引导银行业间展开充分的竞争,在市场约束力下建立起真正的多元化收入结构来降低银行风险。

[1]Panzar C.John,Rosse N.James.Testing For"Monopoly"Equilibrium[J].The Journal of Industrial Economics,1987,(35).

[2]Yildirima H.Semih,Philippatos George C.Restructuring,Consolida⁃tion and Competition in Latin American Banking Markets[J].Journal of Banking&Finance,2007,(31).

[3]Bruce E.Hansen.Threshold Effects in Non-dynamic Panels:Estima⁃tion,Testing,and Inference[J].Journal of Econometrics,1999,(93).

[4]黄隽,章艳红.商业银行的风险:规模和非利息收入[J].金融研究,2010,(6).