GP忙吆喝

对一家PE基金的管理人陈健(化名)而言,接下来的一周特别难熬。他必须将基金已投资项目的核心财务数据、对赌协议条款及现有基金出资人(LP)的出资状况,悉数发给两位身价过亿的企业家。

他必须争取这两位企业家出资买断原LP的基金份额,以避免基金募资规模缩水。然而,成功率有多高,他却直言没有把握。

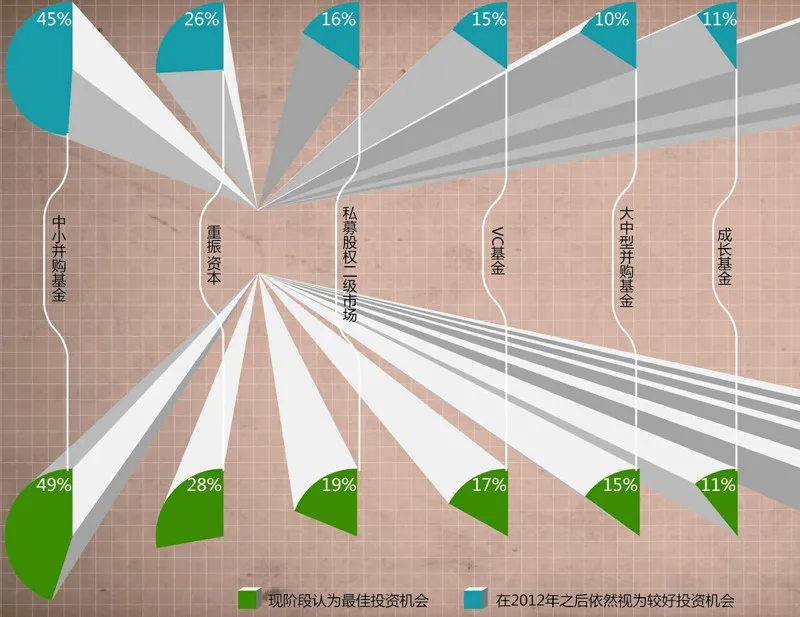

随着国内PE基金募资渐行渐难,这个被陈健视为“神秘地带”的私募股权二级市场(Private Equity Secondary Market)却迎来黄金发展期,从LP转让单一项目股权,到出售PE基金份额,绝大多数PE基金都面临各类LP断供窘境。

据清科集团研究显示,目前有转让基金份额需要的PE基金,大致分成三类,一是二次募资过程出现募资困难的新PE基金(First Time Fund),二是中国团队面临解散的外资VC基金需要套现手里的投资组合,三是部分受困银根收紧而资金链紧张的LP急需套现基金分额或投资组合。但接盘者却只需要一项先决条件——充足的资金。

“两位身价过亿的企hAplRm3J0T5SC8ZBoHBLVw==业家,其实是基金LP介绍过来的。”陈健透露,由于银根收紧与企业现金流短缺,后者发现自己承诺资金已无法全部到账,为了避免LP违约的惩罚性条款——包括基金管理人(GP)有权将他们持有的基金份额以偏低折扣出售给其他LP,他们通过关系找到这两位企业家接盘。

然而最初的投资沟通,并不顺畅。陈健花了几天和两位企业家介绍基金投资理念与已投资项目进展,但对方更加关心实际的投资价格。

目前,陈健管理的PE基金主要是委托第三方会计机构“计算”基金财务数据,其中对未上市的投资项目估值方面,如果被投资项目未来12个月可能上市,按同行业同规模上市公司估值8.5折计算;12个月以后才能上市,则按7折计算估值。

但在两位企业家眼里,这个估值体系所对应的基金份额价格偏高了。

“他们曾私下询问,有意转让基金份额的LP,是不是有意高价套现自己的基金份额?”陈健回忆说,这两位企业家之所以产生疑问,主要是当前一级市场PRE-IPO价格对应的市盈率远远高于二级市场同类公司股票市盈率。

正是对转让基金份额的怀疑,让他们一再要求陈健必须将核心财务数据、对赌协议条款及现有基金LP出资状况全部发给他们供投资参考,其中包括无需向LP公开的股权回购条款(未在约定时间IPO才执行)。

和陈健相似,石育斌也遇到了这样的难题。2009年,当时身份仍是锦天城律师事务所合伙人的石育斌在上海创立基母创业投资企业(下称基母基金),这是国内首支专门投资PE二级市场的基金。

经历两年的运作与管理,基母基金已募集5亿元,主要用于购买国内优秀PE基金的LP基金份额;当基母基金不适合购买某只基金LP份额时,石育斌打算协助LP寻找买家,从中根据交易量大小收取3%-0.5%的佣金。

摆在石育斌面前的挑战是,如何对优秀GP投资管理能力作量化估值——在私募股权二级市场的估值体系里,除了判断PE基金分额对应项目投资组合当前账面价值,还需要关注基金份额未来能实现最大增值空间。而决定基金份额增值空间有多高,完全与GP投资管理能力息息相关。

尽管PRE-IPO在中国股权投资市场大行其道,对国内GP是否优秀的评定标准,却悄悄演变成“几个项目实现IPO”、“GP的项目储备能力”等。在陈健和石育斌看来,国内私募股权二级市场,GP投资管理能力往往被忽略,买卖双方谈判最多的,还是投资价格与项目IPO前景。

除此之外,当陈健向两位企业家提出能否用自有资金出资时,他们反而三缄其口。

“这也是LP基金份额转让过程中,最让GP担心的。”陈健透露,万一新LP以企业现金流吃紧或银行难以贷款为由,强调承诺出资无法到位,他又得重新张罗基金份额转让工作。

所幸的是,这两位企业家最后给出一种折中方案,即他们在出资购买原LP所转让基金份额的同时,必须附加“项目跟投”权,即如果他们觉得基金所投资项目存在高成长空间或短期IPO,有权以个人名义追加投资数千万元,但个人追加投资不准收取管理费,只享受一定的利润分红。

只是,陈健并没有一口答应,他担心基金其他出资人知道这项特别约定后,会以基金投资策略出现重大变化为由要求召开PE基金投资顾问委员会会议,对基金某些投资决策执行一票否决权。

“这就是私募股权二级市场的特点,交易规则相当松散,完全靠GP与潜在接盘者(新LP)自行协商达成某种协议。”汇发基金董事总经理王琦曾向记者表示,“如果买卖双方彼此不信任,往往会出现某些苛刻条款,颠覆PE基金投资决策流程。”

“但境内私募股权二级市场和境外完全不同。”他透露,境外接盘者基本是FOF与大型对冲基金公司,拥有一套完整的撮合交易、定价谈判,尽职调查的操作规范,甚至对个别优秀GP团队所管理的股权基金份额给予溢价收购,但境内参与PE基金份额转让的,主要是企业家与少数机构投资者,他们更相信这种现象主要来自原基金LP出现资金链短缺而“赔本”叫卖基金份额。(文/张硕制图/林星安)