中小企业板上市公司资本结构对其绩效的影响

——基于动态面板数据的实证

王先述

(吉首大学商学院,湖南吉首 416000)

中小企业板上市公司资本结构对其绩效的影响

——基于动态面板数据的实证

王先述

(吉首大学商学院,湖南吉首 416000)

通过中小企业板2004-2010年上市的38家公司数据样本,研究资本结构对公司绩效的影响。公司绩效具有动态特征,采用动态面板数据模型研究公司绩效与资本结构之间的关系。研究结果表明,不管采用资产负债率还是长期负债率作为资本结构的衡量,公司绩效与资本结构之间都不存在显著的正向或者负向联系。因为,在中小企业中还没有形成足以影响公司绩效的资本结构。要激励中小企业充分利用长期负债的利息税盾功能,必须增强股权融资的约束,同时大力发展企业债券市场。

中小企业;上市公司;资本结构;公司绩效

一、引言

公司资本结构对绩效产生的影响主要来自负债对公司治理的激励作用。研究发现,负债对公司治理有积极作用,也有消极的作用,从而对公司绩效也存在类似的作用。负债对公司绩效的积极作用包括:负债的股权结构效应能够优化公司的股权结构,从而降低代理成本;负债的控制权效应能让管理者慎重考虑破产对其声誉的影响,从而努力增加业绩以避免破产;负债的监督效应可以利用债权人对企业起到监督作用。负债对公司绩效的消极作用包括:由于债权人承担项目投资失败几乎全部的风险,负债的资产替代效应会导致债权人在债务条款中增加一些约束,从而增加代理成本;由于管理人的剩余索取权排在债权人之后,而且负债越高,管理人得到的剩余部分越少,因此高的负债会导致投资不足。增加负债能够通过降低资本成本来增加公司价值,因为负债的成本一般低于股权融资成本,但负债的增加会导致财务风险的增加,引致公司资本成本增加,从而导致公司价值降低。因此,客观上需要存在一个最佳的资本结构。

深圳中小企业板创立于2004年6月,截至2010年3月18日,其上市公司总数达到564家,流通市值1729.22亿元,总市值达到3656.45亿元,发展势头迅猛。中小企业板是中国资本市场的一个重要组成部分,其发行上市条件与主板市场相同,但要求的规模相对较小;上市后要遵循比主板市场更为严格的规则要求,其目的是为了提高公司治理结构和规范运作水平,通过增强信息披露透明度来保护投资者权益。中小企业板的设立为中小企业开辟了股权融资的渠道,在提高中小企业融资能力、改善资本结构的同时,完善中小企业公司治理结构,为进一步提升中小企业盈利能力创造了条件。但是,中小企业板上市公司的资本结构是否起到了促进盈利能力提升的作用呢?本文拟通过中小企业板2004-2010年上市的38家公司数据样本来回答这一问题。

二、文献综述

Modigliani和Miller(1958)开创性地提出了著名的MM定理,在一些列市场假设下,他们推断公司资本结构与经营绩效无关。①F.Modigliani,M.H.Miller.The Cost of Capital,Corporation Finance and the Theory of Investment[J].American Economic Review,1958,48(3):261-297.国内外学者关于资本结构理论的研究都是以MM理论为基础,大多通过对基本假设的放宽来使研究更加符合实际,至今已经形成了一套比较完善的理论体系。学者们放宽了假设条件,考虑了更多的影响资本结构的因素,包括税收、破产成本和代理成本等,形成了修正的MM定理,使得MM定理的原假设条件更加接近现实。

在考虑了更多的影响因素之后,学者们发现公司资本结构与绩效之间存在相关关系,但资本结构与公司绩效之间的相关关系究竟是怎样的,迄今为止还没有定论。Jensen、Meckling(1976)认为企业存在一个使价值最大化的资本结构。①M .C.Jensen,W.H.Meckling.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976,3(4):305 -360.Rajan、Zingalas(1995)对西方七国的数据进行了实证分析,发现公司盈利能力和资本结构之间的关系是负相关的。Jordan等人(1998)的研究表明企业的负债比与营业额之间没有直接的联系,企业负债比与获利率之间呈现正相关的关系。Frank、Goyal(2003)利用多重插补方法研究了美国非金融类公司50年来近20万个观察变量的数据,发现公司财务杠杆比率与绩效之间呈正相关关系。②M.Z.Frank,V.K.Goyal.Capital Structure Decisions[R].Working paper,University of British Columbia,2003.

国内学者对资本结构与绩效关系的研究也取得了很大进展,但结论不尽相同。择其要者有三:其一,公司绩效与资本结构之间呈正相关关系。王娟、杨凤林(1998)实证研究了筹资结构、净资产规模与盈利能力之间的关系,发现这三个指标之间具有正相关的关系。洪锡熙、沈艺峰(2000)实证分析了影响中国上市公司资本结构的因素,发现公司负债比例与盈利能力之间存在着正相关的关系。张佳林等人(2003)实证研究了中国电力行业上市公司绩效和资本结构之间的关系,发现两者之间呈正相关关系。③张佳林等:《电力行业上市公司资本结构与公司绩效的实证分析》,《湖南大学学报(社科版)》2003年第3期。牛建高等人(2009)对河北省民营企业资本结构与企业绩效的实证分析表明二者之间存在正相关关系。④牛建高等:《民营企业资本结构与企业绩效:基于河北省的实证分析》,《上海交通大学学报(哲社版)》2009年第4期。李庚寅、阳玲(2010)的研究表明,上市前后公司资产负债率均与盈利能力呈现正相关关系。⑤李庚寅、阳玲:《中小企业资本结构与盈利能力的实证研究》,《产经评论》2010年第1期。其二,公司绩效与资本结构之间呈负相关关系。陆正飞、辛宇(1998)采用多元线性回归分析了沪市1996年制造业A股上市公司中的35家机械及运输设备业企业的数据,发现公司获利能力与资本结构负相关。吕长江、韩慧博(2001)发现随着上市公司负债率的提高,每股收益与资产利润率都呈下降趋势。陈文浩、周雅君(2007)的研究表明,中国上市公司的负债比率与企业业绩之间的相关性并未因行业竞争程度的不同而不同,而是整体地呈现出一种负相关的趋势。⑥陈文浩、周雅君:《竞争战略、资本结构与企业业绩》,《财经研究》2007年第1期。芮莹心、许敏(2009)的研究表明,江苏板块上市公司资本结构与公司绩效之间呈负相关关系。⑦芮莹心、许敏:《江苏板块上市公司资本结构与公司业绩的实证研究》,《南京工业大学学报(社科版)》2009年第1期。其三,资本结构与公司绩效之间的关系不确定。张兆国等人(2007)发现资本结构与绩效之间关系的正负性与控制变量的选取相关,它们之间并不必然存在某种关系。⑧张兆国等:《资本结构与公司绩效——来自中国国有控股上市公司和民营上市公司的经验证据》,《中国软科学》2007年第12期。毛英、赵红(2010)的研究表明,在不同的行业资本结构与绩效之间的关系表现不一致,煤气、电力和水的生产供应行业公司资本结构与经营绩效存在正相关关系,其他上市公司经营绩效与资本结构之间存在负相关关系。⑨毛英、赵红:《基于EVA我国上市公司资本结构与经营绩效关系的实证研究》,《经济问题》2010年第5期。李嘉隽(2010)对中国航天类上市公司的公司绩效与资本结构之间的关系进行了研究,发现两者之间开始呈现出比较显著的负相关关系,但是在近两年开始表现出正相关的趋势。⑩李嘉隽:《中国航天类上市公司的资本结构与公司绩效实证研究》,《工业技术经济》2010年第3期。徐玉玲(2010)也认为上市公司的经营绩效与资本结构之间没有表现出一致的趋势,其基本特征是经营绩效随着负债比率的提高先上升,然后下降。

三、实证研究

(一)变量选择与实证模型

本文选择在已有研究中出现频率较高的变量。

1.因变量。反映企业绩效的指标主要有净资产收益率、企业成长性、托宾Q值等,从已有的研究来看,大多数文献都采用净资产收益率(ROE)来反映企业的绩效。净资产收益率反映企业所有者权益的报酬率。一般认为,净资产收益率越高,企业自有资本获取收益的能力越强,运营效益越好,对企业投资人、债权人的保证程度越高。故本文也采用净资产收益率作为被解释变量。

2.自变量。对资本结构中负债内涵的理解一直有两种观点:一种观点认为资本结构中的负债是指公司资产负债表中的所有负债;另一种观点则认为资本结构中的负债是指长期负债,短期负债不属于资本结构的范畴。两种观点都有其道理,但到底哪种观点是正确的,这不是本文讨论的重点,但为了增强本文结论的稳健性,对资本结构的衡量考虑了两个维度,即资产负债率(DAR)和长期负债比率(LDR),分别考察总负债和长期负债对企业盈利能力的影响。

3.控制变量。上一期的企业绩效(ROEt-1)。企业绩效通常都具有可持续性,以往业绩较好的公司,由于有了较好的发展基础,现在的业绩也会较好。本文为了考察企业绩效的这种动态变化特征,在控制变量中增加上一期的绩效变量。

股权结构(SS)会影响到企业绩效。高的股权集中度有可能带来一些负面影响,但对企业绩效而言,在股权集中度高的公司,同样的收益情况下,大股东得到的好处多于小股东,因此大股东有足够动力去监督经理,以此降低代理成本并提高企业绩效。本文用少数股东权益占股东权益之比来衡量公司的股权结构。

公司的经营业绩与公司成长性(CG)之间存在很强的关系,通常认为公司的预期成长能力对公司当期生产销售状况以及未来的经营情况有着显著的影响。为了准确地衡量公司绩效与资本结构之间的关系,本文控制公司成长性对企业绩效的影响,以营业收入的增长百分比表示公司成长性。

公司规模(SIZE)会影响公司的价值。国内外相关研究表明,公司规模可以影响到组织结构、决策能力和声誉,进而影响绩效。通常公司规模越大,越倾向于使用负债融资。另外,公司的规模越大,市场声誉就越高,从而使得投资者和消费者越信任公司,也越有利于公司的经营和发展。所以本文增加公司规模作为控制变量,并用公司期末总资产的自然对数来衡量。

其中,DR指两个变量:资产负债率(DAR)和长期负债比率(LDR)。

(二)实证结果分析

上市公司所处地区的经济发展水平、政策等外部环境以及时间因素也会影响到公司的盈利水平,因此必须控制个体效应和时间效应,要综合考虑个体特征、时间因素。那么,综合考虑这些因素以及滞后因变量的内生性问题,又必须使用动态面板数据模型进行参数的估计,本文采用Blundell、Bond(1998)的GMM估计方法进行实证分析。①R .Blundell,S.Bond.Initial conditions and moment restrictions in dynamic panel data models[J].Journal of Econometrics,1998(87):111 -143.

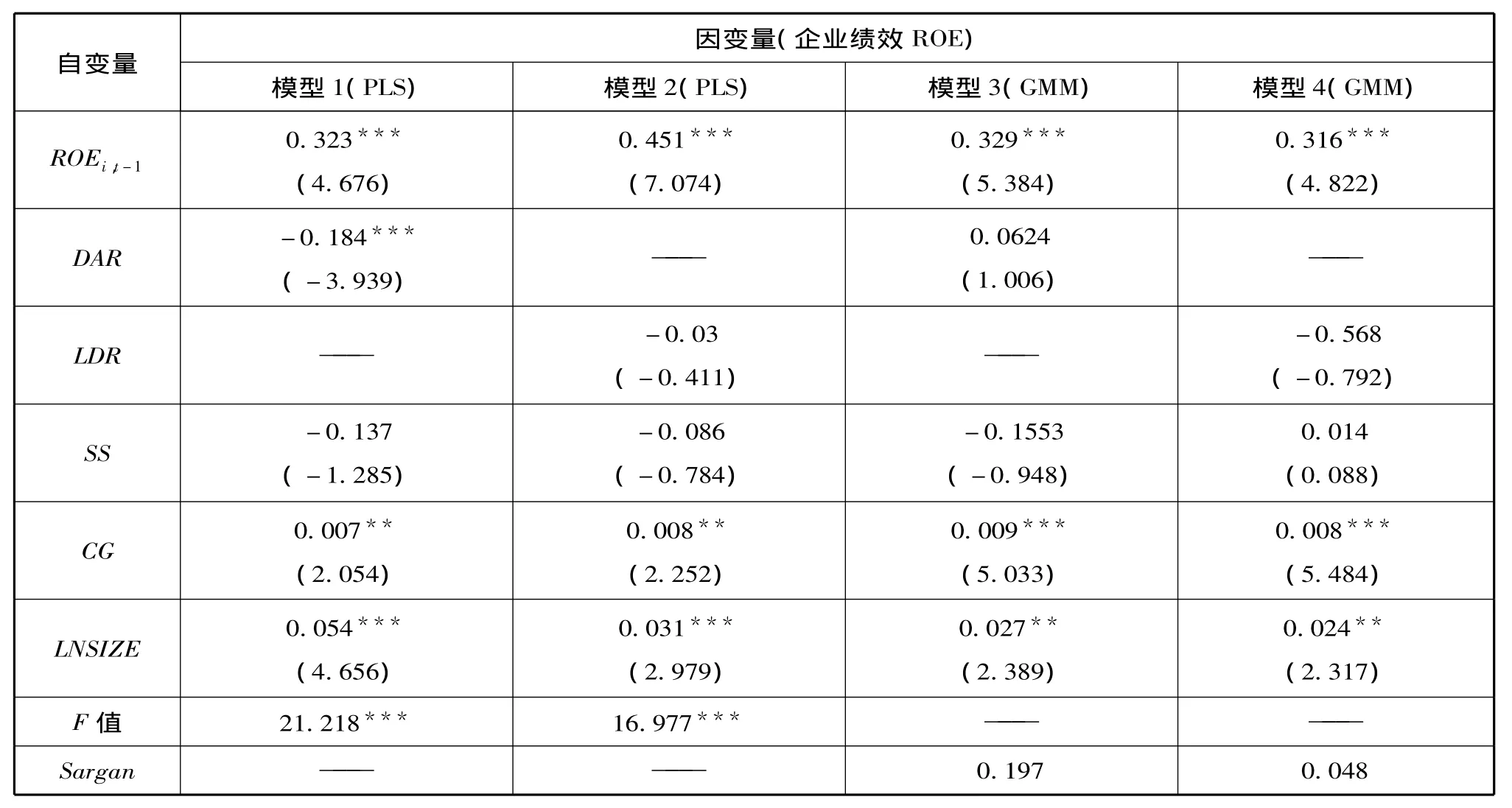

我们首先对变量进行协整检验以讨论回归分析的合理性。面板数据的协整检验方法主要有Pedroni(1999)、Kao(1999)提出的检验方法,这两种检验方法的原假设均为不存在协整关系,对面板数据回归中得到残差统计量进行检验。Luciano(2003)运用Monte Carlo模拟对协整检验的几种方法进行了比较,结果表明在T较小(大)时,Kao检验比Pedroni检验具有更高(低)的功效。②G.Luciano.On the Power of Panel Cointegration Tests:A Monte Carlo Comparison[J].Economics Letters,2003(80):105 -111.本文面板数据的时间周期为6,因此选用Kao构造的ADF统计量来做协整检验。结果表明,两个模型③两个模型的因变量均为ROE,自变量都包括SS、CG、lnSIZE、滞后一期的ROE,模型1中还包括LDR,模型2中还包括DAR。所对应的ADF统计量分别为-3.054和-2.137,都在0.05的水平上显著,因此拒绝不存在协整关系的零假设,说明两个模型中的变量之间存在长期稳定的关系。既然变量之间存在长期稳定的关系,那么我们就可以对变量进行回归分析,其结果是可信的。为了比较,我们报告使用PLS(面板最小二乘法)回归得到的结果,如表1所示。

模型1和模型2采用PLS进行回归,没有考虑滞后变量的内生性问题,用来作为GMM回归结果的比较。实证结果表明,不管采用何种方法进行回归,企业绩效的滞后项都具有高的显著性,也就是说,企业业绩是可持续的,即企业绩效具有动态性,说明本文采用动态计量模型进行实证分析是合理的。

模型3和模型4的结果表明,不管是资产负债率还是长期资产负债率对公司绩效均没有显著的影响,本文的实证结果证明了资本结构与公司绩效的无关性。另外,还得到了一些有趣的发现:四个模型的实证结果都表明公司成长性和公司规模对企业绩效有显著的影响,而股权结构对公司绩效无影响,这说明少数股东影响不了公司的经营决策,从而也难以对公司绩效产生影响。

四、结论与政策意义

本文利用动态面板数据模型实证研究了公司绩效与资本结构之间的关系,不管采用资产负债率还是长期负债率作为资本结构的衡量,结果都表明公司绩效与资本结构之间不存在显著的正向或负向联系。前文所述的关于负债对公司的积极和消极作用在中小企业中大体相当,从而对公司绩效无影响。究其原因,主要是因为在资本市场中公司偏好股权融资(具有更低的融资成本)。目前,我国商业银行在长期借贷市场和产权市场方面,还不是特别的发达,企业债券和金融债券市场发展相对于国债市场也非常滞后,公司的债权融资受到比较多的约束。另外,债券市场的流动性也远远低于股票市场。再加上我国关于公司股利政策的规定和会计制度也没有对公司股权融资支付现金红利做出硬性的规定,从而造成股权融资成本在某种意义上是零成本。所有这些原因都会导致绩效较好的公司如果能够通过股票市场获得资金,就没有动力去利用长期负债的利息税盾功能。对于中小企业而言,投资项目所需金额不大以及投资周期短,所需资金可以用自有资金或者短期贷款来满足,无需长期贷款,从而形成不了足以影响公司绩效的资本结构。因此,要激励中小企业充分利用长期负债的利息税盾功能,必须增强股权融资的约束,同时大力发展企业债券市场。根据实证研究结论,中小企业提高绩效的途径可以通过做大企业规模来增强企业的市场影响力,并提高企业的成长性。

表1 不同方法的回归结果

F830

A

1003-4145[2012]09-0136-04

2012-04-11

王先述,男,吉首大学商学院副教授。

湖南省哲学社会科学基金项目课题(项目编号:11YBB309)。

(责任编辑:栾晓平E-mail:luanxiaoping@163.com)