信用缺失环境下的农户信用评估指标体系构建研究

杨胜刚,夏 唯,张 磊

(湖南大学 金融与统计学院,湖南 长沙 410079)*

社会信用体系是市场经济体制中的重要制度安排。党的十六大提出“整顿和规范市场经济秩序,健全现代市场经济的社会信用体系”。党的十七大提出“规范发展行业协会和市场中介组织,健全社会信用体系”。但是,到目前为止,国内仍然没有统一完整的信用评估系统,而针对农户信用评估指标体系的构建更是处于刚刚起步的阶段。近几年,随着农村金融的发展,农户的信贷行为日益增多,如何对农户的信用状况进行科学评估以判断农户的信贷能力,既是加快社会信用体系建设必须解决的现实问题,也是深化农村金融体制改革的重要理论问题,因此,构建一个完整的、行之有效的农户信用评估指标体系具有重要的理论与现实意义。

一、文献综述

国内外(尤其是国内)关于农户信用评估的文献不多,数量很少。Luis R.Sanint(2001)提出了一个多期风险编程模型,证明了信用风险严重影响了一个农场流动性以及规避风险的效率[1]。黄传森(2008)论证了如何有效地对农户发放贷款,并且通过实际的调查证明了这些在当今的台湾是如何做到的[2]。刘畅(2009)提出了采用概率神经网络(PNN)的方法构建农户信用评分体系[3]。胡愈应用模糊数学构建农户信用等级的模糊综合评价模型,利用不确定层次分析法确定指标权重,为农户信用等级的评定提供了可行的方法[4]。由于单个评分模型有其自身的缺点,所以,有些作者采用两种或多种模型来构建农户信用评估指标体系。周振(2008)利用主成分分析法(PCA)归纳出对农户信用评级有显著影响的因子,并引入人工神经网络进行农户信用等级的评估,为农户信用等级的评定提供了可行的方法[5]。杨宏玲(2011)提出了一种基于价值链风险分析与平衡积分卡方法的农户信用评价指标体系[6]。

综观国内关于农户信用评估指标体系的研究依然不够深入,在运用单个模型进行数据处理时,往往会因为模型自身的缺陷而使得结果误差较大,因此,以下拟采用组合模型的方法来构建农户的信用评估指标体系,以减少单个模型结果的误差。

二、模型选择及原理分析

本文采用层次分析法和神经网络模型来构建组合模型。层次分析法(简称AHP)便于管理人员的分析研究,但是主观性比较强,精准度不高。神经网络模型(简称ANN)属于黑箱操作,前后指标层的因果关系不明确,但是模型会根据输出结果的精准度来自行调整模型内部的运行过程,所以,精准度比较高,与层次分析法可以互补。

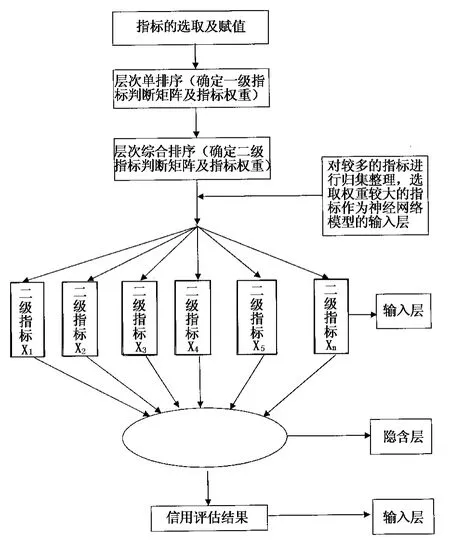

组合模型构建的第一步是通过层次分析法得到二级子指标的赋值和相应的权重。第二步是将选中的二级子指标作为神经网络模型的输入层,通过SPSS中的clementine软件得到神经网络模型的输出层,也即农户信用评估的结果。具体模式如图1所示。

图1 AHP-ANN组合模型流程图

三、指标体系构建及实证研究

(一)指标的选取与赋值

按照层次分析法的原理,将指标设计为目标层——准则层——因素层。层次分析法旨在合理地确定农户信用评估指标及相应的权重,最终确定农户的信用状况,因此,其目标层指标即为农户的信用状况。同时,众多研究资料表明,许多金融机构都将借款人的信用状况集中于“5C”之上,即传统的“5C”分析法,这种方法之所以适用性广泛,首先是因为它包含的品质、能力、资本、抵押、条件5个指标基本涵盖了评价农户信用状况所需要的全部信息;其次,这些指标大都有标准的计量公式,相应的信息可以很容易获取,因此,我们也选用“5C”分析法来确定准则层。最后,针对准则层中的每个指标赋予相应的二级子指标。

本文确立的农户信用评估指标体系的二级子指标中有少数的定性指标,这也是由农户信用状况的自身特征所决定的,这就使得我们无法对全部指标进行标准统一的衡量。为了解决这一问题,参考已有学者的文献,采用分档评分法对这些二级指标进行赋值,以使得部分定性分析定量化。将各个指标按照特征或数值的大小按从低到高的顺序分为若干档,按照百分制给每一档赋予相应的分数,17个指标的分值之和是100分。

构建的目标层——准则层——因素层指标体系见表1。

表1 农户信用评估指标及赋值

(二)基于层次分析法的指标权重的确定①

1.层次单排序

(1)一级判断矩阵及指标权重的确定。层次分析法中判断矩阵的确定一般采用Seaty1-9标度法,根据标度法中相对重要程度的确定标准进行专家赋值,从而得到能够合理反映各个指标相对重要程度的判断矩阵。Seaty1-9标度法如表2所示。

表2 Seaty1-9标度法

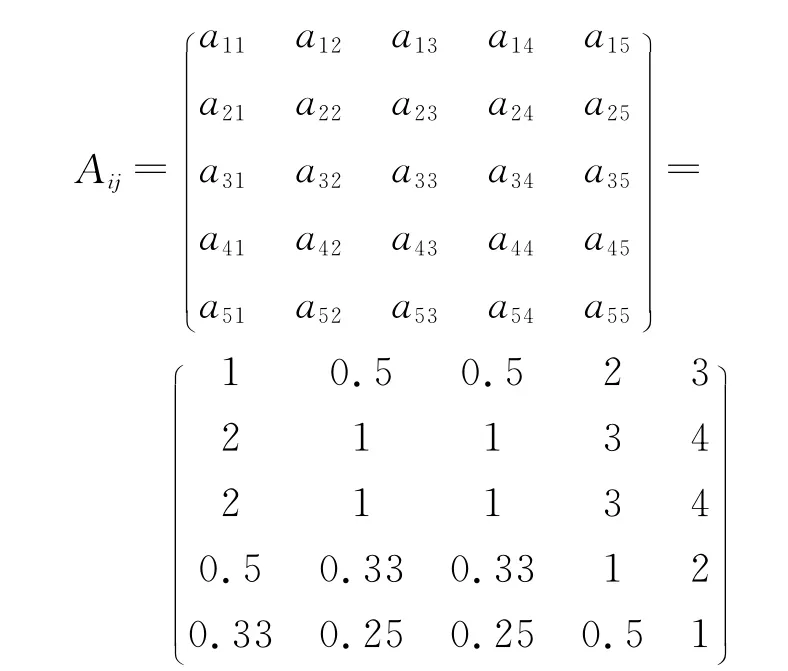

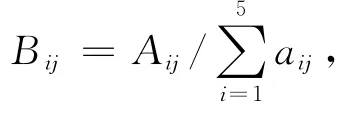

根据Seaty 1-9标度法得到一级指标层的判断矩阵Aij。

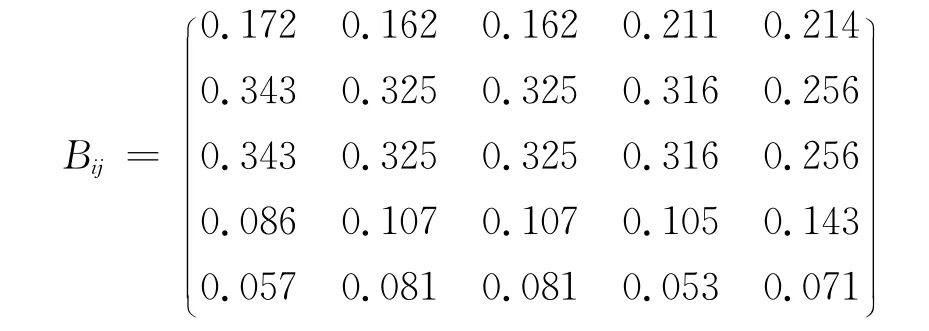

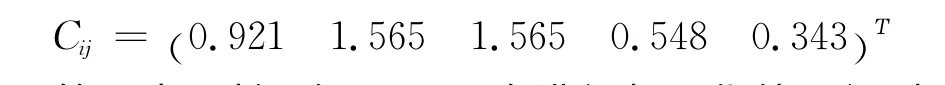

第二步,对归一化处理后的矩阵Bij进行行求和得矩阵Cij,经计算得:

该矩阵即为个人信用评估指标体系一级指标所对应的权重矩阵。

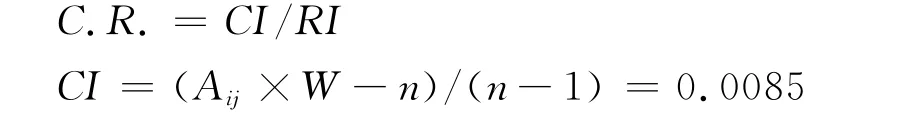

第四步,对判断矩阵进行一致性检验。判断矩阵的一致性检验的指标为C.R.,其中

n为指标个数,查表3,当n=5时,RI=1.12,C.R.=CI/RI=0.0085/1.12=0.0076<0.1,说明判断矩阵Aij的一致性是可以接受的。

表3 随机一致性指标RI表

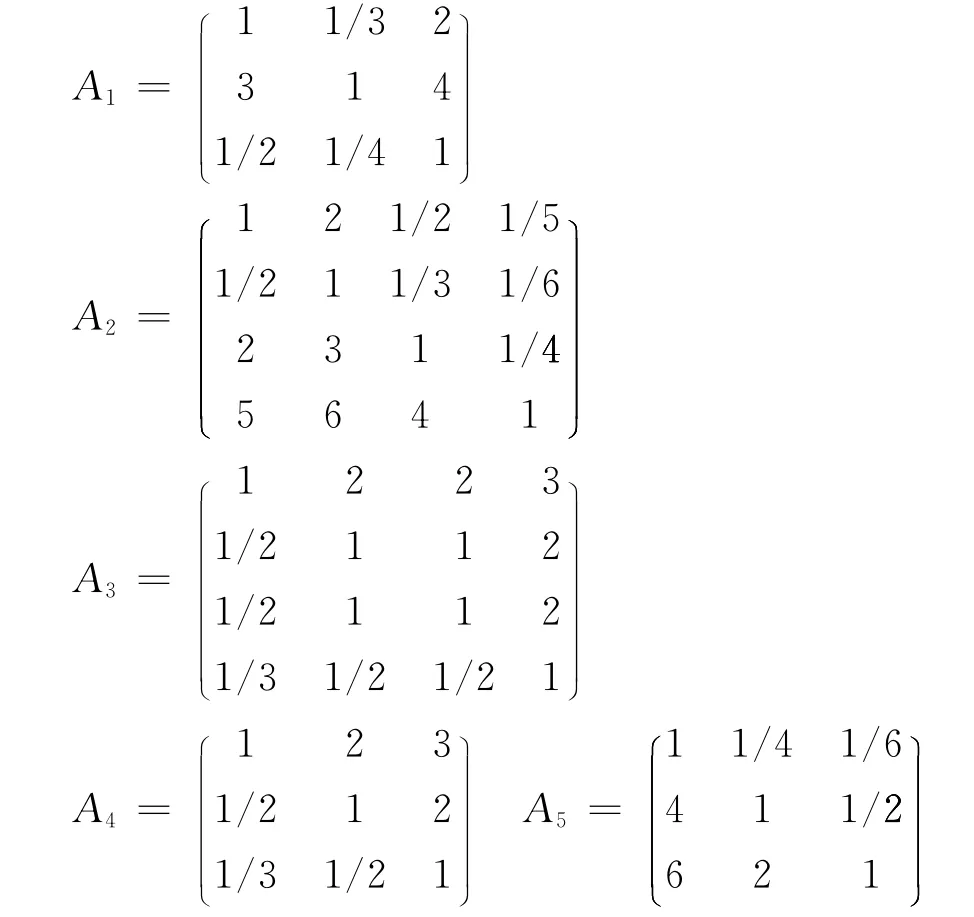

(2)二级判断矩阵及指标权重的确定。根据Seaty 1-9标度法得到的品质指标、能力指标、资本指标、抵押指标以及条件指标专家赋值矩阵,分别表示为A1,A2,A3,A4,A5:

经过上述归一化处理以及行求和等步骤可以得到相应的权重矩阵W1,W2,W3,W4,W5:

计算C.R.,五个矩阵的C.R.的值均小于0.1,所以,五个判断矩阵均通过了一致性检验。

2.层次综合排序。层次单排序确定了一级指标层对目标层的指标权重以及二级指标层对一级指标层的指标权重,层次综合排序也称层次总排序,是根据层次单排序的结果确定二级指标层对目标层的指标权重。

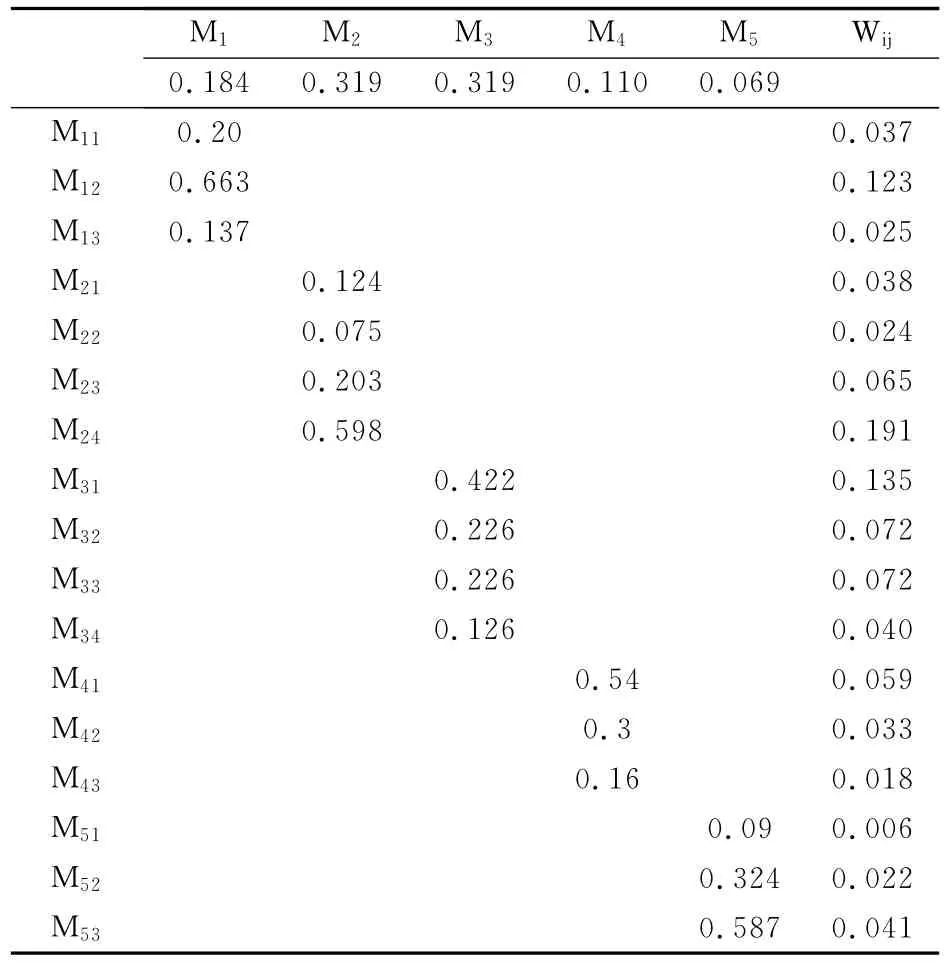

表4综合了一级指标层对目标层的权重、二级指标层对一级指标层的权重以及二级指标层对目标层的权重。二级指标层对目标层的权重是表4的最后一列,这一列数值的加总和是1。从最后一列的数字中可以看出,年平均收入水平、家庭资产负债率、家庭收支结构、过去的信贷历史记录、流动资产、劳动力人数占家庭人数比重、房产估价、健康状况、务工行业发展前景9项指标的权重值较高,都在4%以上,因此,将这9个指标作为下一步神经网络模型的输入层,最终确定农户的信用状况。

表4 层次综合排序结果

四、基于组合模型的农户信用评估指标体系的构建

(一)神经网络模型结构的确定

设计一个三层次神经网络模型。

(1)输入层的节点数是由指标体系中指标的个数来确定,通过层次分析法的计算,选定权重比例在4%以上的9个指标作为神经网络模型的输入层,并且将农户的信用评级设定为一、二、三、四级四个层次,依次对应的信用评分区间为(90~100),(80~90),(70~80),(0~70),从一级到四级信用等级依次下降。

(2)输出层的节点数m设定为2,一个节点表示农户的信用评级,一个节点表示农户的信用评分,从而更为清晰地看到农户的信用状况。

(3)隐含层节点数的设计是根据以往经验而得的,我们通过反复试验,发现当隐含层为13,学习率为0.9时,模型的结果最为平稳,因此,选取的隐含层数为13层。

(二)神经网络模型的计算结果

(1)采用AHP-ANN组合模型,以9个指标作为输入层的模型结果。选取713个样本数据,其中575个样本为训练样本,剩余的138个样本为测试样本。神经网络模型具有很强的随机性,在进行训练样本的选取时,每次抽取的结果不同,训练的拟合优度也不相同,测试样本的分析结果也不相同,因此,在隐含层为13,学习率为0.9的情况下反复操作10次,然后取其平均值,以减小由于随机抽样而导致的误差。10次模型运行结果如表5所示。

表5 AHP-ANN模型运行结果

对10次运行结果取平均值,可以得到表6所示。

表6 AHP-ANN模型结果的平均值

表6说明,神经网络模型在对训练样本的训练精度为88.28%的情况下,对测试样本的测试精度为81.81%,同时,对于信用评分这一输出指标,模型对测试样本的信用评分预测值与信用社统计的测试样本的实际值之间的平均误差为0.61,误差的标准差为4.684。

(2)仅采用ANN模型,以全部指标作为输入层的模型结果。为了与AHP-ANN方法作对比,将17个指标全部输入神经网络模型,通过反复验证,选定隐含层为20层,相同的方法操作10次,得到如表7所示的结果。

同样对10次运行结果取平均值,可得表8。

表7 ANN模型运行结果

表8 ANN模型运行结果的平均值

比较表6和表8可以看出,不采用层次分析法对指标进行筛选,而只采用神经网络模型将所有指标作为输入层变量得到的模型输出结果差于采用AHP-ANN方法得到的输出结果。具体表现在,仅采用ANN模型,在训练样本精度为87.97%的情况下,模型对测试样本的测试精度仅为77.52%,对于信用评分误差的均值和方差,前后两种方法得出的结果没有太大差别,而相比于信用评分这一指标来说,信用等级这一输出指标更为重要,因为信用社对于评分为85和88的客户设定为相同的信用等级,因此会给出相同的贷款限额。

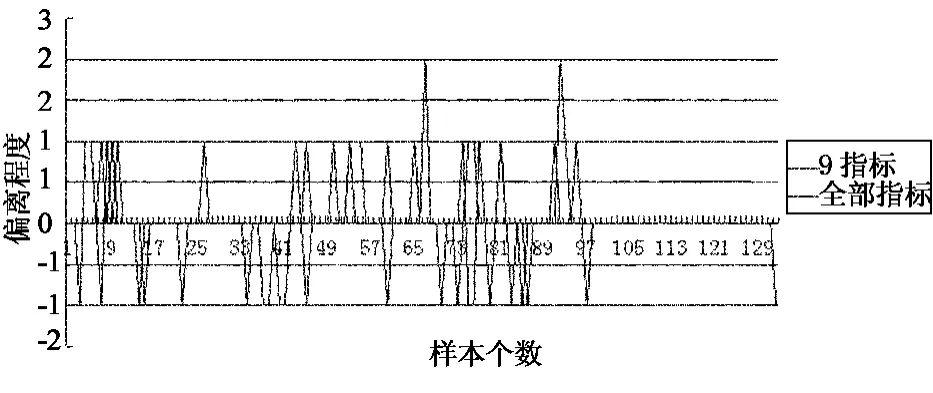

(3)ANN模型与AHP-ANN模型结果的对比分析。通过AHP-ANN组合模型和ANN模型分别得到的以9个指标作为输入层的农户信用评级与信用评分表和以全部指标作为输入层的农户信用评级与信用评分表,整理这些表格,利用excel绘制两种方法下农户信用评分的预期值与期望值偏离程度图(见图2),以及农户信用评级的预期值与期望值偏离程度图(见图3)。

图2 信用评分预测值与期望值的偏离程度图

图2为根据信用评分的预测值与期望值的差值绘制而成的折线图,与表6和表8中的结果相符,两种模型下农户信用评分的误差均值与标准差没有太大的差别。图3为根据信用评级的预测值与期望值的差值绘制而成的折线图,这里将信用评级中的一级赋值为1,二级赋值为2,三级赋值为3,四级赋值为4,与表6和表8中的结果一致,采用AHP-ANN组合模型所得到的农户信用评级的预测值,无论在偏离频率还是偏离程度上,都优于仅采用ANN模型所得到的输出结果。

图3 信用等级预测值与期望值的偏离程度图

五、结论及建议

通过以上分析可以得到如下结论:采用层次分析法对指标进行筛选之后采用神经网络模型对农户的信用等级和信用评分进行预测,是一种行之有效的方法,它不仅能够降低将所有指标作为神经网络模型输入层的数据冗余问题,大大降低了信用社调查农户信息所耗用的时间和成本,并且能够提高仅采用神经网络模型所得到的结果的精准度。

当然,收集到农户的信用数据之后,如何选择合理准确的信用评估模型来预测农户的信用评分和信用等级是构建农户信用评估指标体系的关键。本文选用层次分析法和神经网络模型来构建组合模型,计算出的精准度为81.81%,有待于进一步提高。其中采用层次分析法确定判断矩阵时采用专家打分法,这种方法有一定的主观性。因此,可以将专家打分法与网上网下问卷调查法相结合,并且参考相关科研成果,共同确定相应的判断矩阵,这样将会大大降低层次分析法的主观性,提高组合模型的精准度。此外,探索新的信用评估模型,使之具有层次分析法和神经网络模型的优点,并且摒弃主观性、黑箱操作等缺点,也是提高信用评估模型精准度的行之有效的方法。

此外,在确定农户信用评级时,应该注重家庭流动资产、家庭收入、家庭资产负债率、家庭收支结构等一系列隐性担保指标。因此,在构建农户信用评估指标体系的同时,可以将这些隐性担保指标独立出来,形成一个隐性担保指标体系,并且针对隐性担保指标体系计算出相应的信用评分,将该信用评分与最终的农户信用评分结合起来,共同作为评价农户信用状况的依据,形成农户信贷的双保险。

同时,在走访信用社过程中,我们发现每个农村信用社都有一个单独的信用评价体系,这就使得相同的农户在不同的信用社有不同的信用评分和信用等级,同时造成了许多评估工作的重复进行。基于这种不足,我国应该制订一套统一规范的农户信用评估指标体系。

注释:

① 层次分析法分为层次单排序和层次综合排序两步,在层次分析法的运用过程中,判断矩阵的确定是最为关键的一步。为了尽可能提高判断矩阵形成的科学性,在构造判断矩阵时,本文不仅采用德尔菲法对判断矩阵进行赋值,而且充分参考国内外个人信用评分的相关研究成果。由于一些研究成果是基于对大量样本数据的统计分析和实证研究产生,因此,参考这些研究成果可以在一定程度上减小德尔菲法赋值的主观性。

[1]Luis R.Sanint,Peter J.Barry.A programming analysis of farmers'credit risks[J].American Agricultural Economics Association,2001,(5):321-325.

[2]Chuan-Hsin Huang.How to grant credit to farmers effectively:a managerial perspective[J].Intemational Joumat of Management,2008,(25):300-307.

[3]刘畅,方靓.概率神经网络在农户信用评估中的应用研究[J].湖北社会科学,2009,(11):85-89.

[4]胡愈,许红莲,王 雄.农户小额信用贷款信用评级探究[J].财经理论与实践,2007,(1):30-34.

[5]周振.构建农村信用社的农户信用评估体系[J].现代农业,2009,(6):177-179.

[6]杨宏玲,郭高玲.基于BBC与价值链风险分析的农户信用评价指标体系探析[J].2011,(6):63-66.

[7]吴冲.基于模糊神经网络的商业银行信用风险评估模型研究[J].系统工程理论与实践,2004,(11):40-48.

[8]吴晶妹,张颖,唐勤伟.基于农户信用特征的 WU′s三维信用评价模型研究[J].财贸经济,2010,(9):21-25.

[9]虞小波.民间借贷信用风险的实证研究及其与商业信贷、FICO的比较[D].中国科学技术大学,2009.

[10]温涛,冉光和,王煜宇.农户信用评估系统的设计与运用研究[J].运筹与管理,2004,(8):82-87.

[11]王树娟,霍学喜.农村信用社农户信用综合评价模型[J].财贸研究,2005,(5):35-39.

[12]唐辉亮.农村信用社信用评估指标设计与运用[J].经济理论研究,2006,(7):91-93.

[13]王颖.中国农户小额信贷信用风险评估研究——基于模糊综合评价模型[J].西南金融,2010,(8):60-63.