加州引领美光伏市场摆脱对补贴政策依赖

根据最新NPD Solarbuzz北美光伏市场季度报告,美国光伏市场在2012年将超过3GW,但年度需求增速低于2011年。

美国联邦投资税收抵免政策(ITC,减免额为系统安装成本的30%)和加州太阳能计划(CSI,全国最大的电力用户分摊补贴法案)都计划在2016年到期。在此之前,一个挥之不去的问题是:“美国光伏行业能否摆脱对政府补贴的依赖,并走向自我持续?”

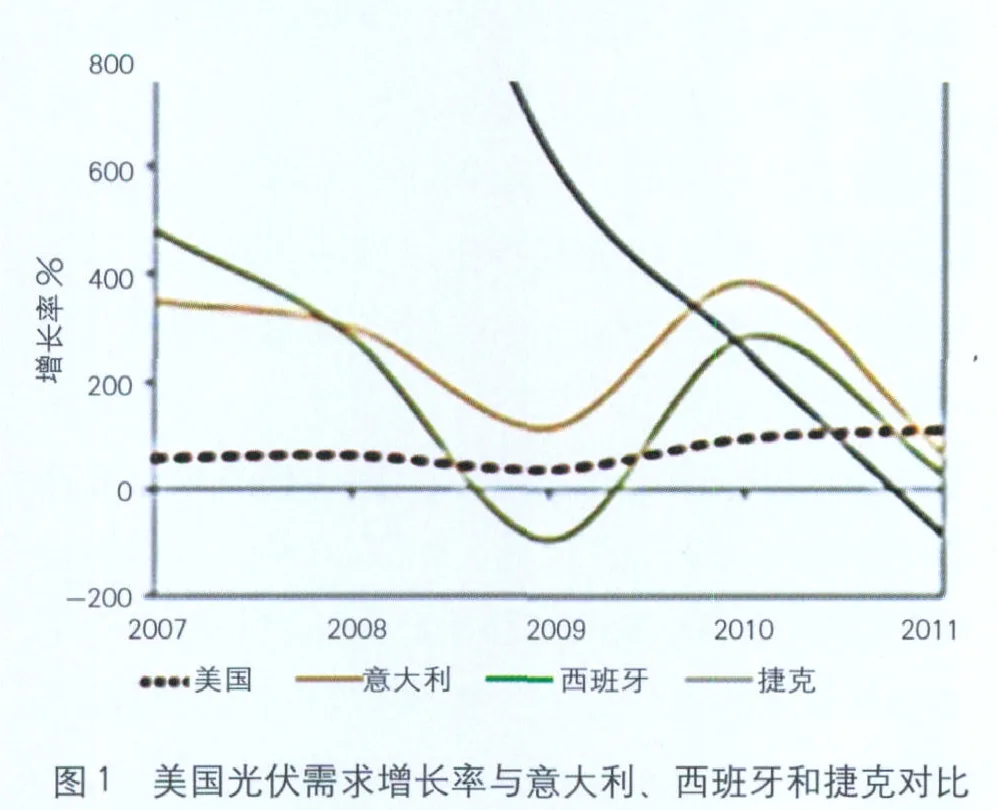

在过去几年中,美国光伏市场稳步增长,得益于联邦及各州多元化、创新的政策和法规支持。这使得美国光伏市场对单一的全国性补贴政策依赖度较低,受政策变化影响较小,从而避免美国像欧洲一些国家,比如西班牙或者捷克,陷入繁荣与萧条交替的光伏需求周期(图1)。

美国多个州政府和地方政府并没有复制欧洲的上网电价模式,而是致力于创建和实行根据本地条件和要求量身定做的补贴政策,以求在美国光伏行业的增长、电力用户和纳税人的支持(及负担)水平、以及最重要的——推动美国光伏行业达到自我持续状态的最终目标之间求得平衡。

在实行加州太阳能计划之前,作为美国光伏安装量最大的州,加州已经操作过一些新能源项目。2006年,该州的安装量占全国市场(140MW)的63%。但这些项目往往是按年度操作,并且预算拨款有限,导致了不受欢迎的“截止-重启需求周期(stop-start)”发生,并使产业发展更不稳定。

当加州太阳能计划在2006年启动的时候,就设立了远大的目标:未来十年中,不仅仅是在加州安装3GW的分布式太阳能发电容量,而且要降低太阳能发电成本,并在计划完成时建立一个自我持续的光伏产业。

该计划的一个关键部分就是补贴水平基于市场需求规模(确认的预约总容量)分为10个阶段逐步下降。补贴水平将动态调整以适应市场情况的变化:市场需求规模越大,补贴下降越快,以降低市场增长速度。最重要的是,产业的参与者,从组件厂商到安装商和消费者,都知道预期的补贴削减进度,因此市场需求(预计状态)情况不断更新,变得可以预测并且很稳定。

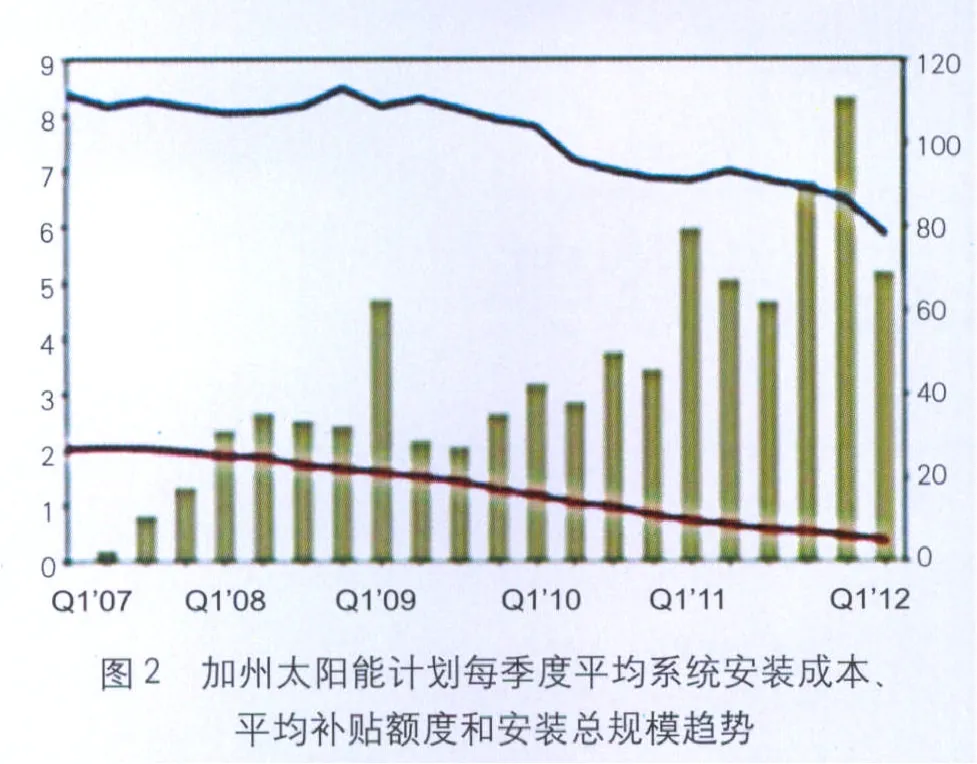

如最初规划的那样,补贴水平随着市场增长和系统安装成本下降而下降(图2)。从2007年第一季度到2012年第二季度,补贴金额和安装规模之间的相关度达到了86%;需求总量越高,补贴额度越少。而系统安装成本和补贴金额之间的相关度达到了93%;系统安成本越低,补贴额度也越低。

加州太阳能计划里的平均补贴金额,从2007年第一季度的2.03美元/W下降到2012年第二季度的0.38美元/W,占系统安装成本的比例则从25%下降到仅6%。

截止2012年第二季度末,加州太阳能计划已补贴980MW安装量,很快将达到1GW的里程碑。在太平洋天然气与电力公司(PG&E,加州北部的私有电力公司)的辖区,住宅和非住宅项目的补贴水平都已经下降到第10阶段,也就是最后一个阶段;圣地亚哥天然气与电力公司(SDG&E)辖区内的住宅项目也是如此。最后一个阶段提供0.20美元/W的初投资补贴或者为期5年的0.025美元/kWh的上网电价。

虽然加州太阳能计划很有可能在2016年之前结束,但是加州已经在准备应对没有州立补贴时代的到来。

在联邦层面,现金补贴法案已经到期。从2009年项目开始算起,法案共计授予光伏领域补贴超过15亿美金,相当于超过1.5GW的累积安装量。毫无疑问,现金补贴法案在2010~2012年上半年为美国光伏市场的成长做出了巨大贡献。

虽然短期项目可以创造市场扩张,但随之而来的往往是市场的衰退,因为这类项目的目的就是推动行业的一个短期爆发。

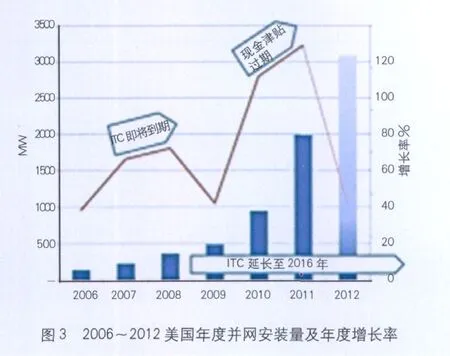

与其他光伏应用的领先国家相比,美国光伏市场在过去几年的增长相对稳定,但仍然经历了两次波折(图3)。联邦30%投资税收抵免政策最初自2006年开始在住宅和商用建筑领域施行两年(2006~2007年),但由国会延长至2008年。而2008年光伏行业由于不确定该政策是否会延长而紧张不安,并导致了一轮安装量的激增。2008年12月,政府宣布将抵免政策延长8年,抵免额上限固定为30%,于是市场增速开始放缓。

情况类似,联邦现金补助法案的到期在2011年底导致一波安装量的激增,以便能取得补贴的合法资格。目前预期在2012年市场的增速会再次放缓。

尽管政府已经做出长期承诺,对光伏和其他可再生能源的投资税收抵免政策延长8年,但这里存在一个潜在的缺陷:无论市场的规模、增速和系统价格的下跌如何,抵免比例直至2016年都是30%。

加州太阳能计划的成功则强调,即使在补贴下降的大背景下,只要补贴削减的方式可预期并且透明,市场仍能持续增长。